审计价格形成机制研究

廖芯

摘要:以深圳证券交易市场2009 - 2014年创业板上市公司为研究样本,通过大股东控制的视角,检验了股权结构和审计价格之间的关系。实证检验的结果显示:股权集中度与审计价格正相关。表明,公司在大股东治理下提高了审计价格。这一结论意味着,要降低我国上市公司的审计价格,有必要完善大股东的治理机制。

关键词:股权结构;审计风险;审计价格;大股东治理

【中图分类号】F275.5 【文献标识码】A 【文章编号】

一、引言

审计活动是会计师事务所与审计客户之间在审计服务方面发生的市场行为。作为外部治理的重要力量,审计活动被认为是保护投资者利益,维护资本市场健康发展的重要机制之一。审计价格是会计师事务所和审计客户两市场主体博弈的结果,是审计活动的核心。因此,对于审计价格的有效性和合理性受到政府、社会各界以及各利益相关主体的关注,而这也是学术界争论的焦点议题( Hay,2013;Krishnan and Zhang,,2014;刘成立,韩新新,2012;邢立全和陈汉文,2013;谭青和鲍树琛,2015)。

纵览审计价格的研究文献,发现学者们对于哪些因素影响了审计价格给予了高度重视。从审计活动本身来看,该市场行为涉及三个方面:审计客户、会计师事务所和审计市场。因此,针对审计价格的研究也这三个角度。从审计客户的角度来看,经验研究显示,审计客户的规模( Simunic, 1980)、客户集中度(杨风等,2016)、管理者能力(何威风和刘巍,2015)、诉讼风险(刘启亮等,2014;张俊瑞等,2015)等对审计价格产生影响。但在众多审计客户对审计价格影响因素中,公司治理的矛盾冲突是不能忽视的(施先旺等,2015;周冬华和赵玉洁,2015)。股权结构在所有公司治理机制中占据核心位置,决定着公司内部治理矛盾状况,最终对公司审计活动产生影响。但综合相关文献,学者们对于股权结构与审计价格之间的关系莫衷一是(Nelson and Mohamed-Rusdi,2015;蔡吉甫,2007;高明明和高莹,2008;郭梦岚和李明辉,2009;余玉苗和王宇生,2011)。实际上,作为新兴市场国家,我国上市公司的股权结构呈现集中度高的特点,公司被大股东控制。因此,探讨在中国情境下,大股东控制对审计价格的影响才更具理论和现实意义。

二、理论分析和研究假设

根據公司治理的理论,股权结构是公司治理机制的核心,是公司内部治理矛盾的根源。在股权结构分散的情况下,将会产生股东和管理层的代理冲突,这就是传统意义上的第一类代理问题。具体原因是,股权结构分散,单个股东持股比例低,与公司的利益联系较弱。因此,众多小股东没有动力监督管理层的行为,而且又会存在“搭便车”的心理,使得管理层的行为更加不受约束。在此情况下,如果管理层以自身利益为决策出发点,公司的行为和价值取向将不以股东利益最大化为基础。这会导致股东和管理层的代理冲突。如果股权结构集中,公司的大股东有动力监督管理层的行为,这在一定程度上摆脱管理层代理冲突的困绕。但另一矛盾凸显出来,那就是,众多中小股东无法制约大股东的行为,大股东利用控制权谋为自身谋取私利,这就会导致大股东和众多中小股东之间的利益冲突,这就是公司治理矛盾中第二类代理问题。根据相关研究,大股东治理问题主要存在于新兴市场国家。这主要是由于新兴市场国家缺乏外部一些外部的治理机制,众多中小股东缺乏一些保护自身利益的手段,使得大股东利用控制权优势,操控公司,为自身利益服务。这就是大股东的堑壕效应。如此则中小股东的利益无法得到保障。我国作为新兴市场国家,在法律等制度不健全的情况下,股权结构也呈现集中度高的特点。因此,我国公司的治理矛盾主要是大股东和众多中小股东的利益冲突。

在大股东控制的情况下,将会引发一系列的经济后果。从有利的情况看,相关研究显示,大股东可以通过向管理层提交议案( Gillan and Stark.2000)、更换管理层(Jensen and Ruback.1983)等手段发挥治理作用,从而达到了缓解第一类代理问题的效果。甚至在某些特殊的情况下,大股东可能会采取资产注入等行为支持公司( Fredman et al,2003)。但如上所述,不受约束的大股东更容易导致大股东和中小股东之间的利益冲突,引发不利于提升公司价值的经济行为。经验研究显示,大股东可以通过关联交易(魏明海等,2013;候青川等,2014)、盈余管理(雷光勇和刘慧龙,2006;Aharony et al, 2010)、资金占用(姜国华和岳衡,2005;Jiang et al.,2010)等方式,侵占中小股东利益。

具体到审计活动,存在大股东控制的情况下,对于审计价格的影响可能存在正反两个方面。

一方面,大股东控制会降低审计价格。原因是,在大股东控制的情况下,大股东会监督管理层的行为,这有效降低了管理层的代理问题,缓解了第一类代理冲突的风险。另外,大股东基于自身利益的考虑,会在某种程度上支持公司的发展,这会降低公司经营的风险。代理风险和经营风险的降低有利于缓解审计风险,从而降低了审计价格。更重要的是,在影响审计价格的因素中,来源于会计师事务所方面的因素也是非常重要的。经验研究显示,审计师的选聘(胡海燕和唐建新,2015)、会计师事务所的法律责任(沈辉和肖小凤,2013)等对审计价格存在显著的影响。而当公司存在大股东控制,审计师的独立性受到挑战(廖义刚和王艳艳,2008),审计意见也会受到操纵(张利红和刘国常,2014)。因此,存在大股东控制的公司,可以通过选择低廉的会计事务所和审计师来达到降低审计费用的目的。

另一方面,大股东控制的公司会提高审计价格。原因是,根据伍丽娜( 2003)的观点,审计费用是由审计产品成本、风险成本以及事务所正常利润三个部分构成。大股东控制的公司造成审计产品成本和风险成本的上升,提高了会计师事务所对审计项目的收费。具体情况是,首先,大股东治理下的公司,如果要达到为自身谋取私利的目的,需要进行复杂、周全的业务设计和操作。这种精密的设计操作会提高业务的复杂性,而且不易被察觉。这会增加审计工作量和审计时间,从而提高了审计成本,导致审计价格的提高。经验研究也显示,关联方交易会显著提高审计价格(马建威和李伟,2013)。其次,从风险成本的角度来看,大股东治理下的公司内部代理冲突更易造成审计价格的上升。原因是,大股东治理下冲突的根源主要是由于信息不对称。大股东通过控制披露公司的私有信息,以掩盖为自己谋私利的行为。在这种情况下,审计师同样面临信息不对称的问题,信息劣势提高了审计风险。更重要的是,在大股东治理下的公司,可能存在诸如股权融资(张祥建和徐晋,2006)、投资效率(冉茂盛等,2010)、股利政策(黄莲琴等,2011)、现金持有(刘星等,2014)等一系列的问题,导致公司的经营风险和财务风险上升,审计风险上升。同时,这些问题提高了业绩的波动性,使得审计投入增加(韩晓梅和周玮,2013)。因此,存在大股东治理矛盾的公司,审计价格更高。

综上所述,大股东控制的公司对于审计价格的影响存在不确定的方向。因此,本文提出以下两个竞争性的假设:

假设1:在控制其它因素后,大股东控制的公司审计价格越低。

假设2:在控制其它因素后,大股东控制的公司审计价格越高。

三、研究设计

(一)样本选择与数据来源

本文的初始样本来源于在深圳创业板上市的2009-2014年所有公司。本文使用的数据来源是CSMAR数据库

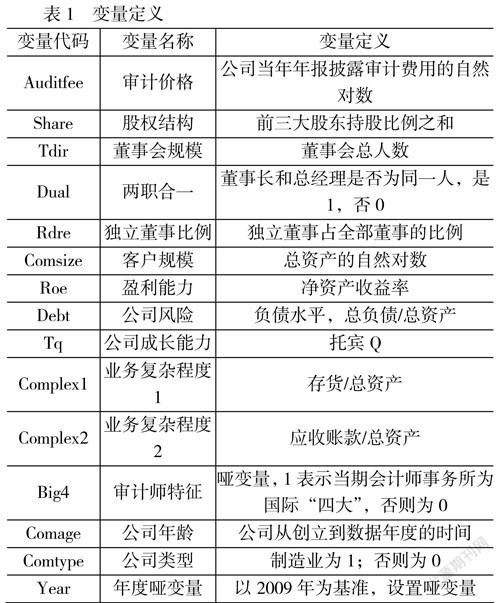

(二)变量定义

1、审计价格(Aduitfee)。借鉴文献(杨风等,2016),本文采用公司当年年报披露审计费用的自然对数表示。

2、股权结构( Share)。考虑到创业板上市公司中大量存在家族企业,股权结构存在共同控制的情况,因此本文将用前三大股东持股比例之和表示股权结构。

3、控制变量。考虑到公司治理对于审计价格的重要性,而且主要考察股权结构这一重要的公司治理机制对审计价格的影响,因此本文首选的控制变量来自公司治理机制,包括董事会规模( Tdir)、两职合一状态(Dual)、独立董事比例(Rdre)。根据相关文献和本文的研究目的,其余的控制变量包括:客户规模( Comsize)、盈利能力(ROE)、公司风险(Debt)、公司的成长能力(Tq)、业务复杂程度:分别是存货占总资产的比例

(三)研究模型

为了检验股权结构和审计价格之间内在的关系,本文构建了如下的检验模型:

Aduitfee=α十βShare+γControls+ε (1)

其中:Aduitfee表示审计价格的变量;Share表示股权结构的变量;Controls表示需要控制的变量。

四、实证结果及分析

(一)描述性统计

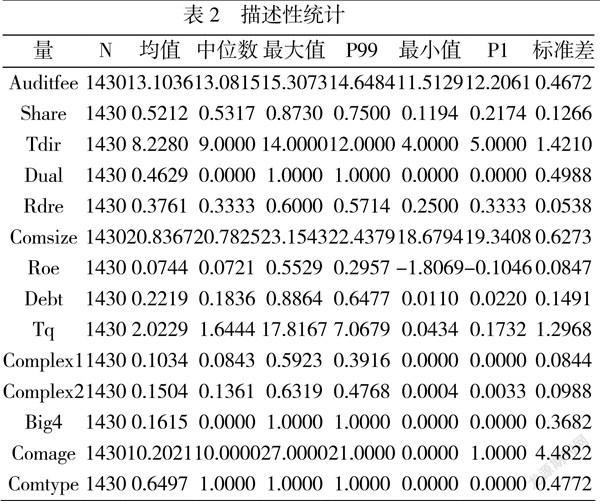

表2是主要变量的描述性统计的结果。由表2所示,最终得到的样本公司总数为1430个。审计价格自然对数的均值(中位數)为13.1036( 13.0815)。股权结构方面,前三大股东持股比例之和的均值(中位数)为52. 12%(53. 17%)。股权集中较高,表明我国上市公司受大股东控制。在董事会方面,样本平均董事会规模约为8人;样本中有46.29%公司采用了董事长和总经理合一的职位设置模式;董事会中独立董事平均占比为37.61%。样本公司客户规模的均值为20.8367,说明公司规模较小。盈利能力方面,净资产收益率的均值为7.44%,公司盈利能力尚可。公司风险方面,资产负债比率均值为22.19%,公司的负债比例不高。公司成长能力方面,托宾Q的均值为2.0299,表明公司的成长性良好。业务复杂性方面,存货占总资产的比例均值为10.34%,应收账款占总资产的比例均值为15.04%。审计师特征方面,样本中16. 15%的公司的审计师为“四大”。公司的平均年龄约为10年,表明公司大多处在发展初期。最后,表2表明样本中64.97%的公司属于制造业。

表2描述性统计

(二)股权结构对审计价格的影响

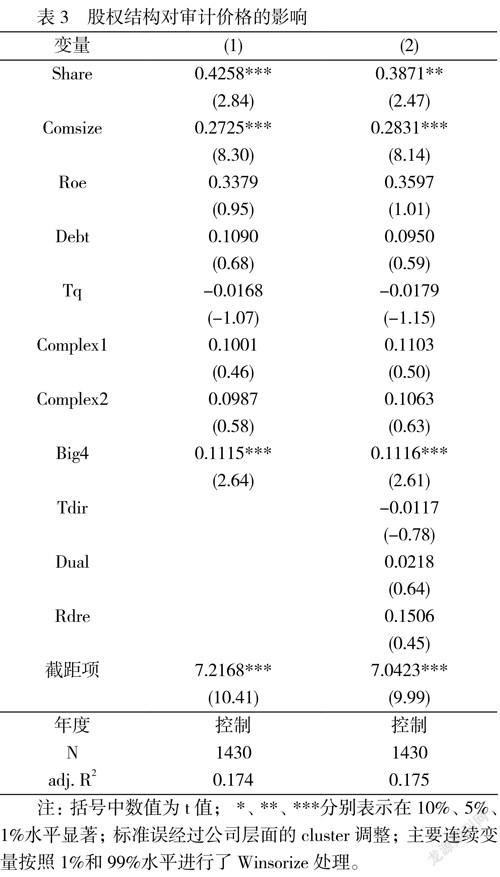

本文利用前述的研究样本对模型(1)进行回归,检验了股权结构对审计价格的影响。详细的回归结果如表3。

注:括号中数值为t值;*、**、***分别表示在100、5%、1%水平显著;标准误经过公司层面的cluster调整;主要连续变量按照1%和99%水平进行了Winsorize处理。

由表3所示,(1)的回归结果未控制公司治理变量的影响,(2)的回归分析包含了所有的控制变量。由(1)、(2)可知,无论如何控制变量,前三大股东持股比例之和都与审计价格至少在5%显著性水平正相关,表明随着股权集中度的提高,公司的审计费用越多。这就验证了前文的假设2。这意味着,我国上市公司的普通存在大股东的治理问题,大股东利用上市公司为自己谋私利,这种治理结构上的缺陷没有带来公司价值的提升,却提高了公司审计的成本和风险,因而提高了审计价格。控制变量的结果与大多研究类似,在此不再累述。

(三)稳健性检验

本文进一步做了稳健性检验。首先,将自变量换成控股股东的持股比例( Controlshare)以及前五大股东持股比例之和( Share5),重新通过模型(1)进行分析,结果见表4的(1)和(2);可以看出,股权结构与审计价格之间关系显著正相关。其次,考虑到股权结构对审计价格的非线性影响,本文的另一个稳健性测试是,在回归方程中加入股权结构的平方项,通过模型(1)回归后发现,平方项的系数不显著,表明前文所得结论有效。具体结果见表6的(3)。

注:括号中数值为t值*、**、***分别表示在10%、5%、1%水平显著;标准误经过公司层面的cluster调整;主要连续变量按照1%和99%水平进行了Winsorize处理。

五、结语

公司治理与审计价格之间的关系一直是一个争议的话题。本文以2009-2014年深圳证券交易市场的创业板上市公司为样本,对股权结构和审计价格之间的关系进行了检验。实证分析表明:股权集中度的增加提高了审计价格。

本文的启示意义在于,公司的审计价格受公司治理机制的影响。存在大股东的治理问题时,公司的审计成本和审计风险高,公司的审计价格也相应提高。这提示我们,若要降低我国公司的审计费用,很重要的环节是改善我国上市公司的治理状况。我国作为新兴市场国家,法律等相关外部治理机制不完善,如何有效治理大股东的代理矛盾,降低审计风险,需要引起政府和社会的关注。

参考文献

[1]Friedman E,Johnson S, Mitton T. Propping andTunneling[J]. Journal of Comparative Economics, 2003, 31(4):732-750.

[2]Gillan S L,Starks L T.Corporate Governance Proposalsand Shareholder Activism: The Role of Institutional Investors[J].Journal of Financial Economics, 2000, 57(2): 275-305.

[3]Hay D. Further Evidence from Meta - Analysis of AuditFee Research[J]. International Journal of Auditing, 2013, 17(2):162-176.

[4Uensen M C,Ruback R S.The Market for CorporateControl: The Scientific Evidence[J]. Journal of FinancialEconomics, 1983, 11(1): 5-50.

[5Uiang G,Lee C M C,Yue H. Tunneling throughIntercorporate Loans: The China Experience[J]. Journal ofFinancial Economics, 2010, 98(1): 1-20.

[6]Krishnan G V,Zhang Y.Is There a Relation betweenAudit Fee Cuts during the Global Financial Crisis and Banks'Financial Reporting Quality?[J]. Journal of Accounting andPublic Policy, 2014, 33(3): 279-300.

[7]Nelson S P, Mohamed-Rusdi N F. Ownership Structures Influence on Audit Fee[J]. Joumal of Accounting inEmerging Economies, 2015, 5(4): 457-478.

[8]Simunic D A N A.The Pricing of Audit Services:Theory and Evidence[J].Journal of Accounting Research, 1980,18(1):161-190.

[9]Wang J, Aharony J, Yuan H. Tunneling as an Incentivefor Earnings Management During the IPO Process in China[J].Journal of Accounting and Public Policy, 2009, 29(1): 1-26.

[10]蔡吉甫,公司治理,审计风险与审计费用关系研究[J]审计研究,2007 (3): 65-71.

[11]高明明,高莹.公司治理与审计定价——来自2006年我国上市公司实证研究[J].生产力研究,2008 (9):147-148.

[12]郭梦岚,李明辉.公司治理,控制权性质与审计定价[J]管理科学,2009 (6): 71-83.

[13]韩晓梅,周玮.客户业绩波动与审计风险防范:信息鉴证还是保险功能?[J].会计研究,2013 (9):71-77.

[14]何威风,刘巍.企业管理者能力与审计价格[J]会计研究,2015 (1): 82-89.

[15]侯青川,靳庆鲁,陈明端.经济发展,政府偏袒与公司发展——基于政府代理问题与公司代理问题的分析[J].经济研究,2015,50(1):140-152.

[16]胡海燕,唐建新,招標选聘审计师,审计质量与审计价格[J]会计研究,2015 (3): 79-86.

[17]黄莲琴,屈耀辉,傅元略,大股东控制,管理层过度自信与现金股利[J]山西财经大学学报,2011 (10):105-113.

[18]姜国华,岳衡.大股东占用上市公司资金与上市公司股票回报率关系的研究[J]管理世界,2006 (9):119-126.

[19]雷光勇,刘慧龙.大股东控制,融资规模与盈余操纵程度[J]管理世界,2006 (1): 129-136.

[20]廖义刚,王艳艳.大股东控制,政治联系与审计独立性——来自持续经营不确定性审计意见视角的经验证据[J]经济评论,2008 (5): 86-93.

[21]刘成立,韩新新,风险导向审计,内部控制风险与审计定价决策[J].上海立信会计学院学报,2012,26(5):50-58.

[22]刘启亮,李蕙,赵超,等.媒体负面报道,诉讼风险与审计费用[J].会计研究,2014 (6): 81-88.

[23]刘星,计方,郝颖.大股东控制,集团内部资本市场运作与公司现金持有[J]中国管理科学,2014,22(4):124-133.

[24]马建威,李伟.关联方交易对审计价格的影响研究一一基于2007--2010年沪市A股上市公司的经验证据[J]审计研究,2013 (1): 79-86.

[25]冉茂盛,钟海燕,文守逊,等.大股东控制影响上市公司投资效率的路径研究[J]中国管理科学,2010, 18(4):165-172.

[26]沈辉,肖小凤.会计师事务所法律责任与审计价格溢价[J].审计与经济研究,2013 (6): 38-43。

[27]施先旺,李志刚,刘拯.分析师预测与上市公司审计价格研究一一基于信息不对称理论的视角[J]审计与经济研究,2015 (3): 39-48.

[28]谭青,鲍树琛.会计一税收差异能够影响审计价格吗?——基于盈余管理与税收规避的视角[J]审计研究,2015(2):81-88.

[29]杨风,李卿云,吴晓晖,审计价格形成机制探讨——基于顾客集中的视角[J]中国注册会计师,2016(4):69-75.

[30]魏明海,黄琼宇,程敏英.家族企业关联大股东的治理角色——基于关联交易的视角[J]管理世界,2013 (3):133-147.

[31]伍丽娜.盈余管理对审计费用影响分析——来自中国上市公司首次审计费用披露的证据[J].会计研究,2003(12): 39-44.

[32]邢立全,陈汉文.产品市场竞争,竞争地位与审计价格一一基于代理成本与经营风险的双重考量[J]审计研究,2013 (3): 50-58.

[33]余玉苗,王宇生.银行治理,股权结构与审计价格——基于A股上市公司的经验证据[J]审计研究,2011 (4):79-86.

[34]张俊瑞,刘慧,杨蓓.未决诉讼对审计价格和审计意见类型的影响研究[J].审计研究,2015 (1): 67-74.

[35]张利红,刘国常,大股东控制与外部审计治理一一股票全流通时代的经验证据[J]山西财经大学学报,2014 (9):113-124。

[36]张祥建,徐晋.股权再融资与大股东控制的“隧道效应”——对上市公司股权再融资偏好的再解释[J].管理世界,2006 (11): 127-136.

[37]周冬华,赵玉洁,分析师跟进能够降低审计费用吗——来自中国证券市场的经验证据[J]证券市场导报,2015(1):13-18.