不同持有目的下碳会计计量模式的选择探析

李艳芳

目前,碳排放权交易市场仍需进一步的完善与发展,碳排放权的计量模式需要一个统一的标准。国外虽然碳排放权发展较早且较完善,但国际上依然没有统一的标准进行计量模式的选择,本文通过对碳排放权的相关探讨,提出了几点建议,希望能对我国加强自身的碳排放权的建立与完善有所帮助,使之能够适应社会经济的发展。

一、国外企业碳会计计量模式的主要选择

(一)美国主要采用统一的公允价值计量模式

国际会计准则委员会和美国财务会计准则委员会,在2007 年就碳排放会计共同认为:首先,碳排放权(政府无偿分配)在初始确认时确认为资产类;其次,对于与当期排放量实际相同的政府无偿分配的交易配额,要上交并确认为负债类;然后,对资产和负债类项目在初始计量和后续计量时均采用公允价值计量模式。

(二)欧盟国家根据碳排放权来源的不同区别处理

根据相关资料可知,英国以金融工具对碳排放权进行确认和计量,葡萄牙、西班牙、法国和比利时以存货进行确认和计量,确认和计量为无形资产的是奥地利和德国。在初始计量时,这些国家都同意按公允价值对从政府无偿分配的碳排放权进行计量,按历史成本对企业外购的碳排放权进行计量,到后续计量时,各国意见并不十分明确,只有西班牙与葡萄牙采用公允价值计量,其余国家尚未说明。

(三)日本是根据不同使用目的而进行区别处理

日本企业以京都协议书为依据在2006 年对《排放权会计处理》进行修订后认为,在明确排污权是以交易为目的还是以自用为目的的情形下,进行分别处理。首先,由出资投资所得排污权在支出时,不区分交易还是自用的目的,均以金融衍生工具为会计基准进行处理,而由外购所得的排污权在支出时,有预付款的话,以交易为目的的确认为存货,以自用为目的的确认为无形固定资产和其他投资;其次,对于排污额度取得前的评估,由出资投资所得不区分交易还是自用,在没有市场价格时,进行减值测试,以取得成本为基础。由外购所得,在交易目的下以取得成本为基础进行减值测试,自用目的下按取得成本对固定资产价值进行减值处理;然后,排污额度取得后,在交易目的下,无论是出资投资所得还是外购所得均按存货处理,在自用目的下,均按无形资产与其他投资处理;再次之,排污额度取得后的期末评估,交易目的下,无论是出资投资还是外购所得,若期末售价小于取得时成本,将其差额在资产负债表中列报并确认为当期费用;另外,在向第三方出售时,以交易为目的的不区分出资投资还是外购所得,按存货销售处理,而以自用为目的时都按无形固定资产和其他资产进行会计处理;最后,基于自用目的留存自用的会计处理以销售费用和一般管理费用进行。

由以上分析可知,每一种碳会计计量模式的选择,都是根据国家和企业自身状况而界定的,我们无需全盘借鉴,在结合我国的实际情况以及企业自身发展状况的前提下,结合国际先进的经验,才能探索出我国企业适用的碳会计计量模式,促进社会的可持续发展。

二、目前我国碳会计计量模式的会计处理

(一)初始计量

(1)碳会计计量在历史成本模式下的选择

第一,以自用为目的从政府免费取得的碳排放权,要根据企业会计准则第16 号中的政府补助的规定,将其归属于非货币性资产并确认为递延收益。

政府无偿分配取得碳排放权 以自用为目的入账成本 市场上相同或类似资产的价格以交易为目的购买日的公允价值会计处理 借:碳排放权——政府补助贷:递延收益

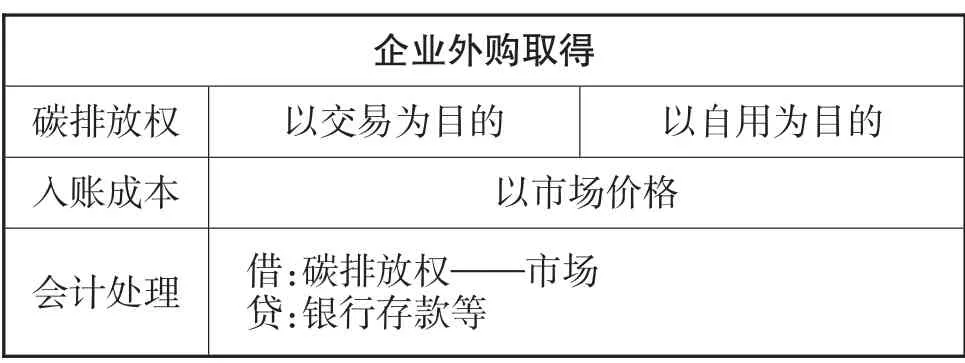

第二,保险费、相关税费、购买价款和直接属于购买该资产的相关支出计入碳排放权外购时的取得成本。

企业外购取得碳排放权 以自用为目的入账成本以交易为目的以市场价格会计处理 借:碳排放权——市场贷:银行存款等

(2)碳会计计量在公允价值模式下的选择

第一,从政府无偿分配取得的碳排放权的初始计量,在公允价值模式下的会计计量与历史成本模式下的会计计量无差异。

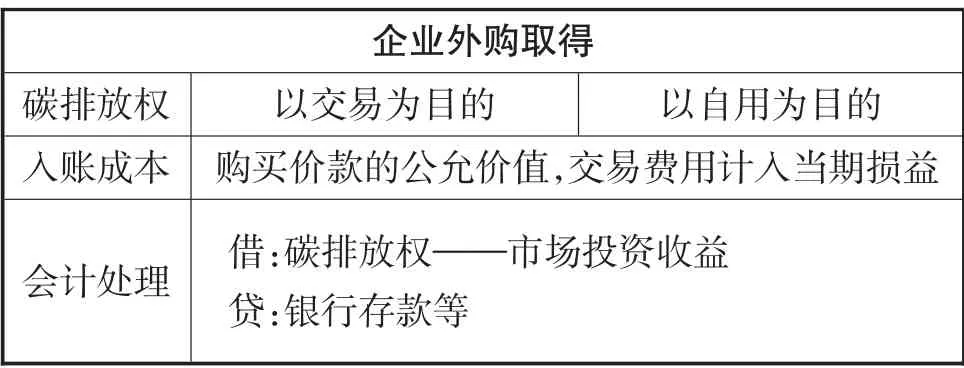

第二,企业外购取得的碳排放权的初始计量见下表:

企业外购取得碳排放权 以自用为目的入账成本以交易为目的购买价款的公允价值,交易费用计入当期损益会计处理 借:碳排放权——市场投资收益贷:银行存款等

(二)后续计量

(1)碳会计计量在历史成本模式下的选择

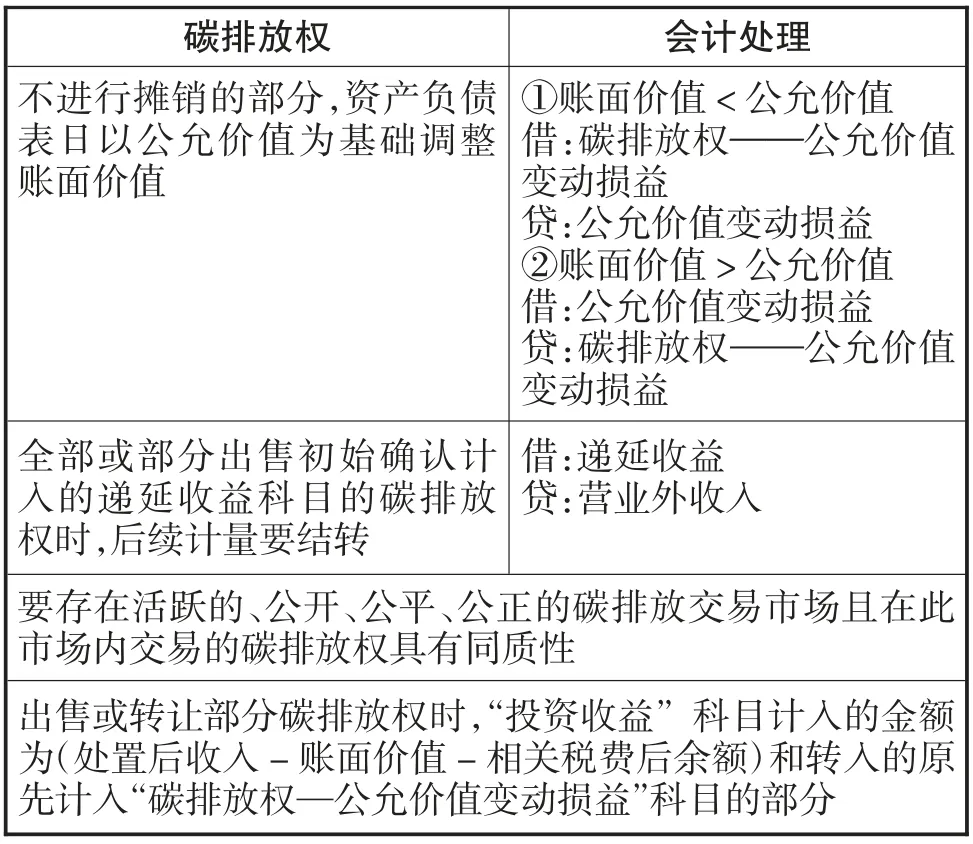

(2)碳会计计量在公允价值模式下的选择

碳排放权 会计处理不进行摊销的部分,资产负债表日以公允价值为基础调整账面价值①账面价值<公允价值借:碳排放权——公允价值变动损益贷:公允价值变动损益②账面价值>公允价值借:公允价值变动损益贷:碳排放权——公允价值变动损益全部或部分出售初始确认计入的递延收益科目的碳排放权时,后续计量要结转借:递延收益贷:营业外收入要存在活跃的、公开、公平、公正的碳排放交易市场且在此市场内交易的碳排放权具有同质性出售或转让部分碳排放权时,“投资收益”科目计入的金额为(处置后收入-账面价值-相关税费后余额)和转入的原先计入“碳排放权—公允价值变动损益”科目的部分

三、不同持有目的下碳会计计量模式的选择案例分析

公司介绍:XY 公司是湖北能源集团鄂州市一家集电力开发、销售和咨询为一体的公司,主要经营的是电力、热力项目的开发、投资、建设;电能、热能的生产、销售;电厂废弃物的综合利用及经营(不含危险废弃物);电力技术咨询、服务;电力物资、设备采购等。公司通过节能改造,提高机组效率,大大降低了煤耗,节能减排管理取得了不俗的成绩,对今年的绿色环保指标提升,仍充满信心。

(一)基于自用目的的碳会计计量

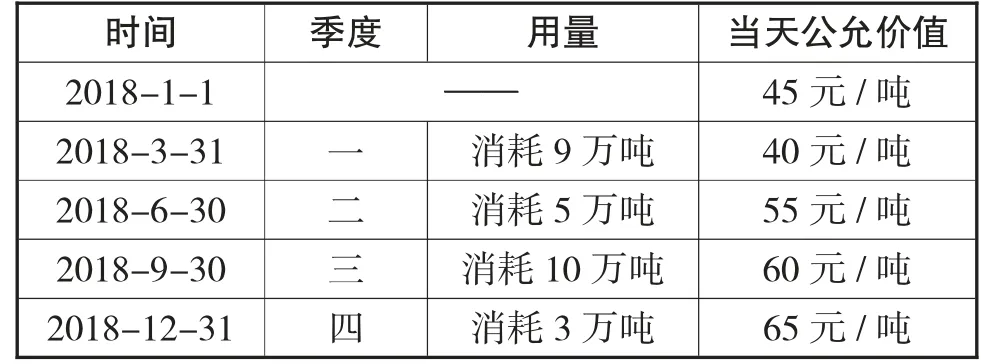

XY 公司2018 年度发生与碳排放权交易有关事项如下:1 月1 日,取得政府免费分配了25 万吨碳排放权,根据公司预算从交易市场购入了5 万吨,单价为45 元/吨。为了满足企业生产要求,这30 万吨的碳排放都计划自用,且用于管理,具体使用情况如下表所示:

时间 当天公允价值2018-1-1 45 元/吨2018-3-31 40 元/吨2018-6-30 55 元/吨季度用量——一二消耗9 万吨消耗5 万吨三 消耗10 万吨消耗3 万吨2018-9-30 60 元/吨2018-12-31 四 65 元/吨

2018 年12 月31 日,XY 公司将27 万吨碳排放权还给了政府。

(1)历史成本计量模式下的账务处理

2018 年1 月1 日,外购单价为45 元/吨。

借:碳排放权——政府补助 25*45=1125(无偿取得)

碳排放权——市场 5*45=225(外购)

贷:递延收益1125

银行存款225

3 月31 日,第一季度碳排放为9 万吨,按取得时的市价进行计算,并将“递延收益”科目结转到“营业外收入中”,从政府无偿取得的碳排放权要先使用。

借:管理费用9*45=405

贷:碳排放权——政府补助405

借:递延收益405

贷:营业外收入405

6 月30 日,以取得时的市价计算。

借:管理费用5*45=225

贷:碳排放权——政府补助225

借:递延收益225

贷:营业外收入225

9 月30 日,以取得时的市价计算。

借:管理费用10*45=450

贷:碳排放权——政府补助450

借:递延收益450

贷:营业外收入450

12 月31 日,第四季度碳排放为3 万吨,其中有1 万吨是政府分配剩余的,要优先使用,2 万吨是企业外购所得,其次再使用。

借:管理费用175

贷:碳排放权——政府补助1*45=45

碳排放权——市场 2*45=90

投资收益 (65-45)*2=40

借:递延收益45

贷:营业外收入45

(2)公允价值模式下的账务处理

2018 年1 月1 日,外购单价为45 元/吨。

借:碳排放权——政府补助 25*45=1125(无偿取得)

碳排放权——市场 5*45=225(外购)

贷:递延收益1125

银行存款225

3 月31 日,当日公允价为40 元/吨,则外购的5 万吨碳排放权价下降(40-45)*5=25 万元。

借:管理费用9*45=405

贷:碳排放权——政府补助405

借:递延收益405

贷:营业外收入405

借:公允价值变动损益(40-45)*5=25 万元

贷:碳排放权——公允价值变动损益25

6 月30 日,当日公允价为55 元/吨,外购的碳排放权价提高了15 元/吨(55-40)。

借:管理费用5*45=225

贷:碳排放权——政府补助225

借:递延收益225

贷:营业外收入225

借:碳排放权——公允价值变动损益(55-40)*5=75

贷:公允价值变动损益75

9 月30 日,当日公允价为60 元/吨,外购的碳排放权价提升了(60-55)/吨。

借:管理费用10*45=450

贷:碳排放权——政府补助450

借:递延收益450

贷:营业外收入450

借:碳排放权——公允价值变动损益(60-55)*5=25

贷:公允价值变动损益25

12 月31 日,当日公允价为65 元/吨,外购的碳排放权上升了(65-60)元/吨。其中1 万吨是从政府无偿取得的,2 万吨是外购的。

借:碳排放权——公允价值变动损益(65-60)*5=25

贷:公允价值变动损益25借:管理费用175

贷:碳排放权——政府补助(1*45)=45

——市场(2*45)=90

——公允价值变动损益(65-45)*2=40

借:递延收益45

贷:营业外收入45

借:公允价值变动损益40贷:递延收益40

(3)两种计量模式的差异

对于以自用为企业的持有目的,无论是采用公允价值模式还是历史成本模式,投资收益是相同的,只是前者表现的是公允价值变动损益,但这种变动不会影响企业在自用时的会计处理。持有目的是自用的企业,碳排放权对他们来说是生产经营活动中的必需品,应确认为费用,同时历史成本模式下使会计核算变得更简易了些。

(二)基于交易目的的会计计量

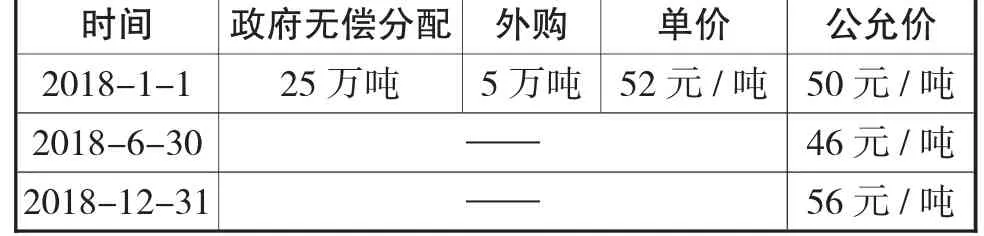

XY 公司2018 年发生的与碳排放权交易有关事项如下:1 月1 日,取得政府无偿配给25 万吨碳排放权,当时企业又外购了5 万吨,单价为52 元/吨,公允价为50 元/吨。由于公司加强节能环保并提高能源利用率,公司零排放目标能够实现,故而,XY 公司为了获取利润最大化,打算将现持有的碳排放权用以交易。12 月31 日出售了碳排放权27 万吨(25 万吨为无偿取得,2 万吨为外购取得),出售价为55 元/吨,中间发生相关交易费用6 万元。

时间 公允价2018-1-1 50 元/吨2018-6-30 46 元/吨政府无偿分配25 万吨外购5 万吨单价52 元/吨——2018-12-31 —— 56 元/吨

(1)历史成本模式下的账务处理

1 月1 日,初始计量时:

借:碳排放权——政府补助(按取得时的市场公允价计算25*50=1250)1250

碳排放权——市场(按取得时的单价计算5*52=260)260

贷:递延收益1250

银行存款260

后续计量时:

6 月30 日,由于是年中,而不是本期期末,故而历史成本下不需要对价值变化做出调整。

12 月31 日,27 万吨碳排放权按售价计算则为27*55=1485,无偿取得的碳排放权按取得时的公允价计算为25*50=1250,外购的2 万吨碳排放权按取得时的单价计算为2*52=104,相关交易费用为6 万元,投资收益为1485-6-1250-104=125。若所持有的碳排放权完全或部分使用,需结转递延收益。

借:银行存款(1485-6)1479

贷:碳排放权——政府补助1250

碳排放权——市场104

投资收益(倒挤)125

借:递延收益1250

贷:营业外收入1250

(2)公允价值模式下的账务处理

1 月1 日,初始计量时:

借:碳排放权——政府补助(按取得时的公允价计算25*50=1250)1250

碳排放权——市场(按取得时的公允价计算5*50=250)250

投资收益(外购的5 万吨碳排放权取得时单价与公允价之差)(52-50)*5=10

贷:递延收益1250

银行存款260

后续计量时:

6 月30 日,公允价为46 元/吨,而1 月1 日取得时的公允价为50 元/吨,碳排放权的公允价值每吨下降了4 元,差额计入公允价值变动损益。

“碳交易权”进行账务处理的假设前提是从政府无偿取得的碳排放权无法自由流通,由政府补助项目(土地使用权、房地产等)特征来看,尽管企业“将取得的碳排放权计划以合理的价格售出”,依然要等到“事项”真正发生后才能对补助进行确认。此时,对递延收益自身来说,它并不属于资产,故而在政府补助和资产价值未实际确认时,它也不做处理。

借:公允价值变动损益(50-46)*5=20

贷:碳排放权——公允价值变动损益20

12 月31 日,公允价为56/吨,27 万吨碳排放权出售价为55 元/吨,总计27*55=1485。其中无偿取得的25 万吨碳排放权按取得时的公允价计算25*50=1250,企业外购的2 万吨也按公允价计算2*50=100,相关交易费用为6 万元。由于出售日公允价>售价(账面价值),故碳排放权——公允价值变动损益(56-55)*2=2 万元,投资收益则为1485-6+2-1250-100=131。外购所得未出售的碳排放权还有3 万吨,其公允价值变动损益为3*(56-46)=30。

借:银行存款1479

碳排放权——公允价值变动损益2

贷:碳排放权——政府补助1250

碳排放权——市场100

投资收益131

借:递延收益1250

贷:营业外收入1250

借:投资收益2

贷:公允价值变动损益2

借:碳排放权——公允价值变动损益30

贷:公允价值变动损益30

(3)两种计量模式的差异

第一,在初始计量时,历史成本模式下,碳排放权——市场,是按取得时的单价计算为260 万元;而公允价值模式下,是按取得时的公允价计算为250万元,这10 万元的差异在公允价值模式下计入了投资收益。

第二,在12 月31 日出售时,历史成本模式下,碳排放权——市场在贷方,是按取得时的单价52 元/吨计算的,为104 万元;公允价值模式下,碳排放权——市场在贷方,是按取得时的公允价50 元/吨计算的,为100 万元。

第三,后续计量时,6 月30 日,历史成本模式下不对公允价值变动做会计处理;公允价值变动损益要在公允价值模式下要计入损失的20 万元。

第四,在12 月31 日出售时,历史成本模式下的投资收益为125 万元低于公允价值模式下的投资收益131 万元,原因是在以交易为目的且以公允价值计量的模式下,企业外购的碳排放份额会随着公允价值的变动而进行调整,但在历史成本模式剂量下,碳排放的价值没变,为最初的入账价值。

第五,后续计量时即6 月30 日和12 月31 日,历史成本模式下,没有对外购碳排放权的价格变动做处理,而在公允价值模式下,外购的碳排放权的价格随着公允价值的变动而变动,从而使碳排放权的价值得以反映。

历史成本计量模式下,会计处理过程较为简洁,企业碳排放权的定价成本是取得时的历史成本,在进行后续计量时,也不会随着价值的波动而有所变动,没有“利润调节”这一说,因而无法精确的反映企业的真正价值。

公允价值计量模式下,会计处理过程较为复杂,在进行后续计量时,为了能及时反映企业碳排放权的价值,它会随着公允价值的变动而变动,有相当程度的“利润调节”空间。

四、结论及建议

(一)结论

由以上两种不同计量模式下的会计处理,会发现每一种计量模式都有其自身的优点与不足,我们要根据企业自身的经营状况及碳排放权会计计量模式的发展现状,分别处理不同的持有目的的碳排放权。

(1)对于持有碳排放权只是为了满足企业正常生产经营所需,在缺乏相应的配套机制且碳排放权交易市场不够成熟的情况下,选择历史成本模式计量能够使企业减排义务得到更真实的反映。

(2)对于持有目的是交易的企业,碳排放权价格在获取或出售时具有定价机制,采用公允价值计量模式能够及时反映碳排放权的市场价格变动。

(3)在进行初始计量时,从政府无偿取得的碳排放权采用公允价值模式计量,企业外购所得的碳排放权采用历史成本模式计量;后续计量时,根据碳排放权公允价值变动进行相应的调整,两者都采用公允价值模式计量。

随着碳排放权交易市场的全面启动以及相关机制与准则的建立和推进,为了更加适应市场经济在未来的发展,采用公允价值模式计量会更佳。

(二)建议

(1)相关碳会计准则要制定,法律法规要完善

目前我国碳会计相关法律法规的空白,并没能随着碳排放权方案的出台而得到填补,而碳市场交易和信息披露并不完善,相关会计准则也没有对碳会计核算内容有所涉及,需要有关部门在完善相关法律法规时,给碳会计以合法地位,例如将碳会计内容增加到《会计法》中。制定《碳会计准则》,明确碳会计确认、计量和披露的相关责任义务,对碳会计核算步骤和各管理事项明确说明并提出规范性要求。

(2)快速推进碳排放交易市场的建设

碳会计计量模式的选择受碳排放交易市场不稳定和分散的影响与制约,为了建立成熟、统一的碳排放市场,我们可以借鉴国外先进的经验,在加强交易市场的合作与交流的同时,充分发挥政府的政策支持与市场调节机制的作用。优化碳会计计量模式,实现可持续发展。

(3)进行先“点”后“面”的推广

首先可以从对国民经济影响较大、碳排放较密集(钢铁、煤炭、石油、化工等)的重点企业中选取试点,通过对企业的会计处理进行记录、分析、修正等对碳会计计量模式进行优化,其次再推广到行业,在推广过程中不断改进、完善所发现的问题,提高碳会计计量模式的实操性,然后由行业再推广到碳排放量和交易多的城市,再不断优化并结合我国实际发展情况进行全国推广。

(4)增强“第三方”的监督

为了减少企业对碳会计计量核算的隐瞒和造假,首先政府监管部门要对企业碳会计信息进行审查,引导企业建立碳会计审计制度,完善奖罚制度;其次成立专门的社会审计机构,对企业实行独立鉴定和专项碳审计,促进企业碳会计交易事项的真实。

(5)增强碳会计人才的培养

随着经济的发展,人们越来越重视环境保护与节能减排,与之相适应的碳会计计量模式的发展,对会计人员的要求也更高,而我国目前还很缺乏相关专业人才,需要企业和高校的支持。首先,高校可以设立“碳会计”专业,培养专业人才,在掌握本专业的理论知识的前提下,还要拥有生态学、环境科学等知识,同时与企业合作,使学生能够将理论与实践相结合,从而提升碳会计专业技能;其次,为了使会计人员及时、充分的了解碳会计理论的发展变化以及相关环境知识,提高实务处理能力,企业可以定期组织会计人员去高校进行相关知识的培训。