我国货币政策操作框架转变的动因分析

吕铁权

(石河子大学 经济与管理学院,新疆 石河子 832000)

1 我国货币政策工具的应用及操作框架的演变趋势

2001年至2013年,外占持续大幅流入影响,央行被动对冲流动性盈余,主动调控能力受限,货币政策操作以提高准备金率与发行央票回笼流动性为主,对市场利率的调控能力较弱。2014年至2017年,央行以高准备金率锁定银行对准备金的需求,并使用MLF、PSL等创新性货币政策工具供给准备金,维持流动性紧平衡,构建结构性流动性短缺。央行处于资金贷出方的强势地位,对货币市场调控能力增强。2001至2008年,央行以调高准备金率与发行央票的操作工具组合对冲过剩流动性。从2001年12月中国加入WTO以来,持续的双顺差带来外占的大幅净流入。面对流动性过剩的局面,央行在2002年实施正回购,并于2003年4月正式通过公开市场发行央票以对冲。另外,央行也在持续上调法定存款准备金率以增加银行准备金需求,存款类金融机构准备金率由2003年的7%,上行至2008年6月的17.5%,总体来看,上调准备金率依然是回笼流动性的主要方式。

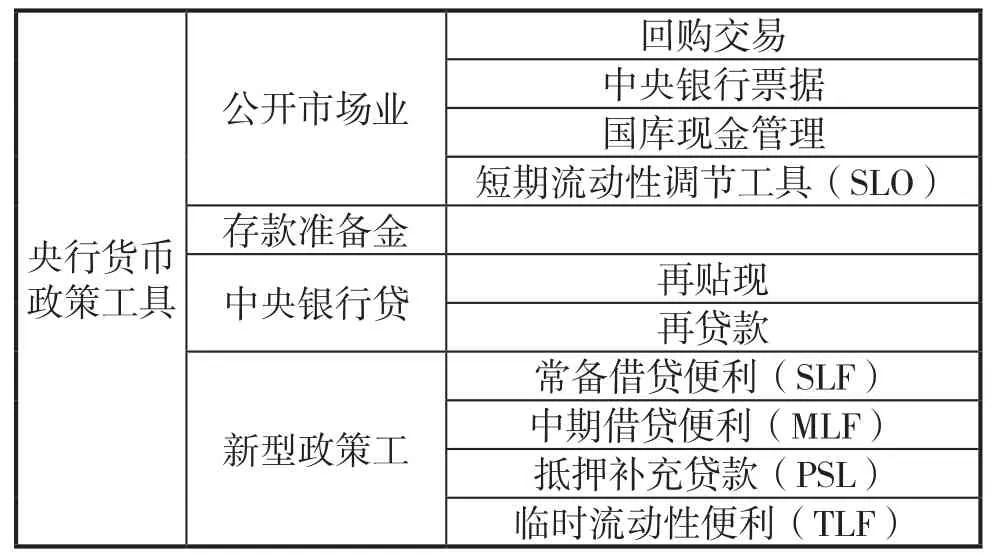

央行创新货币政策工具,管理市场利率,包括公开市场业务、存款准备金率、再贴现和再贷款,公开市场业务主要包括回购交易、央行票据和国库现金管理。随着利率市场化改革的推进,央行一方面创设了多种新型政策工具,包括短期流动性调节工具(SLO)、临时流动性便利(TLF)、常备借贷便利(SLF)、中期借贷便利(MLF)、抵押补充贷款(PSL),用以管理中短期利率水平,另一方面在2016年建立公开市场每日操作常态化机制,引导市场预期。实现从被动对冲流动性过剩到主动“削峰填谷”构建结构性流动性短缺的操作框架。在“削峰填谷”的操作思路下,央行创设大量创新性货币政策工具,使用工具的频率提高、规模也相应增加。央行资产负债表中对其他存款性公司债权由2015年年初的2.58万亿迅速增长至2017年年末的10.22万亿,增长了近3倍。“削峰填谷”熨平市场利率大幅波动,为金融去杠杆服务在金融监管逐步趋严的背景下,央行“削峰填谷”的操作能够帮助平抑金融去杠杆过程中货币市场利率的大幅波动。2016年以来货币市场利率波动性明显较2006-2008以及2010-2013年所代表流动性盈余期间要小,需要指出的是2015年11月央行引入利率走廊也在一定程度上起到了平抑利率大幅波动的作用。

表1 央行主要货币政策工具

按照《中国人民银行法》以及周小川同志讲话我们可以将央行货币政策概括为四个年度目标:经济增长、物价稳定、充分就业、国际收支平衡;一个中期目标(隐性目标):金融稳定;两个转轨时期特殊目标:发展金融市场和金融改革开放。我国目前正在由数量型中介目标逐渐向价格型中介目标转变的过程,我国货币政策中介目标框架正在由数量型向价格型转变,价格型中介目标目前仍然处在辅助地位。

2 我国货币政策框架转变动因

2.1 数量型货币政策逐渐失效

从货币供给的角度来看,货币数量=基础货币*货币乘数,数量型调控需要控制基础货币,同时控制货币乘数。近年来基础货币的量基本稳定在27-31万亿左右,没有出现大幅的增长或下降,说明央行对基础货币的调控是比较精确的。而央行对货币乘数的调控主要是通过调整法定存款准备金率,效果仅局限于银行表内,即通过法定存款准备金率调控银行表内派生货币的能力。而近年来,随着金融脱媒和影子银行的不断发展,尤其是表外理财业务的出现,使大量资金由表内转向表外,这一部分货币的派生央行很难监测和管控,这就导致名义货币乘数与实际货币乘数的偏差扩大,实际的货币供应量也难以控制。再从货币需求的角度来看,根据费雪方程M=PT/V,在金融脱媒之前,市场对货币的需求与价格(P)和产出(T)的关系是较为清晰的,通过控制货币供应量,能够准确的影响经济增长和通胀情况。但金融创新和金融脱媒的不断发展,使货币流通速度难以界定,对货币的需求也就变得不稳定。

2.2 利率传导机制逐渐完善

利率市场化的不断发展,使利率传导机制逐渐完善,价格型货币政策的调控手段可以逐渐发挥作用。一方面银行负债的利率在逐渐和市场利率接轨,同业的负债以及债券发行两部分的利率已实现市场化,并且规模呈现快速增长。而存款利率上限于2015年10月放开,未来也将逐步实现市场化。而从资产端来看,同业资产利率已实现市场化,而贷款利率上限也于2013年7月取消,未来将逐步市场化。此外,货币基金、表外理财等业务的发展,也对银行负债和资产端利率的市场化起到很大的推动作用。在货币基金和表外理财的竞争下,银行表内存款面临不断流失,会倒逼负债端利率向市场利率接轨,而为了匹配负债端利率,资产端利率也会同步变动。因此,价格型货币政策通过调控货币市场利率,可以直接影响债券市场、货币基金、理财和同业业务的利率,进而对银行的资产端和负债端的利率产生影响,达到货币政策调控的效果。

2.3 货币政策目标的转变

从更深层次的原因来说,央行货币政策由数量型转向价格型的驱动因素来自货币政策目标的转变,即过去稳增长和防通胀的政策目标,现在新增去杠杆和防风险。具体来说,2012年之前,我国经济始终处于快速发展的阶段,经济增长和通货膨胀是货币政策的主要标的,而这些都是经济“总量”的问题。通过调节货币数量,可以在总量上有效的进行调控,兼顾刺激经济和抑制通胀的双重目标,效果简单直接。随着我国经济的发展进入平缓期,经济和金融的结构问题开始显现。因此近两年,金融去杠杆,尤其是降低非银和影子银行的杠杆成为货币政策的主要标的这就使得“总量”问题转变为了“结构”问题,在这一过程中,数量型货币政策的效果逐渐变差,一是由于货币指标逐渐失效,调控效果难以监测;二是数量型政策只能调控货币总量,无法解决结构性问题;三是调整准备金率的信号意义较强,容易对市场造成超预期的影响,甚至影响到实体经济的稳定。因此,随着货币政策目标的转变,价格型货币政策也逐渐取代数量型。

3 结论与建议

在我国金融创新和利率市场化的背景下,面临着宏观经济“新常态”条件下的多重结构失衡,传统货币政策亦无助于解决产能过剩和化解宏观经济金融风险。所以,“新常态”下我国货币政策面临双重转型任务:一是需借鉴发达国家经验形成完善的货币政策框架,以及进一步明确货币政策目标、操作规则和政策工具;二是货币政策需承担经济结构调整的重任,在较长时间内需发挥结构性货币政策的作用。三是转变调控方式,构建货币政策的“利率走廊”模式,“新常态”下我国的货币政策调控方式转型主要体现在由传统的全面宽松到预调微调、“区间调控”和“定向调控”的转变,应遵循“区间调控”的思路,由传统的只关注经济增长变为“保

增长”和“稳通胀”的上下限管理。

——基于三元VAR-GARCH-BEEK模型的分析

——以安徽科技学院植物科学学院为例