全要素生产率、融资约束与企业对外直接投资

刘 敏,黄亮雄,黄 翔

(1.广东财经大学 经济学院,广东 广州 510320;2.华南理工大学 经济与贸易学院,广东 广州 510006; 3.广东财经大学 创业教育学院,广东 广州 510320)

进入21世纪,中国对外直接投资飞速发展。促进对外直接投资(OFDI),是中国寻找更广阔国际合作空间,提升国际竞争力的重要途径,也是中国实现高质量发展的重要举措。党的十九大报告强调坚持“引进来”和“走出去”并重,推动形成全面开放新格局,促进国际产能合作,并加快国际经济合作和竞争新优势。中国各级政府正不遗余力地支持企业“走出去”,中国对外直接投资将会持续快速增长。同时,基于产业转型升级的压力,越来越多的企业需要通过跨国经营实现价值链的提升。由此,检验企业对外直接投资的影响因素,是极为重要的问题。

微观层面上,全要素生产率与融资约束是影响企业对外直接投资的重要因素。Helpman et al.(2014)提出的企业异质性理论指出,生产率高的企业进行对外投资,生产率次之的企业出口,生产率最低的企业服务国内市场。[1]中国的数据也有类似的结果,生产率高的企业进行对外直接投资的可能性更大。[2]全要素生产率是生产率的重要度量指标,由此不少学者直接核算全要素生产率,来表征企业生产率,并检验其对企业对外直接投资的影响。[3]据中国国际贸易促进委员会发布的《2012年中国企业海外投资及经营状况调查报告》显示,73%的小企业和61%的大企业认为资金缺乏是对外投资的主要问题。可见,融资约束已成为中国企业对外投资的最大障碍之一。国内外学者对此问题进行了研究,发现融资约束限制了企业对外投资能力。[4][5]

虽然现有文献已注意到提高全要素生产率以及降低融资约束对促进企业对外直接投资的重要性,但均只考察全要素生产率或融资约束对企业对外投资的影响,忽略了二者的交互效应。事实上二者往往共同作用于企业,进一步地会形成交互作用。检验该交互效应及其呈现条件,不但深化了以往全要素生产率和融资约束作用企业对外直接投资的研究,也有助于政策制定者寻找政策抓手。

一、文献综述

(一)全要素生产率与企业对外直接投资

目前,从微观层面进行的对外直接投资研究多以Melitz(2003)[6]的贸易企业异质性理论为基础。Helpman et al.(2004)[1]基于“邻近-集中”假设引入企业异质性理论,构建企业国际化模式抉择数理模型(简称HYM模型)并进行实证分析,发现企业根据自身生产率差异进行“自我选择”,生产率高的企业进行对外直接投资,生产率次高的进行出口,生产率最低的企业在国内生产销售。其后,较多学着对HYM模型的适用性进行了检验。Head & Ries(2003)[7]、Grasseni(2007)[8]、Görg et al.(2012)[9]、Raff et al.(2011)[10]等分别用日本、意大利、德国等国企业数据对此结论进行验证。全要素生产率最早由索洛(1957)[11]提出,故也被称为索洛残差,是生产率度量的典型指标往往更多地表征技术进步状况。鉴于全要素生产率的重要性,直接讨论全要素生产率对OFDI的影响的研究愈发增多。[12][13][14]

基于企业异质性理论对中国出口行为的研究,一些学者发现中国出口企业存在“生产率悖论”现象,即生产率低的企业更有可能进行出口行为。[15][16]范剑勇和冯猛(2013)利用LP法估算了出口企业、内销企业以及不同出口密度企业的全要素生产率,发现出口企业生产率高于内销企业,否定了“生产率悖论”现象的存在,并认为企业的出口密度差异是导致这一现象的原因。[17]张坤(2016)等研究发现,中国制造业企业不存在“生产率悖论”现象,还揭示了企业外部融资约束度、企业年龄、企业规模、企业人均工资水平以及企业所有权结构等因素与企业生产率之间的关系。[18]由此,部分学者开始关注中国对外直接投资企业是否存在“生产率悖论”,即检验生产率或全要素生产率对企业对外直接投资的影响。田巍和余淼杰(2012)以浙江省257家对外投资企业为研究对象,用OP法估算企业全要素生产率,得出全要素生产率越高对外投资的概率越大。[3]朱荃和张天华(2015)使用中国2006—2012年A 股上市工业企业数据进行研究生产率对外投资的影响,用OP、LP估算全要素生产率,研究发现全要素生产率对企业对外投资有显著影响。[19]

本文引入融资约束因素,讨论全要素生产率和融资约束的交互效应。除此之外,本文的样本代表性更广,不同于仅仅使用上市公司数据以及某省区的企业分析,本文试图采用数据量更大的,更具有代表性的微观企业数据,把《中国工业企业数据库》和《境外投资企业(机构)名录》进行合并。

(二)融资约束与企业对外直接投资

部分研究虽然意识到生产率异质性是提升企业对外投资的重要因素,但与对外出口以及国内生产销售相比,企业在国外投资生产,必须要承担国外建厂等固定成本,因此,只有企业的生产率高于某一门槛时,企业在国外的投资才是有利可图的。“新新贸易理论”分析了生产率与企业投资抉择的关系,但该理论假设企业并不存在融资约束,也即企业的投资都能够获得足够的资金支持。而在现实中,许多企业往往在融资问题上遇到困难,即使企业的生产率水平足以让其在国外的生产中获利,但假使企业没有足够的资金在国外建立或是并购工厂,同样无法实现对外直接投资。[20]

企业融资约束也被作为企业国际化抉择的重要因素,但是讨论对出口的影响相对较多。Manova et al.(2012)发现金融发展程度高的国家更可能出口,这种效应在金融约束强的企业中更明显。[21]Chaney在Melitz的模型引入流动性约束,分析金融约束下企业的出口决策,发现融资约束和生产率一样,是企业异质性的主要来源,融资能力更强的企业更容易选择出口。[22]也有一些文献直接研究融资约束对企业OFDI的影响,Buch et al.(2010)从广延边际和集约边际对金融约束下对外直接投资抉择做出分析,研究发现在广延边际上,金融约束和外部金融成本越高越不利于企业对外直接投资;在集约边际上,外部金融成本越高,对海外子公司销售额影响越大。[20]

国内学者从金融角度关注融资约束对中国企业对外直接投资的影响。吕越和盛斌(2015)考察了融资约束对企业国际化策略的影响,发现融资能力较强的企业可以实现出口,融资能力最强的企业进行对外直接投资。[23]李磊和包群(2015)发现融资能力越强的工业企业不仅更有可能发生对外直接投资行为,而且越倾向于进行多次投资以及在多个国家进行投资。[24]王碧珺等(2015)运用浙江省制造业对外投资数据,运用Heckman模型研究得出,融资约束抑制了民营企业对外投资可能性和投资规模。[5]刘莉亚等(2015)运用上市公司数据实证研究得出,融资约束限制了中国企业对外投资能力。[25]这种约束作用对外源融资依赖度较高行业的影响更为严重;企业在全要素生产率方面的优势,可以在一定程度上缓解融资约束的这种负面影响。

(三)全要素生产率、融资约束与企业对外投资

部分学者把生产率异质性和融资约束纳入一个框架下讨论对企业对外投资的影响。Alvarez & López(2013)对智利的研究表明,金融发展越好对高生产率企业出口影响越大,且在国外有分支机构的制造业企业更依赖于外部融资。[26]Buch et al.(2010)进一步发现,金融约束对高生产率企业的影响更大,因为相对低生产率企业,高生产率企业对外直接投资可能性越大[20]。仅有少数研究提及融资约束与企业生产率的相互影响以及对企业对外投资的影响。慕绣如和李荣林(2016)用2004—2009年中国工业企业数据库和中国境外投资企业(机构)名录的微观数据研究表明融资约束会提高企业出口和OFDI的生产率阈值,从而阻碍企业的出口和OFDI决策[27];同时,融资约束最低的企业采取对外直接投资的方式参与国际市场,融资约束次之的企业更倾向于出口,融资约束最大的企业更倾向于国内市场。宫旭红和任颋(2017)使用中国民企“走出去”竞争力调查问卷数据研究发现,融资约束是影响民营企业对外投资广度边际的重要因素,就企业异质性角度而言,融资约束对高生产率企业的影响显著高于低生产率企业。[28]这表明国内外研究已经注意到融资约束对企业对外直接投资的影响效应在不同生产率的企业效果,但并没充分讨论融资约束和全要素生产率的交互效应,也没有分析该效应的影响因素,或呈现的条件。

综上所述,虽然中国企业对外直接投资研究逐渐进入微观层面,研究也不断强调全要素生产率对企业对外直接投资的作用,以及融资约束对企业对外直接投资的效应,然而析往往,仅仅单独讨论企业生产率对企业对外直接投资的影响,或者融资约束对企业对外直接投资的影响,忽视企业生产率和融资约束对企业对外直接投资的交互效应,更没有分析该交互效应呈现的条件。此外,受微观数据限制,很多研究或采用上市公司数据,或采用某个省份企业的数据,难以全面捕捉我国的整体情况。本文使用《中国工业企业数据库》和国家商务部《境外投资企业(机构)名录》合并的相对大样本数据库,从微观层面分析全要素生产率和融资约束对企业对外直接投资的影响,考察企业融资约束和全要素生产率的交互效应以及该交互效应呈现的条件,以图对现有研究进行更全面和详尽的补充。

二、数据来源和变量说明

(一)数据来源

本文数据来源于《中国工业企业数据库》(以下简称《工业数据库》) 和国家商务部《境外投资企业(机构) 名录》(以下简称《名录》)。通过《名录》信息,企业是否进行对外直接投资的信息可以加以识别。葛顺奇和罗伟(2013)对《名录》数据的准确性进行了对比分析,将《中国对外直接投资统计公报》和《名录》两者进行核对,发现随着时间推移,两者数据差距越来越小。[29]

本文实证检验的数据基于《中国工业企业数据库》和《名录》横向合并而得到。由于中国企业大规模对外直接投资是从2005年开始,基于“工业”统计口径的数据库自 1998 年开始采集,多数学者使用的工业企业数据库涉及的年份在 1999—2007 年之间,鉴于数据的准确性和完整性,本文选取2005—2007年的数据①[注]①本文选择2005—2007年合并数据是因为:第一,中国企业大规模对外直接投资始于2005年,因此使用2005年之后的对外投资数据;第二,《中国工业企业数据库》虽然有1998—2011年的数据,但由于2008—2011年数据存在数据匹配错乱,目前国内研究较为少用,故本文数据截止于2007年。。对合并后的数据进行如下处理:剔除企业就业人数小于10人的企业;剔除缺失主要财务指标的企业,如工业增加值、固定资产净值和工业总产值等;最后根据 《中国工业企业数据库》和《名录》进行横向合并获得匹配企业2339家。其中,第一次对外直接投资企业909家①[注]①此处选择第一次对外直接投资企业是为了能够剔除上次对外直接投资对二次对外直接投资的影响。,涉及31个省、直辖市或自治区。

(二)变量说明

1.被解释变量

企业对外直接投资(dummy_ofdi)。由于无法获得企业OFDI的具体金额数据,本文选择一个二分变量来衡量。企业对外投资取值为1,不对外投资则为0。另外,分别按行业进行检验,从未进行对外直接投资为0,非经营性OFDI为1、商贸类OFDI为2、生产类OFDI为3、综合类OFDI为4。

2.核心解释变量

企业全要素生产率(tfp)。以往研究中国企业生产率和对外投资的文章中,部分学者采用劳动生产率,这种度量方式有一定局限,劳动力投入比例的变动会导致劳动生产率的改变,当和全球企业进行比较时,具有一定误导。本文使用全要素生产率(TFP)作为企业生产率的度量,度量的是剩余的技术和效率因素,不会因要素投入比例改变影响生产率的结果。

本文参考鲁晓东和连玉君(2012)[30]的LP方法对企业全要素生产率进行测算。

(1)Levinsohn Petrin(LP)估计法(tfp_lp)

Vit=αLit+f(Kit,mt)+μit(1)

Vit为企业工业增加值,L和K分别表示企业劳动和资本,m为中间投入,f(Kit,mt)是资本存量和中间投入的函数,由上式可估计出劳动和资本的系数,得出tfp模型为:

企业工业增加值、资本投入和中间投入分别用价格指数和固定资产价格指数进行平减,劳动投入用企业年均从业人数表示。

(2)企业融资约束(ficapa1)。采用企业负债比率的倒数,即企业总资产与企业负债的比重来衡量企业融资约束②[注]②本文采用表示间接融资的负债比率作为衡量企业融资能力,因为:第一,本文所用数据库缺乏上市公司直接融资的数据;第二,据朱荃和张天华(2015)运用中国上市公司数据研究企业对外直接投资显示,2006—2007仅有50家左右首次进行对外直接投资的企业,和本文样本相比,这个数目相对较小,对本文使用间接融资表示企业融资能力影响不大。。融资约束低意味着企业能够获得更多的外部融资,说明企业的融资能力越强。融资能力强的企业更易对外直接投资。因此,我们预期企业融资约束越弱,企业对外直接投资可能性越大。为显示结果的稳健性,本文进一步采用企业固定资产净值率的倒数(ficapa2)衡量企业融资约束。企业固定资产净值率用企业固定资产占总资产比率表示。当企业融资时,固定资产被作为违约时的抵押品被债券方视为偿债的保障,该指标越高企业融资能力越强,融资约束越低。

3.其他控制变量

企业规模(scale)用从业人数的自然对数来衡量。该指标既衡量了企业的规模,也衡量了企业的劳动力拥有情况。企业规模越大,其实力越强,有一定规模的企业才有实力进行对外直接投资。因此,我们预期企业规模对企业对外直接投资可能具有正影响。

资本密度(kshare)用企业固定资产净值占企业从业人数比重的自然对数来衡量。Antràs(2003)认为资本密集度更高的企业更有可能进行对外直接投资。[31]但国内学者的实证研究观点却不一,葛顺奇和罗伟用《中国工业企业数据库》和《名录》的数据研究发现企业资本密度对企业对外直接投资有正向影响。[32]肖慧敏和刘辉煌(2014)用上市公司数据研究发现资本密度对企业对外直接投资影响不显著。因此,我们预期资本密度对企业对外直接投资影响不确定。

是否有出口行为(d_export)。该变量为虚拟变量,企业产品有出口行为则取值为1,否则为0。出口可以为投资国企业在东道国建立联系,从而为企业投资铺路,出口的企业更倾向于进行对外直接投资。因此,我们预期企业出口对企业对外直接投资具有正向影响。

企业研发投入(RD)用企业研发开发费占企业主营业务收入比表示。企业研发投入越大,研发能力越强,企业实力越强,进行对外直接投资的可能性就越大。因此,我们预期企业研发投资对企业对外直接投资影响为正。

企业类别。构造虚拟变量,国有企业(dummy_nation)取值为1,外资企业(dummy_for)取值为2,以考察这两种类型企业对外直接投资的差异。

企业所属地区。构造企业所属地区虚拟变量,分为东部(east)、中部(middle)和西部(west)三类①[注]①东部地区(east)包括北京、天津、河北、上海、辽宁、江苏、福建、浙江、山东、广东和海南;中部地区(middle)包括山西、黑龙江、吉林、安徽、河南、江西、湖北和湖南;西部地区(west)包括四川、重庆、云南、贵州、广西、陕西、青海、甘肃、宁夏、新疆、西藏、内蒙古。此外,我们控制这些虚拟变量,并不强调考察他们的单独效应,只是尽可能地控制住其他条件不变,便于分析全要素生产率和融资约束对企业对外直接投资的影响。。当企业在东部(east)时,取值为1,其他为0。表1给出了主要变量的简要描述统计。

表1 主要变量的描述性统计

三、实证分析

(一)基本回归

由于样本中企业个体数N相对时间T较大,个体固定效应模型会导致冗余参数和参数不一致问题;加上本文的因变量是一个二分变量,使用面板Probit 模型则只能采用随机效应模型进行估计,无法对个体效应或(和)时间效应进行有效控制。为此,本文选择采用面板Logit 模型进行实证分析。具体公式如下:

Logit(Fijt)=β0+β1tfpit+β2ficapait+XitΓ+μijt(3)

其中,Fijt为被解释变量,如果企业i在第t年对第j国进行OFDI,则为1,否则为0;tfpit为企业全要素生产率,ficapait为企业融资约束;Xit为控制变量构成的向量,包括企业规模、资本密集度、企业出口行为、是否国有、是否外资以及企业所属地区等;β0为常数项,μijt为残差项。

系数β1的符号和大小衡量全要素生产率对企业对外直接投资倾向的影响。如果β1显著为正,则全要素生产率的提高有助于企业对外直接投资;若β1显著为负,则全要素生产率的提高降低了企业对外直接投资的倾向;若β1不显著,则全要素生产率对企业对外直接投资没有显著影响。系数β2的符号和大小衡量着融资约束对企业对外直接投资倾向的影响。如果β2显著为正,则融资约束越严重提高了企业对外直接投资的倾向;若β2显著为负,则融资约束越严重降低了企业对外直接投资的倾向;若β2不显著,则融资约束对企业对外直接投资没有显著影响。

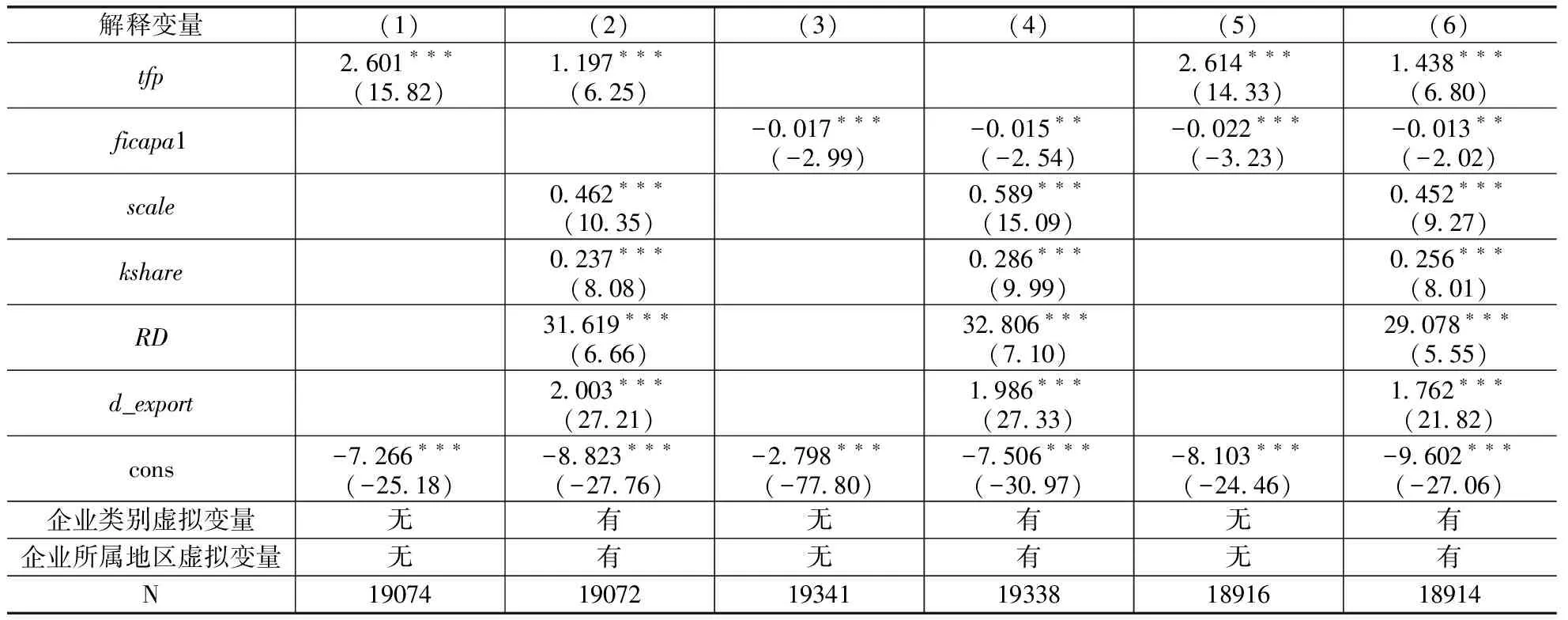

1.全要素生产率和融资约束的单独效应

表2呈现了全要素生产率提高与融资约束对企业是否对外直接投资的单独效应。第(1)列的解释变量仅为全要素生产率(tfp),第(2)列在全要素生产率的基础上,控制企业规模、资本密集度、研发投入、是否出口变量,从而对比研究全要素生产率对企业OFDI决策的影响。两列中tfp的系数均在1%的水平上显著为正,即企业全要素生产率提高能促进企业进行对外直接投资,这与传统的理论和研究结论一致[3][4][5]。其中,第(2)列指出,全要素生产率提高1个单位,企业对外直接投资的倾向就提高1.20个单位。第(3)列和第(4)列的核心解释变量为融资约束,采用企业负债比率的倒数(ficapa1)来表示,前者没有放控制变量,后者加进了控制变量。两列回归中的ficapa1系数至少在5%的水平上显著为负,即融资约束阻碍了企业对外直接投资,或者说企业融资约束越紧越难融资,企业对外直接投资的可能性就越低。其中,第(4)列显示,融资约束提高1个单位,企业对外直接投资的倾向就降低0.02个单位。第(5)和(6)列同时加进全要素生产率与融资约束变量。无论是否添加其他控制变量,全要素生产率(tfp)系数均在1%的水平上显著为正,而融资约束(ficapa1)系数也至少在5%的水平上显著为负,即全要素生产率提高促进企业对外直接投资,而融资约束提高则阻碍企业对外直接投资。这与前四列的结果一致。从数值上说,第(6)列指出,全要素生产率提高1个单位,企业对外直接投资的倾向就提高1.44个单位;融资约束提高1个单位,企业对外直接投资的倾向就降低0.01个单位。

从其他控制变量来看,企业规模(scale)系数显著为正,表明企业规模越大,对外直接投资的可能性越大。资本密集度(kshare)系数显著为正,资本密集度对企业OFDI决策有显著正向影响,企业资本密集度高,更倾向于进行对外直接投资。研发投入(RD)系数显著为正,表明研发投入对企业OFDI影响显著为正,研发投入越大的企业,企业实力和发展潜力较大,更倾向于进行对外直接投资。企业是否出口(d_export)系数显著为正,表明有出口的企业对东道国各方面更加熟悉和了解,更容易和东道国建立联系,因此有利于企业进行OFDI。

表2 全要素生产率提高和融资约束的单独效应

注:(1)***、**、*分别表示在1%、5%和10%水平上显著;(2)小括号中为标准误;(3)N是样本数。

2.全要素生产率和融资约束的交互效应

为考察全要素生产率提高和融资约束对企业对外直接投资的交互效应,本文在(3)式的基础上加进了全要素生产率提高和融资约束的交互项(tfpit×ficapait),具体设定如下:

Logit(Fijt)=β0+β1tfpit+β2ficapait+β3tfpit×ficapait+XitΓ+μijt(4)

(4)式中,系数β3的符号和大小衡量着全要素生产率和融资约束对企业对外直接投资倾向的交互效应。如果β3显著为正,则全要素生产率和融资约束的同方向变动,联合推动企业对外直接投资倾向的提高;若β3显著为负,全要素生产率和融资约束的不同方向变动,联合推动企业对外直接投资倾向的提高;若β3不显著,则全要素生产率和融资约束对企业对外直接投资没有显著的交互效应。

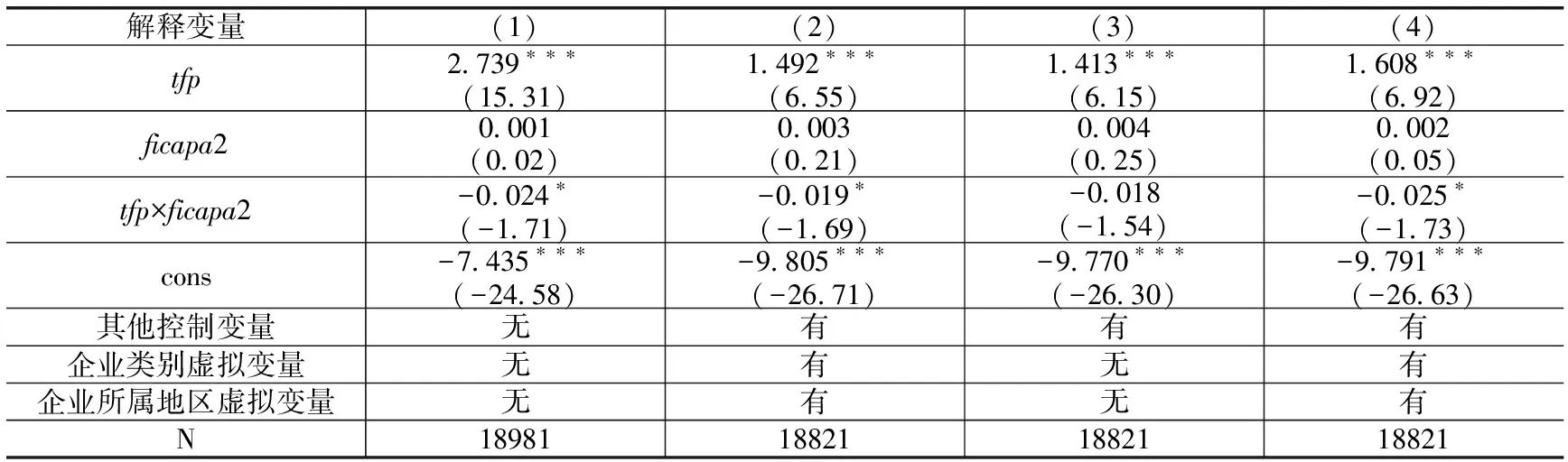

与表2相比,表3添加了全要素生产率和融资约束的交互项(tfp×ficapa1)。四列回归的结果较为一致。全要素生产率(tfp)系数依然在1%水平上显著为正,即企业全要素生产率提高能促进企业进行对外直接投资,与表2的结论一致。但融资约束(ficapa1)系数由原来的显著为负,变为不显著。同时,全要素生产率和融资约束的交互项(tfp×ficapa1)基本在10%水平上显著为负,也就是,全要素生产率和融资约束对企业对外直接投资产生显著的交互效应。该显著为负的交互效应可解读为:一是,融资约束对企业对外直接投资产生的负效应,仅在全要素生产率较低的企业才起作用。也即,如果某企业拥有较高的全要素生产率,融资约束并不会对其进行对外直接投资倾向产生显著影响,但在全要素生产率较低的企业,融资约束将阻碍企业的对外直接投资。二是,全要素生产率提高企业对外直接投资倾向的效应,在融资约束较少的企业更大。也即,全要素生产率提高和降低融资约束形成互补关系,共同促进企业对外直接投资倾向的提高。例如,第(4)列指出,控制其他因素不变的条件下,全要素生产率提高1个单位,企业对外直接投资的倾向就提高1.44个单位,如果该企业的融资约束降低1个单位,全要素生产率提高对外直接投资倾向的效应再提高0.02个单位。

此外,无论添加全要素生产率和融资约束的交互项与否,全要素生产率系数始终显著为正,而融资约束系数由显著为负转变成不显著,同时,交互项系数显著为负,意味着对于企业对外直接投资的影响因素而言,全要素生产率是最为关键的,融资约束的效应仅在全要素生产率较低的企业能呈现。换言之,全要素生产率的提高能抹平或抑制融资约束所引起的负效应。

表3 企业生产率异质性和融资约束对企业OFDI的交互效应

注:(1)***、**、*分别表示在1%、5%和10%水平上显著;(2)小括号中为标准误;(3)N是样本数。

(二)稳健性检验

以上的实证分析呈现了生产率异质性和融资约束对企业对外投资的单独影响,即表2,我们发现,全要素生产率的系数显著为正,而融资约束的系数显著为负。在表3中,研究二者的交互效应,发现全要素生产率的系数依然显著为正,全要素生产率与融资约束的交乘项基本显著为负,而融资约束的系数由表2的显著为负变为不显著。这表明融资约束对企业对外直接投资倾向产生负向影响的效应仅在全要素生产率较低的企业成立。

本部分进行稳健性检验,主要验证以上基本回归中主要解释变量的系数是否稳健,即验证全要素生产率的系数依然显著为正。结果表明全要素生产率与融资约束的交乘项基本显著为负,而融资约束的系数基本不显著。因此,表4根据不同投资动机进行检验,表5更换融资约束度量指标,用企业负债率和企业固定资产占比的倒数捕捉融资约束。参照葛顺奇和罗伟(2013)的做法[32],将企业对外直接投资分为4类:从事非经营性业务的OFDI企业(非经营)、从事进出口贸易和产品销售,在境外不存在研发和生产等的商贸类OFDI企业(商贸类)、从事产品研发、组装、加工、制造或生产的加工的研发生产类OFDI企业(研发生产类)、投资业务为销售业务,同时包含有研发、组装、加工制造等综合类业务的OFDI企业(综合类)①[注]①此处在实证处理中,行业分类按虚拟变量进行处理,如 若企业是非经营类企业,取值为1,其他为0;若企业是商贸类企业,取值为1,其他为0,其他类此,因此样本量变化并不大。。根据不同类型的OFDI进行分样本回归。

表4结果显示,四列回归中全要素生产率(tfp)基本显著为正②[注]②虽然在研发生产率的企业中,tfp系数不显著,但符号仍为正。,融资约束(ficapa1)系数不显著,而二者交互项(tfp×ficapa1)系数也基本显著为负。这与表3的结论是一致的。全要素生产率的提高显著增强企业对外直接投资的倾向,当融资约束降低时,该促进效应更大;融资约束对企业对外直接投资倾向产生负向影响的效应仅在全要素生产率较低的企业成立。这也可表明,提高全要素生产率能抹平或抑制融资约束所引起的负效应。

表4 稳健性检验Ⅰ:分样本回归

注:(1)***、**、*分别表示在1%、5%和10%水平上显著;(2)小括号中为标准误;(3)N是样本数。

表5更换融资约束的度量指标,用企业负债率和企业固定资产占比的倒数(ficapa2)检验生产率异质性和融资约束(tfp×ficapa2)是否如基本回归中一样系数为负。具体回归由表5呈现。四列中,全要素生产率(tfp)的系数仍然在1%的水平上显著,融资约束(ficapa2)系数不显著,而二者交互项(tfp×ficapa2)系数基本在10%的水平上显著为负。再次说明,全要素生产率提高显著增强企业对外直接投资的倾向,当融资约束降低的时候,该促进效应更大;融资约束对企业对外直接投资倾向产生负向影响的效应仅在全要素生产率较低的企业成立。这也可表明,提高全要素生产率能抹平或抑制融资约束所引起的负效应。这与表3的结论是一致的。

表5 稳健性检验Ⅱ:更换解释变量

注:(1)***、**、*分别表示在1%、5%和10%水平上显著;(2)小括号中为标准误;(3)N是样本数。

四、进一步检验

(一)企业类别异质性对交互效应的影响

表2-表5检验了全要素生产率、融资约束对企业对外直接投资的影响,尤其关注全要素生产率和融资约束的交互效应。结果发现,全要素生产率提高显著增强企业对外直接投资的倾向,当融资约束降低的时候,该促进效应更大;融资约束对企业对外直接投资倾向产生负向影响的效应仅在全要素生产率较低的企业成立。本部分进一步基于企业的异质性讨论全要素生产率和融资约束的交互效应的不同表现。

表6 企业类别异质性对交互效应的影响

续表6

注:(1)***、**、*分别表示在1%、5%和10%水平上显著;(2)小括号中为标准误;(3)N是样本数。

表6把企业分类为外资企业和内资企业,并构建外资企业虚拟变量(d_for),若该企业属于外资企业,则赋值为1,其他企业则赋值为0。在此基础上,把外资企业虚拟变量(d_for)以及其与全要素生产率、融资约束的双重交互项(tfp×ficapa1×d_for)加入模型进行回归。结果显示,全要素生产率(tfp)系数显著正,融资约束(ficapa1)系数不显著,全要素生产率与融资约束的交互项(tfp×ficapa1)系数基本显著为负,外资企业虚拟变量、全要素生产率、融资约束的双重交互项(tfp×ficapa1×d_for)系数在1%的水平上显著为正。这表明,就全要素生产率与融资约束对企业对外直接投资的交互效应而言,在外资企业中更为显著,效果更大。从数值上说,以第(3)列为例,相比于内资企业,外资企业的全要素生产率与融资约束对企业对外直接投资的交互效应降低0.024个单位。更为详细地,在控制其他条件不变的情况下,全要素生产率提高1个单位,能增大企业对外直接投资倾向1.18个单位,在内资企业中,如果该企业的融资约束降低1个单位,全要素生产率增大对外直接投资倾向的效应再提高0.027个单位;在外资企业中,交互效应降低0.024个单位,也就是,该企业的融资约束降低1个单位,全要素生产率增大对外直接投资倾向的效应仅再提高0.003个单位。也就是,相比于外资企业,内资企业的全要素生产率抹平融资约束对企业对外直接投资的负向影响的作用更大。相比于外资企业,内资企业并不能获得更多的国外支持,其抵抗市场风险的手段较少,只能更依赖于全要素生产率的提升。由此,内资更能发挥全要素生产率提高的效应,包括其抹平融资约束对企业对外直接投资的负向影响。

(二)企业出口异质性对交互效应的影响

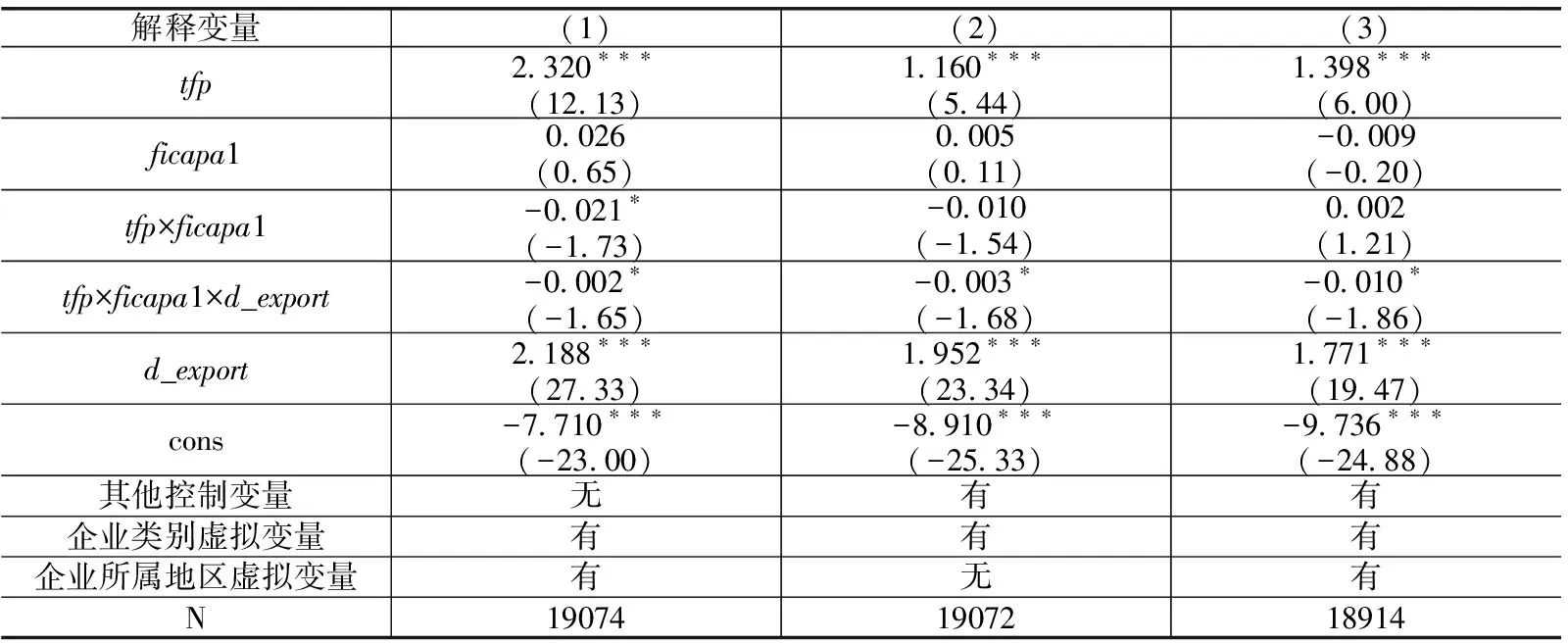

表7检验企业是否出口对全要素生产率、融资约束对企业对外直接投资交互效应的影响。表7在方程中加进企业是否出口虚拟变量(d_export)以及其与全要素生产率、融资约束的双重交互项(tfp×ficapa1×d_export)。如表7所示,全要素生产率(tfp)系数显著正,融资约束(ficapa1)系数不显著,全要素生产率与融资约束的交互项(tfp×ficapa1)系数不显著,企业是否出口虚拟变量、全要素生产率、融资约束的双重交互项(tfp×ficapa1×d_export)系数在10%的水平上显著为负。这表明,就全要素生产率与融资约束对企业对外直接投资的交互效应而言,该交互效应在出口企业更为显著,而在内销企业并没有呈现出来。换言之,全要素生产率抹平融资约束对企业对外直接投资倾向的负向效应,仅在出口企业成立。详细地,第(3)列指出,在控制其他条件不变的情况下,全要素生产率提高1个单位,能增大企业对外直接投资倾向1.40个单位,对于出口企业,如果该企业的融资约束降低1个单位,全要素生产率增大对外直接投资倾向的效应再提高0.01个单位。 相比于内销企业,出口企业通常经营更好,而且出口与对外直接投资往往是互补关系。一方面,出口企业更能抵御融资约束对企业对外直接投资倾向的负向效应;另一方面,出口企业更能发挥全要素生产率抹平融资约束对企业对外直接投资的负向影响。

表7 企业出口异质性对交互效应的影响

注:(1)***、**、*分别表示在1%、5%和10%水平上显著;(2)小括号中为标准误;(3)N是样本数。

五、结论

本文使用2005—2007年《中国工业企业数据库》和《境外投资企业(机构)名录》进行合并的微观企业数据,检验全要素生产率、融资约束对企业对外直接投资的影响,展现全要素生产率与融资约束的交互效应。研究认为:中国对外投资企业并不存在“生产率悖论”,全要素生产率越高的企业对外直接投资可能性越大;融资约束对企业对外投资具有负作用,融资约束越大,企业对外投资的可能性越小。由于该负作用仅在全要素生产率较低的企业呈现,全要素生产率的提高能抹平融资约束对企业对外直接投资的负向影响。由此,全要素生产率对企业是否进行对外直接投资的影响最为关键。进一步地,本文考察企业类别异质性以及企业出口异质性对交互效应的影响,发现内资企业和出口企业更能加强全要素生产率和融资约束对企业对外直接投资的交互效应呈现。内资企业更能发挥全要素生产率的提高能抹平融资约束对企业对外直接投资的负向影响的作用,但该抹平作用更是仅在出口企业成立。

本文研究结论对我国企业加快 “走出去”和提高对外直接投资提供了政策参考意义。

第一,中国企业进行对外直接投资时,全要生产率始终是对外直接投资最为重要的因素,且其提高能抵御很多因素的不利因素,如融资约束。由此,中国企业应把提升企业自身实力作为重中之重。第二,企业融资能力在对外直接投资中发挥重要作用,由于对外直接投资企业资金寻求大、投资期限长、且承担不确定风险较大,目前对外直接投资企业主要是通过银行贷款,但由于对外直接投资风险较大,民营企业很难取得银行贷款,严重制约了部分具有潜力的民营企业对外直接投资,也制约了对外直接投资数量和范围,因此,政府应积极拓展企业多元化融资渠道,加快企业证券市场发展,如发展股票市场以及风险投资基金对企业进行股权融资,帮助企业提高跨境资本运作能力,实现在投资当地进行融资。第三,成为社会主义强国,需要勤练内功,需要有大而强的内资企业,因此,我们必须重视内资企业的建设与发展,通过增强企业实力,提高企业全球运营能力以及风险抵御能力。此外,企业建设需要进一步开放,鼓励企业以国际视野实行多元化生产,加强创新能力开放合作,提高企业国际竞争力。