基于Stackelberg模型的PPP项目股权结构研究

何亚伯,李 璨,张 浩

(武汉大学 土木建筑工程学院,湖北 武汉 430072)

近年来,政府和社会资本合作(public private partnership,PPP)成为建筑工程项目中常见的投资模式,结合了政府部门的社会责任、远景规划、协调能力与社会资本的创业精神、社会资金和管理效率,具有建设效率高、充分发挥资金价值及合作双方优势等特点。自2014年以来,政府出台了一系列的相关政策,有效地提升了PPP项目市场信心。2018年10月,国务院办公厅相继发布的《关于聚焦企业关切进一步推动优化营商环境政策落实的通知》和《关于保持基础设施领域补短板力度的指导意见》,进一步明确提出要规范有序地推进政府和社会资本合作项目。

PPP项目实务中,由于政府方和社会资本方资金来源性质不同,项目目标存在差异,致使双方在开展PPP项目合作时产生冲突。一方面,政府方与社会资本方均希望以较少的资金发起项目,利用有限的资金撬动更多的建设项目,改善自身的财务指标。对项目本身来说,股比越低,意味着净现值、内部收益率和投资回收期等投资指标越高。另一方面,较高的自有资金投入可能会导致社会资本方积极性和努力程度下降,带来一定程度的项目质量、进度和造价风险。因此,双方在项目前期和招投标阶段围绕股权结构展开博弈,以期得到最优的股比分配和资本金出资方案。

目前PPP研究着重于项目的风险识别和分配、绩效评价及特许经营期、可行性缺口补贴等指标的博弈,而对于项目公司股权结构的博弈以及相应激励机制的研究较少。政府方与社会资本方的股权分配不仅是PPP项目实际操作中双方关注的焦点问题,还具有非常重要的学术价值。

因此,笔者综合考虑PPP项目中政府方与社会资本方的利益,建立合理的股权结构与激励机制,发挥双方优势,推动项目进程,对PPP项目平稳运营具有非常重要的意义。

1 文献综述

对于PPP项目股权结构选择与激励机制的研究,近几年才逐渐得到相关学者的关注。通过文献进行梳理分析和归纳总结,笔者将相关研究分为以下几类:

(1)影响PPP项目股权结构因素的实证研究。刘婷等[1]通过分析18个典型项目案例,考虑其股权结构和债本比例,归纳不同类型PPP项目的资产特征与能力需求。李艳秋[2]对项目股权结构进行合理划分,识别其类型选择的影响因子。张博[3]从我国PPP项目的现状数据着手,分析项目融资特点,总结影响股本投资规模的关键因素。盛和太[4]通过大量的文献与案例分析,对PPP项目资本结构进行梳理总结。

(2)关于PPP项目最优股权结构的实证研究。阮璐洁[5]分析不同项目公司股权结构下的各方收益,找到最佳股权结构。STAMBROOK[6]通过案例研究,提出了“谁最终承受PPP项目的失败或破产”的问题,对政府如何预防失败、破产提出了建议措施。盛和太等[7-8]结合养老项目、高速公路项目,探讨项目股权结构或最优股权分配问题,以降低风险,增加收益。

(3)建立优化模型,通过分析求解得到最优的股权比例。江春霞等[9]从成本角度建立模型,分析社会资本方的股权比例范围和准入门槛。沈俊鑫等[10]运用Markowitz模型,为政府方和社会资本方对PPP项目不同实施阶段的股权结构调整提供决策参考。郝书君等[11]基于Shapley值利益分配模型,计算各方利益分配。冯珂等[12]基于债权人、私人部门和公共部门三方约束建立模型,为项目股权配置提供决策支持。杨文安等[13]结合轨道交通项目建模,提供可行的决策思路和新的研究视角。吕雁琴等[14]建立博弈模型,探讨政企合作双方在完全与非完全信息状态下的博弈情况。BAKATJAN等[15]基于多财务指标的资本结构选择,从发起人(权益投资者)角度建立线性规划优化模型。MOSZORO[16]基于政府方成本优势的假设,建立资本结构模型,推导最优的私人持股比例。

目前关于公司融资和公司资本结构选择方面,已取得了十分成熟的研究成果,方法理论也较为成熟。而PPP项目的项目公司,作为特殊目的的实体(special purpose vehicle, SPV),其融资方式和资本结构选择具有特殊性,相关研究也起步较晚,故仍具有广阔的研究空间。

从PPP项目实务角度来看,政府方更多的是从成本和资本金的角度进行投资决策,利用博弈中的优势地位,确定对己方最有利的股权结构,而对于项目的安全、质量与社会资本方激励的考虑有所欠缺。

因此,笔者从政府方角度考虑股权结构对于社会资本方的激励作用,并结合委托代理理论与实际运营问题,对经营性PPP项目中的股权结构进行研究,丰富PPP项目股权结构的相关研究内容。

2 模型构建

PPP项目公司社会资本方来源大致分为两类,一类是建设商、设备供应商、运营商、国际贸易公司等专业公司,另一类是金融机构等纯投资者。假设PPP项目公司社会资本方为建设商形成的联合体,政府方为地方政府下属的某投资公司,双方就PPP项目公司股权比例进行博弈。

2.1 模型背景

PPP项目往往涉及到大型基础设施建设,例如高速公路、综合管廊等,都需要投入大量的资金。政府方与社会资本方共同出资成立项目公司,负责项目的融资、招标采购、建设与运营工作。社会资本方具有多重身份:作为投资商和项目公司股东在工程建设前期投入项目资本金,作为总承包商和建设商负责工程的设计、采购、分包、施工等工作,作为运营商对竣工后的项目进行运营和维护。

项目可分为建设阶段(项目合同签订、工程建造基本完成)与运营阶段。建设阶段是指从立项到施工建造、设备安装基本完成的阶段。项目的融资方式为:政府方发起项目,基于委托代理理论引入社会资本方作为另一股东,共同建立项目公司,投入资金占项目总投资额的比例为γ,其余资金来源于银行等金融机构贷款。

2.2 Stackelberg模型

Stackelberg博弈,属于完全信息动态博弈模型,其博弈过程为:①第一期,上级决策者(leader)确定并宣布己方的决策;②第二期,下级决策者(follower)观测到上级决策者的决策后,根据己方的最优反应,做出相应的决策;③博弈结束,双方的收益确定。

博弈双方均了解对方的收益函数,因此上级决策者能够预先得知下级决策者的最优反应,从而将其考虑到自身的决策中。

笔者基于政府角度分析,考虑对于社会资本方的激励作用,假设政府方的决策变量为PPP项目公司股权结构,社会资本方决策变量为努力程度。博弈过程如下:①第一期,政府方确定并宣布PPP项目公司的股权结构。②第二期,社会资本方接受该股权结构,双方共同出资成立项目公司。社会资本方作为建设商,根据其接受的股权结构,选择己方在项目实施过程中的努力程度。由于政府方了解社会资本方在不同股权结构下,将选择对己方最有利的努力程度,因此会在决策阶段考虑到股权比例对社会资本方的激励作用。③博弈结束,双方的收益确定。

2.3 模型建立

根据以上讨论,笔者建立了Stackelberg动态博弈模型,用以刻画政府方和社会资本方关于股权结构的博弈过程。模型参数如表1所示。

表1 模型参数

令项目建设阶段的工期为Tt,其表达式为:

Tt=Tf-ηα

(1)

由上述公式模型可以看出,社会资本方在建设中越努力,努力程度越大,工期随之缩短,符合实际情况。

假设工程建造成本为Ct,建造成本包含可变成本Cv与固定成本Cf,即:

Ct=Cf+Cv

(2)

其中,固定成本Cf为定值,可通过前期测算得出。根据文献[7],将可变成本Cv表示为:

(3)

在实际项目中,项目合同签订时就已经确定了特许经营期的时间Tm,假设Tm为定值。考虑资金占用成本,为方便模型构建,假设资金为项目建造初期一次性从金融机构贷出投入项目,并采用单利计息方式计算其在建设期与经营期的资金占用成本。为简化模型,资金占用成本Co以单利计息方式计算:

Co=R(1-γ)(Tm+Tt)i

(4)

式中:R(1-γ)为项目资本金借贷金额;Tm+Tt为项目全周期年限;i为利率。

项目公司的收益NI为特许经营期的经营收益与资金投入、资金占用成本差值。假设项目特许经营期单位年限平均利润为r,且r与努力程度系数相关,则有:

r=π+αf

(5)

存在一个基准利润π,且社会资本方努力程度越大时,实际平均利润r越大,符合实际情况。也可以结合实际情况理解为,社会资本方努力程度越大,工程质量水平提高,特许经营期内运营维护费降低,则实际利润越大。

项目公司期望收益函数的表达式为:

NI=Tm(π+αf)-R(1-γ)-Co

(6)

在项目建设运营过程中,社会资本方既是股东(委托方),又是代理方,具有双层角色。因此,其收益由项目分红与建设施工利润共同构成。社会资本方收入项为建造期的施工利润(即建造期收益)与项目公司分红(即经营期收益)之和。支出项为项目资金投入金额。即社会资本方期望收益函数可表示为:

NISC=Rθ-Ct+kNI-Rkγ

(7)

政府方收益为经营期分红收益与项目资金投入金额差值,其收益函数可表示为:

NISG=(1-k)NI-Rγ(1-k)

(8)

综上,整理得到以下Stackelberg博弈模型:

(9)

(10)

3 模型求解

通常采用逆向归纳法对Stackelberg模型进行求解:首先,对社会资本方的收益函数进行优化,得到给定股比k下社会资本方的最优努力程度α*。其中,社会资本方根据政府方给定的股比做出反应,选择最优努力程度,因此最优努力程度是股比的函数,称为最优反应函数,记为α*(k)。其次,将该最优反应函数代入到政府方的收益函数中,通过优化求解最优股权比例k*。最后,将最优股权比例代入至最优反应函数中,计算得到社会资本方的最优努力程度α*(k*)。

证明将式(6)代入式(7)可得:

NISC=Rθ-Ct+kTm(π+αf)-

kR(1-γ)-kCo-Rkγ

对决策变量求导,使导数等于零,得出此种情境下的最优反应函数:

(11)

社会资本方达到最优努力程度时,有建设期最佳工期时间,对决策变量求二次导数的结果为-λ,恒小于零,故可得出存在唯一最优努力程度使得社会资本方收益取得最大值。

定理1博弈模型的子博弈纳什均衡解为:

证明根据引理1,社会资本方和项目公司的最优收益分别为:

kR(1-γ)[1+(Tm+Tf-

(12)

R(1-γ)[1+(Tm+Tf-

(13)

政府方收益为经营期分红收益与项目资金投入金额差值。故政府方的期望收益函数为:

NISG=(1-k)Tm(π+

(1-k)R(1-γ)[1+(Tm+

RSCγ(1-k)

(14)

由模型可知,R(γ-1)[1+(Tm+Tf)i]为财务成本负值,Tmπ为特许经营期基准利润。从经验角度分析,特许经营期基准利润必然可以覆盖财务成本,故有R(γ-1)[1+(Tm+Tf)i]+Tmπ>0。则政府方的期望收益函数为:

NISG=(1-k)(M+Nk)-Rγ(1-k)

对k求导可得最优股比为:

(15)

将其代入到最优反应函数中可得:

(16)

4 模型分析

4.1 参数变动对于政府方最优股比的影响

Rγ+R(1-γ)[1+(Tm+Tf)i]-

(17)

因此,当项目特许经营期较长或利润波动明显时,为达到政府收益最大化,政府方作为发起人,应掌握控股权。反之,当项目特许经营期较短或利润受努力程度影响不大时,社会资本方应掌握控股权。

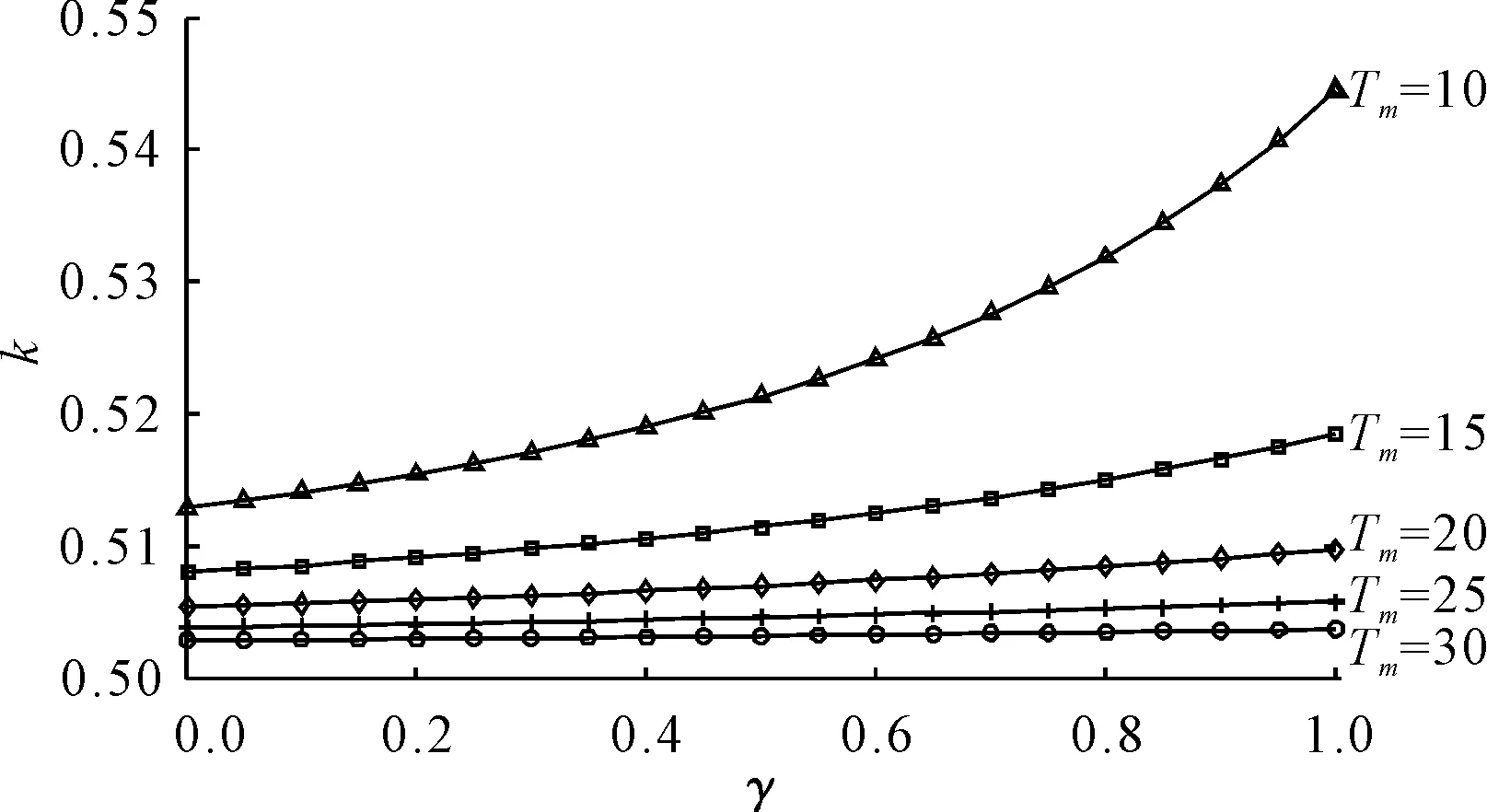

(2)参数变化对最优股比影响。①项目资本金比例对股比的影响如图1所示,可以看出项目资本金的比例越高,社会资本方占比越高;随着特许经营期的延长,项目资本金变化对最优股比的影响程度减弱。②可变成本对努力系数敏感性对最优股比的影响如图2所示,可以看出可变成本对努力系数敏感性越高,社会资本方占比越高;随着特许经营期的延长,可变成本对努力系数敏感性变化对最优股比的影响程度减弱。③工期受努力系数反应程度对股比的影响如图3所示,可以看出工期受努力系数反应程度越强,社会资本方占比越低;随着特许经营期的延长,可变成本对努力系数敏感性变化对最优股比的影响程度减弱。

图1 项目资本金比例γ对股比k的影响

图2 可变成本对努力系数敏感性λ对股比k的影响

图3 工期受努力系数反应程度η对股比k的影响

通过以上参数变化对于最优股比的影响,可得出如下推论。

推论1最优股比k与项目资本金γ、可变成本对努力系数敏感性λ呈正相关关系。当γ、λ增大时,k随之增大;当γ、λ减小时,k随之减小。

推论2最优股比k与工期受努力系数反应程度η呈负相关关系。当η增大时,k反而减小;当η减小时,k反而减小。

推论3最优股比k与特许经营期Tm呈负相关关系。当Tm增大时,k反而减小;当Tm减小时,k反而增大。

4.2 参数变动对于社会资本方最优努力程度的影响

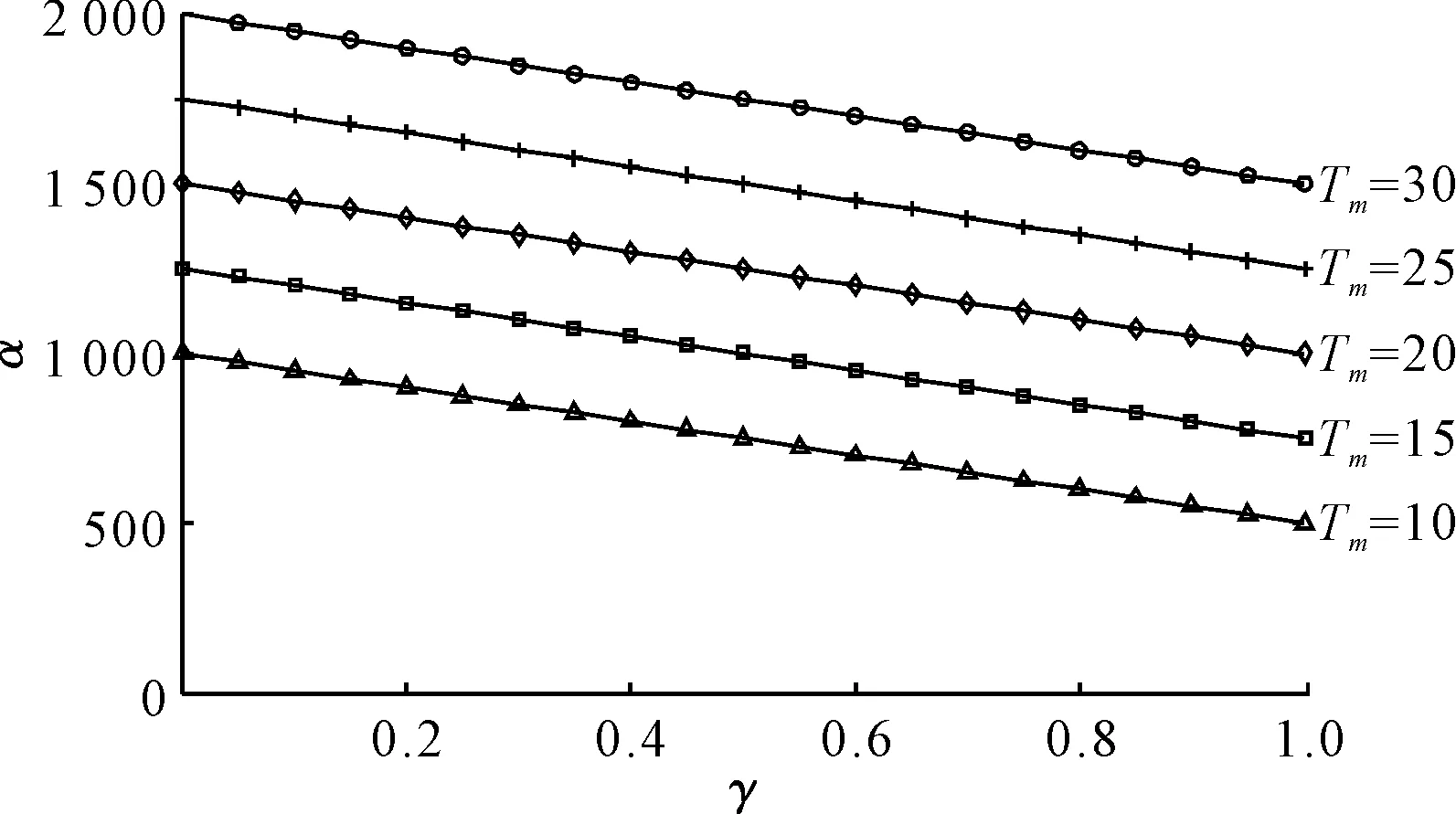

①项目资本金比例对最优努力程度的影响如图4所示,可以看出最优努力与项目资本金比例呈负相关关系,随着项目资本金比例的升高,最优努力程度有所下降。随着特许经营期的延长,最优努力系数会有所提升。②可变成本对努力系数敏感性对最优努力程度的影响如图5所示,可以看出随着可变成本对努力系数敏感性的提升,最优努力程度有所下降。随着特许经营期的延长,最优努力系数会有所提升。③工期受努力系数反应程度对最优努力程度的影响如图6所示,可以看出最优努力与工期受努力系数反应程度呈正相关关系,随着工期受努力系数反应程度的增强,最优努力程度有所下降。随着特许经营期的延长,最优努力系数会有所提升。④工期对可变成本反应程度对最优努力程度的影响如图7所示,可以看出最优努力受工期对可变成本反应程度的影响不大。而随着特许经营期的延长,最优努力系数会有所提升。

图4 项目资本金比例γ对α的影响

图5 可变成本对努力系数敏感性λ对α的影响

图6 工期受努力系数反应程度η对α的影响

图7 工期对可变成本反应程度μ对α影响

通过以上参数变动对于最优努力程度的影响,可得出如下推论。

推论4最优努力程度α与项目资本金γ、可变成本对努力系数敏感性λ呈负相关关系。当γ、λ增大时,α反而减小;当γ、λ减小时,α反而增大。

推论5最优努力程度α与工期受努力系数反应程度η呈正相关关系。当η增大时,α随之增大;当η减小时,α随之减小。

推论6最优努力程度α与特许经营期Tm呈正相关关系。Tm增大时,α随之增大。因此,对于特许经营期较长的项目,应提高社会资本方准入门槛,保证努力程度。

4.3 参数变动对于政府方最优收益的影响

股比k对政府方收益的影响如图8所示,可以看出股比与政府方收益存在着反U型曲线关系,存在最优的股比使得政府方项目收益达到最高。同时,随着特许经营期的延长,图8中反U型曲线会越来越陡峭,这意味着股比对政府方收益影响的边际效会逐渐递增。

图8 股比k对政府方收益g的影响

图9 股比k对社会资本方收益c的影响

4.4 参数变动对于社会资本方最优收益的影响

股比k对社会资本方收益的影响如图9所示,可以看出对于社会资本方而言,股权比例的提高,可以提高项目整体收益。同时,随着特许经营期的延长,图9中单调递增曲线会更加陡峭,这意味着股比对社会资本方收益影响的边际效会逐渐递增。

5 案例分析

以湖南长沙市地下综合管廊PPP项目为例进行分析,该项目建设总投资约为39.95亿元,建设管廊总里程约为42.69 km。项目合作期限为28年,其中建设期3年,运营维护期25年。先建管廊建设里程约为17.38 km,建设投资约为17.04亿元,采用“转让—运营—移交”形式(实物出资部分除外)有偿转让给PPP项目公司进行运营管理;后建管廊建设里程约为25.31 km,建设投资约为22.91亿元,采用“建设—运营—移交”形式,由PPP项目公司负责全部的投融资、施工图设计、建设运营及移交工作。

该项目的项目资本金为项目总投资的30%(约11.99亿元),由政府方及社会股东参照股权比例分别出资,其余资金通过银行贷款等债务融资方式筹集。

将现有数据及参数估计值代入模型:

M=R(γ-1)[1+(Tm+Tf)i]+Tmπ+

N=[R(1-γ)ηi+Tmf]×

最优股比k*为:

由项目公司设立情况可知,政府方指定出资机构持股34%,社会资本方持股66%。与求解的社会资本方股权比例k=0.64相近。因此,项目由社会资本方控股,可达到较好收益情况。

政府方依据长沙市相关国资监管制度体系依法履行法人治理、业绩考核、薪酬管理、预算管理等职责,与社会资本方共同出资设立项目公司。双方股东分别按各自股权比例享有项目公司收益分红。

6 结论

笔者通过对政府方与社会资本方股权博弈进行建模分析,构建了Stackelberg动态博弈模型,并分析了各参数变化对于结果的影响,结合研究结果给出以下投资建议:①当项目特许经营期较长或利润波动明显时,为达到政府收益最大化,政府方作为发起人应掌握控股权。反之,社会资本方应掌握控股权。②受双方博弈影响,社会资本方的股权比例存在一定范围内时可达到最优收益。③政府方与社会资本方股权分配差异不宜过大。当股权比例较为极端时,尤其对于政府方而言,收益会受到较为严重的影响。

在后续研究工作中,笔者将考虑以下因素对股权结构的影响: ①社会资本准入条件。在PPP项目前期,应谨慎选择合作的社会资本方。尤其是对于特许经营期较长的项目,应提高准入门槛,保证社会资本方努力程度,推进项目进程。②PPP项目补偿机制。政府方应创造良好的融资环境,建立多种利益补偿机制,有效保障合理的投资收益,激发社会资本方投资和建设热情。③行为因素。行为经济学研究表明,决策者往往是有限理性的经济人。故后续可开展行为实验,考察信任、公平、损失厌恶等行为因素是否会导致双方决策偏离均衡解,从而为研究法律制度不完善、公私双方地位不平等、项目信息不透明等因素打下基础。