会计信息质量低的公司被做空了吗?

张嘉兴 杨金坤 孙磊华

一、引言

融资融券作为提高资本市场定价效率的一项基础制度,自2010年引入以来已得到广泛关注。各界对做空机制是否能在资本市场中发挥作用展开讨论,现有研究发现融资融券交易制度能提高股票定价效率,完善市场资源配置功能(李志生等,2015[1];Chang等,2014[2]),并对公司的投融资等财务行为产生影响(陈晖丽和刘峰,2014[3];Wang,2014[4];Li和Zhang,2015[5])。但也有研究发现融资融券的引入放大了股价崩盘风险,且诸多交易规则下其对资本市场定价效率的提升十分有限(许红伟和陈欣,2012[6];褚剑和方军雄,2016[7])。尽管上述研究未得出一致结论,但逻辑大致相同,即检验融资融券制度推出后股票定价效率是否显著提高,或在做空压力下公司内部治理是否得到明显改善。

与现有研究不同,本文尝试基于会计信息质量视角检验融资融券制度的有效性。会计信息是公司各利益相关方与资本市场相联的纽带,各方决策的制定都需要基于会计信息所提供的基础性数据(Lambert和Leuz,2007[8])。融资融券机制引入后,使得决策者有机会对信息透明度低、会计信息质量差的公司进行做空(Karpoff和Lou,2010[9])。因此,理论上,若融资融券制度是有效的,会计信息质量低的标的应该更可能被融券卖出,但到目前为止,还鲜有文献从这一视角进行考察。因此,在大量基于股票定价效率检验融资融券制度有效性的研究之外,本文尝试回答如何从会计信息质量的视角检验融资融券制度的有效性问题,即会计信息质量差的公司是否更可能被投资者做空。

本文以盈余管理和内部控制有效性作为会计信息质量的代理变量,验证会计信息质量与融资融券交易行为之间的关系,实证检验发现会计信息质量越低的公司,更可能被融券卖出,同时公司被融资买入的可能性更低,意味着融资融券制度下会计信息质量的高低已成为投资者价值判断所依据的重要因素,研究结论表明做空机制的引入能改善资本市场运行效率。进一步以换手率和股权集中度进行分组检验后发现,上述会计信息质量与融券卖出或融资买入行为的关系存在于高换手率与低股权集中度的样本中,而在低换手率和高股权集中度的样本中不再显著。这表明股票流动性是影响融资融券制度发挥功能的重要因素。此外,本文尝试检验盈余管理方向对融资融券交易水平的影响,发现向上盈余管理程度与融券卖出显著正相关,向下盈余管理程度与融资买入显著正相关。

本文主要贡献在于:一方面,区别于已有文献,本文以会计信息质量为切入点,从微观层面考察我国融资融券实施的效果;另一方面,会计信息质量会影响融资融券的交易水平,这表明提高会计信息质量对于改善信息不对称、提高市场效率有着一定的正面作用,这不仅为检验融资融券交易的影响因素提供了新的证据,也为我国进一步深化和完善融资融券制度提供了新的依据。

本文余下部分的结构如下:第二部分为文献回顾;第三部分为理论分析与研究假设;第四部分为研究设计;第五部分为实证结果与分析;第六部分为本文的结论。

二、文献回顾

国外早期文献主要关注卖空机制的引入能否有助于改善卖空约束带来的负面影响。如Miller(1977)[10]提出的“股价高估理论”,他表示当投资者对某种风险资产存在不同看法时,卖空约束会促使悲观者离场,此时市场只反映乐观投资者的预期,导致股价高估,降低市场定价效率。Diamond和Verrecchia(1987)[11]以卖空约束排除部分信息交易者为基础建立模型,证明由于卖空约束会削弱股价对于负面消息的反应速度,因此卖空约束会降低资产定价效率。Bris等(2007)[12]对1990—2001年46个国家(地区)市场进行面板数据分析,检验卖空限制是否会影响资本市场有效性,研究发现,引入卖空机制的市场能够更快速有效地吸收负面信息,从而提升定价效率。这一观点得到部分研究的支持(Aitken等,1998[13];Karpoff和Lou,2010[9])。作为信息交易者的卖空者也得到研究者的重视,部分文献以卖空交易数量为切入点进行研究,发现由于卖空交易者往往拥有与资产价值相关的信息,因此他们的交易行为有助于修正错误定价,从而提高定价效率(Boehmer等,2008[14];Chang等,2014[2])。

在我国以“新兴加转轨”为制度特征的资本市场中,现有文献对卖空机制的引入能否提升资产定价效率进行了讨论,发现融资融券在我国资本市场的引入能有效改善中国股票市场的价格发现机制,尤其是融券卖空量越多,资本市场定价效率越高(李志生等,2015[15];李科等,2014[16])。Chang等(2014)[2]比较放松卖空约束前后我国A股市场的股价变化情况,发现股票进入卖空名单后,标的股票的超额收益率显著为负,表明定价效率有所提升,这与Miller(1977)[10]提出的卖空限制导致股价高估理论的预期相一致(Chang等,2014[2])。同样地,唐松等(2016)[17]关注融资融券制度前后定价效率的变化,他们发现融资融券的启动能提高市场在卖空机制下对标的股票负面消息的定价效率。不仅如此,融券卖空机制的推出能提高股票流动性、降低市场异质信念和信息不对称程度以及提高股价的稳定性从而改善市场定价效率(李志生等,2015[1])。这些研究表明,虽然我国融资融券交易推出的时间较短,其实际卖空交易量与国外成熟市场相比也存在较大差距,但卖空机制的引入确实对资产的定价效率产生实质性的影响。

既然融资融券的引入有助于企业负面信息传递和扩散从而影响资本市场的定价效率,那么理性的企业内部人就不得不对此做出反应,即其财务行为甚至是资源配置会被影响(顾乃康和周艳丽,2017[18])。多数研究者将卖空机制看作外部治理机制之一,能加强企业对市场的信息传递。卖空机制的引入有助于约束管理层的机会主义行为,降低盈余管理程度(Karpoff和Lou,2010[9];陈晖丽和刘峰,2014[3]);提高公司治理水平(张会丽等,2016[19]);促使管理层对非强制性消息和坏消息的披露(Li和Zhang,2015[5];李志生等,2017[20]);规制企业的现金持有行为(Wang,2014[4]);影响企业的投资行为(Chang等,2015[21];靳庆鲁等,2015[22])。

然而,现有研究忽视会计信息对融资融券交易行为的影响。事实上会计信息对于检验资本市场的交易行为有效性较之股价可能更为可靠,这是由于用于估计股价的无风险报酬率和风险价格是由资本市场决定的,它们不可能与企业的特定变量保持相关(Watts和Zimmerman,1986[23])。但到目前为止,还鲜有学者就会计信息质量对融资融券交易的影响程度做出直接考察。在大量基于股票定价效率检验融资融券制度有效性的研究之外,本文尝试回答如何从会计信息质量的视角检验融资融券制度的有效性问题,即会计信息质量差的公司是否更可能被投资者做空。

三、理论分析与研究假设

会计信息质量具有信号传递作用,其真实性和可靠性是信息使用者制定正确决策的基本前提和条件(谭劲松,2000[24])。这是由于会计信息是公司各利益相关方与资本市场联系的纽带,各方的决策制定都需要基于会计信息所提供的基础性数据,因此会计信息质量的高低会影响投资者的交易行为。那么,会计信息质量是否也对融资融券交易产生影响?从投资者的角度,与公司价值相关的信息是其关注的重点,投资者会在交易前对拟投资标的进行详尽的信息收集和分析,观察标的公司的公司治理情况、会计信息质量等。融资融券制度的引入为投资者提供了一种新的交易方式,投资者通过观察分析标的公司的信息,会对会计信息质量低的标的产生悲观情绪(Karpoff和Lou,2010[9]),并可能因此加剧他们“用脚投票”行为(陈晖丽和刘峰,2014[3])。这意味着,公司低质量的会计信息被识别后,投资者会对公司价值产生悲观情绪,而这种悲观情绪很可能以对标的股票融券卖出的形式表达出来,因此,从理论上而言,会计信息质量低的公司,应该更多地被融券卖出。而会计信息质量一方面可以由事后证据如盈余管理程度来度量(陈冬华等,2013[25]),另一方面则可以由解决单位内部不同层级间代理问题的重要机制内部控制质量来度量(刘启亮等,2013[26])。

盈余管理是经营者通过运用会计方法或真实交易来改变财务报告以影响利益相关者对公司业绩的理解(吴联生和王亚平,2007[27])。相应地,盈余管理程度成为学者们衡量会计信息质量的重要指标之一。Zhang(2004)[28]发现在美国资本市场,投资者更倾向于对会计信息质量低,如具有高应计项和高预计的操作性应计利润增长率的公司进行做空交易。由于信息不对称,管理层可能会利用盈余管理操纵利润在不同期间的分布以此提高当期利润,这种短视行为会有损于公司的长期业绩和价值(张会丽等,2016[19])。基于上述分析,提出本文的假设1。

H1a:盈余管理程度越高,公司被融券卖出的可能性越高。

H1b:盈余管理程度越高,公司被融资买入的可能性越低。

内部控制缺陷是企业新增风险的信号,投资者会降低其对企业的投资信任,进而对盈余质量存在的不确定性索要补偿(方红星和陈作华,2015[29])。有效的内部控制将有利于提升应计质量、降低盈余管理程度、提升财务报告稳健性,因此内部控制质量将会影响到投资者对企业会计信息质量的判断,进而影响其投资决策(Ashbaugh-Shaife等,2008[30])。企业的内部控制质量越差,其会计信息质量越低(刘启亮等,2013[26]),受到特定风险带来的负面影响越大,因此企业价值受到损害的可能性就越高(Doyle等,2007[31])。基于上述分析,提出本文的假设2。

H2a:内部控制越差,公司被融券卖空的可能性越高。

H2b:内部控制越差,公司被融资买入的可能性越低。

四、研究设计

(一)样本选择与数据来源

我国融资融券交易于2010年3月31日正式启动,因此本文选取2010年至2016年的融资融券标的公司作为初始样本。在此基础上,对初始样本执行如下筛选程序:(1)剔除金融类保险类行业样本;(2)剔除财务数据和总市值缺失样本;(3)剔除ST、PT公司;(4)剔除样本量少于3的行业。此外,由于个体样本或所处行业的差异性,可能会对公司的盈余管理行为或内部控制质量造成一定影响,因此本文对于盈余管理程度与内部控制质量分别进行离群值的剔除。最终,获得用以检验盈余管理程度的公司923家,共计3 013个观测值;与用以检验内部控制质量的公司916家,共计3 461个观测值;并对剔除离群值后的所有连续变量按照1%的标准进行Winsorize处理。

本文的内部控制指数数据源于迪博DIB内部控制与风险管理数据库;年换手率数据源于Resset数据库;融资融券数据源于Wind和同花顺iFinD数据库;其余数据均来自CSMAR数据库。

(二)模型设定

为检验公司的会计信息质量是否影响融资融券交易水平,构建的实证模型如下所示:

Longi,t+1=α+β1DACi,t/ICi,t+β2lnTAi,t+β3LEVi,t

+β4ROAi,t+β5PBi,t+β6TV+β7MVi,t

+β8IRi,t+β9Dualityi,t+β10INBODi,t

+β11SEPi,t+β12COFNi,t+Industry

+Year+εi,t

(1)

Shorti,t+1=α+β1DACi,t/ICi,t+β2lnTAi,t

+β3LEVi,t+β4ROAi,t+β5PBi,t

+β6TV+β7MVi,t+β8IRi,t

+β9Dualityi,t+β10INBODi,t

+β11SEPi,t+β12COFNi,t+Industry

+Year+εi,t

(2)

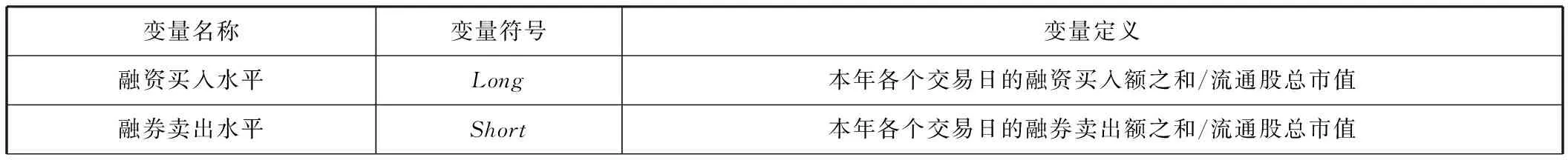

其中,因变量为Long和Short分别代表融资买入与融券卖出水平。本文将采用年度累计融资买入额(融券卖出额)与流通股总市值之比作为衡量融资买入(融券卖出)水平的方法。此外,在稳健性检验中,本文将会采用交易量的度量方法进行稳健性检验,具体方法为年度累计融资买入量(融券卖出量)与流通股总数的比值(Dechow等,2001[32])。

本文选取盈余管理程度(DAC)和内部控制质量(IC)作为自变量会计信息质量的代理变量(Ashbaugh-Shaife等,2008[30];Doyle等,2007[31];刘启亮等,2013[33])。其中以修正的Jones模型(DAC1)和KS模型(DAC2)作为估计盈余管理程度的模型,为缓解内生性问题带来的影响,盈余管理程度变量采用过去三年的平均值;选取迪博内部控制指数(IC)作为内部控制质量的度量依据。值得注意的是,DAC1和DAC2的数值越高代表会计信息质量越低;而IC的数值越高代表会计信息质量越高。若假设成立,DAC应与Long负相关,与Short正相关;IC应与Long正相关,与Short负相关。这表明盈余管理程度越高或内部控制越差的公司,即会计信息质量越低的公司,其股票越可能被融券卖出,而越不可能被融资买入。

本文控制其他可能影响公司融资融券水平的因素,包括资产规模lnTA、资产负债率LEV、盈利能力ROA、市净率PB、股票交易规模TV、股票总市值MV、股东是否关联IR、两职合一DUALITY、独立董事比例INBOD、两权分离度SEP以及年度董事会次数COFN。控制年度和行业效应,各解释变量均滞后一期。关于各变量的具体定义见表1。

表1变量定义

续前表

变量名称变量符号变量定义盈余管理程度DAC1修正的Jones模型DAC2KS 模型内部控制质量ICDIB 内控指数资产规模lnTA总资产取自然对数资产负债率LEV负债/总资产盈利能力ROA净利润/总资产市净率PB每股市价/每股净资产股票交易规模TV股票年交易额/流通总市值股票总市值MV股票交易额的自然对数股东关联IR前十大股东是否存在关联两职合一DUALITY董事长与CEO 是否兼任独立董事比例INBOD董事会中独立董事数量/总董事数量两权分离SEP两权分离度董事会次数COFN年度召开董事会会议次数年度Year年度哑变量行业Industry行业哑变量

五、实证结果与分析

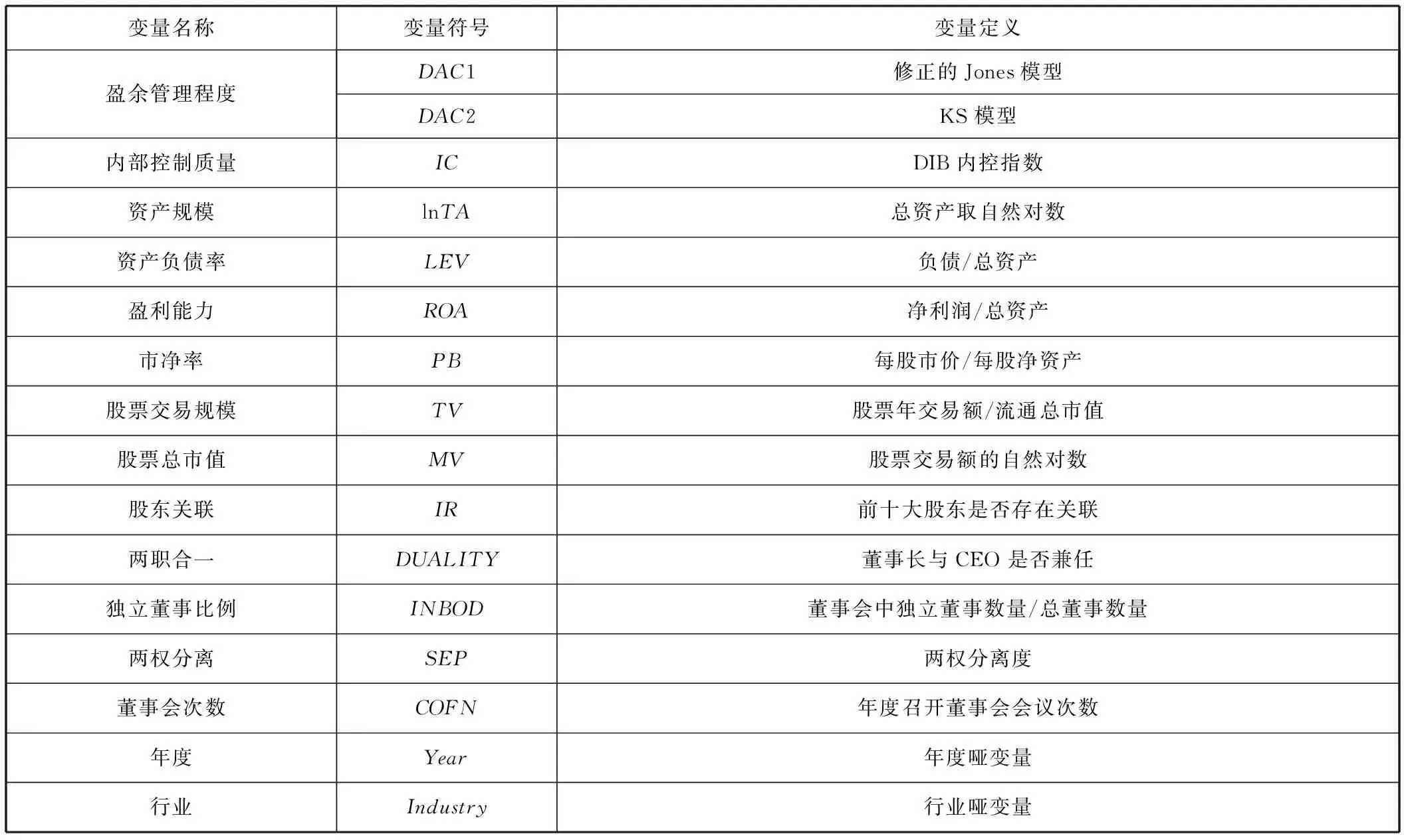

(一)变量描述性统计

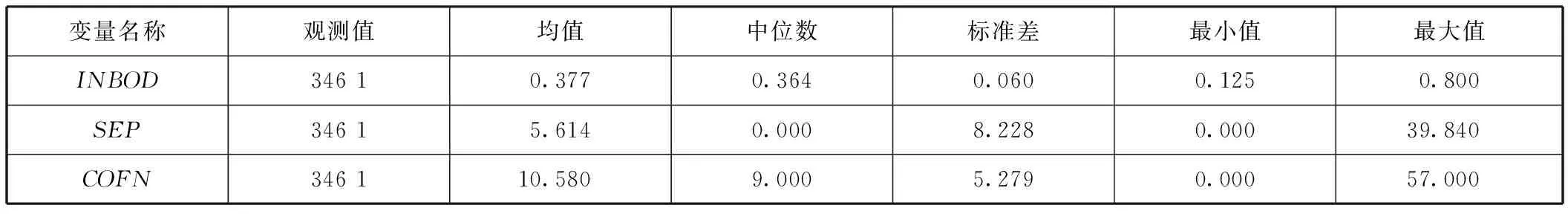

表2是变量的描述性统计分析。被解释变量Long和Short的数值区间分别在0至6.490和0至0.218,中位数分别为0.488和0.005,而标准差为1.316和0.043,这说明不同标的公司的融资买入额和融券卖出额之间存在较为明显的差异。此外,从各解释变量的统计结果可以看出:DAC1和DAC2的数值区间在0.003至0.251,标准差为0.039至0.04;IC的数值区间在0.525至0.957,标准差为0.085。这同样表明不同标的公司的会计信息质量水平存在一定的差异,进一步体现以会计信息质量作为解释变量对融资融券有效性进行研究的重要意义。

表2描述性统计

续前表

变量名称观测值均值中位数标准差最小值最大值INBOD346 10.3770.3640.0600.1250.800SEP346 15.6140.0008.2280.00039.840COFN346 110.5809.0005.2790.00057.000

(二)回归分析

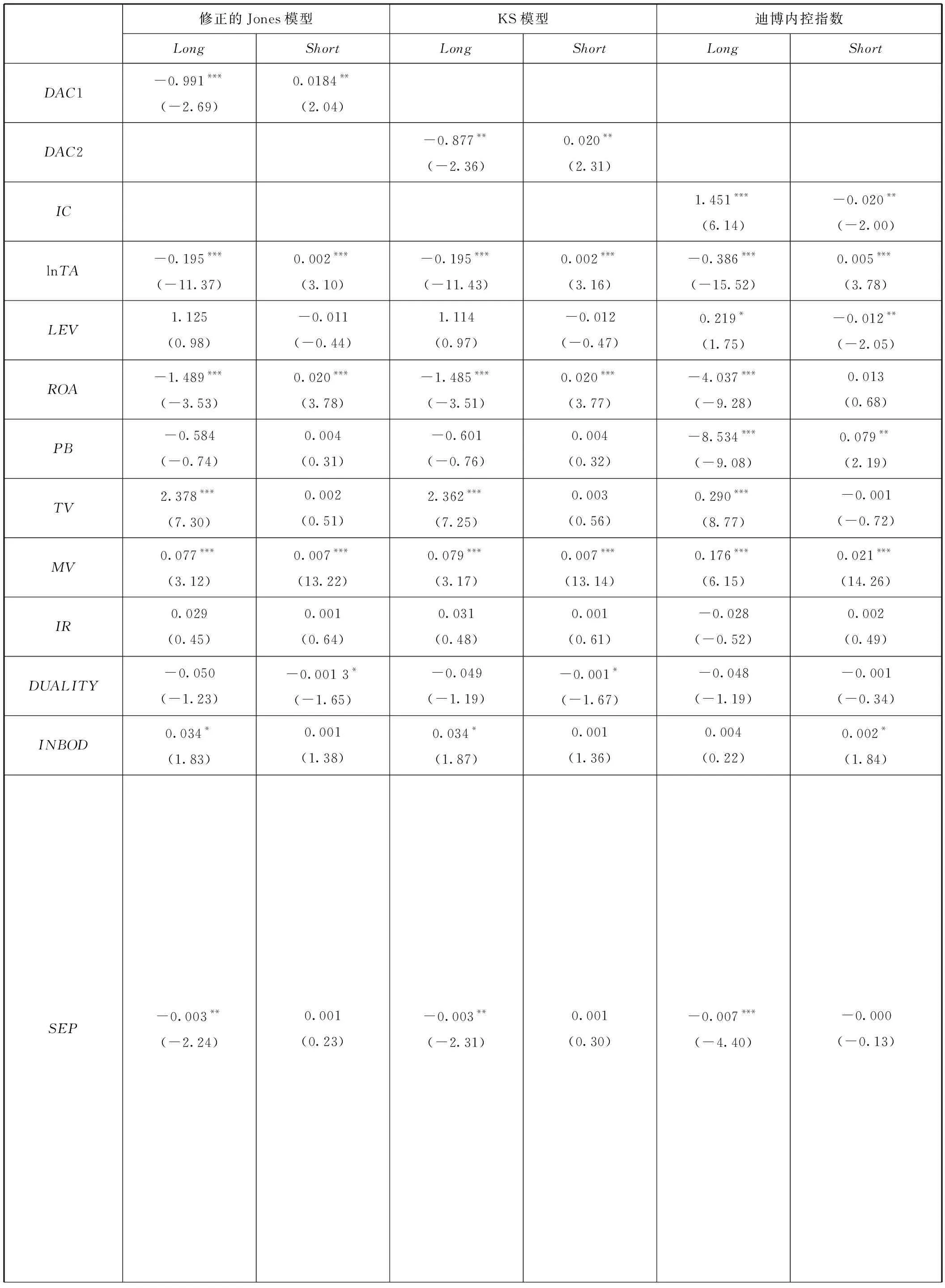

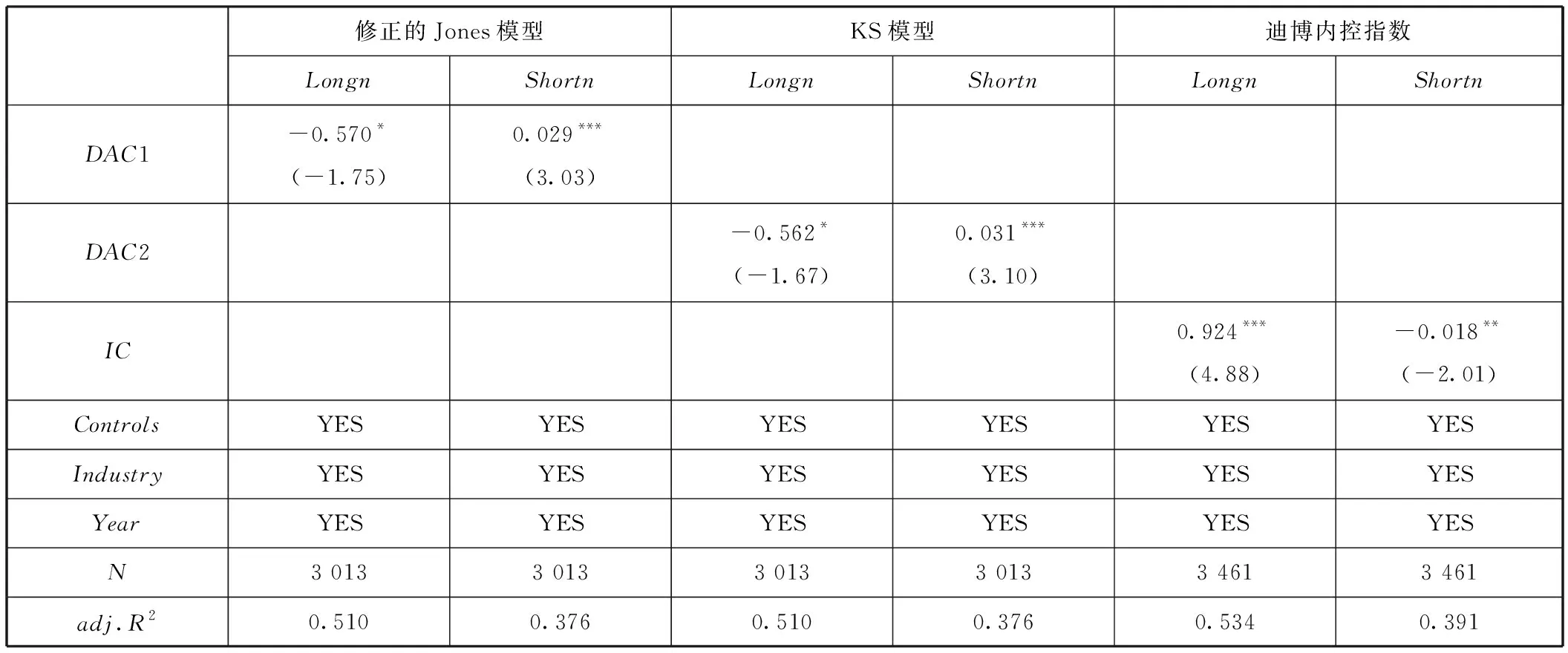

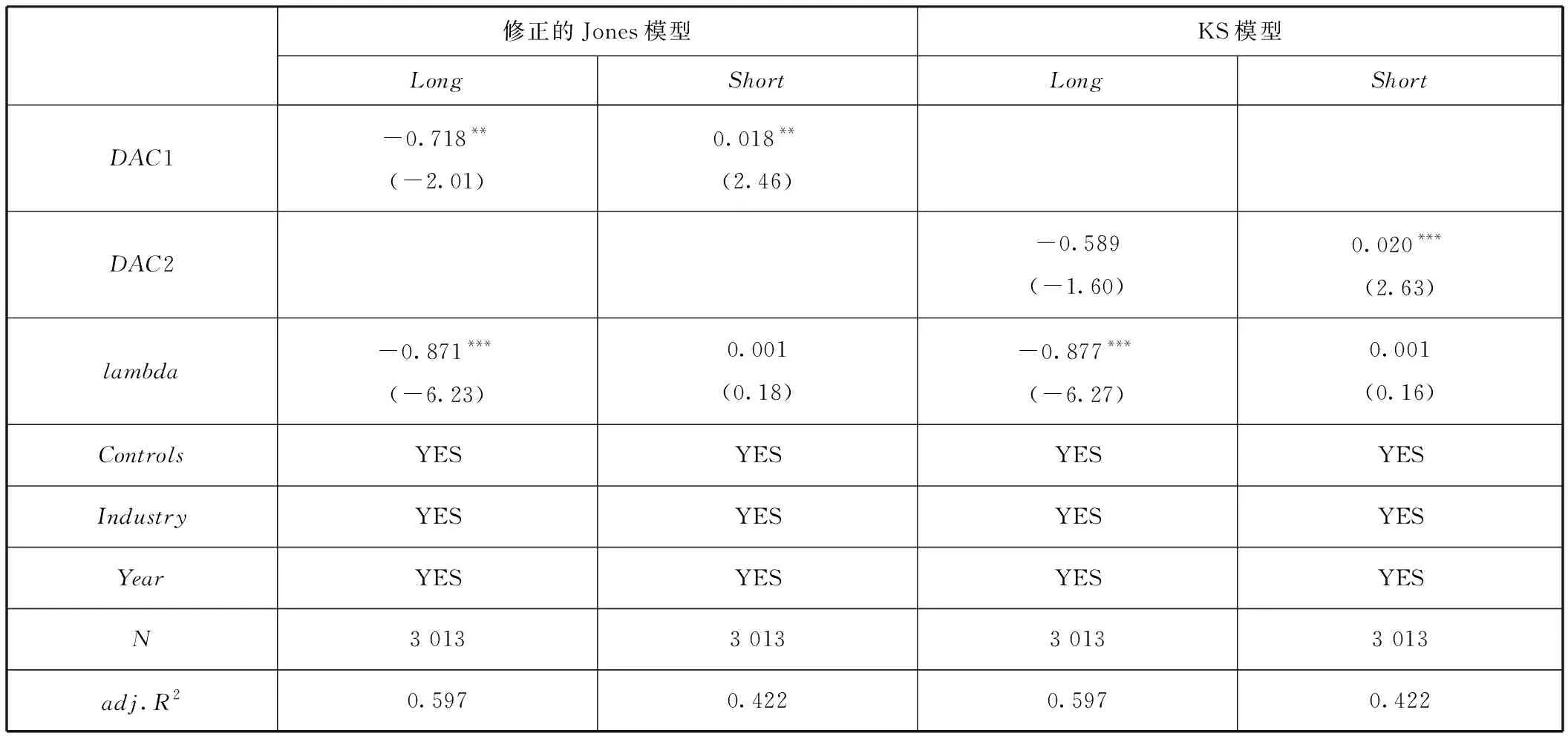

表3报告了本文主要回归模型的回归结果。研究结果发现,当以修正Jones模型(DAC1)和KS模型(DAC2)衡量的盈余管理程度作为解释变量进行回归时,两种模型都与融资买入水平显著负相关,与融券卖出水平显著正相关。当以迪博内部控制指数(IC)作为解释变量进行回归时,其与融资买入显著正相关,与融券卖出显著负相关。

由此可见,不同的盈余管理程度和内部控制质量作为会计信息质量的代理变量对融资融券水平的影响产生明显区别。当公司的盈余管理程度越高或内部控制质量越差,即会计信息质量越差,公司股票越容易被融券卖出,这一结果支持假设1a和假设2a;与此同时,公司股票被融资买入的可能性更低,支持了假设1b和假设2b。

表3会计信息质量与融资融券交易行为

续前表

修正的Jones模型KS模型迪博内控指数LongShortLongShortLongShortCOFN0.006**(2.29)-0.001**(-2.13)0.006**(2.28)-0.001**(-2.13)0.007***(2.64)0.000(0.13)Constant2.304***(4.12)-0.243***(-17.09)2.269***(4.05)-0.242***(-17.14)3.692***(6.15)-0.646***(-18.39)IndustryYESYESYESYESYESYESYearYESYESYESYESYESYESN3 0133 0133 0133 0133 4613 461adj.R20.5920.4220.5910.4220.6060.414

(三)进一步分析

1.股票流动性差异的影响。

融资融券业务经过先试点后推广、资金门槛的降低及标的分布扩容,投资主体已经不再仅仅是以机构投资者为主导的投资群体,偏好中短线交易的个人投资者也更多地参与到融资融券交易(Bartov和Bodnar,1996[34])。这种投资偏好加快了标的股票的流动性,也提升了投资者对于标的公司信息质量的关注度(Chordia等,2008[35])。Charoenrook和Daouk(2003)[36]以换手率作为衡量流动性的标准,对111个国家和地区证券市场进行研究,发现在其他条件相似时,投资者更愿意对换手率高的标的进行交易。与此同时,张峥和刘力(2006)[37]发现在我国证券市场,换手率也会影响投资者对于股票的关注,投资者会更倾向于关注和交易流动性强、换手率高的标的。因此,若本文假设成立,我们可以观察到在换手率高的样本中,会计信息质量差(盈余管理程度高)的标的与融券卖出显著正相关,与融资买入显著负相关;而在换手率低的样本中,相关性应该较低。基于此,本文尝试以换手率进行分组,检验公司在不同换手率下的会计信息质量是否对融资融券交易水平产生差异性影响。

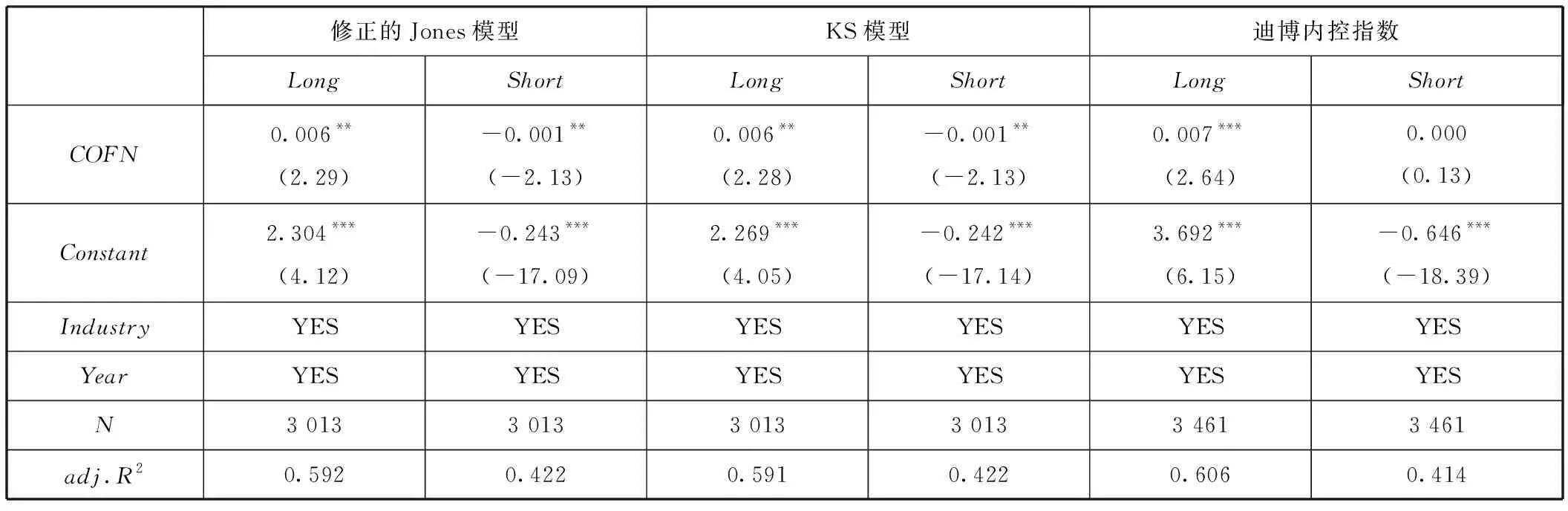

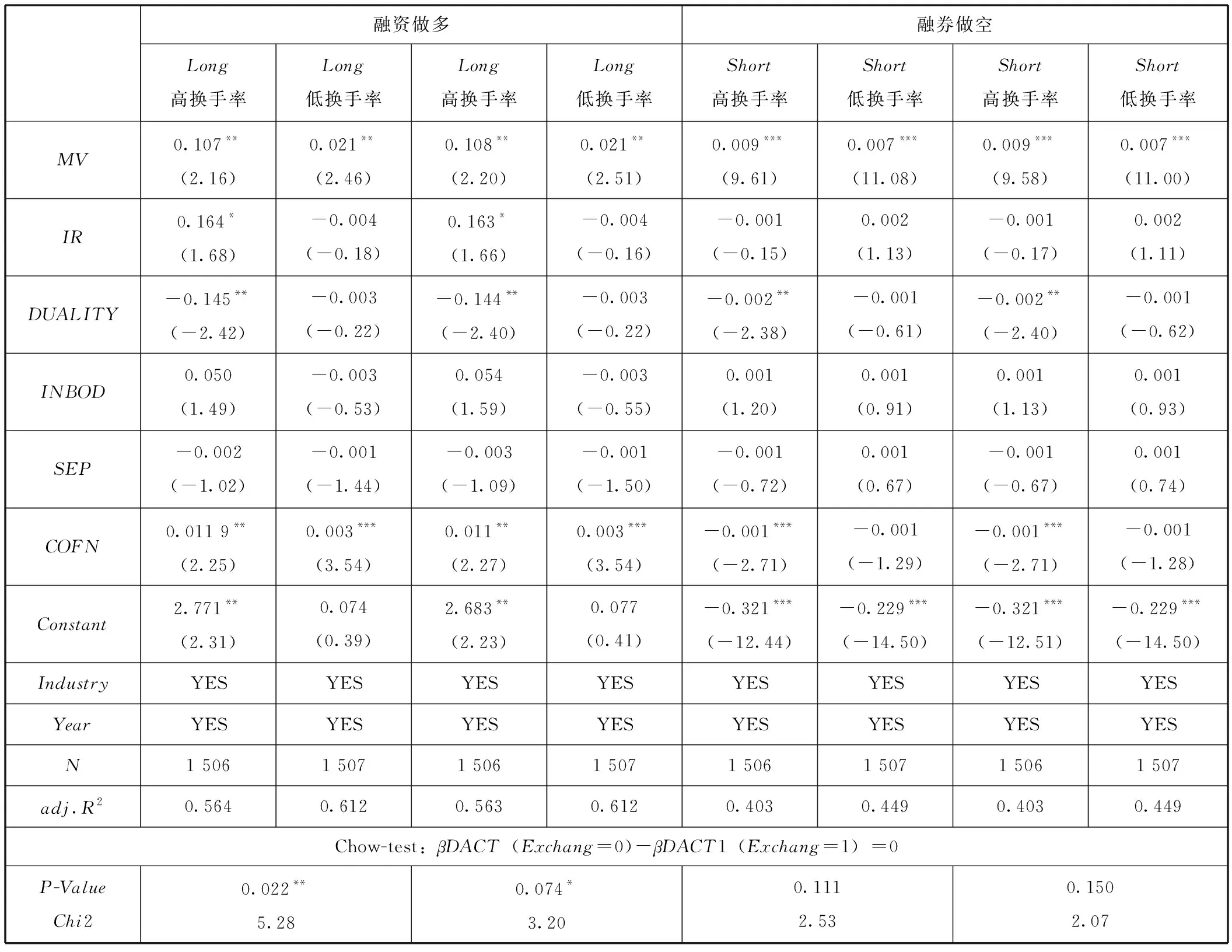

回归结果如表4所示,在高换手率组,以盈余管理程度(DACT)为代理变量的会计信息质量对融资融券水平的影响要显著大于在低换手率组的结果,且方向与假设一致。因此,换手率高的公司其会计信息质量对融资融券的影响更为显著。

表4基于换手率的分组检验

续前表

融资做多融券做空Long高换手率Long低换手率Long高换手率Long低换手率Short高换手率Short低换手率Short高换手率Short低换手率MV0.107**(2.16)0.021**(2.46)0.108**(2.20)0.021**(2.51)0.009***(9.61)0.007***(11.08)0.009***(9.58)0.007***(11.00)IR0.164*(1.68)-0.004(-0.18)0.163*(1.66)-0.004(-0.16)-0.001(-0.15)0.002(1.13)-0.001(-0.17)0.002(1.11)DUALITY-0.145**(-2.42)-0.003(-0.22)-0.144**(-2.40)-0.003(-0.22)-0.002**(-2.38)-0.001(-0.61)-0.002**(-2.40)-0.001(-0.62)INBOD0.050(1.49)-0.003(-0.53)0.054(1.59)-0.003(-0.55)0.001(1.20)0.001(0.91)0.001(1.13)0.001(0.93)SEP-0.002(-1.02)-0.001(-1.44)-0.003(-1.09)-0.001(-1.50)-0.001(-0.72)0.001(0.67)-0.001(-0.67)0.001(0.74)COFN0.011 9**(2.25)0.003***(3.54)0.011**(2.27)0.003***(3.54)-0.001***(-2.71)-0.001(-1.29)-0.001***(-2.71)-0.001(-1.28)Constant2.771**(2.31)0.074(0.39)2.683**(2.23)0.077(0.41)-0.321***(-12.44)-0.229***(-14.50)-0.321***(-12.51)-0.229***(-14.50)IndustryYESYESYESYESYESYESYESYESYearYESYESYESYESYESYESYESYESN1 5061 5071 5061 5071 5061 5071 5061 507adj.R20.5640.6120.5630.6120.4030.4490.4030.449Chow-test:βDACT(Exchang=0)-βDACT1(Exchang=1)=0P-ValueChi20.022**5.280.074*3.200.1112.530.1502.07

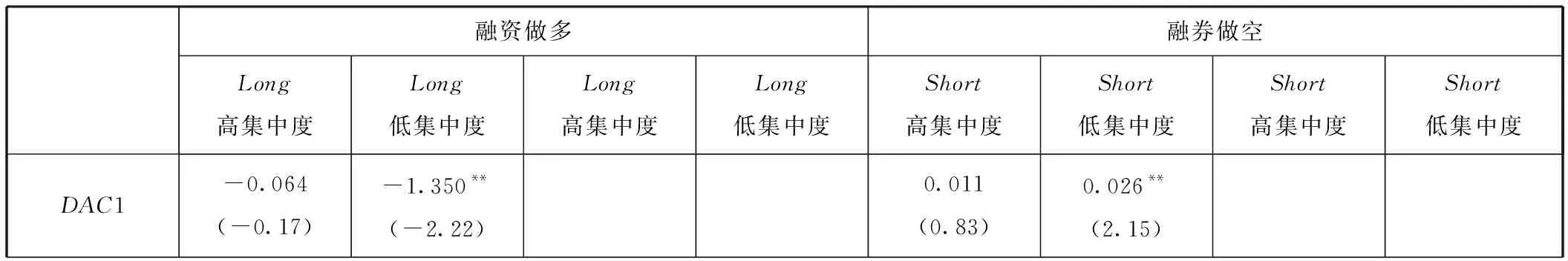

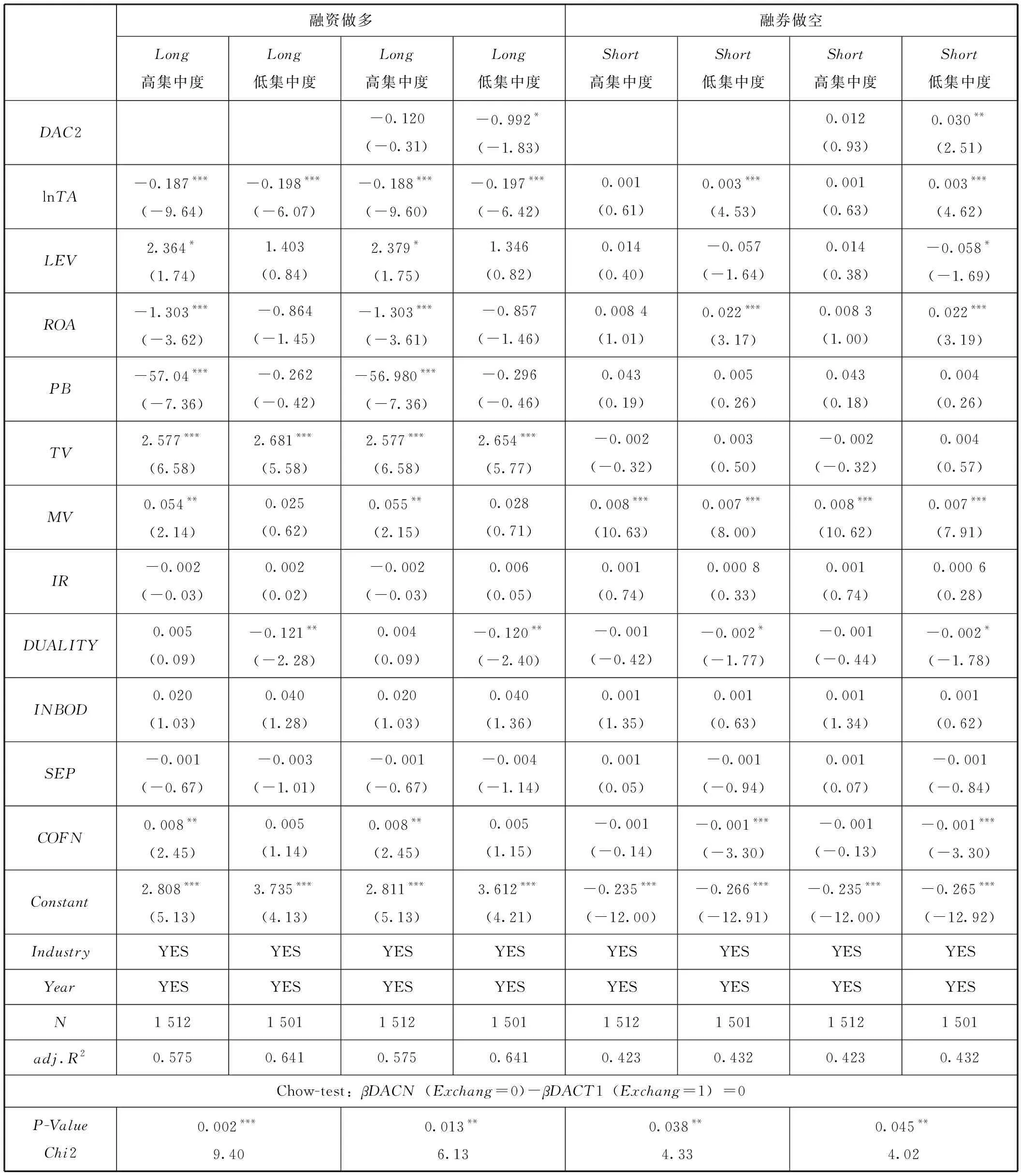

在做空交易机制下,投资者即便能对标的股票价值做出准确的、及时的判断,但由于持有大部分股份的大股东缺乏交易动机导致市场上的可交易股票不足而融资融券失败。相反,若股权相对分散,投资者可以更容易通过融资融券进行股票多空交易。可见,过于集中的股权会降低股票在二级市场的流动(Bhide,1993[38];屈文洲等,2011[39])。因此,投资者更倾向于关注股权相对分散、股票流动性强的标的情况,如其会计信息质量、公司治理情况等(Rubin,2007[40])。若本文假设成立,我们可以观察到在股权集中度低的样本中,会计信息质量差(盈余管理程度高)的标的与融券卖出显著正相关,与融资买入显著负相关;而在股权集中度高的样本中,相关性应该较低。基于此,本文尝试以股权集中度进行分组,检验公司在不同股权集中度下的会计信息质量是否对融资融券交易水平产生差异性影响。

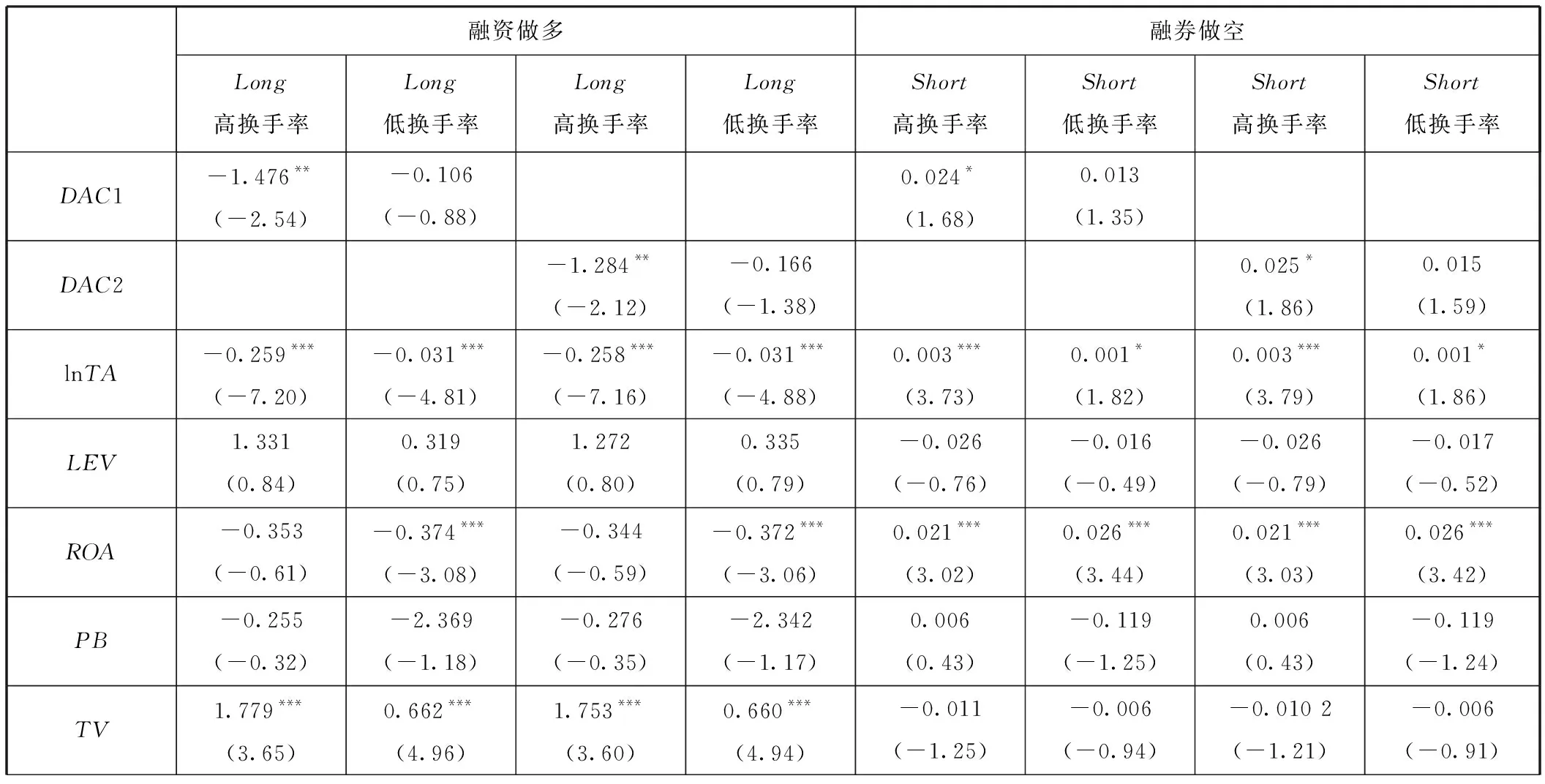

从表5中也可看出,以盈余管理程度(DACN)为代理变量的会计信息质量与融资融券水平在股权集中度高、低两组有较大差异性。低股权集中度的公司其会计信息质量对融资融券水平的影响更为显著。

表5基于股权集中度的分组检验

续前表

融资做多融券做空Long高集中度Long低集中度Long高集中度Long低集中度Short高集中度Short低集中度Short高集中度Short低集中度DAC2-0.120(-0.31)-0.992*(-1.83)0.012(0.93)0.030**(2.51)lnTA-0.187***(-9.64)-0.198***(-6.07)-0.188***(-9.60)-0.197***(-6.42)0.001(0.61)0.003***(4.53)0.001(0.63)0.003***(4.62)LEV2.364*(1.74)1.403(0.84)2.379*(1.75)1.346(0.82)0.014(0.40)-0.057(-1.64)0.014(0.38)-0.058*(-1.69)ROA-1.303***(-3.62)-0.864(-1.45)-1.303***(-3.61)-0.857(-1.46)0.008 4(1.01)0.022***(3.17)0.008 3(1.00)0.022***(3.19)PB-57.04***(-7.36)-0.262(-0.42)-56.980***(-7.36)-0.296(-0.46)0.043(0.19)0.005(0.26)0.043(0.18)0.004(0.26)TV2.577***(6.58)2.681***(5.58)2.577***(6.58)2.654***(5.77)-0.002(-0.32)0.003(0.50)-0.002(-0.32)0.004(0.57)MV0.054**(2.14)0.025(0.62)0.055**(2.15)0.028(0.71)0.008***(10.63)0.007***(8.00)0.008***(10.62)0.007***(7.91)IR-0.002(-0.03)0.002(0.02)-0.002(-0.03)0.006(0.05)0.001(0.74)0.000 8(0.33)0.001(0.74)0.000 6(0.28)DUALITY0.005(0.09)-0.121**(-2.28)0.004(0.09)-0.120**(-2.40)-0.001(-0.42)-0.002*(-1.77)-0.001(-0.44)-0.002*(-1.78)INBOD0.020(1.03)0.040(1.28)0.020(1.03)0.040(1.36)0.001(1.35)0.001(0.63)0.001(1.34)0.001(0.62)SEP-0.001(-0.67)-0.003(-1.01)-0.001(-0.67)-0.004(-1.14)0.001(0.05)-0.001(-0.94)0.001(0.07)-0.001(-0.84)COFN0.008**(2.45)0.005(1.14)0.008**(2.45)0.005(1.15)-0.001(-0.14)-0.001***(-3.30)-0.001(-0.13)-0.001***(-3.30)Constant2.808***(5.13)3.735***(4.13)2.811***(5.13)3.612***(4.21)-0.235***(-12.00)-0.266***(-12.91)-0.235***(-12.00)-0.265***(-12.92)IndustryYESYESYESYESYESYESYESYESYearYESYESYESYESYESYESYESYESN1 5121 5011 5121 5011 5121 5011 5121 501adj.R20.5750.6410.5750.6410.4230.4320.4230.432Chow-test:βDACN(Exchang=0)-βDACT1(Exchang=1)=0P-ValueChi20.002***9.400.013**6.130.038**4.330.045**4.02

2.盈余管理方向差异的影响。

盈余管理的方向能够提供更为丰富的信息,是在一定程度上反映会计信息的机会主义或真实业绩的信息角色(Holtausen,1990[41]),不仅如此,不同方向的盈余管理也会影响投资者、债权人的投资判断(陈政,2008[42])。

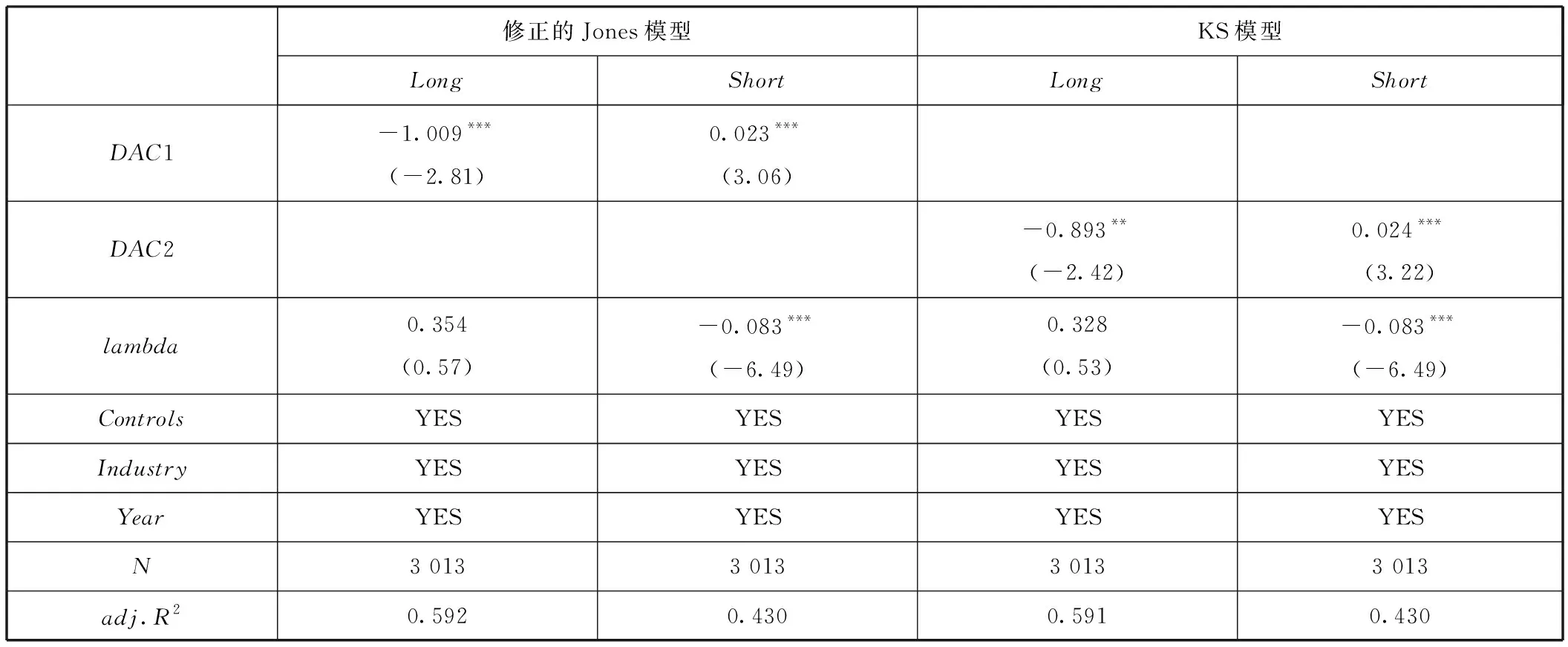

管理层有动机进行向上盈余管理以“提高”盈利能力,但这种短视行为会有损于公司的长期业绩和价值(张会丽等,2016[19])。因此,投资者会对此类“高估”的公司持有悲观情绪,并以做空的形式散发出来(Badertscher,2011[43])。相对地,在资本市场中“洗大澡”现象也同样普遍,管理层会进行向下盈余管理以获取未来收益和降低政治成本(Watts和Zimmerman,1986[23])。此时,这种稳健的管理行为会被投资者视为企业价值低估的信号,从而进行融资做多交易。因此,若本文假设成立, 我们可以观察到,向下盈余管理的标的公司更容易被融资买入,而向上盈余管理的标的公司更容易被融券卖出。

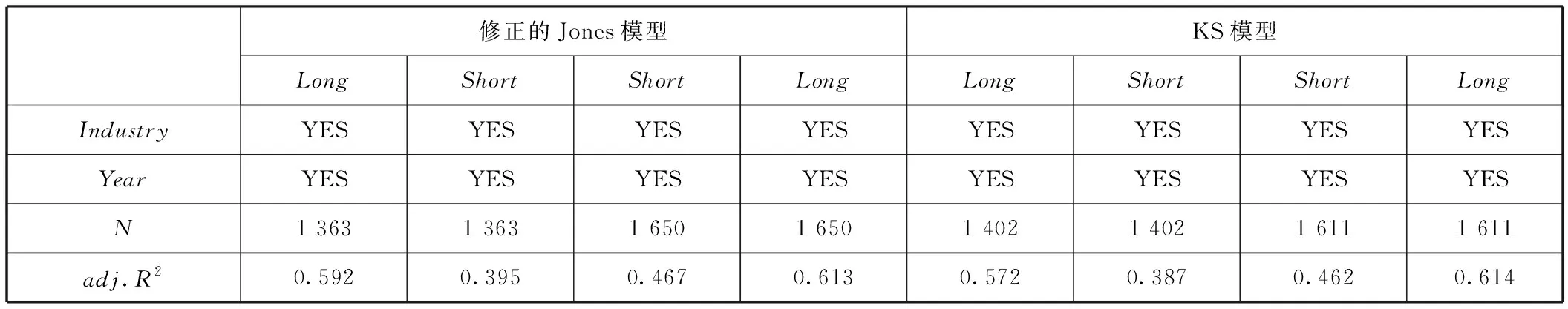

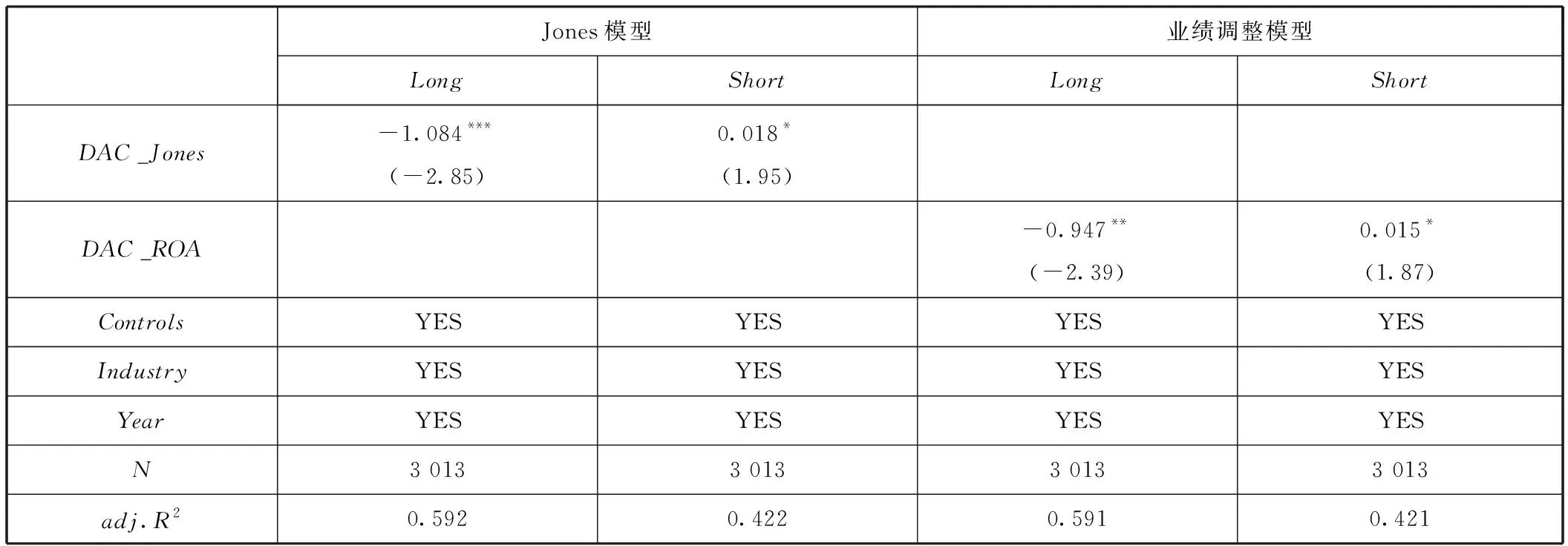

从表6可以看出,向下盈余管理程度(DAC1_negative、DAC2_negative)与融资做多(Long)在5%和10%的水平上显著正相关,而在融券做空(Short)方并不显著。向上盈余管理程度(DAC2_positive、DAC2_positive)与融券做空(Short)在10%的水平上显著正相关,而在融资买入(Long)方并不显著。这一结果支持了本文的假设,表明投资者会以公司盈余管理方向对公司价值进行判断,不同方向的盈余管理会对融资融券规模产生差异性影响。

续前表

修正的Jones模型KS模型LongShortShortLongLongShortShortLongIndustryYESYESYESYESYESYESYESYESYearYESYESYESYESYESYESYESYESN1 3631 3631 6501 6501 4021 4021 6111 611adj.R20.5920.3950.4670.6130.5720.3870.4620.614

(四)稳健性检验

1.改变融资融券交易水平的度量。

本文将融资买入量占流通股总数之比和融券卖出量占流通股总数之比分别度量融资买入(Longn) 和融券卖出(Shortn)水平,重新对上述模型进行检验。结果如表7所示,与前文结果基本一致,DAC与Longn均为显著负相关,与Shortn均为显著正相关;IC与Longn显著正相关,与Shortn显著负相关。结果仍支持前文假设。

表7以融资买入量融券卖出量/流通股总量定义被解释变量进行稳健性检验

2.改变盈余管理程度的度量。

本文使用琼斯模型和业绩调整模型改变解释变量来反映企业的盈余管理程度并进行稳健性检验。从表8可以看出,该结果与前面研究所得结果是一致的,仍支持假设1a和假设1b。

表8以琼斯模型/业绩调整模型作为解释变量

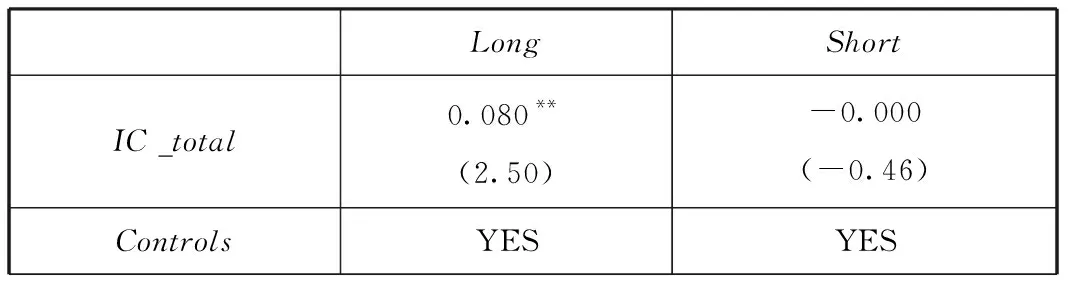

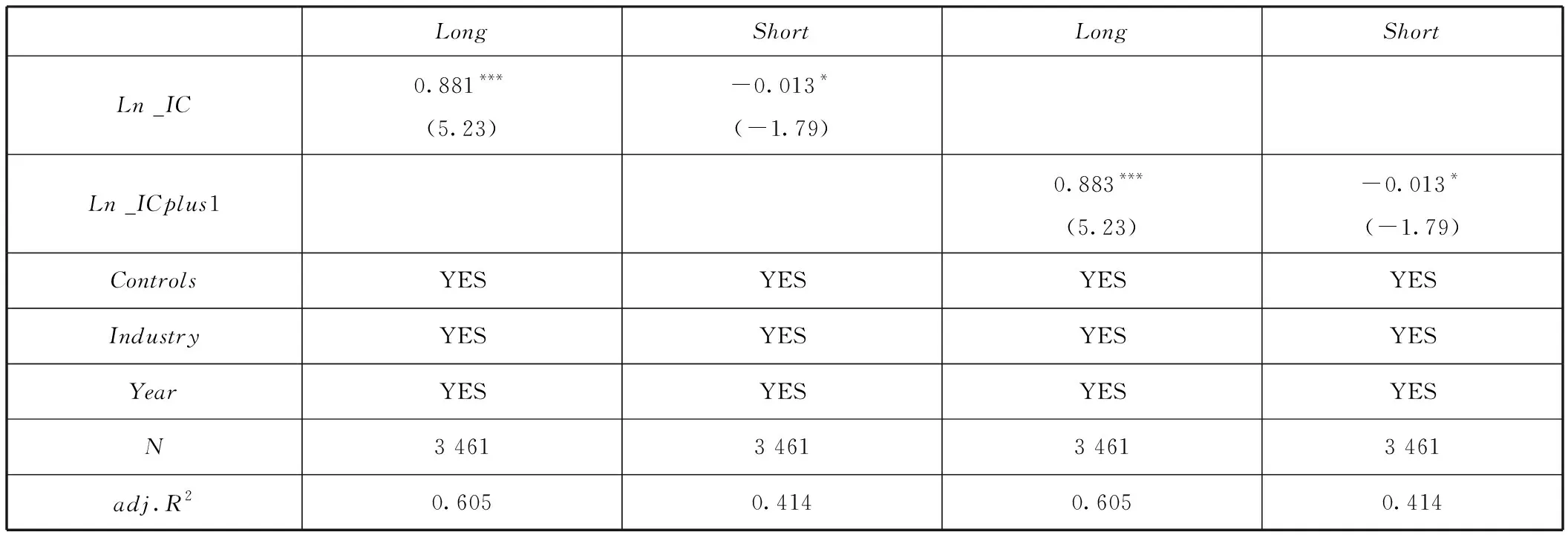

3.改变内部控制质量的度量。

借鉴方红星和陈作华(2015)[29]的方法,本文以内部控制信息披露内容及内部控制目标的实现程度作为度量依据,利用公布的违规信息、盈利信息、审计意见信息以及内部控制评价报告信息等对内部控制风险进行综合度量,以此改变解释变量来反映企业的内部控制质量并进行稳健性检验。从表9可以看出,融资方系数为正且依旧显著,而融券方系数相同但并不显著,该结果仍支持假设2b。

表9以内控哑变量作为解释变量

续前表

LongShortIndustryYESYESYearYESYESN2 9242 924adj.R20.5820.405

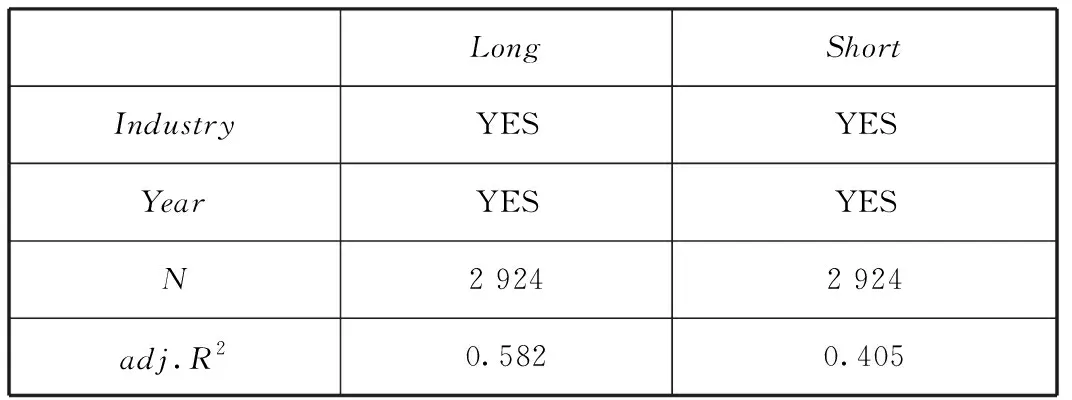

其次,考虑到迪博内控指数(IC)的标准差较大,且部分样本的指数取值为0,因此,本文对迪博指数进行对数化处理以检验其稳健性。这里,将对数化处理后的迪博指数定义为Ln_IC,将原始数据加1后进行对数化处理后的迪博指数定义为Ln_ICplus1,从表10可以看出,该结果与前面研究所得一致,仍支持假设2a和假设2b。

表10以对数化的迪博指数进行检验

4.内生性问题。

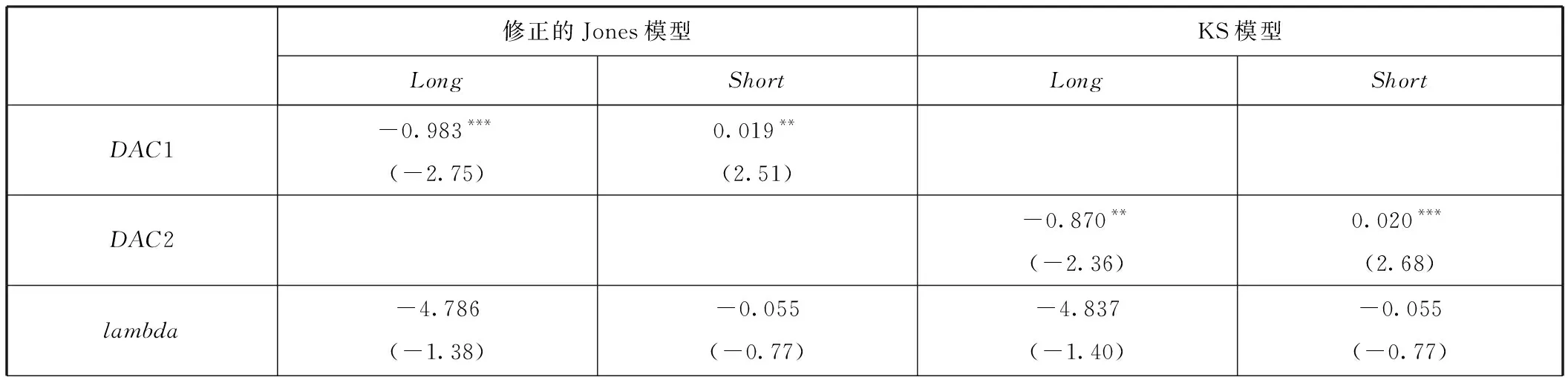

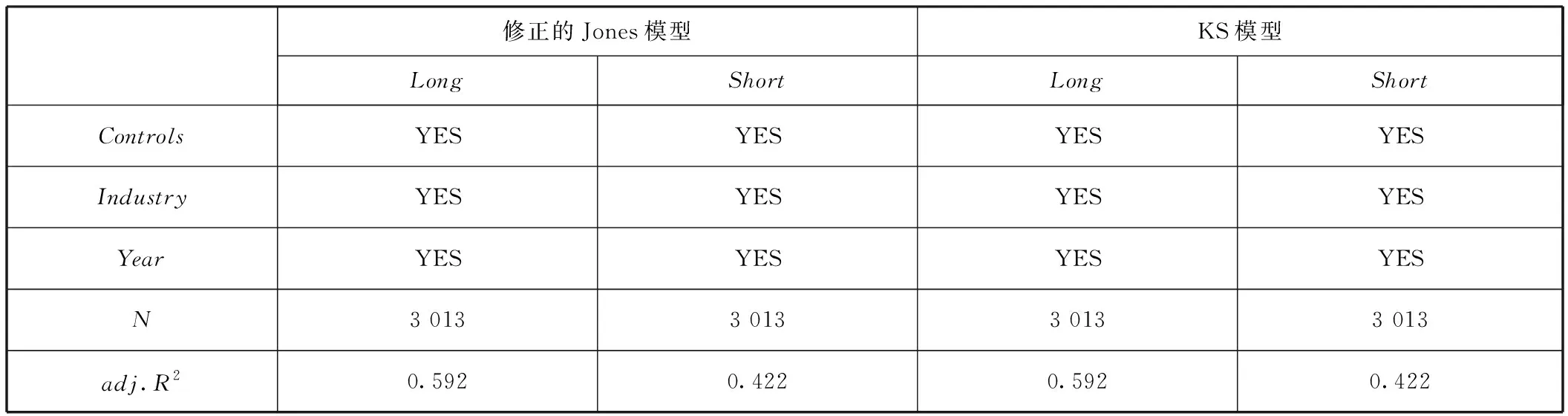

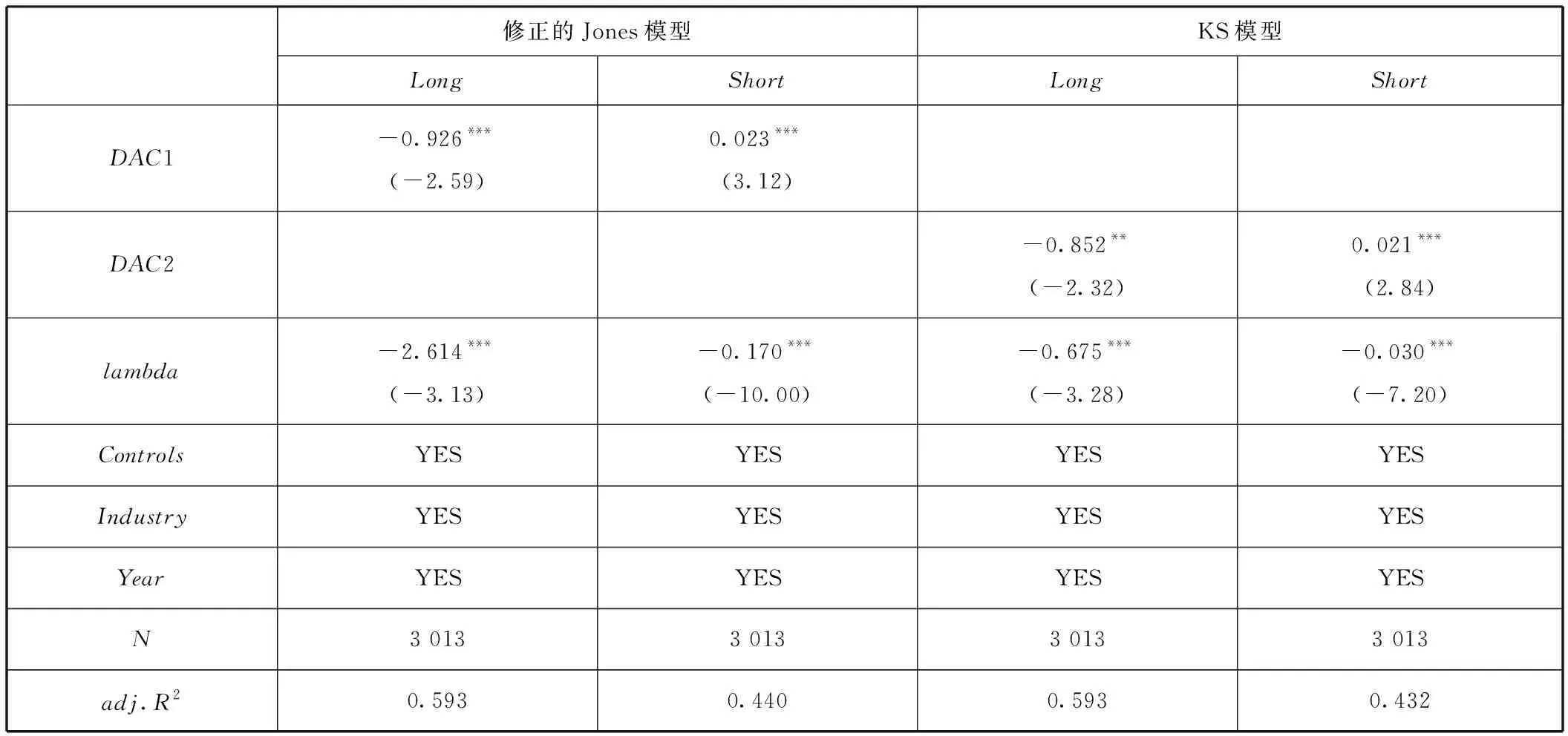

参照已有文献,本文选择樊纲市场化指数、前一期盈余管理程度、公司发布的定期报告是否通过审计、是否为四大或十大审计作为工具变量,并采用Heckman两阶段法处理内生性问题(樊纲等,2003[44];徐焱军,2010[45];Mendenhal和Nichols,1988[46])。由于指数公布区间为1997到2014年,随后年份使用2014年数据替代。首先,采用Probit回归估计公司的市场化指数;随后,计算出逆米尔斯比率lambda(Inverse Mills Ratio)并对其控制。在此基础上,重新进行回归分析,从表11~表14可以看出,结果均通过内生性检验,仍支持前文假设。

表11以市场化指数为工具变量进行Heckman两阶段测试结果

续前表

修正的Jones模型KS模型LongShortLongShortControlsYESYESYESYESIndustryYESYESYESYESYearYESYESYESYESN3 0133 0133 0133 013adj.R20.5920.4220.5920.422

表12以前一期的盈余管理程度为工具变量进行Heckman两阶段测试结果

表13以公司发布的定期报告是否通过审计为工具变量进行Heckman两阶段测试结果

表14以是否为四大和十大审计事务所为工具变量进行Heckman两阶段测试结果

六、研究结论

本文以 2010 年至 2016 年我国沪深两市融资融券标的公司为样本,考察会计信息质量对融资融券交易行为的影响。研究结果表明,盈余管理程度越高或内部控制质量越差,即会计信息质量越低的公司,越可能被融券卖出,同时公司被融资买入的可能性也更低,意味着融资融券制度下会计信息质量的高低已成为投资者价值判断所依据的重要因素,也说明做空机制的引入能改善资本市场运行效率。进一步以换手率和股权集中度进行分组检验后发现,上述会计信息质量与融券卖出或融资买入行为的关系存在于高换手率与低股权集中度的样本中,而在低换手率和高股权集中度的样本中不再显著。这表明股票流动性是影响融资融券制度发挥功能的重要因素。此外,在对盈余管理方向进行区分后,发现向下盈余管理程度与融资买入显著正相关,向上盈余管理与融券卖出显著正相关。为保证本文实证结果的可靠性,采用多重稳健性检验,发现结论均未发生实质性改变。

可见,在融资融券制度下,公司会计信息质量的高低会影响投资者对标的价值的判断,进而影响融资融券交易行为,这将有利于改善资本市场运行效率。本文的研究结果不仅为检验融资融券交易的影响因素提供了新的证据,也为我国进一步深化和完善融资融券制度提供了新的依据。