上市公司卖空交易后财务状况会改善吗?

李海萍(副教授/博士) 张亚妮 王雅丹

(北京石油化工学院经济管理学院 北京 102617)

一、引言

为了促进证券市场的发展、建立健全证券市场的交易制度,中国证监会在2010年3月31日开始逐步放松了对企业卖空交易的约束。企业的卖空交易,一是有助于金融市场建立公平的价格交易机制,二是可以促使投资者积极了解企业负面消息,为其带来利益的同时,也降低了金融市场的信息不对称。在允许卖空的最开始阶段,上海证券交易所与深圳证券交易所共计明确可以进行卖空的股票90只,随着后续可卖空股票数量的多次扩充,截至2019年底,标的证券数量从最初的90只增至1 132只。

在放松卖空管制后,与卖空相关的研究成果逐渐增多,但是多数学者基于金融市场的视角对其研究,研究成果表明卖空对金融市场定价效率影响明显,同时能够在一定程度上增加其有效性,减少波动性。然而,当前国内鲜有文章从企业财务的视角探究卖空交易对企业的影响,基于此原因,本文从财务视角探究卖空交易与企业财务状况之间的联系,以为企业微观行为研究提供参考。

二、文献回顾

卖空交易机制,可视为资本市场的一次重大创新,促进了我国A股市场的发展。卖空交易在股票市场这个层次的文献较为集中,唐松等(2016)研究发现卖空交易可使股价及时充分反映出企业的负面信息,进而提高股票的定价效率。孙朕等(2015)采用拟合度R2,得出放开对于卖空交易的管制能够在一定程度上增加我国股票市场的有效性。李志生等(2015)通过一系列的计算研究后认为进行卖空交易对股价的波动性起到了一定的抑制作用,对股价的稳定作用逐步体现。Muhammad Azri Mohda(2016)发现,卖空能够促使股票波动幅度减小,还能够使股票市场流动性有一定的增强。

近年来,已有不少学者开始研究关注卖空交易机制与企业管理方面的关系,而不再局限于股票市场方面。倪骁然等(2017)认为卖空压力与企业风险行为有所关联。顾乃康等(2017)发现,卖空交易机制已经被企业普遍认为是一种来自于外部市场的不可忽视的治理制度,而且它主要是利用事前威慑效应制约企业内部行为。黄超等(2016)从企业的审计收费切入研究,发现引入卖空交易机制后企业审计所面临的诉讼风险有所增加,进而使得审计收费有所提高。靳庆鲁等(2015)发现,对于能够进行卖空的企业,如果其投资时机不好,并且高管层在战略制定失误的情况下,潜在投资者就可能搜寻该企业负面的消息,并倾向于卖空该企业的股票。侯青川等(2016)研究认为,第一大股东持股比例较大的企业卖空后,会显著改善该企业的现金情况。Vivian W.Fang(2016)利用自然实验揭示出卖空机制的实施限制了企业的机会报告行为。王艳华等(2021)基于企业创新视角探究卖空交易对企业创新水平的影响,并对具体的影响机制进行了分析,结果表明,企业进行卖空交易,可以显著提高该企业的创新产出水平;企业对卖空机制的实施,还可以促进企业信息透明度的提高;进一步发现,企业信息透明度在卖空交易对创新产出水平的影响过程中发挥着部分中介作用。汪金祥等(2019)验证了2010—2017年样本企业卖空压力对企业资本结构决策的影响,发现卖空压力可以显著降低进行卖空交易企业的负债水平;进一步通过区分国有标的企业与非国有标的企业,发现卖空压力对企业负债水平的影响在非国有标的企业中更显著。但是,文章仅是基于企业偿债能力水平的单一视角,缺乏对企业其他财务能力的综合分析。

当然卖空交易在除股票市场和企业管理外,也有相关研究。李丹等(2016)认为,如果企业放松卖空管制,在逐步优化资本市场的情况下,可以为财务分析师准确把握企业财务状况提供信心,从而提高预测的准确性。李春涛等(2017)对卖空和企业信息披露间的内生性问题进行了研究,并实施了严格的把控。穆林娟等(2017)以中信证券暴跌的案例为背景探究企业卖空机制的实施效果并提出了防范建议,研究结果表明,企业实施卖空机制一方面可以促进该企业信息披露的质量和市场效率的提高,但是,在另一方面,这种反向获利方式,又会诱发道德风险,使得企业利用卖空机制原理发布虚假的负面消息,造成股价的下降,然后企业获取收益。李颖等(2017)认为,卖空活动的监管控制对相关部门机构来说尤为重要,对全面理解分析师行为也有十分重要的意义。

纵观现有理论研究文献,在卖空交易方面的研究多采用了双重差分模型,从金融角度研究引入卖空对市场股价、公司信息含量等的影响。本文将创新性地站在企业内部财务视角,主要研究卖空行为对上市公司内部财务状况的影响。

三、研究设计

(一)研究假设

依据委托代理理论,股东与企业管理层之间会产生代理问题。企业在进行卖空交易后,卖空者具有进入市场表达所拥有信息和观点的机会,由此企业将会面临负面信息被揭示和扩散而带来的股价下跌的潜在威胁,股东面临巨大的风险,进而积极采取行动,加大监督管理层的力度。管理层在股东的监督下会约束自身不当的行为,这样代理问题会得到缓解,企业的代理成本也会减少。Massa(2015)发现卖空机制能有效地约束经理人行为、缓解委托代理问题,具有一定的公司治理作用。张璇等(2016)认为,卖空是一种重要的公司治理机制,企业放开卖空限制,有助于改善企业现有的公司治理。因此,卖空机制会促使管理层减少机会主义行为,规范经营,进一步提高企业经营稳定性和企业各项财务能力。基于此,本文提出假设1:

H1:上市公司在进行卖空交易后,其财务指标与卖空前有显著差异。

在同一行业中,不乏有资产规模相近但发展差异很大的企业。对于这一类企业来说,若其中一家企业选择进行卖空交易,那么将来在这一行业中的发展前景如何,相比规模相近却从未进行卖空的企业而言,选择卖空的企业在今后的发展中究竟利大还是弊大?顾乃康等(2017)研究发现,与不允许卖空的企业相比,卖空机制的引入将导致企业的融资成本上升,允许卖空的企业其新增的外部权益融资、债务融资以及外部融资总额均显著减少,并引起企业财务杠杆降低。周艳丽等(2020)认为,在卖空机制引入后,卖空机制作为一种外部治理机制,能够起到外部监督和约束的作用,与不允许卖空的企业相比,允许卖空的企业其公司价值显著提升,并且允许卖空企业的价值之所以会提高主要是因为经营业绩得到了提升。段然等(2021)研究表明,与未进行卖空的企业相比,进行卖空的企业,解除卖空限制显著促进了企业内部控制水平的提高,同时也会促进企业财务报表更真实可靠、经营效率效果及合法合规等内控目标的实现。基于此,本文提出假设2:

H2:在行业、资产规模相近的条件下,相比于从未进行卖空交易的企业,进行卖空交易的企业的财务指标较前者有显著差异。

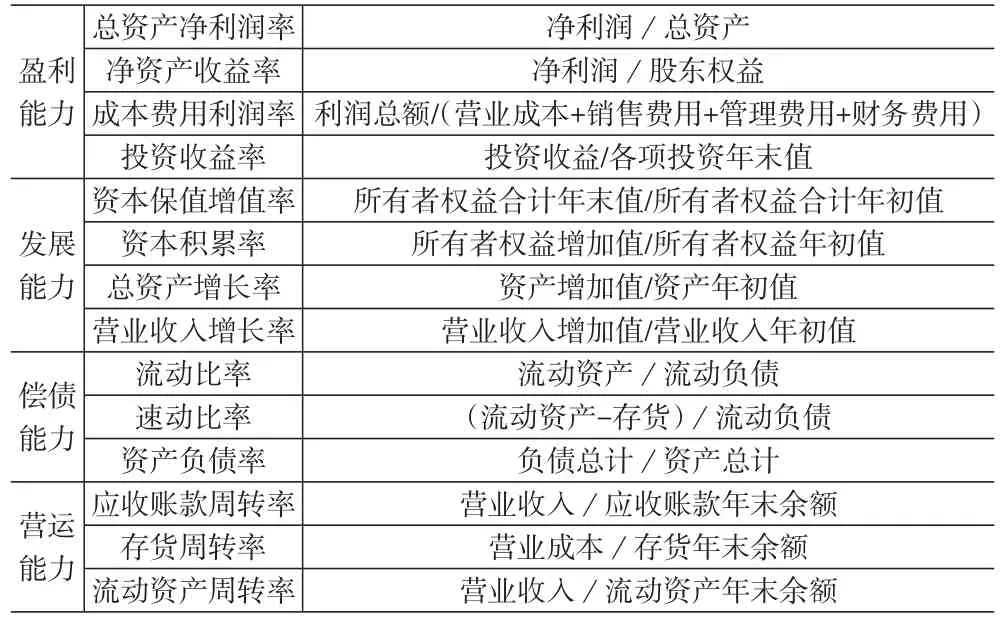

(二)变量选取

表1 变量定义表

四、实证检验分析

(一)样本选取与数据来源

本文将A股上市公司2013—2019年的财务数据作为分析对象,选取2016年进入卖空标的名单的企业,并对其进行筛选整理:剔除被特殊处理的ST及*ST的企业;剔除金融行业企业;剔除资不抵债的企业;剔除数据方面存在缺失情况的企业。最终,得到了71家卖空企业样本;并根据行业、规模相近,1∶1配对71家非卖空企业;均取其在2013—2019年的相关数据,共得到994条观测结果。其中,允许卖空的企业名单来自国泰安数据库,并从锐思数据库搜寻到对应企业的相关财务数据,而且主要采纳2011年证监会公布的行业分类标准对142家企业分类。数据的基本计算均通过Excel手工计算得出,描述性统计分析、相关性分析、配对样本T检验等数据检验均由Stata 15.1统计软件计算得出。

(二)描述性分析

本文对71家卖空企业与1∶1配对的71家非卖空企业的财务数据以及卖空企业在卖空前后的财务数据进行描述性统计,结果如下页表2所示。从中可以看出,从盈利能力方面看,卖空企业的净资产收益、成本费用利润率、投资收益率均高于非卖空企业;但是从发展能力看,各指标均低于非卖空企业。从偿债能力看,卖空企业的流动比率、速动比率均高于非卖空企业,资产负债率均值比非卖空企业低,表明卖空企业的偿债能力强于非卖空企业。从营运能力看,卖空企业应收账款周转率明显高于非卖空企业,但是存货周转率、流动资产周转率低于非卖空企业。

表2 描述性分析

对于卖空企业卖空前后各财务指标差异性来说:从盈利能力分析,各指标均比卖空前低;从发展能力分析,资本保值增值率、资本积累率均高于非卖空企业,这表明企业进行卖空行为后,企业资本积累逐渐增多,企业发展能力得到提升;从偿债能力看,卖空企业卖空后流动比率、速动比率均低于卖空前,资产负债率均值比卖空前高;从营运能力分析,企业进行卖空后应收账款周转率、流动资产周转率均有所下降,但存货周转率上升。

总体来说,在财务各项能力方面,卖空企业和配对企业对比来看,企业财务指标存在显著差异;而且卖空企业在卖空前后,企业财务能力各指标都有显著改变。

(三)相关性分析

1.卖空行为与各财务指标相关性分析。本文对71家均在2016年实行卖空交易的上市公司财务指标进行相关性分析,即对卖空行为与财务指标之间的相关性进行统计分析。同时对71家在2016年进行卖空交易的样本企业与71家未进行过卖空交易的配对企业财务数据做了总体的相关性分析。具体结果见表3。

表3 相关性测量

首先,对Eta进行解释说明。Eta用于求取类别变量与连续变量的关联强度,数值越大,关联性越强。

对于实施卖空机制的企业,从盈利能力看,可以发现净资产收益率与卖空行为的相关性最高;从偿债能力看,资产负债率与企业卖空行为的相关性最高;从发展能力看,营业收入增长率与卖空行为的相关性最高;从营运能力看,存货周转率与卖空行为的相关性最高。

对比卖空企业与未进行卖空的企业,从盈利能力看,投资收益率与卖空行为的相关性最高;从偿债能力看,流动比率与企业卖空行为的相关性最高;从发展能力看,营业收入增长率与卖空行为的相关性最高;从营运能力看,流动资产周转率与卖空行为的相关性最高。

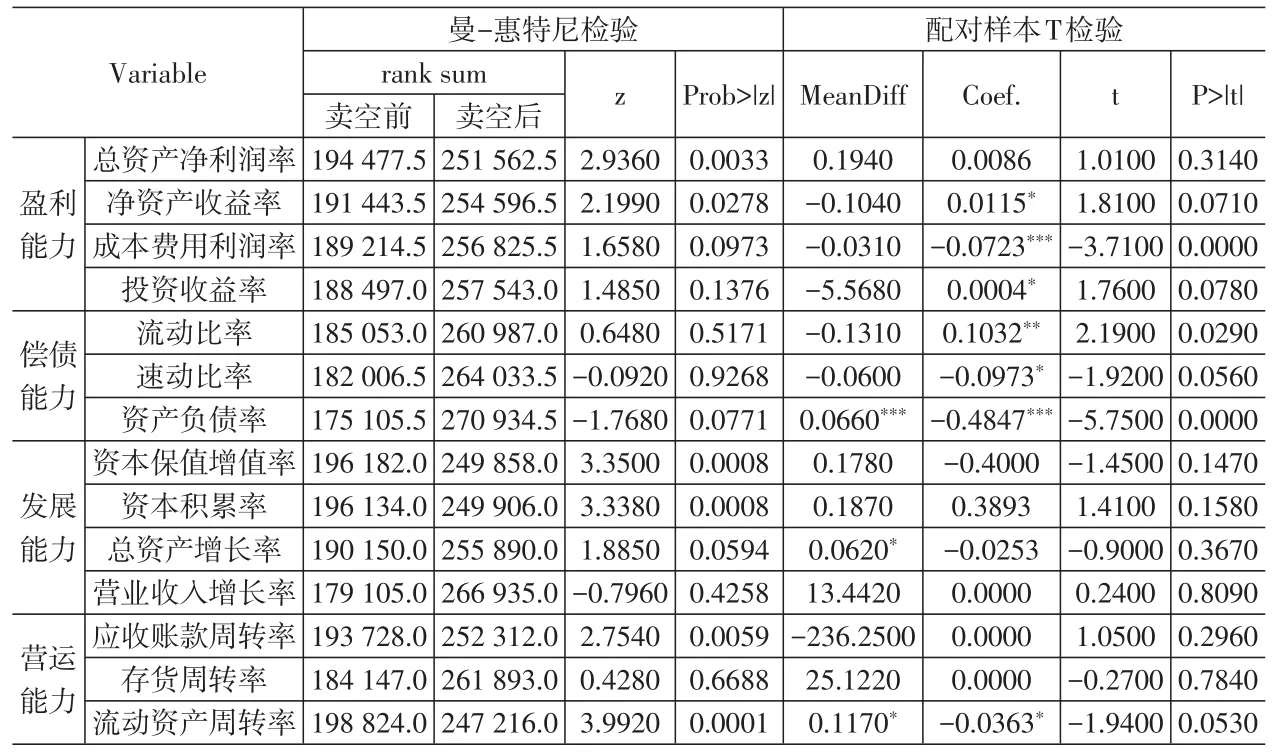

2.财务指标差异分析。本文首先进行曼-惠特尼检验。从盈利能力、偿债能力、发展能力和营运能力统计值来看,显著性(双尾)均小于0.01,说明从统计学角度来讲企业在发生卖空交易行为前后,财务指标有显著性差异,且根据Z的正负号能够发现,财务指标均与卖空行为正相关。验证了假设1。然后再进行配对样本T检验。进行卖空交易前后,对于样本企业有卖空行为与配对企业未曾有过卖空行为的数据统计分析而言,企业某些财务指标存在明显性的差异,结合Coef的正负号以及显著性水平,从盈利能力可以发现,净资产收益率、投资收益率与企业卖空行为显著正相关;成本费用利润率与企业卖空行为显著负相关。从偿债能力看,流动比率与企业卖空行为显著正相关,资产负债率、速动比率与企业卖空行为显著负相关。从发展能力看,Coef均不显著。从营运能力看,流动资产周转率和企业卖空行为明显负相关。验证了假设2。详见表4。

表4 财务指标差异分析

五、结论与建议

(一)结论

本文依次进行描述性分析、相关性分析、曼-惠特尼检验、配对样本T检验后发现:就同一家上市公司而言,在产生卖空交易行为后,其财务指标比卖空前有显著差异;在行业资产规模相近的条件下,有过卖空行为的企业财务指标相比未有过卖空行为的企业会有显著差异。尽管本文在选择样本企业时,对行业、资产规模等进行了严格筛选,但还是无法很好地将样本企业卖空前的起始财务状况和配对企业起始研究的财务状况控制为同一水平。况且样本企业卖空前后的财务指标数据本就产生了显著差异,故这就可以合理解释配对企业在与样本企业做描述性统计分析、相关性分析时,不同财务指标的波动方向不一致。但不可否认的是,不论是同一家上市公司卖空前后,还是配对企业与样本企业之间的比较,都可以发现卖空行为发生后,企业的财务指标均发生了显著变化。

(二)建议

1.对于上市公司方面的建议。(1)在盈利能力方面,不论是样本企业卖空前后还是配对企业与样本企业间的比较,净资产收益率在进行卖空交易后均呈现出上升趋势,但是企业的成本费用利润率与配对企业相比较低。由此,本文建议进行卖空交易的上市公司应当关注企业的成本费用总额,要提高销售费用、管理费用、财务费用的调控能力,提高企业的经济效益。(2)在偿债能力方面,企业在卖空后,与配对企业以及卖空前相比,其资产负债率均有所下降,即企业进行卖空交易后,会增加企业的长期偿债能力;而速动比率与配对企业相比较低,说明速动比率不是目前纳入卖空标的名单的重点参考指标。由此,站在财务角度分析,建议对于长期偿债能力较差的企业,可以通过卖空交易机制改善现有的公司治理情况。(3)在发展能力方面,卖空企业资本保值增值率、资本积累率、总资产增长率均显著高于非卖空企业;因此,治理状况不佳的企业可以考虑将卖空机制作为改善企业未来财务状况的手段。(4)在营运能力方面,企业在进行卖空后,应收账款周转率、流动资产周转率上升;但是,与非卖空企业相比,流动资产周转率较低。这表明,流动资产周转率不是现有纳入卖空标的名单的重要参考指标,因此,建议流动资产周转率、应收账款周转率较低的企业,在加强流动资产利用的同时,可以通过卖空交易机制改善现有的流动资产周转率水平。

2.对于资本市场监管机构方面的建议。本文的研究结果说明:企业进行卖空,可以优化企业的内部治理效应。所以,为了健全和发展我国的资本市场,需要逐渐放开对企业卖空行为的约束,将更多的企业纳入到卖空标的名单内,不但可以推进企业未来可持续的发展,而且还可以弥补企业存在的内外部治理缺陷。同时,证券市场监管部门在将来批准上市公司的卖空申请时,有些财务指标是可以作为参考依据的,例如:流动资产周转率、速动比率等。