互联网供应链融资小微企业信用风险评估体系研究

——基于电商平台融资模式

□陈丽君(温州职业技术学院 浙江温州 325035)

小微企业普遍面临着融资难的问题。近年来,得益于互联网金融的高速发展,小微企业获得了新的发展机遇。当前,P2P网络借贷、众筹融资、电商模式是互联网金融下小微企业融资的主要模式,其中电商模式依托电商平台,利用供应链和小微企业的特点而开发,在解决小微企业融资和为银行等金融主体增加新的盈利等方面发挥了较大作用,也被称为互联网供应链融资模式。

一、基于电商平台的互联网供应链融资模式

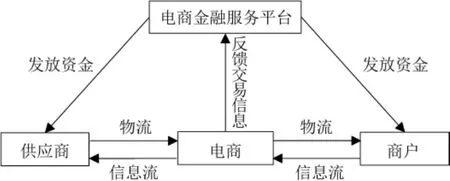

基于电商平台的互联网供应链融资模式是指电商平台运用云计算、大数据等技术深入挖掘平台积累的各种交易数据信息,归集整理整个供应链上的物流、资金流、商流和信息流,对申请融资贷款的中小微企业的信用状况等进行评估,扮演信用担保的角色,或者运用自由资金为通过平台交易的中小微企业以及具有合作关系的中小微企业提供资金融通服务。基于电商平台的互联网供应链融资模式流程如图1所示。

图1 电商平台融资模式

该融资模式的基本组成要素包括电商平台、供应链核心主导企业、供应链中小微企业、物流企业,其中,电商平台起到汇集基础交易数据或与交易相关的其他数据和汇集融资资金的作用,该模式下电商平台汇集的融资资金主要包括电商平台自有资金、银行资金、电商企业申领银行牌照后储户的存款。京东金融就是此类模式的典型代表。

二、互联网供应链融资模式与传统供应链融资模式的比较

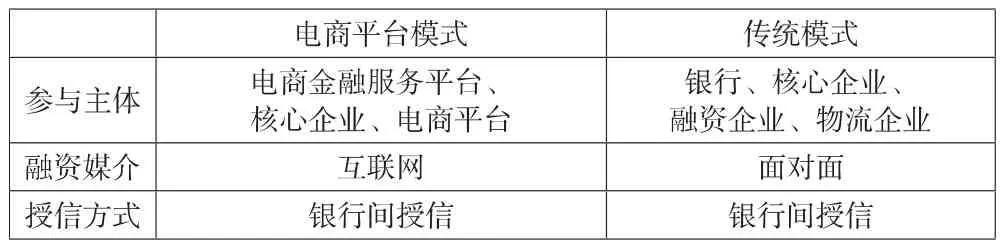

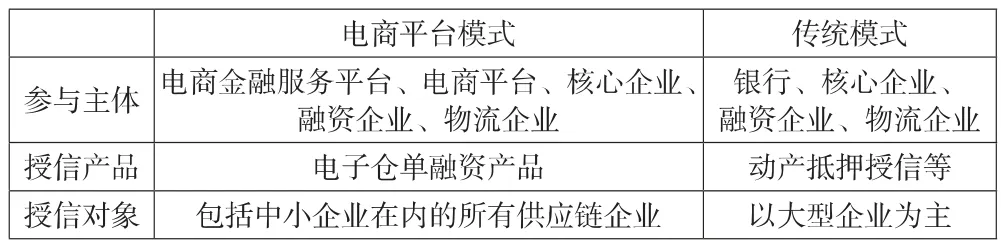

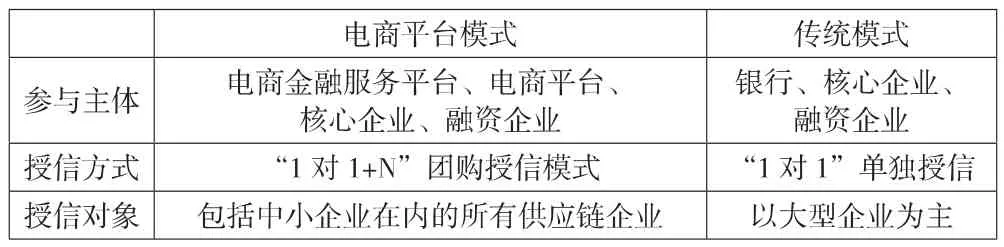

互联网供应链融资与传统供应链融资都包括三种模式:应收账款融资模式、动产质押融资模式、订单融资模式,如表1—表3所示。

表1 应收账款融资模式——电商平台与传统模式比较

表2 动产质押模式——电商平台与传统模式比较

表3 订单融资模式——电商平台与传统模式比较

在互联网供应链融资业务中,由电商平台承担评估的角色,对有融资需求的企业进行资信评价,而在传统供应链融资业务中,这项工作是由银行进行的。电商平台在信用评估方面比银行更专业、更准确,这是因为电商平台可以依托专业的现代信息技术,将企业的交易数据信息存储在数据库平台中,通过对平台中的数据进行分析,对企业的资信进行更为客观、准确的评估,降低贷款风险。相比传统供应链融资模式,基于电商平台的互联网供应链融资模式具有信用捆绑的作用,更符合小微企业“快、频、少”的需求,小微企业的融资过程更为便捷和高效,通常情况下当天就可以完成交易。

三、基于电商平台的互联网供应链融资模式下小微企业信用风险评估体系

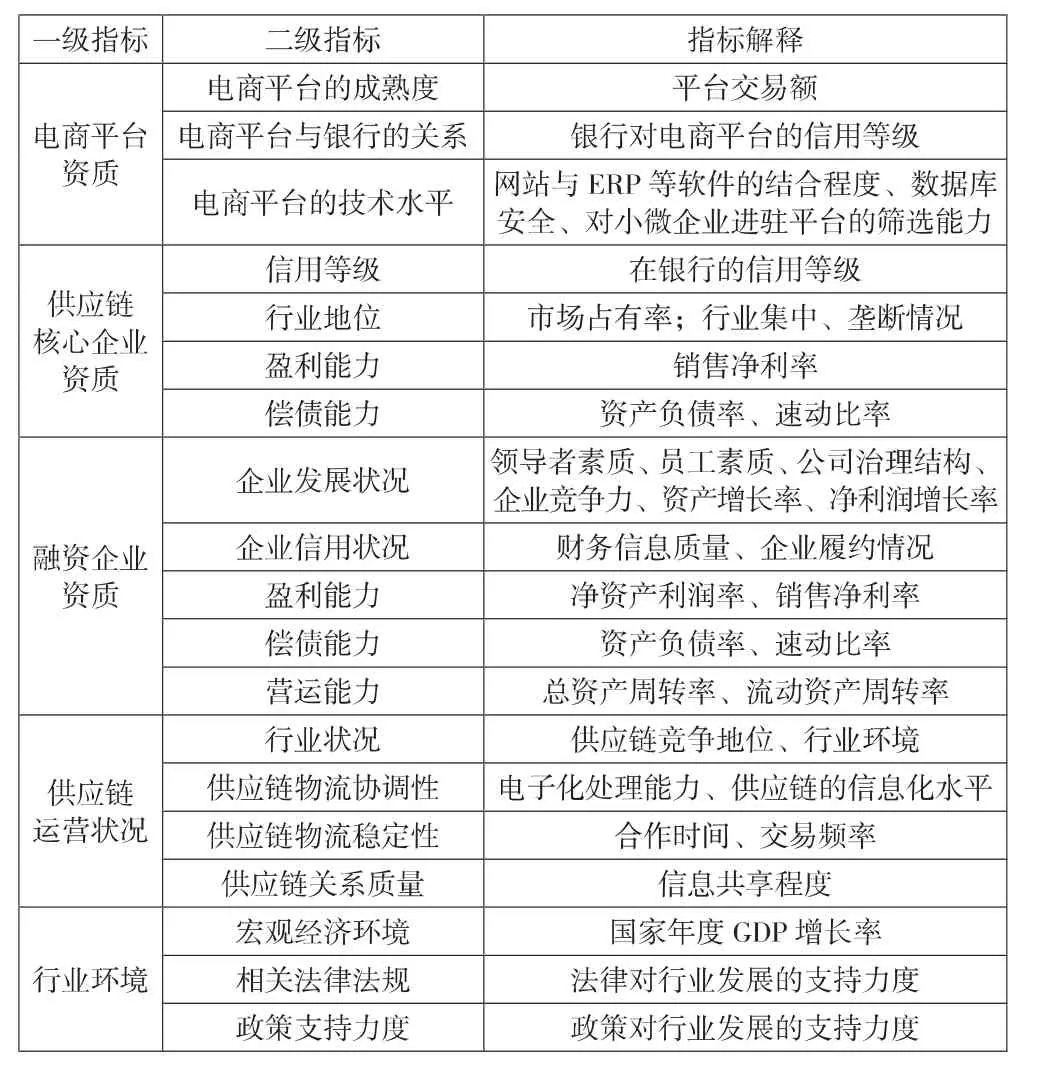

本文遵循准确性、全面性、针对性和易操作性的原则,对基于电商平台的互联网供应链融资模式中各方主体及所处行业环境进行分析,在参考现有研究的基础上,建立该融资模式下小微企业信用风险评估体系,如表4所示。

表4 基于电商平台的互联网供应链融资模式小微企业信用风险评估体系

(一)电商平台资质。二级指标包括电商平台的成熟度、电商平台与银行的关系、电商平台的技术水平等。电商平台的成熟度指标衡量的是电商平台对小微企业信用评级体系以及贷款风险的控制程度,该指标利用电商平台的交易额来表示。电商平台评估企业信用,提供资金,进行结算,电商平台与银行的关系指标在一定程度上影响着对贷款风险的控制,该指标利用银行对电商平台的信用等级来表示。电商平台的技术水平决定了其向小微企业提供融资服务的质量,为了控制信贷风险,必须提高电商平台的技术水平,该指标可以利用电商网站与ERP等软件的结合程度、数据库安全、对小微企业进驻平台的筛选能力来表示。

(二)供应链核心企业资质。核心企业在供应链融资中起到提供信息、保证资金的作用,其资信水平直接影响和决定了与其有关的上下游企业能否获得授信资格,该指标可以利用企业信用等级、在行业中的地位、盈利能力、偿债能力等指标来衡量。其中信用等级可以利用企业在银行中的信用等级来表示,在行业中的地位可以利用市场占有率和行业集中、垄断情况来表示;盈利能力可以利用产品的销售净利率来表示;偿债能力可以利用资产负债率、速动比率来表示。

(三)融资企业资质。作为供应链金融的主要受益者,企业的发展状况、信用状况和财务状况是开展融资授信业务主要考察的方面。企业发展状况可以利用领导者素质、员工素质、公司治理结构、企业竞争力、资产增长率、净利润增长率等指标来表示。企业信用状况可以利用企业财务信息质量、企业履约情况来表示。企业财务状况可以利用资产负债率、速动比率表示偿债能力,总资产周转率、流动资产周转率表示营运能力,净资产利润率、销售净利率表示盈利能力。

(四)供应链运营状况。二级指标包括行业状况、供应链物流的协调性、稳定性、供应链关系质量。物流协调性越强,越能保障供应链融资各参与主体的利益,提高供应链的运作效率,可以利用电子化处理能力和供应链的信息化水平来表示。供应链的稳定性越强,各企业之间的业务往来越顺畅,竞争力就越强,可以利用供应链上合作伙伴的合作时间和交易频率来表示。供应链关系质量代表供应链中上下游企业间行为保持默契的程度,可以利用信息共享程度来表示。

(五)行业环境。二级指标包括宏观经济环境、相关法律法规、政策支持力度等。供应链融资业务受到市场经济宏观因素的影响,会随着宏观经济的变化而变化,从而产生更为适用的业务产品,宏观经济环境可以利用国家年度GDP增长率来表示。供应链融资需要良好的信贷环境,创造良好的信贷环境需要健全的法律法规制度和国家政策作为保障,因此相关法律法规、政策支持力度指标可以利用国家及地区相关法律和政策对行业发展的支持力度来表示。

四、结语

当前对于供应链融资模式下中小企业的信用风险评估研究得较多,对于互联网供应链金融小微企业的信用风险评估体系研究得还比较少,对基于电商平台的互联网供应链融资模式的研究更少。本文在现有研究的基础上,定性研究了该模式下小微企业的信用风险评估体系,对于如何结合互联网供应链的特征、从互联网供应链的具体环境等多方面定量分析小微企业的信用风险还需要进一步予以研究。