增值税改革后纳税人类型的税收筹划

关延民 师玲丽

(长春理工大学,吉林 长春 130022)

1 增值税纳税人类型的划分

《增值税暂行条例》是根据增值税纳税人的经营规模和是否健全的会计核算,分为小规模纳税人和一般纳税人。根据规定,企业可以根据纳税人的类型选择增值税纳税人。一般纳税人在条件允许的情况下可以享受更多的税收优惠,而消费者更愿意从一般纳税人那里购买商品。

2 售价是否含税时的不同情况

2.1 售价不含税时

某个商业企业本月卖出了一批商品,购进价格是200000元,不含增值税的销售价格250000元,适用的增值税税率是16%。倘若该企业为增值税一般纳税人,根据税法规定,抵扣进项税额后增值税的应纳税额为8000[(250000-200000)×16%]元。当商业企业是增值税小规模纳税人时,按照税法的简易征收方式,不允许将进项税额扣除,按3%的征收率,应纳税额计算为7500(250000×3%)元。

在上述的案例中,如果企业选择成为小规模纳税人,可以比一般纳税人少缴纳增值税500(8000-7500)元。

若将上述条件稍微调整,假若本例中的企业商品进价不变,售价从250000元变为240000元,我们再来分析一下企业应纳税额的变化。如果该企业为增值税一般纳税人,同样根据税法的规定,进项税额允许进行抵扣,增值税应纳税额计算得出为6400[(240000-200000)×16%]元。若企业是小规模纳税人,不得扣除进项税额,应该按照简易计税办法计算应纳税额,则增值税应纳税额为7200(240000×3%)元。企业在这种情况下,选择小规模纳税人比选择一般纳税人会多交出800(7200-6400)元。

对于上述计算我们可以得出结论,如果一家公司的增值税较大,那么小规模纳税人的税额比一般纳税人少。下面,使用平衡点法分析何时一般纳税人比小规模纳税人少交税。

假设在不含税销售价格为X元时:3%X=16%(X-200000),X=246153.85元。此时计算得出,成为一般纳税人的增值税应纳税额为7384.62[(246153.85-20000)×16%]元,而变成为小规模纳税人的应纳税额为7384.62(246153.85×3%)元,二者应纳税额相等。

假设某商品进价为A,不含税销售价为B,从一般纳税人和小规模纳税人应纳税额的平衡关系可以得出:3%B=16%(B-A)。也就是说,当B=1.23A时,应纳税额=3%B=16%(B-A),此时,无论是一般纳税人还是小规模纳税人的应交增值税额是一样的;而当B<1.23A时,选一般纳税人应纳税额要小于小规模纳税人的应纳税额;反之,当B>1.23A时,小规模纳税人的应纳税额要小于一般纳税人的应纳税额。

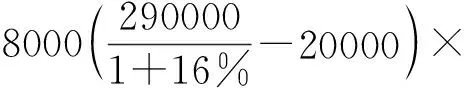

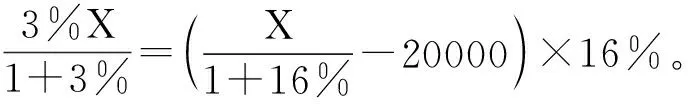

2.2 售价含税时

3 结语

本篇文章主要以商业企业为例,运用平衡分析的方法,分析增值税纳税人类型选择的条件,以指导增值税改革中的一些企业进行合理的纳税筹划,帮助这部分企业做出更为有利的发展决策,使企业能够合理利用增值税改革,使企业的利润最大化、税负最小化。