河南省财税政策的产业结构优化效应研究

赵天宇

(河南工学院经济贸易系,河南 新乡 453003)

一、河南省产业结构与税收发展现状

1.河南省经济与产业结构现状。近年来,河南省经济始终处于平稳增长态势,地区产值由2000年的5 052.99亿元上升到2016年的40 417.79亿元。在保持经济平稳快速增长的同时,河南省三次产业结构得到逐步优化。截至2016年末,河南省三次产业产值分别为4 286.21亿元、19 275.82亿元、16 909.76亿元;三次产业贡献度分别为5.9%,43.5%,50.7%,同期三次产业就业人数分别为2 583万人、2 056万人、2 088万人。相对2000年河南省三次产业就业人数的3 564万人、977万人、1 031万人可以看出,二十年来河南省经济结构发生显著变化的同时引发了劳动力产业间的显著流动。目前,第二、第三产业是吸收就业的主要领域。三次产业吸收就业的比重已由2000年的64%、17.5%、18.5%,转换为当前的38.4%、30.6%、31%。河南省已由传统的农业大省逐步向工业与服务业转化(数据来源于《河南省统计年鉴》)。

2.河南省各项税收现状。1995—2008年,营业税是河南省各项税收的主要构成部分。营业税数额由1995年的22.78亿元,增长到2008年的209.55亿元,年均增长率超过20%。其间,营业税与增值税处于同升状态,营业税增加说明新开办的企业数在增长,随着经济改革的深入经济主体数量大幅增加。增值税增长源自企业进项与销项业务量的同步增长,由此可以看出,改革开改与加入世贸组织后河南省经济增长显著,尤其是加入世贸组织后经济发展速度明显加快,由此带来税收增长。受2008年国际金融危机影响,全球经济增长放缓,我国政府虽然审时度势做出了积极应对措施,但外部冲击对经济增长的影响仍较为明显,河南省也不例外。2008年河南省增值税出现了明显的拐点,且当年的增值税增速已由此前的超过20%下降为18%。由于经济运行存在时滞效应,尤其税收是经济事项发生后的事后征集,因此2009年的税收数据表现更为明显,2009年河南省增值税增速再次大幅下降为负数(-8%),纳税额由2008年的157.89亿元下降为2009年的140.82亿元。经过一年调整后,2010年增值税回到危机前2008年持平水准,纳税额为155.79亿元。由此可以推断,危机后两年时间里河南省经济经历了下滑再上升的过程,两年时间完成了对负向冲击的反馈与修复,到2010年经济再度回到危机前水平,此后直到国家推行“营改增”之前,增值税增长始终处于缓慢状态,意味着制造业全行业增长低迷,企业进销业务增长缓慢。而金融危机之后,营业税却始终处于快速增长状态,除2008年当前增长速度为14%外,危机后直到“营改增”前河南省营业税增速始终在20%附近,有些年份超过25%。营业税的纳税性质决定了此期间企业税负日益加重,增值税与营业税的背离走势是对全省经济运行的真实写照。2014年是两类税收的分水岭,这是“营改增”带来的改变,2014年开始营业税与增值税形成了明显的“剪刀差”,营业税大幅度下降,增值税快速上升。在“营改增”的推动下,河南省宏观税负结构已发生了明显变化。

二、相关文献综述

经济增长是税收增长的源泉,反之,财税政策又作用于经济增长与结构优化。新常态下结构调整优化是经济转型升级的核心所在,现有财税政策作用于产业结构调整的研究成果主要分为两类,一类是考察总量财税政策对产业结构调整的影响,另一类是针对不同税种税收调整对产业结构优化的影响。

1.总量财税政策对产业结构优化的影响。国内外越来越多的学者关注财税政策对产业结构调整的影响。日本没有受到财税政策支持的产业发展大多较为成功,而那些受政策管束较多的产业发展却受到了限制(竹内高宏,2002)。我国财税政策通过介入资源配置而作用于企业决策进而影响产业结构(储德银、建克成,2014)。财政政策在总量上对产业结构调整的效应显著,财政收入结构政策对短期和长期产业结构调整都具有显著的直接效应(宋来,2017)。安苑、宋凌云(2016)在考查财政结构调整对产业结构影响时发现,在制度约束影响下,税收结构调整对产业结构的影响远优于补贴的影响。产业结构转型过程中存在“拉弗效应”,当结构性减税与产业结构调整方向一致时,就能够达到财政增长与产业结构优化的共赢的效果(孔令池等,2017)。地方税收政策对产业结构调整存在显著的结构效应,直接税比间接税对产业结构优化作用更为明显。

2.不同税种对产业结构优化的影响。冯彦杰、娄峰(2018)运用模拟方法,分析企业增值税对宏观经济及其结构的影响,发现降低增值税有利于实际GDP增长。申广军等(2016)基于微观数据的研究发现,降低增值税税率可以促进企业固定资产投资,进而改变经济结构,且这一作用效应在私营企业、非出口企业以及中西部地区更为显著。许伟、陈斌开(2016)以增值税转型所覆盖的行业为研究对象发现,降低增值税可以大幅度促进私人部门投资,减税措施对稳增长调结构意义重大。周四军、张平(2015)基于CGE模型的模拟研究发现,全面实行增值税改革是推动产业结构调整的有力工具。全行业统一税率有利于产业结构优化。胡怡建、田志伟(2014)研究认为,“营改增”具有显著的产业结构调整效应。何涛(2015)认为,应该降低科技服务产业的所得税和流转税,以促进科技服务业发展为路径推动产业结构优化。

对已有成果的梳理中发现,现有研究主要以全国样本为研究对象考查税收负担对经济结构的影响,而以地区为对象的研究则较为鲜见。本文则河南省以研究对象展开财税政策产业结构优化效应的实证研究,以此为基础提出优化河南省税负结构促进经济结构优化的针对性对策建议。

三、税收对河南省产业结构优化影响的实证分析

1.河南省产业结构优化指标测算。产业结构优化包括结构高级化与结构合理化两方面。首先,产业结构高级化(IDH)主要体现在产业结构的升级过程中,随着工业化和信息化程度的推进,总体看“经济服务化”的趋势也日益明显,同时也包含服务高端化的内涵,根据三大产业的演变规律,服务业尤其是高端服务业发展已成为我国产业结构升级的主要走向。因此,本文采用第三产业产值与三大产业产值之和的比例作为衡量产业结构高级化的指标。其次,产业结构合理化(IDR)要表现在生产要素投入产业发展的利用率上,本指标的设计也是从要素投入结构与产业结构的协调程度角度进行的。依据上述理论,本研究中对产业结构优化指数界定如下:

该值越小产业偏离度越高,产业结构合理化程度越低。其中,Yi表示第i个产业的产值,Li表示第i个产业就业人数。

2.基础指标的价格平减处理。由于基础数据中的产业产值指标为以上一年为基期价格进行统计核算,而就业人数则是统计每年的实际值,因此在进行指标测算前需对产值指数进行以固定年份为基期的价格平减处理,本研究中选定以1999年为基期进行产值平减处理,以得到历年河南省三次产业的实际产值。

3.税负相关指标构建与其变量选取。本研究中拟检验河南省不同税种税负对产业结构优化的影响,因此构建如下两个反映税负的指标:直接税负(ZT)=(直接税收总额)/(地区国内生产总值);间接税负(JT)=(间接税收总额)/(地区国内生产总值),上述基础数据均来源于历年《河南省统计年鉴》。

在税负影响产业结构的分析框架下,财政支出、创新技术应用等因素也对产业结构的调整产生重要影响。主要指标的设计如下:财政支出指标(CZ)用地区政府支出占地区GDP比例表示;技术创新应用指标(CX)用地区技术市场交易额与地区GDP比例衡量。

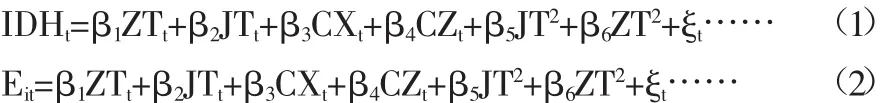

4.计量模型设定见式(1)和式(2)。

第二产业结构逐年优化,第三产业结构呈现U型特征,近年来河南省第二、三产业劳动生产率逐步趋同。第一产业偏离度较为稳定,劳动生产率始终处于较低水平。

5.模型估计结果分析(见下页表)。首先分析2000—2016年期间各变量对河南省产业高级化的影响。由表中第二行的检验结果可知,样本期间间接税收(增值税、营业税、消费税)对河南省产业结构高级化起到促进作用。且作用乘数为7.53,直接税收对产业结构高级化未产生显著性影响。地区财政支出以及创新应用对河南省产业结构高级起到明显促进作用,从作用效应看,河南省财政支出对产业结构高级化的作用乘数为1.67,即财政支出每提高1个单位,产业结构高级化水平提高1.67。创新应用对产业结构高级化的促进作用则更为显著,作用乘数为52.97。可见,直接税(个人所得税与企业所得税)并未对产业结构高级演进产生显著性影响。因此,优化产业结构的着眼点应放在间接税的调整上。

表中第三行的检验结果可知,以产业结构偏离度作为产业结构合理化的代理变量研究发现,间接税导致河南省产业偏离度上升,作用乘数为280.9,但由间接税二次项系数为负且在1%条件下显著可知,间接税对产业结构偏离度产生非线性影响,样本期间间接税对产业结构偏离度的作用效应表现为初始随着间接税收的增长产业结构偏离程度提高,即产业发展向非均衡偏离;但间接税继续提高,却又对产业非均衡发展产生了显著的抑制作用。

产业结构优化影响因素模型估计结果

表中第四行以第1产业偏离度为产业结构合理化代理变量的检验结果可知,样本期间河南省间接税收对第一产业结构偏离度仍然发挥着非线性影响,即随着间接税收的增长第一产业偏离度先上升再下降。但是,直接税以及地方政府财政支出、技术创新应用等因素对第一产业偏离度未产生显著影响,说明第一产业结构合理化受间接税影响最为明显。这启发我们,将优化第一产业结构的财政着眼点落后在间接税负调整上。

表中第五行以第二产业结构偏离度为产业结构合理化代理变量的检验结果可知,间接税税负对第二产业结构偏离度同样产生显著非线性影响,即随着税负增加第二产业结构偏向非均衡发展态势,但间接税负持续增长中又再次使第二产业结构偏离度降低,存在显著的U型关系。此外,地方政府财政支出水平对第二产业结构偏离度起到抑制作用,创新应用对第二产业偏离度起到推动作用。即在样本期间,地方政府通过财政支出手段使河南省产业结构逐步向均衡方向发展。这与以往的直接感受可能有所不同,研究中我们并未找到由于地方政府财政支出导致产业结构恶化的证据,反而为结构优化起到了推动作用。结合产业结构高级化的检验结果可以概括为:样本期间,河南省地方政府财政支出推进了产业结构高级化、合理化,而创新应用对产业结构高级化起到促进作用,却导致了更高的产业偏离度。结合河南省经济发展背景可知,创新的发生与应用不可能在各行业中均等化,反而由于某些创新性行业的快速发展导致要素快速流动,因而表现出由此带来的产业结构偏离均衡,这种非均衡呈现出的是部分优质产业发展较快,而某些传统行业发展滞后。当前应该采用有效手段选择合宜途径使所有行业都向创新驱动模式发展,使产业偏离度再次降低。即我们得到的有益结论是希望创新应用同样对产业结构偏离度产生非线性影响,由初始的拉高偏离度再到产业再平衡,这将是产业发展由量变到质变的过程。表中最后一行检验结果显示,所有变量均未对第三产业偏离度产生显著影响。

四、结论与对策建议

本文选用河南省2000—2016年经济增长、分产业就业、分类型税收收入等数据,在构建产业结构高级化与合理化指数的基础上,分别实证检验此期间河南省财税政策对经济结构优化产生的影响,得到了以下主要结论。

1.总体上看,财政支出对河南省产业结构高级与合理化均起到显著正向促进作用,创新应用对产业结构高级化起到正向作用,对产业结构合理化发挥抑制作用。直接税促进了产业结构高级化,间接税对产业高级化无显著性作用。

2.分税种看,两种税收对产业结构合理化均表现出非线性影响,但作用方向却截然相反:直接税对产业结构合理化影响呈倒U型,即存在最优的直接税负可以使产业结构合理化程度达到最高,而间接税税负对产业结构合理化呈现U型影响,即存在最劣的间接税税负使得要素流动趋于固化。

3.分产业看,第一产业结构合理化主要受间接税影响,且存在最优间接税负能够使第一产业合理化程度达到最高,两项所得税未对第一产业结构合理化产生显著影响;地方政府财政支出、创新应用均未对第一产业合理化产生显著性影响。第二产业结构合理化受间接税影响显著,同样存在最优间接税负可使第二产业合理化水平达到最高,同时财政支出与创新应用对其作用截然相反,财政支出促进了产业结构合理化,创新应用则抑制要素流动。第三产业结构合理化与上述各变量均未呈现显著性关联。

基于上述研究结论,提出以下对策建议。

首先,大力推进创新发展与创新应用。充分发挥创新在产业结构优化中的促进作用。虽然创新应用在短期抑制产业结构合理化,但创新发展可通过推动新兴产业发展进而提高新经济的比重并最终实现经济结构优化。

其次,推进所得税改革促进产业结构高级化。由于存在最优的直接税税负可使得产业结构合理化达到最高水平,因此今后河南省可通过推进企业所得税改革的途径以促进产业结构合理化。

最后,完善流转税税负,促进第二产业结构合理化程度不断提高。间接税对第二产业的要素流动影响最为显著,而第二产业结构优化是经济结构转型升级的核心所在,因此应通过不断完善流转税税负促进第二产业结构优化,进而实现经济结构的整体优化。