营改增税制改革对物流业发展的影响与建议

欧阳红

现阶段,国内物流行业的发展仍处于初级阶段,最为突出的问题就是成本居高不下,阻碍了物流业的进一步发展。与此同时,国家经济模式加快转变时期,加大第三产业、现代服务业的发展力度,有利于我国综合实力提升,有助于推动经济结构的调整。促使物流成本降低,必然极大的提升物流业发展的成本优势,推动其加快发展速度,这一切都需财政税收的大力支持。作为调整产业结构的重要方式,在“营改增”实行之后对物流业的税收负担,对生存发展具有什么影响值得分析探究。

一、营改增概述

物流业属于复合型服务业,在其发展中和其他行业有着千丝万缕的联系,极大的推动了国家经济的发展。2013年8月1日,物流行业开始实行营改增,营改增实行之后,“交通运输服务”和“物流辅助服务”所适用税率为11%和6%。此次,“营改增”税制改革很好的满足市场经济要求,也是国家采取的减税至关重要的措施,有利于推动社会经济发展,革除了原来税收制度中重复征税、政策歧视的弊病,为企业的发展争取了更大的空间。“营改增”税制改革之后,极大的影响力物流企业的成本核算问题。

二、“营改增”对物流行业的有利影响

(一)有利于物流业产业结构和发展模式的转变

此次,“营改增”的实行,一方面可以极大的推动物流业的发展,另一方面推动行业的专业分工,能够有效的推动物流企业和投资构成。营改增后,原增值税一般纳税人购进服务、无形资产或者不动产,取得的增值税专用发票上注明的增值税额为进项税额,准予从销项税额中抵扣。防止了两种税收重复征收的现象的出现,大大降低了物流业的税收负担。所以,有利于多数物流不断完善内部的经营模式,防止重复纳税情况的发生。“营改增”的实行大力推动了物流业的分工。所以税制改革对物流业的经济发展模式调整和转变起到极大的推动作用。

(二)降低物流企业的税收负担

“营改增”实行之后,可以讲物流公司的外购设备、燃料、维修费用等进项税予以抵扣,不但使得物流的纳税额降低,同时也在很大程度上缩减了企业的运营成本,企业由此获得更多经营资本,可以用于经营规模的扩大,技术改造、设备的升级等。另外中小物流业可以按照具体的政策,结合企业本身经营规模作为小规模的纳税人,税率只有3%。所以,“营改增”的实行可以有效降低物流公司的税负。

(三)有利于物流企业精准纳税

“营改增”实施之后,物流业一方面规避原来重复征税的情况,另一方面有效的规避了传统税制模式下,使得多数项目的税收不明确的情况。在过去,需要对物流的公司内部出现的混合型销售等活动进行区分,操作起来非常麻烦,而且非常容易出现纳税风险,极大的降低了税收的精确程度。“营改增”实行之后使这一情况大大的改善。

某物流公司属于一家现代化综合物流单位,负责多项业务,货物运输、代理、分拣、仓储、配送、信息化好网络化等。本文以该物流企业为例,对“营改增”的实行在物流企业产生的影响进行详细的分析。

1.企业纳税负担加重

“营改增”实行之后,交通运输业增值税税率上升,由之前的3%增加到11%,必须持有相关增值税发票同时具有一般纳税资格,才能够进行增值税进项税抵扣,抵扣掉7%,同时,物流辅助服务涉及的税率有所提升,由之前的5%提升到6%,大大加大了物流业的负担。

表1 2015年某物流公司分季度缴纳的税费 单位:元

在8月1日“营改增”实行之前,税负基本没有发生较大改变,但是第三、四季度税负大幅提升,这导致了税制改革,税负增加的尴尬局面。国际对此进行一定的补助,但是固定资产在改革之前购买,燃油、维修等巨额支出又无法系数获得增值税发票,使得可供抵扣项目并不多,极大了加重了税收负担。

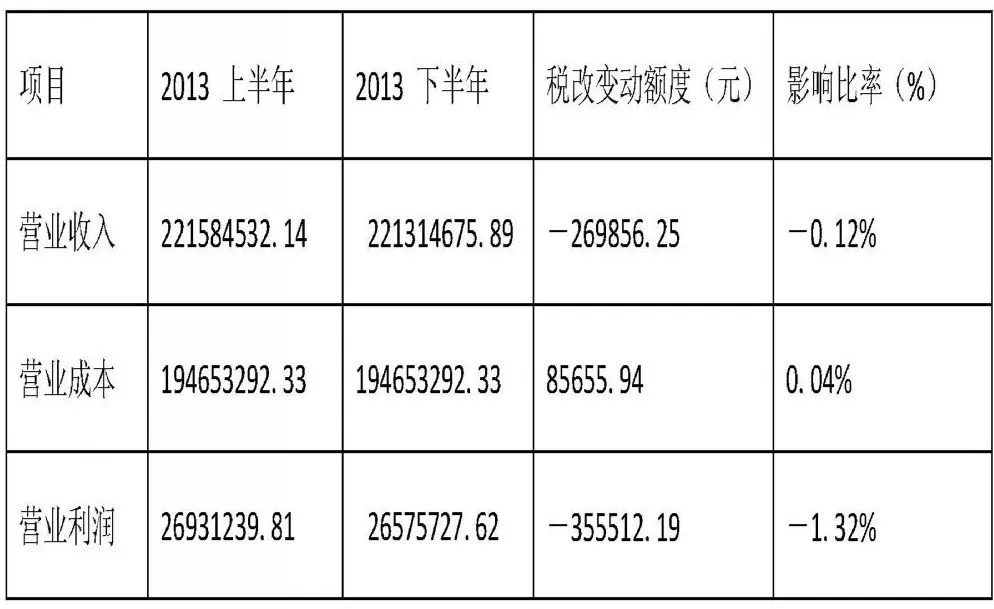

2.企业利润下滑

“营改增”实行之后,很大程度上影响了物流业的收入、利润、成本等相关项目,这主要是由于相关价款中含有营业税,不包含增值税。改革之前,营业税会纳入营业收入中,改革之后,增值税属于价外税,不会纳入收入之中,这就使得收入减少,利润降低。此外税率的提升,税负也出现提升,企业净利润也受到了极大的影响。改革之后,公司无法进行进项税抵扣使得成本增加,使得利润下降。

表2 税改对企业利润的影响情况项目

由表2可以看出,“营改增”之后,其营业收入降低。同时固定资产无法抵扣,燃料、维修支出难以取得专用发票,劳务、道桥保险支出无法抵扣,使得企业成本增加。而因为税制改革后,增值税不在营业利润核算之列,使得后半年利润降低,利润出现了一定程度的下滑。

3.企业流动资金减少

物流行业多数公司不仅提供储存和派送货物的业务,同时也提供代购等业务。利用代购业务,加大了资金流量,有利于企业的进一步发展。

表3 2013年某物流公司流动资金 单位:元

分析表3可以得出,在税改之后,公司的资金流动减少了,税改使得企业的运营遭受较大的冲击,代购业务出现大面积缩水,多层次经营受到了严重的影响。新的税制要求,纳税人出具相关明细必须与提供劳务的部门保持一致,否则不予抵扣进项税,因此购货单位保修将增值税发票准确填写,同时也会将货款直接给供应商,该物流的代购业务减少,公司的预付账款缩水,资金流量大幅下降,使得经营风险大幅提升。

三、营改增税制改革对物流业发展对策建议

(一)利用税收政策,进行税收筹划

积极组织税收筹划,可以极大降低企业税负。在公司运营过程中,税务成本是一项非常重大的费用支出,税制改革之后,税务成本发生较大改变,该物流公司必须对各种税务成本构成进行清晰的明确,进而根据税务人士的建议采取科学的税务筹划策略,对劳务有关的税务成本进行有效控制。其一,努力获得更多的进项抵扣金额,促进税负减少。该公司在进行各种材料和燃料的购置的过程中,尽量选择可以开具增值税专用发票的单位。其二,难以抵扣燃料相关增值税发票,公司可以采取统一购置、支出分散,公司统一购置加油卡,发放给员工使用。其三,努力获得差额纳税。差额纳税就是根据相关政策,建立在已经获得的销售去除支出的价款不包含税余额基础上的一种征税方式。税制改革之后,该项征税方式依旧有效,所以该公司可以合理地利用该政策,实现税负降低的目标。

(二)转变销售定价方案,降低经营成本

物流公司对销售价格进行调整,维持税制改革之后其利润不发生变化。“营改增”之后,该公司的上游企业所使用的税率出现了上涨,由之前的7%上升至11%;仓储业务税改之前不用缴纳税款,现在需要缴纳6%的税款,为了保持原来的成本和利润,必须和顾客进行沟通联系,进行协商,获得理解,将销售价格进行调整,使得企业利润下滑趋势有所好转。在对价格进行调整的过程中,公司还可以集中采购燃料以及维修使用的零件,有利于更新运输工具,使得进项税的抵扣额度提升,有效降低了运营成本,实现了扭转利润下滑的疲态。

(三)转变经营结构,减少经营风险

该物流企业结合企业资金流动现状,对税制改革之后的经营和财务状况进行研究。面对当下资金流下降,经营风险大幅下降的状况,公司必须对自身的经营和服务模式进行合理的调整。应当将原有的服务链进一步延长,和上下游企业之间畅通联系,比如,电子商务、快递等行业的进项税抵扣保障,有利于服务进一步扩大,服务链进一步延伸,有利于产业链一体化发展,努力朝着综合性的物理企业转变,建立一体化的产业模式,增强企业的竞争力。

结束语

综上所述,自“营改增”以来,对物流业产生了极大的影响,从宏观角度看,实行税制改革,可以有效革除原有税制弊端,推动物流产业的进一步发展,但是结合近期的企业税负、利润、资金的状况分析,税制改革在很大程度上阻碍了公司的进一步发展,因此公司必须采取积极措施,利用国家相关政策,积极转变自身发展模式,进行合理的税收筹划,促进税负的降低和企业风险的控制,推动企业的进一步发展。