关于建筑企业增值税税负问题的一点思考

陈显宏

国家为了减少企业税负,从2016年5月1日起全面实行“营改增”政策,原来执行营业税的行业,全部改征增值税,其中建筑业增值税税率按照11%的税率执行(从2018年5月1日起调整为执行10%税率)。

在税制改革的背景下,为了满足营改增政策实施后建筑企业在工程建设方面的计价需求,国家住建部颁布了《关于做好建筑业营改增建设工程计价依据调整准备工作的通知》(建办标〔2016〕4号)这一文件,其中给出了关于工程造价的计算公式,即:

文件指出,其中,税前工程造价包括人工费、材料费、企业管理费、施工机具使用费、利润以及规费等,各费用项目计算时,其价格均不包含增值税进项税额;11%为建筑业拟征收增值税税率。

根据财政部、国家税务总局颁布的《关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)等文件精神,笔者所在的陕西省住建厅出台了《关于调整陕西省建设工程计价依据的通知》(陕建发〔2016〕100号),其中规定:现行计价基础不变时,营改增过渡后的工程造价采用过渡性综合系数法进行计算。具体步骤如下:

第一,依据价税分离原则,分别计算出营业税下不含税工程造价和增值税下税前工程造价;

第二,测算出过渡性综合系数,即:

第三,以该综合系数乘以营业税下不含税工程造价,得出增值税下税前工程造价,作为计算增值税的计税基础。

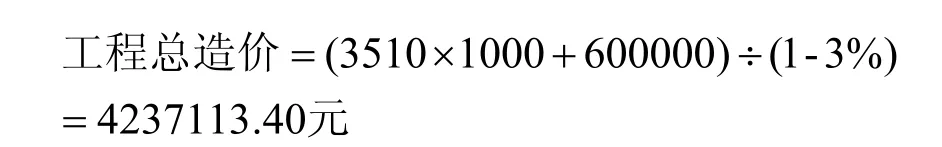

简单概括,工程计价规则为:在计算工程造价时,先将原来在营业税下的工程造价换算为增值税下不含税造价作为计算增值税的计税基础,再按照计税基础乘以建筑业增值税税率作为增值税销项税税额,再加上按文件规定计算的附加税种,三者之和为工程总造价。(2018年4月28日,陕西省住建厅又以(陕建发〔2018〕84号)文件对上述文件作了修正,但修正的主要是将增值税税率从11%变为10%,基本思路未变。)

根据上述相关文件规定,建筑工程的计税基础为不含税造价,也就是说构成建筑工程的各项分部分项工程的最基本的材料、设备、人工、机械等全部按照不含税单价作为基础进行计价,然后再按照建筑业增值税率计算后进行合价作为建筑工程造价,这就无形之中降低了建筑工程造价,也造成了企业增值税名义税负的降低。

为说明这一问题,举一施工案例进行说明:

假设某一建筑企业施工某一钢结构厂房,工程造价构成为钢材及人工(为简化说明,工程造价中包含的其他费用略去),其中工程钢材预算用量为1000吨,预算价格为3510元每吨(含税价),人工费用60万元(含税)。建筑企业在实际施工过程中钢材用量也为1000吨,实际采购价格也为3510元每吨(含税价),实际人工费用也为60万元(含税,劳务按3%税率计税)。

一、在营业税计价规则下(只考虑营业税)

(在具体的计价规则中为不含税造价乘以给定计税包含附加税的税率,为简单列示,这里换算为除以营业税税率。)

二、在增值税计价规则下

建筑企业取得的增值税进项税分别为:

3510÷(1+17%)×17%×1000=510000元

600000÷(1+3%)×3%=17475.73元

进项税合计=510000+17475.73=527475.73

建筑企业的销项税为:

3976601.94÷(1+11%)×11%=394077.67元

建筑企业应交的增值税为:

527475.73-394077.67=-133398.06元

建筑企业的增值税税负为:

-133398.06÷358252427=3.72%

三、在营业税和增值税不同的计价规则下,出现了如下结果

1.工程总造价下降:

3976601.94-4237113.40=-260511.46元

2.增值税下建筑企业资金总支出:

3510000+600000=4110000元

在税务机关将企业的进项税大于销项税进行后期抵扣或退回后,企业资金总支出变为:

4110000-133398.06=3976601.94元

总收入=3976601.94元

企业没有发生资金盈亏。

3.建筑企业的税负降低:

3%-(-3.72%)=6.72%

在以上的案例设定中,在忽略其他因数的情况下,建筑企业理论上不赔不赚,税负也应该没有变化,但数据分析与理论结果不尽相同,再仔细分析:

1.工程总造价下降,建设单位的实际支出得到降低,其本质是建设单位实际应缴增值税得到了降低,但表现在建设单位的成本得以降低,从统计学而言对建设单位增值税的增减没有反映,即没有反映在建设单位的增值税统计分析数字当中。

2.根据住建部的规定,建筑企业的计价依据为工程造价=税前工程造价×(1+增值税税率),其前提是建立在建筑企业所发生的各项成本都能够取得增值税专用发票基础上的,但在实务操作中,建筑企业并不是所有成本发票都能取得增值税专用发票特别是从一般纳税人处取得增值税专用发票。比如,以上举例中,如果钢材是从小规模纳税人处购买,那么建筑企业取得的增值税进项税就只会有102233元,建筑企业应交增值税就会变为:

394077 .67-102233-17475.73=274368.94元

企业税负变为:

274368 .94÷3582524.27=7.66%

同时本工程的资金支出变为:

3510000 +600000+274368.94=4384368.94元

造成的亏损为:

4384368 .94-3976601.94=407767元

其实就是增值税进项税差额形成的亏损,即:

407767 =510000-102233

这就要求建设行政主管部门在设定“增值税下税前工程造价”时,必须根据市场实际,设定合理的增值税的计税基础。

3.建筑企业本身税负不应该发生变化,但在增值税环境下,建筑企业为完成这一工程,实际在采购钢材时,实际支付了钢材价款3510×1000=3510000元,比实际的工程造价3330000元,多支付了180000元,多支付这180000元形成了企业的进项税,理论上国家可以弥补,没有增加企业的实际负担,但却形成了实际上的企业用自有资金“购买”了进项税,作为抵扣来降低了自己的税负负担!

笔者曾对某一建筑业自营改增以来的总体税负作了统计调查,该企业自2016年5月实行营改增以来,截止2017年12月31日,一般计税项目共实现收入7.16亿元,增值税销项税额7885.14万元,增值税进项税额5748.20万元,实际缴纳增值税2136.94万元,一般计税项目增值税税负为2.981%(按照不含税收入计算),大大低于预期增值税税负(根据笔者实际同多个施工项目部的沟通了解,增值税实际税负是有所增加的)。通过笔者的仔细分析,增值税税负的降低,一个原因是增值税销项税与进项税实现时间不匹配造成的,由于建筑业普遍存在的垫资施工行为,导致其纳税义务发生时间推迟,而且由于垫资行为的存在,使其取得进项税的时间相比销项税产生时间早,造成了增值税税负的降低;而另一个最主要的原因就是由于购买货物与提供服务之间国家税法规定的增值税税率不一致,形成了建筑业用自有资金“购买”进项税,形成的税负“降低”。

综合以上数据分析以及笔者的实际调查,建议国家相关部门在进行建筑业税负调查的过程中,剔除建筑业税负中“自行购买增值税进项税”的相关数据,才能得出建筑业税负真实数据,从而为国家降税的宏观政策提供更加有力的数据,进一步降低建筑业的增值税税率,使国家的“降税”政策落到实处。

同时,各建设行政主管部门在相关文件中测定“过渡性综合系数”时,必须综合考虑建筑业取得增值税进项税额面临的现实实际,将“过渡性综合系数”设置准确,使建筑业得以良性向好发展。