基于区块链技术的生鲜乳利润指数保险设计

□

(1南京大学匡亚明学院 2南京师范大学强化培养学院3南京大学生命科学学院 江苏南京210023)

农业保险有利于保护“三农”,在我国农村经济健康稳定发展方面发挥着重要作用,然而现有保险产品仍缺乏对市场风险的保护,如价格波动和滞销风险。此前已有学者提出农产品价格保险在我国的实施,例如廖楚晖(2012)以上海蔬菜价格保险为例进行研究,田辉(2016)指出我国发展农产品价格保险的难点和原则,张峭(2013)研究鸡蛋价格保险,又在后两年陆续提出生猪价格保险(2015)与基于期货市场的农产品价格保险产品设计与风险分散(2016)。许多国外学者研究牲畜产品,包括牛奶在内的市场风险管理,Cabrera and Solis(2008)曾多次讨论保险、保费与毛利率等因素之间的关系,M.Valvekar(2010)推荐的乳制品生产商曾参与LGM-D制定采购计划节省保费。本文基于区块链技术,引入成本产出理念,设计了生鲜乳利润指数保险,该保险区别于传统的农业保险,注重对市场风险的规避,引入了生鲜乳利润指数,并辅以区块链技术保障所获交易信息的真实安全,在性质上更偏向商业化,但通过对模型参数的更改也可用作国家扶贫计划的政策性保险,其对国家支持“乡村振兴”等基本战略实施的意义也是不言而喻的。

一、生鲜乳利润指数保险设计背景

(一)我国生鲜乳市场背景

随着时代的进步和生活水平的提高,乳制品在我国的市场需求增大,致使奶牛的数量增长。但因缺乏合理的市场风险管理工具,生鲜乳的价格几番大波动。在“三鹿”等事件发生后人们对进口乳制品的过度信赖及政府对乳制品进口的优惠政策,导致外国奶大量进入我国市场。加之经济周期、季节因素及一些不利因素的影响,我国生鲜乳价格波动较大。因生鲜乳保质期短,滞销时成本高,奶农倒奶、含泪杀牛等事件在真实的发生。由于目前生鲜乳市场没有完善的期权、期货制度,奶农和奶牛养殖场不能使用这种方式去对冲风险。而相比于政府采买和补贴,保险在效率上具有更大的优势。

现有的保险产品主要是为了弥补自然灾害、动物疾病或者事故造成的损失风险,对市场风险规避仍缺乏有效措施。

(二)保险市场的风险因素

第一是定价不合理。由于市场上长期缺乏针对此类农产品的保险产品,潜在客户群意识不到该保险的价值;同时,买卖双方对具体条例的制定都缺乏经验,尤其是保险公司提供的保险定价及承诺的赔付金额也不能完全与投保人的意向吻合。

第二是信息不对称(此处特指投保人关于保险标的或被保险人的信息多于保险人的情况)。该情况可分为两方面,一是投保人的道德风险。投保前,潜在的投保人须自己承担风险造成的损失,故注意防范风险。然而一旦投保,风险不再只由投保人承担,保险人要承担部分或全部的损失,投保人可能不再谨慎,愿冒更大的风险以追求最大利益。此外,为获得保险,一些投保人会选择隐瞒事实,甚至有意通过信息不对称骗保。保险受众广泛,参差不齐,交易方式多样,具体的交易信息保险公司无法详尽获知,不能排除投保人对交易记录篡改以骗保的情况。二是保险业的“逆向选择”。保险人不能区分高质量客户和低质量客户,只能以估计的市场总体风险水平为据设定一个统一保费。然而,由于高质量客户和低质量客户自身风险不同,低质量客户比高质量客户更愿意购买保险,故市场的总体风险水平比预估要高。

(三)区块链的发展应用

正值互联网飞速发展新时期,区块链技术兴起并风靡,互联网与各行业的结合顺应发展的大趋势。区块链具有去中心化、开放性、自治性、信息不可篡改性、匿名性等特点。将区块链技术应用于商品交易,方便的同时也让账目不可伪造,增加透明度,减少信息不对称。在基于区块链的电子交易平台上,保险公司可获取绝对真实的农户采买饲料和卖出生鲜乳的记录,以测算出生鲜乳利润指数。

(四)国家扶贫政策的支持

国家现在推广的是精准扶贫政策。推进精准扶贫,是缓解贫困、实现共同富裕的内在要求。该保险产品应用了基于区块链技术的电子交易平台,可以将贫困的奶农精准识别出来,精确管理贫困奶农的信息并确保扶贫资金的去向透明化。

农业保险主要分为政策性的和商业性的。生鲜乳利润指数保险主要是针对中大规模的奶农和奶牛养殖场的商业性农业保险,但是针对系统识别出的贫困奶农,也可以设计一款基于国家补贴的赔付率较高的政策性保险,相对于政府直接给予贫困奶农补助金更科学合理,更符合国家支农惠农政策。

二、利润指数保险设计可行性分析

(一)市场分析

总体来看,乳制品产业链包含上游的养殖奶牛和生产生鲜乳的农场,中游的乳制品加工企业,以及下游的终端消费者,而本文关注的生鲜乳市场即由生鲜乳供应商与乳制品加工企业组成。从生鲜乳市场历年的价格波动来看,供给端是主要驱动因素,同时饲料、需求和库存也对生鲜乳价格形成影响。供给奶牛存栏量和年均单产量决定生鲜乳供给。奶牛的存栏量统计的是某一时刻奶牛(包括犊牛期、成年期、泌乳期、干奶期等)的实有数。奶牛从犊牛期到泌乳期需要一定的时间,因此产能的增减会滞后于存栏量的变化。一般来说,存栏量主要受生鲜乳价格影响,但会相对滞后;因为奶农(特别是对价格比较敏感的小规模散养户)往往会依据当期的生鲜乳价格制定下一期奶牛的养殖量。奶牛年均单产对生鲜乳供给影响作用较快,但会受到季节、疫病、特殊天气、饲养技术、奶牛品种等综合因素的影响,其中天气的影响最大。特殊天气比如连续干旱、洪水等对奶牛年均单产影响颇大。因此,对主要产奶区天气情况的了解有助于预判当地牛奶产量的变化。

(二)需求

乳制品终端消费决定乳制品的需求,从而间接决定了生鲜乳的需求。从全球市场来看,全球乳制品人均消费基本处于不断上涨的趋势,但是对于我国生鲜乳市场而言,仅需考虑我国乳制品消费市场即可。21世纪以来我国乳制品人均消费保持了较长时间的迅猛上涨势头,但在2015年乳制品消费量增速放缓,在2017年又有所回暖。从整体经济状况来看,在经历了2008年全球金融危机和2010年欧盟债务危机之后世界经济自2017年第一季度开始恢复增长,GDP增速稳步提升,直接刺激消费的全面复苏。

(三)成本

饲料成本占奶农养殖成本的绝大多数(约占74%)。对比国内外饲料成本指数,国内目前总体规模并不经济,养殖成本偏高,奶农盈利能力整体较弱。我国国内奶农使用的饲料主要是玉米、豆粕和苜蓿,在2013年后奶农饲养成本总体高于国际平均水平。由于饲料成本偏高推高了国内奶农养殖总成本,同时国内生鲜乳又受到国外低价奶粉进口的冲击而价格偏低,国内奶农整体处于接近盈亏平衡点的水平。

(四)客户分析

2008年之后,我国的奶牛养殖在养殖规模、单产、质量水平上均发展到了一个新的阶段。单产水平自2008年的4.58吨/头年上升至6.4吨/头年,上升31%。同时我国奶牛养殖规模化水平显著提高,存栏100头以上规模养殖比重自2008年的19.5%上升至2015年的48.3%。总的来讲,奶牛养殖规模化水平大幅提高,然而相比主要奶牛养殖国仍有较大差距。近年来,随着生鲜乳销路不畅、乳品企业收购标准不断提高、奶牛养殖效益不断下滑,奶站和散养户退市现象严重。因此在目前的生鲜乳市场上,规模较大的养殖场或相应上游企业是主要的生鲜乳供应商。

三、利润指数保险产品设计

(一)生鲜乳利润指数的引入

1.生鲜乳价格指数的确定。生鲜乳价格指数反映了不同时期生鲜乳价格水平的变化方向、趋势和程度。有三种常见的价格指数,分别是生鲜乳市场价指数(Milk Price,MP),与传统猪粮比类似的奶粮比指数(Milk-to-Feed Price,MFP)以及牛奶和饲料的市场价差指数(Income Over Feed Cost,IOFC)。

生鲜乳市场价指数(MP)只考虑到了产品的价格波动而没有考虑成本的价格波动,对奶农来说有套利的空间,作为保险标的显然是不合适的。当由于成本价降低而导致生鲜乳市场价降低时,奶农的实际利润可能并没有损失,但仍可以要求保险公司进行赔付。当由于成本价上涨幅度高于生鲜乳市场价时,奶农会遭受损失但不能获得保险公司的赔付。由于以生鲜乳市场价为标的的保险可以看作一份生鲜乳的看跌期权,奶农甚至可以通过套期保值的方式来获利。

奶粮比指数(MFP)与国内最盛行的价格指数猪粮比指数类似,是生鲜乳市场价与饲料市场价的比值。由于饲料成本占生鲜乳生产过程中成本的主要部分,这样的比值基本反映了收入和成本的比值。奶粮比指数考虑了饲料的价格波动,当奶粮比低于某给定值时保险公司给予赔付。但是奶粮比指数,包括国内的猪粮比指数,当奶粮市场价向同一方向波动时可能变化不明显,从而导致遭受损失的奶农不能得到赔付。举例来说,当奶粮比同为2,生鲜乳市场价分别为2元/公斤和4元/公斤时,奶农的利润显然有较大差别。因此,奶粮比指数仍不能很好地反映生鲜乳生产的价格风险。

市场价差指数(IOFC)和奶粮比指数一样,考虑了饲料价格波动的风险。与奶粮比指数相比,市场价差指数更好地反映了奶农的实际收益,即便当奶粮市场价向同一方向波动时,依然可以很精确地估计出奶农实际收益的变化。与此同时,由于引入了饲料市场价格指数,价差指数保险可以看作是一份生鲜乳的看跌期权和多份饲料组成部分的看涨期权的组合,相比单独的生鲜乳市场价指数的波动更为随机。从基本的经济学角度来看,饲料的市场价与生鲜乳的期货价应该有很大的相关性,因而这种期权的组合对奶农来说没有套利空间。不仅如此,由于现在饲料的市场价与未来生鲜乳市场价的相关性,以价差指数为标的保险还有着规避未来风险的一定作用。

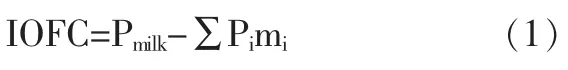

2.价差指数的数学表示。价差指数的一般形式为:

其中Pmilk为全国主产地生鲜乳的市场价(元/公斤),Pi为第i种主要饲料的市场价(元/公斤),mi为生产一公斤生鲜乳所需第i种主要饲料的质量。

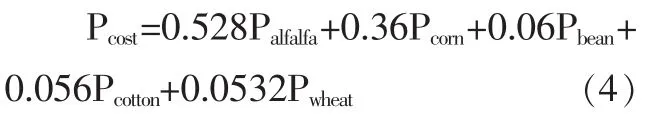

一头600kg重的奶牛产奶约为25kg。本文选用苜蓿干草、玉米、大豆粕、棉仁粕、小麦麸为主要饲料代入价差指数的公式,得到了本文设定的价差指数的数学形式:

其中Palfalfa为海关总署统计的苜蓿干草的到岸价(由于我国畜牧业所用苜蓿干草大多为国外进口,国产与进口的比值约为4︰6,国内市场价约为进口价的70%,因此将苜蓿干草的市场均价设定为苜蓿干草到岸价的0.88倍);Pcorn为国家统计局统计的全国玉米市场价,Pbean为国家统计局统计的全国豆粕(粗蛋白含量≥43%)的市场价,Pcotton为Wind数据库统计的全国棉粕的市场平均价。由于国家统计局没有小麦麸市场价的数据,本文将Pwheat设为有统计记录的陕西、河南、黑龙江和四川四地的小麦麸市场价的平均值。

3.生鲜乳利润指数的确定。市场价差指数已经可以非常好地刻画奶农实际利润在市场价格波动风险下的波动情况。由于基本的需求-供给关系,市场价和销量存在显著的相关性,因此宏观来看,市场价差指数已经全面地描述了在整个市场中奶农整体利润的真实波动。从2015年以来,生鲜乳市场价在震荡中逐渐回暖,主要饲料的市场价也逐渐走低,若以市场价差指数为标准,生鲜乳市场整体处于上升的趋势。

然而,仍然有许多新闻表明奶农的生活质量并没有随着牛奶市场的回暖而获得提高,倒奶杀牛的新闻依然不时出现。诚然,市场基本的供需关系决定了市场价和销量之间的相关性,但这样的相关性是针对乳制品加工企业而言的。对于散户奶农来说,生产出的生鲜乳被乳制品加工企业收购的比例并不一定与市场价相关。很多乳制品加工企业可能有自己的牧场,在市场环境较好的情况下,该牧场产量也正好较高,因此虽然整体市场的销量上升,但对个体奶农而言可能被收购量并没有上升,甚至反而有一定的下降。

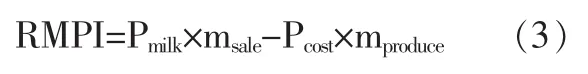

在这种情况下,由于被收购量与生产量之间可能存在较大的差异,再使用市场价差指数(IOFC)显然就不太合适了。因此,本文将被收购量和生产量放入本文的保险标的中一起考虑,引入了一种新的指数——生鲜乳利润指数(Raw Milk Profit Index,RMPI),其数学表达形式为:

其中:mproduce为生鲜乳的实际生产量,msale为生鲜乳的实际被收购量,Pcost为主要饲料市场价的加权平均。

通过生鲜乳利润指数(RMPI),本文可以更好地跟踪奶农每年整体收益的真实波动情况,也可以在奶农由于市场价格波动或是奶企收购量发生变化而遭受损失时进行保险的赔付,帮助奶农规避这样的风险,使得杀牛倒奶尽可能减少。

(二)基于大数据和区块链技术的风险防范

由于保险具有一定的专业性和复杂性,保险人和消费者之间存在一定的信息不对称,欺诈也由此产生。目前的理赔流程需要在投保人、保险人和再保险人之间进行频繁且耗时的书面交接,欺诈者因此可以借机就同一损失向多个保险人索赔,而保险经纪人也可以通过私售保单来获取保费。而使用区块链技术可以很好地解决这些问题。

区块链技术可以保证交易数据的真实与安全。基于区块链的分布式账本将交易信息分布在网络中不同的节点存储,不同于传统的中心化记账方案,没有任何一个节点可以单独记录账目,从而避免了单一记账人被控制或者被贿赂而记假账的可能性。另一方面,由于记账节点足够多,理论上讲,除非所有的节点被破坏,否则账目就不会丢失。此外只有在具有数据拥有者授权(公钥和私钥)的情况下才能够访问到存储在节点上的数据,而在访问的过程中需要各个节点完成共识机制。所谓共识机制就是所有记账节点之间怎么达成共识,去认定一个记录的有效性,这既是认定的手段,也是防止篡改的手段。区块链提出了四种不同的共识机制,适用于不同的应用场景,在效率和安全性之间取得平衡。通过建立共享性区块链系统可以有效杜绝重复保险,或利用同一保险事故进行多重索赔的情况,以及投保人通过伪造交易信息骗取保费或是保险经纪人私售保单收取保费等情况。由于本文的保险标的是生鲜乳利润指数,其中包含有奶农及奶牛养殖场每年的实际生产量和被收购量,基于区块链的电子交易平台可以有效防止投保人通过伪造信息来骗取保费。此外数字证书还建立了所有权机制,避免了身份伪造。

在保障交易数据的同时,数据挖掘与机器学习等信息学手段也能够根据市场的调查以及历史交易信息及时调整投保比率、预期赔付比率、保险收缩因子等,确定最终科学的投保费用,从而尽可能地做到对定价风险的防范。

四、生鲜乳利润指数保险保金与保费的测算

本文以生鲜乳利润指数作为保险标的,因此规定的赔付标准线为:

其中mproduce为当年该奶农牧场的生鲜乳的实际总产量,α为全国奶农的平均被收购比,β为保险的收缩因子,Pmilk,average和Pcost,average的定义如下:Pmilk,average=(Pmilk,-1+Pmilk,-2)/2;Pcost,average=(Pcost,-1+Pcost,-2)/2。Pmilk,-1和Pcost,-1分别表示上一年(去年)十二个月生鲜乳市场价的均值和饲料的加权平均市场价的均值,Pmilk,-2和Pcost,-2分别表示上两年(前年)十二个月生鲜乳市场价的均值和饲料的加权平均市场价的均值。

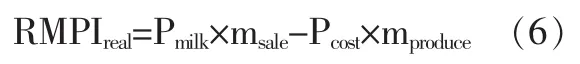

该奶农当年的生鲜乳利润指数为:

其中msale为当年该奶农牧场的生鲜乳的实际被收购量,Pmilk为当年十二个月生鲜乳市场价的均值,Pcost为当年十二个月饲料的加权平均市场价的均值。

赔付条件为:RMPIreal<RMPIGuaran-teed;赔付金额为:μ=RMPIGuaranteed-RMPIreal。

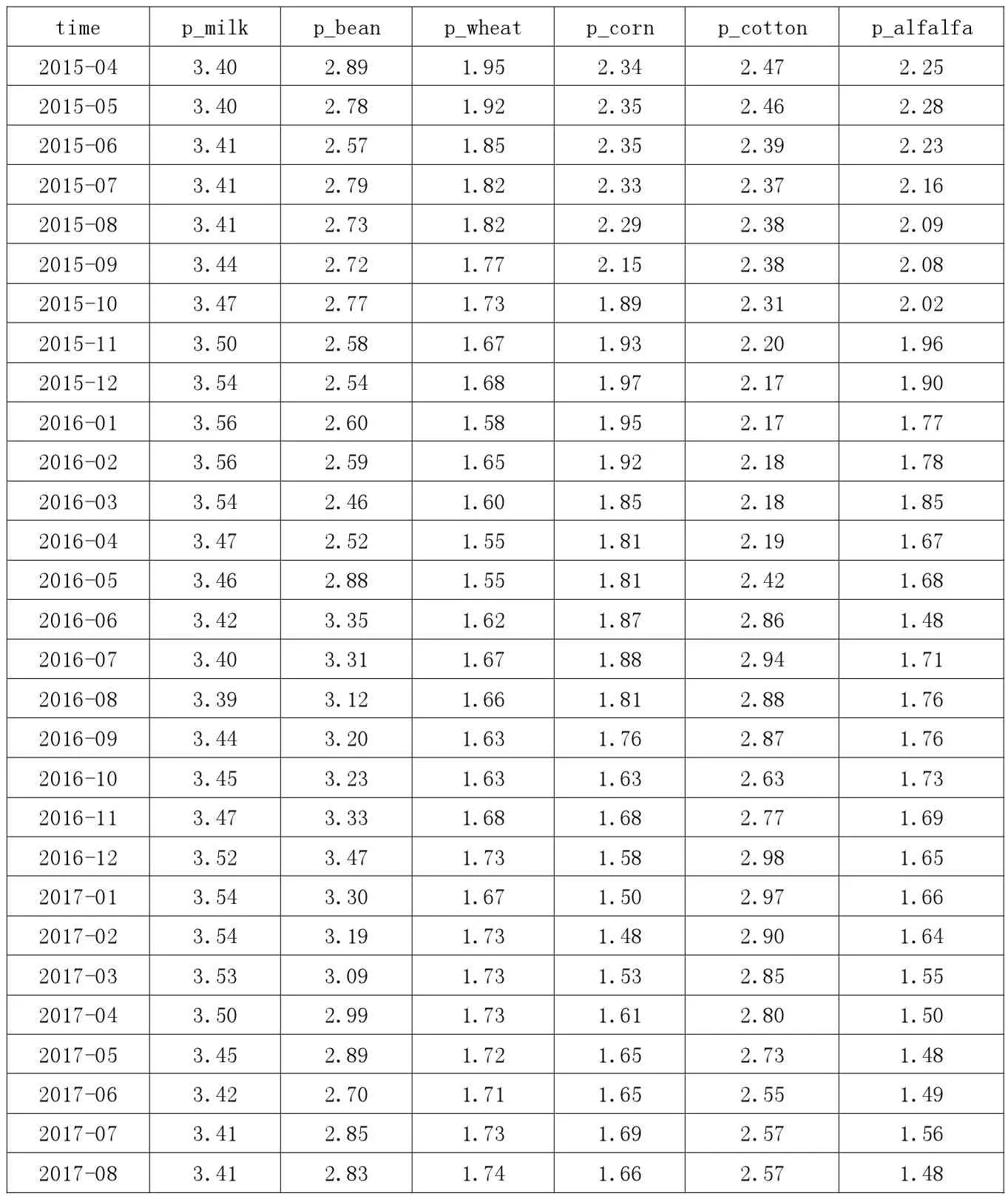

本文将通过蒙特卡洛模拟的方式来计算保险的费用。由于目前无法搜集到全国奶农的生鲜乳平均被收购比例,常数α无法给出。在这里由于仅仅给出计算的过程,具体的数字可以获得资料后再调整,定义α=0.8。类似的,保险的收缩因子β在后期应用中可根据公司的财务情况以及该保险市场的具体反映情况进行调整,在这里仅仅给出一个计算的例子,定义αβ=0.75。通过市场调研以及对已有的市场价的分布分析,笔者认为将市场价格设为服从对数正态分布最为符合市场情况。以2015年4月至2017年8月的市场价为样本,以下数据均已标准化。见下表。

将以上数据作对数化处理,分别计算均值(mean_k)和标准差(sd_k),进而本文假定各商品的月均市场价服从均值为mean_k、标准差为sd_k的对数正态分布(k=1︰6)。样本空间取为10 000年,每年有12个月的月均市场价,因此每年的年均市场价可由对该年的12个月均市场价求平均得到。

由于本文设定全国奶农的生鲜乳平均被收购比例α=0.8,将单位换算为元/吨,也可以假设每个奶农每年的被收购比服从均值为log800的对数正态分布。假定每年有10 000家奶农在本公司进行投保,便可以得到每年每家奶农的实际被收购量 msale(i,j),它是一个10 000×10 000的矩阵。这样便可以计算每家奶农每年的生鲜乳利润指数RMPIreal。

2015年4月至2017年8月生鲜乳和各主要饲料的市场价 单位:元/千克

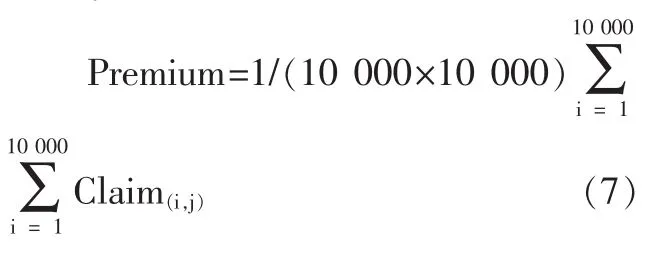

由于在之前已经规定了αβ=0.75,赔付标准线RMPIGuaranteed也很容易计算。具体计算公式不再列示。在计算过程中,由于有与过去市场价相关的式子的存在,本文在模拟时采用了滚动时间窗(rolling window)的方法,将Pmilk(-1),Pmilk(0),Pcost(-1),Pcost(0)均设为已知数据集的均值,然后逐年推进计算,很容易得到最终保费的表达式:

通过蒙特卡洛模拟,本文得到了在给定常数α=0.8,αβ=0.75下的保费和预计赔付率,即:保费为1.681元/吨,赔付率4.185%。

注意:此处给出的保费和预计赔付率是在预设平均被收购比并对收缩因子取了任意定值而测算出的。由于平均收购比在目前有统计的资料中无法获得,现在通过调整收缩因子开展对各种实际情况的保费测算没有意义。因此,该保费与赔付率只是本文为了展示该保险保费的具体测算过程而举的一个例子,其具体数值没有实际意义。

在未来若是通过收集资料确定了生鲜乳平均被收购比例α,可以通过调整保险收缩因子β的值和不同的保费来应对不同的市场情况和个体奶农情况,并获得预期的收益。对于规模较大的奶牛养殖场,需要稍稍上调保费来防止该奶农因大规模损失而造成的较大风险,并且期待获得一定的利润。对于赔付历史较多的奶农,需要通过上调保费以及降低收缩因子β来降低损失,提高收益。以上提到的都是本文作为商业性保险所面向的中大规模奶农和养殖场。对于小规模的个体散养户来说,可以和政府部门合作,推出与政府扶贫政策相对应的政策性农业保险。由于政府扶贫政策的贴补,可以通过提高收缩因子,保费大部分由政府承担的方式,极大地提高预计赔付率,尽量降低个体奶农在生鲜乳市场上遭受的风险损失,提高他们的生产积极性。在政府承担大部分保费的情况下,如果需要给出和一般政策性农业保险类似的较大的赔付率,赔付率可能会超过50%。这种情况下,收缩因子β(β≤0)可以用扩张因子 γ(γ>0)来代替。这样的政策性农业保险将和政府的惠农支农政策紧密契合,真正做到保障个体奶农的切身利益。

五、现实意义

(一)有助于保障奶农及奶牛养殖场的权益

对于金融知识不丰富的普通奶农,无法使用期权期货等工具时,保险是其可以分担风险的主要形式。他们可以利用保险的调节机制打破 “紧缺涨价——买牛扩容——滞销降价——倒奶杀牛”的怪圈。在自身经营并不能达到预期利润或有巨大亏损时,保险可以给他们带来一些的经济补偿,一定程度上保障他们的权益。

(二)有助于区块链技术的多领域结合应用与推广

区块链技术现在正处于蓬勃的发展阶段,在互联网发展的新时代,区块链技术与保险行业的结合能够使普通的人对于看似高深的区块链技术的应用有了更多更立体的了解,有利于区块链技术的全面推广。

(三)有助于助力保险业供给侧改革的创新

供给侧结构性改革旨在调整经济结构,使要素实现最优配置,提升经济增长的数量和质量,指引着未来各行业发展创新的基本方向。供给侧改革的主要路径是去产能、去库存、去杠杆、降成本和补短板。积极尝试新兴险种,探索“保险+”新模式,是保险参与“供给侧”战略方向的主要路径。本保险的设计就是在此背景下,助力“供给侧改革”的一次创新,对民生、经济的发展具有强烈现实意义。

(四)有助于全面实施乡村振兴战略

党的十九大报告提出了乡村振兴战略。保险的设计紧密契合党的号召,维护农民利益,支持农业发展。2017年中央农村工作会议也表达了对 “三农”工作的重视,金融工具运用其中是重要一环。生鲜乳利润指数保险也符合《中共中央、国务院关于深入推进农业供给侧结构性改革加快培育农业农村发展新动能的若干意见》所明确提出的“持续推进农业保险扩面、增品、提标,开发满足新型农业经营主体需求的保险产品,采取以奖代补方式支持地方开展特色农产品保险。鼓励地方多渠道筹集资金,支持扩大农产品价格指数保险试点。”