P2P网贷的行业现状分析及风险评估体系构建

刘晓庆,谭雯倩,刘 佳,陈俊男,李美玉,李泽健

(1.广东金融学院,广州 510521;2.广东外语外贸大学,广州 510006)

引言

P2P网贷(peer to peer lending)是指资金需求方通过在线网络平台与资金供给方进行直接交易的民间借贷行为。[1]作为互联网融资的媒介,P2P平台可以为交易双方提供信息交流互换、融资服务和其他的服务,通过互联网信息技术实现资金的非中介化,使得借贷双方之间的信息交流与资金融通绕过传统的金融机构。[2]P2P最早于2005年在英国产生。[3]由于该模式比银行灵活便捷、投资回报利率高,很快在全球发展起来,并于2007年引入中国。P2P是随着互联网的发展和民间借贷的兴起而发展起来的一种新的金融模式,具有便捷、高效、低门槛、低成本的优势。[4]这种借贷方式不仅促进了我国金融体系的发展,使社会闲散资金的配置更加合理,同时也使中小企业的融资需求得到了更好的满足,增加了居民的投资渠道。经过10年的发展,P2P网贷已有一定的规模。但是,由于国内对此行业的法律和政策还不太完善,且风险控制机制不成熟,近年来P2P平台“跑路”、停业或提现困难的现象越来越多[5],导致众多投资人无法收回投资,甚至血本无归,资金安全堪忧。

何晓玲等[6]提出,P2P平台为了吸引更多的用户,可能会突破纯粹的信息中介职能,推出高于商业银行、保险等金融机构的产品,变相吸储,触碰政策红线。刘丽丽[7]则指出,有关的监管法规不健全会导致P2P平台的合法性难以确保,对P2P平台管控的不足不利于政府宏观政策的执行。刘峙延等[8]分析了多家P2P平台的风险度量体系,通过借鉴美国的FICO个人信用评级法、德国的IPC小微信贷技术和我国商业银行个人微贷信用评分法,为中国的P2P网贷风险度量提出了三种不同的建议,即平台赔付机制、贷款人投资分散、借款人风险评级。

logistic回归分析是处理多个变量之间相互关系的一种数学方法,用极大似然估计法,得出回归系数最适合的参数估计值。Wiginton[9]在信用评分研究领域中第一次尝试应用Logistic回归分析法,并提出Logistic模型没有受到解释变量关于分布假设的严格要求是很大的一个优点。马九杰等[10]根据中小企业的贷款违约数据,基于Logistic回归方法进行了信用风险实证研究,结果预测的成功概率超出了70%。Puro等[11]则应用Logistic回归分析法,以借款者借款利率,债务收入比,贷款金额和逾期金额等作为自变量,设计出了能够预测借款者融资成功概率的模型,以此为借款者提供决策建议。吴晓光等[12][13]则为监管部门对P2P网贷行业的管理提出以下五点提议:(1)改进用户识别安全机制;(2)增强资金管理机制;(3)建立健全的反洗钱管理系统;(4)加强信用评级体系的建设;(5)完善改进P2P借贷网站的安全技术。

虽然P2P发展的历程较短,并不是特别成熟,但其高收益伴随的高风险已经引起诸多学者的注意。但是,目前的研究焦点主要集中在借贷方式中的信息不对称所带来的风险,主要是借款人的信用风险等,关于平台本身的风险及风险评估与预测方面的研究较少。为此,笔者首先研究P2P平台的现状以及存在的问题,接着将P2P行业中的“跑路”平台与正常平台作为研究对象,在多家金融类咨询网站及多渠道收集资料与数据作为研究样本,并通过Logistic分析法建立了P2P网贷平台的信用评价指标体系,从而为P2P网贷的有序发展提供一定的参考意见,并为其风险的分析及预测提供依据。

一、P2P网络借贷行业的现状分析

自P2P问世以来,在全球范围内飞速扩张、推广与发展,行业交易量持续攀升。至2017年7月份,我国P2P网贷平台累计交易金额近4.9万亿元,P2P网贷平台的贷款余额约12170亿元,同比增长98.7%,环比增长5.4%,其发展速度可见一斑。 但另一方面,由于国内P2P行业的监督管理存在一定的空白,P2P网贷平台“跑路”、诈骗等丑闻频发,越来越多的不良贷款日渐显现,严重影响投资者的信心,给投资者和借款者造成了巨大的损失。为促进P2P网贷行业正常发展,也迫使“指导意见”落地,监管细则逐渐到位,P2P的发展开始走向正轨。随着P2P网贷行业法律法规的逐渐完善,意味着风险等级高的平台将会暴露无疑,必须面对优胜劣汰的形势,合法合规地开展其业务。

(一)网贷平台发展规模

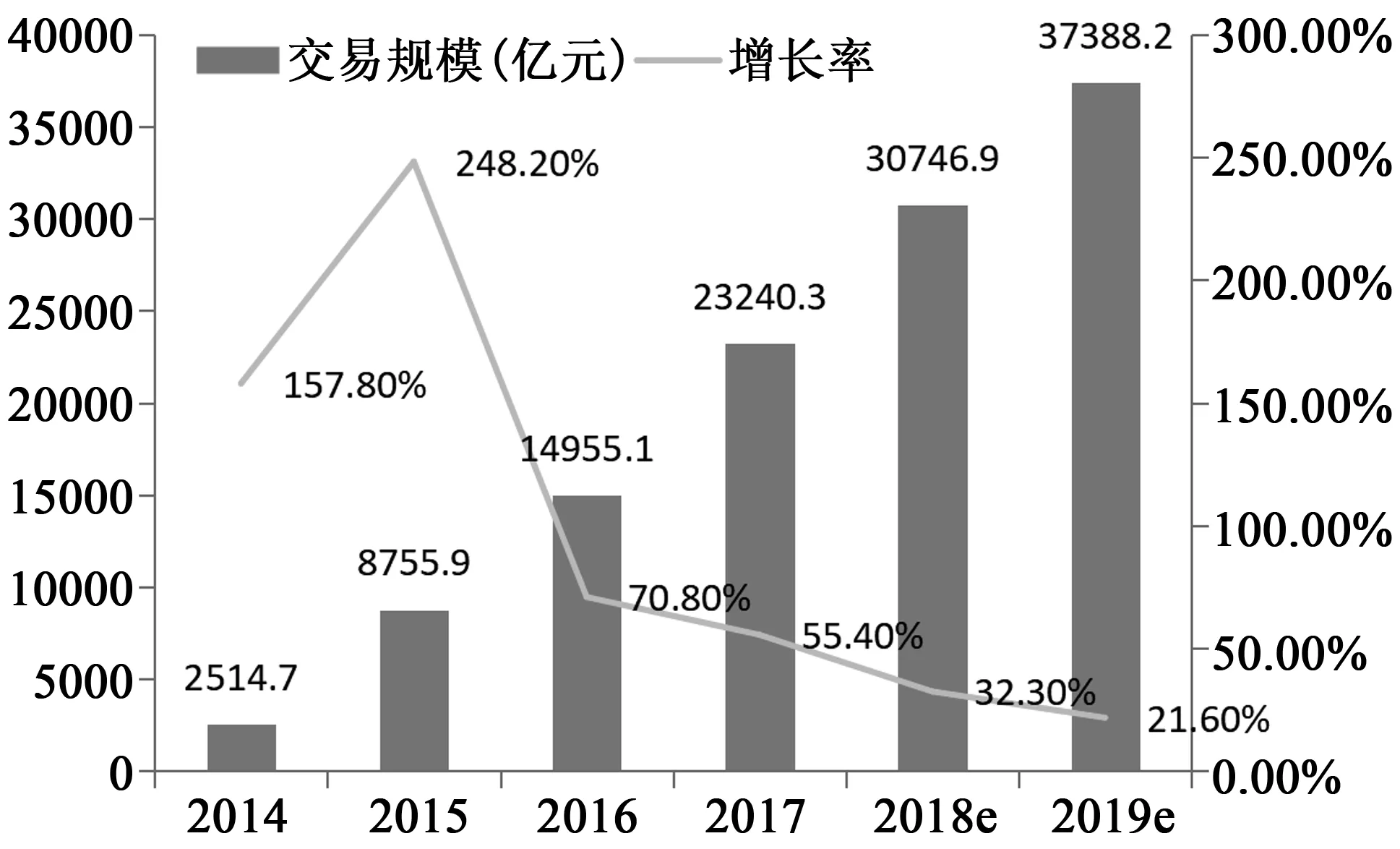

从艾瑞咨询数据可以得知,我国网贷平台发展迅速,网贷行业交易规模呈逐年扩大的趋势。至2018年2月,P2P平台累计的成交量已高达66111.44亿元,贷款余额近12737.17亿元,环比上升了1.95%。在平台集中度方面,2016年9月前100平台集中度约为 75.91%,比半年前 75.34%上升 0.57%,集中度略有上升。但行业成交热度持续走高,预计2018年和2019年交易规模分别将达3.075亿万亿元和3.734亿万亿元,行业前景尤为可观。近年来“中国网络借贷行业交易规模发展状况”如图1所示。

图1 网贷行业发展状况(注:数据来源艾瑞网《中国网络借贷行业合规化报告》)

(二)网络借贷行业问题分析

虽然我国P2P网贷发展迅速,平台数量迅速增长,行业交易规模呈逐年扩大的趋势,但也出现不少P2P网贷平台经营不顺甚至跑路问题。因此,研究具有哪些特征的P2P平台可能会出现问题甚至“跑路”成为亟待解决的一个问题。

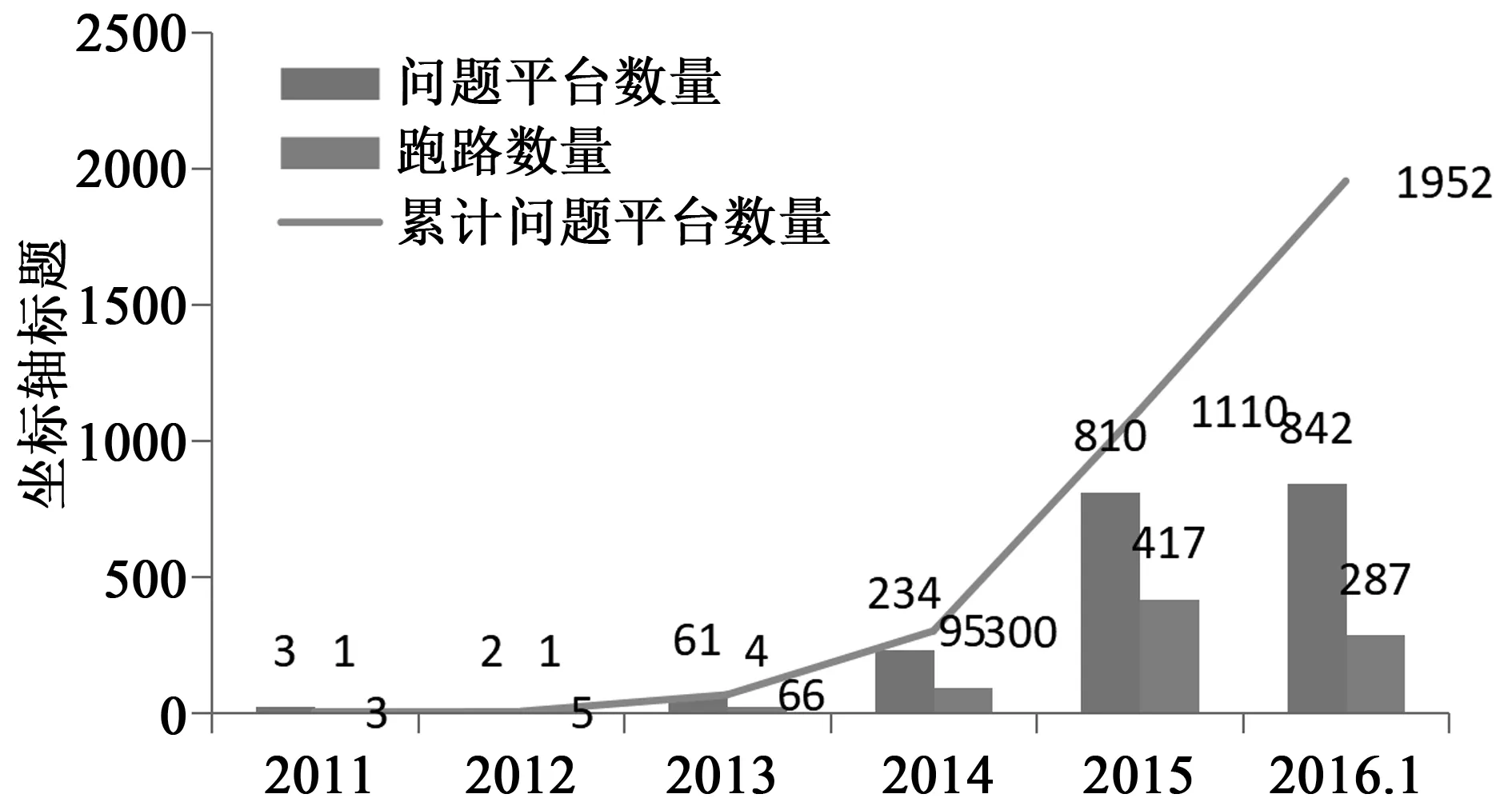

1.行业问题——问题平台数量逐年攀升

据调查可知,截至2017年末P2P网贷行业发展迅猛,我国的P2P平台数量累计已高达5970家。其中,正常运营平台数量约1931家,问题平台数量高达4039家,并有持续增加的趋势。而2016年累计停业及问题平台的数量高达1741家,经对比发现竟超过了2015年新增的问题平台总数,由此可见中国P2P网贷的整体发展状况堪忧,存在的问题已不容小觑。

图2 2011-2016.10P2P网贷问题平台数量

2.问题平台分类

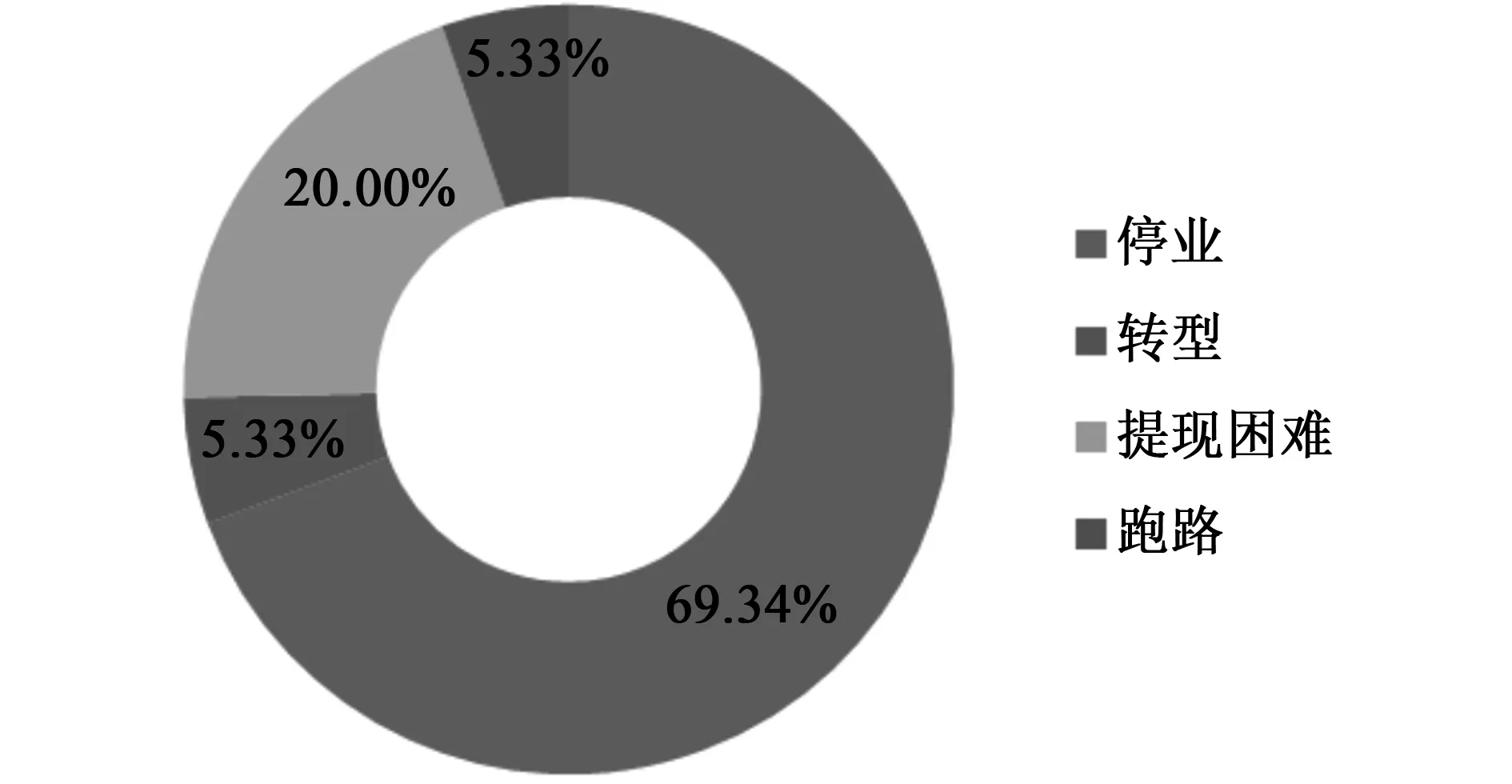

由于P2P网贷平台风险因素较多,截至2016年末,问题平台已高达3231家,本文对这3231家问题平台的数据进行分析(见图3)。其中“停业”的问题平台占比最高,高达69.34%,此类平台通常由于盈利能力太差而导致没有稳定持续的现金流来维持正常的运营,最后才主动关停平台。其次,则是“提现困难”的问题平台,占比达到20.00%。此类平台通常由于经营管理和风险防范能力较差,加上缺乏专业的管理人才和完善的风险控制体系,一旦出现资金断链将直接导致平台无法持续正常经营。最后,“跑路”平台和“转型”平台占比最少,均为5.33%。

2.问题平台运营风险原因解析

从调查和分析来看,中国P2P行业产生问题的主要原因可以分为两个方面:一是经营性原因;二是互联网诈骗。经营性问题主要包括以下四点:流动性问题;风控问题;合规问题;盈利问题。除了网络诈骗之外,风控问题、盈利问题、流动性问题都是可以通过数据进行量化,以评估风险。如图4所示。

图3 停业及问题平台事件类型分布(数据来源:网贷之家研究中心)

图4 平台出现问题的原因

二、构建网贷平台风险度量指标体系

首先,利用爬虫技术从725家P2P平台网站上获取到有用的数据信息,其中457个平台是健康平台,其他268个平台是问题平台;其次,将P2P平台信誉风险度量指标分为资本充足性、资产质量、盈利状况、流动性、风险管控能力、平台软实力六个维度,进行归类与总结;最后,利用Logistic回归模型分析各个平台的原始指标,并构建了P2P网贷平台风险度量指标体系。

(一)指标因子整理

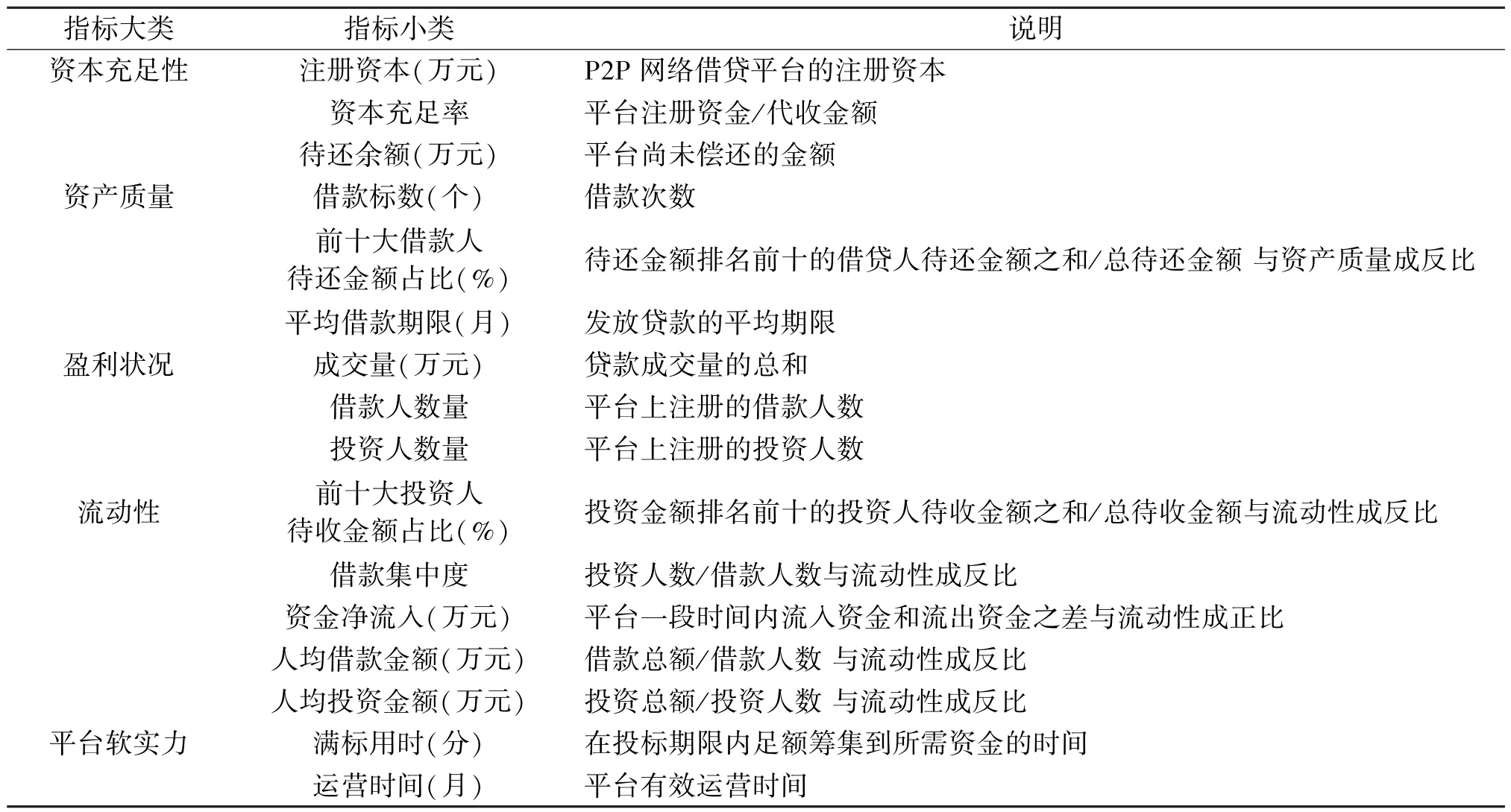

经过对传统金融行业风险指标的筛选,根据数据可获取性的原则,初步选取了16个影响因子,以度量和预测P2P网贷平台的运营风险。

本文涉及的全部基础指标的定义,以及描述性统计如表1所示。

(二)数据预处理——Z Score标准化

1.原始数据的获取

本文的原始数据是从第三方网贷权威机构上利用爬虫技术抓取的731家P2P网贷平台2017年度的详细运营数据。根据可获取性、可评估性的原则,抓取的731家平台公司的详细运营数据包括注册资本、待收款、综合收益、已付利息及奖励、人均借款金额、借款人总数、借款集中度、资本充足率、人均投资金额、运营时间等指标。

表1 基础指标描述性统计

2.数据标准化

原始数据标准分数可用公式表示为:z=(xμ)/σ。z分数是一个抽象值,表示一个原始分数在团体中所处的位置,由z分数组成的分布有两个特点:一是z分数的平均等于0;二是其标准差等于1。z分数不仅能够刻画原数据的分布特征,还能对不同测量单位的数据直接进行比较。经过标准化的指标命名为Z注册资本,Z待收款,Z综合收益,Z已付利息及奖励,Z人均借款金额,Z借款人总数,Z借款集中度,Z资本充足率,Z人均投资金额,Z运营时间。

3.缺失值处理

高质量的数据有利于得到高质量的分析结果,数据值缺失是数据分析中经常遇到的问题之一。当缺失比例很小时,可直接对缺失记录进行舍弃或进行手工处理。造成数据缺失的原因是多方面的,本文研究的数据产生缺失值的主要原因为数据被遗漏或未妥善保存。

缺失值的处理方法,大致可以分为删除元组、数据补齐和不处理。删除元组是指将存在遗漏信息的对象进行删除,从而得到一个完整的数据表。这种方法简单易行,在对象有多个缺失值时非常有效。而数据补齐是指用一定的值去填充空值,从而使数据表完整化。但是此类方法适用于客观数据的应用,不适用于主观数据。本文将把有缺失值的数据进行删除,以防其对预测结果造成影响。

4.剔除离群值

离群值(outlier),即逸出值,往往会扭曲预测结果并影响模型精度。我们在SPSS中处理数据,将数据的筛选条件设置为Z综合收益]=-3 Z综合收益[=3 Z资本充足率]=-3 Z资本充足率[=3 Z借款集中度]=-3 Z借款集中度[=3 Z人均投资金额]=-3 Z人均投资金额[=3 Z人均借款金额]=-3 Z人均借款金额[=3 Z运营时间]=-3 Z运营时间[=3,从而剔除出 Z分数绝对值大于3的数据,保证样本的可靠性。处理后的数据,共计704家平台。

(三)Logistic回归分析

由于因变量是否为问题平台为无序分类变量,故采取二元logistics分析的方式来判断各指标体系与是否为问题平台的相关性和显著性。设原假设H0:各自变量与是否为问题平台不相关。备择假设H1:各自变量与是否为问题平台相关。

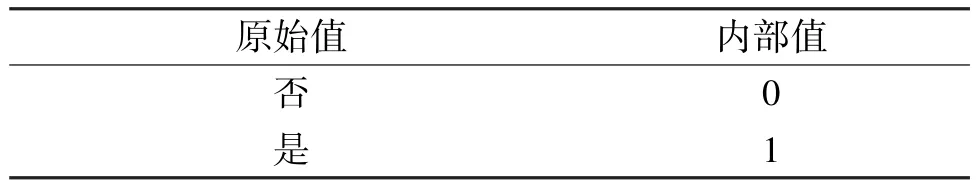

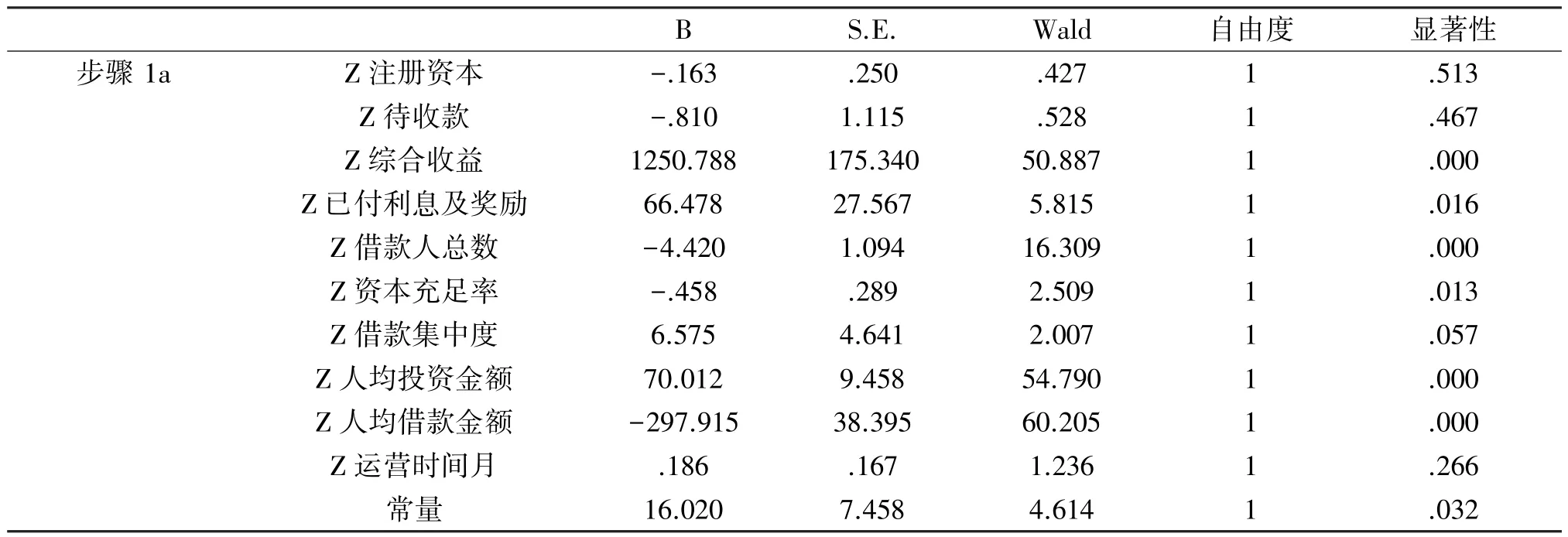

如表2所示,将健康平台赋值为0,问题平台赋值为1,令置信水平 α=0.05,进行 logistics回归分析。

表2 因变量编码

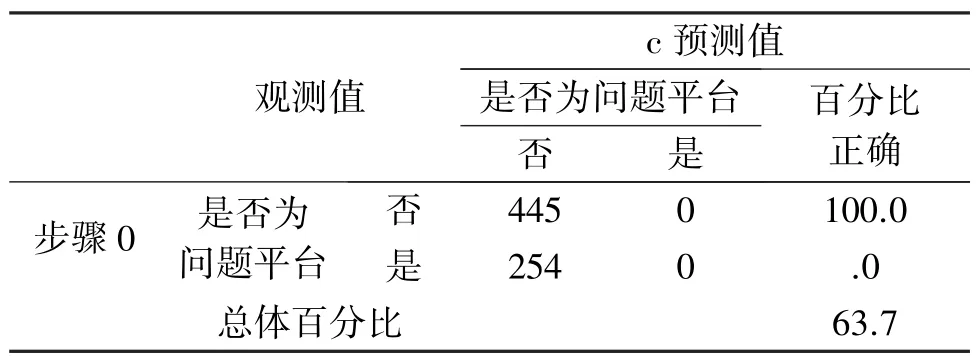

表 3 分类表a,b

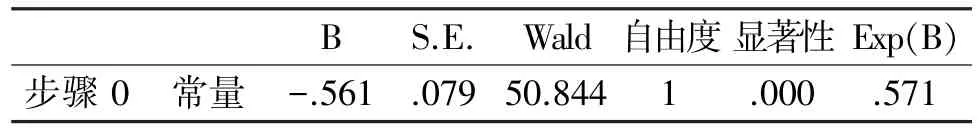

表4 方程式中的变量

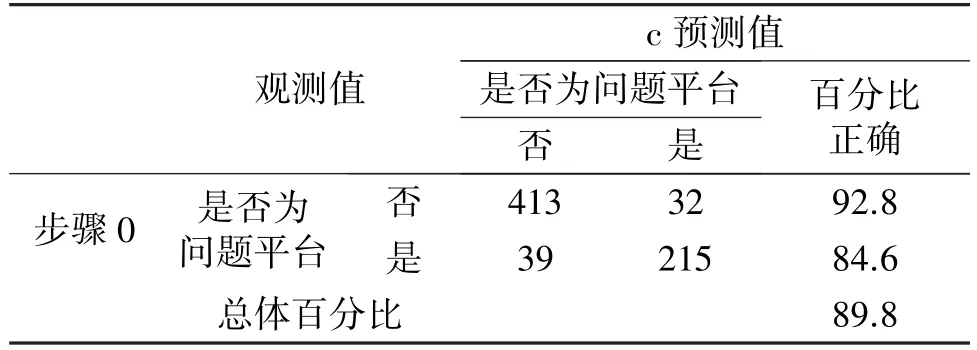

由表3,4,5的数据可知,数据原始预测准确率为63.7%。其中Z已付利息及奖励,Z综合收益,Z资本充足率,Z人均投资金额,Z人均借款金额,Z借款集中度的概率水平都小于0.05,因此拒绝H0,各自变量与平台是否为问题平台紧密相关。而Z注册资本,Z待收款,Z借款人总数,Z运营时间的显著性大于0.05,故与平台是否为问题平台无明显关系。剔除这四个指标后,再次进行logistic回归分析(见下表6)。

表5 方程式中的变量

表 6 分类表a,b

由表6可知,预测的准确率由63.7%提高到了89.8%,故这六个指标对回归模型有显著帮助。

表7 风险预警指标体系

小结

本文从投资者的角度出发,将P2P网贷行业中的问题平台与运营正常平台作为研究对象,结合风险评估与风险控制理论,总结整理出中国P2P行业的现状及问题,并运用爬虫技术对731家P2P平台的原始指标进行了标准化筛选,对平台面临的风险进行识别,最后对处理后的原始指标数据进行Logistic分析,构建了由八个信用度量指标组成的P2P网贷平台风险预警指标体系,以帮助交易方做出投资决策,并刻画出P2P平台的风险特征,为投资人提供风险预警作用。

但本文也存在着不足之处,很多P2P平台的指标数据并不透明公开,这导致对平台风险度量指标的选取造成限制,指标统计分析处理可能并不是很完善,致使风险评估指标体系存在一定的缺陷。P2P作为一种创新型的资金融通方式,还处于发展的初级阶段,对P2P的研究也相对较少,今后的研究还有待更多的数据支持,进一步补充、修正和深入。