工资与年终奖的最优分配机制研究*

◆吴 凯

内容提要:我国的工资、薪金所得与全年一次性奖金采用两种不同的纳税方法,从而导致两者存在税负差异。工资、薪金所得与全年一次性奖金的最优分配问题,可以视为两组存在依赖关系的连续泛化物品的分组背包问题,通过优先选择各级平均税率最小的收入形式,使得税负最轻。以2011年9月个人所得税修订前后我国九级和七级超额累进税率政策为例,通过对增量收入选择最优分配机制,给出了最优的分配方案。

一、引言

20世纪80年代,我国相继开征了对外籍个人的个人所得税、对国内居民的城乡个体工商户所得税和个人收入调节税。1994年将上述三税合一,颁布实施了新的个人所得税法,初步建立起个人所得税制度。我国现阶段实行的个人所得税制是分类税制,即将个人所得分为工资薪金所得、个体工商户生产经营所得、劳务报酬所得等11个征税项目,并相应规定了每个应税项目的费用扣除标准、适用税率及计税办法。其中工资薪金所得费用扣除标准1994年定为800元,2006年1月1日、2008年3月1日和2011年9月1日,分别提高到1600元、2000元和3500元。工资薪金所得适用5%至45%的九级超额累进税率,自2011年9月1日起改为3%至45%的七级超额累进税率。①此次调整取消了15%和40%两挡税率,同时适当扩大了低挡税率和高挡税率的适用范围。

劳动者受雇之后,除取得每月工资、薪金所得之外,还可能取得全年一次性奖金。2005年1月21日,国家税务总局下发《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)规定了全年一次性奖金的纳税方法。按照国税发〔2005〕9号文的规定,全年一次性奖金与工资、薪金所得采用不同的纳税方法。由于两者存在税负差异,寻求税负最小的最优工资和奖金的分配方案具有理论和实际意义,本文即针对这一主题进行研究。

目前学者对于工资与奖金最优分配问题的研究主要集中在对税级临界点的处理和采用线性规划的方法两种思路。贾华芳(2007)指出要尽可能降低年终奖的适用税率。于淳(2006)、郜林平(2007)均采用在税级临界点进行试算的方法,提出年收入在不同范围下的最优分配方案。于淳(2006)按照九级超额累进5%~45%的税率表,给出了全年一次性奖金的完整分配方案。还有一些学者则采用线性规划的方法来进行研究,并用计算机程序求出最优结果。贺株莉(2006)利用隐枚举法进行求解。张海斌和李芳林(2007)则利用Solver Parameters V7.0求解优化模型。李伟和李兰英(2013)则基于工薪所得税七级超额累进税率,使用线性模型求出月度工资和奖金之间的最优配置状态。然而现有的文献利用经验或试错的方法处理临界点,缺乏严格的证明,容易丢失最优解。此外,如果仅仅借用软件自动求解则难以给出明确的经济含义。

针对这一问题,本文借用背包算法的思想,通过对增量收入的最优分配机制进行分析,求出最优的工资和奖金分配方案。本文第二节进行模型设定,并说明相关变量之间的关系。第三节说明最优原理。工资和奖金的最优分配方案受超额累进税率大小和区间的影响,不受费用扣除标准影响。第四节和第五节分别以2011年9月1日修订前后的九级和七级超额累进税率政策为例,通过分析增量收入的最优分配机制,找出最优的工资和奖金分配方案。

二、模型设定

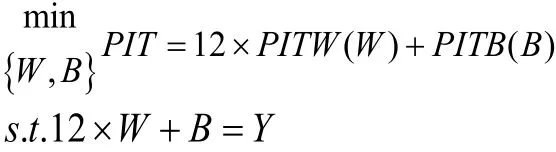

(一)目标

工资与奖金最优分配问题的目标是在给定全年收入总额(以下简称“年收入”,记为Y)的情况下,研究如何分配月工资、薪金所得(以下简称“月工资”,记为W)和全年一次性奖金(以下简称“年终奖”,记为B),能使得所纳的个人所得税应纳税额(PIT)最小。即:

(二)月工资的符号

1.符号设定

对于月工资的相关符号进行如下界定:

(1)月工资:W

(2)费用扣除标准:f

(3)月工资、薪金应纳税所得额(以下简称“应税月工资”):

(4)第i级应税月工资的起点:

(5)第i级应税月工资的终点:

(6)第i级应税月工资的区间长度:

(7)第i级应税月工资的税率:

(8)第i级应税月工资的速算扣除数:①qd是“速算扣除数”的英文Quick Deduction的缩写。

2.变量的相互关系

(1)第i级应税月工资对应的税率为

(2)第i级应税月工资的起点等于第i−1级应税月工资的终点,因此

(3)第i级应税月工资的区间长度等于该区间终点和起点之差,即

(4)第i级应税月工资的速算扣除数等于第i−1级的速算扣除数加上第i级应税月工资的起点按照第i级税率和第i−1级税率计算出来的应纳税额之间的差额,即:

(三)年终奖的符号

1.符号设定

(1)年终奖:B

(2)按照国税发〔2005〕9号的规定,如果在发放年终奖的当月,雇员当月工资薪金所得低于税法规定的费用扣除额,可以将“雇员当月工资薪金所得与费用扣除额的差额”在全年一次性奖金减除,因此定义应纳税全年一次性奖金(以下简称“应税年终奖”):

2.变量的相互关系

国税发〔2005〕9号规定先将雇员当月内取得的全年一次性应纳税奖金,除以12个月,按其商数确定适用税率和速算扣除数。由此可知:当即当时,对应第i级的工资薪金所得税率表,对应税率,速算扣除数为。由此可以确定年终奖变量间的关系如下:

(1)第i级应税年终奖的起点:

(2)第i级应税年终奖的终点:

(3)第i级应税年终奖的区间长度:

(4)第i级应税年终奖的税率:

(5)第i级应税年终奖的速算扣除数:

3.年终奖的跳跃距离

年终奖的计税方法介于全额累进和超额累进之间,实质上是将其1/12的部分按照超额累进的方式征税,而剩下的11/12的部分按照全额累进的方式征税。年终奖的个人所得税应纳税额在第二级开始出现正跳跃。第i(≥2)级的跳跃距离可以用如下公式计算:

(四)模型简化

当月工资低于费用扣除标准时W≤f,月工资不需纳税,此外费用扣除标准和发放奖金当月工资之间的差额f−W还可以在奖金纳税之前扣除。而年终奖没有费用扣除标准,应当全部纳税。因此,当月工资低于费用扣除标准,即年工资小于12倍的费用扣除标准时,收入全部按照工资发放,不发放年终奖,是最优的分配方案,此时无须纳税。

因此,仅需研究月工资超过费用扣除标准(W>f)的情况,即给定超过费用扣除标准后的应纳税全年收入总额(以下简称“应税年收入”,记为y),研究如何分配应税月工资w和应税年终奖b,使其税负最小化。此时优化问题转变为:

值得注意的是,年工资等于12个月的月工资之和,因而最优化问题也等价于分析应税年收入在应税年工资和应税年终奖之间如何分配,使其税负最小。此外,年工资与年终奖各级的起点、终点、区间长度和税率都相同,而年工资的速算扣除数是年终奖的速算扣除数的12倍。值得注意的是,由于考虑的是应税年收入在年工资和年终奖之间的分配问题,因而最优分配机制不受费用扣除标准的影响。

三、最优原理

本文借助背包问题的思想来求解年工资与年终奖的最优分配问题。背包问题是指给定N个物品和一个载重量为V的背包。第i( 1 ≤i≤N) 个物品重量为Wi、价值为Pi。要求用物品装满背包,且使背包内的物品价值最大。求解背包问题最好是选择既能使目标函数的值增加最快,又使背包载重量的消耗较慢的物品装入背包。达到这一目的的一个方法是优先选择价值重量比最大的物品装入背包,即采用贪婪法能给出背包问题的最优解。①贪婪法能得到背包问题的最优解的证明可以参考郑宗汉和郑晓明(2005)。求解物品价值最小化问题和求解最大化问题并无本质性差异,只需将优先选择价值重量比最大的物品装入背包的规则,相应改为优先选择价值重量比最小的物品装入背包即可。

由于年工资和年终奖适用不同的计税方法,因此工资最优分配问题,实质是将年收入在两者之间进行最优的划分,使得税负最低。这一问题属于背包问题,而又具有如下特点:

1.年收入要在年工资和年终奖两者之间进行分配,因此是一个分组背包问题。分组背包问题将传统背包问题进行扩展,考虑将N个物品划分为K组,每组中的物品相互冲突,最多选一件的情况。对于分组背包问题的求解,是对所有的组,按背包的容量由大到小,将各组中所有的物品都拿来比较。分组背包问题的择优标准是:判断选择某物品后,是否会改进给定容量时物品的价值之和(崔添翼,2011)。

2.此问题是个有依赖的背包问题,即物品之间存在依赖。由于工资采取超额累进税率的方式征税,缴纳个人所得税的级次逐渐递增,呈现出依赖的关系,即高一级与低一级相连,高一级的缴纳以低一级为基础。年终奖与之类似。

3.年工资和年终奖的税负并非固定,随着收入而变动,因此是泛化物品。泛化物品并没有固定的费用和价值,而是它的价值随着分配给它的费用而变化。即泛化物品是一个定义域为Zn={0 , 1,…,V}中的整数的函数h,当分配给它的费用为v时,能得到的价值就是h(v)(崔添翼,2011)。

年收入个人所得税税负最小问题的关键,在于将年工资应纳税额和终奖应纳税额这两组泛化物品合并在一起。徐持衡(2008)提出,为求泛化物品之和,即把两个泛化物品合并成一个泛化物品的运算,就是枚举体积分配给两个泛化物品,满足:

其中,G[j]表示当体积为j(V≥j≥ 0 )的时候相对应的价值。把两个泛化物品合并的时间复杂度是

综上所述,年工资所得与年终奖的最优分配问题实质上是分为两组存在依赖关系的连续泛化物品的分组背包问题。由于年工资和年终奖仅分为两组,使得问题得到极大的简化。依赖方面,工资适用税率的级次呈现单调的依赖关系。由于是超额累进,工资在各级的边际税率等于平均税率,随着级次的上升而增加。年终奖的边际税率随着级次上升而上升,其平均税率则受到跳跃和区间长度的影响,在一个级次内呈现出逐步下降的趋势。按照贪婪法的思想,为使年收入的应纳税额最小化,应当优先选择各级中价值重量比最小,即各级平均税率最小的收入形式。按照这一思路,第四节和第五节分别以2011年9月个人所得税修订前后我国九级和七级超额累进税率政策为例进行分析。通过对增量收入选择最优分配机制,从而找出最优的分配方案。

四、九级超额累进税率政策的最优分配机制

(一)简介

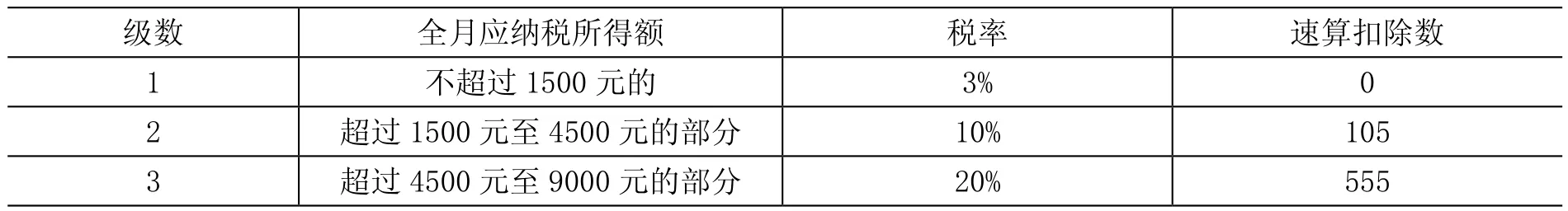

工资薪金所得费用扣除标准1994年定为800元。2006年1月1日和2008年3月1日,依次提高到1600元和2000元,仍保持的5%至45%的九级超额累进税率(如表1所示)。由于费用扣除标准的调整不影响最优分配机制,本节研究2009年9月以前的九级超额累进税率政策的最优分配机制。

表1 工资、薪金所得个人所得税适用税率(1994年1月1日至2011年8月31日)

5超过20,000元至40,000元的部分 25% 1375 6 超过40,000元至60,000元的部分 30% 3375 7超过60,000元至80,000元的部分 35% 6375 8 超过80,000元至100,000元的部分 40% 10,375 9超过100,000元的部分 45% 15,375

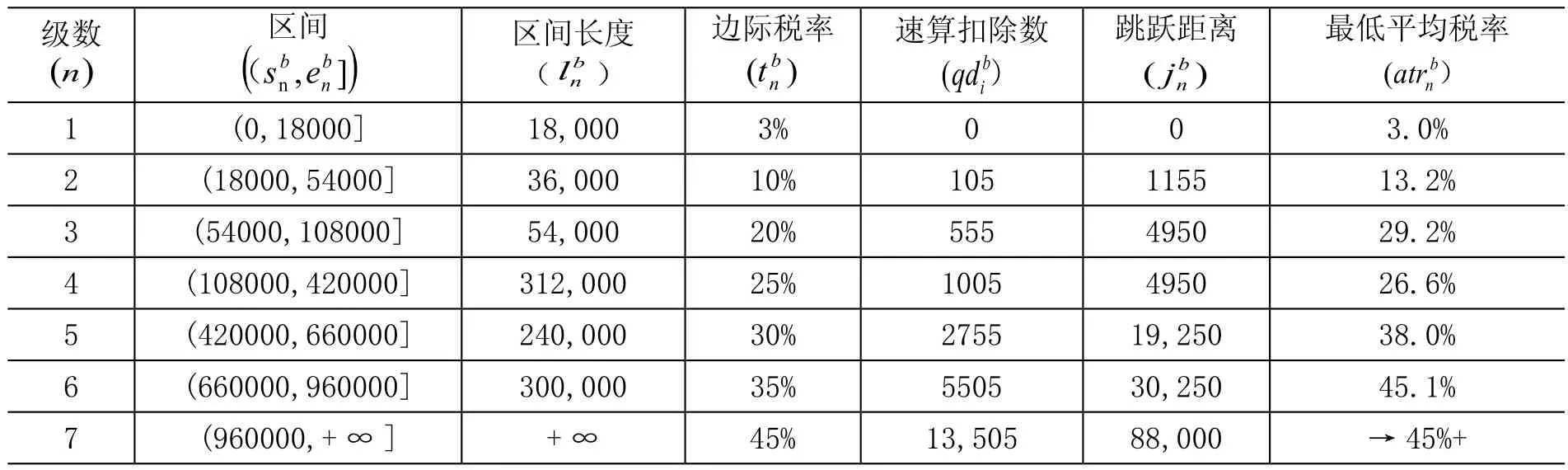

国税发〔2005〕9号规定了年终奖的征税方法。因为年终奖在各级之间存在跳跃,因此第i级的最低平均税率等于

由此可以计算出各级年终奖所对应的区间起点和终点、区间长度、边际税率、速算扣除数、跳跃距离和最低平均税率如表2所示。

表2 年终奖适用税率(1994年1月1日至2011年8月31日)

(二)求解方法

由于工资薪金适用超额累进方式征税,各级的边际税率是单调递增序列,从而各级的平均税率等于边际税率,也是单调递增的。从表2可知,年终奖的最低平均税率呈现逐渐递增的趋势。因此,将年收入在年工资和年终奖之间进行分配时,可以从最低的档次开始,逐步在年工资和年终奖两组中提高档次,平均税率随之逐步递增,税负逐步递增。对于第m级年工资和第n级年终奖而言,级数越高,税负越重,因此尽可能选择较低级别、平均税率低的方式以降低税负。

1.m=n=1:年工资和年终奖无差异

此时年工资和年终奖的边际税率相同,在第一级的时候年工资和年终奖无差异。随后,进入年工资第2级,年终奖第2级进行比较。

2.m=n≥2:全部按年工资分配

3.m>n≥2

第n≥2级年终奖存在正的跳跃,由于边际税率不变,平均税率呈现逐渐下降的趋势。因此,最开始的时候第m(>n)级年工资的平均税率将低于第n级年终奖。随着收入的增加,年工资的平均税率将赶超年终奖,出现如下几种可能:

(1)第n级年终奖的最低平均税率高于第n+1级年工资的平均税率

此时应当首先选择第n+1级年工资的方式,其税负较轻,随着年收入的上升,第n级年终奖的平均税率将低于第n+1级年工资,此时则转为按照年终奖的方式,税负较轻。即第n+1级年工资和第n级年终奖会出现交点Z*,增量收入在区间(0 ,z*]上,选择全部采用第n+1级年工资的方式所纳税额较低;而在区间上,选择全部采用第n级年终奖的方式所纳税额较低。m=3,n=2时的情况,如图1(c)所示。随着年收入增加,将会超过区间上限,此时变为年工资为第n+1级,年终奖为第n+1级时的优化问题。

(2)第n级年终奖的最低平均税率介于第n+1和n+2级年工资的平均税率之间

此时,变为在第n级年终奖、第n+1级和第n+2级年工资三者之间选择最优分配方式。由于第n级年终奖的最低平均税率介于第n+1和n+2级年工资的平均税率之间,采用第n+1级年工资的方式比第n级年终奖所纳税额较少,因此应当首先选择全部按照第n+1级年工资薪金的方式。例如m=7,n=6时没有交点,如图1(d)所示。随着收入增加,将会超过第n+1级年工资的区间上限,进入第n+2级年工资。由于第n级年终奖存在正跳跃,因此优先选择第n+2级年工资。

图1 年工资和年终奖的几种形式

由于年工资薪金所得采用超额累进方式征税,各级次之间存在依赖性,第n+1级到第n+2级年工资逐渐递增,依次排列,而第n级年终奖可以出现在第n+1级和第n+2级年工资前后和之间的位置,即有3种可能方案,分别为:①第n级年终奖、第n+1级和第n+2级年工资;②第n+1级年工资、第n级年终奖和第n+2级年工资;③第n+1级到第n+2级年工资、第n级年终奖。

第2种分配方案将第n级年终奖放在第n+1和第n+2级年工资之间无法使得税负最低。因为在整个长度的区间上,其中:①在区间上,第2种方案与第3种方案相同,都是选择第n+1级年工资;②在区间上,第2种方案与第1种方案起点和终点相同,都是选用了第n级年终奖和第n+1级年工资,区别在于次序正好相反。此时,既然第1和2两种方式的起点和终点相同,从后往前看,第1种方案的边际税率为第n+1级年工资的边际税率,要高于第2种方案中的边际税率即第n级年终奖的边际税率。因而在此区间的税负将比第2种方式轻。从图像上看,在此区间,第1种分配方案将处于第2种方式的下方。③在区间上,第2种方案与第1种方案相同,都是选择第n+1级年工资。综上所述,相对于第1和第3种方式,第2种方式的税负较高,无法使税负达到最低,因此仅需比较第1和第3种方案。最优的分配方案是:

(3)第n级年终奖的最低平均税率介于第n+k(k≥2)和n+k+1级年工资的平均税率之间理论上存在这一可能,其分析过程较为复杂。由于我国2011年9月修订前后的政策均不涉及这一情况,本文从略。

(4)第n级年终奖的最低平均税率高于最高一级年工资的平均税率

此时增量部分全部采用年工资的方式。例如第七和八级年终奖最低平均税率分别为48.8%和58.3%,都高于第九级年工资适用的45%的税率,增量部分全部按年工资发放才能使得税负最低。因此,为使税负最低,不会采用第七、八和九级年终奖。

(三)交点Z*的确定

如下分为m=n+1和m≥n+2两种情况,分别给出交点Z*的公式。

1.m=n+1时交点的求法

对于第n+1级年工资和第n级年终奖,由于年终奖存在一个正的跳跃,在区间的起点处年终奖的应纳税额高于年工资的应纳税额。由于在区间内函数是连续的,因此如果在区间共同最短终点处,年终奖的应纳税额低于年工资的应纳税额,则存在交点。即存在交点的条件是:

由此可知,给定年终奖处于第n级,如与第m级年工资存在交点,则要求第m级的年工资对应的个人所得税税率满足如下条件:

如果交点z*存在,则可以通过如下方程求出:

由此可得:

各级年终奖对应的年工资最小级数及其对应的税率,以及交点Z*见表3。

表3 年工资与年终奖的交点(1994年1月1日至2011年8月31日)

5 240,000 25% 11,000 29.6% 6 30% 220,000 6 240,000 30% 22,000 39.2% 8 40% 200,000 7 240,000 35% 33,000 48.8% 无解 无解 无解8 240,000 40% 44,000 58.3% 无解 无解 无解9+∞ 45% 55,000 →45%+ 无解 无解 无解

2.m≥n+2时交点的求法

假设与第n级年终奖相交的年工资的级次为第m(≥n+2)。由于第n级年终奖的最低平均税率介于第m-1和m级年工资之间。此时仅需比较两种方案的税负大小:(1)第n+1到第m级年工资与(2)第n级年终奖和第n+1到第m-1级年工资。注意到两种组合的方式都有第n+1至m-1级年工资,求交点时仅需比较两组方式最短的那组区间的长度即可,即第二种方案的长度。求交点的方法同上,存在交点的条件是在区间终点处,年终奖的应纳税额低于年工资的应纳税额。此时,增量部分收入分配在第1种方案第m级工资上的收入是,而第2种方案分配在第m-1级资上的收入是。即:

则上式表明给定年终奖处于第n级,则要求第m级的年工资对应的个人所得税税率满足如下条件:

此处将交点Z*定义为在第1种方式下,在第m级年工资上分配的增量收入,此时从第n+1年工资开始到m级年工资的交点Z*的区间长度为,因此第2种方式与第m-1级年工资相交的位置是。如果交点Z*存在,则可以通过如下方程求出:

由此可得:

式(8)与式(4)不同的原因在于:当第n级年终奖的最低平均税率高于第n+1级年工资的平均税率,两者之间不存在交点时,由于第n+1级年工资的边际税率(等于平均税率)高于第n级年终奖的边际税率,因此缩短了年工资与年终奖两种分配方式之间的距离,同时变为相邻两级之间的比较。

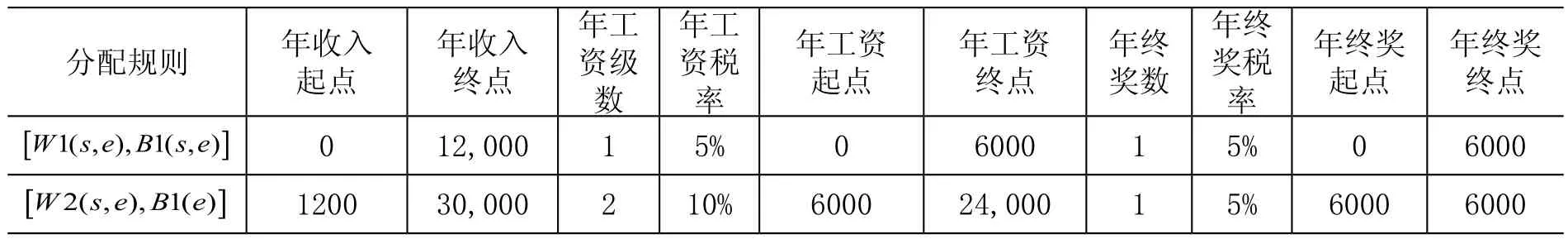

(四)最优的年工资分配方案

确定最优的年工资分配方案的方法是:按照第二小节给出的求解方法,以及表3给出的交点(Z*),逐步确定最优的年工资和年终奖分配方案,最终结果如表4所示。

从最优分配方案中可以知道,由于年终奖存在正的跳跃,因此年终奖的分配只可能是从某一级次的中间开始,而不可能从某一级次的起点处开始。同时,正的跳跃导致在最优分配方案中,年终奖所用到的级次数少于年工资的级次数。以2008年3月的政策为例,年工资适用九级超额累进税率,而最优分配方案中,仅使用第一至六级年终奖,而不会发放第七至九级年终奖。

表4 最优年工资和年终奖的分配方案(1994年1月1日至2011年8月31日)

3(,),1()[]W s zB e 30,000 35,500 3 15% 24,000 29,500 1 5% 6000 6000[]2(),2(,)W e B z e 35,500 48,000 2 10% 24,000 24,000 2 10% 11,500 24,000[]3(,),2 )W s e B(e 48,000 84,000 3 15% 24,000 60,000 2 10% 24,000 24,000[]4(,),2()W s zB e 84,000 106,000 4 20% 60,000 82,000 2 10% 24,000 24,000[]3(),3(,)W e B z e 106,000 120,000 3 15% 60,000 60,000 3 15% 46,000 60,000[]4(,),3()W s e B e 120,000 300,000 4 20% 60,000 240,000 3 15% 60,000 60,000[]5(,),3()W s zB e 300,000 355,000 5 25% 240,000 295,000 3 15% 60,000 60,000[]4(),4(,)W e B z e 355,000 480,000 4 20% 240,000 240,000 4 20% 115,000 240,000[]5(,),4()W s e B e 480,000 720,000 5 25% 240,000 480,000 4 20% 240,000 240,000[]6(,),4(W s zB e) 720,000 940,000 6 30% 480,000 700,000 4 20% 240,000 240,000[]5(),5(,)W eB z e 940,000 960,000 5 25% 480,000 480,000 5 25% 460,000 480,000[]6(,),5()W s eBe 960,000 1,200,000 6 30% 480,000 720,000 5 25% 480,000 480,000[]7(,),5()W s eBe 1,200,000 1,440,000 7 35% 720,000 960,000 5 25% 480,000 480,000[]8(,),5()W s zBe 1,440,000 1,640,000 8 40% 960,000 1,160,00 5 25% 480,000 480,000[]7(,),6()W z eB e 1,640,000 1,680,000 7 35% 920,000 960,000 6 30% 720,000 720,000[]8(,),6()W s eB e 1,920,000 +∞ 9 45% 1,200,000 +∞ 6 30% 720,000 720,000 W s eB e 1,680,000 1,920,000 8 40% 960,000 1,200,000 6 30% 720,000 720,000[]9(,),6()

说明:分配规则使用符号W和B分别代表选择年工资和年终奖,随后的数字代表所使用的级次,之后的括号表示所选用的区间范围,分别使用s、e、z代表该区间的起点、终点和交点。例如[W8 (s,z),B5 (e)]代表从第八级年工资的起点到交点z,而年终奖则保持在第五级的终点。

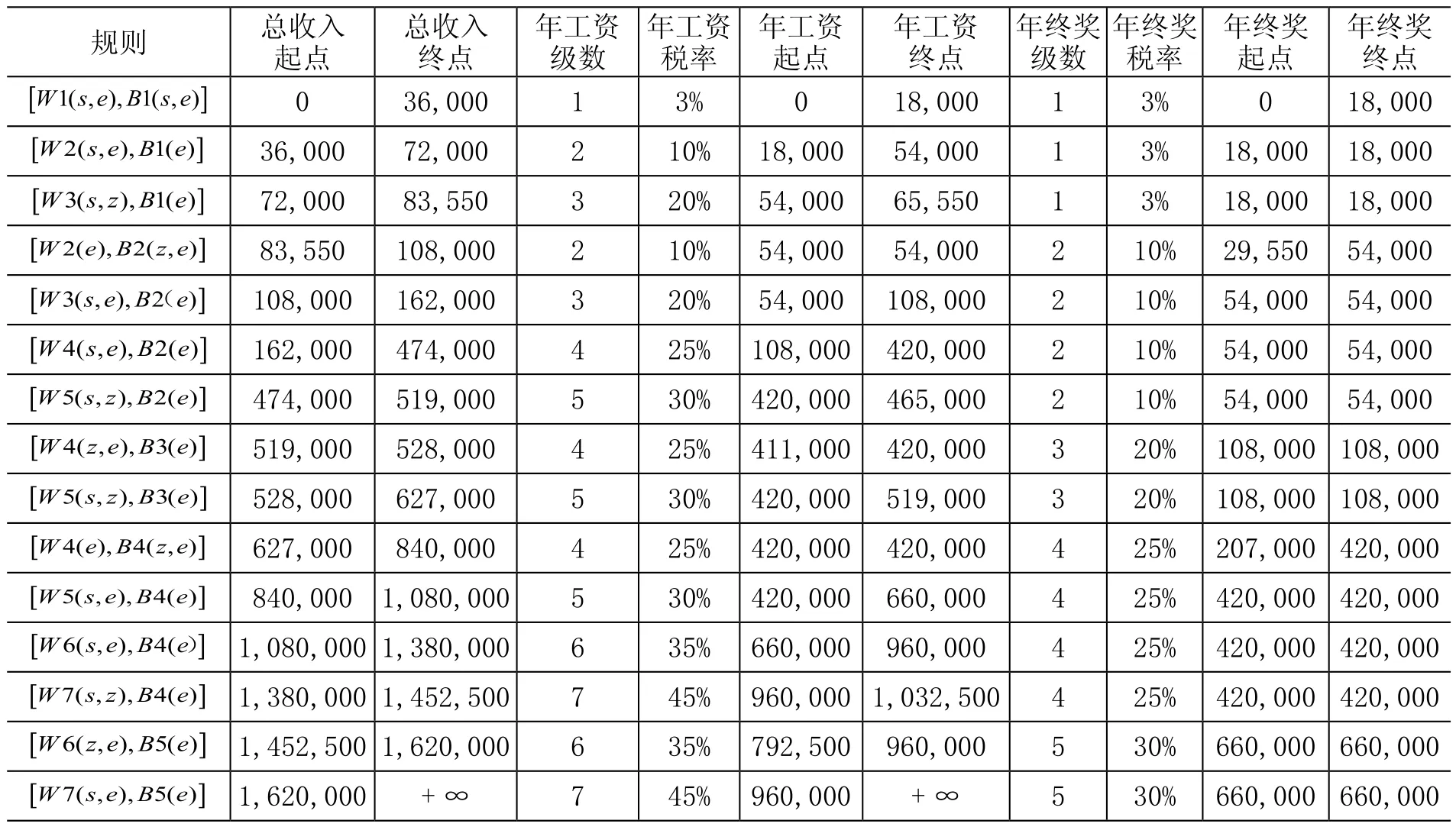

五、七级超额累进税率政策的最优分配机制

(一)简介

2011年6月30日,《个人所得税法》(中华人民共和国主席令第四十八号)规定,从2011年9月1日起,我国工资、薪金所得个人所得税费用扣除标准由2000元提高到3500元,并调整为3%至45%的七级累进税率,如表5所示。由于年终奖的征税方法未随之调整,①2011年8月13日,有人盗用国家税务总局名义,对外发布了“《国家税务总局关于修订个人所得税若干问题的规定的公告》”并作解读。同月15日,国家税务总局在其网站上发布声明,从未发过该文件及解读稿,此文件及解读稿系伪造。随后,经公安机关查明系上海励某杜撰而成。公安机关对在网上伪造国家相关文件并传播的励某依法作出行政拘留15天的处罚。本文仍以国税发〔2005〕9号为依据计算年终奖应纳税额。我们可以按照2011年9月开始执行的政策,计算出年终奖所对应的区间、区间长度、边际税率、速算扣除数、跳跃距离和最低平均税率如表6所示。

(二)求解方法

对于2011年9月开始执行的政策的最优年工资分配的求解方法可以参考第四节对2008年3月政策的求解。然而,表6显示出2011年9月的政策存在一个问题:第四级的最低平均税率为26.6%,低于第三级的29.2%,两者同时与第五级年工资相交,导致单调性被破坏。因此对此区间应该单独分析,涉及第四和五级年工资,以及第三和四级年终奖。

表5 个人所得税税率表:年工资、薪金所得适用税率(2011年9月1日至今)

4超过9000元至35,000元的部分 25% 1005 5超过35,000元至55,000元的部分 30% 2755 6超过55,000元至80,000元的部分 35% 5505 7超过80000元的部分 45% 13,505

表6 年终奖适用税率(2011年9月1日至今)

1.备选方案

将问题一般化为增量年工资在第n和n+1级年终奖,以及第n+1和n+2级年工资之间的选择,并假设第n和n+1级年终奖的最低平均税率均介于第n+1和n+2级年工资的平均税率之间。考虑到年工资和年终奖自身存在的依赖性,存在如下6种可能的组合。采用符号Bi和Wi分别表示选择第i级的年终奖和年工资。

综上所述,剩下方案1、2和4供选择。其中第2种方案与第1种方案的差异在于将第n+1级年终奖置于最后,与第4种方案的差异在于将第n级年终奖置于最前。

2.最优选择

分为如下几个区间,分别分析最优的选择方案。

第2和4种方案相同之处在于都将第n+1级年终奖放在最后,在余下的区间上,两者都涉及第n级年终奖和第n+1与n+2年工资,起点和终点相同。两者区别在于前者将第n级年终奖放在最前,而后者将第n级年终奖放在最后。如前所述,由于第2种方案与第4种方案在区间上存在交点,交点之后第2种方案的BnWn+1税负比第4种方案轻。综上所述,区间上,第2种方案的税负比第4种方案轻。因此在区间上仅需比较第1和第2种方案。

排除相同的第n级年终奖和第n+1级年工资,第1和第2种方案区别在于第n+1级年终奖和第n+2级年工资。根据假设,第n+1级年终奖和第n+2级年工资相交,存在交点z*′。交点之前,按照第1种方案发放第n+2级年工资税负较低,而在交点之后,按照第2种方案发放第n+1级年终奖税负较低。

(三)交点Z*的确定

交点Z*的情况如表7所示。

表7 年工资与年终奖的交点(2011年9月1日至今)

(四)最优的年工资分配方案

按照如上的求解方法,得到最优的年工资和年终奖分配方案如表8所示。与2011年9月修订之前的政策一样,最优分配方案中年终奖的分配从某一级次的中间开始,而不是从某一级次的起点处开始,年终奖所用到的级次数少于年工资的级次数。2011年9月修订之后,年工资适用七级超额累进税率,而最优分配方案中,仅使用第一至五级年终奖,而不会发放第六和七级年终奖。

表8 最优年工资和年终奖的分配方案(2011年9月1日至今)

六、小结

个人所得税作为调节收入分配的重要手段,受到人们的广泛关注。然而,我国的个人所得税制度的调节作用存在“逆向调节”倾向。本文结合贪婪法的思想,求出了使得个人所得税税负最小的工资、薪金所得与年终奖的最优分配问题的解。相对于传统的借助计算机编程的求解方法而言,这一方法能更直观地了解最优分配机制。最优分配方案的研究对于深入了解我国现行个人所得税政策的微观结构、税收收入筹集能力和收入分配调节效果有着重要的现实意义,同时也有利于促进我国税负公平。未来的研究,可以在此基础上分析在最优分配机制下的税负,并可以进一步研究引入其他形式的收入,如劳务报酬、股息、红利等研究如何进行最优的分配。