中美两国17个工业行业关联效应比较分析

——基于国内与国际关联双视角

杨杰

(安徽财经大学 国际经济贸易学院,安徽 蚌埠 233030)

一、文献回顾

随着国际生产网络对世界经济影响的不断深化,产业的关联效应呈现出不同于以往的特征。一方面,伴随分工的细化,国内产业间的关联互动有所加强;另一方面,生产分割与中间产品贸易盛行,促使国际间的产业关联效应不断得以强化。因此,重新审视产业关联的效应具有极强的现实意义。

国内外学者对产关联效应进行了较为细致深入的探讨。一是基于产业层面或城市层面数据,借助投入产出分析法研究国内产业波及效应,代表性文献包括:陈曦和席强敏等结合2007年中国投入产出表与城市层面的数据,借助影响力系数等指标和空间误差模型,检验得出中国有39个产业存在较强的空间关联效应[1]。余典范和张亚军基于1987—2010年国内投入产出数据,对比了制造业和服务业产业关联特征的变化。研究显示两者的关联效应均有所加强,其中制造业对经济的驱动性进一步增强,同时服务业对经济的支撑性日益凸显[2]。刘书瀚和张瑞等基于1997年、2002年与2007年三年的中国投入产出数据,立足中间需求结构与中间投入结构双视角,借助影响力系数和感应度系数测算,分析了制造业和生产性服务业的关联效应。研究显示:相对于生产性服务业对制造业的促进效应,制造业对其拉动效应则更为明显[3]。张月友基于1995—2010年间发布的非竞争性投入产出表数据,测算了中国产业间的后向关联、前向关联及完全关联效应。结果表明:制造业前、后向关联均较高,而服务业前向关联显著超出后向关联[4]。二是基于城市层面数据,运用空间计量方法探讨产业关联、空间效应与产业集聚的关系。研究经典文献涵盖:江曼琦和席强敏探讨了2008年上海制造业与生产性服务业的产业互动现状及其对各部门空间协同集聚的影响。结果显示,对于多数产业而言,产业关联并非产业空间协同集聚的关键因素[5]。陈洁和王耀中基于地级市层面数据,借助区域经济带空间计量检验得出:产业关联对生产性服务业集聚的影响存在显著行业差异[6]。金晓雨通过涵盖共同集聚指数的面板数据回归分析,检验得出,制造业和生产性服务业共同集聚倾向显著,并且该倾向伴随产业关联度提升而逐步加强[7]。三是基于各国投入产出表,围绕着产业关联效应对比各国产业关联效应差异或基于国际投入产出表,探讨国际间产业关联与依赖。前者代表性文献包括:刘合光和潘启龙等借助中间投入、中间需求、感应度系数和影响力系数等指标测算,对比分析了2007年中美农业的产业关联效应的异同。研究得出:相对于美国农业的现代产业特征,中国农业弱质性凸显。中国农业与美国农业相比,其影响力系数相对较低[8]。刘向东和石杰慎分别基于1995、1997、2002和2005年中国、美国、日本、法国和英国各国投入产出数据,通过中间投入率、中间需求率与感应度系数等指标测算,对比了5国商业产业关联效应的异同。研究指出,无论是我国,还是其他4国的商业均与第二产业关联显著[9]。吴利华和纪静依次基于中美两国各自的投入产出数据,借助关联比例法测算了中美两国产业关联强调的差异。研究表明中国电子信息制造业与服务业存在弱关联性[10]。后者代表性文献包括:李晓和张建平基于《2000年亚洲国际投入产出表》,分析了中韩两国产业关联特征。研究认为:中韩制造业中间需求与中间投入结构非均衡特征明显,韩国制造业对中国产业具有较强的依赖性[11]。张咏华基于1995—2011年国际投入产出表,测度了国际产业关联效应,并以此勾勒出制造业全球价值链的动态变迁[12]。

鉴于上述分析,可以得出现有研究鲜有将国内和国际投入产出表结合起来进行研究,并且产业关联度的测算主要围绕影响力系数和感应度系数展开,难以刻画产业的关联网络特征。本文立足国内与国际双视角,结合投入产出分析法与社会网络分析法,更为全面地探讨中美两国产业关联特征。

二、中美两国17工业行业国内产业关联效应分析

为了积极推动“走出去”战略的实施,我们既要明确中国工业中哪些产业前、后项关联效应显著,为经济发展之首选,又要明确哪些产业是国际经济关联的桥梁,中介中心性凸显。为此本文将投入产出分析法与社会网络分析法相结合,通过测算影响力系数、推动力系数和中介中心度指数来明确中国工业走出去的思路。

(一)中国工业行业的国内关联效应分析及与美国的对比

影响力系数是投入产出分析法中常用指标,用于测算某产业最终需求增加1个单位时,对其他部门产生的生产需求波及效应,其计算公式如下:

(1)

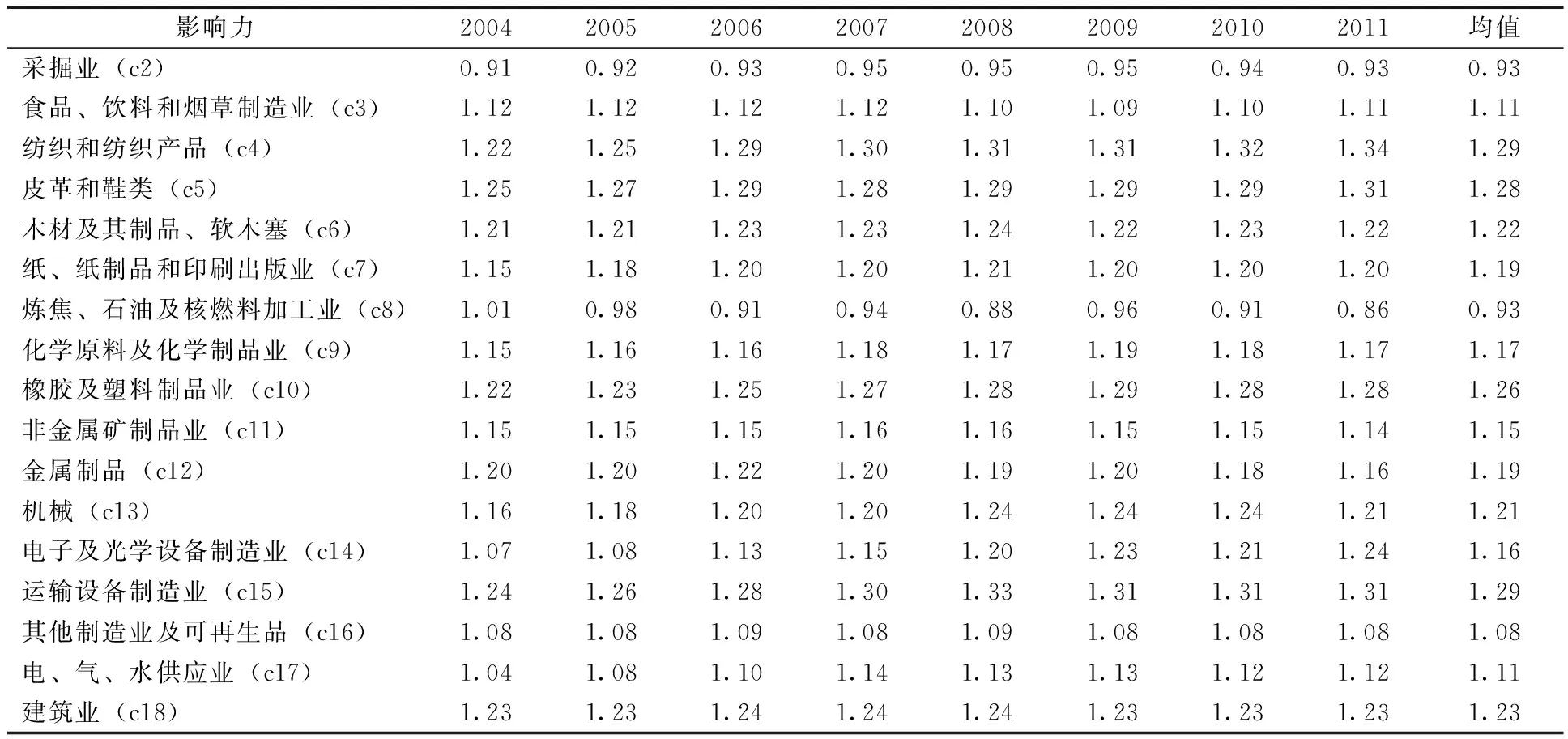

2004—2011年美国工业行业的影响力系数均值大都高于1,仅采掘业、炼焦、石油及核燃料加工业、电子及光学设备制造业低于社会平均波及影响程度。在美国工业中,食品、饮料和烟草制造业,木材及其制品、软木塞,运输设备制造业影响力系数分居前三位。

与美国相类似,考察期间中国采掘业和炼

焦、石油及核燃料加工业影响力水平也低于社会平均波及影响程度,但电子及光学设备制造业两国情形有所不同,中国电子及光学设备制造业影响力系数为1.16,大于1,而美国电子及光学设备制造业影响力系数仅为0.92,其对国民经济其他部门的拉动作用显著低于中国。对于中国而言,影响力系数位列前三的行业分别是纺织和纺织产品、运输设备制造业、皮革和鞋类。与美国相比,中国食品、饮料和烟草制造业影响力水平相对较小,皮革和鞋类、纺织和纺织产品影响力水平略高。对于中美两国来说,运输设备制造业影响力系数排名均较为靠前。

表1 2004—2011年美国工业各行业影响力水平测算

表2 2004—2011年中国工业各产业影响力水平测算

推动力系数表示所有工业产业各增加1个单位最终产品时,所需第i产业提供完全供给程度与平均程度的比较。感应度系数Si的计算公式如下:

(2)

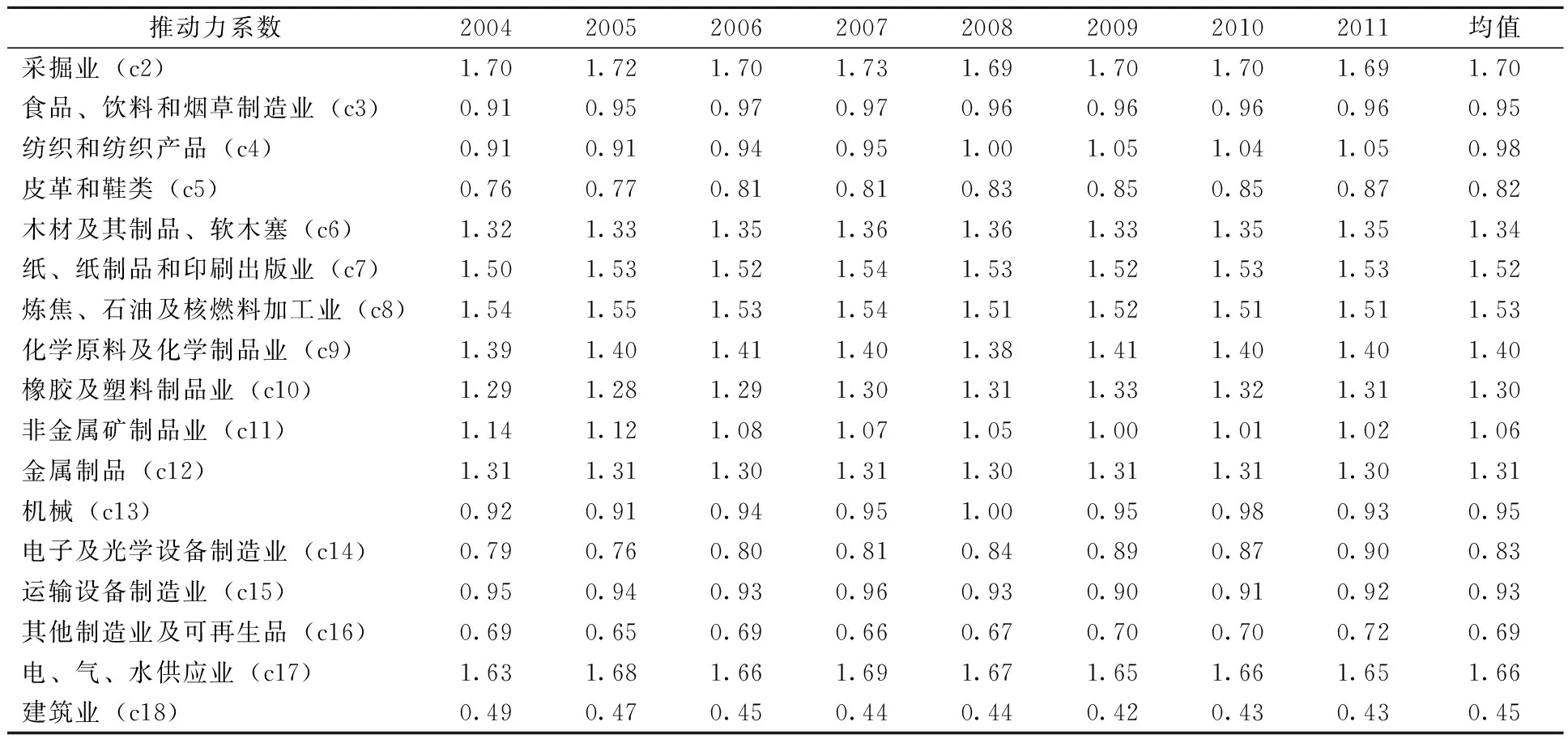

从2004—2011年中国工业各行业推动力系数的均值来看,大于1的行业包括:采掘业(c2),木材及其制品、软木塞(c6),纸、纸制品和印刷出版业(c7),炼焦、石油及核燃料加工业(c8),化学原料及化学制品业(c9),橡胶及塑料制品业(c10),非金属矿制品业(c11),金属制品(c12),电、气、水供应业(c17),这些产业对国民经济的推动效应超出社会平均水平。小于1的行业涉及:食品、饮料和烟草制造业(c3),纺织和纺织产品(c4),皮革和鞋类(c5),机械(c13),电子及光学设备制造业(c14),运输设备制造业(c15)和建筑业(c18),此类产业对中国经济的推动作用居于社会平均水平之下。考察期间中国工业排名前三的产业依次为:采掘业(c2),电、气、水供应业(c17)和炼焦、石油及核燃料加工业(c8),其在国民经济中的瓶颈效应尤为显著。

表3 2004—2011年中国工业各产业推动力系数测算

2004—2011年美国工业各行业推动力系数均值显示,大于1的行业为采掘业(c2),纺织和纺织产品(c4),木材及其制品、软木塞(c6),纸、纸制品和印刷出版业(c7),炼焦、石油及核燃料加工业(c8),化学原料及化学制品业(c9),橡胶及塑料制品业(c10),非金属矿制品业(c11),金属制品(c12),电、气、水供应业(c17)。小于1的行业为食品、饮料和烟草制造业(c3),皮革和鞋类(c5),机械(c13),电子及光学设备制造业(c14),运输设备制造业(c15)和建筑业(c18)。考察期间美国工业排名前三的产业依次为:金属制品(c12),木材及其制品、软木塞(c6),采掘业(c2)。

上文我们对2004—2011年间中国和美国17个工业行业的影响力系数和推动力系数进行测算,为了能够直观反映17个工业行业中哪些行业兼具“支柱产业”和“瓶颈产业”特征,即对国民经济具备拉动和推动双重功效,本文通过绘制面板数据折线图加以体现。由图1可知,对于中国来说,木材及其制品、软木塞(c6),纸、纸制品和印刷出版业(c7),化学原料及化学制品业(c9),橡胶及塑料制品业(c10),金属制品(c12)和电、气、水供应业(c17)影响力和推动力两系数均大于1,此类产业对国民经济的发展尤为重要。对于美国来说,纺织和纺织产品(c4),木材及其制品、软木塞(c6),纸、纸制品和印刷出版业(c7),化学原料及化学制品业(c9),橡胶及塑料制品业(c10),金属制品(c12)具有拉动和推动经济双重功效。

表4 2004—2011年美国工业各产业推动力系数测算

图1 2004—2011年中美两国17个工业行业国内产业关联效应评价

三、中美两国17工业行业国际产业关联效应分析

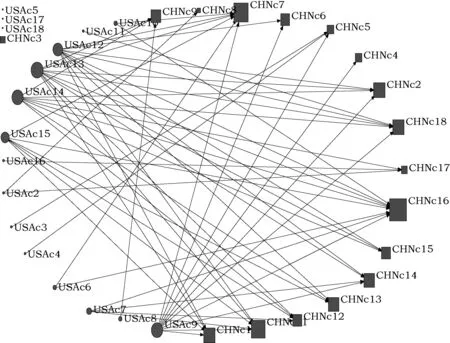

本文基于需求和供给双视角来探讨中美17个工业行业间的关联特征。一方面,我们以2011年中国对美国直接消耗系数为纽带来构建中美17个工业行业间的关联网络,临界点为0.0002(即中国对美国直接消耗系数的均值)。由中美两国生产网络的关联特征我们可以得出:第一,对于中国而言,特征向量中心度较大的工业行业为纸、纸制品和印刷出版业(c7),非金属矿制品业(c11)和其他制造业及可再生品(c16),这些行业对美国中间投入品的需求较为强烈,对美国的工业表现出较强的依赖性。如:中国的其他制造业及可再生品(c16)与美国木材及其制品、软木塞(c6),纸、纸制品和印刷出版业(c7),化学原料及化学制品业(c9),橡胶及塑料制品业(c10),金属制品(c12),机械(c13),电子及光学设备制造业(c14)和运输设备制造业(c15)关联较为显著。第二,对于美国而言,特征向量中心度较大的工业行业为化学原料及化学制品业(c9)、金属制品(c12)、机械(c13)、电子及光学设备制造业(c14)和运输设备制造业(c15)。这些行业对中国工业发展表现出较强的支撑性,在中美17个工业行业所构建的关联网络中居于核心地位。

另一方面,我们转换视角,以2011年美国对中国直接消耗系数为纽带来构建中美17个工业行业间的关联网络,临界点为0.0003(即美国对中国直接消耗系数的均值)。由中美两国生产网络的关联特征我们可以得出:第一,对于美国而言,纸、纸制品和印刷出版业(c7),运输设备制造业(c15)、其他制造业及可再生品(c16)和建筑业(c18)对中国工业的依赖性相对较强。第二,对于中国而言,化学原料及化学制品业(c9)、橡胶及塑料制品业(c10)、金属制品(c12)、机械(c13)、电子及光学设备制造业(c14)对美国工业的发展表现出较强的支撑性。

图2 2011年中国各行业在中美两国生产网络中分工地位

图3 2011年中国各行业在中美两国生产网络中分工地位

鉴于上述分析,我们可以得到:纸、纸制品和印刷出版业(c7)和其他制造业及可再生品(c16)主要以需求途径来强化中美间的产业关联;而与之伴随,化学原料及化学制品业(c9)、橡胶及塑料制品业(c10)、金属制品(c12)、机械(c13)和电子及光学设备制造业(c14)主要以供给途径加强中美产业间的互动融合。

四、结论与启示

综合上文分析,我们可以得出以下结论与启示:

第一,对于中美两国而言,木材及其制品、软木塞(c6),纸、纸制品和印刷出版业(c7),化学原料及化学制品业(c9),橡胶及塑料制品业(c10),金属制品(c12)均具有拉动和推动经济双重功效。这不难理解。一方面,相对于服务业,制造业对国民经济带动作用更为明显;另一方面,此类行业多作为中间投入为其它行业所用,因此对国民经济支撑性亦较强。以纸制品和印刷出版业为例,其上游与林业和木材加工关联显著,下游与科研、教育紧密相连。鉴于此类行业兼具带动与支撑经济双重功效,因此其发展应备受关注,从而在消除经济发展瓶颈的同时,启动经济增长新引擎。

第二,对于中美两国而言,纸、纸制品和印刷出版业(c7)和其他制造业及可再生品(c16)主要以需求途径来强化中美间的产业关联。这一则反映出伴随经济一体化发展及全球价值链的解构,无论是中国,还是美国,工业生产过程中对国外中间投入品依赖程度均有所加强,纸、纸制品和印刷出版业及其他制造业多处于全球价值链下游位置。再则体现了中美两国此类行业贸易互补性强,合作空间巨大。考虑中间产品贸易往往伴随前后向关联产业的技术外溢,因此中国在参与国际分工协作的过程中,既要善于捕捉国际间的技术外溢,进一步提升产品竞争力,又要通过“归核化”战略,积极掌控全球价值链的核心链接,实现跨境产业链与自主全球生产网络构建的同时,强化产业国际关联,增强中国各产业增值的能力。

第三,对于中美两国而言,化学原料及化学制品业(c9)、橡胶及塑料制品业(c10)、金属制品(c12)、机械(c13)和电子及光学设备制造业(c14)主要以供给途径加强中美产业间的互动融合。这使我们意识到,此类产业通常位于全球价值链上游位置,对其他产业支撑性较强。我国应以此类产业为抓手,积极融入全球生产网络,提升我国工业参与国际分工的广度和深度,实现中国工业全球价值链分工位置由中下游向上游转变,进一步提升我国工业行业国际分工地位。