管理者风险特质、盈余管理与盈余持续性

薛志超,尹宗成

(安徽农业大学经济管理学院,合肥 230036)

随着我国资本市场的日趋成熟,投资者队伍不断壮大,投资者的投资决策显得越发重要。会计盈余作为投资决策的重要财务指标和决策依据,自然也就成为了众多专家学者研究的热点。会计盈余不但可以作为业绩衡量和盈利预测的指标,而且还可以作为盈余质量的评判依据。盈余质量可以通过盈余持续性、盈余变异性、以及盈余可预测性予以替代,其中盈余持续性是后两者的基础,也是最为广泛接受的盈余质量的替代指标。盈余持续性反映了企业财务报表提供的会计信息质量水平,也为投资者进行投资决策提供了依据。因此,通过对盈余持续性的研究一方面可以提高投资者的决策水平,另一方面可以改善企业的盈利能力。

1 文献综述

目前,有关盈余持续性的文献主要包括以下几类:

盈余持续性定义。目前国内外学者对于盈余持续性的概念并未形成统一的认识。RobertLipe从盈利预测的角度解释了盈余持续性,他认为盈余持续性其实就是上期盈余相对于本期盈余的增加量的持续性[1]。随后Choi提出了类似的概念,即盈余持续性就是指当期会计盈余在未来期间仍然能够持续的可能性,并提出盈余持续性较强的企业盈利预测越准确[2]。国内学者宋剑峰在对盈余持续性研究中,认为盈余持续性是指未来期间会计盈余能够对本期的盈余保持的可能性[3]。

盈余持续性测度。对于会计盈余持续性的度量大致包含以下几种:一阶自回归模型、财务指标分析法、时间序列模型测算法。其中使用最广泛的测算方法是一阶自回归模型,最早由Freeman提出该模型,该模型是利用本期会计盈余对下一期会计盈余进行预测,本期会计盈余的系数介于0-1之间说明具有持续性,系数越大持续性越强[4]。另外,Lev等发现利用财务指标进行盈余持续性的度量效果比较理想[5]。张兰萍通过构建财务指标来对盈余持续性进行估计[6]。Lipe利用时间序列模型对盈余持续性进行度量,并将会计盈余与股票的回归系数作为盈余持续性衡量的指标[1]。

盈余持续性影响因素。Skinner D.J.和Soltes E.从股利的角度对盈余持续性进行研究,他认为定期发放股利的企业盈余持续性比较强;另外,他还发现定期公布企业的收益信息有利于增强企业的盈余持续性[7]。Scott A.Richardson等考察了会计收益可靠性的影响,研究结果表明收益可靠性与会计盈余持续性存在正向相关关系[8]。李卓、宋玉认为企业现金股利的派发有利于企业盈余持续性的增强[9]。宋建波、高升好、关馨姣在研究机构投资者的持股比例与盈余持续性的关系中发现,机构投资者持股比例的上升会对盈余持续性产生不利的影响[10]。张国清以非金融类上市公司为研究对象实证研究了内部控制与盈余持续性的影响,结果发现两者关系并不显著[11]。

盈余持续性的经济后果。肖华、张国清从内部控制及企业价值的视角研究盈余持续性,结果发现内部控制好的企业盈余持续性强,进而对企业的价值产生积极的影响[12]。赵晶以盈余变异系数作为会计盈余持续性的替代指标,考察了盈余持续性与盈利预测的关系,证实了两者存在显著的关系[13]。谭青、杨晓英等认为盈余持续性在投资者关注与盈余管理的关系中充当了中介,即投资者关注通过盈余持续性作用于盈余管理,且投资者关注可以增强盈余持续性,盈余持续性可以抑制盈余管理[14]。

通过对国内外的文献进行梳理,可以知道关于盈余持续性的文献主要集中于对盈余持续性影响因素及经济后果的研究,往往忽略了对作用机理的探讨。因此,本文以A股上市公司财务数据为样本,研究管理者风险特质与盈余持续性的相关关系,并就两者的作用机理进行进一步的研究,旨在进一步丰富相关理论以及为后续研究提供借鉴。因此,本文以A股上市公司财务数据为样本,研究管理者风险特质与盈余持续性的相关关系,并就两者的作用机理进行进一步的研究,旨在进一步丰富相关理论以及为后续研究提供借鉴。

2 理论基础与研究假设

2.1 管理者风险特质与盈余持续性

盈余持续性是盈余质量的重要组成部分,并被学术界广泛接受作为盈余质量的替代指标。吕春然认为盈余持续性能够从各方面综合反映企业的盈余水平及质量,能够作为盈余质量的衡量标准[15]。按照风险偏好可以将管理者分为风险偏好型、风险中性型、风险厌恶型。柴顺天认为风险偏好型管理者往往在选择企业政策和项目时比较激进,这样势必会将企业置于经营不稳定的状态且增加了企业经营的经营风险,企业的经营风险增加会导致企业现金流及会计收益持续性的波动,即企业盈余持续性降低[16]。孙文章、李延喜从委托代理的分析了风险偏好与盈余质量的关系,他认为经营权和管理权的分离,使得管理者更偏向于选择有利于个人利益的项目,同样也会选择操纵会计盈余来提升股票价格以满足个人私利,越是偏好风险的管理者这种情况越严重,这样做势必会损坏企业盈余质量[17]。基于以上分析,本文提出以下假设:

H1:管理者风险特质与盈余持续性存在负向相关关系,即管理者越偏好风险,企业的盈余持续性越弱。

2.2 管理者风险特质与盈余管理

所谓盈余管理,是指管理者在会计准则允许的框架内,对企业的会计盈余进行控制或调整以达到预期的目的。郑春艳认为偏好风险的管理者往往喜欢高估自身的能力及自身所获取信息的准确性,却总是低估项目的风险性,从而导致企业盲目的扩张与投资,企业最终陷入经营的危机,最后只能选择通过盈余管理的方式来处理这场危机,而且管理者越偏好风险盈余管理的程度越大[18]。汤玉琼认为风险偏好型管理者会趋向于对企业自身的会计盈余过于乐观的进行预计,当当期的会计盈余并未达到自己预设的标准时,他往往会选择通过盈余管理的方式确保企业绩效的达成,而且越是偏好风险的管理者,这种动机越是强烈,盈余管理程度越大[19]。基于以上分析,本文提出以下假设:

H2:管理者风险特质与盈余管理正向相关,即管理者越是偏好风险,越倾向于采取盈余管理的方式。

2.3 盈余管理与盈余持续性

企业的盈余信息是对企业的实际经营产生的盈余的真实反映。企业的管理层为了完成投资者和所有者所预期的盈余要求,往往选择通过盈余管理的方式。投资者利用经过盈余管理后的财务信息进行财务决策会损坏投资者的利益,并且不会对该企业经营状况有正确的了解。这样必然为后期埋下了祸患,当潜在的风险发生时,利益相关者对突发状况手足无措,最终使得企业陷入危机,会计盈余不断波动,即对盈余持续性产生不利影响[20]。基于以上分析,本文以下假设:

H3:盈余管理与盈余持续性存在负向相关关系。

2.4 盈余管理在管理者风险特质对盈余持续性的关系的中介效应

盈余管理是通过对会计政策进行选择从而将企业盈余调整或控制在能够实现自身效应最大化的范围内。张铁铸认为管理层为了实现自身利益最大化,按照自身的意图进行会计选择会导致会计政策所产生的经济后果超过对企业来说的最佳水平;换句话说,管理者盈余管理操作可能会引发严重损害企业盈余质量的后果。另外,他认为企业管理者的风险特质会影响自身的主观贴现率,主观贴现率指的是决策个体对于未来行动预期的效用评价,会因个人差异存在显著不同。管理者通过调整会计政策进而进行盈余管理,会因盈余管理的程度不同给自身带来不同的效用。因此,主观贴现率不同会直接影响会计政策的选择进而影响盈余管理的程度。再次,他认为企业管理者越偏好风险,他选择的会计政策越激进,企业的盈余管理程度越大,最终导致会导致经济后果超过对企业来说的最佳水平,甚至会损害企业的盈余质量。结合上述的理论分析可以得知,管理者风险特质与盈余管理存在正向相关关系,盈余管理与盈余持续性存在负向相关关系,可见盈余管理在管理者风险特质对盈余持续性的影响中充当中介作用。基于以上分析,本文提出以下假设:

H4:盈余管理在管理者特质对盈余管理的影响中充当中介作用。

3 研究设计

3.1 研究样本

本文以2011-2016年A股上市公司6年财务数据为研究对象,实证研究管理者风险特质与盈余持续性的关系。并按照以下标准进行筛选:

(1)剔除PT公司和ST公司。(2)剔除金融、保险公司。

(3)剔除数据残缺及异常的公司。

经过上述筛选,共获得了866家上市公司共计5196个数据。本文的数据来源于国泰安数据库,并使用Enview8.0进行实证分析。

3.2 变量选取及度量

3.2.1 被解释变量

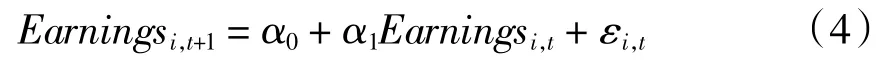

本文被解释变量是盈余持续性。盈余持续性指的是当前盈余在未来期间的持续可能性。本文对于盈余持续性的度量借鉴了Sloan的研究方法。利用一阶自回归模型对盈余持续性进行度量,具体来说以本期会计盈余作为自变量,以下一期盈余作为因变量,自变量系数介于0耀1之间说明盈余具有持续性,系数为0说明会计盈余不具有持续性,系数为1会计盈余持续性最好[21]。

3.2.2 解释变量

(1)管理者风险特质。管理者风险特质指的是管理者对于风险的偏好程度,管理者的风险偏好程度可以反映在管理者制定的财务政策及企业的财务报表账面上。本文对于管理者风险特质的衡量采用了汤颖梅等、龚光明和曾照存的做法,即企业风险资产在总资产的占比[22-23]。

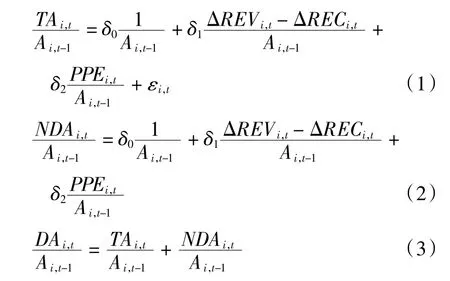

(2)盈余管理。所谓盈余管理是指管理中在会计准则框架下,为了实现特定目的对企业财务信息进行调整。国内外学者经常采用应计利润法对企业的盈余管理程度进行度量。最常用的度量模型是修正的修正的Jones模型。应计利润主要由可操纵性应计利润和非可操纵性应计利润两部分组成,本文通过修正的Jones模型将非可操纵性应计利润从总应计利润中剔除出去,并将可操纵性应计利润作为盈余管理的衡量指标。具体回归模型如下:

该测算模型又称修正的Jones模型,具体的测算过程为:通过模型 1 测算出系数 δ0、δ1、δ2,然后将系数带入模型2计算出非操作性应计利润,最后将操纵性应计利润、总应计利润带入模型3测算出盈余管理程度,本文将非操纵性应计利润取绝对值并用上期资产进行平滑作为盈余管理的替代指标[25]。

3.2.3 控制变量

通过对文献进行梳理可以知道,净资产收益率、资产负债率、应收账款占比会对盈余管理产生影响;资产负债率、自由现金流会对盈余持续性产生影响。因此,本文选取了以上变量作为模型的控制变量。

变量的符号及定义见表1。

3.3 模型设定

3.3.1 盈余持续性检验模型

本文对于盈余持续性的度量采用了Sloan的一阶自回归模型,该模型设定为:

其中,Earnings代表会计盈余,本文通过构建本期会计盈余与下一期会计盈余的回归模型检验会计盈余的持续性,若α1通过t检验且介于0耀1之间,说明本文所选取的样本公司会计盈余具有持续性;若系数未通过t检验或系数小于0,则说明会计盈余不具有持续性。

表1 变量定义表

3.3.2 管理者风险特质与盈余持续性关系检验模型

为了检验管理者风险特质与盈余持续性的相关关系,本文构建了模型5:

其中,Character*Earnings为管理者风险特质与本期会计盈余的交叉项,若本期盈余的系数为正且交叉项系数显著为负,说明管理者风险特质与盈余持续性显著负相关。若交叉项的系数为正,则两者存在正向相关关系。

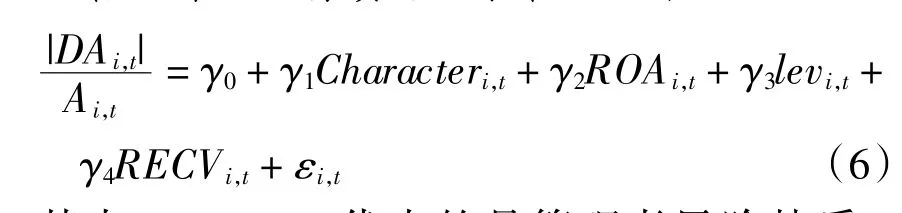

3.3.3 管理者风险特质与盈余管理关系检验模型

其中,Character代表的是管理者风险特质,|DA|/A为盈余管理程度,根据假设可以推断出γ1显著为正。

3.3.4 盈余管理与盈余持续性关系检验模型

为了验证管理者盈余管理程度与盈余持续性关系,本文构建了模型7:

其中,|DA|/A为盈余管理程度,Earnings*|DA|/A代表的是盈余管理程度与本期会计盈余的交叉项,根据假设可以推断出μ3小于0.

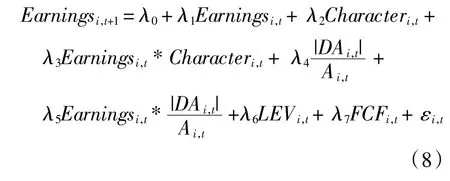

3.3.5 中介效应检验模型

为了检验盈余管理在管理者风险特质对盈余持续性影响中是否存在中介效应,本文提出了模型8:

本文对于中介效应的检验借鉴了温忠麟和叶宝娟的做法:首先,检验模型5 Earnings*Character的系数β3,若β3通过t检验则进行下一步检验;若没有通过t检验,该自变量与因变量不相关应停止中介效应检验。其次,当β3通过检验,现在需要依次检验模型6的γ1和模型8的姿5,若两个系数中至少有一个不显著,需对其进行Sobel检验,Sobel检验显著则存在中介效应,若Sobel检验不显著,则中介效应不存在;若两个系数均通过了t检验,则仍需进行下一步的检验,下一步需要检验模型8的λ3若通过了t检验,则说明存在部分中介效应,若未通过t检验则存在完全中介效应[26]。

4 实证结果与分析

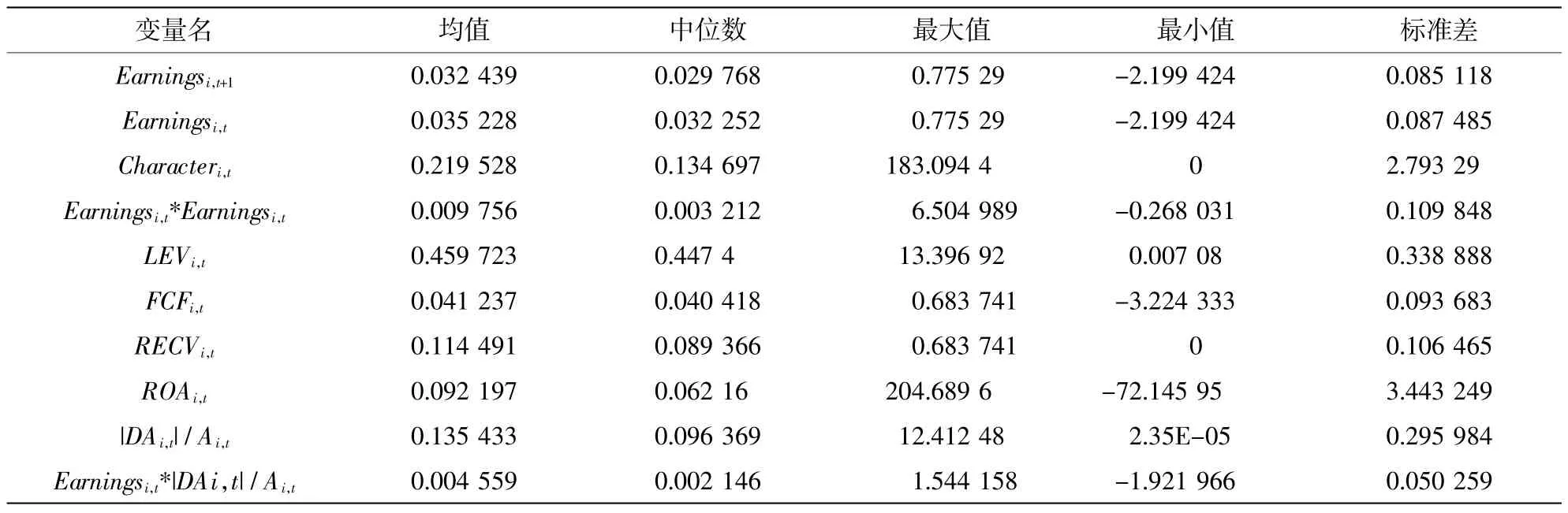

4.1 描述性统计

表2为主要变量的描述性统计表。从表中可以发现,本期会计盈余均值为0.032 4,中位数为0.029 768,上期会计盈余均值为0.035 2,中位数为0.032 3,与最大值和最小值相比相差很大,表明不同的上市公司会计盈余差异较大。管理者风险特质均值为0.219 5,与最大值与最小值差距明显,说明样本上市公司管理者总体偏向于风险厌恶型,但也不乏极度偏好风险和极度厌恶风险的管理者。盈余管理程度均值为0.135 433,与极值相比,差距比较大,说明了公司盈余管理程度各不相同。

4.2 回归结果与分析

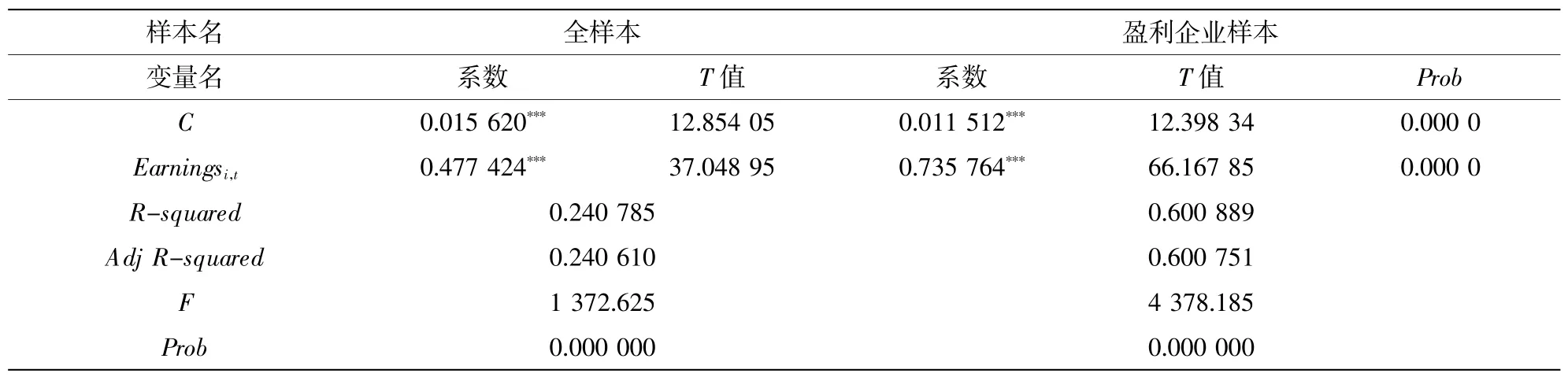

表3是盈余持续性检验模型的回归结果。其中,本期的会计盈余Earningsi,t的系数为0.477 424且在1%的水平下显著,说明本文所选取的样本上市公司的会计盈余具有持续性,可以进行下一步的实证。另外,模型的R-squared=0.240 785,Adj R-squared=0.240 610,模型的R2比较小这是因为本文并没有将影响盈余持续性的变量全部考虑进去。最后,模型的F值为1 372.625,表明模型整体比较好,利用该模型对盈余持续性进行测算比较合理。

表2 主要变量描述性统计表

表3 盈余持续性检验模型回归结果(N=4 330)

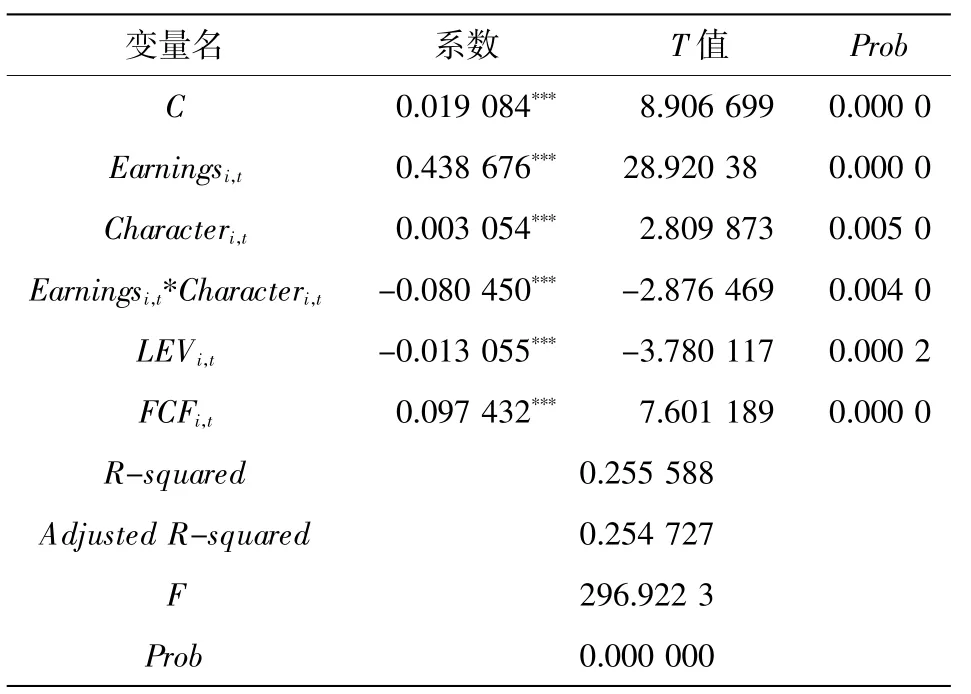

表4的管理者风险特质与盈余持续性关系检验模型回归结果。从表4可以知道本期会计盈余系数为0.438 676且在1%的水平下显著,说明会计盈余具有持续性。另外,管理者风险特质与本期盈余持续性的交叉项系数显著为负,表明了管理者风险特质与盈余持续性存在负向相关关系,这与假设H1结论一致。然后,由于该模型只是考虑了资产负债率和自由现金流2个控制变量,所以该模型R-squared并不是很大。最后,模型的F值比较大,说明模型比较理想。

表4 管理者风险特质与盈余持续性关系检验模型3(N=4 330)

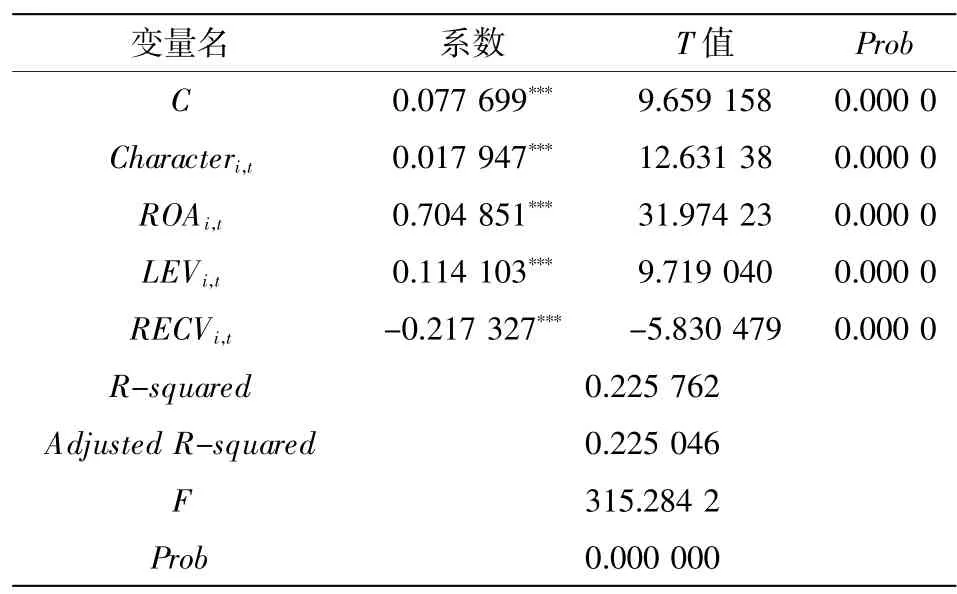

表5为管理者风险特质与盈余管理的关系检验模型的回归结果。其中,管理者风险特质的系数为正且在1%的水平下显著,表明了管理者风险特质与盈余管理存在正向相关关系;即风险偏好型管理者往往趋向于使用盈余管理,刚好验证了H2的假设。本文的R-squared比较小,这是由于没有考虑到盈余管理的所有影响因素,但并不影响实证结论。最后,模型的F值比较大,说明模型整体比较理想。

表5 管理者风险特质与盈余管理关系检验模型3(N=4 330)

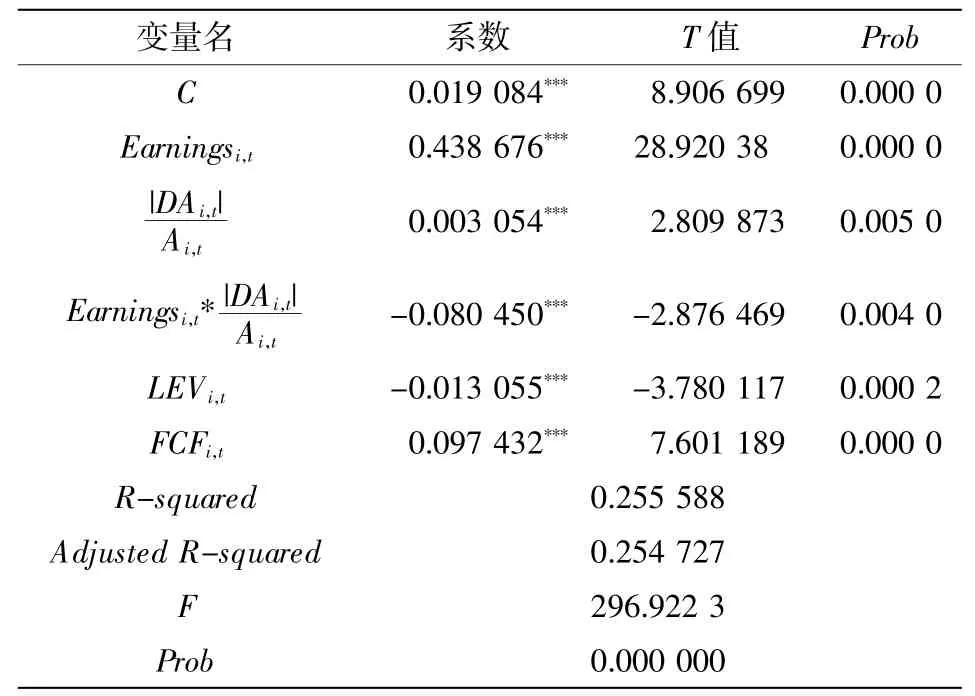

表6是盈余管理与盈余持续性关系检验模型的回归结果。从表中可以知道:所有变量均通过了t检验,说明各个变量与盈余持续性的关系都比较显著。其中,盈余管理与会计盈余的交叉项的系数为-0.080 450,且在1%的水平下显著,说明管理者的盈余管理程度与盈余持续性确实存在着负向相关关系,这与假设的结论一致。最后,模型的F值数值比较大,说明模型本身比较合理,用该模型对两者的关系进行检验是合理的。

表6 盈余管理与盈余持续性关系检验模型(N=4 330)

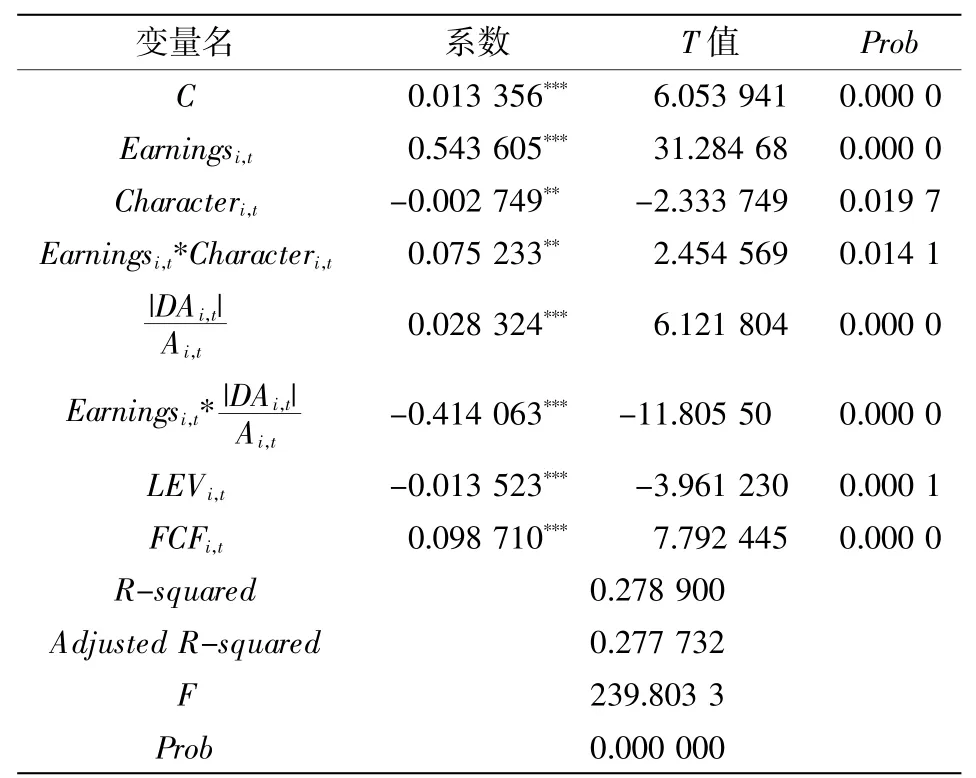

表7为中介效应检验模型的回归结果。根据中介效应检验模型的检验过程:首先,模型5会计盈余与管理者风险特质的交叉项系数为-0.080 450且在1%水平下显著;其次,进行下一步检验,模型6的管理者风险特质的系数为0.017 947,模型8盈余管理与会计盈余交叉项的系数为-0.414 063,且都通过了t检验,也表明了盈余管理与盈余持续性存在反向关系;然后对模型8会计盈余与管理者风险特质的交叉项系数进行检验,系数为0.075 233且在5%水平下显著,以上分析共同证明了盈余管理在管理者风险特质对盈余持续性的影响中充当中介作用。根据中介效应检验模型可以得知,若由会计盈余与管理者风险特质的交叉项通过t检验说明具有部分中介效应;若没有通过则存在完全中介效应,从回归结果可以知道该交叉项通过检验,说明模型具有部分中介效应。这与假设H4的结论相同。

表7 中介效应检验模型3(N=4 330)

5 稳健性检验

由于亏损企业相对于未亏损企业,风险偏向性管理者更加倾向于采取盈余管理的方式来粉饰财务报表以使得下一期能够盈利,这势必会导致企业盈余持续性下降并且亏损企业下降幅度可能会更大。为了进一步检验实证结果的稳健性,本文通过剔除实证数据中亏损企业样本数据,以盈利企业作为稳健性检验的样本,再次检验管理者风险特质、盈余管理和盈余持续性三者的关系。如果稳健性检验的结果仍然能够证明三者存在上述结论,说明本文的实证结果具有稳健性。稳健性检验结果见表8。

由表8可以知道盈利企业样本的回归结果与全样本的结果符号相同且全通过了t检验和F检验说明盈余持续性检验模型得出的实证结果具有稳健性。

由表9可以知道全样本的实证结果与盈利企业样本的实证结果各变量符号相同,且除了一个控制变量的t检验没有通过。但是该控制变量的t检验即使没有通过,但是这并不影响本文的实证结果,因为如果把该控制变量剔除,得出的新模型各个变量均能通过t检验和F检验。说明管理者风险特质与盈余持续性模型得出的结果具有稳健性。

由表10可以发现,全样本的回归结果跟盈利企业样本的回归结果各变量均通过检验且符号相同,说明管理者风险特质与盈余管理检验模型具有稳定性。

由表11可以知道,全样本和盈余持续性各变量的符号均相同且均通过了t检验和F检验,说明先前的回归结果与稳健性检验的结果一致,回归结果得出的结论具有稳健性。

由表12可以知道,盈利企业样本各变量均通过了t检验和F检验,且稳健性检验模型按照上中介效应的检验过程进行检验,同样能够得出盈余管理能够充当部分中介作用,说明中介效应检验模型得到的实证结果具有稳健性。

表8 盈余持续性检验稳健性检验

表9 管理者风险特质与盈余持续性稳健性检验

表10 管理者风险特质与盈余管理稳健性检验

表11 盈余管理与盈余持续性稳健性检验

表12 中介效应检验稳健性检验

6 结 论

本文首先从理论上分析了管理者风险特质与盈余持续性存在的相关关系,并从盈余管理的角度解释了两者关系的作用机理。然后,本文以866家

A股样本上市公司6年财务数据为研究对象,对管理者风险特质、盈余管理及盈余持续性三者的关系进行实证检验,得出以下结论:管理者风险特质与盈余持续性存在负向相关关系,盈余管理在两者中的关系中充当部分中介作用。具体来说,风险偏好型管理者趋向于通过盈余管理的方式来粉饰财务报表以达到预期的目的,而且风险偏好程度越大所采取的盈余管理程度越大;管理者的盈余管理程度越大,企业盈余持续性越弱。