上市公司股权集中度对公司绩效的影响分析

武魏巍,蔡孟玉

Berle和Means(1932)在他们的著作《现代公司与私有产权》中提出了委托代理理论,他们认为公司治理问题是由委托代理带来的[1]。股权集中度对公司绩效的影响主要是股东与管理者、大股东与中小股东之间的两种代理问题。当股权集中度较低时,代理问题主要指股东与管理者之间的问题;当股权集中度较高时,代理问题主要是大股东与种小股东之间的问题[2]。当股权较分散时,各个股东都不能掌握公司的主导权,也没有足够的动力对管理者进行监督,形成“搭便车”现象,管理者会侵占股东权益,做出不利于公司发展的行为[3]。在这种情况下提高公司的股权集中度,一方面能够增强股东参与公司治理的积极性,使控股股东的利益与公司的利益联系更加紧密,激励控股股东做出有利于公司发展的决策,加强对管理层的监督;但是另一方面当股权高度集中时,控股股东对公司享有绝对的控制权,会做出侵害公司中小股东利益与公司整体利益的行为,以谋求自身利益的最大化[4]。

1 研究设计

1.1 研究假设

目前无论是国外学者还是国内学者,都没有就股权集中度对公司绩效的影响得出一个相一致的结论。关于股权集中度对公司绩效的影响,其研究结论主要有以下几种:线性相关关系,包括正相关和负相关;非线性相关关系,包括正U形和倒U形;不相关。造成研究结论不同的原因包括:不同学者所选股的指标不同,不同国家及同一国家不同时间的经济发展阶段不同,不同学者选取的研究对象或者样本不同也会导致研究结论不同等。

在之前学者研究的基础上,以近三年我国上市公司为样本,通过建模分析股权集中度对公司绩效的影响。若假设1成立则说明股权集中度与公司绩效之间为线性相关关系,正相关或者负相关;若假设2成立则说明股权集中度与公司绩效之间为非线性相关关系,正U形或者倒U形;若假设1和假设2都不成立,者说明股权集中度与公司绩效不相关。

假设1:股权集中度与公司绩效呈线性相关关系

假设1a:股权集中度与公司绩效正相关;假设1b:股权集中度与公司绩效负相关

假设2:股权集中度与公司绩效呈非线性相关关系

假设2a:股权集中度与公司绩效为正U形相关关系;

假设2b:股权集中度与公司绩效为倒U形相关关系

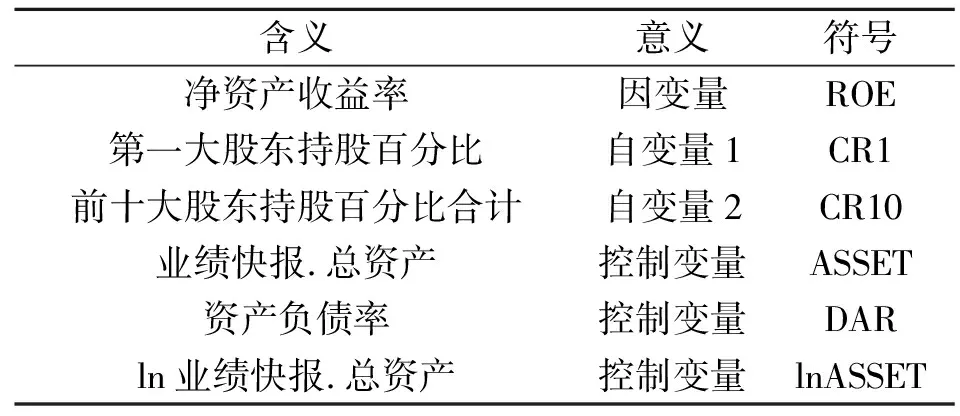

表1 变量设置

1.2 样本及变量设置

选取2014-2016年的上市公司为研究样本,剔除数据不完整、ST类上市公司,本文数据均为年报数据,数据来源为wind数据终端。

变量设置见表1,以净资产收益率作为衡量公司绩效的指标,即因变量为ROE;股权集中度指标采用CR指数,分别取第一大股东的持股百分比和前十大股东的持股百分比为自变量,即CR1和CR10;另外设置公司规模和公司资本结构这两个控制变量,公司规模的指标为总资产,在模型分析过程中采用其对数形式,公司资本结构的指标为资产负债率。

1.3 模型设置

以ROE为因变量,以CR1和CR10及其二次方形式分别为自变量,采用ols回归的方法,构建4个模型,其中总资产取对数形式。

模型1:ROE=β0+β1CR1+Control

模型2:ROE=β0+β1CR1+β2CR12+Control

模型3:ROE=β0+β1CR10+Control

模型4:ROE=β0+β1CR10+β2CR102+Control

其中模型1的自变量为第一大股东持股百分比和控制变量,模型2的自变量为第一大股东持股百分比、第一大股东持股百分比的平方和控制变量,模型3的自变量为前十大股东持股百分比和控制变量,模型4的自变量为前十大股东持股百分比、前十大股东持股百分比的平方和控制变量。如果模型1和模型3成立,则说明股权集中度对公司绩效的影响为线性的;如果模型2和模型4成立,则说明股权集中度对公司绩效的影响为非线性的。

2 实证分析

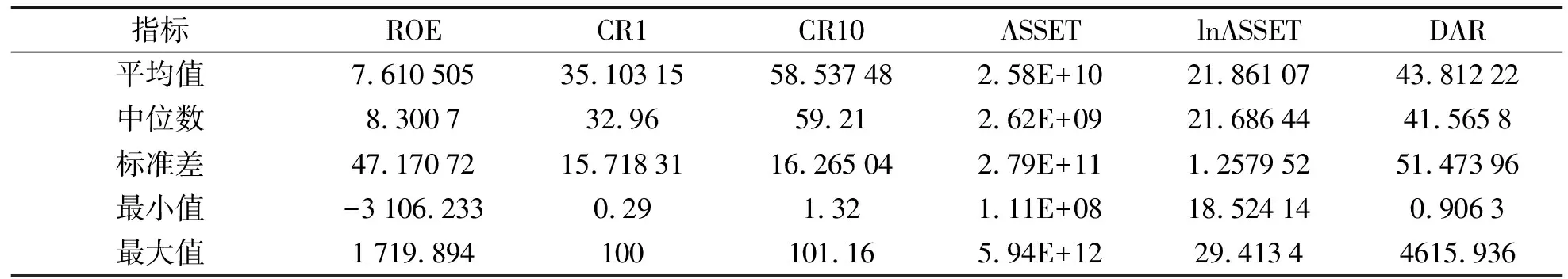

2.1描述性统计(结果见表2。)

表2 描述性统计

从描述性统计结果来看,第一大股东持股百分比的平均值为35.103 15%,说明上市公司三分之一左右的股权被第一大股东持有;前十大股东持股百分比的平均值为58.537 48%,超过了50%,说明前十大股东对公司拥有绝对的控制权,以上表明2014-2016年我国上市公司的股权相对比较集中。

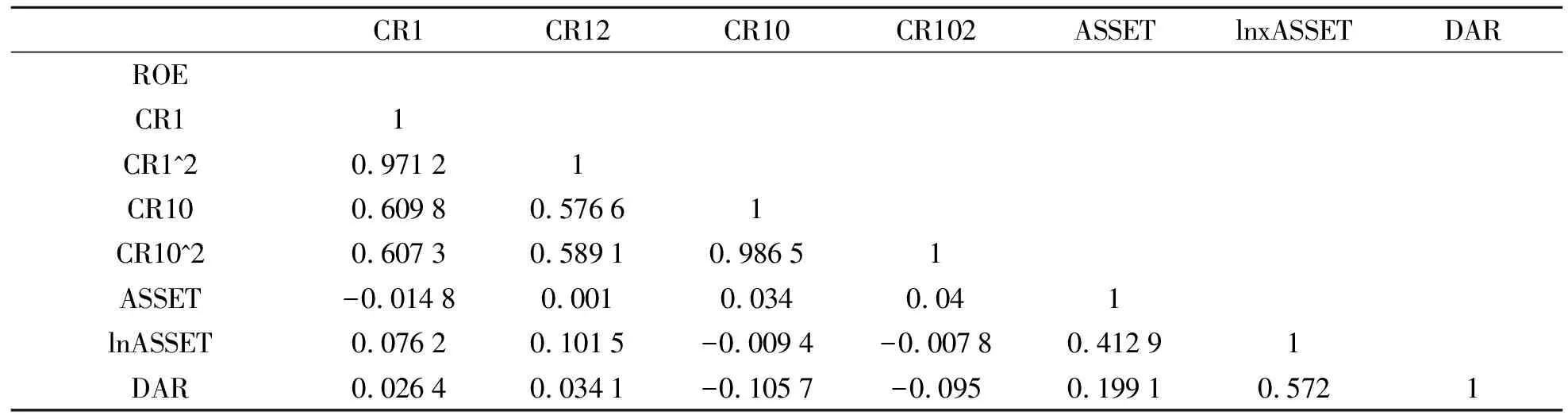

2.2相关性分析(结果见表3。)

表3 相关性分析

从相关性分析结果来看,公司效益指标即净资产收益率ROE与第一大股东持股百分比、第一大股东持股百分比的平方、前十大股东持股百分比和前十大股东持股百分比的平方之间的相关系数都是正的,表明股权集中度与公司绩效是正相关关系,且随着大股东持股百分比的提高,公司净资产收益率的增长速度也会加快。总资产及其对数形式与净资产收益率的相关系数都是正的,表明企业的总资产与公司绩效之间是正相关关系,即当企业的总资产增加时,公司绩效也会有所提升。资产负债率与净资产收益率之间的相关系数为负,表明资产负债率与公司绩效之间是负相关关系,即随着企业资产负债率的提高,公司的绩效会受到影响。以上是从相关性的结果来进行的初步分析,各个指标之间具体影响关系及影响的大小,需在建立模型后具体分析。

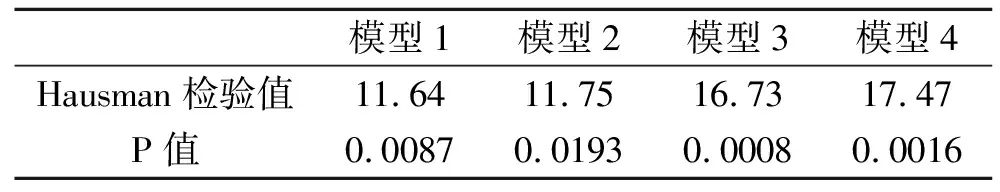

表4 Hausman检验结果

2.3 回归结果及结论

Hausman检验结果见表4,回归分析结果见表5。分析所使用的数据为面板数据,会受到时间、个体等因素的影响,因此在进行回归分析之前先进行Hausman检验以判断应该用固定效应模型还是随机效应模型。Hausman检验,检验的原假设是固定效应模型和随机效应模型的估计量没有差异,而在备择假设中只有固定效应模型估计量是一致的,因此如果检验拒绝原假设,则应该使用固定效应模型。

由表4可知,模型1、模型2、模型3、模型4均拒绝原假设,因此,四个模型都应使用固定效应模型。

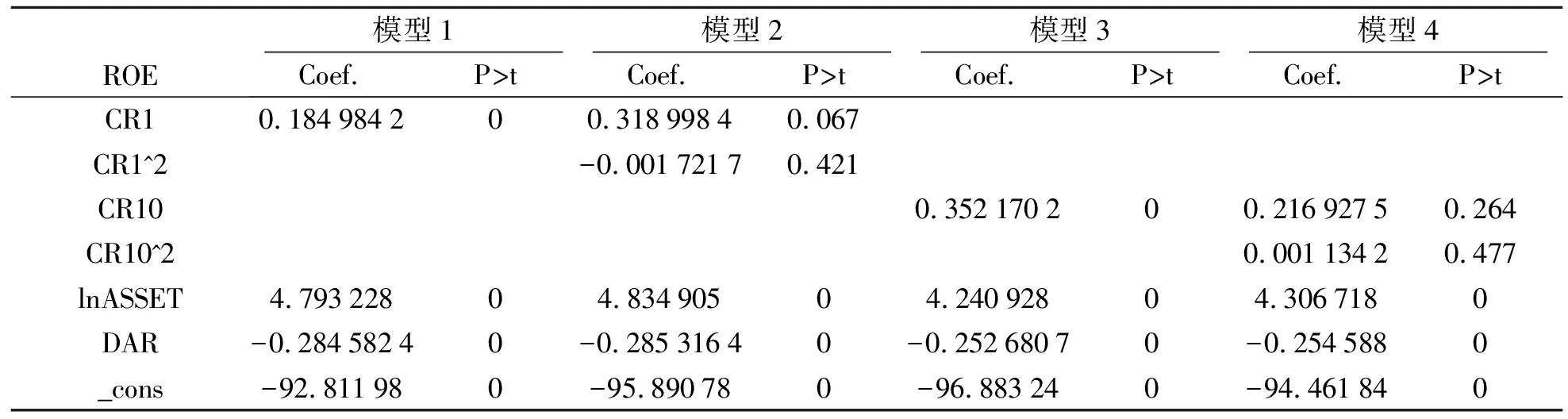

表5 回归分析结

从模型1的结果可以看出CR1的系数为正且显著,即第一大股东持股百分比对公司绩效的影响是正的,也就是说随着第一大股东持股百分比的增高,公司绩效会受到积极的影响;从模型2的结果来看,CR1的系数为正且显著,但CR1^2的系数并不显著,即CR1与ROE之间不存在U形相关关系;从模型3的结果来看,CR10的系数为正且显著,说明前十大股东持股百分比与公司绩效存在正相关关系;从模型4的结果来看,CR10和CR10^2的P值都不显著,即CR10和ROE之间不存在U形相关关系。由以上分析可以得出上市公司股权集中度对公司绩效的影响为线性的,且模型1和模型3中CR1和CR10的系数都为正数,说明股权集中度对公司绩效的影响为正。

综上所述,股权集中度对公司绩效的影响为线性正相关。

从模型1、模型2的结果来看,lnASSET的系数都为正且都显著,即公司总资产与公司绩效之间是正相关关系,随着公司规模的扩大,公司绩效会受到积极的影响;DAR的系数都为负且显著,即公司的资产负债率与公司绩效之间是负相关关系,随着公司资产负债率的提高,公司的绩效会受到消极的影响。

3 政策建议

第一,完善我国的法律制度,保证外部大股东对控股股东的监督。完善相关法律制度,一方面能够规范管理层对公司的管理,另一方面能够使股东的利益得到保障,特别是中小股东的利益[5]。

第二,保持适当的股权集中度和制衡度。适当的股权集中度能够使控股股东有动力参与到公司治理中,减少“搭便车”现象,适当的股权制衡度可以保证股东之间的相互监督,避免“一股独大”[6]。

第三,改善上市公司股权制衡结构,大力发展机构投资者。机构投资者相对于个人投资者有更高的专业水平,能够更好地行使作为股东的权利,并且机构投资者之间的制衡作用更加明显,对公司绩效的提高有积极的影响[7]。

参考文献:

[1] Bemledsen,M.and D.Wolfenzon.2000.The balance of power in close corporations[J].Journal of Financial Economics .2000(8):113-139.

[2] 丁寅寅.股权集中度、股权制衡度对公司绩效的影响研究——基于中小板上市公司的实证检验[J/OL].经营与管理,2017,(12):26-29(2017-11-10).

[3] 熊风华,黄俊.股权集中度、大股东制衡与公司绩效[J].财经问题研究,2016(05):69-75.

[4] 刘雪梅.股权集中度与公司绩效的关系研究[D].中国矿业大学,2016.

[5] 徐爱菲.上市公司股权集中度与公司绩效的相关性研究[J].西南师范大学学报(自然科学版),2016,41(01):76-81.

[6] 钱美琴,黄黎利,王立平.上市公司股权集中度与公司绩效关系的实证研究[J].华东经济管理,2015,29(05):169-174.

[7] 徐文学,陆希希.股权集中度与制衡度对上市公司绩效的影响——基于饮料制造业上市公司的实证检验[J].企业经济,2014(03):185-188.