分析师跟踪对上市公司违规行为影响的实证分析

桂爱勤,龙俊雄

(中南财经政法大学 金融学院,武汉 430073)

0 引言

影响上市公司治理的外部因素多种多样,在过去的几年间已有不少学者开始着手研究证券分析师这个外部变量对企业经营决策的作用,探寻其在企业管理中具备的功能。证券分析师作为信息中介,是投资者了解企业的管道,可以降低双方的信息不对称程度,帮助投资者更好地认识并理解企业的各种财务信息。分析师常常会对一些上市公司进行评级以及各种盈利预测,这种分析报告是投资者解读企业财务状况重要的信息渠道,使投资者简单明了地对企业的未来前景作出判断。

从严格的独立性角度来看,分析师的报告受众面广,不会受到单一利益集团的控制,因而分析师能够作为外部监督者发挥公司治理的作用。分析师作为信息中介能够利用专业优势,从各种渠道收集企业的信息,并对这些信息进行整理并解读,形成分析报告,增加了披露的信息质量,降低信息不对称程度;提高市场流动性,减少管理层的高薪,使其薪酬业绩敏感性越发凸显,提高资本市场的效率,引导金融市场资源合理配置;减少企业的盈余管理和约束经理人等作用[1,2]。然而也有学者指出,证券分析师并不一定能起到外部监督者的作用。分析师报告涉及的大多是公司短期的盈利预测,这会给管理者施加较大的短期业绩压力,迫使管理层会更加注重公司的短期利益,出现“短视效应”,即为实现分析师的短期盈利预测不得不放弃一些具备长期稳定盈利的成长项目。

现有文献主要关注信息质量、预测偏差、企业盈余管理、资本市场效率、企业创新研发等方面,少有文献研究分析师关注对企业欺诈行为的影响。因此,本文从分析师治理的角度入手,探究其在公司治理的作用,并从声誉机制的角度,考察明星分析师的声誉效应是否会强化公司治理的功能。

1 理论分析与假设提出

分析师报告涉及的大多是公司短期的盈利预测,这会给面临激烈竞争的职业经理人带来短期业绩压力,考虑到自身风险收益、职业发展和市场声誉,管理层会更加注重公司的短期利益,出现“短视效应”。若职业经理人没能达到分析师的预测目标,则会面临公司价值降低、薪酬减少甚至被解雇的风险,那么管理层就有动机去迎合分析师而进行违规操作以保障自己的私人利益不受损失。分析师出于自身利益的驱动,也会在一定情形下选择与经理层合谋,特别是在面临巨大的业务需求压力的时候,会保持与职业经理人的良好关系,以获得更多的公司内幕信息;更有甚者,为了成功地挽留主券商的主要客户,会发布对雇主有利的报告。李春涛(2016)[3]发现,尽管分析师对应计项目的盈余管理具有抑制作用,但是这会迫使管理层转向实施对企业造成更大危害的实际盈余管理,即分析师关注度越高,企业真实盈余管理越高。

有效监督假说与市场压力假说,拥有完全相反的理论结果,两种理论上的矛盾需要通过实践检验锤出真知,具体假设如下:

假设1A:若是有效监督假说,则分析师关注度越高,公司违规的概率越小。

假设1B:若是市场压力假说,则分析师关注度越高,公司违规的可能性越大。

分析师的治理作用还与声誉机制有关,明星分析师出于自身名誉的考虑,会运用专业能力对公司变动情况进行跟踪关注,并及时、准确地更新分析报告,因而铭心分析师应当具备更强的监督作用[4]。然而,市场压力的存在,使得明星分析师会与管理层配合,掩盖其违规行为,以获得更多的公司信息,从而削弱其公司治理的作用。故此,提出如下假设:

假设2A:明星分析师存在声誉效应,有明星分析师关注的企业其违规概率更低。

假设2B:明星分析师不存在声誉效用,企业被更多的明星分析师关注,不会影响其违规行为的概率。

2 研究设计

2.1 样本选择和数据来源

本文选择的研究样本为中国沪深两市A股上市公司,样本期间为2000—2016年。剔除了资不抵债的公司年度,为了排除异常值的影响,本文在1%的水平上对所有连续型变量进行了缩尾处理,最终得到7935个有效样本。本文所使用的违规数据、财务数据、分析师数据均来自CSMAR数据库。

2.2 变量选取

2.2.1 因变量

违规行为(obfraud)。本文将由证监会或证券交易所公布的违规事件定义为违规行为,若公司在当年被稽查出有违规行为,则赋值为1,反之赋值为0。

2.2.2 解释变量

本文分别定义跟踪的分析师数量(lnananum)、明星分析师数量(lnstarnum),作为解释变量。而明星分析师的定义,沿用CSMAR数据库评选出的各个行业的最佳分析师,数量指标均用原值加1取自然对数来衡量。

2.2.3 控制变量

参考以往文献[5-8],将众多会影响企业违规的因素作为控制变量。主要包括资产负债率(lev)、公司的规模(size)、年末公司息税折旧摊销前利润除以总资产即EBIT/TA(ebitedata)、营业收入增长率(growth)、独董比例(inderatio)、董事会规模(lnbdsize)、行业托宾Q中位数(induq)、当年同行业受重大事项违规调查公司数(vindur)、股票年收益率(stkret)、日收益率的标准差(retsd)、换手率(stkturn)。本文还设置了年份虚拟变量(year)和行业虚拟变量(industry),用来控制年份和行业效应。

2.3 模型设计

为了验证假设1A和假设1B,本文采用双向固定效应的logit模型,并控制年份和行业效应,模型如下:

3 实证分析

3.1 描述性统计

表1给出了主要变量的统计结果。平均而言,上市公司会受到7名左右的分析师关注,而研报数量则达到12份,说明分析师会对上市公司进行追踪研究并出具修正的报告。而在明星分析师层面,部分公司没有受到关注。违规的数据显示出,违规的比例为11.3%,可见还是有较多的企业有违规行为的记录。

表1 主要变最的描述性统计

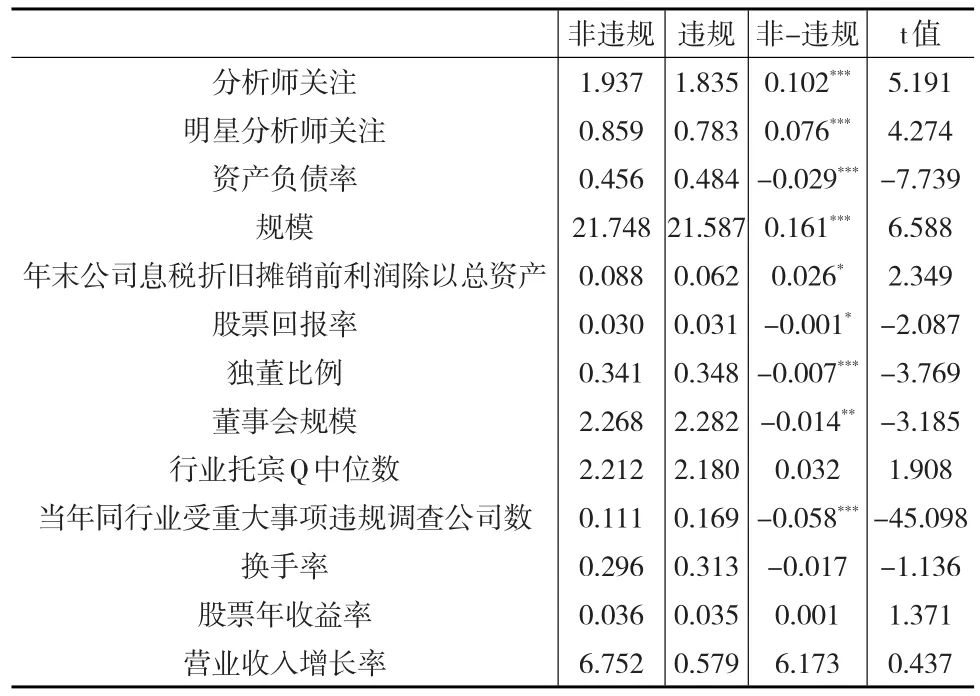

表2用t检验给出了有无违规分组的差异。检验结果显示,违规组与非违规组的差异明显,分析师数量和明星分析师数量在组间的t值分别为5.191和4.274,再由p值可知,结果在1%的显著性水平上通过检验。这显示出分析师会根据企业的规模、盈利能力、企业违规历史来选择自己的关注样本,实验组和控制组状态差别较大,无法保证因果效应的成立,因而需要解决内生性问题。

表2 主要变量按有无违规分组的差异

3.2 回归结果与分析

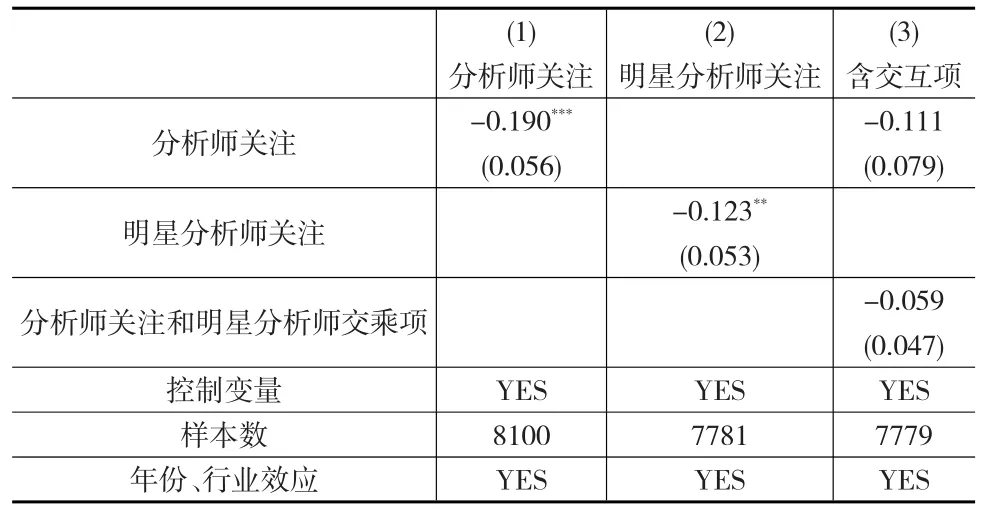

下页表3报告了假设1和假设2的回归结果。

从表3第一列和第二列的回归结果可以看出,分析师关注的系数在1%的显著性水平上显著为负,表明关注的分析师数量越多,上市公司发生财务舞弊的可能性越小。该结果也验证了假设1A。

第三列报告了假设2的回归结果。在第三列中将明星分析师数量lnstarnum变量转换为0-1变量star,并引入与分析师数量的交互变量lnananum*star。分析师数量的结果为负,而明星分析师与分析师数量的交叉项也为负,但是均不显著,且相比第一列分析师数量的系数绝对值更小,这说明分析师的声誉溢出效应并不能够影响到上市公司违规的概率。该结果验证了假设2B。

表3 分析师跟踪对违规行为的作用

3.3 内生性检验

违规的企业具有自然的新闻价值,更容易受到分析师的关注,故存在着一定的内生性问题,本文运用工具变量法进行处理。借鉴Yu(2008)[1]的做法,引入分析师关注度预测值,将其作为分析师关注度的工具变量,构建如下:

其中,isreportij0是虚拟变量,若券商j在基年对i公司发布过研究报告,则取值为1,否则为0;ananumj0和ananumjt表示券商j在基年和t年对外发布过研究报告的分析师总人数。根据式(2)和式(3)就可得到公司i在t年的分析师关注预测值ereportit,然后再对其加1并取自然对数便得到最终需要的工具变量elnananum。出于样本容量的考虑,本文选择2012年作为基年以保留较多的观测值。

表4显示了工具变量的回归结果,第一列和第三列显示了一阶段的回归结果,工具变量(elnananum)的系数在1%的显著性水平上显著,表明这不是一个弱工具变量;而且由基年计算出来的预测值应当是与当期的随机误差项不相关,也不会同违规行为产生双向因果效应,故分析师关注度预测值作为模型的工具变量是有效的工具变量。而回归(2)和回归(4)中,分析师关注度依旧是负向显著的,这说明分析师能够起到外部监督作用的结果是稳健的。

表4 工具变量回归结果

3.4 稳健性检验

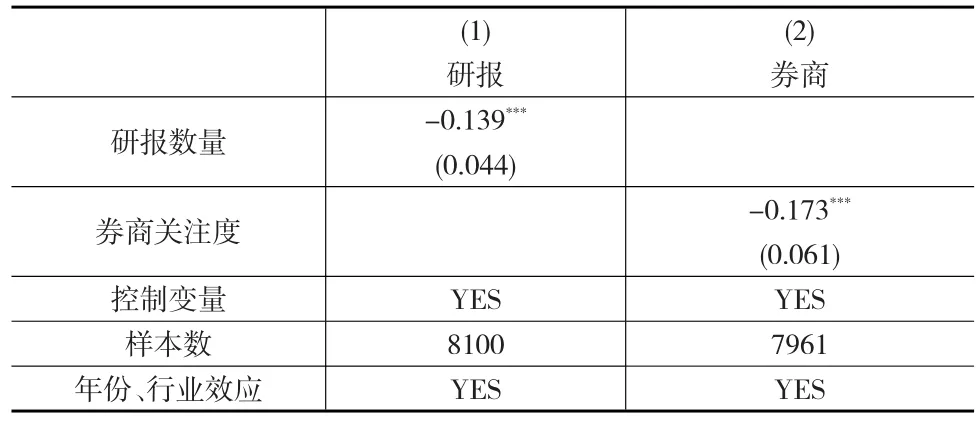

本文使用研报数量和券商关注度作为分析师关注度的代理变量,其中券商关注度表示的是关注该上市公司的券商数量之和(见表5)。实证结果表明,券商关注度越高,则公司发生财务欺诈的概率越小;用研报数量来衡量分析师关注度也可以得到同样的结论,这显然表明分析师关注对企业违规行为的抑制作用是稳健有效的。

表5 稳健性检验

4 结论

本文从分析师的治理作用入手来研究其对上市公司欺诈行为的影响。分别使用了分析师数量、明细分析师数量作为分析师关注的代理变量,考察其对企业财务舞弊行为的影响。实证结果发现,当分析师关注的增加,企业违规的可能性越小;明星分析师的声誉效应并不能显著地减少企业的违规行为。

本文的研究还存在一定的局限性,首先,媒体关注与分析师关注存在一定的联系,而媒体关注对企业具有外部监督作用。由于数据收集的困难,本文并没有把媒体关注度纳入进来,没有研究这二者的联合治理作用。其次,本文没有考虑到法律、监管环境变化的影响,没有对监管程度、市场化程度进行分组回归,考察外部环境的作用。未来的研究可以针对上述不足进行扩展与完善,更多地考虑外部治理机制的联合作用,挖掘监管力度和监管环境的差异影响。

[1]Yu F.Analyst Coverage and Earnings Management[J].Journal of Financial Economics,2008,88(2).

[2]李春涛,宋敏,张璇.分析师跟踪与企业盈余管理——来自中国上市公司的证据[J].金融研究,2014,(7).

[3]李春涛,赵一,徐欣.按下葫芦浮起瓢:分析师跟踪与盈余管理途径选择[J].金融研究,2016,(4).

[4]郑建明,黄晓蓓,张新民.管理层业绩预告违规与分析师监管[J].会计研究,2015,(3).

[5]戴国强,邓文慧.分析师关注度对企业投资决策的影响[J].金融经济学研究,2017,(3).

[6]谢震,艾春荣.分析师关注与公司研发投入基于中国创业板公司的分析[J].财经研究,2014,(2).

[7]余明桂,钟慧洁,范蕊.分析师关注与企业创新——来自中国资本市场的经验证据[J].经济管理,2002,(2).

[8]刘永泽,高嵩.信息披露质量、分析师行业专长与预测准确性——来自我国深市A股的经验证据[J].会计研究,2014,(12).