银行同业业务与货币政策传导机制的关系研究

李婷婷

(1.河南农业大学 经济与管理学院,郑州 450046;2.河南财政金融学院 会计系,郑州 451464)

0 引言

自2007年以来,特别是2009年四万亿投资以来,银行同业业务已经逐渐成为商业银行利润增长的重要来源。在同业业务快速发展的同时,同业业务与影子银行千丝万缕的联系,以及同业业务规避监管导致货币政策传导机制受阻的问题受到业内关注。本文利用一定的分析方法,研究同业业务对货币政策的干扰影响,并量化干扰影响的具体程度,为货币政策制定和具体实施提供政策建议。

关于货币政策传导机制的研究非常丰富,但是从同业业务角度分析的文献十分有限,近年影子银行以银行同业业务为发展方向,影子银行以同业业务形式对货币政策实施传导。从国内研究成果看,影子银行对货币政策传导机制具有影响的结论基本一致,不同的是学者们观察的角度和采用的方法各不相同[1-4]。相对于影子银行,同业业务相关研究更为有限,实际上二者的边际也相对模糊[5-8]。

现有的研究方法多数是借助于一般均衡模型,且变量选择较为接近,类似的方法与类似的变量难免得出相似的结论。本文无意推翻以往结论,只是尝试借助于新的方法,并且在变量选择上更多考虑实际情况,考察同业业务对货币政策传导情况的影响。

1 同业业务发展现状分析

1.1 同业业务概念范畴

在2014年五部委规范同业业务以前,同业业务并无准确的定义,其概念边界也是随着同业业务发展创新与监管约束不断衍生到今天。从同业业务发展的情况看,早期的同业业务仅是指商业银行之间短期资金拆借业务,交易对手以商业银行为主,交易目的以流动性安全为主,盈利目的较弱,同业业务规模在商业银行总资产规模中占比较低。2007年以后,随着理财发行规模的不断扩大,商业银行通过理财资金对接信贷投放的业务逐渐增多,限于监管的约束,商业银行借助于信托公司等通道将理财资金与信贷投放对接,更多的商业银行开始意识到通道公司在监管套利中的重要作用。与此同时,由于传统同业业务可以节约资本消耗,风险资产占比较低,部分商业银行开始将类信贷业务借助通道公司包装成同业业务,同业业务具有信贷业务特征。本文认为,不论同业业务如何创新,其本质上是商业银行基于盈利为目的的,相对于传统信贷业务而开展的不限交易对手的各类投融资业务的总和。

1.2 同业业务总体情况

2006年以前,同业拆借交易量很低且趋势稳定,平均累计交易量1.2万亿。2007年以后,同业拆借交易量逐年攀升,2015年达到64万亿。从同业拆借交易量情况看,2007年以后的同业业务规模扩大迅速。

从同业业务资产负债结构看,多数同业资产以吸收的同业负债作为资金来源,分析同业负债规模可以推测同业资产的增长情况。在商业银行资产负债表上,并没有同业负债这一科目,本文从其他存款性公司金融资产负债表间接推测同业负债规模。具体包括,对其他存款性公司负债、对其他金融性公司负债、债券发行三个科目,再将三个科目的合计金额作为同业负债的计算依据。结果发现,近几年同业负债占总负债比重逐年提高,同业负债已经成为商业银行存款以外的最重要的融资渠道。

2 模型设计与数据说明

2.1 模型设计

现有研究在模型选择上,多选择VAR自回归模型、Granger因果检验分析等线性预测分析方法。尽管这些方法一定程度上有助于观察同业业务对货币政策的影响,但是鉴于同业业务与货币政策的非线性可能特征,以及同业业务在近几年迅速扩张的动态变化特征,本文尝试借助于Copula函数,研究同业业务与货币政策的相关性。Copula是连接多个函数分布和单个函数边缘分布之间的一类特殊函数,它可以描述多个变量之间的非线性和非对称性相关结构。为了方便,Copula函数联合分布估计一般采用两步法,第一步先估计单变量边缘分布,第二步根据估计出的[0,1]均匀分布序列,选择合适的Copula联合分布函数。

在第一步边缘分布估计中,借助ARMA(0,0)-GARCH(1,1)-偏t模型进行边缘分布拟合,具体如式(1)所示:

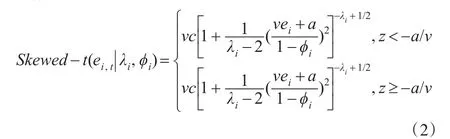

其中,标准化残差ei't服从偏t分布,偏t分布的密度函数为式(2):

其中:

第二步,利用Copula函数分析动态相关性。根据Sklar定理可知,如果F是边缘分布F1和F2联合分布函数时,存在一个Copula函数C,当[ ]0'12→[0'1]时,有F(x1'x2)=C(F(x1)'F(X2)),其中F对应的密度函数为:

其中,c是Copula函数的密度函数,f(x1)和 f(x2)是随机变量X1和X2的密度函数。由于Copula函数具有单调递增情况下函数值保持不变的特征,因此可以将常见的收益率序列相关结构研究转换为残差序列的相关结构研究。其中,收益率为ri't和rj't,残差为ei't和ej't,收益率ri't关于rj't的时变密度函数为:

式(4)中,c(t…|…)表示时变结构参数为Rt,自由度为λ的T-DDC-Copula的密度函数。为了研究同业业务与货币政策的动态相关性,本文借助了T-DDCCopula函数,该函数假设条件相关矩阵服从DCC(1'1)过程:

式(5)中,ut和vt是对残差进行概率积分变换后,得到的服从U(0'1)分布的子序列,为标准t分布的逆分布,是et的样本协方差矩阵,是2×2阶矩阵,其中主对角值为Q的平方根,其余值为0。在上述模型的基础上,通过 Kendall相关系数(τt=(2/π)arcsin(ρt))把线性相关系数转化为非线性相关系数,最终得到的非线性相关系数就是本文分析的依据。

2.2 数据选择与说明

本文研究的是同业业务影响下货币政策的有效性,由于货币政策从发布到落地再到最终影响涉及到工具运用、中介指标和最终目标三个方面,考察同业业务对货币政策的影响应当结合货币政策的三个内容,因此本文的变量选择如下:

(1)同业业务规模指标。从商业银行实际情况看,同业负债资金去向主要用于投资同业资产,以同业负债金额估算同业业务规模相对有效。本文以同业负债占金融机构总负债比值作为研究对象,记为RLL。

(2)货币政策工具指标。货币政策工具是央行达到货币政策目标而采取的手段,一般以一般性工具为研究对象。公开市场操作是央行干预金融市场货币供应量的货币政策工具。本文以央行月度公开市场资金净投放量为依据,具体以资金净投放量的同比增速为研究对象,记为RND。存款准备金率为各个时间节点央行公布的存款准备金率为研究对象,记为RAD。再贴现率反映金融市场资金利率水平,由于该指标相对于实际市场利率变动滞后,且在货币政策系列工具中作用逐渐弱化,本文以银行间债券回购利率为研究对象,以此反映金融市场资金利率水平,记为RLN。

(3)货币政策中介目标。货币政策中介目标主要包括两个内容,一是量的目标,二是价的目标。量是指货币供应量、基础货币的投放量,价是指短期市场利率和长期市场利率。我国具体实践情况是,以往货币政策一直以量的目标为中介目标,即货币供应量目标。本文将货币政策中介目标确定为两个,分别是货币供应量和短期资金利率,其中短期资金利率具体为银行间市场7天债券回购加权利率,记为RSR。

(4)货币政策的最终目标。货币政策的一般目标包括稳定物价、充分就业、经济增长和国际收支平衡。经济增长稳定的同时,物价稳定也是货币政策关注的重要内容。GDP增长率没有月度数据,本文通过工业增加值数据与GDP的线性关系估算月度GDP的实际增长率,记为RGDP。一般情况下,涉及到物价稳定指标时,通常会选择CPI,但由于我国CPI指标统计范围一直饱受诟病,本文选用与经济景气度更为紧密的PPI指标代表物价稳定目标,记为RPPI。

上述数据样本选择时间为2004—2016年,之所以选择2004年,是因为我国第一笔理财起始于2004年。数据来源于Wind资讯、国家统计局网站,观察周期为月度数据,所有数据经过BOX-COX平方根变换,季节性因素对输出结果的影响初步消除。

3 实证分析

3.1 同业业务对货币政策工具影响

首先看同业业务与存款准备金率的Kendall指数变动情况(见图1),同业业务与存款准备金率(RAD)的相关性较强,最低值为-0.25,最高值为0.3。不过,从波动情况看,由于存款准备金率变动不频繁,2004—2016年,央行共调整存款准备金率43次,平均每年调整不足4次,且分布不均衡,例如2007年调整存款准备金率10次,2011年调整存款准备金率7次。再看同业业务与再贴现率(RLN)的Kendall指数变动情况,相对于RAD的指数变动,RLN的Kendall指数变动较弱,说明同业业务与再贴现率相关性较弱,这与实际情况相符。实际上近些年商业银行通过向中央银行再贴现获得资金幅度较往年已经明显较少,这主要由于央行货币市场工具的逐渐丰富,以及利率市场化背景下商业银行获得资金的渠道逐渐增多。同业业务与公开市场操作(RND)的Kendall指数变动较为明显,其中最高值为0.25,最低值为-0.11,且波动较为剧烈,相对于前两种货币市场工具,公开市场操作与同业业务相关程度最高。

图1 同业业务与货币政策工具的Kendall指数变动情况

从时间区域划分上看,2007年以前,同业业务与RAD的相关指数多为正值,2007年以后,相关指数负值开始增多,其原因在于同业业务不同阶段具有不同的规模特征。2007年以前,同业业务以资金短期拆借为主,业务经营不以盈利为唯一目的,此时的同业业务对存款准备金变动并不敏感,且未表现负相关的特征;2007年以后,随着同业业务规模增大,其对资金市场资金松紧更为敏感,市场流动性越强,货币供给量越大,同业业务发展速度就越快,规模扩张的强度也越高,其中Kendall指数在2009年达到最低,为-0.25,这个时间节点正是中国推出4万亿投资计划,货币供应量急速扩张的时期。

再来看公开市场操作的时间区域划分,主要有两个特征:一是整体上公开市场操作与同业业务的Kendall指数为正,也即是总体上二者表现为正相关特征,这与实际情况吻合。相对于存款准备金率影响整个M2供应量,进而影响商业银行可贷款额度,公开市场操作主要影响的是货币市场的资金供给量,这与同业业务经营特征恰好吻合。由于同业业务主要是商业银行吸收同业负债开展同业投资,因此其对货币市场资金松紧异常敏感;二是2013年以后,公开市场操作的Kendall指数明显高于其他两个货币政策工具,这说明公开市场操作对同业业务的影响正逐步提高。实际上近几年央行正逐步放弃存款准备金率等影响较大的工具,更倾向于利用公开市场操作开展政策微调,这意味着央行货币政策执行的方式更加成熟,更加市场化。以2016年为例,央行频繁进行各种期限的正回购与逆回购,以此调整货币市场资金供给与利率水平。尤其是在2016年8月以后,央行改变以往货币宽松的政策思路,转为偏紧的货币思路,回购期限由短变长,引导同业业务去杠杆、去泡沫。最终,2016年12月份出现了2013年以来的第二次钱荒,应当说,2016年钱荒与央行持续开展的锁短放长货币政策密切相关。尽管商业银行等金融机构在此次事件中出现投资损失,但从长远来看,降低错配强度的货币政策导向有利于金融系统整体稳定,也有利于商业银行转变同业业务经营模式。在重视规模的同时,更要重视风险防控能力的提升和投资策略的优化。

3.2 同业业务与货币政策中介目标的关系

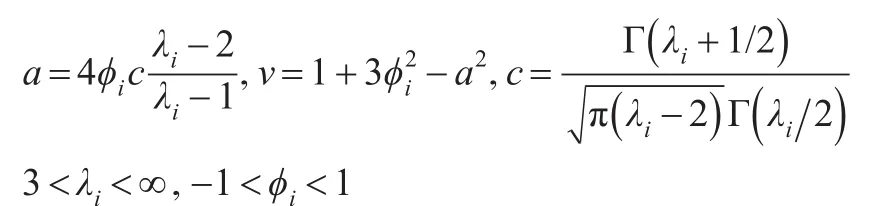

图2是同业业务与货币政策目标的Kendall指数变动情况。可以看出,同业业务与M2的Kendall指数值在0.15~0.3之间波动,且波动较为频繁,说明同业业务与M2货币供应量的相关关系较强。该指数为正值,说明同业业务对M2保持正向影响,当同业业务规模扩张时,货币供应量规模增大,意味着同业业务发展对于货币供应量影响较为明显。

图2 同业业务与货币政策中介目标的Kendall指数变动关系

再看同业业务与RSR短期市场利率的关系,由图1可知,相对于M2,同业业务与短期市场利率关系相对较弱,原因可能在于,一直以来央行制定货币政策主要盯住货币供应量,M2是货币政策执行效果的主要评价指标。从货币政策调控改革的方向来看,建立利率调节机制的货币政策中介目标是改革的方向,但从同业业务与M2、RSR的关系来看,同业业务明显放大了M2的变动情况,这意味着当资金在金融系统过度逐利时,M2指标被虚增了,而同时实体经济并未明显获得虚增的货币,这与央行制定货币政策稳定实体经济的初衷相背离。说明同业业务在推进金融创新、活跃金融系统的同时,一定程度上弱化了货币政策中介指标的测量效果,降低了金融对实体经济的支持力度,提高了实体企业融资成本。从同业业务与RSR的关系来看,尽管二者关系相对较弱,但是Kendall指数为负,这说明通过影响资金市场利率可以在一定程度上改变同业业务规模。从近几年央行货币政策的改革方向上看,弱化“量”的干预,强化“价”干预的改革思路逐渐明显,建立利率走廊、不断丰富公开市场操作工具,包括MLF、SLF等借贷便利工具,系列举措预示着央行建立将利率指标作为货币政策中介指标的方向与目标。

3.3 同业业务与货币政策最终目标的关系

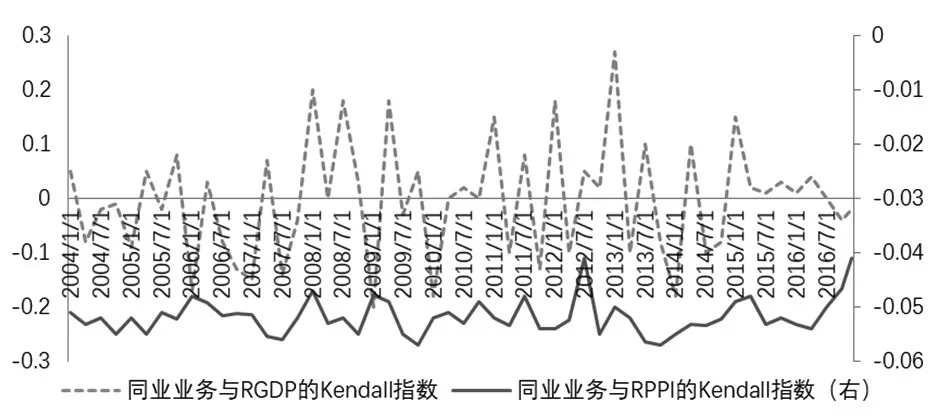

先看同业业务与经济增长的Kendall指数关系,由图3可知,同业业务与RGDP变动关系比较紧密,Kendall指数波动较为频繁,波动幅度在[-0.2,0.28]之间,这说明同业业务规模扩大能够刺激经济增长。与此相对应的是,同业业务与RPPI的Kendall指数关系较弱,变动不明显。从影响方向上看,Kendall指数为负,这说明同业业务没有明显推高物价幅度,甚至表现为负。需要关注的是,2016年以后的Kendall变动情况,同业业务与RGDP的Kendall指数逐步走弱,这说明同业业务扩张对经济增长的刺激作用在减弱,失去实体经济支撑的货币扩张式的经济增长不可持续。另外,同业业务与RPPI的Kendall指数有走高趋势,这说明同业业务在没有刺激经济增长的同时,反而一定程度上推高了物价,尽管这种影响较弱,但其背后隐藏的趋势特征不容忽视。

图3 同业业务与货币政策目标的Kendall指数变动关系

4 结论

本文基于时变Copula函数模型,全面分析了同业业务发展与货币政策制定及其效果的关系。结论显示:第一,根据货币政策工具不同,同业业务表现出不同的影响关系;第二,从影响趋势上看,货币供应量与同业业务的关系有弱化趋势,但表现并不明显,资金利率与同业业务的关系有加强趋势,央行努力构建的利率工具措施正逐步发挥作用;第三,2016年以后,同业业务对经济增长的作用开始减弱,而同业业务与物价变动关系开始紧密,同业业务一定程度上成为推高物价上涨的可能因素。

[1]李波,伍戈.影子银行的信用创造功能及其对货币政策的挑战[J].金融研究,2011,(12).

[2]裘翔,周强龙.影子银行与货币政策传导[J].经济研究,2014,(5).

[3]王振,曾辉.影子银行对货币政策影响的理论与实证分析[J].国际金融研究,2014,(12).

[4]冯科,王一宇.中国影子银行对货币政策传导影响研究[J].首都师范大学学报,2016,(3).

[5]肖崎,阮健浓.我国银行同业业务发展对货币政策和金融稳定的影响[J].国际金融研究,2014,(3).

[6]赵成珍.银行同业业务对货币政策有效性的影响研究——基于动态随机一般均衡的分析[D].北京:中央财经大学博士论文,2015.

[7]邵汉华,杨俊,廖尝君.商业银行同业业务扩张与货币政策传导——基于银行信贷渠道的实证检验[J].金融经济学研究,2015,(3).

[8]黄小英,许永洪,温丽荣.商业银行同业业务的发展及其对货币政策信贷传导机制的影响[J].经济学家,2016,(6).