我国财险公司再保险需求的影响因素分析

——基于面板数据分位数回归模型的实证研究

赵 迪 中央财经大学保险学院

一、引言

2015年8月12日天津滨海新区发生爆炸事故,这次事故不仅造成了165人遇难,而且造成了大量的财产损失。根据惠誉的评估报告,天津爆炸案的保险损失可能高达15亿美元。这次事故将成为2015年以来保险市场最大的赔案,也有可能成为中国保险业有史以来单次损失最大的事故。近年来,巨灾事件的发生使保险公司面临的风险越来越大,但保险业的财务表现总体稳健,部分原因可以归于再保险公司承担了一部分风险。现在,各个财产保险公司为了避免自身承担的风险过大、偿付能力不足导致破产的风险,正在更多地通过再保险公司来分散自身的风险。

与发达国家相比,我国再保险市场起步比较晚,发展比较落后,而且再保险安排不合理、定价机制不成熟的问题也严重阻碍了我国财产保险公司的发展。现在由于我国法定分保比例的取消,我国再保险市场的发展速度逐渐变快。所以再保险业务对财产保险公司的发展发挥着越来越大的作用,再保险业务的良性发展影响到财产保险公司的健康运营。然而我国学者过去对财产保险公司再保险需求影响因素的研究大多数都是集中在对某一种或者某一类因素分析方面,而且研究基本上都集中在宏观因素方面,仅仅少部分学者研究财险公司自身因素对其再保险需求的影响。本文通过学习以前学者的研究结论,分析了我国财产保险公司再保险需求的影响因素,并利用面板数据构建分位数回归模型,研究财险公司再保险需求处于不同水平下时,受到相关因素的影响程度。

二、相关文献综述

Hoergeretal(1990)研究了再保险合同对于财产保险公司风险控制的影响,他的研究结论表明:财产保险公司如果想要实现自身的经营效益,可以通过与再保险公司签订再保合同,将其风险分散,从而降低损失发生的概率。

Mayer和 Smith(1982)的研究说明了公司的融资政策对其自身价值会产生重要的影响。同时在1987年,他们提出了保险公司能够通过再保险来分散自身面临的巨大损失,降低放弃有利投资的代理成本,缓解面对大额索赔时资金不足的情况。

Plantin(2006)通过研究指出,保险公司由于资产结构的差异化从而造成了对资本结构需求的差异。而且对于保险公司进行风险管理方面来说,再保险发挥着不可替代的作用。

赵桂芹和吴洪(2008)采用分位数回归方法对我国财产保险公司的再保险动机进行实证分析,他们发现,稳健经营、专业服务需求是我国财险公司再保险需求的主要动机,而投资激励和规避税收动机对我国财险公司再保险需求的影响则不显著。

姜菲(2014)从公司内部治理角度出发,分析财险公司再保险需求的特点,并通过实证研究发现,随着我国财险公司对再保险依赖程度的逐渐变大,公司自身的资本结构、规模、产品结构、盈利能力、偿付能力、实际税负情况对再保险业务需求的大小产生了重要的影响。

魏婷(2013)研究了我国2007年到2011年23家保险公司的面板数据,实证研究得出我国财产保险公司的再保险需求与公司规模呈正相关关系,部分财产保险公司的再保险需求与财务结构呈负相关关系。但与西方国家相比,我国财险公司的研究结果明显不同。

魏建国、李梦思(2016)研究了我国31个省市自治区的农业保险数据,通过分位数回归法分析影响农业保险发展的因素。研究发现,农业保险赔付额、农林牧渔总产值的增加对农业保险发展有促进作用,而农村人口的减少对农业保险的发展起到了阻碍作用。

尚君、陈艺源(2013)等分析了人均GDP、人均教育支出和居民可支配收入对保险需求的影响程度,研究得出,他们对我国保险需求均有促进作用,但是对于不同的保险需求水平,各个影响因素所起的作用存在明显的不同。

谢云(2010)通过分位数回归研究了保费收入和经济增长之间的关系,研究表明经济的发展有助于保险需求的增加。

虽然以前学者对财险公司再保险需求的影响程度进行了研究,但是研究财险公司自身因素对其再保险需求影响的还比较少。本文通过学习以前学者的研究结论,分析了我国财产保险公司再保险需求的影响因素,并利用面板数据构建分位数回归模型,研究财险公司再保险需求处于不同水平下时,受到其他因素的影响程度。

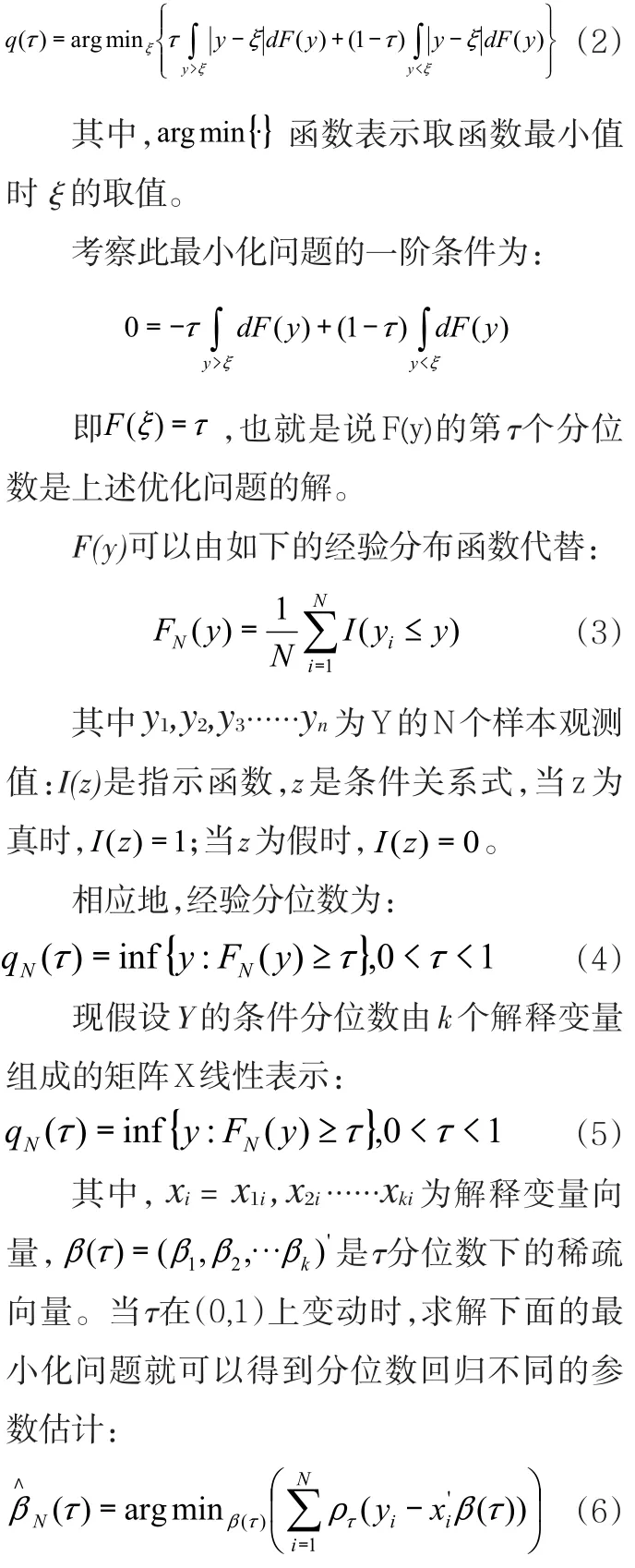

三、分位数回归模型概述

分位数回归(Quantile Regression)最早是由科恩克和巴塞特在1978年提出来的,它提供了回归变量X和因变量Y的分位数之间线性关系的估计方法。绝大多数的回归模型都关注因变量的条件均值,但是人们对于因变量条件分布的其他方面的模拟方法也越来越有兴趣,尤其是能够更加全面地描述因变量的条件分布的分位数回归。

正如普通最小二乘OLS回归估计量的计算是基于最小化残差平方和一样,分位数回归估计量的计算也是基于一种非对称形式的绝对值残差最小化,其中,中位数回归运用的是最小绝对值离差估计(LAD,least absolute deviations estimator)。它和OLS主要区别在于回归系数的估计方法和其渐进分布的估计。

假设随机变量Y的概率分布为:

F(y)的τ分位数可以由最小化关于ξ的目标函数得到,即:

四、实证分析

(一)数据来源和变量说明

本文选取了2010年到2016年间我国20家财产保险公司的面板数据,比如人保财险、平安财险、国寿财险、大地财险等等,之所以选择这20家财险公司的面板数据,是因为它们的保费收入之和占到了当年全国财险公司保费收入之和的90%左右,因此,可以认为研究这些财险公司再保险需求的影响因素具有较强的代表性。原始数据主要来源于各保险公司公布的年报和《中国统计年鉴》。

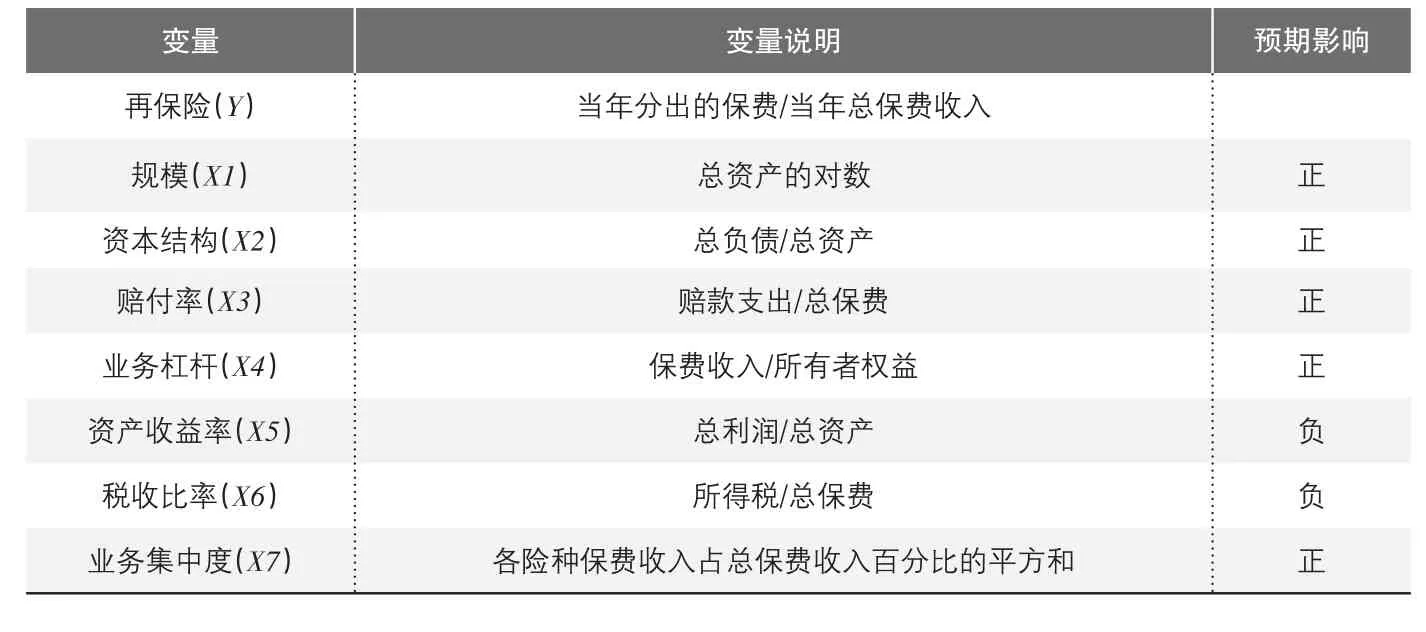

▶表1变量说明

▶表2各变量描述性统计

▶表3单位根检验结果

▶表4 Hausman检验结果

在变量选择方面,因为本文是从保险公司自身因素研究其再保险需求的影响,同时为了避免伪回归,本文选择了7个解释变量(见表1)。

1.财险公司的规模

从理论上来看,财险公司的规模与其抗风险能力呈正相关,如果保险公司的规模比较大,那么购买再保险的可能性就较小;相反,如果公司规模比较小,那么其抗风险能力就比较差,从而就需要购买更多的再保险。在实证分析中我们使用财险公司总资产的对数来衡量保险公司的规模。

2.财险公司的资本结构

资本结构衡量保险公司的资产和负债额,一般来说,保险公司通过再保险可以降低其负债额,降低由于投资不足所造成的代理成本。在实证分析中我们用总负债与总资产的比值来衡量财险公司的资本结构。

3.财险公司的赔付率

一般来说,如果保险公司的某种业务赔付率比较高,那么保险公司会更多地将此险种分保给其他公司。在实证分析中我们用赔款支出与总保费的比值来衡量财险公司的赔付率。

4.财险公司的业务杠杆

保险公司的承保能力也会影响再保险需求,本文用保费收入与所有者权益的比值来衡量财险公司的业务杠杆,研究其对财险公司再保险需求的影响程度。

5.财险公司的资产收益率

一般来说,如果公司的资产收益率高,那么公司就更有能力抵抗未来的损失,相反,如果公司的盈利能力比较差,那么再保险需求就会比较大,本文用总利润与总资产的比值来衡量财险公司的资产收益率。

6.财险公司的税收比率

因为财险公司可以通过分保降低纳税的数额,所以本文研究税收是否会对财险公司的再保险需求产生影响。税收比率用所得税和总保费的比值来衡量。

7.财险公司的业务集中度

赫芬达尔指数是一种用来衡量业务集中度的综合指数。它是指一个行业中各市场竞争主体所占行业总收入或总资产百分比的平方和,用来计量市场份额的变化,即市场中厂商规模的离散度。本文采用此指数来衡量财险公司的业务集中度。

▶表5分位数回归结果

(二)实证模型设定

为了研究财险公司再保险需求的影响因素,在本文中,以再保险为被解释变量,以财险公司的规模、资本结构、赔付率、业务杠杆、资产收益率、税收比率和业务集中度作为解释变量。在实证分析中,建立如下的分位数回归模型:

其中i=1、2……20表示20家财产保险公司,t表示时期,即2010—2016年,Yit表示第i个财产保险公司在第t时期的再保险;αi表示第i个保险公司的固定效应,不随时间变化;χkit则表示解释变量;βk表示待估的参数;εit表示统计误差。

(三)描述性统计分析

从表2可以看出每个变量的均值、标准差、偏度、峰度和JB统计值,可以看出所有变量的偏度值不是0,并且它们的峰度值均比3大,这说明它们不满足正态分布。

(四)实证研究结果

1.面板数据单位根检验

面板数据单位根的检验方法主要有LLC检验、HT检验和Breitung检验,对于平行的面板数据本文使用HT方法来检验各变量的平稳性,对于不平行的面板数据,本文使用Xtfisher方法进行检验,检验结果如表3。

从表3可以看出,再保险、赔付率、业务集中度、资本结构、业务杠杆和资产收益率这几个变量在1%的水平上显著,而规模和税收比率在10%的水平上显著,这说明各变量均通过了单位根检验,因此可以进行分位数回归分析。

2.分位数回归方法选择

本文使用豪斯曼检验方法来确定是使用固定效应模型还是使用随机效应模型,检验结果如表4所示。

因为豪斯曼检验结果P值为0.0184,在5%的置信水平下,强烈的拒绝原假设,所以应该选用固定模型。

3.分位数回归结果及分析

从表5分位数回归和最小二乘法回归结果分析可知:从规模来看,无论是分位数回归还是OLS回归,其回归系数均为正数,而且除了在0.9分位处的回归系数不显著,其余均在0.01水平下显著,这说明我国的保险公司规模越大,对再保险的需求越大,而规模越小的保险公司对再保险的需求越小,这可能主要因为规模比较小的保险公司,更多地依赖于通过承保业务来获得收益,所以不愿意分出业务,从而对再保险需求较少。

从资本结构上来看,无论是分位数回归还是OLS回归,其回归系数均为正数,但是分位数回归只有在0.8分位处显著,OLS回归的系数在0.5的水平下显著,这表明我国财险公司的再保险需求和资本结构为不显著的负相关关系。

从赔付率上来看,分位数回归和OLS回归得到的回归系数均为负数,而且回归结果均不显著,这表明,赔付率还没有成为影响我国财险公司再保险需求的影响因素。造成这种现象的原因可能是,我国财险公司在进行风险管理时,可能是从全部业务来对风险进行处理,而且不同的保险公司的风险承受能力不同,从而对再保险的需求也会有很大的差异。

从业务杠杆和税收比率来看,无论是分位数回归还是OLS回归,其结果均不显著,这说明我国财险公司通过再保险来降低纳税支出的动机不明显。虽然两种方法估计的业务杠杆系数不显著,但是除了0.1和0.2低分位数处,其回归系数为正,在高分位数和OLS估计的回归系数均为正,这表明我国财险公司的再保险需求和业务杠杆呈不显著的正相关关系;也就是说业务杠杆越高,保险公司保费收入越多,所面临的承保风险越大,从而更多地需要通过分保来分散风险。而且我国《保险法》规定,经营财产险业务的保险公司当年自留保费不能超过其实有资本金加公积金总额的四倍。因此,虽然我们的回归结果不显著,但是低分位处的负相关和高分位处的正相关关系还是表明分位数回归与我国的实际情况相符。

从资产收益率来看,OLS回归的结果为不显著的负相关关系,而分位数回归在0.4~0.7分位数处呈显著的正相关关系,这说明总利润越高的保险公司对再保险的需求也越大。

从业务集中度来看,两种方法回归的结果均不显著。OLS回归的结果为不显著的负相关关系。而分位数回归的结果为:在低分位数水平,分位数回归的结果为不显著的正相关关系;在高分位数水平,分位数回归的结果为不显著的负相关关系。出现负相关的关系与我国财险保险公司的实际经营状况相符,这主要是因为现在我国财险公司的业务主要依赖于车险业务,而且它们没有强烈的意愿平衡业务结构,所以业务越集中的保险公司越不愿意分保。

五、结论

通过对我国20家财险公司7年的面板数据进行分位数回归分析,可以发现影响我国财险公司再保险需求的主要因素是规模、资本结构和资产收益率。实证研究发现,财险公司的规模与其再保险需求呈正相关关系,财险公司的规模越大,其对再保险的需求就越多;财险公司的资产收益率与再保险需求呈正相关关系,这表明总利润越高的保险公司对再保险的需求也越大;财险公司的资本结构与再保险需求呈正相关关系。此外,其他变量虽然两种回归方法回归的结果均不显著,但是从业务杠杆来看,分位数回归所得到的低分位处的负相关和高分位处的正相关关系还是表明分位数回归结果与我国的实际情况相符。从业务集中度来看,在高分位数水平,分位数回归的结果为不显著的负相关关系,与我国财险公司的实际经营状况相符。另外,从赔付率和税收比率来看,两种方法回归的结果也均不显著,这可能是由赔付率还没有成为影响我国财险公司再保险需求的影响因素,而且我国财险公司通过再保险来降低纳税支出的动机不明显的原因造成的。