付费模式、声誉与信用评级质量

——基于我国债券市场的经验证据

刘 琳 查道林

(北京化工大学 经济管理学院, 北京 100029)

一、引言

随着当前我国资本市场中债券违约事件不断增多,投资者对评级机构的信用评级、风险披露和评级质量愈发关注。信用评级机构作为第三方中介机构,有利于缓解债券市场中的发行人和投资人之间的信息不对称进而提高资本市场中的资源配置效率,而且有利于揭示信用风险从而防范金融体系风险。国内外信用评级机构的商业模式主要有发行人付费模式和投资者付费模式两种主要形式,其中前者占主要地位,穆迪、标普和惠誉三大国际评级机构目前都采用发行人付费评级模式。在次贷危机爆发之后,发行人付费的信用评级模式饱受质疑,发行人付费模式所带来的“评级虚高”和“评级选购”等问题受到了广泛关注[1][2][3][4],该模式内在的利益冲突被认为是评级失败的主要原因[5][6]。近年来,国内外学者从理论层面与政策层面研究了信用评级机构的付费模式,尤其是对投资者付费模式和发行人付费模式的利益冲突和评级质量进行了广泛的讨论和比较研究[7][8][9]。

长期以来,我国信用评级市场主要以发行人付费模式为主,例如我国信用评级行业排名前五的机构均实行发行人付费模式,目前我国唯一一家投资人付费模式的评级机构——中债资信评估有限公司(以下简称中债资信)于2010年8月由交易商协会代表全体会员出资设立,其运营模式采取投资者付费对债券进行主动评级,从而避免了受发行人付费影响以至评级结果失真、评级质量下降的不良因素。而且,中债资信力求独立客观公开,对债券评级行业形成了“鲇鱼效应”。截至目前,中债资信成立已成立近7年的时间,评级体系已经较为完善,由于其评级相对公允,逐渐获得了债券投资人的认可,在市场中也已经有了一定的声誉[10]。然而,市场上仍不乏一些质疑的声音存在,认为债券投资人实际上根本不关注中债资信的评级结果,因此其在债券评级市场上能够发挥的作用十分有限。本文从这一问题出发,重点关注投资者付费模式的引入是否真正对我国评级市场有“鲇鱼效应”?是否在一定程度上影响了发行人付费模式的评级机构的行为,提高了我国债券评级市场的整体评级质量?实行投资者付费模式的中债资信的成立为我们的研究提供了一个难得的自然实验,市场上的债券发行主体自然被分为被中债资信主动评级组(处理组)以及未被中债资信主动评级组(控制组)。本文利用中债资信对债券发行主体进行主动评级的经验数据,实证检验了在引入投资者付费模式评级后,相比于未被中债资信主动评级组(对照组),被中债资信主动评级组(处理组)的评级结果相较之前是否有显著降低。

与相关研究成果相比,本文的边际贡献主要在于以下方面:其一,从研究内容上来看,本文对于评级机构付费模式的已有研究有一定的补充作用,本文利用我国债券市场一项难得的准自然实验,检验了投资者付费模式的引入对发行人付费模式评级机构评级行为的影响,有益于帮助债券投资者和利益相关者理解不同付费模式评级机构评级质量的问题。其二,目前关于付费模式比较的研究多利用模型推导或者描述性分析,鲜有文献利用大样本数据进行实证检验,而且本文采用的PSM-DID方法在一定程度上能够解决样本选择偏差等内生性问题,使得模型估计和研究结论的准确性和稳健性较高。本文剩余部分的结构安排如下:第二部分是文献回顾和研究假设,第三部分是研究设计,第四部分是实证检验结果和分析,最后是研究结论和政策建议。

二、文献回顾和研究假设

(一)文献回顾

大量文献表明,评级机构的信用评级结果受到企业的会计信息质量、资产规模、资本结构和债务压力、盈利能力、公司治理等微观因素[11][12][13][14]以及国家法律、制度环境和经济周期等宏观因素的影响[15][16]。信用评级的质量主要体现为信用评级是否准确衡量了债券的信用风险,也即评级结果的准确性。实务中常用的评级质量分析一般有违约率分析、信用等级迁移分析和利差分析三种方法。从国内外学者的文献来看,一方面,评级质量可以通过检验信用评级和违约率的关系或通过检验信用评级和债券收益差的关系来判断[17][18]。Galil(2003)提出依据信用等级是否准确反映历史违约率来判断评级质量,其思路主要是看不同评级债券的评级结果是否能够反映其历史违约率[19]。另一方面也有学者指出,可以通过判断评级结果的信息含量来判断。Becker和Milbourn(2011)利用该公司债券对应的上市公司的股票价格对债券的信用评级调整反应的强弱程度来度量评级质量,如果股市反应越强,那么就说明市场参与者对评级的认可度越高,评级质量较高[17]。Xia (2013)指出,市场对评级机构评级调整的反应可以体现评级质量,如果评级机构给出的评级质量较高,那么市场会对评级调整有较为明显的反应,尤其是对于降级的市场反应[9]。

国内外学者从不同视角检验了不同的付费模式对信用评级机构行为和评级质量的影响。已有研究普遍表明,在发行人付费模式下,信用评级机构需要“取悦”作为付费者的发行人而易产生利益冲突[7][8]。因利益关联而产生的问题主要有:第一,在严峻的市场竞争下,信用评级机构为获取评级合同而放弃严谨性来“取悦”发行人,根据发行人的需求而调高评级结果[20];第二,发行人因需要较高的评级结果而“取悦”评级机构,因此购买其他服务而产生关联交易;第三,因评级机构参与证券结构化产品设计,债券的成功发行对其有经济利益,从而主动干预调高信用级别。然而,投资者付费模式也会存在一定的问题,例如投资者付费模式也可能存在利益交换,因为评级机构的收入主要来自于投资者,所以该模式的评级更倾向于考虑投资者的利益从而扭曲评级结果。另外,部分投资者想要从低评级债券中获取溢价,因此也可能导致这种模式下的评级结果过于负面。而且,投资者付费模式下还可能存在严重的搭便车问题[21]。

从研究方法上来看,以上文献主要是利用模型构建和推导的方法考察不同付费模式信用评级机构的评级质量[7][8] [21],这主要是由于获取同一时期两种付费模式评级结果的困难导致的。还有一些学者利用难得的数据,对不同付费模式评级机构的评级质量进行了描述性分析和对比分析,而其中又以对美国市场上的研究最有代表性。Jiang等(2012)利用标普公司在1974年从投资者付费模式转换为发行人付费模式的历史数据,对比了其在转换前后的评级结果[20]。黄国平(2012)比较了实行发行人付费的穆迪和投资者付费的Realpoint评级结果,研究发现在相应级别和期限上,前者的产品违约率较高、一致性较弱[22]。申盛和陈言(2017)首次利用2014~2016年中国债券市场上的不同付费模式评级机构的评级结果数据,采用描述性分析的方法,比较了采用投资者付费模式的中债资信与其他采用发行人付费模式评级公司的实际表现,结果发现,对同一发债主体而言,发行人付费模式下的信用评级显著高于投资者付费模式的信用评级,而且信用评级分布更为集中[10]。

(二)研究假设的提出

已有基于两种付费模式比较的文献普遍认为,在发行人付费模式下,利益冲突引发的问题严重影响信用评级机构的评级质量,而实行投资者付费模式的评级机构比发行人付费评级机构在评级标准的制定和执行上更为严格,评级结构更为公正客观,评级质量更高[9][22]。Jiang等(2012)研究发现,发行人付费模式整体上可能会给发行人带来更为有利的评级,导致评级结果虚高[20]。Xia (2013)利用Egan-Jones评级公司采用投资者付费模式进入评级市场之后的数据,检验了其对美国评级市场上以发行人付费模式的代表——标普公司评级质量的影响,研究表明,EJR公司进入之后显著提高了评级机构的评级质量[9]。借鉴已有文献的方法,本文主要从评级结果的变化衡量评级质量[9][23]。由于中债资信采用投资者付费模式,其并不以营利为目的,减少了利益冲突,评级结果相对更加独立客观公正。在债券市场投资者关注同一发行主体的投资者付费模式评级和发行人付费模式评级的情境下,前者的评级结果会有一定的标杆效应,因此,我们可以预期,如债券发行主体同时获得了两种不同付费模式的评级结果,则在投资者付费模式评级的压力下,采用发行人付费模式的评级机构会调低债券发行主体的信用评级。因此,根据以上分析,提出本文的研究假设H1:

H1:与未被中债资信评级的样本公司相比,被中债资信评级覆盖的债券发行主体其所获发行人付费评级与之前相比显著下降。

声誉机制[24][25][26]、评级机构竞争[17]、评级机构的国际背景[27]以及会计信息质量[28]都对评级质量有重要影响。Smith和Walter(2002)研究指出,声誉机制是影响评级质量的重要因素之一,如果评级机构更加关注其准确公正的声誉,则有利于保持其评级质量[24]。评级市场引入投资者付费模式评级之后,一方面增强了市场上的发债主体的信息披露,减弱了信息不对称程度,打破了现有的发行人付费模式下的评级机构的评级份额格局;另一方面,使得评级市场的其他评级机构更加重视评级声誉,其他现有的信用评级机构因担忧失去声誉而受到严重的利益损失,其评级结果会更加客观公正,也即评级质量会有所提高。根据以上分析,提出研究假设H2:

H2:相对于声誉较低的评级机构,声誉高的发行人付费模式评级机构在中债资信进入之后评级的降低更为显著。

三、研究设计

(一)基本模型和变量定义

为检验研究假设H1和H2,本文构建了双重差分模型,基本模型的设定如下:

Rating=α+β1Coverage*Post+β2Coverage+β3Post+β4Size+β5Leverage+β6ROA+

β7Growth+β8ICRatio+β9Tangibility+β10Cashholdings+λ(yeardummy)+

χ(industrydummy)+εit

(1)

式(1)中,Rating表示该债券发行主体被发行人付费评级机构给出的评级,包括发行评级和后续评级。由于在进行评级时,国内外各大评级机构给出的评级结果都是符号,需要通过一定的方法将其转换成数值,才能进行回归分析。借鉴已有文献,本文的转换方法具体如下:AAA和AAA-=5, AA+和AA=4, AA-=3, A+=2, 其他=1[29]。需要说明的是,如果该债券主体在当年获得两个或以上评级,本文按照以上评级符号转换之后计算评级分数的均值,并将该值作为该发债主体当年的评级结果。Coverage是一个虚拟变量,如果该发债主体被中债资信进行主动评级则定义为1,否则定义为0;Post也是一个虚拟变量,如果该公司年度观测值发生在该公司被中债资信首次评级事件之后则定义为1,否则为0;因此,当公司属于被中债资信主动评级组,并且该评级结果发生在被中债资信首次评级之后,则Coverage*Post交乘项等于1,否则等于0。该模型中我们最感兴趣的是该交乘项的系数,它主要反映了样本公司在被中债资信主动评级之后,处理组相对于对照组变化的评级分数变化,根据上文的研究假设1,如果在中债资信进入评级市场之后,市场上现有发行人付费评级机构的评级有显著下降,那么交乘项的系数应是负的。

为控制其他变量对评级结果的影响,模型加入了债券发行主体特征的控制变量,Size用销售收入的自然对数来衡量,代表企业规模;Leverage是资产负债率;ROA是总资产收益率;Growth表示企业成长性,用营业收入的年增长率来度量;ICRatio是利息保障倍数;Tangibility是固定资产比率,用厂房和设备等固定资产占总资产的比例来衡量;Cashholdings是现金比率,用货币资金占流动资产的比例来度量。此外,我们还在模型中控制了行业固定效应和年度固定效应。表1是本文所用到的具体变量的定义。

表1 主要变量的符号和含义

(二)样本选取

本文以2007~2016年期间沪深两市公开发行交易的公司债和企业债作为研究样本。样本筛选原则如下:一是剔除在境外上市的内地公司发行的债券样本;二是剔除债券发行主体相关财务数据缺失的样本;三是如果该发债主体在当年获得两个或以上评级,则按照以上评级符号转换之后计算评级分数的均值,并将该值作为该发债主体当年的评级结果,与上年12月31日的财务数据进行匹配。根据样本筛选原则,共获取7596个年度~债券主体评级样本。债券主体评级数据来自Wind数据库,财务数据来自CSMAR中的债券市场数据库,部分数据从中债资信网站手工整理得到。本文采用Stata12.0进行分析。

四、实证检验与分析

(一)描述性统计

表2为主要变量的描述性统计结果。从表2中可以看出信用评级Rating的均值为3.907,中位数为4,表示平均来看市场上的债券信用评级普遍在AA级或AA+级附近,标准差为0.764,信用评级的差异化程度不大。Coverage也即中债资信评级池覆盖变量的均值为0.385,标准差为0.497,说明研究样本中有38.5%的主体属于被中债资信评级覆盖的样本。公司规模变量(Size)的均值为4.629,标准差为1.830,ROA的均值为0.055,标准差为0.076,最小值为-0.108,最大值为0.241,资产负债率(Leverage)均值为0.578,标准差为0.162,最小值为0.056,最大值为0.903,现金比率(Cashholdings)均值为0.503,标准差为0.473,最小值为0.024,最大值为0.92。

表2 主要变量的描述性统计结果

(二)分组检验结果

模型中的处理组是那些被中债资信主动评级的债券发行主体样本,对照组是没有被中债资信主动评级的债券发行主体样本。为对处理组样本和对照组样本进行详细比较,这一部分进行了分组均值t检验,表3显示的是分组检验的统计结果。从表3可以看出,处理组样本的评级均值是4.064,对照组样本的评级均值是3.592,均值t检验的结果表明被中债资信主动评级的债券主体的评级等级平均高于未被中债资信主动评级的债券主体评级等级,而且该差异在统计上是显著的。此外,被中债资信评级的样本(处理组)和未被中债资信评级的样本(对照组)相比,除评级结果有显著差异外,还呈现出其他一些显著不同的特征,例如处理组的样本公司的规模更大、固定资产比例更高,ROA和成长性都更好。虽然中债资信宣称在选择公司进行主动评级时候是随机抽取的,但是事实可能并非这样,所以会存在样本选择偏差(selection-bias)。

表3 处理组和对照组的分组检验的统计结果

(三)中债资信评级对现有评级机构评级结果的影响

双重差分模型可以在一定程度上解决内生性问题,但是考虑到可能存在的样本选择偏差,直接采用DID处理会出现一定的偏差。借鉴其他文献的处理方式,本文采取倾向得分匹配与双重差分相结合的PSM-DID方法。具体方法如下:在做双重差分之前先进行匹配工作,根据已有文献以及协变量选取的原则,用于估计被中债资信主动评级的概率的自变量(即协变量)包括规模(Size)、资产负债率(Leverage)、总资产收益率(ROA)、营业收入增长率(Growth)、固定资产比率(Tangibility)和现金比率(Cashholdings)等,基于以上变量,利用Logit模型估计个体倾向得分,运用倾向匹配得分找出匹配组;然后,使用匹配后的处理组和对照组进行双重差分估计。在对处理组和对照组进行一对一的匹配之后,最后共得到2308个样本。

为验证中债资信评级对发行付费评级机构评级结果的影响,首先利用OLS模型进行了检验,由于OLS模型的隐含假定是认为相邻的评级分数的距离是相同的,为放松该假设,我们进一步采用了有序Logistic回归模型进行检验,回归结果见表4。

表4 付费模式与债券市场信用评级(被解释变量:Rating)

注:***、**和*分别表示1%、5%和10%显著性水平。

从表4的回归结果可以看出,OLS模型估计的结果显示,Coverage* Post的系数为-0.089,并在5%的水平上显著负相关,与预期的结果基本一致,也即与未被中债资信评级的样本相比(对照组),被中债资信覆盖的发行主体其所获发行付费评级与之前相比有显著下降。有序Logistic回归模型的检验结果与OLS的检验结果基本一致。

本部分利用PSM-DID方法检验了中债资信进入对原有发行人付费模式下评级结果的影响,结果表明在中债资信进行主动评级之后其结果有一定的约束效应,原有以发行人付费模式为主的评级机构将中债资信的评级结果作为标杆参照,而且使得其评级行为更加保守,进而调低发行主体的信用评级。因此,投资者付费评级模式的引入在一定程度上缓解了信息不对称程度,并且使得发行人付费模式下的评级有显著下降,可见,其有助于改善信用评级市场的信息环境,并进一步提高了我国债券市场的评级质量。

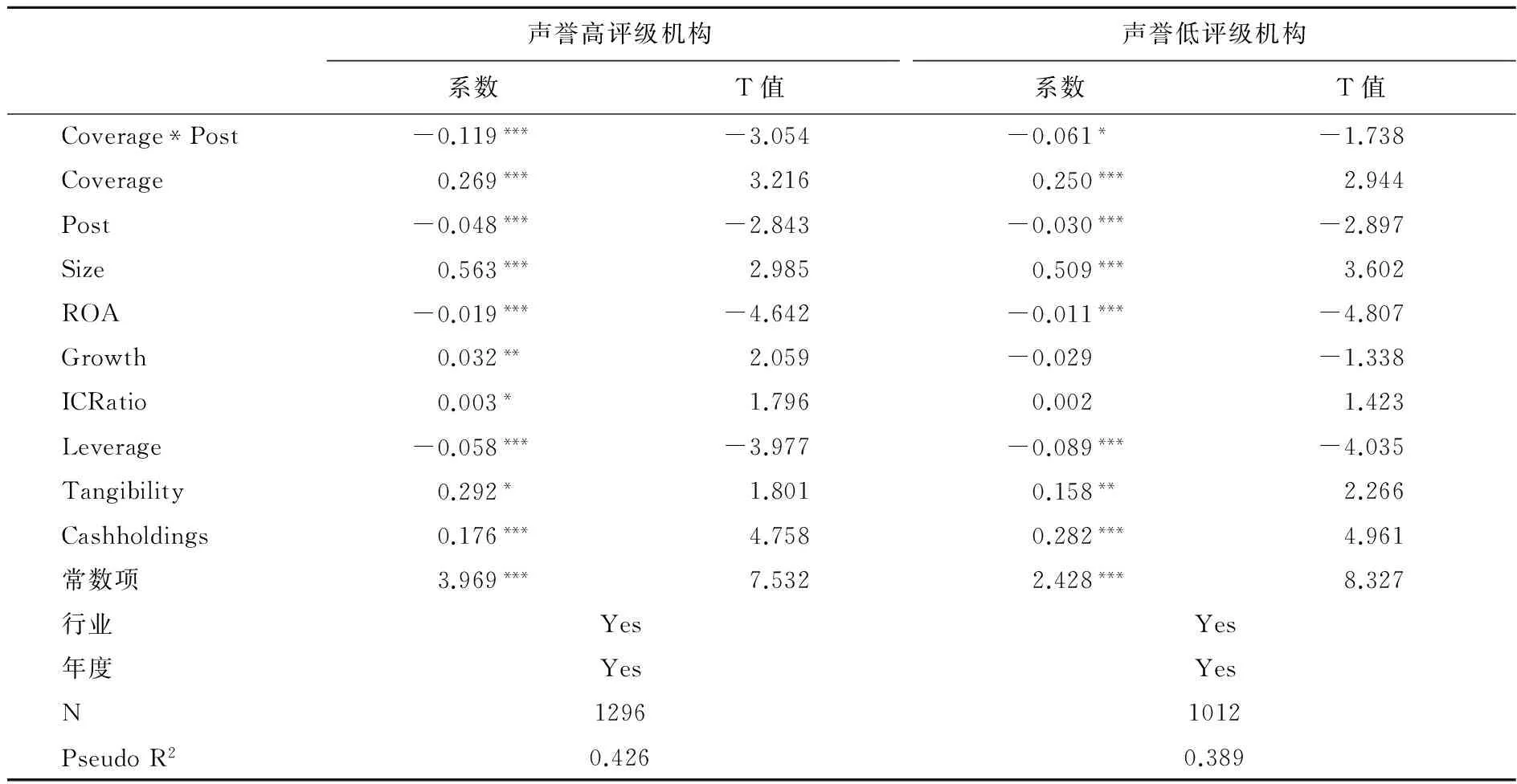

(四)声誉机制的影响作用检验

为检验声誉机制的影响作用,我们将现有的发行人付费模式评级机构分为两组:声誉高组和声誉低组。分组的标准主要有以下两个:第一,根据关于IPO承销商声誉的文献[30][31],首先考虑该评级机构的市场份额高低;第二,文献表明,由于本土评级机构缺乏良好声誉,投资者更有可能相信由具有良好声誉的全球评级机构发布的评级[27][29],因此还需考虑该评级机构的股权结构中是否有外资评级机构持股。首先计算了我国债券市场上9个发行人付费模式评级机构的市场份额,在2006~2015年期间通过中诚信国际信用评级有限责任公司和联合资信评估有限公司的评级发行的债券数量和融资金额都占信用评级市场70%以上。此外,我们考虑一个评级机构是否拥有来自美国知名的三大国际评级机构的外资持股(穆迪、标普和惠誉),目前我国有中诚信国际和联合资信两家合资评级公司,穆迪持有49%的中诚信国际的股权以及惠誉持有49%的联合资信的股权。因此,我们将被中诚信国际和联合资信两家评级公司评级的样本作为声誉高组,将被其他评级公司评级的样本作为声誉低组,对基础模型进行分组检验,检验结果见下表5。

表5的回归结果显示,在高信誉组和低信誉组,Coverage*Post交乘项的系数都为负数,高声誉组的系数为-0.119,并且该系数在1%的水平上显著;低声誉组的系数为-0.061,在10%的水平上显著。这验证了我们的研究假设H2,意味着在中债资信评级公司进入市场之后,处于对自身声誉的担忧使得声誉较高的现有评级机构显著降低了其评级结果,提高了其评级质量,这证实了声誉机制在提升评级质量中的重要作用。

表5 付费模式、声誉与债券市场信用评级(被解释变量:Rating)

注: ***、**和*分别表示1%、5%和10%显著性水平。

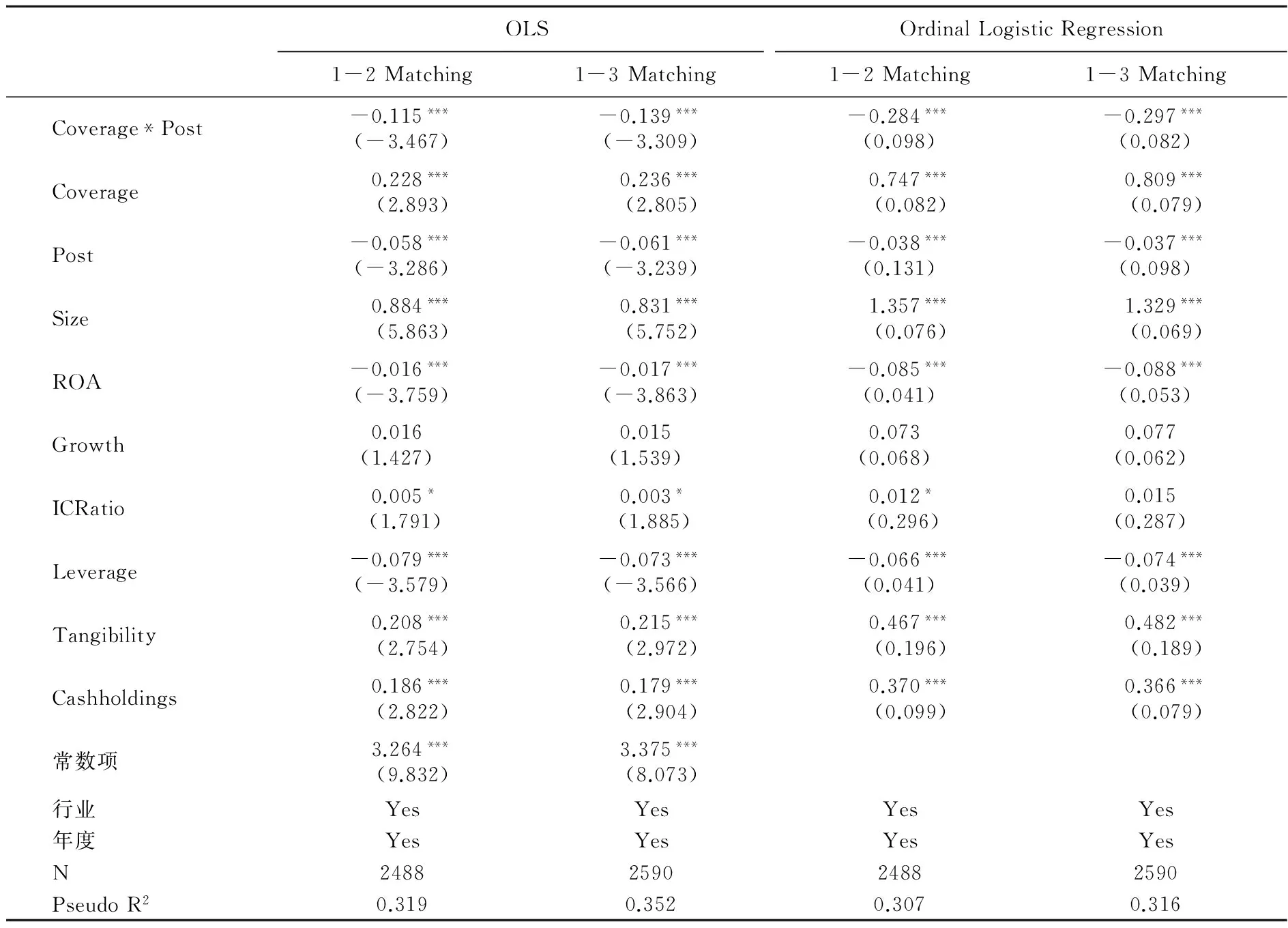

(五)稳健性检验

1.不同的匹配方法

表4显示的是1对1匹配的检验结果,为保证更好的匹配和较少的偏差,并在一定程度上减弱估计结果对匹配顺序的敏感性,在稳健性检验部分,我们采用了1对2和1对3的匹配对基础模型进行OLS和有序Logistic估计,检验结果见下表6。从表6的回归结果可以看出,采用1对2和1对3匹配的检验结果与上文结果基本一致,说明研究结论是稳健的。

2.其他稳健性检验

为检验评级符号的不同赋值方式是否影响模型的检验结果,本文在稳健性检验部分又考虑了以下4种赋值方法:一是AAA和AAA-=9, AA+=8,AA=7, AA-=6, A+=5, A=4, A-=3, BBB+=2,其他=1;二是AAA和AAA-=5, AA+=4, AA=3, AA-=2,其他=1;三是AAA和AAA-=4, AA+和AA=3, AA-=2,其他=1;四是AAA和AAA-=6, AA+=5, AA=4, AA-=3, A+=2,其他=1。使用这四种替代方法来重新对假设H1和假设H2进行检验,结果与上文结论并未显著差异,说明本文的分析结论是稳健的。

五、研究结论与政策建议

本文利用实行投资者付费模式的中债资信评估有限公司进行主动评级的数据,检验了投资者付费模式对发行人付费模式评级机构行为和债券市场评级质量的影响。研究结果表明,被中债资信评级覆盖的债券发行主体其发行人付费评级机构给出的债券评级有显著降低,而且该结论是稳健的。进一步,本文还考察了投资者付费模式的引入对发行人付费评级机构行为的影响渠道,研究表明,该影响主要是通过声誉机制产生作用,由于声誉较差会导致市场份额的损失,因此出于对声誉的担忧,在中债资信进入市场进行主动评级之后,声誉高的发行人付费评级机构会提高其评级质量。本文的研究结果提供了一个新的视角:投资者付费模式的引入对采用发行人付费模式的评级机构的行为有显著影响,该研究丰富了关于评级机构的付费模式对评级质量影响的文献研究,并发现声誉机制确实在约束评级机构的行为中发挥着重要作用。

表6 采用不同匹配方式的稳健性检验(被解释变量:Rating)

注:括号内数值为各变量估计值的t值和标准误差;***、**和*分别表示1%、5%和10%显著性水平。

从政策意义上来看,首先,本文的研究结果肯定了中债资信评级有限公司的成立及其近几年发展过程中在我国信用评级市场发挥的积极作用。一方面,投资者付费模式可以确保评级的独立客观性;另一方面,投资者付费模式评级机构的评级行为约束了评级市场过度竞争,并在一定程度上影响了发行人付费评级机构的评级行为,提高了我国债券市场的评级质量。因此,未来我国债券评级市场应进一步改进和推广投资人付费机制,继续支持中债资信的评级业务和评级行为,并积极拓展投资者付费评级的其他业务发展方向。

其次,提高信用评级机构的评级质量对于保护投资者利益、防止潜在的信用风险、促进我国债券市场健康发展起着非常重要的作用。由于早期刚性兑付的存在,信用评级更多是为了满足监管要求,而非对市场的信用风险进行披露,因此信用评级机构对评级结果的信息功能重视不够,而在目前我国债券市场逐步打破刚性兑付的情境下,信用评级机构应更加重视提升自身的评级质量。因此,我国监管机构可以探索在合适情况下推出双评级制度,也即债券发行时需要获取两个评级,一个是投资者所有的信用评级机构评级,一个是发行人自己选择的信用评级机构评级,监管机构不对评级作出要求,发行的票面利率参考以上两个评级结果,让市场投资者根据获取的信息作出合理的判断,这种模式有助于信用评级机构声誉的积累与评级质量的提高。

本文的不足之处在于由于评级结果的变化只是衡量评级质量的一个方面,衡量评级质量更准确的衡量方式应是使用信用等级是否准确反映历史违约率来判断,而由于目前我国债券市场的违约样本较为有限并未采用该种方法,因此利用信用评级对债券违约的预测作用来衡量评级质量将弥补本文研究的不足,这也是本文研究的改进方向之一。

参考文献:

[1] Kennedy, S. China’s Credit Rating Agencies Struggle for Relevance[J]. China Business Review, 2003, 30(6): 36—40.

[2] Kennedy, S. China’s Emerging Credit Rating Industry: The Official Foundations of Private Authority[J]. The China Quarterly, 2008, 193(3): 65—83.

[3] Li, J., Shin, Y.S., Moore, W.T. Reactions of Japanese Markets to Changes in Ratings by Global and Local Agencies[J]. Journal of Banking and Finance, 2006,30(3): 1007—1021.

[4] Jiang, X., Packer, F. Credit Ratings of Domestic and Global Agencies: What Drives the Differences in China and How are They Priced?[Z]. Bank of International Settlements, 2017.

[5] Cornaggia, J., Cornaggia, K.J. Estimating the Costs of Issuer-paid Credit Ratings[J]. Review of Financial Studies ,2013, 26(9): 2229—2269.

[6] Kashyap, A.K., Kovrijnykh, N. Who Should Pay for Credit Ratings and How?[J]. Review of Financial Studies, 2016,29(2): 420—456.

[7] Bolton, P., Freixas, X., Shapiro, J. The Credit Ratings Game[J]. Journal of Finance, 2012, 67(1): 85—111.

[8] He, J., Qian, J., Strahan, P.E. Credit Ratings and the Evolution of the Mortgage-backed Securities Market[J]. American Economic Review, 2011, 101(3): 131—135.

[9] Xia, H. Can Investor-paid Credit Rating Agencies Improve the Information Quality of Issuer-paid Rating Agencies?[J]. Journal of Financial Economics, 2013,111(2): 450—468.

[10] 申盛.陈言.中国债券信用评级付费模式的比较研究[J].新金融,2017,(6):36—42.

[11] Ashbaugh,S., Collins, H. D. ,La Fond,R. The Effects of Corporate Governance on Firms’ Credit Ratings[J]. Journal of Accounting and Economics, 2006,42(1—2): 203—243.

[12] Elton, E. J., Gruber, M. J., Agrawal, D., Mann, C. Factors Affecting the Valuation of Corporate Bonds[J]. Journal of Banking and Finance, 2004, 28(11): 2747—2767.

[13] Perraudin, W., Taylor, A. On the Consistency of Ratings and Bond Market Yields[J]. Journal of Banking and Finance, 2004,28(11): 2769—2788.

[14] 马榕,石晓军.中国债券信用评级结果具有甄别能力吗?[J].经济学(季刊),2015,(10):197—216.

[15] Carling, K., Jacobson, T., Linde, J., Roszbach, K.. Corporate Credit Risk Modeling and the Macro-economy[J]. Journal of Banking and Finance, 2007, 31(3): 845—868.

[16] Bar-Isaac, H., Shapiro, J. Ratings Quality over the Business Cycle[J]. Journal of Financial Economics, 2013,108(1): 62—78.

[17] Becker, B., Milbourn, T. How Did Increased Competition Affect Credit Ratings?[J]. Journal of Financial Economics, 2011, 101(3): 493—514.

[18] Cheng, M., Neamtiu, M. An Empirical Analysis of Changes in Credit Rating Properties: Timeliness, Accuracy and Volatility[J]. Journal of Accounting and Economics, 2009, 47(1—2): 108—130.

[19] Galil K. The Quality of Corporate Credit Rating: An Empirical Investigation[Z]. Social Science Electronic Publishing, 2003.

[20] Jiang, J., Harris, S., Mary, Xie, Y. Does It Matter Who Pays for Bond Ratings? Historical Evidence[J]. Journal of Financial Economics, 2012, 105(3): 607—621.

[21] Fennell, D., Medvedev, A. An Economic Analysis of Credit Rating Agency Business Models and Ratings Accuracy[Z]. Financial Services Authority, 2011.

[22] 黄国平.评级功能视角下的利益冲突和付费模式[J].证券市场导报,2012,(10):60—67.

[23] Poon, W.P.H., Chan, K.C. An Empirical Examination of the Informational Content of Credit Ratings in China[J]. Journal of Business Research, 2008, 61(7): 790—797.

[24] Smith, R.C., Walter,I. Rating Agencies: Is There an Agency Issue[J]. Springer US, 2002, (9): 289—318.

[25] 王雄元,张春强.声誉机制、信用评级与中期票据融资成本[J].金融研究,2013,(8):150—164.

[26] 邢天才,詹明君,王文钢.评级机构竞争、声誉与债券信用评级质量[J].财经问题研究,2016,(6):66—71.

[27] Ferri, G., Lacitignola, P., Lee, J.Y. Foreign Ownership and the Credibility of National Rating Agencies: Evidence from Korea[J]. Journal of Comparative Economics, 2013, 41(3): 762—776.

[28] 施丹,姜国华.会计信息在公司债信用等级迁移中的预测作用研究[J].会计研究,2013,(3):43—50.

[29] Livingston, M., Poon, W.P., Zhou, L. Are Chinese Credit Ratings Relevant? A Study of the Chinese Bond Market and Credit Rating Industry[J]. Journal of Banking and Finance, 2018,(87):216—232.

[30] Andres, C., Betzer, A., Limbach, P. Underwriter Reputation and the Quality of Certification: Evidence from High-yield Bonds[J].Journal of Banking and Finance, 2014, 40(1): 97—115.

[31] Megginson, W.L., Weiss, K.A. Venture Capitalist Certification in Initial Public Offerings[J]. Journal of Finance, 1991, 46(3): 879—903.