税收征管权集中与服务业企业实际税负

——基于PSM方法的政策效应分析

邓晓兰 金博涵

(西安交通大学 经济与金融学院,陕西 西安 710061)

一、问题提出与文献综述

税收不仅是国家筹集财政收入的重要手段,更是宏观调控的政策工具。在供给侧结构性改革的背景下,“降成本”的一个重要工具就是降低企业税负,从而提高企业生产积极性。在我国分税制的背景之下,地方政府存在明显的税收竞争,中央政府和地方政府在税收征管的执法力度上有很大差别,这使得向中央政府负责的企业和向地方政府负责的企业面临着不同的征管环境,不仅存在企业所得税实际税率与法定税率不一致的问题,不同企业所面临的实际税率也不相同。决定企业税负的不仅有法定税率、税收优惠条款等制度因素,还包括税收征管等实际执行因素。自1994年分税制改革以来,各税种的立法权均为中央所有,地方政府拥有的权力只有税收征管权。换言之,地方政府可以通过放松或加强征管,来变相施以税收优惠,给企业实际税负带来很大影响。因此,研究企业所得税实际税负问题,决不能忽视税收征管权限集中或者分权带来的影响。另一方面,我国的税收征管制度处于不断调整之中。在财政分权的体制下,地方政府和中央政府在税收方面仍存在着显著的目标函数差异,接受双重领导的税收征管机构仍有可能陷于博弈困境,进而短期内无法实质上改变征管机构不同给企业实际税负造成的异质性影响。本文正是在这多重的现实背景下考察税收征管权集中对企业实际税负的影响,研究结论既可以评估所得税征管机构调整政策的经济效应,理顺国地税机构合并过程中可能存在的利益博弈,又能为未来调整企业所得税税率和优惠、完善企业所得税制度提供参考,减少征税效率损失,推动实体经济发展。

税收征管权集中对企业税负的影响主要与地方政府税收竞争行为有关。Oates(1972)提出资本的流动性会引起地方政府间为争夺流动税基而进行的横向税收竞争[1](P31-65),Wilson(1986)和Zodrow(1986)将这一观点正式化[2][3],这一观点对理解中国地方政府间横向税收竞争问题同样适用。汤玉刚和苑程浩(2010)指出,不同于西方国家的税制结构,中国地方政府仅拥有税款的部分收益权和征管权,进行税收竞争的工具是“征管效率”[4],而西方国家以美国为代表,各州拥有相对完整的税权,普遍以税率作为税收竞争工具,因此,国内外学者对税收征管的研究侧重点不同,国外学者更多关注税收征管制度对税收增长的影响。本文关注的是在地方政府间存在横向税收竞争时,税收征管制度安排对企业均衡税率的影响。其一,大部分研究表明,税收征管权集中会提高企业均衡税率。谢贞发(2014)指出,1994年分税制改革后,企业所得税由地方税转变为共享税,税收收入的60%由中央分成,这降低了地方政府征管的积极性,也降低了地方政府进行横向税收竞争的成本,因此,企业所得税由地方征管时均衡税率较低[5],而田彬彬和范子英(2016)、王剑锋(2008)、范子英和田彬彬(2013)以及谢贞发和范子英(2015)的研究则表明由中央政府征管会抑制地方政府的横向税收竞争,避免地方税收努力下降造成的效率损失,提高均衡税率[6][7][8][9]。其二,也有部分文献从信息不对称的角度提出了相反看法。吕冰洋和郭庆旺(2011)指出,分税制实施以后,中央与地方税权边界清晰,各自征管各自享有收益权的税种能够提高税收努力程度和征税能力[10];但是周黎安等(2011)研究表明,从国税、地税部门税收努力的边际回报来看,地税税收努力表现在税收收入上的回报高于国税,重要原因之一是地税对地方企业的情况比较了解,如果加大征税努力,增税的潜力较大[11]。基于此,税收征管权集中可能会降低企业的均衡税率。其三,税收征管权集中对均衡税率的影响还与地区的经济发展水平、税收优惠政策、财政依存度等外部经济环境有关。李香菊和赵娜(2017)研究表明,经济发展水平高的地区,征管集权反而降低了税务部门的努力程度,这主要归因于经济发展水平高的地区信息化程度高,税务机关征税成本较低[12]。曹书军等(2009)的研究则表明在不同税收优惠、财政依存度条件下,财政分权、地方政府竞争行为对制造业上市公司实际税负的影响也不同[13]。

综上所述,现有文献从税收竞争、信息不对称等多角度分析了税收征管权集中对企业均衡税率的影响,但仍存在以下不足:其一,研究对象选取单一。这些文献对税收竞争的考虑并未结合具体行业特点,在样本的选取上,大多是以全行业上市公司为样本,少量文献选取了工业企业作为研究对象,并未对征管权集中影响服务业企业所得税的效应加以探讨。其二,缺乏对不同外部环境下影响异质性的考量。现有文献在研究税收征管对企业税负的影响时,大多仅停留在研究征管权集中对征管效率、均衡税率的影响,并未深入探讨不同税收优惠条件、不同产业集聚环境下影响的异质性。其三,现有文献仅单方面研究了税收征管权集中对企业均衡税率的影响,并未在同一框架下直接比较税收征管权集中于中央和下放给地方对企业实际税负的影响差异。

在前人研究的基础上,本文的边际贡献在于:第一,以服务业企业为研究对象,考察企业所得税由中央、地方征管时的实际税负差异,并深入探讨不同外部经济环境下影响的异质性,得出更符合行业特点的结论,避免只关注整体效果而导致政策实施“一刀切”的局限;第二,本文首次关注到2008年的企业所得税征管制度改革,借助此次政策调整的契机,验证企业所得税征管在服务业实行地方分权是否有效率,突破了现有文献对企业所得税征管权限一直在向中央集中的认定,为研究企业所得税征管制度对实际税负的影响提供新的参考。

二、理论分析与假说

在我国长期以来以GDP增长为导向的晋升锦标赛机制下,地方政府官员出于对有限的流动资本竞争,有以资本税为主要工具进行税收竞争的动机。1994年分税制改革后,国家税务总局在各地分设国税局和地税局两个平行机构,分别对各自收益权限内的税种进行征管。国税局由上级国税局垂直领导,受地方政府的影响较小,而地税局则实行地方政府和上级税务局共同领导、以地方政府为主的双重领导体制,其官员的考核、晋升都与地方政府关系密切,更易受地方政府的影响。因此,下文的分析以地税部门作为地方政府的代理,与国税部门进行比较。

首先,从税收努力程度的角度看,地税部门存在为争夺流动资本而降低税收努力的动机。郭杰和李涛(2009)、付文林和耿强(2011)以及赵为民(2016)研究表明,营改增之前,地方政府在以营业税为主体税种的服务业企业上并未表现出明显的税收竞争趋势,原因在于服务业企业本身具有较强的地方特性,税基流动性差,资本密集度小[14][15][16];蒲艳萍和成肖(2017)指出,在绩效考核压力下,短视的地方政府更倾向于争夺投资规模大的工业企业[17],对服务业企业并不存在提供更多税收优惠的动机。然而,在产业结构转型升级的背景下,大力发展和培育第三产业,使其逐步成为主导和接续产业是未来产业升级的方向,服务业企业在地方经济发展中的地位也日趋提高,我们很难再沿用之前有关于地方政府重视工业企业而忽略第三产业发展的结论。此外,营业税与企业所得税还有一项重要区别,即营业税是间接税,可以转嫁;企业所得税则不能或很难转嫁,相比于营业税的影响,企业所得税实际税负的高低对资本流动性影响更大。由此可见,尽管应税主体都是服务业企业,但营业税不存在税收竞争的研究结论并不能直接适用于企业所得税,地方政府为争夺资本或发展新产业而降低服务业企业所得税实际税负的动机仍然存在。在营改增政策实施后,服务业企业的主体税种在国税局缴纳,增值税又实行抵扣制度,企业隐瞒经营情况少缴税款的难度增加,国税部门的征税人员也可以通过增值税的纳税情况了解企业的经营状况,从而为企业所得税的征管提供信息。换言之,营改增实施之后,国税部门与地税部门在服务业企业所得税征管方面享有同等信息,地税部门不再具有信息优势。基于此,提出本文的假说1:

H1:营改增实施之后,相比于地税部门征管,由国税部门征管的服务业企业所得税实际税负更高。

但是,应当明确税收竞争的力度会受到其他影响企业区位选择的因素的影响,进而导致税收征管权集中在不同区域影响不同。换言之,税收竞争作为地方政府争夺流动资本的竞争手段,在不同的地区运用力度并不一样,当地方政府有其他的竞争手段用来吸引资本时,税收竞争的力度就会相应减弱,从而弱化中央和地方政府税收征管执法的差异。除了实际税负水平,空间集聚程度亦是影响企业区位选择的重要因素,企业会综合考虑地区实际税负和空间集聚程度来决定是否进入该地区。邵明伟(2015)指出,新经济地理学理论最早将税收竞争与集聚经济结合在一起,通过集聚租金来解释区域税负差异下企业的“锁定效应”,即企业空间集聚在一定区域内会降低公司对税收竞争的敏感性,由此产生的集聚租金将提升企业承受税负的能力[18]。基于此,提出本文的假说2:

H2:空间集聚程度较高的地区,国税与地税征管的服务业企业所得税实际税负不存在显著差异,空间集聚程度较低的地区差异显著。

除税收竞争之外,财政支出也是地方政府争夺流动资本、创造政绩的重要竞争工具,支出竞争需要财力支持,而税收是地方政府的重要收入来源,因此,税收竞争的力度还会受到地方财力的限制。出于满足地方财力的需要,税收竞争不会无限逐底,尤其是对已享有税收优惠的企业。曹书军等(2009)研究表明,当企业享受优惠税率时,地方政府为满足财政收入需求,不会为其提供更多优惠空间,企业实际税负会向名义税负靠近,出现“税率锁定”[13]。基于此,提出本文的假说3:

H3:在非税收优惠区域内,中央和地方征管时服务业企业所得税实际税负存在明显差异,而在税收优惠区内,中央和地方征管时企业实际税负不存在明显差异。

地方政府税收征管行为不仅存在空间上的异质性,也会受到企业规模等因素影响而存在企业上的异质性。规模较大的企业往往具有较完善的会计制度,信息披露情况较好,税务机关的监督管理成本较低,中央政府对该类企业实施监管的难度较小,不易受到信息不对称的影响。而对地方政府而言,规模较大的企业对地方经济发展以及政府政绩都具有明显的支撑作用,地方政府更愿意为其提供税收优惠,以吸引这部分企业留在当地。基于此,提出本文的假说4:

H4:规模较大的服务业企业,中央征管时所得税负显著高于地方征管时,规模较小的企业,征管权集中对所得税实际税负无显著影响。

三、实证分析

(一)模型设计

2008年12月16日,国家税务总局发布了国税发[2008]120号《关于调整新增企业所得税征管范围问题的通知》,提出为进一步提高企业所得税征管效率,从2009年1月1日起,新增企业所得税纳税人中,主营业务缴纳增值税的企业的所得税由国税局征管;主营业务缴纳营业税的企业的所得税由地税局征管;这次改革为以上假说的验证提供了契机:我们可以通过比较2009年之后与2009年之前成立的营业税应税企业所得税实际税负,来估计税收征管权集中对企业所得税实际税负的影响。然而要想准确地识别出征管权集中的影响,就需要保证两组样本之间除了征管机构不同外,其他与所得税实际税负有关的变量均不存在系统性差异。常见的思路即采用反事实分析框架,比较样本企业受到政策影响与未受政策影响时待考察变量的差异,得到个体的处理效应,在样本服从独立同分布假设的条件下,取期望值以得到总体的平均处理效应(average treatment effect on the treated,ATT),从而估计政策实施产生的影响。其常用的方法是倾向评分匹配法(PSM),实施步骤为:首先,选择影响企业所得税实际税负的因素作为协变量,采用Logit模型估计每一样本的倾向得分;其次,根据得到的倾向得分为受到政策影响的处理组样本匹配其他特征均类似但未受政策影响的对照组样本;最后,运用匹配后的样本计算分析,得出平均处理效应。

(二)变量选取与数据来源

采用倾向评分匹配法(PSM)涉及的变量有三类:被解释变量、解释变量、协变量。

1.被解释变量

本文关注的被解释变量即服务业企业的所得税实际税负etr。有关企业所得税税负的量度,参照国内外文献的普遍做法,采用公司实际所得税率(etr)指标,即当期所得税费用与税前会计利润之比,王延明(2003)、曹越和易冰心(2017)、吴联生和李辰(2007)和Siegfried(1974)的研究均指出,在企业应税所得额难以获取的情况下,etr是衡量企业所得税负的较好替代[19][20][21][22]。本文的研究对象是新三板上市的服务业企业,基于数据的可获得性和统一研究样本特质的要求,选取营改增行业中的私营企业为样本,采用2015年和2016年年末合并财务报表数据,依照以下公式计算出样本企业的实际税负etr1和etr2:

etr1=(TE-DT)/(PTI+DV+IG)

(1)

etr2=TE/PTI

(2)

式(1)和式(2)中,etr为企业实际所得税率,TE为所得税费用,PTI为税前会计利润,DT为递延所得税费用,DV为计提的资产减值准备,IG为投资收益。etr1即当期发生的实际所得税与调整得到的应纳税所得额之比,更能反映出企业承担的所得税实际税负情况。以上数据均来源于CSMAR数据库中新三板研究数据,由作者对公司基本信息和财务报表数据筛选、整理而得。

2.解释变量

本文的解释变量为征管权集中的政策虚拟变量(esdate),以企业注册成立日期来区分,注册年份晚于或等于2009的企业受到政策影响,所得税由地方政府征管,esdate=1,是处理组;注册年份早于2009的企业未受政策影响,所得税由中央政府征管,esdate=0,是对照组。依据2001年企业所得税改革政策,2002年1月1日之后成立的企业,所得税才由中央征管,同时基于数据的可获得性,最终选取注册日期在2002年1月1日至2013年12月31日的企业,作为实证样本。

3.协变量

由于PSM方法受到只能控制可观察的选择变量这一限制,应当尽可能将影响企业所得税实际税负的所有因素纳入匹配。参考Stichney和McGee(1982)、Zimmerman(1983)有关企业税负影响因素的研究[23][24],结合服务业的行业特点,综合考虑企业规模、盈利能力、营运能力以及偿债能力等因素,选取企业注册资本(zczb)、企业总资产(zchj)、营业收入(yysr)、资产负债率(zcfzl)、总资产周转率(zzczzl)、总资产净利率(zzcjjl)、应收账款周转率(yszkzzl)和每股收益(mgsy)作为协变量,并控制了省份、行业以及财务报告期虚拟变量,数据来自CSMAR数据库和Wind数据库新三板研究系统由作者筛选、整理而得。通过PSM计算每一企业的倾向得分,得到除政策虚拟变量不同,其他方面均类似的可比企业,求得的平均处理效应可以反映政策实施对企业所得税实际税负的影响。

(三)变量的描述性统计

由于上海市国地税实质上是同一套人马,我们剔除注册地为上海的样本。同时剔除实际税负超过100%或小于0的异常样本,最终保留3638个观察值。将样本按照企业所得税由中央还是地方征管分为控制组和处理组,对被解释变量和协变量进行描述性统计,结果如表1。

表1 企业所得税由中央或地方征管时的样本均值差异

注:(1)由于部分样本数据缺失,流动资产周转率、应收账款周转率和每股收益的观察值少于3638;(2)均值差异的显著性水平一列中,数值为t统计量,括号内***表示在1%的水平上显著。

可以看出,被解释变量etr1和etr2在处理组和控制组之间均存在显著差异:以etr1衡量时,中央征管企业所得税的服务业企业实际税负平均高出地方征管企业2.29个百分点,以etr2衡量时则平均高出1.39个百分点,这初步说明了征管权集中会影响服务业企业所得税实际税负。协变量中,除应收账款周转率和每股收益之外,两组样本的其他变量均存在显著差异,这说明成立于2009年之前和之后的企业,在企业规模、营运能力、盈利能力以及偿债能力方面都有系统性差异,传统的回归方法不能得出准确的估计结果,需要采用倾向评分匹配法(PSM)获得可比企业之后才能进行政策效应评估。

(四)实证结果与分析

1.征管权集中对服务业企业所得税实际税负的影响

计算倾向得分的匹配方法有多种,具体何种情况下应当采用何种方法并无定论,一般的做法是,采用多种方法进行匹配,若得到相似的估计结果,则说明结果是稳健的。表2汇报了以etr1作为被解释变量,分别采用K近邻匹配、半径匹配、核匹配、局部线性回归匹配以及马氏匹配方法计算倾向得分的回归结果:

根据表2结果,不同匹配方法下,处理组的平均实际税负几乎完全相同,控制组的略有差异,这是由于不同的匹配方法会得到略有差异的样本,不同匹配方法所得到的平均处理效应接近,处于-2.4933%~-1.9624%之间,且在1%水平上显著。由此可以认为,税收征管权集中显著提高了服务业企业所得税实际税负,中央征管的企业实际税负比地方征管的企业平均高出约13.67%,绝对数相差2.2%,假说H1得以验证。

表2 企业所得税征管政策调整的平均处理效应

注:差异值及显著性水平一列为处理组和控制组的均值之差,即平均处理效应(ATT),括号内为t统计量,***表示在1%水平上显著。

表3 匹配前后变量标准化偏差及两组间差异情况

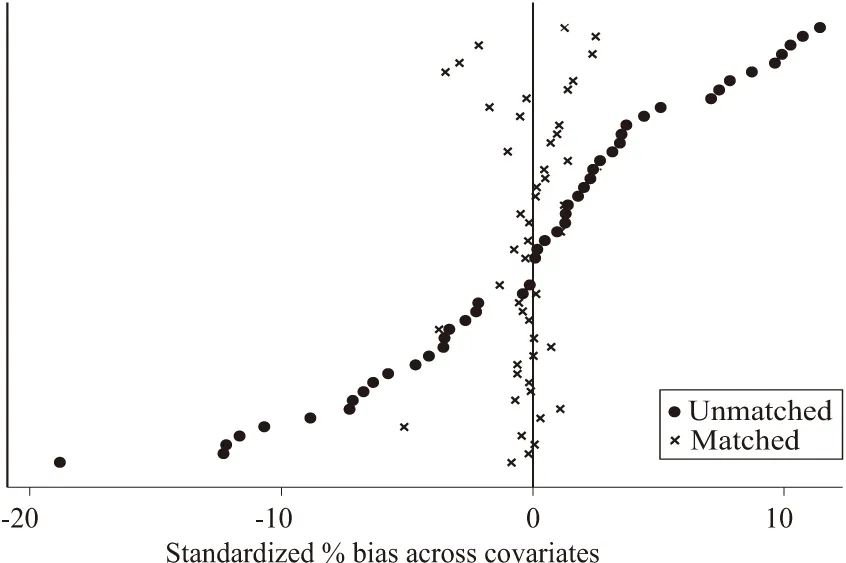

在使用PSM法之前须考察各种匹配方法是否满足假定前提。限于篇幅,我们仅以核匹配为例汇报可忽略性假定和重叠假定的检验结果:匹配后(M)所有变量的标准化偏差(%bias)均小于10%,且t检验结果不能拒绝处理组与控制组无系统性差异的原假设,对比匹配前(U)结果,大多数变量的标准化偏差大幅缩小,每股收益的标准化偏差虽略有增加,但仍在可接受范围之内。图1更直观地显示各变量的标准化偏差。

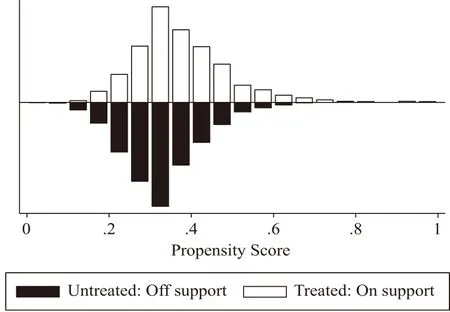

图2通过柱形图显示倾向得分的共同取值范围,可以直观地看出,大多数观测值均在共同取值范围之内(On support),即在进行倾向得分匹配时仅会损失少量样本。经检验,其余五种匹配方法均通过可忽略性假定与重叠假定检验,由此可以验证本文采用PSM方法的恰当性。

2.基于地区空间集聚程度分组的检验

地区的空间集聚程度反映了企业可以获得的运输成本减少和规模报酬,因此,地区的人口密集程度、产业集中程度等指标常常被用来刻画地区的空间集聚水平。参考大多数研究的做法并结合数据的可获得性,选取区位熵指标来度量各省份的空间集聚水平。计算公式为:

(3)

图1 各变量的标准化偏差

图2 倾向得分的共同取值范围

式(3)中,qi是某一区域内部门i的度量指标,Qi是国家层面相应部门i的度量指标,选取某产业的从业人员数作为度量指标来计算区位熵。具体地,用某省二、三产业的从业人员数之和占该省三次产业从业人员总数之比,除以全国二、三产业从业人员数之和占全国三次产业从业人员总数之比,作为该省份的区位熵。依据区位熵将全部样本分为空间集聚水平较高和较低的组,分别用PSM法进行匹配,估计出的平均处理效应如下表4:

根据表4结果,空间集聚程度较高的地区,中央和地方征管时企业所得税实际税负绝对数平均差异在2%以内,中央征管时实际税负约为16%,地方征管时约为14.7%。空间集聚程度较低的地区,中央和地方征管时企业所得税实际税负绝对数平均差异几乎达到3%,中央征管时实际税负约为18%,地方征管时约为15.8%。由此可见,企业面临的外部经济环境会在一定程度上影响企业对税收负担的容忍度,从而影响地方政府的税收竞争行为。换言之,地区的空间集聚程度反映了企业能够获取的集聚租金,集聚租金较高地区的税收竞争强度会弱于集聚租金较低地区,但无论如何,税收竞争都是存在的。征管权集中时的服务业企业所得税实际税负要显著高于地方分权征管时的实际税负,且这种差异在空间集聚程度较低地区表现得更为明显,假说H2得以验证。

表4 按空间集聚程度分组的平均处理效应

注:差异值及显著性水平一列为处理组和控制组的均值之差,即平均处理效应(ATT);括号内为t统计量,***、**、*分别表示在1%、5%、10%的水平上显著。

3.基于企业是否享受法定税收优惠分组的检验

由于企业法定所得税率数据较难获取,根据我国对高新技术企业采用15%优惠税率的政策,将企业按照二级行业分类,属于高新技术企业的为税收优惠组,非高新技术企业的为非税收优惠组。剔除异常值后,分别估计税收优惠组和非税收优惠组的平均处理效应,结果如表5。

表5 按是否享受优惠税率分组的平均处理效应

注:差异值及显著性水平一列为处理组和控制组的均值之差,即平均处理效应(ATT);括号内为t统计量,***、**、*分别表示在1%、5%、10%的水平上显著。

原本就享受优惠税率的企业,在由地方征管时,实际税负比中央征管时绝对数显著降低3%左右,其实际所得税负只有约11%。而原本不享受优惠税率的企业,征管权集中对其实际所得税负反而不具有显著影响,由地方征管时,平均实际所得税负约为21%,由中央征管时则约为22%,说明“税率锁定”的假设在这里不成立。一个可能的原因是地方政府考虑到征税的成本效益问题:对于享受优惠税率的企业,即使做到应收尽收,能够实际入库的税款也不多,相比之下,对正常税率的企业付出同样的征税努力可以获得更多的税收,满足财政收入需求。此外,享受优惠税率的企业大多为国家倡导发展的高新技术企业,更易受到地方政府青睐,成为地方政府竞争的受益者。

4.基于企业规模分组的检验

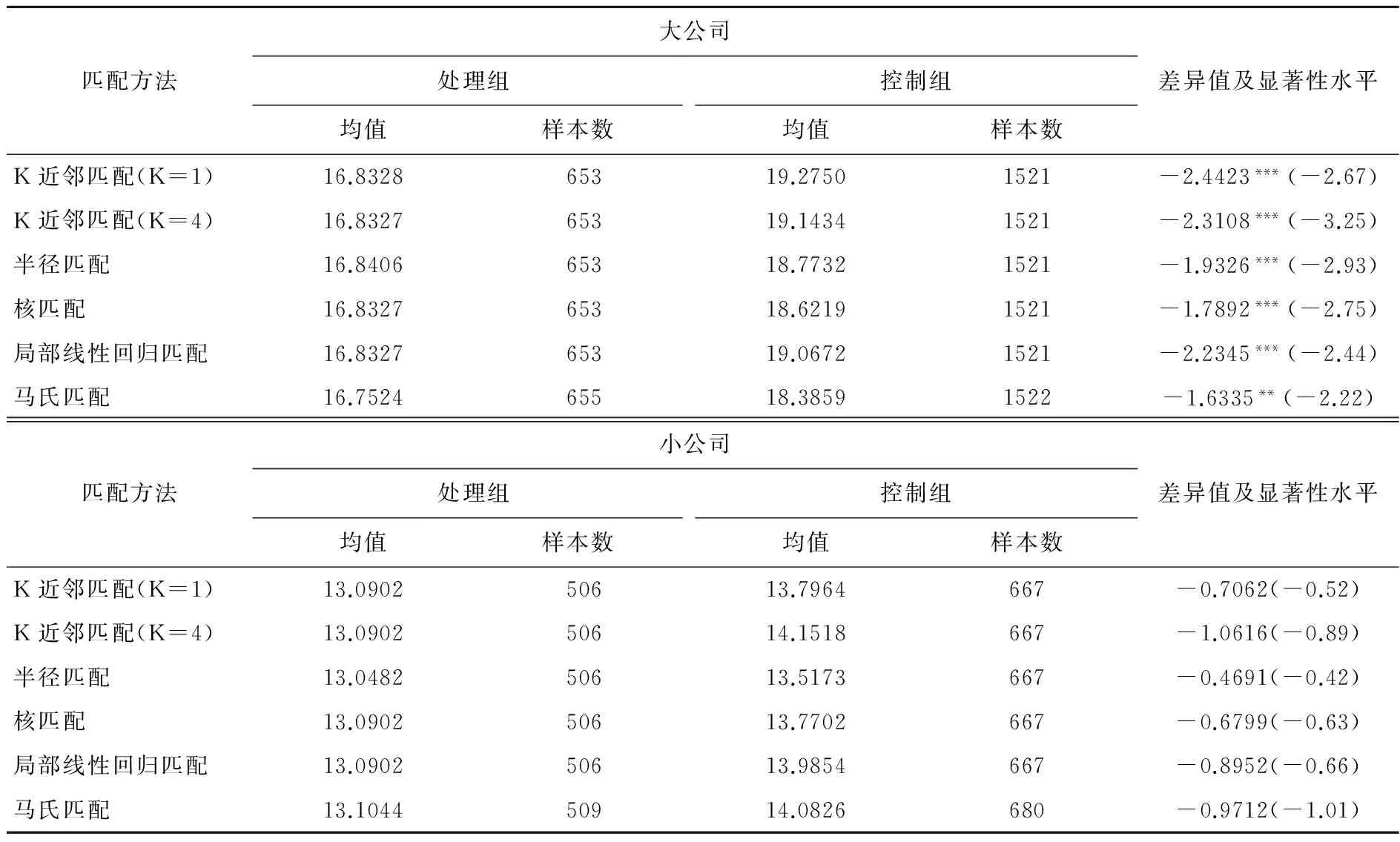

为了验证征管权集中对不同规模企业影响的异质性,按照企业的注册资本规模分组,剔除异常值后,分别估计两组样本的平均处理效应,结果如表6。

根据表6结果,由地方征管时,大公司的平均所得税实际税负约为16.8%,中央征管时则约为19%,征管权集中显著提高了大公司的所得税实际税负。而对于小公司,无论由中央还是地方征管,其所得税实际税负均为13%左右,远低于25%的法定税率,并且征管权集中对实际税负无显著影响,即使考虑到小微企业的税收优惠政策,地方政府对这部分企业的征管力度也存在明显欠缺。由此可见,规模较大的企业更易受到地方政府青睐,成为其争夺资本的对象,假说H4得证。

(五)稳健性检验

由于无法获取企业的应纳税所得额数据,对于企业实际税负etr只能采取间接估算的方法,因此,对etr计算公式的选择可能会影响实证结果。相比于经过会计调整的计算公式,反映企业所得税实际税负更为简单明了的指标即直接计算企业发生的所得税费用占税前会计利润的比重,记为etr2,我们将被解释变量更换为etr2,再次运用PSM方法计算倾向得分并进行回归,结果如表7。

表6 按企业注册资本规模分组的平均处理效应

注:差异值及显著性水平一列为处理组和控制组的均值之差,即平均处理效应(ATT);括号内为t统计量,***、**、*分别表示在1%、5%、10%的水平上显著。

表7 企业所得税征管政策调整的平均处理效应

注:差异值及显著性水平一列为处理组和控制组的均值之差,即平均处理效应(ATT);括号内为t统计量,***表示在1%水平上显著。

根据表7结果,用etr2衡量的企业所得税实际税负作为被解释变量时,征管权集中的平均处理效应仍然显著,由中央征管的企业实际税负比由地方征管的企业高出8.83%~12.24%,绝对数值之差介于1.47%~2.04%之间。同样地,我们对核匹配方法进行可忽略性假定和重叠假定的检验:

表中结果显示匹配后(M)所有变量的标准化偏差(%bias)均小于10%,并且t检验结果不能拒绝处理组与控制组无系统性差异的原假设,与etr1作为结果变量的检验结果一致。各变量的标准化偏差如图3所示。

图4显示了倾向得分的共同取值范围,大多数观测值均在共同取值范围之内(On support),即在进行倾向得分匹配时仅会损失少量样本,再次印证了本文采用PSM方法的恰当性,也说明了实验结果的稳健性。

四、结论与启示

研究表明:第一,中央征管时服务业企业平均所得税实际税负比地方征管时显著高出13.67%,绝对数值差达到2.2%;第二,外部经济环境会影响到征管权集中影响服务业企业所得税实际税负的平均处理效应,空间集聚程度较低的地区政策调整的影响更强;第三,企业是否享受税收优惠也会影响征管权集中政策的平均处理效应,原本享受优惠税率的企业,征管权集中使其实际税负提升更多,反之则无显著影响;第四,政策效应还与企业规模有关,征管权集中使得大公司的实际税负明显提升,对小公司并无显著影响,且小公司的实际税负在中央或地方征管时都远低于法定税率。

表8 匹配前后变量标准化偏差及两组间差异情况

图3 各变量的标准化偏差

图4 倾向得分的共同取值范围

基于上述研究结论,并结合营改增政策和最新的国务院机构改革方案,给出如下政策建议:其一,从税收征管效率角度看,征管权集中确实能够显著提高服务业企业所得税征管效率,应当成为征管制度改革的方向,同时应加强对地方征管企业的稽查力度,建立完善电子化征收系统,保证税款及时、足额入库,避免地方政府竞争行为引起的企业所得税流失;其二,从税负公平角度看,税收征管权集中会显著影响企业税负,处同一名义税率下的企业,实际税负也可能大相径庭,因此需要保证征税的公开公正,尤其是加强对地方政府的监督管理,减少差异化征税的空间;其三,税收征管权集中会显著提升企业所得税实际税负,因此应当适时降低法定税率,并结合不同地区的外部经济环境、不同企业规模、税收优惠的情况,因事制宜地为企业提供税收优惠;其四,营改增政策规定2016年5月之后成立的企业,所得税全部由中央征管,2018年国务院机构改革方案直接将省级和省级以下的国地税合并,更是企业所得税征管权的集中的表现,根据本文研究结论,这将显著提高新设立企业的所得税实际税负,对空间集聚度较低地区、不享受优惠税率的企业和规模较大的企业影响更为明显,因此,应考虑出台配套的税收优惠政策,避免新老企业之间税负不公。

参考文献:

[1] Oates, W.E. Fiscal Federalism[M]. New York: Harcourt Brace Jovanovich,1972.

[2] Wilson, J.D. A Theory of Interregional Tax Competition[J]. Journal of Urban Economics, 1986,(19):296—315.

[3] Zodrow, G.R., P.Mieszkowski. Pigou,Tiebout,Property Taxation, and the Underprovision of Local Public Goods[J]. Journal of Urban Economics,1986,(19):356—370.

[4] 汤玉刚,苑程浩.不完全税权、政府竞争与税收增长[J].经济学(季刊),2010,10(01):24—41.

[5] 谢贞发.税收竞争、中央税收征管集权及社会福利——1994年后企业所得税制改革的理论解析[J]. 财政研究,2014,(9):21—23.

[6] 田彬彬,范子英.税收分成、税收努力与企业逃税——来自所得税分享改革的证据[J].管理世界,2016,(12):36—46+59.

[7] 王剑锋.中央集权型税收高增长路径:理论与实证分析[J].管理世界,2008,(7):45—52.

[8] 范子英,田彬彬.税收竞争、税收执法与企业避税[J].经济研究,2013,48(9):99—111.

[9] 谢贞发,范子英.中国式分税制、中央税收征管权集中与税收竞争[J].经济研究,2015,50(4):92—106.

[10] 吕冰洋,郭庆旺.中国税收高速增长的源泉:税收能力和税收努力框架下的解释[J].中国社会科学,2011,(2):76—90.

[11] 周黎安,刘冲,厉行.税收努力、征税机构与税收增长之谜[J].经济学(季刊),2012,11(1):1—18.

[12] 李香菊,赵娜.我国企业所得税税收努力程度及其影响因素的实证研究——基于随机前沿分析方法(SFA)[J].审计与经济研究,2017,32(2):98—107.

[13] 曹书军,刘星,张婉君.财政分权、地方政府竞争与上市公司实际税负[J].世界经济,2009,(4):69—83.

[14] 郭杰,李涛.中国地方政府间税收竞争研究——基于中国省级面板数据的经验证据[J].管理世界,2009,(11):54—64.

[15] 付文林,耿强.税收竞争、经济集聚与地区投资行为[J].经济学(季刊),2011,10(4):1329—1348.

[16] 赵为民.理性还是非理性?我国地区间税收竞争行为检验及评析[J].中央财经大学学报,2016,(7):13—23.

[17] 蒲艳萍,成肖.资本流动还是信息不对称——对中国地方政府税收竞争动因的实证研究[J].财贸研究,2017,28(9):75—86.

[18] 邵明伟,钟军委,张祥建.地方政府竞争:税负水平与空间集聚的内生性研究——基于2000~2011年中国省域面板数据的空间联立方程模型[J].财经研究,2015,41(6):58—69.

[19] 王延明.上市公司所得税负担研究——来自规模、地区和行业的经验证据[J].管理世界,2003,(1):115—122.

[20] 曹越,易冰心,胡新玉,张卓然.“营改增”是否降低了所得税税负——来自中国上市公司的证据[J].审计与经济研究,2017,32(1):90—103.

[21] 吴联生,李辰.“先征后返”、公司税负与税收政策的有效性[J].中国社会科学,2007,(4):61—73.

[22] Siegfried,J. Effective Average U.S. Corporation Income Tax Rates[J].National Tax Journal, 1974,(27):245—259.

[23] Stickney,C., McGee V.,Effective Corporate Tax Rates the Effect of Size,Capital Intensity,Leverage,and Other Factors[J]. Journal of Accounting and Public Policy, 1982,(1):125—152.

[24] Zimmerman,J..Taxes and Firm Size[J].Journal of Accounting and Economics,1983,(5):119—149.