舟山市渔农村金融服务体系的创新路径与风险控制研究

[摘 要]从舟山市渔农村金融服务体系的发展现状入手,通过定性分析和定量模型来评价舟山农村金融服务体系的经营效率。结果显示,舟山市渔农村金融服务体系并未达到有效经营,并未完全发挥其支农、扶农、助农的作用。在此基础上,进一步分析农村金融机构经营效率低下的原因,提出了推动舟山市渔农村金融服务体系创新的政策建议以及相关的风险控制模式,以期为有效提升舟山渔农村金融服务体系水平提供新的思路,从而助力新渔农村建设加快推进。

[關键词]渔农村;金融服务体系;金融创新;风险控制

[中图分类号]F830

[文献标识码]A

[文章编号]2095-3283(2018)02-0128-05

Abstract: This paper starts from the current situation of Zhoushan rural financial service system, through the qualitative analysis and quantitative model to evaluate the operational efficiency of rural financial service system in Zhoushan city. The analysis shows that the rural financial service system in Zhoushan has not reached the effective operation, and it has not fully played its role in supporting agriculture, supporting agriculture and helping farmers. On this basis, this paper further analyzes the causes of the low operating efficiency of rural financial institutions, puts forward the policy suggestions the rural financial service system innovation in Zhoushan city and related risk control mode, in order to improve the financial service system of rural water fisheries in Zhoushan plain to provide new ideas, and thus help to accelerate the construction of new fishing village.

Keywords: Rural Financial Services System;Financial Innovation;Risk Control

舟山地处海岛,渔业生产是农村的主要生产方式,为了便于组织生产和进行社会管理,长期以来,舟山地方政府部门都将农村的内涵和范围扩展到渔农村(包括了渔村和农村两种形态)。一直以来,渔农村金融都是舟山金融体系中较为薄弱的环节,由于渔农村金融市场具有高风险、低收益的特点,再加上金融机构对盈利性要求较高,导致金融机构的渔农村金融服务功能扭曲,提供的金融服务与渔农户金融需求难以相匹配,农村资金配置效率低下。渔农村金融机构更多扮演了农村资金“抽水机”的角色,导致渔农村资金的加速外流。但无论就统筹城乡发展,支持渔农村经济健康发展,还是撬动渔农村市场需求,激发实体经济活力而言,渔农村金融服务体系都需要在支持地方经济发展中发挥积极作用。因此,推动渔农村金融服务体系创新发展,全面提升渔农村金融服务体系水平,具有重要的现实意义。

一、舟山市渔农村金融服务体系的发展现状

目前,舟山已逐步形成了以农业发展银行、农业银行、农村合作金融机构为主体,村镇银行、小额贷款公司等有效补充的较为多元的渔农村金融服务体系。近年来,舟山市涉农金融机构逐年增加渔农业贷款投放力度,根据银监部门公布舟山市渔农村金融数据,2001—2016年渔农业贷款连续出现快速增长,2016年末,全市渔农业贷款余额1984608万元(包括商业性、政策性、合作性及新型渔农村金融机构农业贷款余额),占各项贷款余额16.98%,渔农业贷款余额比2010年增加351132万元,增长21.50%。从渔农业贷款占比的趋势看,2001年以来总体呈现下降态势,2012年为近几年来的最低值,渔农业贷款占比仅为8.85%。

(一)农业发展银行是舟山市主要的渔农村政策性金融服务主体

作为渔农村政策性金融服务主体,截至2016年末农业发展银行在舟山的网点共有2个,从业人员67人,其中岱山和嵊泗两个海岛县没有设网点。2010年全部贷款均为渔农业贷款,余额为155503万元,较2009年增长了37.26%,并无渔农户个人贷款。2016年各项贷款余额188258万元,其中83.7%的为涉农小企业贷款。

(二)农业银行是支农力度最大的国有商业银行

2016年,五大国有商业银行共向舟山市发放渔农业贷款759922万元,较2015年增长0.83%,同比下降了41.29个百分点。其中,农业银行共发放渔农业贷款558848万元,农业银行具有贷款功能的网点和渔农业贷款余额分别占五大国有商业银行总量的26.79%和73.50%,成为支农工作的主力军。但就渔农业贷款占比而言,五大国有银行农业贷款余额占其各项贷款余额8.67%,其中农业银行渔农业贷款余额在其自身贷款余额中也仅占20.27%。由此可见,渔农村金融业务显然不是舟山市内五大国有商业银行的工作重心,而农业银行也有逐步偏离其面向三农、立足农村定位的趋势。

(三)农村合作金融机构通过改制竞争力有所提升

舟山市内的渔农村金融合作服务主体主要是指农村商业银行和农村信用合作社,目前舟山市共有农村金融服务机构2家,其中,农村商业银行2家,农村信用合作社2家。将上述4家机构一并作为渔农村合作性金融服务主体纳入研究。2家农村信用合作社在改制成农村商业银行以后,农村合作金融机构营业网点有所精简,但经营规模却有所扩大,改制后第一年(2008年),渔农业贷款余额比改制前增加140951万元,同比增长35.65%,渔农业贷款在各项贷款余额中占比上升到50.09%,2015年占比更升至59.79%,支农力度并没因改制而削弱,支农力度反而大大增强。

(四)村镇银行支农倾向较大但风险亟待关注

截至2016年末,舟山市共有村镇银行4家,涉农贷款余额70822万元,村镇银行渔农业贷款占全部贷款的比重为77.4%,该占比水平高于农信机构同期水平12.8个百分点,高于农行系统同期水平59.1个百分点。舟山市村镇银行自成立以来,对渔农村的金融支持力度不断加大,但由于其运营管理过程中缺乏规范性,在风险管理上需引起重视。

二、舟山市渔农村金融服务体系的效率评价与原因分析

通过对舟山市渔农业信贷资金投入的绝对量和相对量进行定性分析,可以发现,舟山市渔农村金融服务体系支农力度还有待增强。将结合经营效率评价对舟山市渔农村金融服务体系进行考察。

(一)指标体系选取

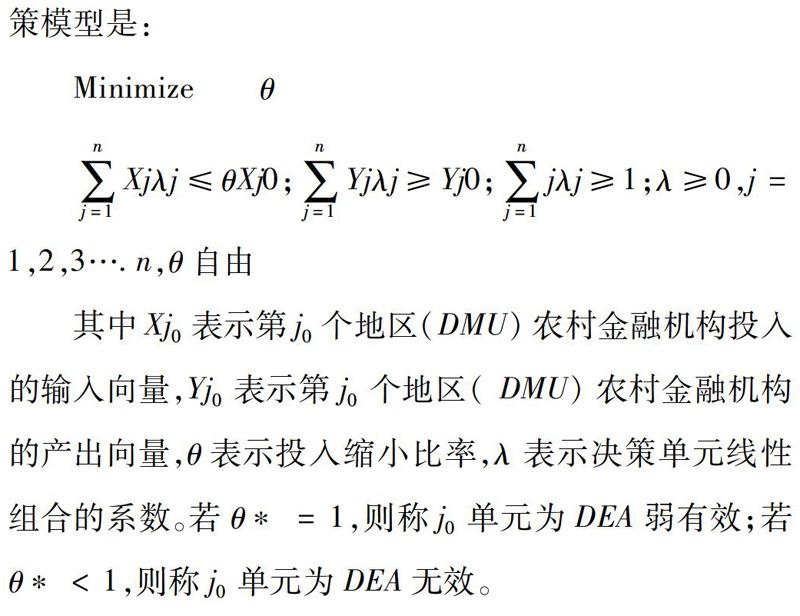

根据舟山市渔农村金融服务体系的特点,本文选取9个指标进行实证分析,其中投入指标4个,产出指标5个。在投入指标上,就渔农村金融机构的运营而言,营业网点的建设和投入,专业的金融机构从业人员以及各项存款是必不可少的因素,其中将具有贷款功能的网点纳入指标,是因为只存不贷的网点很大程度上导致了资金由渔农村流入城区。在产出指标上,主要选择经营状况、贷款深度和贷款广度等指标,分别能反映贷款的质量、金融机构的支农力度以及渔农村金融机构的经营规模。本文数据均来自中国银行监督管理委员会农村金融图集,时间跨度为2014—2016年。

由于2016年农业发展银行在舟山市下辖的岱山县和嵊泗县并未设机构,且村镇银行建立时间不长,因此本文选取舟山市4个区(县)的农业银行、农村合作金融机构和邮储银行(从2007年开始有贷款业务)进行实证分析,采用DEA软件进行计算,得出如下结果。

(三)实证结果分析

1.在渔农村金融市场中支农规模与支农效率并非构成正比关系。在舟山市四个区(县)中,岱山县和嵊泗县农村金融机构经营效率要高于定海区和普陀区,岱山县、嵊泗县农业银行三年达到了经营有效,支农规模较大的定海区和普陀区相对支农效率低下。

2.农村合作金融机构的经营效率略高于农业银行和邮储银行,农村合作金融机构在改制后競争力得到提升,农业银行经营效率仍较低。

3.从数据看,农村金融机构的经营效率都有所提高,但并未达到经营有效,渔农村金融机构在服务、管理上仍有很大的提升空间。

(四)农村金融机构经营效率偏低的原因分析

目前,舟山渔农村金融市场上从事商业性借贷的主要是农业银行和农村合作金融机构,其他正规金融机构不愿或很少涉足,一定程度上,农业银行和农村合作金融机构垄断了农村的正规金融市场。由于农村经济的弱质性和农户的分散性,加上农村非正规金融的竞争,农村金融机构为降低风险对贷款需求者制定了苛刻的贷款条件,而且对渔农村金融市场的垄断也使这些机构缺乏创新的动力,无论从经营管理理念还是从业人员素质来看,都难以跟上当前农村经济发展的多元需求。

此外,从效率经营的角度看,流动性、盈利性、安全性是商业性金融机构的刚性约束。因此,在舟山的渔农村金融服务体系中,国有商业银行为提高经营效益,逐步收缩在渔农村的金融业务,并直接影响金融对渔农村经济支持作用的发挥。2016年,舟山市除农业银行之外的其他国有银行在县区的网点仅发放渔农业贷款201074万元,仅占贷款总额的1.72%。在盈利发展目标的驱动下,商业性金融机构在农村领域开展业务的积极性很低,各项金融资源供给严重不足,农村金融创新越发滞后。

三、渔农村金融服务体系与渔农业经济的互动关系

渔农村经济状况受多种因素影响,除渔农村金融经营效率以外还包括政策环境、制度等外部因素。因此,本文简单采用方差分解的方式对渔农村金融机构外部效应进行分析。数据主要来自舟山市统计年鉴,效率值在前文已有计算。将各类渔农村金融机构根据效率计算值分有效经营和无效经营两类,对各县区当年的渔农业产值和农民收入进行单因素方差分析,由此判断金融机构经营效率对渔农业生产值、渔农民收入的影响。实证结果表明,无论在1%、5%还是10%的显著性水平下,渔农村金融机构内部经营效率都对渔农业产值及渔农民收入变化无显著影响。

从理论上来说,渔农村金融与经济之间应存在良性互动关系,且对渔农村经济的发展产生较大影响。但通过分析计算,本研究并未得出此结论。这也从另一方面说明,舟山市渔农村金融对渔农业经济的支农、扶农、助农的作用尚未得到充分发挥。

因此,当前渔农村金融服务体系发展的关键是要立足“三农”需要,坚持市场导向,兼顾发展差异,积极创新农村金融服务体系,并着力控制和化解农村金融风险,在满足农村经济需求的同时,实现农村金融体系自身的可持续发展。

四、推动舟山市渔农村金融服务体系创新的对策

结合舟山市渔农村经济发展目标和特点,为高效配置渔农村金融资源,促进金融支持渔农村地区经济的有效水平。本文从金融机构、金融产品和金融制度三方面着手,提出建立健全舟山市农村金融服务体系的对策建议。

(一)通过金融机构创新,完善金融供给

积极构造有序竞争、满足多元化金融需求的新型金融机构体系,不断适应“三农”金融服务需求新变化。以金融机构创新为突破口,不断完善农村金融供给,通过引进金融机构、推进企业上市工作、培育发展小额贷款公司等,逐步提升舟山市金融业服务渔农村经济发展的水平。一方面,要积极维护传统渔农村金融机构方面在渔农村金融市场上的传统优势地位,通过整合优势资源强化金融支农职能。例如,农业银行可充分利用支持渔农业产业化龙头企业等方面的资金优势,积极在各县(区)以及经济强镇中发挥支柱作用。农村合作金融在解决渔农户金融需求分散性难题中有比较优势,他们可探索寻求错位发展,避免重复竞争,从而提高金融资源的配置效率。

另一方面,要积极推动新型渔农村金融机构的发展。近几年,舟山市政府不断加大政策扶持力度支持新型农村金融机构的发展,如新型农村金融机构可以享受定向费用补贴政策,开展包括村镇银行在内的县域金融机构渔农业贷款增量奖励试点工作等。因此,要继续发挥好扶持政策作用,推动新型渔农村金融机构加快发展,在控制风险的基础上,不断提升他们的市场竞争力,满足渔农村日益多元的金融需求。

此外,要构筑农村金融服务体系创新的支撑体系,支农行为也需要得到政策扶持和一定的经济补贴,应积极探索发挥财政资金的保障作用,通过政策性贴息、担保等方式,引导和带动金融机构创新。

(二)通过金融产品和方式创新,提升农村金融服务质量和效率

1.创新金融产品

鼓励商业性金融机构开发多样化的“三农”金融产品,因地制宜开展差别化服务,以信贷支持、结算服务、订单农业等多种方式整合金融资源,满足农民差异化金融需求。引入新型的融资工具,采取直接金融与间接金融并举的方式,拓宽农村资金融通渠道,满足资金供需双方要求。

随着农村居民贷款需求由单一生产需求向生产、消费等多元需求转变,提供消费信贷等多元产品为撬动农村市场提供了可能性。在消费方面,舟山市农村金融机构应积极扩展农村金融服务内容,引入消费信贷模式,充分调动农村金融市场活力。在生产方面,积极支持专业合作组织发展壮大,农村信用社、政策性农业担保公司、保险公司均可发挥自身优势,在信贷授信、贷款担保和渔农业产品保险业务上加强创新,提供多种形式的金融服务支持,解决其融资难题。待时机成熟时,也可尝试在农村金融领域开展资本市场、农村信托、农产品期货和完善土地金融等金融业务,充分发挥农村金融服务“三农”的功能作用。

2.创新金融方式

要围绕舟山渔农村的需求,突破海域使用权、远洋渔船抵押、渔农村住房抵押等具有海洋经济特色的抵质押业务,进一步做大海域使用权抵押贷款、远洋渔船贷款、渔农村住房按揭贷款等为重点的各类抵押业务,继续扩大信用贷款业务。要结合舟山渔农村经济发展的实际,积极探索在渔农村地区开展农产品浮动抵押、应收账款融资和股权质押融资等创新业务。同时,要针对新的经济组织形式如渔农业龙头企业、渔农村专业合作社,水产品专业市场、家庭农场、旅游民宿等特色块状经济,不断创新信贷产品和方式。此外,还要积极推动银行、保险加强合作,发展农村新型信贷、保险业务,并切实简化手续,提高渔农民获得金融服务的便利性。

(三)通过金融机制创新,合理配置资源

推进城乡统筹发展,关键是要深化制度创新,破除与城乡一体化发展不相适应的体制机制,加快推进城乡配套改革。逐步建立政府引导参与的渔农村贷款担保机制,有效解决渔农村普遍存在的贷款抵押难、担保难问题。探索构建多层次的渔农业保险体系,积极发展渔农业保险业务。进一步完善渔农村金融支付体系,进一步探索和完善渔农民专业合作、供销合作和信用合作“三位一体”的服务机制,建立推动渔农村发展的多种形式资本运作平台。建立渔农业信贷激励约束机制,对国家农业政策鼓励发展的领域实施渔农业贷款财政贴息政策,对渔农业贷款达到一定规模的金融机构在土地出讓、开设分支机构、税费等方面采取优惠政策,引导信贷资金优先配置到渔农业领域。进一步完善渔农村金融产品的定价体系,实现以风险管理为中心的利率形成机制,推动农村利率市场化利率机制改革,提升农村金融市场活力。

五、强化农村金融服务体系创新中的风险控制

在渔农村金融服务体系创新的过程风险是必须面对的核心问题之一,保证风险在可控范围之内是渔农村金融可持续发展的关键。为此,可以从以下三个方面采取措施,有效控制创新过程中的风险。

(一)设立风险预警与监测机制,加强农村金融市场风险管理

建立符合农村金融机构各自特点的金融风险监控体系,提高风险防范意识,构建涉及渔农村金融组织各部门、各岗位以及各个员工的科学合理的风险考核及激励机制,加强监督检查力度,定期排查关键岗位的风险点,切实防范金融风险,为金融支农工作提供有效安全的信贷资产保障。另外,健全应对流动性风险的内部决策控制、实施控制、事后监控,要做好数据信息的跟踪监测,建立风险预警信息系统,使监管部门可以随时通过信息系统对农村金融的风险进行监测和评估,对于潜在的风险可以提早做好有效应对方案。

(二)加大政府政策支持力度,建立渔农村金融风险分担与补偿机制

对于渔农村经济的弱质性、高风险性,农村金融机构持续、健康发展离不开政府的大力支持,这种支持需要通过对农村金融风险的分担与补偿来实现。应建立财政补贴机制,通过贷款贴息、损失补偿和税收减免,进一步降低农村金融机构的经营成本。要进一步发挥央行对农村金融风险分担与补偿的积极作用,适当采取降低对农村金融机构的支农再贷款利率等措施,提高农村金融机构的竞争力。加快农业保险体系建设,政府要进一步加大对渔农村的财政支持力度,克服渔农村经济自然的弱质性。

(三)加强农村信用体系建设,完善渔农村金融生态环境

以创建农村信用工程为载体,不断完善和创新信用工程建设的内容和方式,结合区域实际开展形式多样的信用创建活动,着力营造和培育良好的渔农村社会信用环境。加大依法收贷力度,加大对恶意逃废银行债务的惩治,坚决打击逃废债行为,为渔农村经济健康发展和渔农村金融稳健运行营造良好的外部环境。同时开展金融宣传活动,积极推进金融知识普及工作,使农民熟悉并学会运用各类金融工具。

[参考文献]

[1]刘姝伶.农村金融服务体系创新与风险控制研究——以统筹城乡综合配套改革试验区重庆为例[D].西南大学,2010.

[2]温涛,熊德平.“十五”期间各地区农村资金配置效率比较[J].统计研究,2008(4).

[3]李劲松,邓永良.从新型农村金融发展看农村金融的重构[J].经济问题探索,2012(9).

[4]Hatlebakk,Magnus.Capacity-constrained Collusive Price Discrimination in the Informal Rural Credit Markets of Nepal[J]. REVIEW OF DEVELOPMENT ECONOMICS,2009(12):70-86.

[5]MacKinnon J D,Haug A A,Michelis L.Numerical Distribution Functions of Likelihood Ratio Tests for Cointegration[J]. Journal of Applied Econometrics,1999.

[6]罗斌,农村合作金融组织形式创新研究[J].农村经济,2016(5).

[7]张南,基于DEA的涉农上市企业效率实证分析[J].内蒙古农业大学学报(社会科学版),2013(2).

[8]颜宏亮,张新杰,肖智.舟山群岛新区金融发展、产业结构优化与经济增长[J]. 上海金融,2013(9).

(责任编辑:张彤彤)