资产支持证券和资产担保债券对银行信贷影响的实证分析

蒋和胜,费 翔,唐 虹

(四川大学a.经济学院;b.马克思主义学院,成都 610065)

0 引言

资产担保债券作为资产证券化产品之一,其较资产支持证券具有更稳定的融资结构,所以资产担保债券可以替代资产支持证券作为银行业新的融资工具。但是,与资产支持证券相比,资产担保债券丧失了灵活性以及不能以一次性交易的方式发行[1],所以欧洲中央银行在2007—2008年金融危机以及欧洲主权债务危机期间,同时依靠这两种工具作为恢复银行融资的途径,以加强货币政策的传导机制和提供进一步的货币政策调节。因此,研究资产支持证券和资产担保债券对银行信贷的影响具有非常重要的现实意义。

尽管学术界从资产证券化影响银行信贷渠道[2-5]以及货币政策传导效率[6-8]方面进行了相关研究,但这些研究依然存在两点不足:一是大量研究将研究区间限制在2007年次贷危机以前,次贷危机期间和次贷危机以后资产证券化对银行信贷的影响研究较少;二是大量的文献将研究的对象集中于资产支持证券,没有区分不同类型资产证券化工具对银行信贷的影响。为此,本文利用欧洲174家商业银行2001—2015年的季度数据实证研究资产支持证券和资产担保债券对银行信贷的影响,以及资产担保债券对资产支持证券的替代性问题。

1 研究假设

Shin(2010)[9]在将银行体系作为整体进行分析后提出了银行体系的平衡公式,该公式认为制约银行信贷增长的主要因素是外部融资来源和资本金。资产支持证券作为20世纪最重要的金融创新之一,其诞生的初衷即解决储蓄贷款银行的流动性风险,因此,增加流动性是资产证券化的最主要功能。次贷危机期间,资产支持证券市场大面积的崩溃导致银行业面临严重的流动性危机,以致于大量银行或者收缩贷款,或者折价出售流动性资产。因此资产支持证券对银行信贷的正效应也将有所变化。

正是由于资产支持证券对市场风险高度敏感,次贷危机后资产担保债券的发行量大幅增加。资产担保债券是银行从自身的资产负债表中挑选出一部分贷款,以贷款为抵押担保物支持债券发行。与资产支持证券不同,以贷款为基础发行的债券不允许将这一部分贷款从资产负债表中注销。为此,资产担保债券不适合作为降低贷款组合风险和实现监管资本套利的工具。但是,资产担保债券与资产支持证券一样可以作为银行的融资工具,所以它正向影响银行的信贷供给。

资产支持证券和资产担保债券的相似性表明,资产担保债券可以作为抵押贷款证券化的替代品。此外,与资产支持证券不同的是,资产担保债券不能将信贷风险由发起人转移给投资者,而且其通过双重追索机制为投资者提供额外的保护。资产支持证券和资产担保债券之间的差异使资产担保债券成为一种更具比较优势的筹资工具。因此,危机前发行资产支持证券的银行在金融危机期间更愿意改用资产担保债券来替代资产支持证券。

基于以上分析本文提出以下三个假设:

假设1:次贷危机前,资产支持证券正向影响银行信贷;次贷危机期间和次贷危机后,资产支持证券对银行信贷的影响逐渐减弱。

假设2:次贷危机期间和次贷危机后,资产担保债券可以为银行提供稳定的流动性来源,其对银行信贷具有正影响。

假设3:次贷危机前发行资产支持证券的银行在金融危机期间改用资产担保债券来替代资产支持证券市场的资金损失以及作为融资工具。

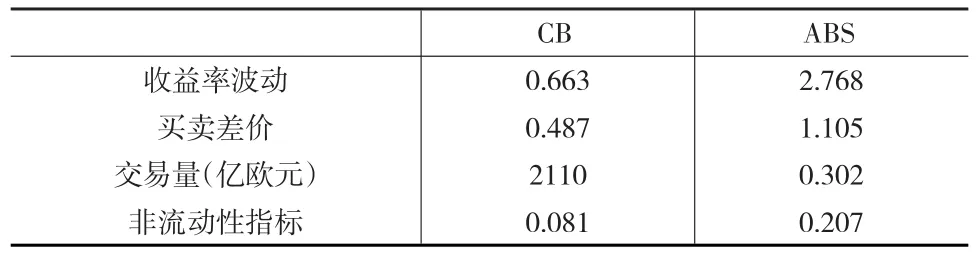

2 模型设定

其中,Y表示因变量,其值根据不同假设的验证而不同;SEC表示资产支持证券或资产担保债券与总资产的比率;ln(GDP)表示GDP的对数值;X是银行层面的控制变量,包括资本与总资产的比率(CAP)、流动性资产与总资产的比率(LIQ)、银行总资产的对数值(ln(AST))和贷款损失准备与总资产的比率(LLPTL);Δ表示一阶差分;t-j表示滞后j期,j=0表示当期。所有银行层次的变量都采用滞后一期以避免内生性偏差。

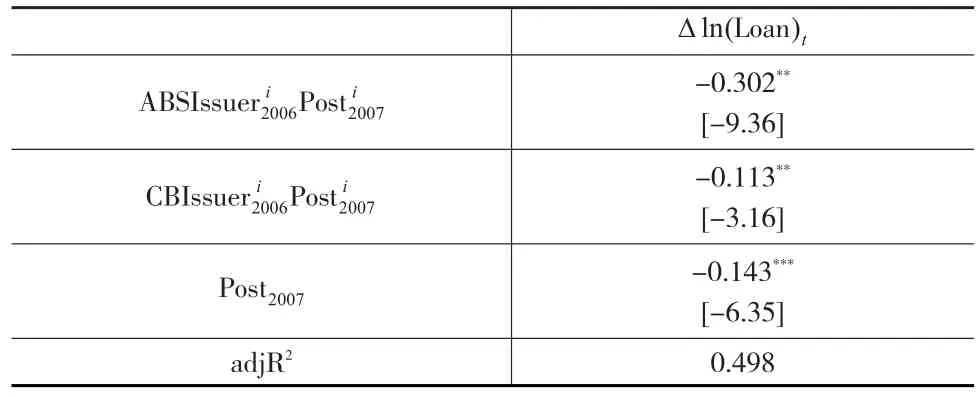

为了分析资产支持证券和资产担保债券对银行信贷的影响,本文构建如下的基本回归模型:

3 实证结果及分析

3.1 资产支持证券对银行信贷的影响

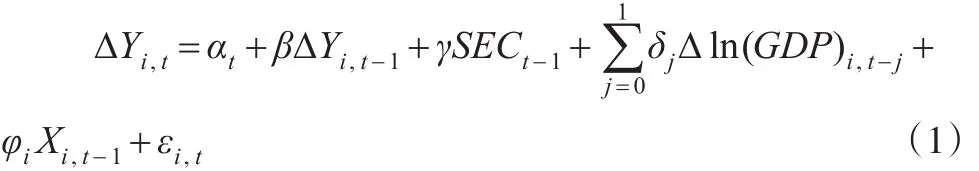

在验证资产支持证券对银行信贷的影响时,Y表示银行信贷的对数值,SEC表示资产支持证券与总资产的比率。表1报告了资产支持证券在危机前、危机中和危机后对银行信贷的影响。

表1 ABS对银行信贷影响的结果

表1中ABSt-1的系数γ反映了资产支持证券对银行信贷的影响。在危机前(2001—2006年),γ在5%的水平下显著为正,表明银行参与发行的信贷资产支持证券越多,其发放的信贷规模也越大,即每增加一单位资产支持证券的发行会导致银行信贷规模上升6.8%。可能的原因是:第一,信贷资产支持证券市场表现良好,银行能够通过资产支持证券获得大量的外部融资,从而增加信贷的发放;第二,银行通过资产支持证券将信用风险转移给投资者,这使银行放松了对借款人的审查,降低了放贷标准,增加了对资信较差借款人的贷款;第三,资产支持证券与贷款发放之间存在反馈回路,即更多的贷款会导致更多资产支持证券的发行。

从2007—2015年ABSt-1的系数γ来看,其在5%的水平下显著为负,但系数的值为零,这是由于系数只保留到小数点后3位。这表明资产支持证券对银行信贷的影响已经很小,同时也说明次贷危机的爆发减弱了二者之间的正向关系。可能的原因是:2007—2009年,随着资产支持证券市场的崩溃,资产支持证券在市场上难以进行初级交易,导致大量新发行的资产支持证券被保留在银行的资产负债表上,使银行无法将资产支持证券作为融资工具从资本市场获取资金,从而减少了银行贷款的发放。为了验证这一可能的原因,进一步将SEC分解为留存在银行资产负债表上的资产支持证券(ABS(Retained))和发行后由投资者持有的资产支持证券(ABS(Placed))。从表1可以看到ABS(Retained)在10%的显著性水平下负向影响银行信贷,而ABS(Placed)的系数对银行信贷的影响并不明显。

控制变量方面,在危机期间流动资产-资产比率和资本-资产比率的系数在10%的水平下显著为正,表明具有较高流动性资产和资本的银行在面对外部冲击的情况下能够更好的吸收损失,保持其信贷的稳定。

3.2 资产担保债券对银行信贷的影响

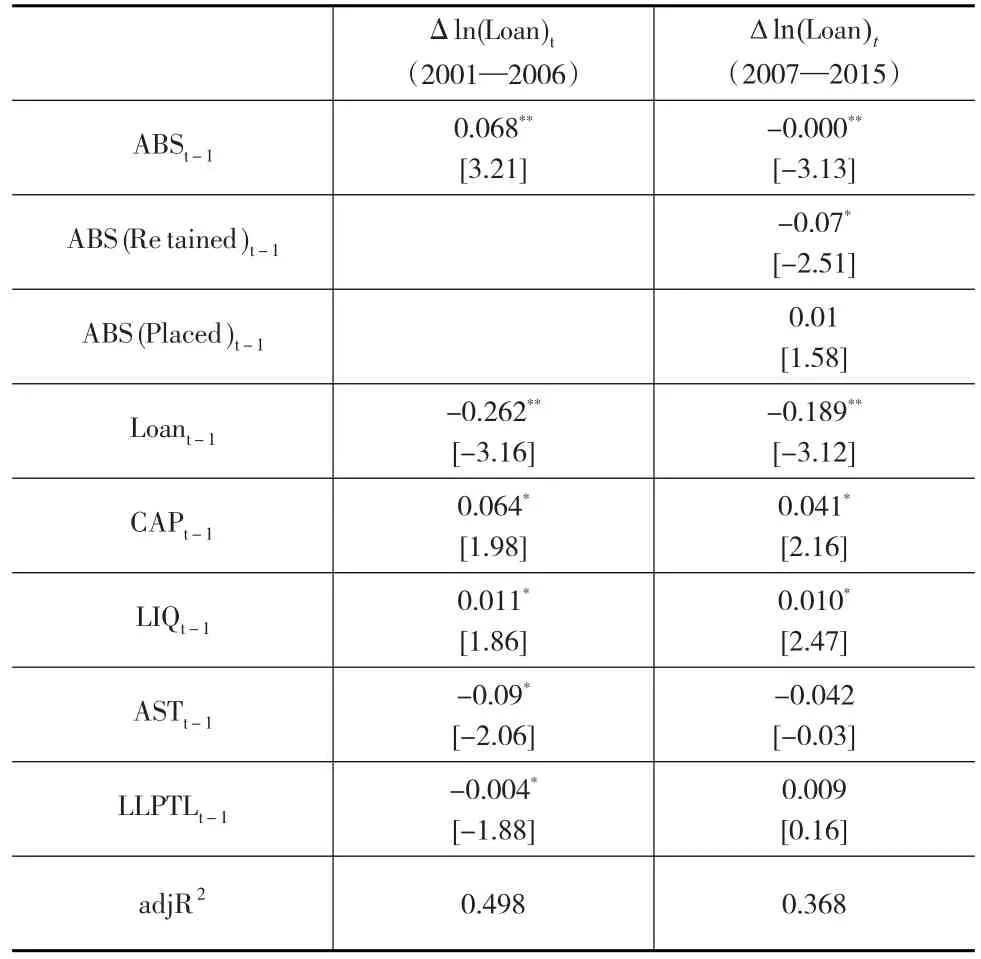

在验证资产担保债券对银行信贷的影响时,Y表示银行信贷的对数值,SEC表示资产担保债券与总资产的比率。表2报告了资产担保债券(CB)影响银行信贷的结果。资产担保债券在危机前对银行信贷并没有显著的影响,但是在危机和后危机期间其在5%的显著性水平下正向影响银行信贷。这很有可能是因为资产担保债券在危机和后危机期间保持了良好的流动性,银行能够依靠资产担保债券获得大量的外部融资。

表2 CB影响银行信贷的结果

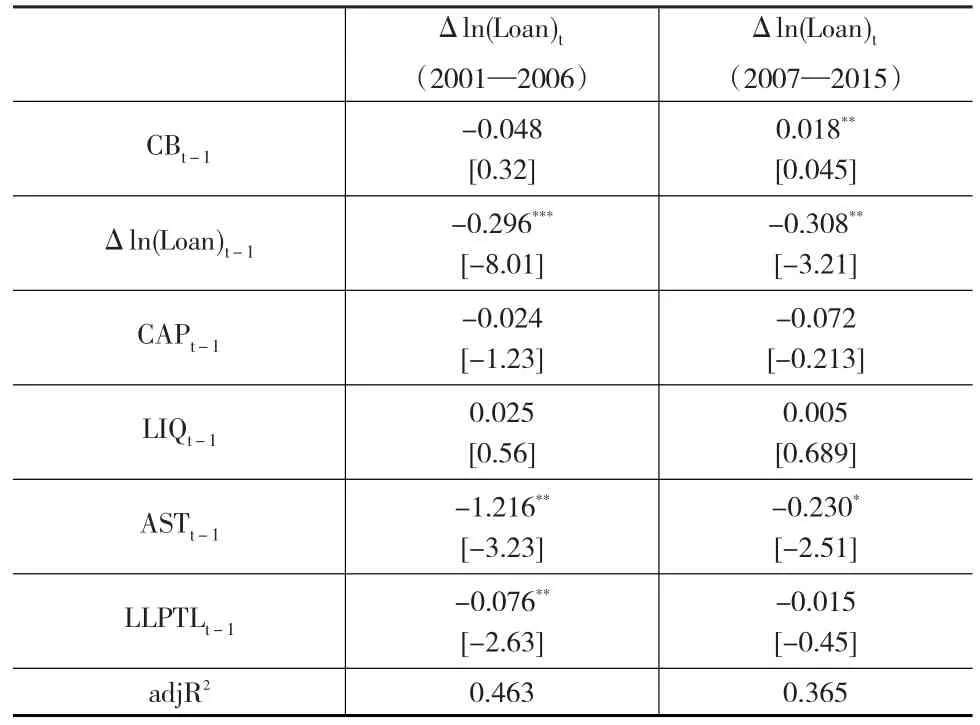

表3采用三类资产流动性指标测度了危机后资产担保债券市场和资产支持证券市场的流动性情况。第一类是价格法,收益率波动和买卖价差较小意味着投资者可以以较小的价值损失而出售资产;从表3可以看到,资产支持证券的收益率波动和卖出差价分别是资产担保债券的4.17倍和2.27倍。第二类是交易量法,交易量越高说明变现较大规模资产所需的时间越短;资产担保债券在2009—2012年的交易量为2110亿欧元,而资产支持证券的交易量仅为0.302亿欧元。第三类是价量结合法,非流动性指标反映了在单位成交额下,证券价格波动的大小。非流动性指标越小,表明在成交金额相同的情况下,证券的折价较小,说明它的流动性好;相反,则表示证券的非流动性。资产支持证券的流动性指标是资产担保债券的2.56倍。综合上述三类指标来看,在危机和后危机期间资产担保债券的流动性都要好于资产支持证券。可以从以下三个方面来解释资产担保债券流动性较好的原因:(1)资产担保债券的基础资产具有较高的质量,所以大部分的资产担保债券被三大信用评级机构认定为3A级,危机期间投资者往往倾向投资于具有较高信用评级的资产。(2)与政府债券和企业债券相比,资产担保债券在不承担额外风险的情况下提供了更高的收益率;而与资产支持证券相比,虽然资产担保债券的收益率较低,但其风险更小,所以危机期间投资者在其资产组合中会增加资产担保债券的持有。(3)资产担保债券以双重追索的形式给予投资者充分的保护,这意味着投资者对资产池中的资产有优先偿付权,而且一旦发起银行违约,投资者对该银行的一般资产和现金流具有优先的追索权。双重追索权降低了资产担保债券的风险,使其更为安全,保证了资产担保债券市场的流动性和稳定性。

表3 CB和ABS的流动性测度[11]

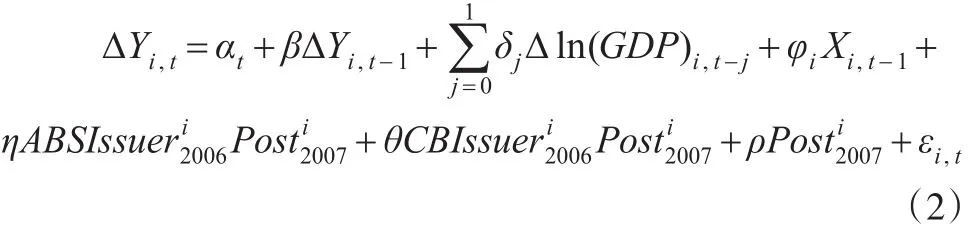

上文已经验证了不同融资工具对银行信贷具有不同的影响,然后进一步分析发行不同融资工具银行贷款的稳定性。根据危机前银行参与资产证券化活动的不同将其分为发行资产支持证券的银行(ABSIssuer2006)、发行资产担保债券的银行(CBIssuer2006)以及未参与资产证券化活动的银行(对照组)。ABSIssuer2006和CBIssuer2006是虚拟变量,当银行在2006年是ABS或CB的发行者时,ABSIssuer2006=1或者CBIssuer2006=1,否则ABSIssuer2006=0或CBIssuer2006=0;另外,再设置一个时间虚拟变量Post2007,它表示时间是否在2007年以后,即在2007年之后则 Post2007=1,否则Post2007=0。对这一问题,本文估计如下模型:

其中,Δln(Loan)t表示银行信贷的对数值。表4是上述模型的估计结果。

表4 发行ABS和CB银行的信贷稳定性

表4中最后一行的参数估计结果为-0.143,这表明次贷危机导致欧洲银行业整体上缩减了大约14.3%的银行贷款;从表4第一行可以看出,2007以前发行资产支持证券的银行,其信贷规模减少了30.2%。表4第二行表示发行资产担保债券的银行的信贷规模同样受到了次贷危机的负向影响,但是其信贷规模下降的幅度小于发行资产支持证券的银行。这也意味着发行资产担保债券银行的贷款稳定性好于发行资产支持证券的银行。本文对此结论作出的解释是:(1)与资产支持证券相比,资产担保债券的基础资产具有较高的信用等级,同时资产担保债券以双重追索的形式给予投资者充分的保护,而且其担保资产并没有从发行人的资产负债表中剥离,这些特点使资产担保债券的风险减小。为此,通过发行资产担保债券融资的银行的信贷结构更加稳定,从而在金融危机中这些银行对市场风险的敏感性较小。(2)与资产担保债券相比,资产支持证券的中介链较长,而长中介链具有内生的不稳定性,所以发行资产支持证券的银行更容易受到外部冲击的影响。资产担保债券可以提供较长的久期,以匹配资产端的久期,这意味着具有较短中介链的资产担保债券可以减少银行的期限转换行为。

3.3 银行融资工具替代性问题

3.3.1 银行转变融资工具的意愿分析

在分析资产支持证券的发行人在金融危机期间是否会改用资产担保债券来替代资产支持证券时,本文采用公式(2),去除 ΔYi,t-1和CBIssueri2006Posti2007两个变量,其中Y=FirstTimeCB,FirstTimeCB是二值变量,当银行第一次发行资产担保债券时,FirstTimeCB=1;反之,则为0。

从表5的估计结果可以发现,银行一般不太可能在2007后开始发行有担保债券(列1)。然而,那些在危机前发行资产支持证券的银行更有可能在危机和后危机时期成为资产担保债券的发行人(列2)。这与本文在假设3中分析的发行资产支持证券和资产担保债券具有类似的发行体系和技术一致。

表5 银行由ABS发行转变为发行CB

3.3.2 原因分析

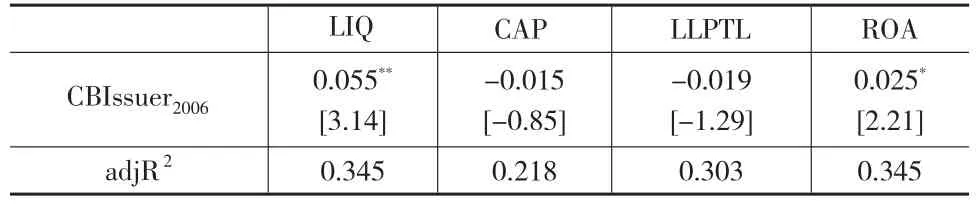

进一步分析银行愿意发行资产担保债券的原因。分析样本采用2007—2015年发行CB与没有发行CB的银行,以没有发行CB的银行作为对照组。本文采用公式(2),并去除公式中的ABSIssuer2006和Post2007,只保留一个虚拟变量CBIssuer2006。银行只要在2007—2015年发行了资产担保债券,CBIssuer2006=1;否则,CBIssuer2006=0。另外,公式(2)中,Y分别表示流动性资产与总资产的比率(LIQ)、资本与总资产的比率(CAP)和贷款损失准备与总资产的比率(LLPTL),以及平均资产收益率(ROA)。LIQ用于测度银行融资工具的转变是否是因为对流动性和资金的需求造成的;CAP用于测度银行融资工具的转变是否是需要改善其监管资本头寸造成的;LLPTL用于测度银行融资工具的转变是否是因为信用风险暴露造成的;ROA用于测度银行融资工具的转变是否是因为降低融资成本造成的。

表6 银行融资工具转变原因分析

从表6可以看到,在以LIQ和ROA为因变量的研究组中,CBIssuer2006的系数分别在5%和10%的水平显著性为正,这表明与没有发行资产担保债券的银行相比,发行资产担保债券的银行具有更高的流动性水平和平均资产收益率;而在以CAP和LLPTL为因变量的研究组中,CBIssuer2006的系数都不显著,这说明发行资产担保债券和没有发行资产担保债权的银行在分散信贷风险和实现监管资本套利上并没有区别。因此,本文认为银行愿意用资产担保债券替代资产支持证券的原因主要是:(1)融资渠道的多元化。由于资产担保债券与资产支持证券在发行结构上具有相似性,而其在降低系统性信贷风险和降低融资成本上具有比较优势,所以资产担保债券可以作为危机时期资产支持证券的替代品,以吸引不同的投资者群体,从而使银行获得更加稳定的融资渠道。从长远来看,资产担保债券丰富了银行的融资方式。(2)降低融资成本。资产担保债券具有较高的信用评级,这使银行降低了资金成本,也就是说银行向投资者支付较低的利率,从而降低了成本,增加了收入。

4 结论

本文利用欧洲174家商业银行2001—2015年的季度数据实证研究了资产支持证券和资产担保债券对银行信贷的影响以及资产担保债券对资产支持证券的替代性问题。得出以下三点结论:

第一,资产支持证券在不同时期对银行信贷具有不同的影响。在危机前,银行可以从资产支持证券市场获得融资,因此降低了放贷标准,增加了贷款的发放,所以资产支持证券对银行信贷具有正影响;随着次贷危机的到来,资产支持证券市场的流动性降低,使大量资产支持证券留存在银行资产负债表上,从而影响了其作为融资工具的效率,进而减弱了这种正向关系。

第二,在危机和后危机期间,资产担保债券正向影响银行信贷。资产担保债券具有较高的信用评级、以双重追索的形式给予投资者充分的保护以及稳定收益、较小风险,这使投资者对其增加持有,保证了其在不利的金融环境下仍然具有良好的流动性。所以,银行能够依靠资产担保债券获得外部融资,保证其贷款的发放。

第三,危机前发行资产支持证券的银行在危机期间更容易发行资产担保债券。银行愿意由发行资产支持证券转变为发行资产担保债券是因为资产担保债券具有较高的信用评级、可以降低融资成本以及作为资产支持证券的替代品使银行融资渠道更加多元化。另外,资产担保债券具有较短的中介链,这使银行信贷结构更加稳定,降低了系统性风险,以及减少了银行的期限转换行为。

参考文献:

[1]Boesel N,Kool C,Lugo S.Do European Banks with a Covered Bond Program Still Issue Asset-Backed Securities for Funding?[J].Working Papers,2016.

[2]Egly P,Jackson D,Johnk D.The Impact of Securitization and Bank Liquidity Shocks on Bank Lending:Evidence from the U.S[J].Banking&Finance Review,2015.

[3]李志辉,黄璐,李丛文.资产证券化对银行流动性、贷款供给和稳定性的影响[J].金融经济学研究,2016,(3).

[4]Nadauld T D,Weisbach M S.Did Securitization Affect the Cost of Corporate Ddebt?[J].Social Science Electronic Publishing,2012,105(2).

[5]Wang Y,Xia H.Do Lenders Still Monitor When They Can Securitize Loans?[J].Review of Financial Studies,2015,27(8).

[6]刘玄.资产证券化的信贷扩张效应——基于美国金融市场数据的分析[J].金融论坛,2011,(1).

[7]Salah N B,Fedhila H.The Effect of Securitization on US Bank Lending and Monetary Policy Transmission[J].Studies in Economics and Finance,2014,31(2).

[8]Patti E B D,Sette E.Did the Securitization Market Freeze Affect Bank Lending During the Financial Crisis?Evidence From a Credit Register[J].Journal of Financial Intermediation,2016,(25).

[9]Shin H S.Financial Intermediation and the Post-Crisis Financial System[J].Bis Working Papers,2010,68(304).

[10]ECB.The Eurosystem Collateral Framework Throughout the Crisis 71 Is There a Risk of a Creeping Rise in Trade Protectionism?[EB/OL].http://www.ecb.europa.eu/pub/pdf/mobu/mb201307en.pdf.

[11]European Banking Authority.Report on Appropriate Uniform Definitions of Extremely High Quality Liquid Assets(Extremely HQLA)and High Quality Liquid Assets(HQLA)and on Operational Requirements for Liquid Assets Under Article 509(3)and(5)CRR[J/OL].http://www.eba.europa.eu/documents/10180/16145/EBA+BS+2013+413+Report+on+definition+of+HQLA.pdf[1]ECB.

——基于三元VAR-GARCH-BEEK模型的分析