联合风险投资策略对创业企业价值创造影响的实证研究

, , Christopher M. Scherpereel

(1.哈尔滨工业大学 管理学院,黑龙江 哈尔滨 150001; 2.北亚利桑那大学 弗兰克商学院,亚利桑那州 弗拉格斯塔夫 86001)

1 引言

在经济发展新常态下,以科技创新为驱动的时代特征为创业企业的蓬勃发展提供条件,“大众创业,万众创新”成为中国经济发展的助推器。以价值创造为核心的创业企业在经济发展中扮演着重要的角色,创业企业的发展离不开资本的支持。发达国家的发展经验表明,与创业企业关联最紧密的是风险投资,是企业发展的“助推器”和“发动机”,其作用不可替代。风险投资(venture capital)是指在非公开市场中,以科技型、高成长性的创业企业为投资对象的特殊权益类资本,具有风险高、周期长的典型特征[1]。风险投资作为一种新型的投资模式,综合了资金、技术、管理等要素,为创业企业提供资金支持,提供顾问咨询等增值服务,通过多种途径促进创业企业的成长和发展[2]。

国内外研究成果表明,有风险投资参与的创业企业,在融资效率、价值创造效率、全要素生产率等方面都要高于无风险投资支持的创业企业[3],在研发投入[4]、专利数量[5]、创新能力[6]方面更具有竞争力。风险投资能够改善经营,提升产品的市场表现,提高创业企业产品的市场价值和金融价值,实现创业企业的价值增值。在投资过程中,风险投资机构会受到诸如市场环境、机构特质、投资风险等因素的影响[7],进而选择不同的投资策略,如单独投资、联合投资[8,9]等。在激烈的市场竞争环境下,单独投资易受到市场环境的影响,往往更注重短期投资收益,在风险控制和增值服务方面难以满足创业企业的需要,未能充分发挥对创业企业价值创造的促进作用[10,11]。联合投资作为风险投资行业风险分散、资源共享的一种投资策略,近年来受到越来越多的关注[12,13]。与单独投资相比,联合投资能够从资金筹措[14]、知识共享[15]、伙伴选择[16]、网络关系构建[17,18]、合作创新[19]等方面产生协同效应,能够有效地降低合作各方的市场风险和管理成本,有助于创业企业获取外部优势资源,提高企业管理水平,拓展盈利空间,实现价值创造。

风险投资不仅对创业企业的发展起到重要的支持作用,而且在我国经济由高速增长阶段转向高质量发展阶段及构建现代化经济体系过程中也具有重要的推动作用。因此,对风险投资机构的投资策略及对创业企业价值创造的作用展开研究,对于规范投资行为,引导风险投资机构辅助创业企业做大做强,推进创业企业高质量发展具有重要的理论和实践意义。由于我国风险投资行业起步较晚,行业发展水平还不够成熟,针对联合投资与单独投资策略的差异性,以及联合投资策略对创业企业价值创造的影响还缺乏系统的理论和实证研究。基于此,本文主要的贡献聚焦于以下三个方面:(1)以联合风险投资策略为视角,以企业价值创造理论为基础,通过对比联合投资与单独投资对创业企业价值创造影响的差异,探讨联合投资对创业企业价值创造的影响。(2)基于倾向得分匹配方法,通过对联合投资支持的创业企业和单独投资支持的创业企业进行匹配,消除风险投资机构“选择效应”的影响,降低创业企业特质造成的偏差,并在匹配模式下进行实证研究。(3)基于中美两国风险投资行业相关数据,分析中美两国不同投资策略对创业企业价值创造影响的异同,为我国风险投资机构与创业企业的健康发展提供理论支撑和借鉴。

2 理论研究

2.1 企业价值创造

企业是生产要素的集合,为客户提供产品和服务的过程是一个价值创造过程。随着现代企业价值理论的发展,价值最大化取代利润最大化成为企业发展的目标,价值创造已经成为财务学中重要的研究对象[20]。纵观已有研究,研究成果主要聚焦于企业价值,通过分析企业的账面价值、市场价值等,对企业的发展状况进行评价。企业价值可以用公司承担的所有资产要求权总和表示,也可用获利能力、竞争优势及市场适应能力方面评价企业价值[21]等,但企业价值最大化理论指出,企业的发展要实现持续的价值创造,并为股东创造最大化的财富。

因此,本文从创业企业的风险承受、价值增值、生存发展等方面展开系统研究,运用财务指标综合考察企业的价值创造能力,包括偿债能力、成长能力、盈利能力、营运能力四个方面。偿债能力能够反映财务状况的健康程度,偿债能力强的企业能够拓展融资渠道,降低融资成本,实现持续发展。成长能力体现了企业依托本身的优势条件实现规模扩大的能力,反映了企业利用外部资源实现价值增值和所有者权益增加的能力[22]。盈利能力反映了企业经营活动的盈利空间、经营性资产的增值能力及现金获取能力[23]。营运能力反映了企业资产的流动性,资产利用的效率,挖掘资产利用的能力。

2.2 联合投资对企业价值创造的作用机理

基于互补增值理论,联合投资可以实现资本的集聚,资源、信息、技术及管理技能的互补,可以实现协同效应。联合投资有助于优化创业企业的资本结构,提升创业企业的技术创新水平和管理水平,促进创业企业价值创造的实现。

联合投资有助于优化创业企业的资本结构。创业企业价值创造离不开资本的集聚,联合投资能够作为一种体现创业企业发展潜力的信号,向外界传递出创业企业的价值和信誉[24]。这种信号传递效应能够吸引更多的风险投资机构投资创业企业,有效突破信息不对称带来的合作阻碍,缓解创业企业融资困难,扩大融资规模;还有助于创业企业与供应商展开合作,降低供货价格,延长应收账款期限,优化资本结构,确保资金的良性周转。良好的资本结构,能够提升创业企业的偿债能力,保持良性的负债水平,提升风险抵御能力。

联合投资有助于提升创业企业的管理水平。风险投资机构依托自身在资本运作、财务管理、市场拓展及投资经验等方面的优势为创业企业提供高质量增值服务[26],通过协助管理层制定发展战略,完善内部治理结构,控制财务风险,优化管理模式,提供信息咨询等方式来克服创业企业发展初期管理层管理经验不足的问题,从而有效提高组织管理效率,提升创业企业的管理水平,为创业企业发展提供有效支撑。

3 研究设计

3.1 研究方法

联合投资策略对创业企业价值创造影响的实证研究面临的一个问题,即风险投资机构的“选择作用”。联合投资支持的创业企业拥有更好的价值创造表现,除了联合投资的促进作用外,还可能是风险投资机构通过识别并选取具有较大潜力的优质创业企业进行投资的结果。风险投资机构的“选择作用”会导致研究结果产生偏差。因此本文利用倾向得分匹配法(PSM)来剔除风险投资机构的“选择作用”,降低创业企业特质造成的偏差,实证研究联合风险投资策略对创业企业价值创造的影响。

倾向得分匹配法(PSM)利用统计学相关原理,通过随机化的均衡处理消除对照组和处理组之间存在的差异,并将多个特征变量降维成一个指标——倾向得分(PS)[27]。“倾向得分”是所有协变量的一个函数,其主要用于均衡“处理组——联合投资支持的创业企业”和“对照组——单独投资支持的创业企业”之间协变量的分布,利用随机化的均衡处理方法,消除混杂因素对结果的影响。

研究样本为n个创业企业,Ti=1表示第i个创业企业由联合投资支持,Ti=0表示第i个创业企业由单独投资支持。那么对于创业企业i,联合投资对创业企业价值创造影响的平均处理效应(ATT)为

ATT=E[Y1i-Y0i|Ti=1]=E{E[Y1i-Y0i|Ti=1],p(Xi)}

=E{E[Y1i-Y0i|Ti=1]-E{[Y0i|Ti=0,p(Xi)]Ti=1}}

(1)

其中Y1i和Y0i分别表示同一家创业企业在联合投资和单独投资支持下的价值创造效应。为分析处理组和对照组价值创造效应的差异,需要控制两组创业企业的特征向量,进行匹配比较,即找出一组单独投资支持的创业企业,其企业特征与联合投资支持的创业企业尽可能一致。由于两组创业企业具有基本相似的企业特征,不同之处在于投资策略的差异,即是单独投资支持还是联合投资支持。因此,两组创业企业在价值创造方面的差异能够被认定为是由不同投资策略导致的。

3.2 数据来源及变量界定

本文从中国Wind数据库和美国Bloomberg数据库选取有风险投资支持的创业企业,选择了2009年1月1日至2015年1月1日上市的231家中国企业(101家为单独风险投资支持,130家为联合风险投资支持)和334家美国企业(125家为单独风险投资支持,209家为联合风险投资支持)为样本数据。

实证研究中涉及的指标主要是进行得分匹配的创业企业特征向量和衡量创业企业价值创造能力的财务指标。特征向量用于匹配联合投资支持和单独投资支持的创业企业,包括投资时间、创业企业所属行业、创业企业所在区域、风险投资机构投资金额;财务指标主要从四个方面考虑,包括创业企业的偿债能力、成长能力、盈利能力、营运能力。

表1 变量界定

4 实证分析

4.1 倾向得分值的估计及样本匹配

为了分析联合投资对创业企业价值创造的影响,首先要计算样本的倾向得分值,以投资时间、创业企业所属行业、创业企业所在区域、风险投资机构投资金额四个方面的特征向量分别对联合投资支持的“处理组”和单独投资支持的“对照组”样本进行倾向得分值估计,通过Probit模型实现。根据倾向得分值的结果,中国数据全部匹配成功,美国数据有4个未能匹配成功,对于未匹配成功的数据,予以剔除。

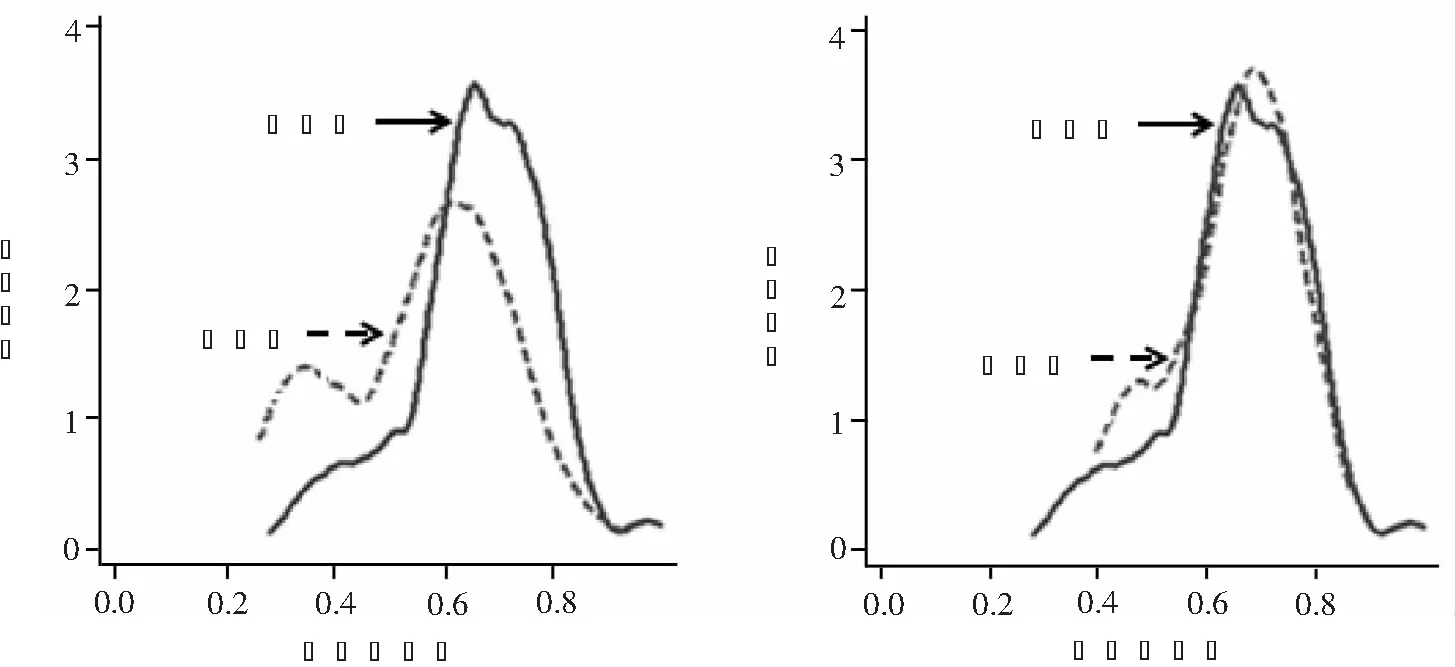

根据处理组和对照组的倾向得分值,采用最近邻匹配法对数据进行匹配。图1、图2分别表示了中国和美国匹配前、匹配后对照组和处理组倾向得分值的概率密度分布情况。在匹配前,两国的对照组和处理组间倾向得分值概率密度分布差异较大,匹配后,对照组和处理组的倾向得分值具有较为一致的概率密度分布。

这天蒋利学也很惬意,他惬意的原因是这天上午的学术报告做的非常成功。做完报告,主席台上下响起了一片经久不息的掌声。以前他也多次参加过类似的学术研讨会,也上主席台做过报告,做完报告,也获得了一片赞誉,一片掌声。但那些赞誉和掌声远没有今天的赞誉和掌声来的激烈,尤其是在国家卫生部有关领导的带领下,掌声愈发显得热烈,也愈发显得经久不息。研讨会结束,卫生部领导还在省厅和市局主要领导陪同下接见了蒋利学,并在会见后亲切地和他留影留念。

图1 中国创业企业匹配前后倾向得分概率密度分布

图2 美国创业企业匹配前后倾向得分概率密度分布

4.2 平衡性检验

在完成倾向得分匹配之后,利用平衡性检验判断处理组(联合投资支持的创业企业)与对照组(单独投资支持的创业企业)的企业特征是否存在显著差异。检验结果表明:中国创业企业的投资金额、投资时间、创业企业所在区域及创业企业所属行业四个特征向量匹配后比匹配前偏差大幅降低。美国创业企业的投资金额、投资时间及创业企业所在区域三个特征向量匹配后比匹配前偏差大幅降低,而创业企业所属行业这个特征向量在匹配前后偏差都很小,可以忽视其偏差。同时,中美两国数据在匹配后的PsR2都显著小于匹配前,可以认为通过平衡性检验,表明中美两国数据匹配效果较好,处理组和对照组的企业特征一致,消除了风险投资机构“选择作用”的影响。

4.3 平均处理结果分析

根据倾向得分匹配法(PSM)得出匹配后的处理组和对照组,检验对照组与处理组的平均处理效果(ATT)是否存在显著性差异,结果如表2所示。

表2 平均处理结果

4.3.1偿债能力分析

表2平均处理结果表明,无论在匹配前还是匹配后,中美两国联合投资支持的创业企业资产负债率在1%水平上显著低于单独投资支持的创业企业。匹配后中国单独投资支持的创业企业资产负债率均值为43.345%,而联合投资支持的创业企业资产负债率均值为37.123%,比单独投资支持的创业企业资产负债率低14.355%((37.123%-43.345%)/43.345%);匹配后美国单独投资支持的创业企业资产负债率均值为78.470%,而联合投资支持的创业企业资产负债率均值为20.402%,比单独投资支持的创业企业资产负债率低74%((20.402%-78.470%)/78.470%)。中美两国联合风险投资支持的创业企业均有较高的偿债能力和负债经营能力。

中美之间的差异在于中国的创业企业无论是联合投资支持还是单独投资支持,其资产负债率均值都低于50%,属于稳健型企业。而美国单独投资支持的创业企业资产负债率均值为78.470%,属于高风险型企业,联合投资支持的创业企业资产负债率均值为20.402%,属于稳健型企业。从结果来看,美国单独投资支持的创业企业的偿债能力和负债经营能力较弱,虽然具有较高的收益预期,但同时伴随着较高的风险,创业企业发展的稳定性较差。中美两国联合投资支持的创业企业具有较高的偿债能力和负债经营能力,财务成本低,投资风险小,资产安全性高,创业企业的竞争力和风险抵御能力强,有助于价值创造的实现。

4.3.2成长能力分析

表2平均处理结果表明,无论在匹配前还是匹配后,中美两国联合投资支持的创业企业营业收入增长率和总资产增长率在10%水平上显著高于单独投资支持的创业企业。匹配后中国联合投资支持的创业企业较单独投资支持的创业企业营业收入增长率和总资产增长率分别高38.037%((39.444%-28.575%)/28.575%)及35.953%((41.410%-30.459%)/30.459%);美国联合投资支持的创业企业较单独投资支持的创业企业营业收入增长率和总资产增长率分别高360.677%((110.931%-24.080%)/24.080%)及285.378%((111.856%-29.025%)/29.025%)。中美两国联合投资支持的创业企业均有更高的成长能力。

无论在匹配前还是匹配后,中美两国联合投资支持的创业企业与单独投资支持的创业企业基本每股收益增长率都没有显著差异。因此,两种投资策略对创业企业基本每股收益增长率的影响没有显著差异。

中美两国的结果具有一致性,总资产增长率的提升反映出创业企业经营规模不断扩大、市场业务不断扩张。营业收入增长率的提升反映出创业企业良好的经营状况及业务范围的不断拓展。对于提升创业企业的成长能力,联合投资比单独风险投资更具有优势。联合投资可以为创业企业带来更多的外部资源和优质的增值服务,提供更多的合作机会,协助创业企业拓展业务、占有市场,提升总资产增长率及营业收入增长率,为创业企业持续发展提供持久动力,促进创业企业价值增值。

4.3.3盈利能力分析

表2平均处理结果表明,无论在匹配前还是匹配后,中美两国联合投资支持的创业企业销售净利率和总资产报酬率在10%水平上显著高于单独投资支持的创业企业。匹配后中国联合投资支持的创业企业较单独投资支持的创业企业销售净利率和总资产报酬率高21.289%((21.621%-17.826%)/17.826%)及13.271%((23.250%-20.526%)/20.526%);美国联合投资支持的创业企业较单独投资支持的创业企业销售净利率和总资产报酬率高82.619%((-171.971%-(-989.420%))/|-989.420%|)及40.836%((-30.350%-(-51.298%))/|-51.298%|)。中美两国联合投资支持的创业企业具有更高的盈利能力。

中美两国的结果具有一致性,销售净利率和总资产报酬率的提升反映了创业企业收益的增加和投入产出状况的改善,联合投资使风险投资机构的“强强联合”发挥了预期的作用,实现了互利共赢。联合投资可以为创业企业的经营发展提供更多切实可行的战略指导和资源支持,能够有效降低内部交易成本,带来超额利润,显著提升创业企业的价值创造能力。

4.3.4营运能力分析

表2平均处理结果表明,无论在匹配前还是匹配后,中国联合投资支持的创业企业与单独投资支持的创业企业在总资产周转率方面的差异不显著。匹配后美国联合投资支持的创业企业总资产周转率在10%水平上显著高于单独投资支持的创业企业。美国联合投资支持的创业企业较单独投资支持的创业企业总资产周转率高32.037%((0.849%-0.643%)/0.643%),美国联合投资支持的创业企业具有更高的营运能力。

从结果上来看,中国联合投资支持的创业企业总资产周转率低于单独投资支持的创业企业,但是两者的差异并不显著。联合投资为创业企业带来了更多的信息资源和增值服务,但是可能由于创业企业的资源整合能力及机会把握能力不足,导致资源的利用率较低。联合投资参与了创业企业的营运管理,但是可能由于联合投资的监督管理作用没有得到充分发挥,导致创业企业的营运管理效率较低。

美国联合投资支持的创业企业总资产周转率显著高于单独投资支持的创业企业。联合投资充分发挥监督和服务作用,为创业企业的经营发展提供管理咨询和战略支持,能够提升创业企业整体的运营效率。同时,创业企业也能够有效整合资源,完善组织结构,优化管理模式,提升营运能力,促进价值创造的实现。

5 结论及管理启示

本文基于倾向得分匹配方法(PSM),选取中美两国风险投资行业相关数据,研究了风险投资中联合投资与单独投资两种策略对于创业企业价值创造的影响,并对比了中美两国不同投资策略对创业企业价值创造影响的异同。研究发现:(1)中美两国联合投资对创业企业偿债能力、成长能力和盈利能力的影响具有一致性,而对营运能力的影响存在差异性。从偿债能力、成长能力和盈利能力指标分析,联合投资能够有效提升创业企业的偿债能力、成长能力和盈利能力;从营运能力指标分析,美国联合投资支持的创业企业比单独投资支持的创业企业具有更高的总资产周转率,联合投资能够有效提升创业企业的营运能力,而中国联合投资支持的创业企业比单独投资支持的创业企业总资产周转率低,联合投资并没有提升创业企业的运营能力。(2)对于美国风险投资行业来说,联合投资支持的创业企业比单独投资支持的创业企业有更高的偿债能力、成长能力、盈利能力和营运能力,联合投资有助于创业企业价值创造的实现。美国风险投资行业发展完善、体系健全,环境与模式较为成熟,对创业企业的发展起到非常重要的作用。(3)对于中国风险投资行业来说,联合投资支持的创业企业比单独投资支持的创业企业有更高的偿债能力、成长能力、盈利能力,但是营运能力没有明显差异。联合投资提供了丰富的资源和非资本增值服务,协助创业企业扩大合作,拓展业务,提升竞争力和风险抵御能力,有助于创业企业价值创造的实现。但是中国风险投资行业起步较晚,风险投资机构的投资经验、投资技巧仍有不足之处。联合投资过程中,可能由于权利分配,责任划分等问题,使得风险投资机构的监督管理作用没有得到充分发挥,导致创业企业的营运管理效率较低。

创业企业的发展离不开风险投资与技术创新的良性结合,本文研究结论对于推动风险投资行业发展,加强风险投资机构之间合作,实现创业企业价值创造具有重要的参考价值。第一,应该加强风险投资政策、制度及监管体系的建设,完善风险投资相关的政策法规,保障联合风险投资活动的有序开展;扩大风险资本参与的范围,打造良好的合作平台,充分发挥联合投资的引导作用,实现风险投资机构与创业企业的良性互动。第二,风险投资机构应当构建良好的合作关系,加强项目流、信息流和资源流的共享以实现联合投资,进而获取更多的外部知识,通过知识转化获取经验和隐形知识,提升自身的综合实力,提高联合投资的成功率;同时对资源进行有效整合,为创业企业提供高质量的增值服务,重视对创业企业的监督和管理,优化提供增值服务的路径,提升增值服务的效果,促进创业企业的价值创造。第三,创业企业应基于自身的战略意图和资源禀赋,加强与风险投资机构的开放式合作,拓展和深化与风险投资机构间的良好合作关系,加强对外部知识的学习,根据市场变化对资源进行高效的配置,优化管理模式,提升营运效率,实现价值创造。

参考文献:

[1] Chemmanur T J, Loutskina E, Tian X. Corporate venture capital, value creation, and innovation[J]. The Review of Financial Studies, 2014, 27(8): 2434-2473.

[2] 谈毅.风险投资学[M].上海:上海交通大学出版社,2013.1-10.

[3] Chemmanur T J, Krishnan K, Nandy D K. How does venture capital financing improve efficiency in private firms? A look beneath the surface[J]. The Review of Financial Studies, 2011, 24(12): 4037- 4090.

[4] 金永红,蒋宇思,奚玉芹.风险投资参与、创新投入与企业价值增值[J].科研管理,2016,37(9):59- 67.

[5] 苟燕楠,董静.风险投资背景对企业技术创新的影响研究[J].科研管理,2014,35(2):35- 42.

[6] 张学勇,张叶青.风险投资、创新能力与公司IPO的市场表现[J].经济研究,2016,(10):112-125.

[7] 董静,汪立,吴友.地理距离与风险投资策略选择——兼论市场环境与机构特质的调节作用[J].南开管理评论,2017,20(2):4-16.

[8] Ma D, Rhee M, Yang D. Power source mismatch and the effectiveness of interorganizational relations: the case of venture capital syndication[J]. Academy of Management Journal, 2013, 56(3): 711-734.

[9] Gu Q, Lu X. Unraveling the mechanisms of reputation and alliance formation: a study of venture capital syndication in China[J]. Strategic Management Journal, 2014, 35(5): 739-750.

[10] Gompers P, Lerner J. The venture capital revolution[J]. The Journal of Economic Perspectives, 2001, 15(2): 145-168.

[11] Daniel N D, Mukunthan S. Syndication in venture capital financing[J]. The Financial Review, 2010, 45(3): 557-578.

[12] Dushnitsky G, Lenox M J. When do incumbents learn from entrepreneurial ventures?: corporate venture capital and investing firm innovation rates[J]. Research Policy, 2005, 34(5): 615- 639.

[13] Dushnitsky G, Lenox M J. When does corporate venture capital investment create firm value[J]. Journal of Business Venturing, 2006, 21(6): 753-772.

[14] 冯冰,党兴华,杨敏利.网络地位对风险投资机构跨区域筹资的影响研究[J].预测,2015,34(2):48-53.

[15] 吉迎东,党兴华,弓志刚.技术创新网络中知识共享行为机理研究——基于知识权力非对称视角[J].预测,2014,33(3):8-14.

[16] 王育晓,党兴华,王曦,等.联合投资伙伴选择:资源“累积性”还是“相似性”匹配[J].科研管理,2015,36(8):144-151.

[17] 伍晶,张建,聂富强.网络嵌入性对联合风险投资信息优势的影响[J].科研管理,2016,37(4):143-151.

[18] 蔡宁,何星.社会网络能够促进风险投资的“增值”作用吗?——基于风险投资网络与上市公司投资效率的研究[J].金融研究,2015,(12):178-193.

[19] 马宁,孟卫东.联合风险投资视角下风险资本与智力资本协同效应研究[J].预测,2017,36(2):30-36.

[20] 罗福凯.财务理论的内在逻辑与价值创造[J].会计研究,2003,(3):23-27.

[21] 陆正飞,施瑜.从财务评价体系看上市公司价值决定——“双高”企业与传统企业的比较[J].会计研究,2002,(5):18-23,64.

[22] 张玉明,段升森.中小企业成长能力评价体系研究[J].科研管理,2012,33(7):98-105.

[23] 钱爱民,张新民,周子元.盈利结构质量、核心盈利能力与盈利持续性——来自我国A股制造业上市公司的经验证据[J].中国软科学,2009,(8):108-118.

[24] 徐研,杨大楷.风投是否有助于高科技企业联盟网络构建——信号传递理论视角的研究[J].科技进步与对策,2016,33(17):73-78.

[25] 罗吉,党兴华,王育晓.网络位置、网络能力与风险投资机构投资绩效:一个交互效应模型[J].管理评论,2016,28(9):83-97.

[26] Tian Xuan. The role of venture capital syndication in value creation for entrepreneurial firms[J]. Review of Finance, 2012, 16(1): 245-283.

[27] Rosenbaum P R, Rubin D B. The central role of the propensity score in observational studies for causal effects[J]. Biometrika, 1983, 70(1): 41-55.