融资融券扩容和流动性

谢黎旭,张信东,张 燕,王 东

1 山西大学 经济与管理学院,太原 030006 2 安徽工业大学 管理科学与工程学院,安徽 马鞍山 243032 3 安徽工业大学 数理科学与工程学院,安徽 马鞍山 243032

引言

流动性是市场的灵魂[1],金融创新的目的和结果是提高资产的流动性[2]。融资融券交易,又称证券信用交易或买空卖空交易,作为金融创新的一种,被认为能够实现资本市场与货币市场的充分沟通。在流动性投资者自有资金受限时,可以通过财务杠杆实现买卖股票,为市场提供供给和需求,增加流动性,是证券交易制度不可或缺的重要组成部分。

由于中国股票市场起步较晚,市场不成熟,为防止恶意买空卖空,引起市场振荡,买空卖空机制一直没有启动。直到2006年6月30日证监会发布《证券公司融资融券业务试点管理办法》,才正式着手准备融资融券业务的开展工作。2010年3月31日,证监会以“扩大基金和证券的供给和需求,增加交易量,促进市场流动性”为主要目的,正式推出融资融券业务试点,并在2011年至2013年先后3次扩大融资融券标的股票的范围。受世界金融危机影响,从2009年8月4日至2014年3月12日,中国股市经历了长达4年7个月的大熊市,上证A股指数从3 478点跌至1 974点,虽然期间经历了2次短暂的反弹,但市场收益总体持续下跌,而融资融券业务的试点和3次扩容正处于此期间。因此,本研究借助中国A股市场在熊市期间逐批扩大融资融券标的股票范围这一特殊市场实践,研究融资和融券交易的双重引入对标的股票流动性的影响,并进一步探究其内在机制和实现途径。

1相关研究评述

学者们早期研究卖空机制与流动性的因果关系,认为禁止卖空或限制卖空会降低流动性。MILLER[3]和HARRISON et al.[4]认为禁止卖空会使拥有坏消息的悲观的知情交易者离开市场,使股票供给不足,导致流动性下降;DIAMOND et al.[5]的理性预期模型表明,允许有成本的卖空(或限制卖空),流动性提供者会远离卖空交易,只有拥有坏消息的知情交易者才会进行卖空活动,从而增加买卖价差,降低流动性。

近期实证研究却认为卖空机制对流动性的影响有正有负,结论不一。CHAROENROOK et al.[6]用全球111个国家33年的数据进行研究,发现允许卖空交易市场的流动性高于禁止卖空的市场;BEBER et al.[7]研究发现,2007年至2009年金融危机期间各国政府卖空禁令的实施降低了股票的流动性,尤其是小市值、无期权上市公司的股票;才静涵等[8]通过对香港主板市场的股票进行研究,发现由于噪声交易者担心卖空机制的引入会增加亏损而退出市场,以致降低了市场的活跃程度和流动性。买空交易与流动性关系的实证研究偏向于利用保证金比率的变化研究买空交易与流动性之间的关系[9-10],KAHRAMAN et al.[11]通过断点回归设计研究发现,印度买空交易的引入提高了标的股票的流动性。

已有研究买空卖空机制与流动性的因果关系主要从资金约束的角度展开,认为当买空卖空交易者不受资金约束时,他们使用杠杆的能力(借到钱或股票或者融资融券)能为市场提供流动性,但是当市场收益下行时,买空卖空者会面临资金约束,不得不清算已有头寸而成为流动性需求者,从而降低市场的流动性。KIYOTAKI et al.[12]和KYLE et al.[13]的理论模型研究买空卖空交易者资金约束与流动性的静态因果关系,认为买空卖空交易者在市场下行时会面临资金约束,不得不清算已有头寸成为流动性需求者,从而降低市场的流动性;BRUNNERMEIER et al.[14]研究资金与流动性的动态因果关系及反馈机制,发现在某种情况下,投资者可筹到的资金金额是不稳定的,而资产的市场流动性和资金的流动性是相互促进的,从而导致流动性呈螺旋状上升。已有国外研究用市场收益下行[15]、货币政策变化[16]和美国国库券的价格偏差[17]等市场层面的外部冲击间接测量资金约束,探讨投资者杠杆能力变化与流动性的因果关系。本研究利用中国逐步扩大融资融券标的股票范围这一天然的自然实验探讨买空卖空机制与流动性的因果关系。

自从证监会在A股市场推出融资融券业务以来,中国学者针对融资融券业务对波动性[18-20]、定价效率[21-23]、公司治理[24-26]和投资者行为[27-29]等的影响展开较全面和深入的研究,而关于融资融券业务对股票流动性的影响的研究却比较少。张博等[30]利用VAR模型和Granger因果检验方法,检验2015年4月1日至9月30日期间融资和融券交易量对股票市场流动性的影响,发现融资融券能够通过波动渠道提升股票市场流动性,但通过交易渠道和参与渠道不能提高流动性;杨德勇等[31]通过事件研究法对2010年融资融券试点的90个股票进行研究,发现融资融券制度能够提高个股流动性。本研究采用适合政策评估的二重差分模型,排除期权和期货等卖空机制的影响,对2011年至2013年3次融资融券标的股票扩容分别设置不同的样本进行研究,以期为监管层发展和完善融资融券制度,进一步推动和深化金融创新提供可靠的实证支持和借鉴意义。

2研究设计

2.1流动性指标和模型

2.1.1流动性指标

流动性一般是指以较低的交易成本快速地进行大量交易,同时对交易价格产生较小的影响[32]。根据此定义并参照KAHRAMAN et al.[11]的研究,本研究从交易成本和价格影响两个方面测量流动性。首先用相对价差测量交易成本,其值越小,交易成本越低,流动性就越强。相对价差的计算公式为

(1)

其中,i为股票;t为实验前、后两期时间,t=1表示融资融券标的股票扩容前,t=2表示融资融券标的股票扩容后;d为日;Resi,t为i股票在第t期的平均相对价差;Ni为i股票在第t期的交易天数;aski,d为i股票在第d日的卖方报价;bidi,d为i股票在第d日的买方报价。使用换手率形式的AMIHUD[33]非流动性指标测量价格影响,其计算公式为

(2)

其中,Illi,t为i股票在第t期的平均价格影响,ri,d为i股票在第d日的收益率,Turi,d为i股票在第d日的换手率。Illi,t的值越小,单位成交金额对价格的影响就越小,流动性就越强。

2.1.2主要模型

(1)面板回归模型

本研究首先采用面板回归模型研究融资(融券)交易量与流动性的因果关系。具体回归方程为

ΔResi,d(ΔIlli,d)=α0+α1ΔFini,d(ΔShoi,d)+γ1Xi,d+

(3)

本研究对(3)式进行多重共线性检验,结果表明不存在多重共线性。被解释变量为ΔResi,d和ΔIlli,d,为平稳时间序列。

α1显著大于0,表示融资(融券)交易降低股票流动性。根据(3)式,如果融资融券交易促进流动性的提高,α1应该为负数,但考虑到该模型可能存在内生性问题,α1的实证结果不一定为负,因此本研究还使用二重差分模型进行进一步检验。

(2)二重差分模型

为了避免政策作为解释变量而存在的内生性问题以及控制样本之间的个股异质性和随时间变化的不可观测的系统性因素的影响,本研究运用目前比较流行的评估政策效果的二重差分估计量测量实验组融资融券标的股票与对照组非融资融券标的股票的流动性在标的股票扩容前后的平均变化之差。具体估计模型为

(4)

一般来说,公司流通市值和成交金额会影响股票的流动性,参照KAHRAMAN et al.[11]的研究,首先,本研究选取流通市值和成交金额的自然对数作为控制变量;其次,公司自身特质也会创造流动性(或导致非流动性)[32],本研究利用特质波动率测量公司自身特质,特质波动率根据FAMA et al.[34]的3因子模型回归计算得到;最后,上海证券交易所和深圳证券交易所每次都有扩容的标的股票,且两个交易所的市场情况和扩容的个股数量都不一致,因此,本研究也控制证券交易所对流动性的影响。证券交易所为虚拟变量,股票属于上海证券交易所时取值为1,股票属于深圳证券交易所时取值为0。

2.2数据来源和样本选取

本研究计算Res用到的买卖报价数据来自Datastream数据库,与融资融券交易相关的数据以及计算特质波动率和Ill用到的Fama-French的3因子(包括市场因子、规模因子和账市比因子)、个股收益率、无风险利率和成交金额等数据来源于CRSMA数据库,机构投资者持股比例和股东户均持股比例增长率来自Wind数据库。除机构持股比例和投资者户均持股比例增长率是季度数据外,其余所有数据均为日数据。

2011年至2013年,上海和深圳证券交易所分别进行过3次融资融券标的股票扩容,分别发生在2011年12月5日、2013年1月31日和2013年9月16日(3次融资融券业务扩容的实施日)。本研究以扩大融资融券标的股票的范围作为外生冲击,研究融资和融券交易的双重引入对标的股票流动性的影响。由于相临两次扩容的样本存在重叠性,因此,本研究对3次扩容分别展开研究。表1给出2011年至2013年3次融资融券标的股票扩容样本情况。

表12011年至2013年3次融资融券标的股票扩容样本情况Table 1Three Expansion Samples of Underlying Stocks in Margin Trading and Short-selling from 2011 to 2013

实验组股票为每次扩容的融资融券标的股票,关于对照组股票的选取,本研究采取比较巧妙的方法。首先,根据一定的规则,中国A股市场对部分特定的股票分批次逐步开放融资融券业务,这就为实验组股票提供了天然的与之相匹配的对照组股票,因为可以用下一次扩容的标的股票作为此次扩容的对照组非标的股票。其次,由于前后两次扩容有重复样本,因此每次扩容的样本期均不能超过下次扩容的公告时间。以2013年1月融资融券标的股票扩容为例,此次扩容的标的股票属于实验组,2013年9月扩容的标的股票属于此次扩容的对照组。但对照组股票在2013年9月也成为融资融券标的股票,因此2013年1月扩容的样本期需控制在2013年9月之前。

为了保证实证结果的真实性和准确性,本研究对每次扩容的实验组和对照组样本进行筛选。2010年之后,除融资融券业务外,中国还陆续推出期货和期权等其他卖空机制,期货和期权交易也会影响标的股票的流动性[35-36]。因此,为了控制期货和期权的上市交易对本研究结果的影响,①本研究直接剔除实验组和对照组中与期货和期权成分股一致的股票。由于2010年4月16日推出的沪深300指数期货的成分股基本涵盖了2010年3月31日新增的90只融资融券标的股票,故本研究对此次试点不做研究。②部分融资融券标的股票因退市警示、终止上市或资产规模不达要求等原因被交易所调出标的股票范围,这类股票不被包含在样本中。③样本数据不达样本期间交易日一半的个股被剔除。此外,由于股票涨停(跌停)会缺失卖方(买方)报价数据,本研究用下一交易日的买方(卖方)报价数据进行替代。

3实证结果和分析

根据目前关于买空卖空机制与流动性因果关系比较有影响力的理论模型[14],融资融券交易能使自有资金不足的投资者为市场提供流动性。但在市场收益下行期间,融资融券交易者可能会因为面临资金约束,被迫清仓成为流动性需求者而降低流动性。图1描述了扩容后融资融券标的股票150天内的融资余额和融券余额增长趋势,融资余额和融券余额为3次扩容的平均值,单位为百万元人民币。由图1可知,融资余额和融券余额随着交易天数的增加总体上呈快速递增趋势,日融资余额比日融券余额多得多,大约是其100倍。可见,虽然此时是熊市,融资和融券交易者并没有面临资金约束,而是获得足够的信用交易能力,能为市场提供流动性。因此,本研究假设,融资融券标的股票的扩容提高了标的股票的流动性。下面通过实证检验论证此假设的成立。

图1扩容后标的股票融资余额和融券余额增长趋势Figure 1Increasing Trend of Underlying Stock Financing Balance and Margin Balance

3.1流动性指标的统计性描述

每次扩容前,证券交易所会提前几个交易日在官方网站上公告新增的融资融券标的股票范围,本研究认为投资者从官网上获悉融资融券标的股票新增范围后,虽然暂时不能进行融资融券交易,但会做出适当的反应,对流动性会产生一定的影响。因此,本研究以融资融券标的股票扩容的公告日为时间分隔点,分别计算2011年12月、2013年1月和2013年9月3次融资融券标的股票扩容的实验组和对照组股票的流动性指标在扩容前后的描述性统计结果,见表2。

由表2可知,第1次扩容的标的股票Res的平均值扩容后增加0.044%,Ill的平均值扩容后增加0.931%;非标的股票Res的平均值增加0.043%,Ill的平均值增加1.172%。说明扩容后标的股票和非标的股票的流动性都下降,但标的股票的流动性下降得少些,这意味着融资融券业务减弱了标的股票流动性下降的程度。这是因为中国股票市场受2008年世界金融危机影响,从2009年8月4日至2012年12月4日,市场一直处于大熊市,投资者对市场信心明显不足,此次融资融券扩容,虽然一定程度上给市场增加了活力,但仍不能改变流动性下降的状态。第2次扩容的标的股票Res的平均值减少0.035%,Ill的平均值减少0.576%;非标的股票Res的平均值减少0.018%,Ill的平均值减少1.024%。可见,标的股票比非标的股票的Res减少的更多,Ill却减少的少,说明扩容后提高了标的股票在交易成本方面的流动性,而对价格影响方面的流动性没有促进作用。同理,第3次扩容实验组股票流动性是上升的,而对照组股票的流动性却下降。

表2流动性指标的描述性统计结果Table 2Description Statistics Results for Liquidity Indexes

注:各变量的值均为百分数;样本量见表1,下同。

综上,通过比较标的股票组合和非标的股票组合流动性指标3次扩容前后的均值和中值,可以初步得到扩容后融资融券标的股票关于交易成本和价格影响方面的流动性都上升(除第2次关于价格影响方面的流动性下降外)的结论。

3.2面板回归

前文描述了流动性指标在扩容前后的变化,初步得到融资融券交易促进标的股票流动性提高的结论。下面用融资交易量和融券交易量作为解释变量,分析融资融券标的股票扩容对流动性的影响。与前文一样,分别根据3次融资融券标的股票扩容的不同样本对回归方程(3)式进行估计,结果见表3。表中观测值为所有标的股票的交易天数的总和,由于样本中存在缺失值,故观测值不一样,下同。

由表3可知,融资融券标的股票的3次扩容中,融资交易量对流动性指标ΔRes和ΔIll的影响都显著为负,说明融资交易与流动性成正向因果关系,融资余额增加越多,流动性提高越大。融券交易量在3次扩容中与流动性的因果关系稍有不同。融券交易量在前两次扩容中对ΔIll的影响均显著为负,第3次扩容虽为正,但不显著,这说明卖空交易前两次扩容中提高了价格影响方面的流动性,第3次扩容作用不明显。但是融券交易量对ΔRes的影响为正,前两次扩容显著,第3次扩容不显著,说明融券交易增加了买卖价差,这与DIAMOND et al.[5]的结论一致,允许有成本的卖空会增加买卖价差。因为证监会为了防止卖空者恶意卖空,设定了较高的卖空门槛和成本。综上,融资交易提高了标的股票的流动性,包括交易成本和价格影响两个方面;融券交易提高了标的股票关于价格影响方面的流动性,而对交易成本方面的流动性的影响不显著。

3.3二重差分检验

(1)融资融券扩容对标的股票流动性的总体影响

根据3.1和3.2的实证结果,融资融券交易一定程度上提高了标的股票关于交易成本和价格影响方面的流动性,但描述性统计和面板回归分析都没有排除股市行情或外部经济和金融环境冲击等其他不可观测的系统性因素的影响,可能存在内生性问题。下面运用能将融资融券扩容从其他影响因素中分离出来、克服内生性问题的二重差分法进一步检验融资融券扩容对标的股票流动性的影响。

表3融资余额和融券余额对标的股票流动性影响Table 3Impact of the Financing Balance and Margin Balance on the Liquidity of the Underlying Stocks

注:括号内数据为标准误;***为1%的显著性水平,**为5%的显著性水平,*为10%显著性水平,下同。

根据陈林等[37]的研究,政策实施为非同时事件时(如将3次融资融券标的股票扩容事件合并为1次融资融券业务的引入事件,只进行一次二重差分检验),会增加数据的序列自相关性,添加控制变量容易产生多重共线性。因此,本研究对3次融资融券扩容的不同样本分别进行二重差分检验。表4给出在控制流通市值、成交金额、特质波动率和证券交易所等因素后,融资融券标的股票和非标的股票关于流动性指标的二重差分估计结果。

由表4可知,除第1次扩容中Ill的处理效应系数β3不显著外,其余所有变量的β3均显著为负,且Ill变量的β3的绝对值逐次变大,从第1次的0.214上升到第3次的0.800。这说明融资和融券交易的双重引入提高了标的股票的流动性,并且随着融资融券业务开展的深入和发展,融资融券标的股票扩容对价格影响方面的流动性的影响越来越强。

(2)融资融券扩容对不同类别标的股票流动性的影响

由前文可知,融资和融券交易的双重引入提高了标的股票的流动性。下面分别按照扩容前换手率、流通市值和特质波动率的高低将标的股票平均分成两组,对照组不变,采用上文的二重差分模型,进一步研究融资融券标的股票扩容对不同类型股票的流动性的影响。一般来说,二重差分系数的绝对值显著较大的股票组合的流动性提高得越多。表5、表6和表7分别给出不同换手率、流通市值和特质波动率的标的股票组合和非标的股票组合关于流动性指标的二重差分估计结果。

由表5可知,除第2次标的股票扩容关于Ill指标对低换手率股票组合的负向影响较大外,其余不论是关于Res指标还是关于Ill指标,都是对高换手率股票组合的流动性影响较大。由表6和表7可知,3次融资融券标的股票扩容对流通市值低、特质波动率低的股票组合的影响在经济意义和统计意义上都更显著。可见,融资融券交易对换手率高、流通市值低、特质波动率低等类型的股票流动性影响更大。

事实上,由表2也可知,扩容前标的股票的流动性高于非标的股票的流动性,因此融资融券标的股票的流动性本来就好于非标的股票。融资融券业务推出后,这些流动性本来就好的标的股票的流动性进一步得到提高,尤其是市值相对较低的标的股票组合的流动性提高更为明显。

表4流动性指标的二重差分估计检验结果Table 4Difference in Differences Estimator Test Results for Liquidity Indexes

注:括号内数据为t统计量,下同。

表5根据换手率高低分组的二重差分估计检验结果Table 5Difference in Differences Estimator Test Results for the High and Low Turnover Ratio Portfolios

注:换手率等于日成交金额与流通市值的比值,根据融资融券标的股票扩容前的换手率平均分成高低两组,GTOL为低换手率标的股票组合相对于非标的股票组合的二重差分估计量,GTOH为高换手率标的股票组合相对于非标的股票组合的二重差分估计量。

表6根据流通市值高低分组的二重差分估计检验结果Table 6Difference in Differences Estimator Test Results for the High and Low Market Capitalization Portfolios

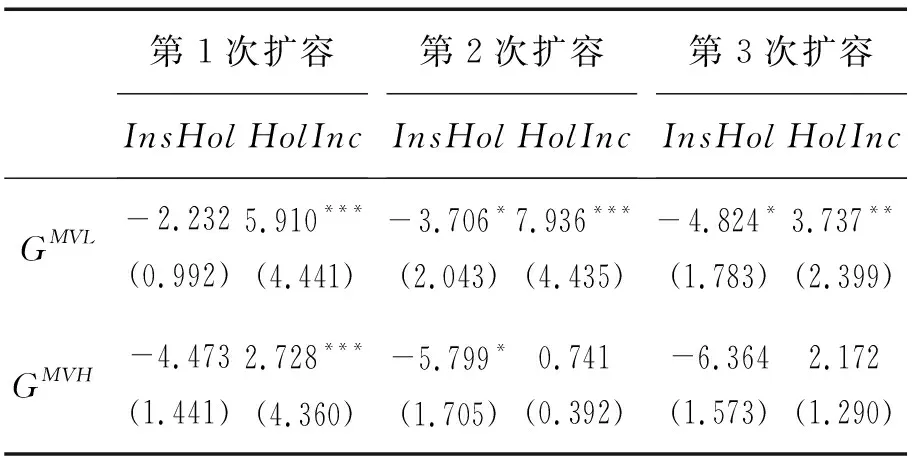

注:根据融资融券标的股票扩容前的流通市值平均分成高低两组,GMVL为低流通市值标的股票组合相对于非标的股票组合的二重差分估计量,GMVH为高流通市值标的股票组合相对于非标的股票组合的二重差分估计量。

表7根据特质波动率高低分组的二重差分估计检验结果Table 7Difference in Differences Estimator Test Results for the High and Low Idiosyncratic Volatility Portfolios

注:根据融资融券标的股票扩容前的特质波动率平均分成高低两组,GIVL为低特质波动率的标的股票组合相对于非标的股票组合的二重差分估计量,GIVH为高特质波动率的标的股票组合相对于非标的股票组合的二重差分估计量。

4稳健性检验

一般来说,政策的效果往往需要一段时间才能显现出来,因此本研究选取的每次扩容的最短子样本期为6个月,即选取扩容前后各3个月的数据作为其中1个子样本,每次扩容选取2个子样本,3次扩容不同的子样本区间和各样本区间流动性指标的二重差分估计结果见表8。由表8可知,第1次扩容β3的估计结果大都不显著为负(仅有1个Ill显著),第2次和第3次扩容β3的估计结果均显著为负,且第3次扩容β3的绝对值大于第2次。因此,子样本区间流动性指标的二重差分估计结果与前文一致。

5机制分析

根据前文对3次融资融券标的股票扩容的研究,发现融资和融券业务的双重引入提高了标的股票流动性,且融资融券交易对换手率高、流通市值低、特质波动率低等类型的股票流动性影响更大。下面从融资融券交易者的短期交易策略和股东结构变化两个方面分析其内在机制。

5.1融资融券交易者的短期动量交易策略提供了流动性

由于缺乏融资融券交易者的账户信息和具体交易数据,本研究参考DIETHER et al.[38]和KAHRAMAN et al.[11]的研究,运用动态面板回归方法研究融资余额(融券余额)与标的股票短期收益之间的关系,从而探究流动性提供者(即融资和融券交易者)的短期交易策略。动态面板回归方程为

ΔFini,d(ΔShoi,d)=η0+η1Reti,d-1+γ3Xi,d+

(5)

表8不同样本区间流动性指标的二重差分估计检验结果Table 8Difference in Differences Estimator Test Results for Liquidity Indexes for Different Sample Intervals

表9融资和融券交易者的短期交易策略Table 9Short-term Trading Strategiesof the Financing and Margin Traders

由表9可知,不论是融资交易还是融券交易,Reti,d-1的系数都显著大于0,分别为1.032和0.277,意味着当日收益率增加10%时,融资和融券余额增加10.32%和2.77%。说明融资和融券交易者平均采取的都是动量策略,融资交易者实施的策略与KAHRAMAN et al.[11]的研究结果相反,融券交易者采取的策略与DIETHER et al.[38]的研究结果一致。

对融资交易者来说,Res和Ill的系数都显著为负,说明融资交易者的短期动量交易策略降低了标的股票的交易成本和价格影响,为市场提供了充足的流动性,明显提高了标的股票的同期流动性。对融券交易者来说,Ill显著为负,Res的系数为正,但不显著,说明融券交易者的短期动量交易策略降低了价格影响,而对交易成本影响不明显。这与DIETHER et al.[38]的研究结论一致,短期动量交易对价差的影响为正,但不显著。这是因为融资和融券交易都增加了交易量,因此Ill显著为负。另外,由于3次扩容处于熊市期间,市场价格总体呈下降趋势,卖的压力大,融资交易者买入股票,增加买方,从而降低买卖价差;而融券交易者卖出股票,增加卖方,从而增加买卖价差。但由于融券交易量规模小,因此价差增加不明显。此外,根据3.3的二重差分检验结果,融资融券扩容降低了买卖价差,这可能是因为融券交易量占总的融资融券交易量的比重过小(由图1可以看出不足1%),因此卖空交易对买卖价差的正向影响能完全被融资交易对买卖价差的负向影响吸收,如表9第3列Res回归系数的绝对值为1.997,约是第5列回归系数0.207的10倍。

5.2股东结构变化促使换手率高、流通市值低和特质波动率低等类型的标的股票组合流动性提高更显著

根据许红伟等[39]的研究,基于风险控制和长期收益方面的考虑,机构投资者偏好换手率较低的股票。一般来说,流通市值高的股票流动性风险和不确定性风险较小,是机构投资者偏好的股票类型。另外,机构投资者相对个体投资者而言拥有较多内幕消息,因而偏好特质波动率高的股票。与机构投资者相反,偏好短线投机交易的中大型个体投资者则偏好换手率高、流通市值低和特质波动率低的股票。从前文可知,融资融券交易对换手率高、流通市值低和特质波动率低等类型的标的股票组合流动性影响相对较大,本研究尝试从股东结构变化的角度分析产生这种现象的原因。

由于个体股东持股数据的不可获得性,下面使用二重差分法比较机构投资者持股比例和股东户均持股比例增长率在融资融券标的股票扩容前后的变化情况,以此分析标的股票股东结构的变化。二重差分方程为

InsHoli,t(HolInci,t)=θ0+θ1Dt+θ2Gi+

(6)

表10机构投资者持股比例和股东户均持股比例增长率的二重差分估计检验结果Table 10Difference in Differences Estimator Test Results for the Institutional Investor′s Shareholding Ratio and the Average Growth Ratio of Shareholding Ratio for Shareholders

参照3.3节内容,根据换手率、流通市值和特质波动率分别对标的股票进行二重差分的分组检验,检验不同类股票组合的机构投资者持股比例和股东户均持股比例增长率的变化情况,实证结果见表11、表12和表13。由表11、表12和表13可知,对换手率高、流通市值低和特质波动率低等类型的标的股票组合来说,机构投资者比例除第1次不显著外,其余两次都明显降低,3次扩容股东户均持股比例增长率都显著增加。换手率低、流通市值高和特质波动率高等类型股票组合的机构投资者比例也减少、股东户均持股比例增长率也增加,但相对显著性低一些。

表11根据换手率高低分组的关于InsHol和HolInc的二重差分估计检验结果Table 11Difference in Differences EstimatorTest Results for the High and Low Turnover Ratio Portfolios on InsHol and HolInc

表12根据流通市值高低分组的关于InsHol和HolInc的二重差分估计检验结果Table 12Difference in Differences Estimator Test Results for the High and Low Market Capitalization Portfolios on InsHol and HolInc

表13根据特质波动率高低分组的关于InsHol和HolInc的二重差分估计检验结果Table 13Difference in Differences Estimator Test Results for the High and Low Idiosyncratic Volatility Portfolios on InsHol and HolInc

以上实证结果说明,机构投资者退出标的股票后,中大型个体投资者入场,而中大型个体投资者偏好投机性股票,因此中大型投资者更多的选择换手率高、流通市值低和特质波动率低等类型的标的股票,因而融资融券交易对这些类型的股票流动性的影响更大。另外,根据ALBUQUERQUE et al.[40]的研究,知情交易者为反转交易者,噪声交易者(非知情交易者)为动量交易者。中大型个体投资者一般为偏好投机交易的噪声交易者,进一步说明中大型个体投资者是融资交易的主体,他们的短期动量交易策略为市场提供了流动性。机构投资者一般为知情交易者,偏好做空,但是在适合做空的熊市,他们选择退出标的股票的交易,这与融券业务的高成本有关,这也是即使在熊市卖空交易仍然不活跃的主要原因之一,另一个原因可能与中国投资者偏好的氛围有关。

6结论

本研究以中国A股市场2011年12月、2013年1月和2013年9月的3次融资融券标的股票的扩容为契机,排除期货和期权等卖空机制的影响,研究买空卖空机制与标的股票流动性的因果关系,并进一步从投资者短期交易策略和股东结构变化两个角度分析其内在机制和实现途径。

研究结果表明,融资和融券交易的双重引入降低了交易成本和价格影响,提高了标的股票的流动性。随着融资融券业务开展的深入和发展,融资融券标的股票扩容对价格影响方面的流动性的影响越来越强。融资交易者的短期动量交易策略降低了价格影响和交易成本,融券交易者的短期动量交易策略降低了价格影响,而对交易成本影响不显著。部分机构投资者退场,偏好短线投机炒作的中大型个体投资者入场,使换手率高、流通市值低和特质波动率低等类型的标的股票组合的流动性提高更为明显。

在市场处于低迷的熊市状态时,证券交易所适时引入融资融券业务有利于增加交易活跃程度,提高股市流动性,但也存在一些问题,如卖空对降低买卖价差的作用不显著。监管部门应加强投资者教育,适度降低卖空成本,促进卖空交易,平衡卖空业务与买空业务的比例,充分发挥融资和融券业务的功能和作用。

本研究结果既为买空卖空机制提高市场流动性补充了实证证据,也为监管者发展和完善融资融券业务提供借鉴意义,但也存在一些不足。一方面,本研究中流动性指标均使用低频数据计算得到,如能运用高频数据,研究结论将更稳健;另一方面,本研究仅探讨熊市中的3次扩容,如果对牛市中的扩容也进行研究并进行比较,将更有意义。