高管减持、信息环境与社会责任报告印象管理

——来自重污染行业上市公司的经验证据

(副教授),

一、引言

近年来,我国资本市场上高管股票交易日益活跃。据锐思数据库(RESSET)统计结果显示,2010~2016年,A股市场有1948家上市公司发生了33867笔高管减持交易,且减持频率和减持规模呈逐年上升趋势。与外部投资者相比,高管作为重要的内部人,具有明显的信息优势,因此高管的“精准”式减持行为引起了资本市场参与者以及监管机构的广泛关注。高管减持公司股票时往往会获取明显的超额收益(Wisniewski、Bohl,2004;谢德仁等,2016),高管是否会利用内幕消息以及通过操纵信息披露等方式进行套利一直是学术界关注的焦点。已有文献主要集中探究了高管在财务信息披露中的机会主义行为(Cheng、Lo,2006;Rogers,2008),鲜有文献对高管在社会责任等非财务信息披露过程中的机会主义行为展开研究。

随着可持续发展观念逐渐深入人心,企业的社会责任表现逐渐受到广泛关注,社会责任绩效逐渐变得与财务绩效一样,成为机构投资者及其他利益相关方评判上市公司价值的重要依据。社会责任报告作为企业对外披露社会责任信息的主要载体,在资本市场上发挥着日益重要的作用(孙岩,2012;朱松,2011)。然而,与财务报告具有规范的会计准则约束和强制第三方审计不同,目前我国企业社会责任报告披露制度尚处于建设和规范的过程中,经过第三方专业机构鉴证的社会责任报告比例仅为4%(黄取情等,2016),这使得高管在社会责任报告披露中具有较大的自主权和随意性。现有研究指出,为获取最有利的经济后果,高管在披露社会责任信息时存在可读性操纵、自利性归因等印象管理行为(孟晓俊等,2010)。那么,高管在减持前是否有可能利用社会责任信息披露进行印象管理,以引导投资者决策,进而增加减持收益呢?

据此,本文从高管减持视角研究了高管出于自利动机的社会责任报告印象管理行为。本文的研究贡献在于:第一,运用大样本数据的实证研究方法检验我国资本市场上高管减持动机与社会责任报告印象管理之间的关系,为当前主要以规范性和描述性为主的社会责任报告印象管理动因研究提供了有益补充。第二,拓宽了高管减持领域的研究。已有文献主要关注高管减持动机对盈余质量、业绩预测质量以及重大财务信息披露时间选择等方面的影响,而目前企业的社会责任信息很大程度上已经开始影响投资者的决策,本文的研究结果表明高管同时可能操纵社会责任信息披露以增加减持时的收益,从而为监管机构加强对高管减持的监管、规范社会责任报告披露提供了有力的证据支持。

二、理论分析与研究假设

所有权与经营权分离是现代企业的普遍特征,所有者与管理层之间存在明显的信息不对称。为了降低代理成本,所有者希望管理者更多地披露私有信息,提高信息披露质量。但根据委托代理理论,管理者与所有者之间的利益诉求并不完全一致。基于管理层自利假设,当关乎个人切身利益时,作为公司重要内部人的高管有可能选择性甚至虚假披露信息(Lucian、Bar-Gill,2002;孙蔓莉,2004)。现有研究证实,高管减持前可能会通过正向盈余管理(Cheng、Luo,2013;游春晖、厉国威,2014)、发布更乐观的业绩预测(张娆等,2017)以及提前发布好消息、推迟披露坏消息(李欢、罗婷,2016)等方式来拉升减持时的股价,进而增加减持收益。

但目前对于内部人交易期间信息披露操纵的研究,大多关注的是内部人对会计信息以及公告等“硬”信息的披露管理行为。随着我国资本市场的日益完善,相关部门逐步加强了对高管股票交易期间财务信息披露的监管。监管部门先后出台了《上市公司信息披露管理办法》《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》等文件,对重大信息披露期限做出明确规定,并规定高管在年报、业绩预告等重大事件披露前后一定敏感期内禁止交易股票。而年报又必须经由第三方进行审计,操纵空间很小。因此,高管通过操纵盈余和重大财务信息披露来配合减持行为以获得超额收益的难度和风险越来越大,可能转而选择成本更低且更为隐蔽的信息操纵方式。

易志高等(2017)首次发现高管减持期间可能对“软”信息披露进行操纵,研究表明高管会通过管理媒体报告来引导投资者决策,以期在短期内拉升股价,增加减持收益。近年来,投资者除关注公司的财务业绩外,对企业在环境保护、产品质量以及员工权益保护等社会责任方面的表现也日益关注。社会责任表现好的企业往往能赢得更高的声誉,并得到更高的市场评价(沈洪涛等,2011)。社会责任报告作为上市公司向社会公众汇报本年度的社会责任实践与责任危机应对情况等非财务信息的重要载体,已经成为上市公司与各利益相关方最直接、最有效的沟通工具之一,开始在很大程度上影响投资者决策。孙岩(2012)通过行为实验研究法证实,社会责任信息披露会在一定程度上影响投资者对公司社会责任履行情况和股票价值的评价,进而影响股票价格。朱松(2011)也通过实证检验发现,投资者对于社会责任信息披露水平更高的企业的市场评价也更高。然而,与企业财务信息披露不同,目前我国企业社会责任信息披露具有自愿性、低规范化等特点,这使得高管对于是否披露、披露多少以及披露形式具有很大的自主权和操纵空间,从而高管可能利用社会责任报告进行印象管理(吉利,2016;张正勇、邱佳涛,2017)。具体而言,当企业社会责任表现较好时,高管会使用浅显易懂的描述,积极传递社会责任表现良好的信息;而当企业社会责任表现较差时,高管会刻意隐瞒负面消息,或者在披露不利消息时有意使用模糊化语言或专业术语,进而来增加阅读者的理解难度。此外,高管也可以通过操纵报告篇幅、语句的长短、定性定量信息比例以及图文的多少来进一步影响社会责任报告的可读性。投资者总是有限理性的,因而很有可能被企业披露的社会责任信息所误导。黄艺翔、姚铮(2016)也通过实证检验证实社会责任报告印象管理部分会提高短期超额收益。

当高管意识到这种短期获利效应,其在减持前可能会通过操纵社会责任信息披露的内容和形式来美化企业当期的社会责任表现,为企业塑造良好的社会形象,传递企业未来财务业绩良好的信息,增强投资者对企业的信心。另外,企业的任何行为决策都需要承担一定的成本和风险。对于社会责任报告印象管理行为来说,一旦该策略性披露行为被发现,就存在遭受监管处罚、企业形象受损等显性和隐性成本。因此可以预期,当高管减持规模越大时,其越有可能通过操纵企业社会责任信息披露来干扰投资者决策,进而增加减持收益的动机越强烈。据此,本文提出假设1:

假设1:高管减持公司社会责任报告印象管理程度显著高于高管未减持公司,且高管减持规模越大,社会责任报告印象管理程度越高。

现有研究发现,良好的信息环境能够降低所有者以及外部投资者与管理层之间的信息不对称程度,使得其能够及时洞悉和察觉管理层自利动机,进而有效地抑制管理层的机会主义行为(梁上坤,2017;吴战篪、李晓龙,2015)。因此,当企业信息环境较好时,一方面企业所有者会积极参与并监督企业社会责任报告的披露,另一方面外部投资者也能够及时掌握企业真实的社会责任履行情况,高管利用社会责任报告进行印象管理的空间十分有限。当企业信息环境较差时,高管面对的内部监管压力较小,外部投资者与高管之间的信息不对称程度较高,投资者很可能被社会责任报告印象管理行为所误导,使得高管利用社会责任报告印象管理攫取私利成为可能。据此,本文提出假设2:

假设2:高管减持动机与社会责任报告印象管理程度之间的正向关系在企业信息环境较差时更显著。

(1) {{1,2,4},{1,2,5},{1,2,6}}中的一个子集,{{1,3,4},{1,3,5},{1,3,6}}中的一个子集,和{{2,3,4},{2,3,5},{2,3,6}}中的一个子集是Y中顶点的色集合,因此,1,2,C(ui), i=1,2,…,10,从而每个C(ui)只能是以下集合之一:{1,2,3,4,5},{1,2,3,4,6},{1,2,3,4,5,6},得出矛盾。

三、样本选择与研究方法

(一)数据来源与研究样本

本文以2010~2015年度披露了社会责任报告的A股重污染上市公司为研究对象,参照环保部公布的《上市公司环保核查行业分类管理名录》,将其合并为采掘业、纺织服装业、金属非金属业、石化塑胶业、食品饮料业、水电煤气业、生物医药业和造纸印刷业等8类。在此基础上剔除ST样本以及数据缺失样本后,最终得到1220个观测值。社会责任报告评分数据来自润灵环球数据库,高管股票交易数据来自锐思金融数据库,机构投资者持股比例数据来自WIND数据库,其他财务指标和公司治理数据来自CSMAR数据库。为控制极端值的影响,对主要连续变量在上下1%的水平上进行了Winsorize处理。

(二)变量定义

1.因变量。本文借鉴黄艺翔、姚铮(2016)的做法,参考盈余管理中Jones模型的计算方法,将社会责任报告质量分为预期和未预期两部分,通过模型(1)估计的残差来度量未预期的社会责任信息披露水平。

模型中,CSRscore是润灵环球责任评级公开发布的社会责任报告评分,控制变量包括公司规模(SIZE)、资产负债率(LEV)、总资产收益率(ROA)、权益市值账面价值比(MTB)、企业性质(SOE)、高管持股比例(CEOhave)、高管薪酬水平(SALARY)、机构投资者持股比例(INST)、强制披露(VOL)、上市地点(EXCHANGE)以及注册地发展水平(DEVELOPED)。分年度、行业回归估计出的残差代表了模型所不能解释的未预期部分,表示高管可能通过操纵社会责任报告披露内容和形式而使评分偏离正常水平,最后本文以残差的绝对值来衡量社会责任报告的印象管理程度(CSRimp)。

2.自变量。SELL1~2为高管减持,本文中的高管包括公司董事、监事、高级管理人员及其近亲属。参照以往研究(Cheng、Luo,2013),本文采用两种方法来衡量高管减持动机。其中:SELL1代表高管是否减持哑变量,当社会责任报告发布后45个交易日内高管卖出股票金额超过买入股票的金额,则赋值为1,否则为0;SELL2代表高管减持规模,为社会责任报告发布后45个交易日内高管净减持股票市值加1的自然对数。

3.控制变量。本文选择了企业规模等10个控制变量,具体变量定义见表1。另外,本文还控制了年度和行业效应。

(三)研究模型

为检验本文的研究假设,设定如下模型:

四、实证分析与结果

(一)描述性统计

表2报告了主要变量的描述性统计结果,CSRimp最小值为0.109,最大值为28.340,均值为7.236,说明不同样本间社会责任报告印象管理程度存在较大的差异。SELL1均值为8.7%,说明有106个样本企业高管在社会责任报告发布后45个交易日内减持了本公司股票。另外,各主要控制变量也基本服从正态分布。

表1 变量定义

(二)研究假设检验

表2 描述性统计结果

表3 高管减持与社会责任报告印象管理回归结果

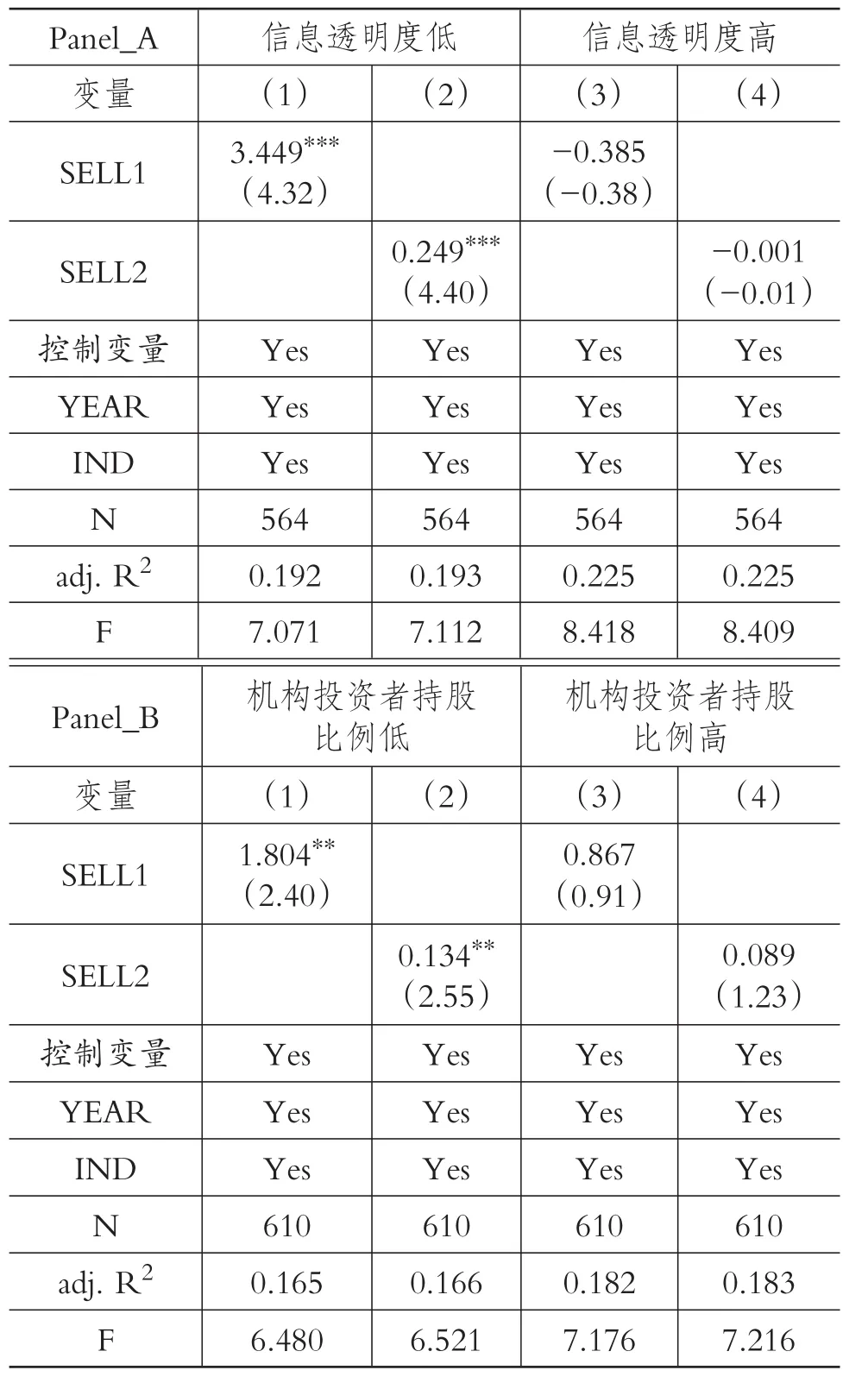

2.假设2的检验。假设2探讨了不同信息环境下高管减持动机对社会责任报告印象管理程度的影响差异。借鉴已有研究(梁上坤,2017),本文选用前3年可操纵性总应计利润的绝对值之和衡量企业的内部信息环境。本文通过修正Jones模型计算出各年的可操纵性应计利润,然后将前三年的绝对值加总即得到公司当年的信息透明度指标(ACCM),最后按照中位数将全样本分为信息环境好组(ACCM低于中位数)和信息环境差组(ACCM高于中位数)。此外,机构投资者作为资本市场上的专业化中介组织,具有很高的专业知识素养以及很强的搜集、加工和处理信息的能力,能够通过进一步解读和加工企业公开披露的信息来准确掌握企业的真实情况,进而降低所有者与管理层之间的信息不对称程度(武恒光、王守海,2016)。因此,本文同时选用机构投资者持股比例来衡量企业的外部信息环境,将全样本分为信息环境好组(INST高于中位数)和信息环境差组(INST低于中位数)。

表4报告了分组后的实证检验结果(由于本文选用可操纵性应计利润加总值衡量信息环境,需使用前3年的ACCM加总计算,部分数据缺失,所以分组样本数之和小于全样本观测数)。由Panel_A可以看出,在信息透明度低组,高管是否减持(SELL1)、高管减持规模(SELL2)的系数均在1%的水平上显著为正。而信息透明度高组,高管是否减持(SELL1)、高管减持规模(SELL2)的系数均不具有统计上的显著性。由Panel_B可以看出,在机构投资者持股比例低组,高管是否减持(SELL1)、高管减持规模(SELL2)的系数均在5%的水平上显著为正。在机构投资者持股比例高组,高管是否减持(SELL1)、高管减持规模(SELL2)的系数为正但均不显著。以上结果表明,较好的公司内外部信息环境能够约束高管通过操纵社会责任信息披露获取私利的行为,支持了假设2。

表4 高管减持、信息环境与社会责任报告印象管理回归结果

(三)进一步探索

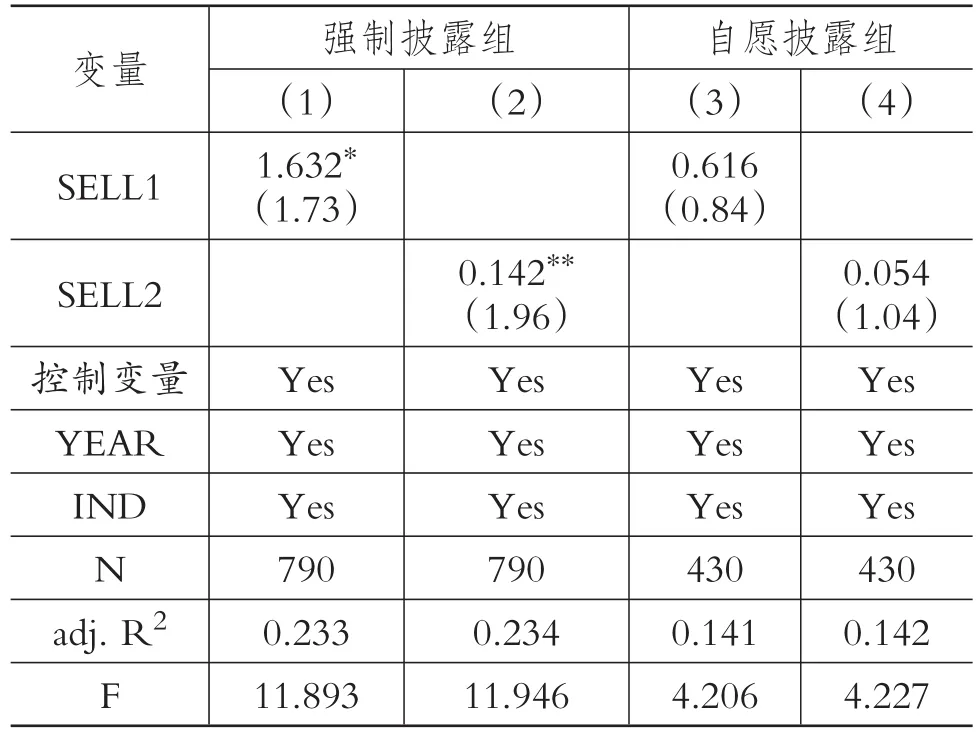

2008年12月,上交所和深交所先后发出通知,强制要求部分上市公司与年报一同发布独立的社会责任报告,而其他企业可选择自愿单独披露社会责任报告,因此目前我国社会责任信息披露呈现自愿披露与强制披露并存的“二元化态势”。考虑到这一特殊制度背景,本文进一步将样本分为自愿披露组和强制披露组进行分组回归,以检验高管在社会责任信息披露时的机会主义行为在两类样本中是否存在差异。分组回归结果见表5,第(1)、(2)列为社会责任报告强制披露组回归结果,高管是否减持(SELL1)、高管减持规模(SELL2)的系数分别在10%和5%的水平上显著为正。第(3)、(4)列为社会责任报告自愿披露组回归结果,高管是否减持(SELL1)、高管减持规模(SELL2)的系数为正但均不显著。本文研究结论与权小锋等(2015)提出的我国资本市场中存在的企业社会责任“工具假说”不谋而合,表明相较于社会责任报告自愿披露企业,强制披露社会责任报告的企业更为重视对监管部门政策规制目标的考虑,道德意识更为淡薄,从而更有可能工具性地利用社会责任披露来谋求私利。

(四)稳健性检验

为了保证结论的稳健性,一方面本文统计了社会责任报告发布后60个交易日的高管股票交易情况,将得到的数据重新进行了回归,另一方面参照蔡宁、魏明海(2009)的做法,用净减持市值自然对数与期初总资产自然对数比值作为高管减持规模的替代变量重新进行检验,主要结果均保持不变。

表5 高管减持与社会责任报告印象管理:自愿披露与强制披露对比分析回归结果

五、结论与启示

本文以2010~2015年发布社会责任报告的重污染企业为样本,考察高管减持动机对社会责任信息披露行为的影响,研究发现高管减持前会通过社会责任报告印象管理来干扰投资者决策,以期最大化减持收益。进一步研究发现,良好的内外部信息环境能够有效抑制高管利用社会责任报告印象管理谋求私利的行为。另外在区分披露意愿后,发现相较于自愿披露企业,在强制披露企业中高管更有可能通过操纵社会责任信息披露来谋求私利,说明当前强制性的社会责任信息披露并没有真正增强高管主动从事社会责任建设的道德意识。

本文的研究为高管自利动机在社会责任报告披露中的作用机制提供了有力的证据,有助于投资者更好地理解企业社会责任报告披露决策机制,同时也对监管机构规范社会责任信息披露、约束高管减持时的机会主义行为有一定借鉴意义。对于监管机构而言,在鼓励企业自愿披露社会责任信息来缓解信息不对称、改善资本市场信息环境的同时,需要进一步规范社会责任信息披露的内容和形式,加大对社会责任报告虚假陈述行为的处罚力度,以提高社会责任报告印象管理成本。此外,还应当促进机构投资者等市场中介机构的发展,充分发挥其外部监督作用。对于企业来说,应当进一步完善公司治理,改善企业内部信息环境,以约束高管在披露社会责任报告时的自利行为。

Cheng Q.,Lo K...Insider Trading and Voluntary Disclosures[J]..Journal of Accounting Research,2006(5)..

ChengQ., LuoT., YueH...Managerial Incentives and Management Forecast Precision[J]..Accounting Review,2013(5)..

Lucian Arye Bebchuk,Bar-Gill O...Misreporting Corporate Performance[J]..Ssrn Electronic Journal,2002(2)..

Rogers J.L...Disclosure Quality and Management Trading Incentives[J] ..JournalofAccounting Research,2008(5)..

李欢,罗婷..高管业绩预测的机会主义行为——来自高管股票交易的证据[J]..南开管理评论,2016(4)..

梁上坤..媒体关注、信息环境与公司费用粘性[J]..中国工业经济,2017(2)..

孟晓俊,肖作平,曲佳莉..企业社会责任信息披露与资本成本的互动关系——基于信息不对称视角的一个分析框架[J]..会计研究,2010(9)..

武恒光,王守海..债券市场参与者关注公司环境信息吗?——来自中国重污染上市公司的经验证据[J]..会计研究,2016(9)..

张俊生,曾亚敏..上市公司内部人亲属股票交易行为研究[J]..金融研究,2011(3)..

黄艺翔,姚铮..企业社会责任报告、印象管理与企业业绩[J]..经济管理,2016(1)..

权小锋,吴世农,尹洪英..企业社会责任与股价崩盘风险:“价值利器”或“自利工具”?[J]..经济研究,2015(11)..

沈洪涛,王立彦,万拓..社会责任报告及鉴证能否传递有效信号?——基于企业声誉理论的分析[J]..审计研究,2011(4)..

孙岩..社会责任信息披露的清晰性、第三方鉴证与个体投资者的投资决策——一项实验证据[J]..审计研究,2012(4)..

谢德仁,崔宸瑜,廖珂..上市公司“高送转”与内部人股票减持:“谋定后动”还是“顺水推舟”?[J]..金融研究,2016(11)..