中央银行流动性便利工具的政策效果:一个综述*

王 曦, 卞 佥, 李丽玲

一、引 言

2008年金融危机爆发以来,面对传统货币政策失效的窘境,美联储创新性地推出一系列非常规货币政策,其中最具代表性的就是流动性便利工具(Liquidity Facilities)。之后,欧盟、日本等经济体亦纷纷跟随。中国虽然起步较晚,但也在2013年开始相关实践。籍此创新,各国央行突破了“商业银行最后贷款人”的传统角色,颇受瞩目;在我国,除了防范系统风险,它还被赋予“调结构促转型”的重任。可见,流动性便利工具创新代表了危机后货币政策的新动向,具有重要的现实意义。

流动性便利工具创新也因此开拓出一个崭新的学术研究领域。可以预期,这将是一个极有潜力和价值的学术话题。目前对它的作用效果和机理,在国外学术界已经出现了一些较好的研究范式,但国内的相关研究却十分滞后,仍没有较规范的定量分析。有鉴于此,我们尽力搜集国内外相关研究,筛选整理出其中相对规范的代表性文献,并对其研究方法、思路、结论、创新点和不足之处做了较详尽的梳理、归纳和评价,从而取长避短,力图为我国未来的相关研究提供一套较完整的框架和参照,为我国货币政策工具创新实践提供指导。

后文内容结构安排如下:第二部分对主要经济体危机后流动性便利工具的产生背景和特点进行回顾总结;第三部分详细评述国内外相关研究的代表性文献;第四部分展望未来相关研究方向,并提出关于中国流动性便利工具研究的设想;最后是全文总结。

二、流动性便利工具的产生和特点

正常情况下,各国央行通常使用以下方式提供流动性*央行还可以变更法定存款准备金比率要求,但在国外这项政策被认为对市场冲击过大,一般不被采用。:(1)公开市场操作:央行与一级交易商之间买卖国库券或者以此为抵押的回购协议,再由一级交易商通过银行间货币市场将流动性传递至其他金融机构直至实体经济部门*公开市场操作也是美联储调节联邦基金有效利率(Federal Fund Effective Rate),使其趋近联邦基金目标利率(Target Rate)最主要的手段。;(2)贴现窗口:健康的储蓄机构需要额外的流动性时,可以以高于基准利率的贴现率,从央行获得再贷款。央行通过变更贴现率,可以影响再贷款总量进而为市场传递流动性。

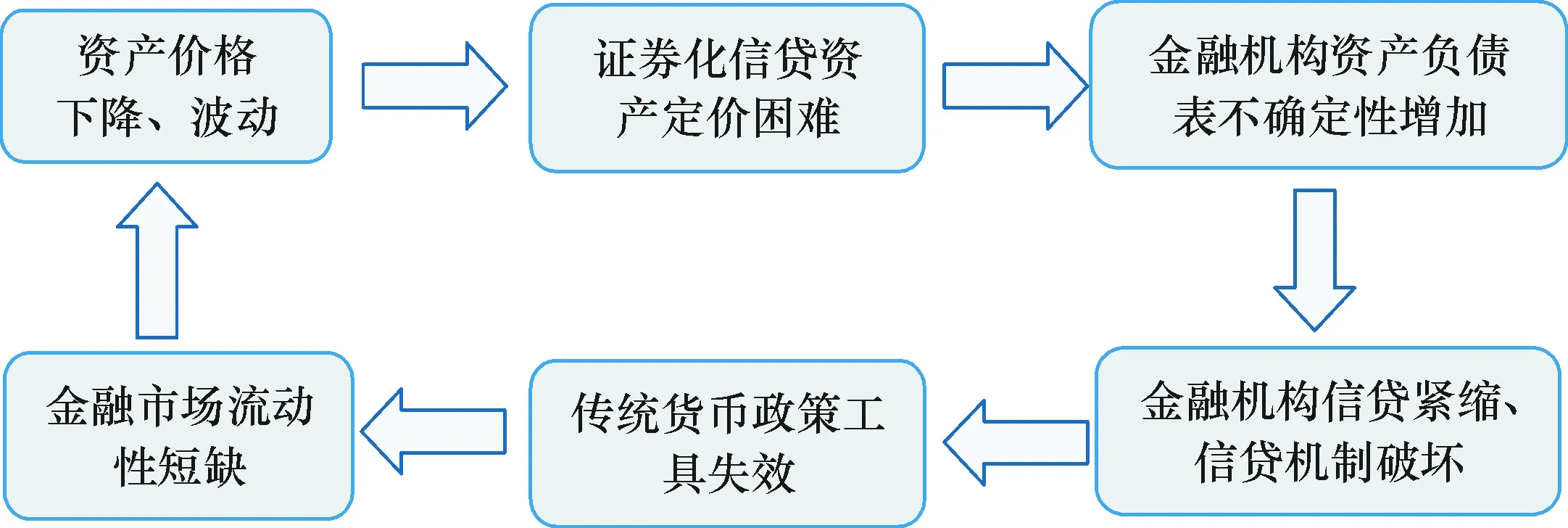

危机之初,各大经济体发现以上传统渠道对缓解市场流动性及减轻恐慌的效果十分有限(Madigan,2013)。公开市场操作方面,出于对违约风险的担忧,银行间市场上彼此不愿借贷。利率方面,虽然各大央行频频调低基准利率,但名义利率逼近零时已难有降息空间,降息政策收效甚微。贴现窗口渠道也出现了梗塞。虽然各国央行如美联储降低了贴现窗口的利率溢价*2008年3月,美联储将对于联邦基金利率的贴现溢价从原来100基点(basis point,代表万分之一)调低至25基点,接近零溢价。,并延长贷款期限,但出于对名誉受损的担忧(Wu,2008),银行不愿从贴现窗口获取贷款,因为此举可能会被市场解读为其财务出现问题。正如Meier(2009)指出的,危机时期传统货币政策一方面受限于零利率下限,另一方面其有效性因信用市场的混乱而减弱。在Taylor & Williams(2008)基础上,我们将危机时期传统政策失效的机理表达如下:

图1 传统货币政策失效机制

可见,在危机时期,出现了“资产价值下降→资产负债表恶化→传统货币政策工具失效→市场流动性短缺”的恶性循环,而此循环的关键在于传统货币政策工具失效导致市场流动性不足。虽然危机时期的货币政策比正常时期更加激进,但由于危机所导致的信用风险大幅上升,信用标准更加严格以及零利率下限的原因,传统的宽松性货币政策并不足以控制危机,因此客观上要求央行为一些特定的领域提供专门的流动性支持(Mishkin,2008、2009;Taylor & Williams,2008、2009)。为了打破此循环,美联储率先突破传统货币政策框架,进行了流动性便利工具创新,率先创新了提供资金的方式,推出定期拍卖便利工具(the Term Auction Facility,以下简称TAF)以绕过窗口贴现,消除商业银行关于名誉损失的担忧。但TAF对象仍是针对商业银行,其效果仍存疑问。Madigan(2013)认为,危机时期的关键问题是中央银行应该为谁提供贷款,而不是如何提供贷款。美联储后来改变了提供资金的对象,突破了“银行的银行”的传统角色,以“第一贷款人”的身份直接为非银行机构和金融市场注入流动性。随着危机的蔓延,其他经济体的中央银行如加拿大银行、欧洲中央银行、瑞士国家银行、日本银行等也相继采取类似的政策工具创新(Wu,2008)。Gray et al.(2008)总结了2007—2008年主要央行对金融危机做出的政策反应,并将“快速为各类交易对手提供流动性”的流动性便利工具专门归为一类新的政策工具。

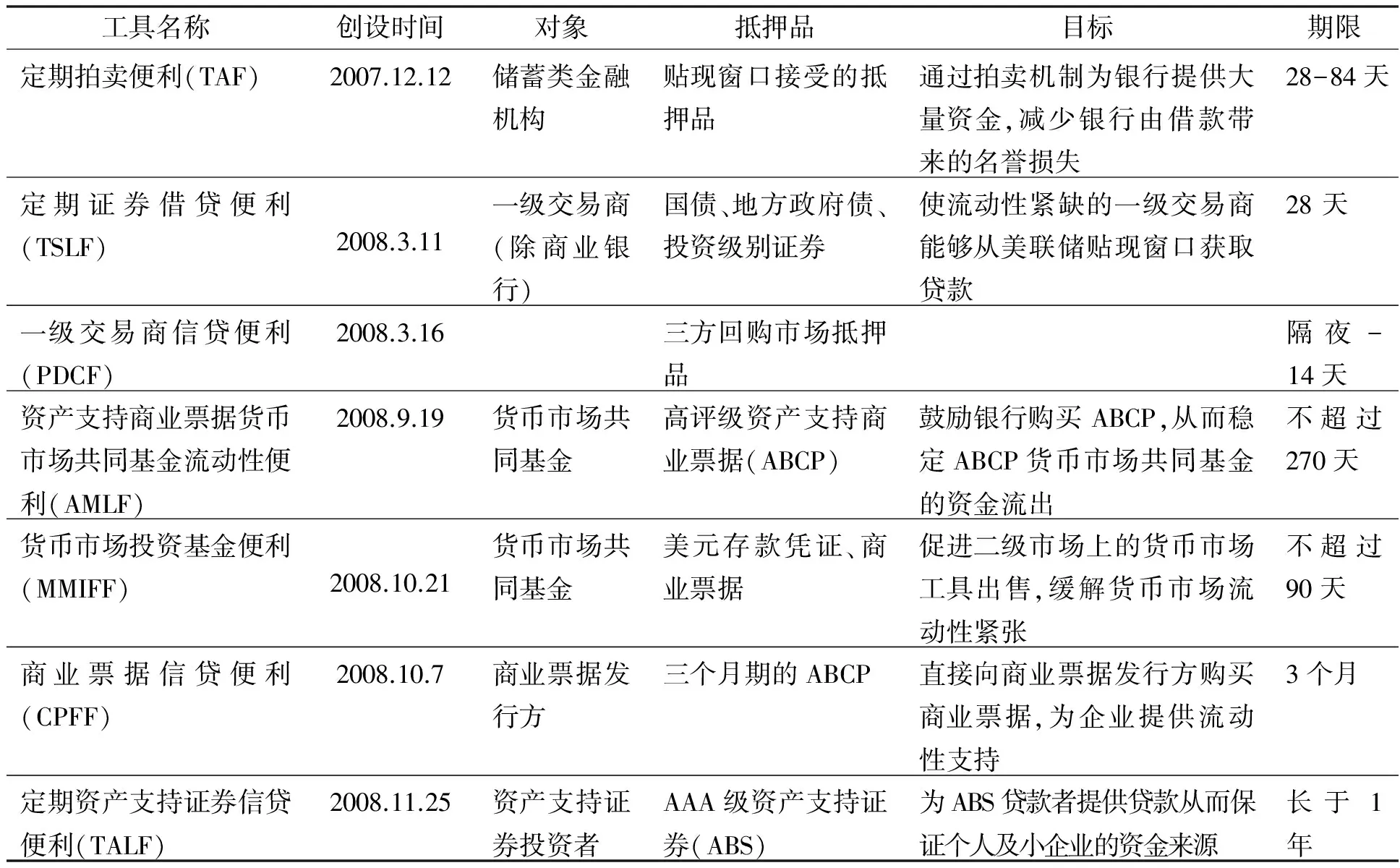

美国于2007年开始进行流动性便利工具创新,种类丰富,对象从储蓄类金融机构延伸到货币市场共同基金、票据市场等,我们整合了相关信息,将主要工具创新整理如下表1*美国以外的发达国家,其流动性便利工具创新基本仍参考美联储的举措,种类少,代表性不强。因此本文不再回顾这类政策实践,只是在后文研究述评中有所涉及。。

我国近年来正处于“三期叠加”的“新常态”时期,经济增速下滑,结构调整迫在眉睫。中国央行也面临传统货币政策效力下降的难题。2013年初,央行为提高应对短期流动性波动的能力,创设公开市场短期流动性调节工具(SLO)和常设借贷便利(SLF);2014年创设了中期借贷便利(MLF);推出了针对“棚户区改造”的抵押补充贷款(PSL)*SLO:Short-term Liquidity Operations;SLF:Standing Lending Facility;MLF:Medium-term Lending Facility;PLS:Pledged Supplementary Lending。,见表2。

表1 美国流动性便利工具创新

资料来源:美联储官网。TSLF:the Term Securities Lending Facility;PDCF:the Primary Dealer Credit Facility;AMLF:the Asset-Backed Commercial Paper Money Market Mutual Fund Liquidity Facility;MMIFF:the Money Market Investor Funding Facility;CPFF:the Commercial Paper Funding Facility;TALF:the Term Asset-Backed Securities Loan Facility;ABCP:Asset-Backed Commercial Paper。

表2 中国的流动性便利工具创新*由于PSL是专门给予政策性银行用于棚屋改造的专项贷款资金,在笔者看来,PSL具有专门性质,在内涵上PSL不属于增进流动性的工具,因此后文不再对PSL进行讨论。

资料来源:中国人民银行官网

对比表1和2可发现,中国流动性便利工具的创新时间较晚,方式相对保守:首先,直接工具对象仍为银行,央行还未突破最终贷款人的角色;其次,创新的种类也十分有限。

三、国内外流动性便利工具的政策效果:研究述评

各大经济体推出新型流动性便利工具后,这些工具的效果评价自然成为学术研究和关注的焦点。我们利用JSTOR、Springer等数据库尽可能搜集了相关的论文,发现绝大多数研究聚焦于美联储的创新工具,这显然是由于美联储创新最早,种类最丰富也最具代表性。另外,现有的规范研究中,基本都是针对某种特定的流动性便利工具,定量分析其效果,纯理论的研究尚未出现。总体上,学界对创新型工具效果的评价虽然存在分歧,但在研究思路和方法也有一致的一面。这里仅筛选其中较典型的、最具参考价值的规范定量研究,整理如表3。

表3 国外代表性文献

日本银行商业票据(CP)操作Hirose&OhyamaIdentifyingtheEffectoftheBankofJapan’sLiquidityFacilitiesInternationalFinance,2010供给⁃需求非均衡模型,OLS估计CP⁃OIS利差CP回购和直接购买起初效果显著,随后效果减弱;特别资金供应操作效果显著,持续性强

目前外文文献研究对象主要为TAF,结论分歧也较多。因此,我们首先梳理TAF的相关研究,分析归纳其共同点和产生分歧的可能原因。相对而言,关于美联储其他创新工具的成果寥寥可数,其中较典型的是Duygan-Bump et al.(2013)关于AMLF的研究,本文单独重点介绍。对其他国家创新工具的研究非常有限,此处仅对少数代表性的研究进行重点点评。

(一)对美联储TAF效果的争论

由于种种原因,危机期间3个月Libor与联邦基金目标(有效)利率的利差(Spread)出现反常飙升,见图2。这明显不是由于传统货币政策的不作为,因为图2中联邦基金有效利率一直是跟随目标利率的,表明美联储通过降息和公开市场操作调节了隔夜利率,但这似乎并未减少其与Libor的利差。由于3月Libor更多地代表了银行放贷成本,因而利差提高反映了银行放贷意愿下降。在此背景下,美联储于2007年12月推出了TAF,允许符合标准的银行使用比公开市场操作更广范围的抵押品获取中长期资金,从而向市场注入流动性。

图2 危机前后(2006年9月至2008年8月)美国的关键利率指标

数据来源: Tayloar等,2009 研究TAF文献的主要思路为:货币市场资金紧张主要表现为中期Libor利率与某选定基准利率(短期利率,通常用国库券收益率)间的利差骤升;将中短期利率的利差分解为特定溢价因素;分析TAF能否影响这些溢价因素并降低利差,缓解市场上的流动性紧张。

关于TAF的政策效果目前仍没有定论。我们对相关文献进行了分析总结,把导致结论分歧的主要原因分为三类:1、对利差上升的原因和TAF的作用机制具有不同理解;2、变量和回归方程选择问题导致结论不同;3、TAF生效时间选择不同所致。下面将分别论述。

1.Libor利差上升的主要原因及TAF的作用机制

已有研究考虑的利差主要源于两种溢价:流动性和风险溢价。流动性溢价指金融机构为保持中长期流动性和改善资产负债表,对中长期信贷索取相对短期资金更高的利息*流动性需求不能满足被称为遭遇流动性风险,因此可以将相关溢价作为风险的度量。;风险溢价主要指交易对手风险(counterparty risk)溢价或信用风险(credit risk)溢价。各文献对于利差上升主要原因及TAF作用机制的判断有所不同,从而结论也不同。归纳总结如下表:

表4 Libor利差上升原因及对TAF作用机制

Taylor & Williams(2009)和Christensen et al.(2009)通过比较特定金融产品利率分析了Libor-基准利率利差的可能溢价原因。Taylor & Williams(2009)对比了同期Libor和大额可转让定期存单(Negotiable Certificates of Deposits,CDs)利率,发现二者几乎同步。由于二者利差度量了流动性溢价的变动,故他们认为流动性因素不是Libor-基准利率利差飙升的原因。Christensen et al.(2009)找的参照是与Libor具有共同风险溢价的金融债券利率,认为二者间利差主要源于流动性溢价。TAF宣布实施前二者利差几乎为零;TAF宣布实施后Libor利率相对金融债券利率下降,由此得出Libor利差的下降是源于TAF降低了流动性溢价。

Thornton(2010)则否定了Christensen et al.(2009)所说的“Libor与金融债券的利差源于流动性风险的不同”。因为若真如此,则金融危机开始时二者利差就应减少,而事实并非如此。另外,3个月CDs利率和Libor 利率间的利差并未在TAF宣布后明显上升,说明TAF对银行间借贷的流动性溢价无本质影响。Thornton又利用一系列风险利差证明了Libor利差源于信用风险溢价。Thornton认为,Libor与国债利率间的利差主要由金融和非金融公司利率间利差(代表信用风险溢价)解释,因此金融和非金融公司的利差变大说明:TAF的宣布不仅没有降低Libor利率的流动性溢价,反而提高了金融和其他债券的风险溢价。

Wu(2008)通过排除法,认为系统性交易对手风险溢价的变动源于宏观经济、金融市场等的不确定性,几乎不影响银行对流动性的需求,所以Libor-基准利率利差的波动主要是流动性溢价的变化造成的。McAndrews et al.(2008a)则认为,TAF的操作和结果通常能影响银行对流动性的预期需求并解决拍卖中资金分配的不确定性问题,从而改变流动性风险。

2.变量选择与回归方程

判断和筛选出影响Libor—基准利率利差的溢价因素后,下一个重要而具挑战性的任务是选择此溢价因素的合适代理变量,然后考虑TAF及其它控制变量对该溢价代理变量的作用。

Taylor & Williams(2009)筛选出的溢价因素为交易对手风险,用三个变量来衡量:信用违约掉期(the Credit Default Swap,CDS)利率、同期Libor与日本银行间利率(Tibor)间的利差、Libor和抵押银行间政府回购(Repo,以国库券作为支持)间的利差。被解释变量使用Libor-OIS利差、中期联邦基金利率-OIS利差、CDs-OIS利差。其中,以OIS代表无风险因素下单纯由预期因素导致的利率期限结构差异,因此Libor-OIS利差可以表示单纯由交易对手风险因素导致的期限结构差异变化。

McAndrews et al.(2008a)筛选出的溢价因素为流动性风险。他们认为,如果Libor-OIS利差取水平值,则回归中TAF显著的唯一可能是:溢价于TAF宣布日立即下降,之后又立即恢复至之前水平。但这显然与现实相悖,因此他们对被解释变量取变化值,回归方程如下:

ytLIB=αINT+αLAGYt-1LIB+αCRDxtCRD+αTAFxtTAF+εt

(1)

Wu(2008)筛选的主要因素为流动性溢价,故对交易对手违约风险进行控制,用L代表1个月或3个月Libor-OIS利差,TAF是虚拟变量,得出如下Libor-OIS利差表达式:

Lt=α1+β1rtCDS+β1,TAFTAF+ut

(2)

Thornton(2010)构造了六因子期限结构模型,被解释变量为3个月Libor与国库券的利差,解释变量是代表6个重要TAF日期的虚拟变量向量*前5个是McAndrews et al.(2008)所使用的,第6个是Wu(2008)使用的。。Christensen et al.(2009)构造了一个六因子无套利模型,三个因子代表国库券收益率,两个因子代表金融债利率利差(银行债收益率与国库券收益率的利差),第六个因子捕捉Libor利率与银行债收益率的利差。

3.对TAF生效时间的选择

对TAF生效时间的不同主观认定会导致回归方程结构和变量的不同,影响结论。对TAF作用时间的认识主要有以下三类:

(1)事件日(event day)生效

部分学者假定TAF的作用体现在一些特定的日子,称为事件日。究竟何时是具体事件日,不同学者有不同看法,可分为投标提交日(bid submission;Taylor和Williams,2009)、宣布日(announcements)和操作日(operations;McAndrews et al.,2008a)。McAndrew et al.(2008a)对TAF的生效时间做了最细致的划分:①分为宣布日和操作日,分别设定是否为宣布日和是否为操作日两个虚拟变量,检验TAF的宣布和操作对Libor-OIS利差变化值的影响;②进一步将TAF宣布日分为两类:一类是其他国家的中央银行参与的TAF,另一类是对国内的TAF。结果显示,两者系数都显著为负;③进一步将TAF操作日分为三部分:设置条件(setting the auction conditions)、实施(conducting the auctions)、通告结果(notifying the auction results),结果显示上述虚拟变量系数都为负但不显著。McAndrews等认为,这是由于TAF的很多操作实际上都是被预期到的,模型没有精确衡量预期的演变。

(2)工具贷款的整个期限内(all trading days)生效

Wu(2008)指出TAF对金融紧缩的缓解作用不应仅局限在上述事件发生日,而应在TAF整个贷款期限内。故将TAF虚拟变量设为宣布之日前取0,其后所有交易日都取1。他发现,若按照Taylor & Williams(2009)的生效日定义,TAF几乎没有降低Libor利差;但若按照整个期限内生效的定义,TAF则有显著作用。Wu认为这个结果并不意外,因为美联储创设TAF本来就不仅是为了在拍卖日起作用,故仅在拍卖日将TAF变量设为1是不合理的。

(3)二者结合

Thornton(2010)使用一个包含6个虚拟变量的向量代表TAF,前5个是McAndrews et al.(2008a)使用的虚拟变量,第6个为Wu(2008)使用的。结果否定了TAF的作用。

(二)关于美联储AMLF的研究

研究美国其他便利工具创新的定量分析较少,比较具有代表性的是Duygan-Bump et al.(2013)运用双重差分法(DID)对美联储AMLF进行评估。Duygan-Bump 等认为,危机时期ABCP利差的扩大源于信用风险和流动性风险,二者不易分离,于是集中研究AMLF对资金流向和流动性溢价的影响。文章从两个角度分析AMLF的效果:①AMLF是否有助于稳定货币市场基金的资金流出;②AMLF是否有助于降低资产支持商业票据的收益率。回归方程分别为:

ΔAit=β0+β1Aftert+β2AiABCP+β3Aftert×SiABCP+δXi+εit

(3)

ritABCP-rs(i),tCD=β0+β1Aftert+β2AMLFiABCP+β3Afetrt×AMLFi+δXit+εit

(4)

方程(3)中,被解释变量为该基金资产总额的百分比变动。解释变量包括:虚拟变量After,以AMLF宣布日为分界,宣布日之后取1,之前取0;S代表货币市场共同基金所持有的ABCP份额;After和S的交互项;代表该基金其他特征的控制向量X。方程(4)中,被解释变量为ABCP隔夜收益率与相应金融机构发行的无担保商业票据隔夜收益率之差,解释变量为虚拟变量After、虚拟变量AMLF(该ABCP项目作为AMLF的抵押时取1,否则为0)、二者交互项及代表该ABCP渠道特征的控制向量。对照组为未受惠于AMLF的机构。结果表明AMLF稳定了货币市场基金的流出,并显著降低了资产抵押商业票据收益率。

Duygan-Bump et al.(2013)的研究与其他研究相比有两个特点:一是采用DID方法估计AMLF的政策效应,没有构造复杂的结构模型;二是使用微观数据,构建了两个微观数据库——AMLF数据库和DTCC(the Depository Trust and Clearing Corporation)数据库。好处是未使用总量数据,从而避免了复杂的经济环境分析和变量控制。

(三)其他经济体流动性便利工具创新研究

目前,其他国家和经济体的流动性便利工具创新实践相对较少,相关研究也较缺乏。本文仅简介其中两篇较典型的文献。

1.Renne对欧洲央行定向长期再融资操作(TLTROs)的研究

欧洲央行于2014年6月宣布了定向长期再融资操作(TLTROs)。TLTROs与美联储的流动性便利工具不同,且更加复杂。主要体现于:(1)目标是通过优惠的再融资机制鼓励银行为非金融私人部门提供信贷;(2)具有条件性,在首两次的TLTROs操作中,银行均可以获得TLTROs再融资;但在之后的操作中,银行能否继续获得再融资取决于银行在此期间是否有效增加了对实体经济的信贷。由TLTROs的条件性特征,Renne(2014)认识到TLTROs实际上是给予了银行一个选择权:如果选择参与TLTROs,可获得优惠的再融资,但要面对加大放贷的风险;如果选择不参与,则无贷款责任要求。通过分析TLTROs的融资条件并借助期权定价原理,他评估了TLTROs激励银行为经济提供贷款的能力。作者基于期限结构模型考查TLTROs是否降低了银行的融资成本,结果表明,银行确实可从TLTROs操作中获益。

Renne(2014)的不足之处主要有两个:(1)文献假设TLTROs可以无限延续,但欧洲央行并未做此承诺;(2)对于银行参与TLTROs之后被迫增加放贷的风险,考虑仍比较欠缺。总体上,其理论分析和实证检验二者之间,尚有一定距离。

2.Hirose等对日本银行商业票据操作的研究

日本银行在2008年10月至2009年3月间进行了商业票据(简称CP)操作,包括CP回购操作(Repo Operation)、特别资金供应操作(Special Operation)和CP直接购买(Outright Purchase)。Hirose & Ohyama(2010)探究了三种操作对CP发行利率的效果。该文主要基于“供给-需求”的非均衡分析框架,因此流动性便利工具的效果取决于:①便利工具的成本(利率);②便利工具的提供量;③便利工具需求量与提供量的相对差额,或者说是超额需求。将这三个因素分别与对应的利差进行回归,发现CP回购操作和直接购买一开始有显著的效果,但随后效果减弱;而特别资金供应操作效果显著,且一直持续到研究时期的最后。

本文优点是考虑到了市场非均衡的作用,其因素分解也相对清晰。但其局限也较明显:(1)简化假定银行的需求曲线为线性,但CP操作可能改变银行对资金条件的预期,或者改善市场的供求条件,这些都会导致需求曲线移动和变形;(2)假设银行承销CP的利润是其承销量的不变线性函数,这不大现实;(3)无法从理论上解释利率期限结构的变化。

(四)国内关于流动性便利工具的研究

目前,国内仍鲜有对流动性便利工具创新的专门研究和系统论证,现有文献仍处于对国内外经验的介绍阶段,且基本上为定性描述和分析。

关于美国流动性便利工具创新,彭兴韵(2009)、靳玉英等(2010)对美国在危机管理中的货币政策操作进行了介绍和归纳。王维安和徐滢(2011)介绍了美国非常规货币政策的研究,其中包含了对工具创新的探讨。黄胤英(2014)则从资产负债表结构变化的角度,对2008年金融危机前后美联储的货币政策操作进行了比较研究。在国别比较文献中,张雪春(2009)介绍了主要发达国家货币政策在危机管理中的主导作用,说明各国央行在利率水平、最后贷款人职能等操作方面有所突破。唯一进行了少量定量分析的是王维安和徐滢(2011)。该文分别以TED利差*TED利差:同业拆借市场利率与国债利率之间的利差。(以TED表示)和30年期抵押贷款利率(以RR表示)为被解释变量,以TALF存量、机构债购买额以及MBS(Mortgage-Backed Security)购买额为解释变量,采用2009年3月25日—2010年4月7日*2009年3月25日至2010年4月7日是第三类创新性货币政策工具共同使用的时期。的数据进行实证检验。该文存在以下不足:文中的模型设定较为主观,并未基于创新工具的作用渠道和作用机制;未控制其他影响TED和RR的主要因素;实质模型设定比较简单,合理性有待探讨。

在对中国创新工具的研究方面,研究对象主要为常备借贷便利(SLF),目前未见对中期借贷便利(MLF)等其他创新工具的研究。其中,马理和刘艺(2014)根据统计数据对我国常备借贷便利的效果进行了定性分析。他对比了2013年6月至8月中国常备借贷便利余额与央票交易余额、银行间同业拆借余额的数据,以及常备借贷便利余额与商业银行资金来源规模的相对比例。然后认为,SLF在向商业银行灵活注入流动性方面体现出较强作用,在熨平经济的不正常波动中发挥了一定的作用。但这篇文章仅有对统计数据的简单分析,未进行规范定量分析。戴俊等(2014)讨论了在流动性短缺背景下我国货币政策操作工具的效果。对我国创新工具SLO和SLF进行了简短的定性评价,认为可适时发挥这些新工具在调节流动性中的作用,但未提供理论或实证支撑。将创新工具作为专门研究对象的仅有胡岳峰(2015),他在文章中论述了常备借贷便利的创设原因、特点及影响。他将SLF与美联储、英格兰银行、欧洲中央银行的借贷便利型工具进行了比较,认为中国可以提高借贷便利工具政策的透明度、扩大操作工具面向的对象和抵押品范围等,但也仅为定性分析。

(五)当前研究的不足

由以上研究述评可以发现,无论是对于国外还是国内的流动性便利创新工具,国内相关研究仍是极其薄弱的,急需学者弥补这一空白之处。对于国际文献而言,现有研究提供了诸多思路和方法,可作为未来研究的有益借鉴,但仍有不足之处。

首先在理论基础方面,目前关于流动性便利工具的研究仍主要基于利率期限结构理论,并未上升到一般均衡分析框架。目前相关理论暗含的基本架构是:中长期利率可以分解为三个可分离部分:①预期因素,即中长期利率是短期利率和预期未来短期利率的折算值;②信用风险溢价因素,主要指交易对手违约风险;③流动性溢价因素,即危机时金融机构更加注意保持流动性,以修复资产负债表。但问题是,预期因素本身很可能已经包含了后两个因素的部分作用,因此这种分离是否合理,就值得深究。由此,我们在未来需要寻找更好的理论架构作为研究基础,或者干脆对现有利率期限结构理论有所创新和推进。

实证方面也仍存在争议,包括:(1)被解释变量选择问题。例如,假设美联储TAF影响了中期利率与短期基准利率间的利差,但如何具体选定这两个利率的代理变量?(2)解释变量方面,如何度量预期因素及各种风险溢价因素?目前有很多不同的处理方式。(3)便利工具是否同时影响了解释变量,如预期因素,如何恰当地引入工具变量以解决可能的内生性问题?(4)如何界定便利工具发挥作用的时间,是某个时间点还是某个时间段?究竟是哪个时间点,哪个时间段?简单地设置时间虚拟变量是否足以捕捉真正的时间特征?(5)流动性便利工具影响的目标变量在作为被解释变量的时候,应取其水平值还是变化值?

四、研究展望

基于上文评述,下面首先陈述相关领域待拓展和深挖的问题,之后提出关于中国流动性便利研究的一套较为具体的研究设想。

(一)现有研究的空白和未来可拓展空间

1.新型流动性便利工具更全面和长期的影响。除直接目标(如中期Libor与基准利率利差)外,新型流动性便利工具对其他经济指标如失业、通货膨胀等是否会产生影响?部分学者提及此类问题,如Kacperczyk & Schnabl(2010)等,但并未深入研究。

2.新型流动性便利工具的联系和整体效率。现有研究大部分单独研究某一种新型工具,或者将各工具作为独立对象单列出来分别讨论,并未将其作为一个有机的系统,考虑不同工具之间的联系。未来研究可考查不同新型便利工具之间有何相互作用,以及央行如何协调其相互作用,以提高新型工具的整体效率。

3.新型流动性便利工具的退出机制。危机时期,不少新型便利工具扮演了临时救火的角色,现已退出市场。那么这些新型便利工具的退出会对经济产生怎样的影响,如何合理选择退出的时机和方式,就值得考虑。

4.更深入的国别比较研究。不同国家或经济体之间的新型流动性便利工具的设计、执行、效果等各有何特点,是什么原因导致了这种差异?我们设想可从经济环境、央行角色、货币政策定位、政治文化背景等角度进行综合分析。

5.新型流动性便利工具设计实施的前瞻性。危机期间,美国各类市场、机构的流动性紧缺问题层出不穷,美联储似乎一直在被动地“头痛医头,脚痛医脚”——哪个市场出了问题就针对性地推出新的工具。然而新的流动性问题却在其他市场接踵而至。有鉴于此,研究者们能否更具前瞻性地为中央银行提供基于新型流动性工具的解决方案,就成为一个重要的问题。

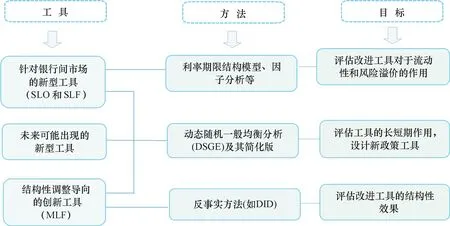

(二)研究中国流动性便利工具的思路和方法

借鉴国外研究的最新进展并结合上文的评论,我们提出研究中国便利工具的一些设想。基本步骤是先基于现有研究进行讨论,再拓展进行更全面和深入的考察。

1.期限结构模型和因子分析

SLO和SLF都针对银行间市场利率或流动性,但期限不同。参照Taylor & Williams (2009)、Wu(2008)、Christensen et al.(2009)等对TAF的研究,可用无套利期限结构模型或无套利Nelson-Siegel模型,结合因子分析考查SLO和SLF对目标利率或利差的影响。

2.反事实方法

使用此方法分析新型流动性便利工具效果的典范是Duygan-Bump et al.(2013)关于AMLF的研究,他们使用了DID方法。可以考虑利用DID方法对我国MLF的政策效果和机制进行分析。但需注意,DID方法对数据的要求非常严苛,实验组和对照组的形成须是随机的。而我国央行货币政策工具的目标对象选择往往是具有针对性的, MLF针对的是符合宏观审慎管理要求的商业银行、政策性银行。因此在分析中还需仔细甄别相关工具的作用。

3.动态随机一般均衡模型以及简化版一般均衡分析

动态随机一般均衡(DSGE)模型考虑微观基础并在宏观层面进行各种模拟输出和价值判断。由于考虑了行为的微观基础及各部门的一般均衡分析,十分适合评估流动性便利工具的传导机制及其政策效果。DSGE的另一个好处是不仅可以评价现存的工具作用,还可利用反事实法考察尚在设想中的新型工具的作用。在通过一系列方法确定了基本经济结构以后,将设计中的各种新型工具的作用代入DSGE模型中,再模拟输出各新型工具的表现并进行对比,即可对新型工具进行评价或完善。

当然,国外已有DSGE模型设定往往与中国现实脱节,这就需要我们构建能够体现中国特质的DSGE模型。这也是一个难点,尤其是将模型架构深入延伸到流动性便利工具研究。就此,可以在先期工作中考虑DSGE的某种简化形式。依据简化程度,可以依次考虑以下两个理论架构:①动态一般均衡模型(Dynamic General Equilibrium, DGE),仍考虑微观基础,但忽略了不确定性冲击;②结构式一般均衡模型,不考虑微观基础,仅以经验式的结构方程作为骨干进行一般均衡分析。例如,可以考虑将传统的IS-LM模型与利率期限结构模型相结合,讨论流动性便利工具的一般均衡效应。以上研究设想见图3。

五、总结

面对危机时期传统货币政策失效的困境,央行突破了“银行最终贷款人”的角色,创新性地推出了流动性便利工具。在国内外金融界,一开始它就并被赋予反危机和调结构的重任,其现实意义无需多言,也因此开拓出一个崭新的学术研究领域。本文筛选国内外相关典型文献,对研究思路、理论基础、实证方法、数据使用、研究结论等进行了全面的梳理、总结和评价,指出了现有研究的不足和未来待拓展之处,并针对中国的流动性便利工具研究提出了设想。

图3 对中国新型流动性便利工具研究的设想

总体上,目前国外研究颇多可借鉴之处,但也有诸多问题值得深入探讨。尤其是在理论基础方面,目前相关研究仍主要基于利率期限结构理论,并未上升到一般均衡分析框架。国内文献仍以介绍和定性讨论为主,且明显滞后于国内便利工具创新实践。解决问题的第一步就是对研究前沿的归纳总结,思考其价值和不足之处;再结合中国情况,评估和设计当前和未来可能的工具创新实践。在这个意义上,本文有所贡献。我们期望本文能对未来相关研究有所启发,对我国未来流动性便利工具创新有所帮助。当然也要看到,正是由于相关实践和研究是崭新的,这也就意味着研究的困难性。例如,我们提出中国特色的DSGE是我国流动性便利工具研究的最终解决出路,但可以想象这一定是非常艰巨的任务;再比如,如何借鉴国外实践和相关研究,针对我国金融市场和宏观经济特征设计新工具,仍是亟待解决的重要问题。这些方面,我们任重道远。

戴俊,谢宁,陈实,张明.结构性流动性缺口背景下中央银行货币政策操作工具选择.金融纵横,2014(3):13—21.

胡岳峰.关于中国新兴货币政策工具“常备借贷便利”的解析与国际比较.金融经济,2015(2):18—19.

黄胤英.转变中的美联储-全球金融危机以来美联储货币政策操作研究.中国社会科学院研究生院博士学位论文,2014.

靳玉英,张志栋.非传统货币政策解析——以美国的该政策实践为例.国际金融研究,2010(10):11—20.

彭兴韵.金融危机管理中的货币政策操作——美联储的若干工具创新及货币政策的国际协调.金融研究,2009(4):20—35.

王维安,徐滢.次贷危机中美联储非常规货币政策应对、影响和效果.国际金融研究, 2011(1):53—60.

张雪春.货币政策的危机管理.金融研究,2009(6):14—22.

Benmelech E. An Empirical Analysis of the Fed’s Term Auction Facility. NBER Working Paper, 2012, No.18304.

Madigan B F. Bagehot’s Dictum in Practice: Formulating and Implementing Policies to Combat the Financial Crisis. Proceedings-Economic Policy Symposium-Jackson Hole. Federal Reserve Bank of Kansas City, 2013:169—189.

Christensen J. H. E. and J. A. Lopez. Common Risk Factors in the U.S. Treasury and Corporate Bond Markets: An Arbitrage-free Dynamic Nelson-Siegel Modeling Approach. Federal Reserve Bank of San Francisco Working Paper, 2008.

Christensen J. H. E., J. A. Lopez and G. D. Rudebusch. Do Central Bank Liquidity Facilities Affect Interbank Lending Rates. Federal Reserve Bank of San Francisco Working Paper, 2009,32(1):136—151.

Duygan-Bump B., P. Parkinson, E. Rosengren, et al. How Effective Were the Federal Reserve Emergency Liquidity Facilities? Evidence from the Asset-Backed Commercial Paper Money Market Mutual Fund Liquidity Facility. The Journal of Finance, 2013, 68(2):715—737.

Gray S., U. H. Klueh, S. Shimizu, et al. Central Bank Response to the 2007-08 Financial Market Turbulence: Experiences and Lessons Drawn. IMF Working Paper, 2008, No.08/210.

Hirose Y. and S. Ohyama. Identifying the Effect of the Bank of Japan’s Liquidity Facilities: The Case of Commercial Paper Operations during the Financial Turmoil. International Finance, 2010, 13(3):461—483.

Kacperczyk M. and P. Schnabl. When Safe Proved Risky: Commercial Paper during the Financial Crisis of 2007-2009. Journal of Economic Perspectives, 2010, 24(1):29—50.

McAndrews, J., O. Armantier, and S. Krieger. The Federal Reserve’s Term Auction Facility. Current Issues in Economics and Finance, 2008a, 14(5): 1—10.

McAndrews J., A. Sarkar and Z. Wang. The Effect of the Term Auction Facility on the London Inter-bank Offered Rate. FRB of New York Staff Report, 2008b, No. 335.

Meier A. Panacea, Curse, or Nonevent? Unconventional Monetary Policy in the United Kingdom. IMF Working Paper, 2009, No.09/163.

Mishkin F. S. The Federal Reserve’s Tools for Responding to Financial Disruptions. Board of Governors of the Federal Reserve System, 2008, 15:12—34.

Mishkin F. S. Is Monetary Policy Effective during Financial Crises? American Economic Review, 2009, 99(2):573—577.

Renne J. P. Options Embedded in ECB Targeted Refinancing Operations. Banque de France Working Paper, 2014, No.518.

Taylor J. B. and J. C. Williams. A Black Swan in the Money Market. American Economic Journal: Macroeconomics, 2009, 1(1): 58—83.

Taylor J, Williams J C. Further Results on a Black Swan in the Money Market. Physical Review B, 2008, 90(12):125433—125468.

Thornton D. L. The Effectiveness of Unconventional Monetary Policy: The Term Auction Facility. Ssrn Electronic Journal, 2010, 93(Nov):439—454.

Wu T. On the Effectiveness of the Federal Reserve’s New Liquidity Facilities. Social Science Electronic Publishing, 2008.

——基于三元VAR-GARCH-BEEK模型的分析