增值税改革背景下价格折让临界点在税务筹划中的应用分析

胡丽蓉

摘要:增值税实行凭票抵扣制度,一般纳税人只有取得合法有效的抵扣票据才能最大限度地减少应纳税额,而小规模纳税人即使取得增值税专用发票也不得作为进项税额予以抵扣。因此,企业应考虑发票抵扣税款的不同情况,谨慎选择供货方。价格折让临界点作为确定供货方的常用方法有助于企业对进项税额进行科学合理的税务筹划,以获得税务筹划收益的目的。继1994年我国开征增值税后,增值税经历了几次重要的改革。特别是2016年5月1日全面实行“营改增”-T2018年增值税税率改革导致价格折让临界点产生了新的变化,本文试图在此背景下对价格折让临界点法在增值税税务筹划中的应用进行分析,以期对企业实务应用提供有益的帮助。

关键词:营改增;价格折让临界点;增值税;税务筹划

1 我国增值税改革背景

2009年1月1日,我国在全国范围内实施不彻底的消费型增值税,允许抵扣购人动产固定资产的进项税额。继2013年8月1日交通运输业和现代服务业实行营改增后,我国于2016年5月1日起对建筑业、房地产业、金融保险业和生活服务业全面实行“营改增”。伴随“营改增”的全面实施,允许抵扣购入不动产的进项税额,使得我国的增值税转变为彻底的消费型增值税。增值税的征税范围也从销售货物或者进口货物、提供加工修理修配劳务扩大至境内销售服务(即交通运输服务、邮政服务、电信服务、建筑服务、金融服务、现代服务和生活服务)、销售不动产和境内销售无形资产。增值税的税率也从原来的基本税率17%、低税率13%和零税率共三档税率变化为17%、11%、6%和零税率共四档税率。除从事房地产开发和出租不动产的小规模纳税人适用的征收率为5%外,其他小规模纳税人适用的征收率为3%。

2018年3月28日,国务院常务会议决定从2018年5月1日起,将制造业等行业增值税税率从17%降至16%,将交通运输、建筑、基础电信服务等行业及农产品等货物的增值税税率从11%降至10%。2018年3月30日,财政部、税务总局积极落实党中央、国务院部署,明确所有现行17%和11%税率的行业统一调整为16%和10%,至此增值税税率由现行17%、11%、6%、零税率四档税率调整为16%、10%、6%、零税率共四档税率。此外,将工业企业和商业企业小规模纳税人的年销售额标准由原有的50万元和80万元均上调至500万元,从而统一小规模纳税人标准。

2 企業供货方选择的税务筹划意义

增值税法依照纳税人年应税销售额将其划分为一般纳税人和小规模纳税人。一般纳税人增值税计算采用间接计税法中的购进扣税法,即计算出销售货物或服务应纳税总额,再根据购进货物或服务取得的增值税专用发票、以及从海关取得的进口增值税专用缴款书等减除允许抵扣的购进货物或服务已纳增值税税额,即应纳税额一当期销项税额一当期进项税额。小规模纳税人应纳税额一不含税销售额X征收率。

按照规定,增值税纳税义务发生时,一般纳税人应当开具增值税专用发票,小规模纳税人只能开具增值税普通发票,或者委托税务机关代开增值税专用发票。因此,当购销双方均为一般纳税人时,购买方可以抵扣的进项税额为取得的供货方开具的增值税专用发票上注明的税额。除购进农产品时凭普通发票注明的买价按10%或12%计算抵扣进项税额(2018年5月1日起),或以取得的小规模纳税人委托税务机关代开的增值税专用发票作为进项税额予以抵扣外,一般纳税人从小规模纳税人处购买其他货物时,小规模纳税人开具的普通发票不得作为购货方进项税额抵扣凭证。当购货方为小规模纳税人时,无论供货方是一般纳税人还是小规模纳税人,购买方均都不得作进项税额抵扣,即增值税专用发票还是普通发票对购货方进项税额抵扣没有影响。

可见,在现实经济生活中,当企业购进货物、加工修理修配劳务及应税服务时,应谨慎选择供货方,综合考虑供货方开具增值税发票的不同情况。

3 价格折让临界点在供货方选择中的应用

为弥补从小规模纳税人处购进货物不能取得专用发票而不能进行税款抵扣所产生的损失,一般纳税人必然要求小规模纳税人在价格上给予一定程度的折让。当小规模纳税的报价与一般纳税人的报价比值达到某点时,一般纳税人从一般纳税人和小规模纳税人处采购货物获得的利益相等,该点即为价格折让临界点。

在城建税税率7%,教育费附加3%,地方教育附加2%,企业所得税税率25%的情况下,假设从一般纳税人处购进货物的含税金额为A,从小规模纳税人处购进货物的含税金额为B,则从一般纳税人处购进货物的利润为:

净利润=销售额-购货成本-城建税及附加-所得税

={销售额-A/(1+增值税税率)-[销售额×增值税税率-A/(1+增值税税率)×增值税税率]×12%}×(1-25%)

=销售额(1-增值税税率×12%)×75%-A(1-增值税税率×12%)×75%/(1+增值税税率);

从小规模纳税人购进货物的利润为:

净利润=销售额-购货成本-城建税及附加-所得税

={销售额-B/(1+征收率)-[销售额×增值税税率-B/(1+征收率)×征收率]×12%}×75%

=销售额(1-增值税税率×12%)×75%-B(1-征收率×12%)×75%/(1+征收率);

当从一般纳税人购进货物的利润与从小规模纳税人处相等时,则:

B/A=[(1+征收率)× (1-增值税税率×12%)]/[(1-征收率×12%)×(1+增值税税率)]。

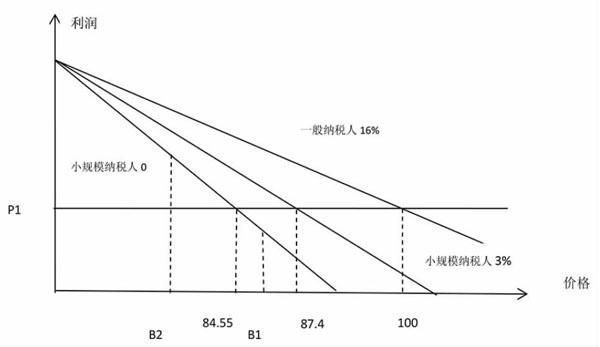

以一般纳税人增值税税率为16%、小规模纳税人征收率为3%和。的情况下,可得价格折让临界点为87.4%和84.55%。

可见,当一般纳税人报价为100时、小规模纳税人(抵扣率为3%)报价为87.4和小规模纳税人(抵扣率为0)报价为84.55时,一般纳税人从任何人处购买货物取得的利润相等。当小规模纳税人(抵扣率为0)的报价Bl高于临界点84.55时,从小规模纳税人处进货取得的利润将低于从一般纳税人(抵扣率16%)和小规模纳税人(抵扣率3%)。反之,当小规模纳税人(抵扣率为0)的报价B2低于临界点84.55时,从小规模纳税人处进货取得的利润将高于从一般纳税人(抵扣率16%)和小规模纳税人(抵扣率3写)。

实务案例.某家用电器生产企业为增值税一般纳税人,需外购生产所用材料一批,现采购部获得的供货报价为:一般纳税人A报价500元/吨(含税价);小规模纳税人B报价440元/吨(含税价),可以请税务所代开增值税专用发票;个体工商户C报价430元/吨(含税价),提供增值税普通发票

由表1可知,在增值税税率为16%、小规模纳税人征收率为3%和。时,价格折让临界点为87.4%和84.55%,即对应的临界点价格为437元/吨(=500*87.4%)和422.75元/吨(=500关84.55%),而小规模纳税人和个体工商户的报价均大于临界点价格。因此,适宜从一般纳税人处采购原材料。

参考文献

[1]王素荣.税务会计与税务筹划(第6版)[M].北京:机械工业出版社,2017.