关联企业转让定价对出口退(免)税的影响与实证分析

■/王文清 沈 祥

关联企业转让定价对出口退(免)税的影响与实证分析

■/王文清 沈 祥

转让定价是指关联企业之间在销售货物、提供劳务、转让无形资产等时制定的价格。关联企业之间利用跨境贸易转让定价,向低税率国家转移集团内部所获利润是国际避税的一种常用方式。目前,随着我国经济体制改革的不断深入,各式各样的国际避税问题日显突出,在诸多涉税处理的定性案件中,通常也会涉及到企业出口退(免)税的问题。对此,本文从税收管理定性与定量两个不同的角度进行阐述,提出国际税收与出口退(免)税管理联动机制的交叉环节,并从企业税收筹划的触点汇入实例加以分析,从而深层探索转让定价对出口退(免)税带来的影响,并找出税收管理中存在的难点、痛点及解决方案。

转让定价 出口退(免)税 国际税收 税收筹划

一、转让定价与出口退(免)税的关联性

目前,随着世界各国贸易往来的深度合作与沟通,国际税收之间的情报交流越来越受到重视。可是,各国之间对外贸易的涉税问题不单单只有国际税收,也会影响到本国出口货物的退(免)税问题。在我国税务总局及所属机构专门设制了国际税收和进出口税收两级部门,以加强税收征管和对外贸易税收政策的有效实施。管理层面上,二者各行其是,互不干涉,业务并没有直接的往来关联。而对于跨国企业而言,却不会将两类业务的税收筹划割裂分开,则是通盘考虑所有税收因素对自身的影响,并找出最优的税收应对方案。通常情况下,采取境内企业转移利润至境外关联企业,一是境外公司提高境内关联公司在采购产品、接受劳务、贷款利息、接受技术等环节的价格,境内公司以高于市场价格进货,再以正常价格销售,提高营业成本,从而降低境内公司利润水平。二是境内公司按照跨国集团总部要求,以市场价格采购原料,再以低于市场价格将产品出口给境外关联公司或指定公司,减少营业收入,从而降低境内企业利润水平,实现跨国集团国际税收经济利益最优化。但在境内外公司之间转移利润的筹划中,进料价格及出口价格的变动与出口退(免)税的计税依据直接相关。

翻开近年转让定价的终判案件,不难发现,通过税企谈判或企业自查,确定企业转移利润的方式后,税务机关要调增企业应纳税所得额,补征企业所得税并加收利息,在特别纳税调整中几乎不涉及对出口退(免)税的调整。可是出口退(免)税的计算,离不开进口原材料采购价格和出口货物销售价格两大要素的支撑,任何调增调减都会影响到计算的结果。因此,涉及转让定价调整的企业仅仅调增应纳税所得额是不全面,不系统的。由于税务机关的国际税收与进出口税收管理两个部门各司其职,互不干涉,无法遥相呼应,各取所长,在管理上缺乏有效的、长期的信息共享与交流机制,进而形成只对转让定价重点调整而缺失出口退(免)税这一环节。

二、转让定价对出口退(免)税实证分析

操控转让定价是境内外关联企业转移利润的主要手段。一般情况下,境内公司通过高价进口境外关联公司原材料或者以低价销售出口货物,给境外关联公司来实现转移利润。转让定价与出口退(免)税之间息息相关,主要体现在进料加工和一般贸易出口货物的交易方面。对此,本文以境内甲生产型公司(以下简称甲公司)和境外乙关联公司(以下简称乙公司)在关联交易中,转让定价与出口货物退(免)税的利弊倾向进行分析研究,通过高价进口和低价出口两种状态下的税收波动变化,得出最终结论。

(一)进料加工复出口模式下的税收波动

甲公司为我国境内一家生产型企业,主要从事进料加工贸易业务,境外乙公司与之互为关联。按照外销合同约定甲公司从乙公司保税进口一批原材料价格为b万元人民币,经生产加工后复出口货物离岸价格(FOB)为a万元人民币。已知退税率为d%、国内征税率为p%、城市维护建设税税率为7%、教育费附加税率为3%、地方教育费附加税率为2%。

1.情况一:假设甲公司当期增值税应纳税额大于0,则免抵退税额=免抵税额。那么,影响企业税收受益的因素主要有:免抵税额、城市维护建设税及教育费附加(含地方)、企业所得税、免抵退税不予免征和抵扣税额。

(1)正常进料价格b万元人民币时企业税收筹划

当期免抵退税额=(出口货物离岸价×外汇人民币牌价-保税购进原材料价格)×出口货物退税率=免抵税额=(a-b)×d%

当期免抵退税不予免征和抵扣税额=(出口货物离岸价×外汇人民币牌价-保税购进原材料价格)×(国内货物征税率-出口货物退税率)=(a-b)×(p%-d%),其税额转入成本。

城市维护建设税及教育费附加=免抵税额×(7%+3%+2%)=(a-b)×d%×(7%+3%+2%)=(a-b)×d%×12%。

企业所得税=(收入-成本)×25%=〔a–b-(ab)×(p%-d%)〕×25%=(a-b)×〔1-(p%-d%)〕×25%,即当期进口原材料成本b万元和免抵退税不予免征和抵扣税额(a-b)×(p%-d%)万元人民币转入成本部分,计算企业所得税额。

(2)进料价格提高c万元人民币时企业税收筹划

当期免抵退税额=(出口货物离岸价×外汇人民币牌价-保税购进原材料价格)×出口货物退税率=免抵税额=〔a-(b+c)〕×d%

当期免抵退税不予免征和抵扣税额=(出口货物离岸价×外汇人民币牌价-保税购进原材料价格)×(国内货物征税率-出口货物退税率)=〔a-(b+c)〕×(p%-d%),其税额转入成本。

城市维护建设税及教育费附加=免抵税额×(7%+3%+2%)=〔a-(b+c)〕×d%×(7%+3%+2%)=〔a-(b+c)〕×d%×12%。

企业所得税=(收入-成本)×25%={a–(b+c)-〔 a-(b+c)〕×(p%-d%)}×25%=(a-b-c)×〔1-(p%-d%)〕×25%,即当期进口原材料成本b+c万元和免抵退税不予免征和抵扣税额=〔a-(b+c)〕×(p%-d%)万元人民币转入成本部分,计算企业所得税额。

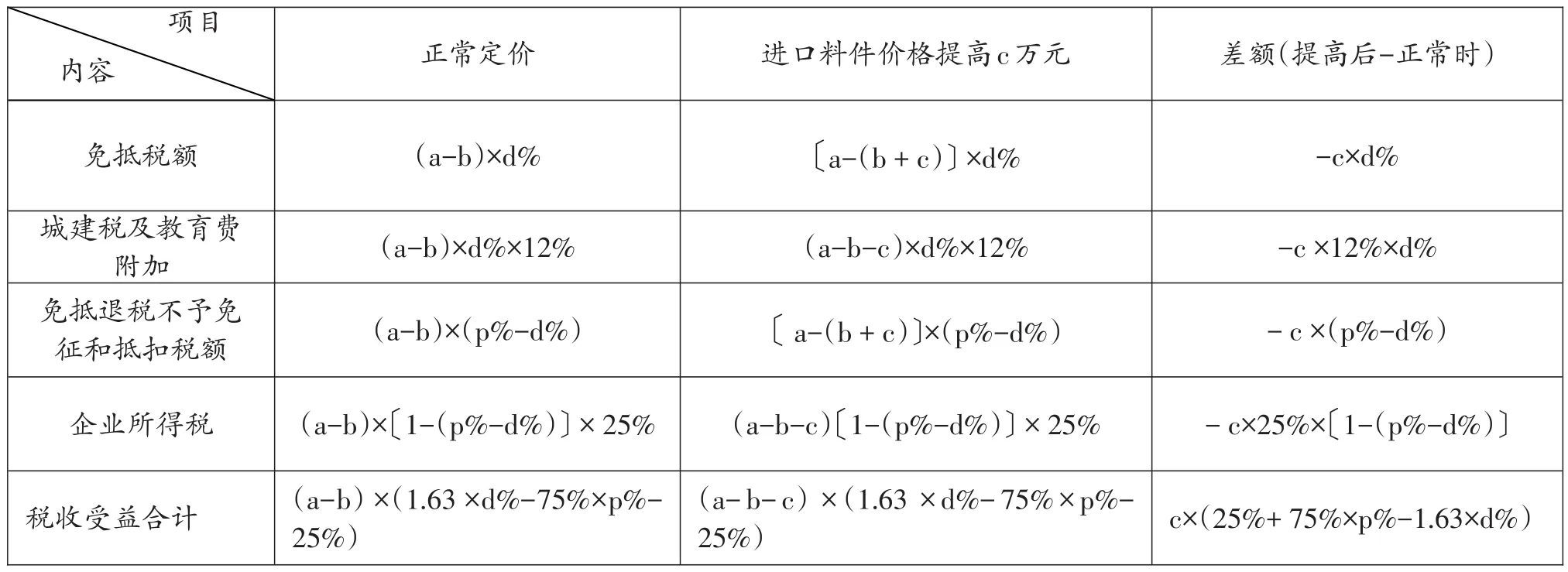

甲公司税收受益=免抵税额-应交附加税-免抵退税不予免征和抵扣税额-企业所得税(见表1)。

(3)税收受益分析

进料价格提高前后甲公司税收受益差=(25%+75%×p%-1.63×d%)×c。其中,(25%+75%×p%-1.63×d%)设定为系数A,本文称之为甲公司“企业税收受益系数”。

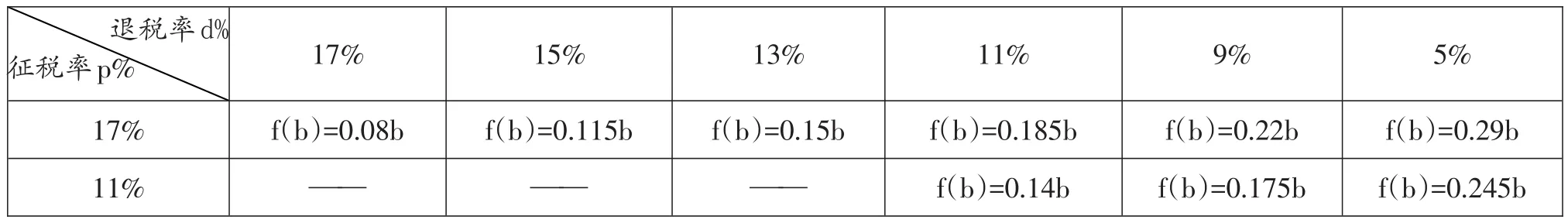

由于本例增加了进口进料价格c,且c≥0,现对企业税收受益系数系数A的正负性指数波动进行研究。由于p%为出口货物国内征税税率,d%为退税税率,根据现行税制,p%和d%的定义域为有限固定值,所以有集合p%={17%,11%},d%={17%,15%,13%,11%,9%,5%},且d%≤p%。在定义域范围内,当p%取最大值17%,d%取最小值5%时,A有最大值=25%+75%×17%-1.63×5%=0.296;当p%取最大值17%,d%取最大值17%时,A有最小值=25%+75%×17%-1.63×17%=0.1004。因为Amin>0,所以A>0,设企业税收受益差为关于c的函数f(c),则有f(c)=Ac,A>0,c≥0,则f(c)为关于c的正比例函数,且f(c)≥0。现列出p%,d%所有取值下f(c)的值(见表2)。

表1 企业税收受益计算表

表2 企业税收受益函数表

2.情况二:假设甲公司当期增值税应纳税额小于0,且期末留抵税额>免抵退税额,则免抵退税额=退税额。那么,影响企业税收受益的因素主要有:退税额、企业所得税和免抵退税不予免征和抵扣税额。

(1)正常进料价格b万元人民币时企业税收筹划

当期免抵退税额=(出口货物离岸价×外汇人民币牌价-保税购进原材料价格)×出口货物退税率=退税额=(a-b)×d%

当期免抵退税不予免征和抵扣税额=(出口货物离岸价×外汇人民币牌价-保税购进原材料价格)×(国内货物征税率-出口货物退税率)=(a-b)×(p%-d%),其税额转入成本。

企业所得税=(收入-成本)×25%=〔a–b-(ab)×(p%-d%)〕×25%=(a-b)×25% ×〔1-(p%-d%)〕,当期进口原材料成本b万元人民币和免抵退税不予免征和抵扣税额(a-b)×(p%-d%)万元人民币转入成本部分,计算企业所得税额。

(2)进料价格提高c万元人民币时企业税收筹划

免抵退税额=(出口货物离岸价×外汇人民币牌价-保税购进原材料价格)×出口货物退税率=退税额=〔a-(b+c)〕×d%

当期免抵退税不予免征和抵扣税额=(出口货物离岸价×外汇人民币牌价-保税购进原材料价格)×(国内货物征税率-出口货物退税率)=〔a-(b+c)〕×(p%-d%),其税额转入成本。

企业所得税=(收入-成本)×25%={a–(b+c)-〔a-(b+c)〕×(p%-d%)}×25%=(a-b-c)×25% ×〔1-(p%-d%)〕,当期进口原材料成本b+c万元人民币和免抵退税不予免征和抵扣税额=〔a-(b+c)〕×(p%-d%)万元人民币转入成本部分,计算企业所得税额。

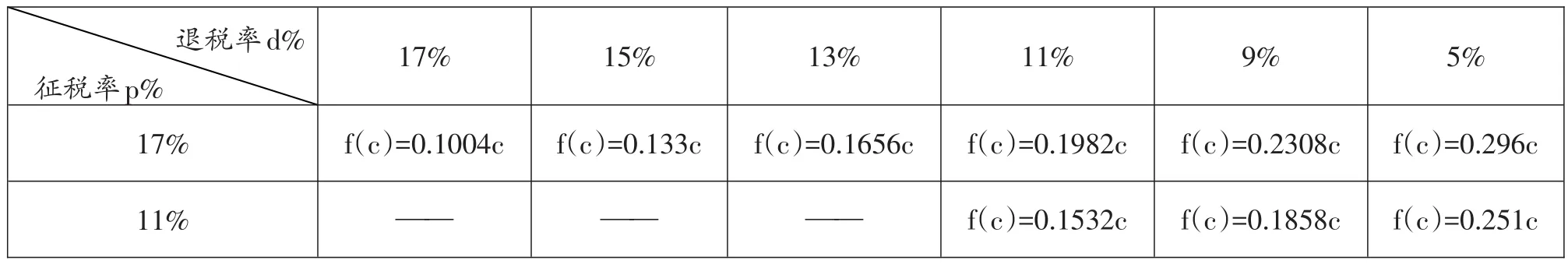

甲公司税收受益=退税额-企业所得税-免抵退税不予免征和抵扣税额(见表3)。

表3 企业税收受益计算表

(3)税收受益分析

进料价格提高前后甲公司税收受益差=(25%+75%p%-1.75d%)×c

由于增加进料价格c,且c≥0,现对企业税收受益系数A’=25%+75%p%-1.75d%的正负性指数波动进行研究。按上述集合p%={17%,11%},d%={17%,15%,13%,11%,9%,5%},且d%≤p%。在定义域范围内,当p%取最大值17%,d%取最小值5%时,A’有最大值=25%+75%×17%-1.75×5%=0.29;当p%=d%=17%时,A’有最小值=25%+75%×17%-1.75×17%=0.08。因为A’min>0,所以A’>0,设企业税收受益差为关于c的函数f(c),则有f(c)=A’c,A’>0,c≥0,则f(c)为关于c的正比例函数,且f(c)≥0。现列出p%,d%所有取值下f(c)的值(见表4)。

表4 企业税收受益函数表

3.对出口退(免)税的影响

由《企业税收受益计算表》表1、表3可知,在提高进口原材料价格前后,免抵退税额下降了c×d%。根据增值税应纳税额或期末留抵税额与免抵退税额之间的比较,可以分为三种情况:一是当期全部为免抵税额;二是当期既有免抵税额又有退税额;三是当期全部为退税额。

(1)当期全部为免抵税额。当企业本期增值税应纳税额≥0时,企业仅有免抵税额,免抵退税额=免抵税额,免抵退税额下降c×d%,全部为免抵税额下降,免抵调库收入减少c×d%。当货物退税率一定时,进口原材料价格增加c越多,免抵调库收入减少越大。

(2)当期既有免抵税额又有退税额。当企业本期增值税应纳税额<0,且绝对值(期末留抵税额)<免抵退税额时,企业既有免抵税额又有退税额。增加进口原材料价格后,免抵退税不予免征和抵扣税额减少了c×(p%-d%),当期进项转出减少c×(p%-d%),造成期末留抵税额增加了c×(p%-d%),退税额相应增加c×(p%-d%),而免抵退税额=免抵税额+退税额,就意味着免抵退税额下降c×d%,免抵调库收入减少c×p%。

(3)当期全部为退税额。当企业本期增值税应纳税额<0,且绝对值(期末留抵税额)>免抵退税额时,则免抵退税额=退税额,企业只有退税额。当免抵退税额下降c×d%,退税额也会下降c×d%。免抵退税不予免征和抵扣税额则减少c×(p%-d%),其期末留抵税额相应会增加c×(p%-d%)。

4.基本结论

一是提高进口原材料价格,会降低出口退(免)税、减少企业所得税和附税收入。同时,由于免抵退税不予免征和抵扣税额减少了c×(p%-d%),相应的等于变相增加了进项税额。二是因为企业税收受益系数A和A’均大于0,提高进口原材料价格c,企业可获得更高的税收受益。在利益的驱使下,企业会采取此种方式转移利润。三是同一国内征税率p%下,随着退税率d%的降低,企业税收受益系数A和A’在不断增大。说明为获得更大收益,在选择何种商品提高进口原材料价格时,企业会倾向于低退税率出口货物。四是以提高进口原材料价格的方式转移利润,严重影响出口退(免)税计算,降低免抵退税额。当免抵退税额全部为免抵税额的情况下,会减少免抵调库收入;当既有免抵又有退税的情况下,会增加退税额,减少免抵调库收入;当免抵退税额全部为退税额的情况下,会减少进项税额转出,增加期末留抵税额,同时增加应退税额。

(二)一般贸易出口模式下的税收波动

甲公司为我国境内从事一般贸易的生产型企业,境外乙公司与之互为关联。按照外贸合同约定甲公司出口商品至乙公司,一般贸易出口货物离岸价格(FOB)为a万元人民币。已知退税率为d%,国内征税率为p%,城市维护建设税税率为7%,教育费附加税率为3%、地方教育费附加税率为2%。

1.情况一:假设甲公司当期增值税应纳税额>0,此时免抵退税额=免抵税额。那么,影响企业税收受益的主要因素有:免抵税额、城市维护建设税及教育费附加(含地方)、企业所得税、免抵退税不予免征和抵扣税额。

(1)正常出口价格a万元人民币时企业税收筹划

免抵退税额=离岸价格×退税率=免抵税额=a×d%

当期免抵退税不予免征和抵扣税额=(出口货物离岸价×外汇人民币牌价)×(国内货物征税率-出口货物退税率)=a×(p%-d%),其税额转入成本。

教育费附加及城市维护建设税=免抵税额×(7%+3%+2%)=a×d%×(7%+3%+2%)=a×d%×12%。

企业所得税=(收入-成本)×25%=〔a-a×(p%-d%)〕×25%=a×25% ×〔1-(p%-d%)〕,当期免抵退税不予免征和抵扣税额a×(p%-d%)万元人民币转入成本部分,计算企业所得税额。

(2)降低出口人民币离岸价格b万元时企业税收筹划

免抵退税额=离岸价格×退税率=免抵税额=(ab)×d%

当期免抵退税不予免征和抵扣税额=(出口货物离岸价×外汇人民币牌价)×(国内货物征税率-出口货物退税率)=(a-b)×(p%-d%),其税额转入成本。

教育费附加及城市维护建设税=免抵税额×(7%+3%+2%)=(a-b)×d%×(7%+3%+2%)=(a-b)×12%×d%。

企业所得税=(收入-成本)×25%=〔(a-b)-(ab)×(p%-d%)〕×25%=25%×(a-b)×(1-p%+d%),当期免抵退税不予免征和抵扣税额(a-b)×(p%-d%)万元人民币转入成本部分,计算企业所得税额。

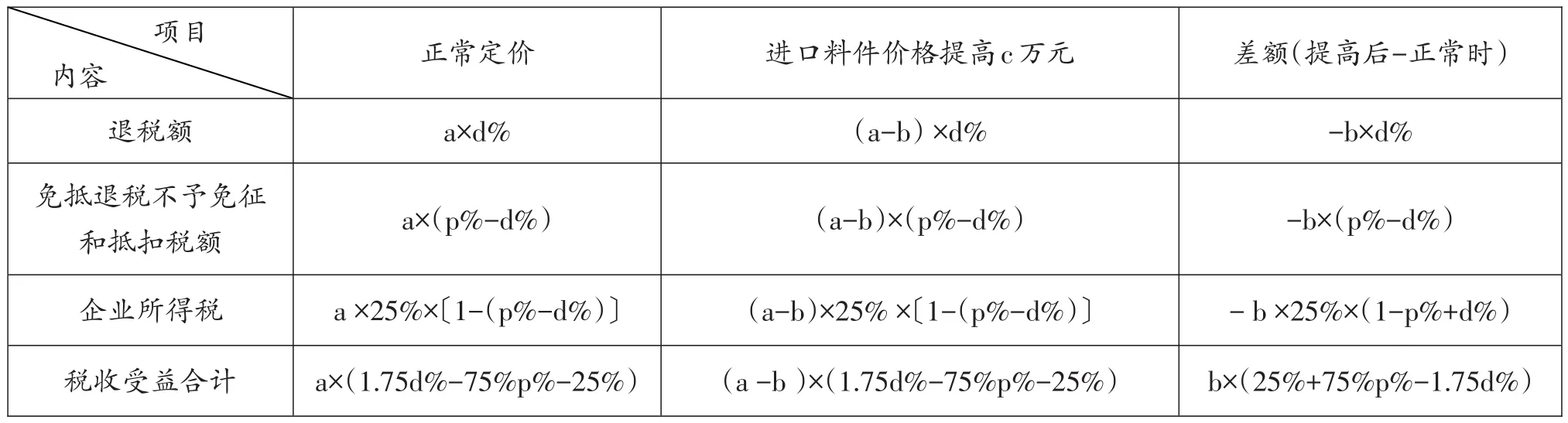

甲公司税收受益=免抵税额-企业所得税-免抵退税不予免征和抵扣税额-应交附加税(见表5)。

(3)税收受益分析

降低出口价格前后企业税收受益差=(25%+75%p%-1.63d%)×b

应当注意,该企业税收受益差与上述“(一)进料加工复出口模式下的税收波动”中提高进料价格前后企业税收受益差=(25%+75%p%-1.63d%)c具有相同的企业税收受益系数A。由此可见,企业税收受益差为关于b的函数f(b),且有f(b)=Ab,A>0,b≥0,则f(b)为关于b的正比例函数,且f(b)≥0。现列出p%,d%所有取值下f(b)的值(见表6)。

2.情况二:假设甲公司当期增值税应纳税额小于0,且期末留抵税额>免抵退税额,则免抵退税额=退税额。那么,影响企业税收受益的主要因素有:退税额、企业所得税、免抵退税不予免征和抵扣税额。

(1)正常出口价格a万元人民币时企业税收筹划

当期免抵退税额=(出口货物离岸价×外汇人民币牌价)×出口货物退税率=退税额=a×d%

当期免抵退税不予免征和抵扣税额=(出口货物离岸价×外汇人民币牌价)×(国内货物征税率-出口货物退税率)=a×(p%-d%),其税额转入成本。

表5 企业税收受益计算表

表6 企业税收受益函数表

企业所得税=(收入-成本)×25%=〔a-a×(p%-d%)〕×25%=a× 25% ×〔1-(p%-d%)〕,当期免抵退税不予免征和抵扣税额a×(p%-d%)万元人民币转入成本部分,计算企业所得税额。

(2)降低出口人民币离岸价格b万元人民币时企业税收筹划

当期免抵退税额=(出口货物离岸价×外汇人民币牌价)×出口货物退税率=退税额=(a-b)×d%

当期免抵退税不予免征和抵扣税额=(出口货物离岸价×外汇人民币牌价)×(国内货物征税率-出口货物退税率)=(a-b)×(p%-d%),其税额转入成本。

企业所得税=(收入-成本)×25%=〔(a-b)–(ab)×(p%-d%)〕×25%=(a-b)×25%×〔1-(p%-d%)〕,当期免抵退税不予免征和抵扣税额(a-b)×(p%-d%)万元人民币转入成本部分,计算企业所得税额。

甲公司税收受益=退税额-企业所得税-免抵退税不予免征和抵扣税额(见表7)。

(3)税收受益分析

降低出口价格前后企业税收受益差=(25%+75%p%-1.75d%)×b

可以看到,该企业税收受益差与上述“(一)进料加工复出口模式下的税收波动”中提高进料价格前后企业税收受益差=(25%+75%p%-1.75d%)c具有相同的企业税收受益系数A’。由此可见,企业税收受益差为关于b的函数f(b),且有f(b)=A’b,A’>0,b≥0,则f(b)为关于b的正比例函数,且f(b)≥0。现列出p%,d%所有取值下f(b)的值(见表8)。

3.对出口退(免)税的影响

由《企业税收受益计算表》表5、7可知,在降低出口价格前后,免抵退税额下降了b×d%。根据期末留抵税额与免抵退税额之间的比较,可以分为三种情况:一是当期全部为免抵税额;二是当期既有免抵税额又有退税额;三是当期全部为退税额。

(1)当期全部为免抵税额。当企业本期增值税应纳税额≥0时,企业仅有免抵税额,免抵退税额=免抵税额,免抵退税额下降b×d%,全部为免抵税额下降,免抵调库收入减少b×d%。当出口货物退税率一定时,货物出口价格下降b越多,免抵调库收入减少越大。

(2)当期既有免抵税额又有退税额。当企业本期增值税应纳税额<0,且绝对值(期末留抵税额)<免抵退税额时,企业既有免抵税额又有退税额。降低货物出口价格b万元后,免抵退税不予免征和抵扣税额减少了b×(p%-d%),当期进项转出减少b×(p%-d%),造成期末留抵增加了b×(p%-d%),退税额相应增加b×(p%-d%),因为免抵退税额=免抵税额+退税额,免抵退税额下降b×d%,即减少免抵调库收入b×p%,同时增加了出口退税额。

表7 企业税收受益计算表

表8 企业税收受益函数表

(3)当期全部为退税额。当企业本期增值税应纳税额<0,且绝对值(期末留抵税额)>免抵退税额时,则免抵退税额=退税额,企业只有退税额。当免抵退税额下降b×d%,退税额也会下降b×d%。免抵退税不予免征和抵扣税额则减少b×(p%-d%),其期末留抵税额相应会增加b×(p%-d%)。

4.基本结论

一是降低一般贸易出口货物离岸价格,会降低出口退(免)税、减少企业所得税和附税收入。同时,由于免抵退税不予免征和抵扣税额减少了b×(p%-d%),相应的等于变相增加了进项税额。二是因为企业税收受益系数A和A’均大于0,降低一般贸易出口货物离岸价格b,企业可获得更高的税收受益。在利益的驱使下,企业会采取此种方式转移利润。三是同一国内征税率p%下,随着退税率d%的降低,企业税收受益系数A和A’在不断增大。说明为获得更大收益,在选择何种商品降低出口货物离岸价格时,企业会倾向于低退税率出口货物。四是以降低一般贸易出口货物离岸价格的方式转移利润,严重影响出口退(免)税计算,降低免抵退税额。当免抵退税额全部为免抵税额的情况下,会减少免抵调库收入;当既有免抵又有退税的情况下,会增加退税额,减少免抵调库收入;当免抵退税额全部为退税额的情况下,会减少进项税额转出,增加期末留抵税额,同时增加应退税额。

(三)实例验证

1.提高进口原材料价格

假设甲公司出口一批产品,离岸价格为100万人民币,保税购进原材料价格为20万人民币。如果人为调增进口原材料价格10万人民币,当期期末留抵税额为1万元,国内征税率17%,为退税率为5%。

(1)以正常价格进口原材料

当期免抵退税额=(出口货物离岸价×外汇人民币牌价-保税购进原材料价格)×出口货物退税率=(100-20)×5%=4(万元)

免抵退税额>期末留抵税额=1(万元),所以当期退税额=期末留抵税额=1(万元),当期免抵税额=4万元-1万元=3(万元)

城建税及教育费附加=当期免抵税额×(7%+3%+2%)=3×(7%+3%+2%)=0.36(万元)

当期免抵退税不予免征和抵扣税额=(出口货物离岸价×外汇人民币牌价-保税购进原材料价格)×(国内货物征税率-出口货物退税率)=(100-20)×(17%-5%)=9.6(万元)

企业所得税=(收入-成本)×25%=(100-20-9.6)×25%=17.6(万元)

(2)提高进口原材料价格

当期免抵退税额=〔100-(20+10)〕×5%=3.5(万元)

当期免抵退税不予免征和抵扣税额=〔100-(20+10)〕×(17%-5%)=8.4(万元)

(3)进口原料税款前后比较

进项税额增加额=进口料件提高前-进口料件提高后=9.6-8.4=1.2(万元)

提高进口原材料价格后的期末留抵税额=原期末留抵+进项税额增加额=1+1.2=2.2(万元)

当期免抵退税额>期末留抵税额=2.2(万元),所以当期退税额=期末留抵税额=2.2(万元),当期免抵税额=当期免抵退税额-当期退税额=3.5-2.2=1.3(万元)。

城建税及教育费附加=当期免抵税额×(7%+3%+2%)=1.3×(7%+3%+2%)=0.156(万元)

企业所得税=〔100-(20+10)-8.4〕× 25%=15.4(万元)

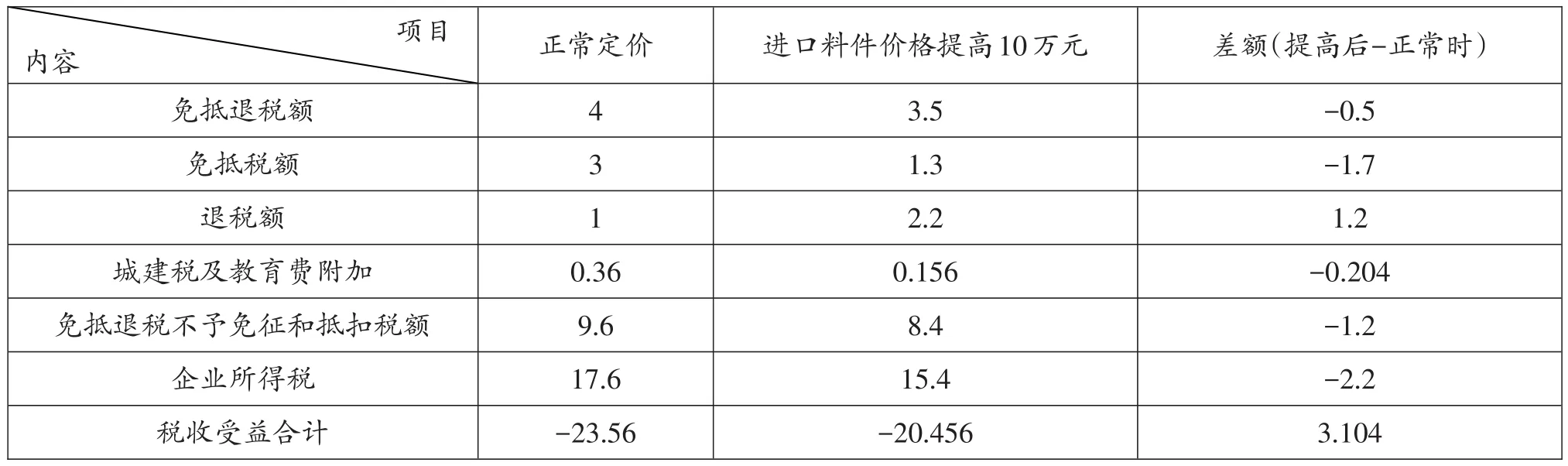

税收受益=免抵退税额-企业所得税-不免抵扣税额-城建税及教育费附加(见表9)。

表9 企业税收受益计算表

上述实例中,进口原材料价格上升10万元,免抵退税额降低0.5万元,免抵税额降低1.7万元,退税额则会增加1.2万元,城建税及教育费附加降低0.204万元,期末留抵税额也会增加1.2万元,企业所得税少缴2.2万元,税收受益合计为3.104万元。可以看到,转让定价对出口退(免)税的影响因素诸多,案例中免抵税额降幅为1.7/3=56.67%,退税额增幅达1.2/1=120%。因此说明,在出口货物低退税率的前提下,降低出口价格将影响出口退(免)税额的大小。

2.降低一般贸易出口货物离岸价格

假设甲公司出口一批产品,离岸价格为100万人民币,当期期末留抵税额为2万元人民币。如果人为降低产品出口价格10万人民币,已知国内征税率17%,为退税率为5%。

(1)正常价格出口

免抵退税额=出口货物离岸价×外汇人民币牌价×出口货物退税率=100万元×5%=5(万元)

因为当期期末留抵税额=2万元<免抵退税额,所以当期退税额=2万元,免抵税额=免抵退税额-当期退税额=5-2=3(万元)

城建税及教育费附加=当期免抵税额×(7%+3%+2%)=3×(7%+3%+2%)=0.36(万元)

免抵退税不予免征和抵扣税额=出口货物离岸价×外汇人民币牌价×(国内货物征税率-出口货物退税率)=100×(17%-5%)=12(万元)

企业所得税=(收入-成本)×25%=(100-12)×25%=22(万元)

(2)降低出口价格

免抵退税额=(100-10)×5%=4.5(万元)

免抵退税不予免征和抵扣税额=(100-10)×(17%-5%)=10.8(万元)

降低出口价格后的期末留抵税额=原期末留抵税额+进项税额增加额=(12-10.8)+2=3.2(万元)

当期退税额=降低出口价格后的期末留抵税额=3.2(万元),免抵税额=免抵退税额-当期退税额=4.5-3.2=1.3(万元)

城建税及教育费附加=1.3×(7%+3%+2%)=0.156(万元)

企业所得税=(100-10-10.8)×25%=19.8(万元)

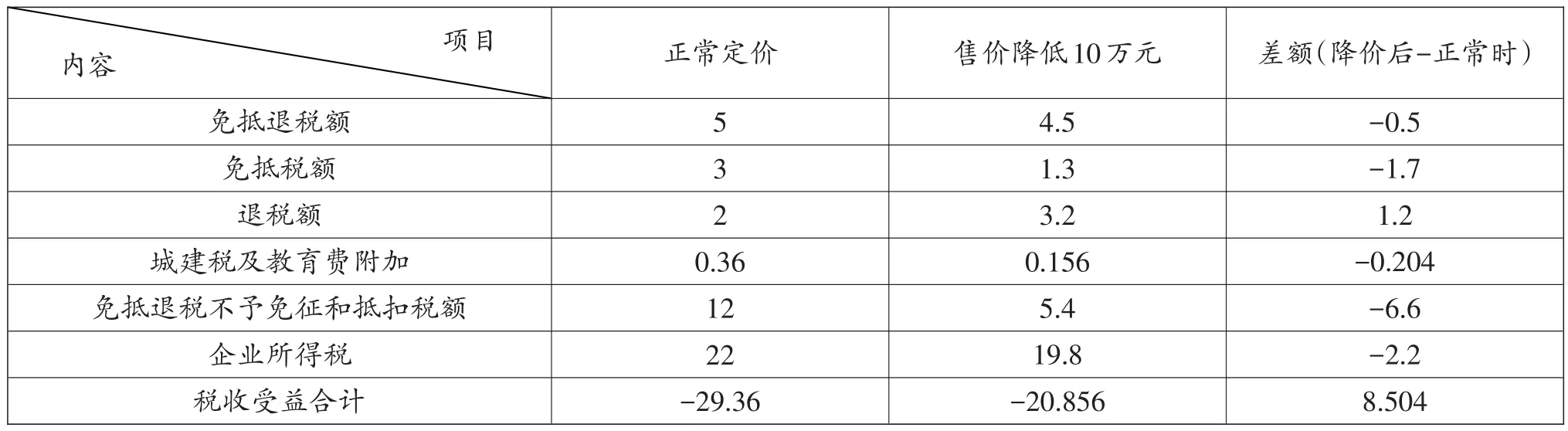

税收受益=免抵退税额-企业所得税-不免抵扣税额-城建税及教育费附加(见表10)。

上述实例中,出口价格下降10万元,免抵退税额降低0.5万元;免抵税额降低1.7万元,退税额则会增加1.2万元,城建税及教育费附加降低0.204万元;期末留抵税额也会增加6.6万元,企业所得税少缴2.2万元,税收受益合计为8.504万元。上述可见,转让定价对出口退(免)税的影响是多方面的,案例中免抵税额降幅为1.7/3=56.67%,退税额增幅为1.2/2=60%。实例证明,在出口货物低退税率的情形下,降低出口价格将直接影响到出口退(免)税额的大小。

综上所述,无论出口企业通过何种转让定价转移利润方式,都会影响到出口退(免)税的计算。尤其从低退税率商品中进行价格调整,不仅会涉嫌转让定价问题,还会带来通过转移利润非法避税的风险后患,而且严重侵蚀出口退税免抵调库收入,通过人为增加留抵税额、实现多退增值税从而再减少应纳税所得额的目的,严重影响了出口退(免)税日常管理及国家税款的征收。

表10 企业税收受益计算表

三、对策及启示

境内外关联企运用转让定价手段成功避税的同时,又获得了增值税出口退(免)税,这是企业筹划节税的关键点,探究、剖析转让定价与出口退(免)税之间的互为影响,应当采取有效规制来管理不当或违法涉税行为。

(一)遵循国际惯例平等原则,规范优惠待遇政策

一是加强反避税国与国之间的双边磋商,明确税收范围的准确性。不能单靠一国之力协调税收单方面的问题,要全力应对有意税收筹划损害本国利益的行为,建立国际税收征管协作机制,规范优惠政策的平等互利,保障我国税收管辖权不受侵犯。二是提高国际税收法律的认知度,修订与出口退(免)税相关的法律法规,改观转让定价法规文件依据少,操作性差的缺陷,填补和制定税收法律对反避税管理的空白点。

(二)强化部门协作,搭建信息共享平台

税务机关进出口税收与国际税收两个部门是对外贸易涉税中,增值税出口退(免)税和所得税的主体管理机构。建立健全部门之间的协调沟通,信息共享机制是防范国家税款流款、打击涉税违法行为的有力手段。因此,打破部门之间的管理壁垒,加强信息共享,尽量做到事前预警,而不再是事后处理,这样既可以使进出口税收管理部门较快地掌握价值转移的常用手段,又能让国际税收管理部门了解到企业进口原料与出口价格的情况变化,互通有无,取长补短,完全建立畅通的内部沟通机制,及时发现可能存在的税收风险漏洞。

(三)加强出口环节管理,防范转让定价的风险控制

在现有税收制度框架下,税务机关应当充分利用信息化管理的优势,以风险防控为目的,建立转让定价与出口退(免)税的预警监控体系,设置“出口额与退税额较大”、“出口国与客户单一”、“出口价格明显低于同类产品”、“主要从事进料加工贸易企业”等指标信息,纳入预警监控范围,以便快速识别转让定价问题的风险点,及时传递国际税收管理部门进行风险排查工作。同时,结合大数据共享平台,将数据采集、清洗、分析落实到“前台、中端、后台”的各部门,加大涉税数据应用分析的实用性,根据企业转让定价的方法,确定免抵退税调整方案,调整企业出口退(免)税。

[1]杨斌.跨国公司转让定价避税效应和政府防避税对策研究〔J〕.财政研究,2003(03).

[2]管永昊,董佩云,张雁.国际避税的新模式及应对思考〔J〕.兰州商学院学报,2015(06).

[3]刘伟.外资企业转让定价避税行为特征及影响因素分析——基于沈阳市实证研究〔J〕.地方财政研究,2008(12).

[4]毛蕴诗,李敏,袁静.跨国公司在华经营策略〔M〕.北京:中国财政经济出版社.2005.

[5]厦门市国家税务局“强化税收征管”课题组.反跨国公司国际避税方略研究〔J〕.税务研究,2004(03).

F810.42

A

1004-6070(2017)11-0025-09

◇作者信息:国家税务总局税务干部进修学院

天津市东丽区国家税务局

◇责任编辑:罗 敏

◇责任校对:罗 敏