“营改增”对房地产企业会计核算的影响分析

■/曹玉萍 尹 楠

“营改增”对房地产企业会计核算的影响分析

■/曹玉萍 尹 楠

2016年5月1日,我国在全国范围内全面推开“营改增”试点,房地产业、建筑业、生活性服务业、金融业(含保险业)等全部营业税纳税人,纳入试点范围,由原来缴纳营业税改为缴纳增值税。政府出台“营改增”的本意是希望减少企业的税负,对企业发展具有积极作用。本文从会计核算角度剖析税制改革对房地产企业造成的变化和影响,并提出相应的建议。

营改增 房地产企业 会计核算

2016年5月1日起,我国营业税涉及的所有行业都变为增值税。这是我国税法史上的一次重大改革,极大影响了企业和个人。由于房地产业目前已成为我国经济的支柱性行业,本文将具体分析实行“营改增”后房地产会计核算发生的变化、会计处理方法及其对会计核算造成的的影响。

一、房地产企业“营改增”后会计核算发生的变化

(一)会计科目设置发生了变化

房地产企业推行“营改增”之前,贷方记“应交税费——应交营业税”,只设一个二级科目“应交税费——应交营业税”,会计核算比较简单。“营改增”后,即房地产企业缴纳增值税时,还需对购入材料的分配、验工计价等环节进行会计核算,并明细化、具体化核算税金。此外,增值税的核算比营业税复杂,设置了多个二级科目和三级科目,如:“进项税额”、“销项税额”、“已交税金”、“出口退税”、“进项税额转出”等科目。

(二)会计核算原则发生了变化

过去房地产企业实行的营业税属于价内税,而现行的增值税则属于价外税。增值税不再像营业税那样影响一个房地产企业的损益,而是在资产负债表中具体体现出来。增值税的税金实质上最终由购买方承担,真正实行了价税分离,这样就有效避免了重复征税。

(三)会计账务处理发生了变化

房地产企业税改前应交税金由直接根据计税依据计算,税改后则按“购进扣税法”的间接计算。税改后房地产企业会计账户设置、账务处理远比税改前复杂。为了降低纳税成本和纳税筹划,房地产企业会计人员应该认真解读“营改增”的有关法律文件,按照会计基本原理,正确处理税务会计,提高房地产企业会计核算水平。

二、“营改增”后房地产企业会计处理方法

房地产企业超过500万元的纳税人为一般纳税人,没有超过规定标准的纳税人归类为小规模纳税人。

(一)房地产企业一般纳税人会计处理方法:

1.房地产企业进项税额的核算

房地产企业企业购进材料时,

借:物资采购等

应交税金——应交增值税(进项税额)

贷:银行存款等

房地产企业接受加工、修理修配劳务时,

借:委托加工物资等

应交税金——应交增值税(进项税额)

贷:银行存款等

房地产企业购入固定资产时,

借:固定资产

应交税金——应交增值税(进项税额)

贷:银行存款等

2.销项税额的核算

房地产企业销售商品、提供应税劳务时,

借:银行存款等

贷:应交税金——应交增值税(销项税额)

主营业务收入等

房地产企业生产的材料等用于自建工程的,应当视同销售计算应交增值税。

借:在建工程等

贷:应交税金——应交增值税(销项税额)

库存产品等

3.进项税额转出的核算

房地产企业购进的材料改变用途,用于房地产在建工程等时,进项税额应该转入相关科目。

借:在建工程等

贷:应交税金——应交增值税(进项税额转出)

房地产企业在财产清查中发现的材料、产成品盘亏时,应转入“待处理财产损溢”科目,其进项税额也应相应的转入“待处理财产损溢”科目,它的会计分录如下:

借:待处理财产损溢

贷:应交税费——应交增值税(进项税额转出)

库存产品等

(二)房地产企业小规模纳税人账务处理方法

1.购入货物、接受应税劳务

借:材料采购等

贷:银行存款等

2.销售商品、提供应税服务

借:银行存款

贷:主营业务收入等

应交税费—应交增值税

3.缴纳增值税税额的核算

企业按规定预缴增值税时,

借:应交税金——应交增值税

贷:银行存款

次月进行会计结算时收到退回多缴纳税款时,

借:银行存款

贷:应交税金——应交增值税

三、“营改增”对房地产企业会计核算的影响

(一)案例分析

以某房地产公司为例。“营改增”后该公司为一般纳税人。假定该公司当期房地产销售价款15000万元,对应的开发成本为10000万元(含建安成本、土地出让金等)。城建税和教育费附加没有变化仍为10%,不考虑其他因素。“营改增”后,该公司相关计算如下:

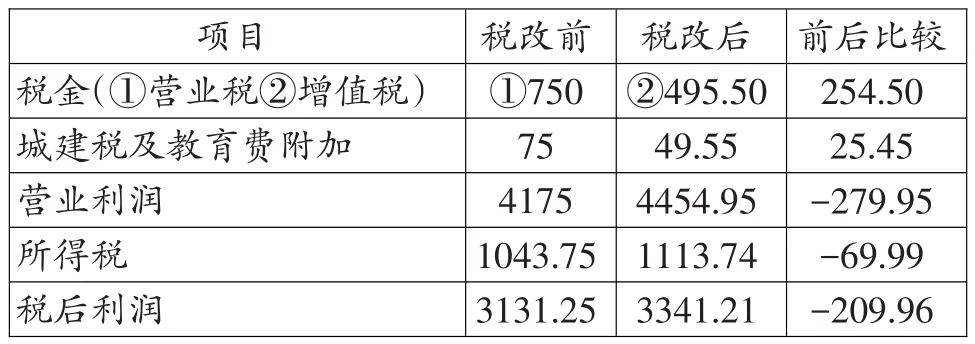

该公司销项税额=15000÷1.11×11%=1486.49(万元);该公司进项税额=10000÷1.11×11%=990.99(万元);该公司应缴增值税=1486.49-990.99=495.50(万元);该公司应缴城建税及教育费附加=495.50×10%=49.55(万元);该公司营业利润=(15000÷1.11)-(10000÷1.11)-49.55=4454.95(万元)或=15000-10000-495.50-49.55=4454.95(万元);该公司应交企业所得税=4454.95×25%=1113.74(万元);该公司税后利润=4454.95-1113.74=3341.21(万元);营业税下该公司相关计算如下;该公司应缴营业税=15000×5%=750(万元);该公司应缴城建税及教育费附加=750×10%=75(万元);该公司营业利润=15000-10000-750-75=4175(万元);该公司应交企业所得税=4175×25%=1043.75(万元);该公司税后利润=4175-1043.75=3131.25(万元)。

税改前后税务、利润对比分析表 单位:万元

从上表中可以看出,如果不考虑其他因素,税改后,增值税比营业税少,城建税及教育费附加也减少,但所得税增加。

实际情况是,由于“营改增”后,企业要缴纳的增值税是价外税,需要从收取的销售款中剥去,如果房地产企业销售价款税改前后相同,税改后实际营业收入减少;由于“营改增”后因购买商品和获得劳务取得的进项税额可以抵扣,故税改后房地产企业营业成本减少;由于“营改增”后应缴城建税及教育费附加税率10%没有变,但增值税比营业税少,城建税及教育费附加也相应减少;由于“营改增”后应缴企业所得税税率还是25%,但营业利润增加了,所以企业所得税也相应增加。

(二)对房地产企业资产负债表的影响

资产类项目。在资产负债表中,资产不再含税了,房价和原料价、劳务价等不变,货币资金和应收账款也不变;由于房地产企业增值税进项税额可以抵扣,使得开发成本降低,库存商品房成本也降低,存货减少,最终流动资产减少。

负债类项目。在案例中,该房地产企业应交增值税495.50万元,税改前应交营业税750万元,应交增值税少于应交营业税,并且应交所得税也因税改后利润的减少而减少,所以应交税费总额减少,流动负债减少。

所有者权益类项目。在案例中,该房地产企业似乎税后利润增加了,这是假设营业收入相等,实际是增值税是价外税需要扣除,“营改增”后房地产企业实际营业收入减少,这就导致了利润总额的减少,净利润也相应减少。

(三)对房地产企业企业利润表的影响

在上述的所有者权益类项目已做了相关分析。由于增值税房地产企业属于价外税,营业收入不含增值税税额,导致产值下降,对房地产企业规模产生较大的影响。“营改增”后房地产企业成本不含增值税税额,但受房地产企业的采购模式和供货对象等影响,导致抵扣率过低,从而成本的下降低于收入的下降,最终利润指标也相应下降。

(四)对房地产企业现金流量表的影响

由于房地产企业出售商品、提供劳务取得的现金和购买商品、接受劳务支付的现金和税改前一样,但在经营活动中支付的税费增加,即应交增值税,所以在经营活动中产生的现金流量净额减少,但对外投资活动和筹资活动不受影响产生的现金流量不变。

四、“营改增”后房地产企业会计核算的建议

(一)加强房地产企业财务人员的培训力度,提高财务人员的税务意识

由于长期使用营业税,可能对税务的发票重视度不够,因此,房地产企业需要加强对财务人员的培训工作,特别是会计人员的培训,重点培训企业财务人员学习增值税的会计核算知识,提高税务意识,尤其是重视增值税专用发票的管理和使用。

(二)优化内部管理,提高房地产企业会计核算水平

“营改增”的实行影响到了房地产行业的营销、发展和会计核算等很多方面,是对房地产企业发展的一项重大挑战,加剧了房地产企业会计核算机制的压力。因此,为了减少“营改增”实行对房地产企业带来的负面影响,房地产企业的会计核算人员应该改善企业的会计核算机制,通过学习、借鉴国外企业的会计核算机制,根据实际情况对房地产企业的会计核算机制进行更新,不断提高房地产企业的整体管理水平。

(三)强化房地产企业税收筹划,减轻纳税负担

“营改增”的实行对于大多数房地产企业来说,已经不适用原来的税收筹划方案了,必须根据增值税的性质以及房地产企业的现状,修改税收筹划方案或者制定新的税收筹划方案。通过合理完善的手段进行税收筹划从而减轻房地产企业的税负,尽可能从一般纳税人处购买商品和劳务,这样,相应的进项税额就可以抵扣了,无形之中会给房地产企业带来竞争优势。

[1]张运贤.刍议“营改增”对房地产企业未来影响及对策〔J〕.会计师,2014(14).

[2]黄玲,向文彬.论“营改增”对房地产企业的影响〔J〕.财会月刊,2015(21).

[3]晏晓波.“营改增”对企业财务管理的影响〔J〕.财会通讯,2015(08).

F275.2

A

1004-6070(2017)11-0039-03

安徽省教育厅人文社会科学重点研究项目,安徽省建筑经济与房地产管理研究中心重点研究项目(项目编号:SK2016A0234)。

◇作者信息:安徽理工大学安徽理公置业有限责任公司

◇责任编辑:焦 岩

◇责任校对:焦 岩