现行个人所得税制度存在的问题及改进探析

□李美英

现行个人所得税制度存在的问题及改进探析

□李美英

一、我国个人所得税实施的情况

税收是一个国家公共财政最主要的收入形式和来源。税制改革一直是我国经济改革的重点,而个人所得税也在逐步成为重要税种。

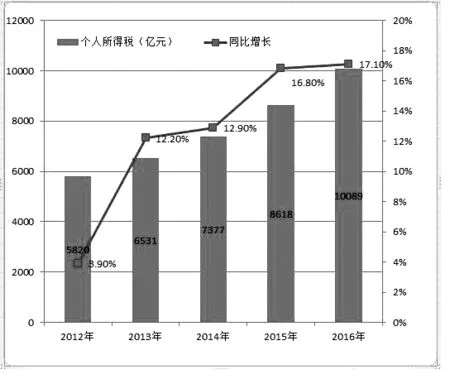

(一)近年个人所得税收入及增长情况

根据财政部2017年1月公布2016年财政收支情况,去年我国个人所得税收入10089亿元,首超万亿。个人所得税同比增长17.1%。近年的数据显示,2012年收入5820亿元,同比增长3.9%;2013年收入6531亿元,同比增长12.2%;2014年收入7377亿元,同比增长12.9%;2015年个人所得税收入为8618亿元,同比增长16.8%;近几年来个人所得税收入一直保持较高速度增长。

2012-2016年我国个人所得税征收情况走势

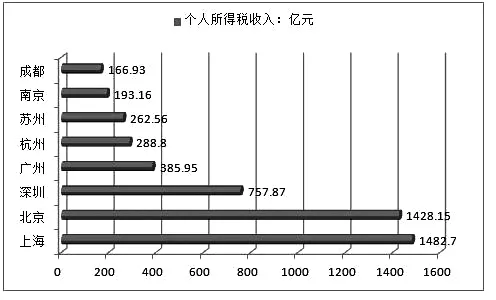

(二)各地区个人所得税收入情况

2016年,从全国各地区个人所得税收入情况看,两个城市的个人所得税收入超过千亿元,其中上海以1483亿元的收入位居榜首,北京为第二,收入额为1428亿元。深圳位居第三,其个税收入758亿元,深圳的人均创税水平较高。位居第四的是广州,其个人所得税收入为386亿元。

排名前四的城市个人所得税收入之和为4055亿元,占全国10089亿元的40%,体现了个人所得税收入区域的集中性。

2016年主要城市个人所得税收入情况

(三)个人所得税改革情况

随着我国经济的不断发展,人们的收入水平在不断提高,并且收入的来源呈现出多样化,现行的个人所得税制度虽历经改革但仍然没有充分体现公平的原则。在2017年3月召开的两会上,个人所得税改革再次作为焦点被提议,个人所得税调整不仅仅关系到个人,更关系到国家收支平衡。3月7日,财政部部长肖捷在两会新闻发布会上说到“目前,个人所得税的改革方案正在研究设计和论证中”。但时至今日,个人所得税改革依然犹抱琵琶半遮面,个人所得税法草案还未出台。在公布的2017年立法计划中,个人所得税法(修订)工作没有列入全面深化改革急需项目,也没有列入力争年内完成的立法项目,个人所得税改革之路任重道远。

二、我国现行个人所得税制度存在的主要问题

(一)征收项目少

我国现行的个人所得税主要是分类征收,将个人所得税划分为十一类,分别是工资、薪金所得;个体工商户的生产、经营所得;对企事业单位的承包经营、承租经营所得;劳务报酬所得;稿酬所得;特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得;其他所得。在以前,人们的收入来源单一,这些个人所得税种类完全可以涵盖不同来源的收入。但是随着经济的发展,公民个人收入渠道多元化,比如电子商务线上的收入等新型收入,原先的征收项目已经不能涵盖,个人所得税征收种类出现了漏洞,纳税人的某些收入并不包括在现有的计征种类中,使得部分所得游离在税收之外,导致了税收的流失。

(二)税率设置不合理

由于不同征税项目的税负不一致,导致了同样的收入缴纳的税收差别较大,税收对于收入的调节出现了失衡的现象。例如:假设甲、乙、丙、丁四位公民全年所得均为12万元,工资所得费用扣除标准按照3500元/月计算,不考虑各项社会保险费;个体户费用标准按42000元/年计算,成本费用扣除按照全年所得额的15%计算。

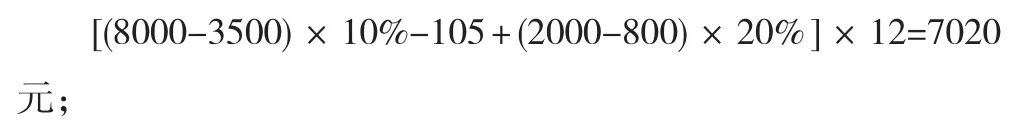

假设甲每月所得中8000元来源于工资所得,2000元来源于劳务报酬所得,则甲每年应纳个人所得税为:

乙每月10000元的收入均来源于劳务报酬所得,则乙每年应纳个人所得税为[(10000-2000)×20%]×12=19200元;

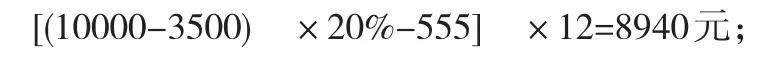

丙每月10000元的收入均来源于工资所得,则丙每年应纳个人所得税为:

丁每年120000均为个体户经营所得,则丁全年的个人所得税为:(120000-42000-120000×15%)×20%-3750=8250元。

从以上计算结果可以看出,甲每年纳税最少,而乙纳税最多,其纳税金额超出甲173%。充分说明同样的收入在以不同的税目计算情况下税负相差较大。

(三)计征方法不合理

我国对纳税义务人的征税方法有三种,分别为按次计征、按月计征和按年计征。从原理上看,不论采用什么计征方式,应该不影响纳税人应缴纳的税额,但是目前我国个人所得税却出现了由于计征方法的不同,计算出的应缴纳税额不同的情形。以劳务收入为例进行说明:如科技人员张某受聘外单位进行项目的研发,项目研发一次收到劳务报酬40000元,如果张某一次性申报纳税,其应纳税额=40000×(1-20%)×30%-2000=7600元;如果该报酬是在两个月收到,假定每次收到20000元,每次应纳税额=20000×(1-20%)×20%=3200元,两个月应纳税额为6400元;同一笔劳务报酬收入由于收入分次并分月与在同月相比相差1200元。

产生以上差别的原因在于对劳务报酬收入由于不同的收入金额采用了不同的计征方法。根据个人所得税规定,对个人的劳务报酬收入较高的采用加成征收:如应纳税所得额一次为20000-50000元的部分,按照原应纳税额加征5成,即此时的应纳税额=收入×(1-20%)×30%-2000。超过50000元的部分,加征10成,即此时的应纳税额=收入×(1-20%)×40%-7000。在上述案例中,科技人员张某如果是一次性收到劳务报酬,则其应纳税所得额适用加征5成的规定,如果是分两月平均取得所得,则其应纳税所得额不适用加征5成的规定,两者的差额=(32000-20000)×20%×50%=1200元,就是由于其收入分别在不同月份取得,而适用了不同的计算方法造成了税额不同的情况。在这种情况下,企业或个人会出于避税考虑在收入的取得上进行安排以采用低税额的计征方式,这种人为分解收入的情形造成了个人所得税的流失。

(四)征收管理制度存在不合理

目前我国个人所得税采用的是分类所得课税模式,更多的采用代扣代缴的方式,在计算个人所得税时是以个人为纳税单位。然而,个人是存在于社会的,其许多社会行为都是以家庭为基本单位进行的,只考虑个人的收支情况不能合理地显示出每个人的纳税能力。比如有的家庭既需要赡养老人,抚养两个孩子,又肩负有住房贷款,显然这样的家庭税负应该低于同等条件下无住房贷款的其他人。例如:A和B每月工资收入均为8000元,缴纳的个人所得税均为(8000-3500)*10%-105=345元,A每月的生活费为2500元,剩余的钱存入银行,则A每月的税收占A税前收入余额的6.27%,而B每月除2500元生活费外,额外还有4000元的住房贷款,二胎额外支出生活费1000元,则B每月的税收占B税前收入余额的69%。从上述案例可以看出,同样的收入由于纳税标准相同而使得不同纳税能力的人在实际缴纳税收时是相同的,对于B来说税收占到税前收入余额的比重相比A大很多,这也就导致了税收实质上的不公平。

(五)征收管理渠道监管缺失

目前个人所得税几乎沦为“工资税”,有数据显示,工薪所得项目个人所得税收入在个人所得税收入中的占比2009年是63%,而涵盖高收入人群的“其他征税项目”,如劳务报酬所得、稿酬所得、承包承租经营所得等项目,其收入占比仅达11%。人民网—财经频道2014年9月报道,工薪所得项目个人所得税收入在个人所得税收入中的占比2012年是60%,2013年是62.7%,长期以来,我国的个税几乎沦为“工资薪金税”,而工资薪金中中低收入者税收贡献率达65%左右。而在发达国家,中低收入者个税贡献率一般不足30%。虽然国家近年来多次提高起征标准,但这一问题仍没解决。造成这种局面的原因在于工资、薪金所得单位发薪水时财务代缴代扣,很少有漏网之鱼。而其他的项目由于征收渠道的监管缺失等原因,大多数都存在漏网之鱼的情况。

(六)结算方式存在漏洞

目前我国在课征个人所得税时主要还是依靠现金结算,银行卡和电子支付业务不够成熟,部分所得不能置于征税机关的监管之下,这就导致了税收的大量流失,税收的流失会使得我国财政收入进一步减少。而个人所得税会间接起到缩小贫富差距的作用,在二次分配的过程中能够通过调节收入分配缓和社会矛盾,个人所得税问题不解决,最终会成为社会不稳定的因素,拉大贫富差距。

三、完善个人所得税制度的建议

税制结构并非一成不变,而是随着社会的不断发展进行变化。在进入工业社会之后,税收结构主要经历了三大阶段:一是工业化初期以增值税为主的税收阶段,二是工业化时代以个人所得税为重点的税收阶段,三是后工业化时代以消费税为重点的税收阶段。目前我国正处于从工业化初期到工业化完成阶段之间,税收结构仍以企业增值税为主,目前个人所得税收入的占税收收入总额呈现不断增长的趋势,其收入的绝对额也达到了一个新水平,应进入以所得税为主的第二个阶段。为了能让税收真正发挥调节收入的作用,从而让公民有更满意的收入,更可靠的保障,个人所得税改革要按照最符合经济规律的方法去调整,需要从以下几个方面对个人所得税制度进行完善:

(一)增加征收项目

随着人们收入来源的逐渐多样化,现有的征税项目已经不能涵盖纳税人的各项所得。在此情况下,需要扩充原有的个人所得税征收种类,挖掘现有的一些隐蔽性的收入,比如企业通过微信红包或者第三方支付平台发放的年终奖等。根据人们收入的来源细化个人所得税征收的种类从而减少税收流失。

(二)完善税务机关稽查和核算制度

税务机关要健全稽查和核算制度,准确掌握纳税人的各种收入来源,定期核查企业的税收情况以及企业相关的会计账目,严格监控企业以及纳税义务人的各项所得,防止出现漏洞。税务征管机关要与银行、政府机关等建立信息资料库并实时共享,及时更新纳税人的信息资料,实时、全面、准确地收取个人所得税。在征收环节要加强现金管理,减少现金流通,将税收直接与税务机关的征税系统进行挂钩,采用电子直接支付的形式减少税收流失。

(三)合理设置税率以及计税方法

最近几年个人所得税改革,主要是围绕工资薪金收入进行改革,提高工资薪金的扣除费用标准,从开始的800元上升到2000元并进而上升到3500元。但相对应的劳务报酬的扣除标准却一直维持在800元的水平,在这种情况下,就使得同样金额的收入按照两种税目计算应纳个人所得税金额差距较大。在以后的个人所得税改革中针对不同的所得项目应该合理设置税率以及扣除标准,使得不同纳税种类应纳个人所得税之间的差距尽量缩小。同时为了避免高收入者通过分解收入以规避个人所得,应该加强对纳税人所得的监管,使个人所得税真正发挥其职能。

(四)实行综合与分类相结合的个人所得税制度

从根本上来说,现有税收制度需要重新构建,实行综合与分类相结合的混合模式势在必行,这也就意味着,甄别不同的纳税人来分别设定扣除标准、纳税期限和税率标准等,使个人所得税税制更加公平合理,并在经济调节中发挥更为有效的正面作用。

按照这种混合所得税模式,需要对不同所得进行合理分类。建议:属于劳动报酬所得和有费用扣除的应税项目,如工资薪金、劳务报酬、个体工商业户的生产经营所得、对企事业单位的承包承租经营所得、稿酬所得、特许权使用费等项目,可以考虑实行综合所得征税;属于资本性所得的,如利息、股息、红利所得、财产转让所得等,可实行分类所得征税。

对于实行综合所得征税的项目,将各类收入所得按年度进行综合计征,以家庭为单位综合考虑应纳税所得额,部分专项因素进入税前扣除范畴。比如个人职业发展、再教育事项;基本生活、一套房按揭贷款利息要扣除;要抚养一个孩子,是义务教育阶段还是高中大学阶段可以扣除;还有家庭赡养情况,都需要综合加以考虑。实行综合所得征税,需要建立和完善个人收入和财产的信息系统。信息系统的完善不仅需要国家在政策层面制定相关的制度,同时也需要纳税人主动提高自己的纳税意识,完整申报自己的应纳税所得额。

个人所得税改革任重而道远,当务之急必须健全我国的个人所得税法律,提高每个人的纳税意识,加强征税机关的监管,实行综合与分类相结合的个人所得税制度。以此才能够真正发挥个人所得税在税收中的积极作用,才能够保证个人所得税的整体公平,在二次分配的过程中起到调节两极分化,缩短贫富差距的作用,从而助推中国经济这艘巨轮乘风破浪,扬帆远航。

四、结论

随着我国经济的不断发展,人们的收入水平在不断提高,并且收入的来源呈现出多样化,现行的个人所得税制度的改革势在必行。目前实行的分类所得税模式应该向综合和分类相结合的混合模式进行转变,在改革中应该考虑经济发展的现状,兼顾科学和平等的原则,完善个人所得税制度,通过宽税基和严征管,积极发挥个人所得税少收入的再分配功能,以更有力度的直接税调节收入分配、缩减收入分配差距、促成社会和谐,助力共同富裕。

作者单位:山西天扬君合税务师事务所有限责任公司

责任编辑:郑红梅