公司债券与价值创造:融资效应抑或治理效应?

白 俊 宫晓云

(石河子大学经济与管理学院/公司治理与管理创新研究中心,新疆 石河子 832000)

公司债券与价值创造:融资效应抑或治理效应?

白 俊 宫晓云

(石河子大学经济与管理学院/公司治理与管理创新研究中心,新疆 石河子 832000)

本文以2004—2014年中国A股制造业上市公司为研究样本,利用2007年《公司债券发行试点办法》颁布这一准自然实验,实证检验了公司债券对价值创造的影响及其作用机制。研究发现,公司债券融资能够带来价值创造、促进公司价值的提升;进一步探究公司债券融资促进价值创造的作用机制,发现公司债券融资在民营企业中主要发挥融资效应,在国有企业中则显著地表现为治理效应。因此,应大力发展公司债券,从而缓解企业融资约束、强化公司治理。

公司债券;价值创造;融资效应;治理效应

一、引言

债券融资作为公司直接融资的重要手段,具有不可替代的作用。一方面,债券市场能够避免企业对银行信贷的过度依赖;另一方面,融资渠道的增加可以完善多层次资本市场体系,起到促进经济发展的积极作用。然而,公司债券却是我国资本市场的一块“短板”。直到2007年8月14日《公司债券发行试点办法》颁布后,债券市场才有了新的突破:当年9月24日,长江电力成为我国第一家正式发行公司债券的上市公司,融资额达到40亿元。随之而来的问题是,公司债券这一融资渠道的增加能否促进公司价值的提升?其中的作用机理又是什么?

本文从以下两方面考虑了公司债券融资对价值创造的影响:其一,融资方面,在以银行为主导的金融体系下,单一融资渠道与信贷歧视,使得我国多数公司面临融资约束问题。相关研究发现,融资约束的存在使得外部融资依赖强的公司投资偏离最优投资水平,不利于公司业绩的提升和经济的发展(李科和徐龙炳,2011)。公司债券融资渠道的增加对于那些具有发展前景而对外部具有较强融资依赖的公司来说,无疑是一种有效补充。其二,治理方面,研究表明银行预算软约束下的利益共谋增加了公司的代理成本,引起治理机制的弱化(申宇和赵静梅,2016),而公司债券具有硬约束力的特征,进而提升公司治理水平。

具体而言,本文在一个准自然实验的框架下,考察公司债券融资对价值创造的影响。结果发现,公司债券融资能够显著促进公司的价值创造。进一步探讨公司债券融资的作用机制,发现公司债券融资在民营企业中主要发挥融资效应,而在国有企业中则显著地表现为治理效应。本文尝试从国有和民营企业固有的产权差异给出一定的解释。本文的主要贡献在于:首先,通过直接考察公司债券融资的经济后果,从而为公司债券市场发展对经济增长的影响提供微观层面的经验证据;其次,从融资约束和代理成本的角度分析了公司债券融资对公司价值的作用机制,有助于全面认识公司债券融资的经济后果;最后,通过区分产权性质,发现公司债券存在的不同作用机制。

本文剩余部分安排如下:第二部分是制度背景、理论分析与研究假说,主要从融资约束和代理问题的角度,探讨上市公司债券融资变化对价值创造的作用机制;第三部分是实证检验结果及其分析;第四部分进一步实证检验了作用机制;最后是结论与启示。

二、制度背景、理论分析与研究假说

(一)制度背景

2007年8月14日,中国证监会颁布了《公司债券发行试点办法》(以下简称《试点办法》),由于这一政策对企业而言是严格外生的,因此为本文的研究提供了理想的自然实验场景。一是《试点办法》的目的在于改变直接融资与间接融资比例,均衡和维护金融市场的整体稳定。在《试点办法》实施以前,发债主体基本为股份有限公司、国有独资公司和两个以上的国有企业或者其他两个以上的国有投资主体投资设立的有限公司,而诸多面临融资约束的其他类型企业却被排除在外。《试点办法》实施以后,整个债券市场迎来了发展的转机:债券发行主体和发行规模均得以扩大,从而使得真正意义上的公司债券进入我国资本市场(詹雷和任永鸿,2014;刘清江和漆鑫,2009)。可见,2007年《试点办法》的颁布对我国公司债券市场的发展有着重要意义。二是由于公司债券的实质仍是一种外部融资方式,因此我们有理由相信,《试点办法》的实施对外部融资依赖程度不同的公司具有完全不同的影响,即相比《试点办法》实施之前更少依赖外部融资的公司,更多依赖外部融资的公司受到的影响会更大。

(二)公司债券与价值创造

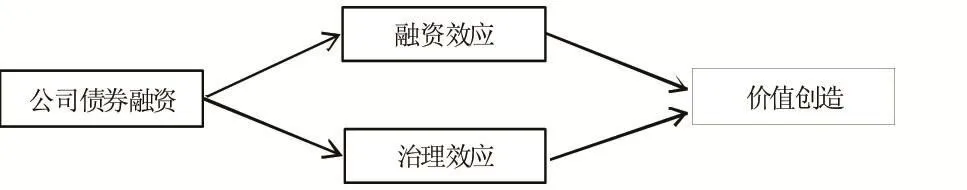

融资活动作为微观企业主体发展的基础,其重要性自不待言。但由于我国金融市场的发展极为不平衡,银行体系尤其是国有银行主导了金融市场,导致金融工具不够丰富、融资渠道较为单一,诸多企业时常面临融资约束问题。因此,积极扩大直接融资、扩大债券融资规模、丰富债券种类、完善多层次资本市场体系,才能更好地满足企业多样化的融资需求、提高价值创造的空间。一方面,推行公司债券这一直接融资增加了潜在的融资渠道,企业可以根据自身实际情况对不同渠道的资金进行合理安排,提高资金的配置效率。因此可以预期,公司债券融资带来的融资效应,能够部分缓解公司的融资约束。另一方面,中国所特有的制度架构使得公司债券融资的硬约束力在公司治理问题上也具有重要意义。这种硬约束在市场环境完备的情况下能够发挥破产威胁、财务约束和相机治理的作用,对于降低企业决策成本、平衡治理结构主体间的利益、约束管理层无效的决策有着重要意义,有利于提升公司的价值创造。因此可以预期,公司债券融资能够有效降低代理问题、发挥治理效应。综上,公司债券融资带来价值创造可以通过以下两条途径实现:融资效应与治理效应。

综上所述,本文提出假设1:公司债券可以带来价值创造,且主要通过融资效应和治理效应两种途径。

1.公司债券与价值创造——融资效应。银行占据我国金融体系的主导地位,导致对不同所有制企业存在信贷歧视的现象(方军雄,2007)。国有企业享有更多的政策扶持,因此,政府干预能够在较大程度上影响银行的信贷决策。同时,国有企业肩负的“政策性负担”使其具有较低的债务违约风险。因此,银行愿意将更多的信贷配给国有企业。当存在这种非经济配置局面时,就会损害那些经济上更有效率但缺乏必要关系的民营企业的融资优势。因此,加强资本市场的发展就尤为重要。积极发展公司债券不仅是对直接融资与间接融资比例的一种平衡,也是对金融市场化的进一步深化,它将使得资本市场的资源配置功能更为有效。

通常而言,对资金需求强烈的公司,留存收益往往不能满足其快速发展的需要,此时公司就会更倾向于外部融资(Hale等,2008;Spiros等,2006),发行债券的公司被认为具有更多的成长机会(Altunbasa等,2010)。公司债券这一直接融资方式不仅增加了公司的潜在融资渠道,对于银行信贷为主导的金融环境而言,还构成了经济上的帕累托改进(刘彩晖和侯利,2003),进而促进资源的有效配置。发行公司债券作为上市公司融资结构的一种转变形式,实现了对银行信贷到债券融资的替代(Becker等,2014),以及从一定程度上对公司的资本结构进行优化、降低企业的融资成本(即公司债券融资金额越大,其单位融资成本就越小)。潜在融资渠道的增加对于企业扩大再生产以及投融资等经济活动有着重要的意义。

因此,提出假设2:在其他条件不变的情况下,相对于国有企业,公司债券的融资效应主要体现在民营企业中。

2.公司债券与价值创造:治理效应。委托代理理论表明,公司所有权和经营权的分离,不可避免地产生了逆向选择和道德风险等机会主义行为。企业管理层在利己主义驱动下,将会违背契约设定、损害股东利益,代理问题随之产生。此外,在中国的独特背景下,企业所有权性质(按所有权性质,大致可分为国有与非国有两类)还将在很大程度上影响公司的治理效率。诸多文献研究表明,国有企业承担了更多的政府职能,因此会存在较多的预算软约束。相对于国企的所有者缺位,民营企业的产权较为清晰、自主性经营更强。

Stulz(1990)认为债务融资能够增加经理层固定偿付利息的资金支付约束,减少控制的自由现金流量,避免了非效率投资。Isagaa(2009)注意到具体债务融资契约破产成本的治理作用。国有企业面临所有者缺位的局面,预算软约束较强,管理层没有足够的动力改善或提高经营效率,从而代理问题突出(方红星和金玉娜,2013),管理层还可能受到政治晋升的影响进行过度投资(许小年,2000;孙铮等,2005)。综上可知,国有企业的管理层缺乏有效监督,预算软约束下的利益攫取(经济利益、政治利益)将会削弱公司创造价值最大化。公司债券承诺在一定期限内还本付息,受社会广泛监督,具有较强的硬约束力,进而缓和代理冲突(陈耿和周军,2004)。因此,发行公司债券的债务融资硬约束将有利于加强管理层履行契约,提升企业的经营业绩。

因此,提出假设3:在其他条件不变情况下,相对于民营企业,公司债券的治理效应更多地体现在国有企业中。

三、实证检验与结果分析

(一)模型设定和变量定义

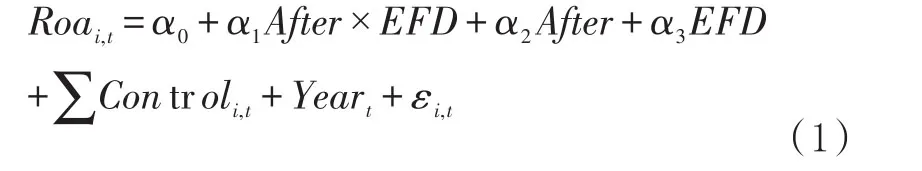

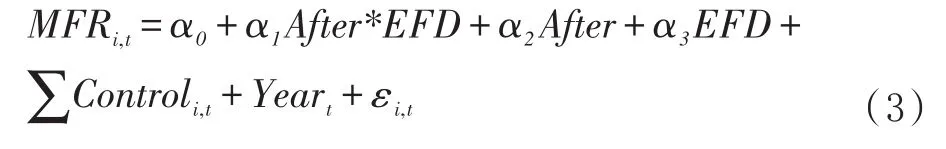

结合前文分析,为检验公司债券这一融资渠道的增加能否带来价值创造,本文参照李科等(2011)的做法,使用面板数据的双重差分方法进行估计,具体计量模型如下:

其中,下标i表示公司;t表示年度;被解释变量为公司价值创造,使用资产回报率(Roa)度量;ε为随机误差项;解释变量为交互项After×EFD,用它度量剔除混杂因素的作用后,公司债券融资为企业带来价值创造的净效应。如果公司债券试点办法的颁布导致的公司债券融资增加,可以带来价值创造,那么α1应当显著为正。其中,After是表示《试点办法》是否发布的虚拟变量。如果时间处于2007年及其以后,After取值为1,否则为0;EFD为公司对外部融资依赖程度的虚拟变量,借鉴喻坤等(2014)的做法,以企业的外部融资依赖与当年该行业的中位数相比,具有外部融资依赖为1,否则为0,具体定义如表1所示。为了准确识别公司债券融资对价值创造的影响,本文统一使用2007年以前的行业外部融资依赖度。

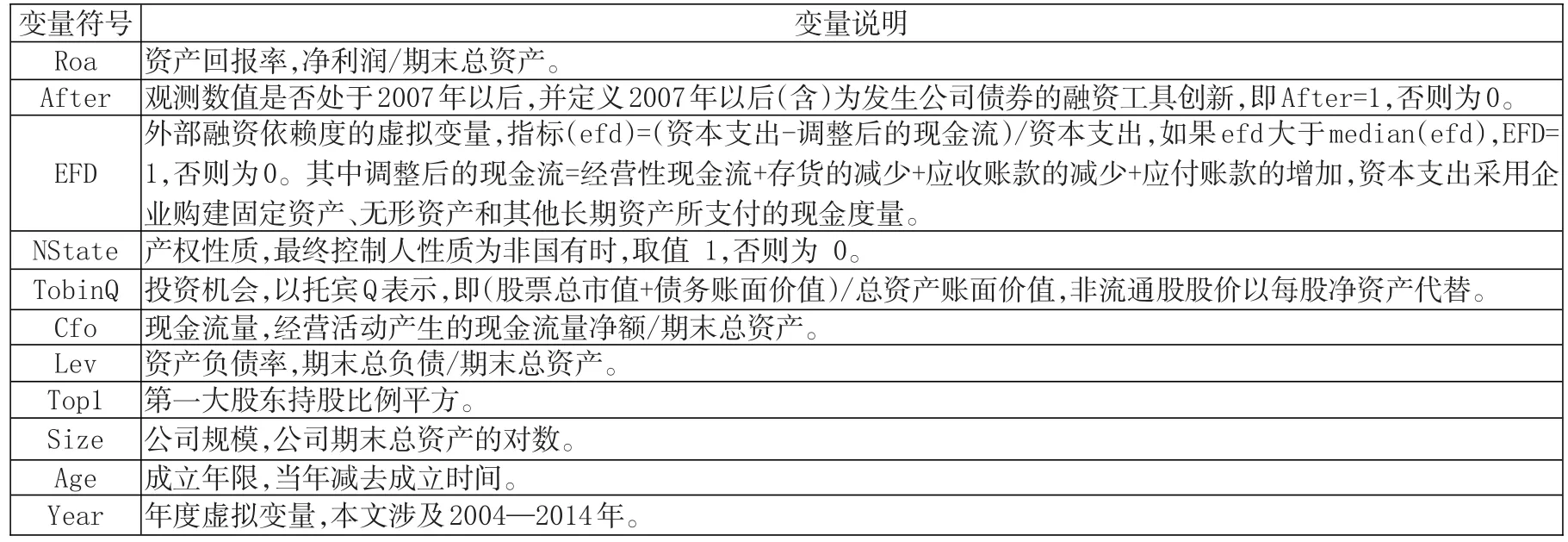

此外,根据现有研究,本文还控制了如下变量:投资机会(TobinQ)、经营活动现金流量净额(Cfo)、第一大股东持股比例(Top1)、公司规模(Size)、成立年限(Age)、资本结构(Lev)以及年份(Year)等,主要变量的说明如表1所示。

表1:主要变量说明

(二)样本来源和数据描述

公司债券自2007年正式开始试点发行,本文选取2004—2014年全部A股制造业上市公司作为样本,同时按照研究惯例,对样本进行了以下处理:(1)剔除了金融保险行业、资产负债率大于1、当年IPO的样本;(2)消除极端值影响,对公司层面连续变量进行1%—99%的缩尾处理。本文最终得到6231个公司年度面板数据。本文数据来源于国泰安数据库,统计分析所使用的软件为Stata14.0。

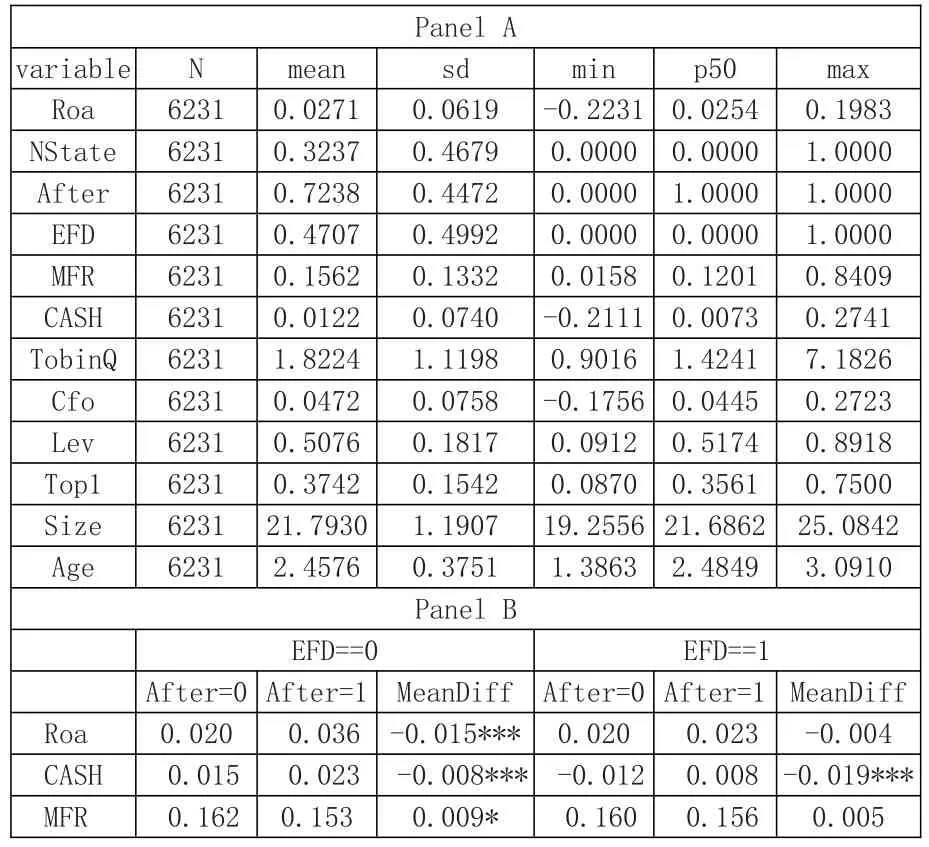

1.描述性统计。表2 Panel A是对主要变量的描述性统计。用资产回报率(Roa)度量公司的价值创造,均值约为3%;外部融资依赖EFD均值为0.4707,表明样本中约有47%的样本公司为外部融资依赖程度较高的公司。本文其他控制变量的分布与现有文献基本一致。表2Panel B展示了价值创造(Roa)的均值差异性检验。从表中可以看出,2007年公司债券办法颁布后,上市公司的价值创造显著增加,但不同外部融资依赖程度的公司有所差异。

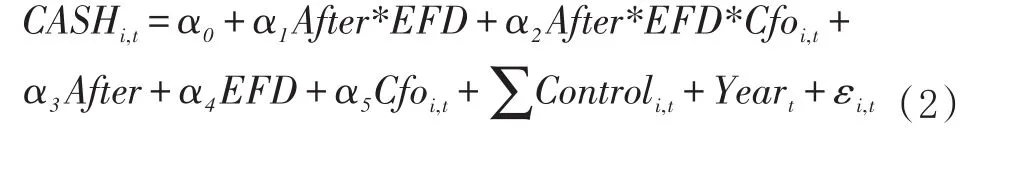

2.相关性分析。表3报告了主要变量的相关性系数。从中可以看出,价值创造(Roa)与公司债券(After)呈现显著的正相关关系,表明公司债券融资在一定程度上促进了公司价值的创造;外部融资依赖度高(EFD)与价值创造(Roa)呈现负相关,表明融资约束不利于公司的价值创造;公司债券(After)与外部融资依赖度(EFD)负相关,表明公司债券融资在一定程度上能够缓解融资约束。此外,自变量之间的相关系数较小,大致范围在0.001—0.5之间,表明自变量基本上不存在多重共线现象。

(三)回归结果和稳健性检验

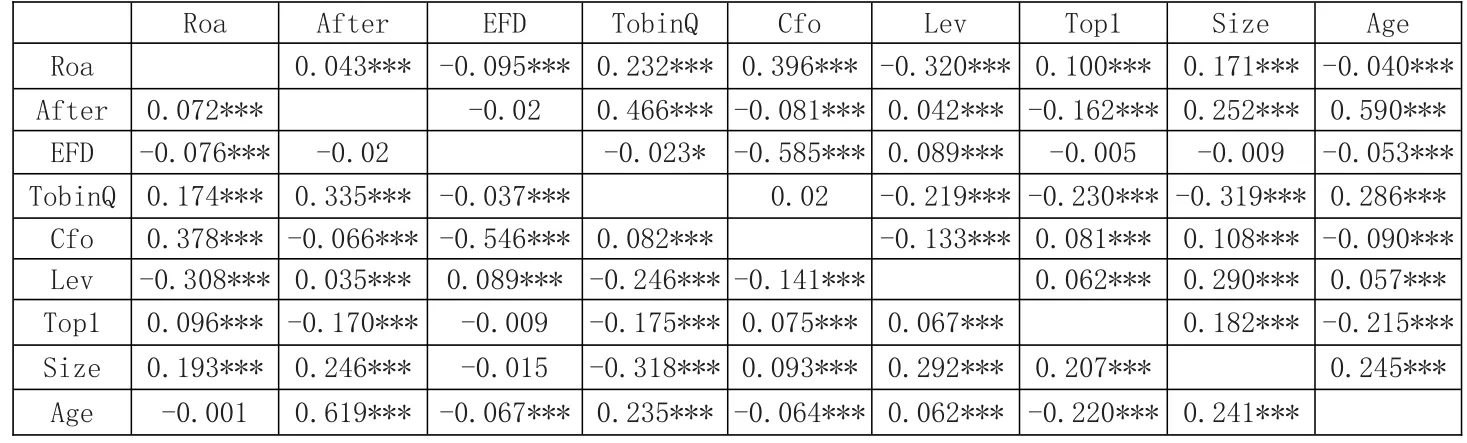

1.基本结果。本文主要关心2007年公司债券融资渠道增加后公司价值创造的变化,并结合中国上市公司固有的产权性质差异作为分组标准。表4是公司债券对价值创造的基本回归结果。从表4中可以看出,对全样本以及民营企业、国有企业子样本而言,After×EFD与Roa的回归系数均在1%的水平上显著为正,表明公司债券这一潜在融资渠道的增加能够对价值创造(Roa)产生显著的正面影响,即公司债券融资能够促进价值创造,这与本文的假设1相符。为了避免可能存在的内生性问题,使用下一期的总资产收益率Roat+1作为被解释变量,结论类似。

表2:主要变量的描述性统计

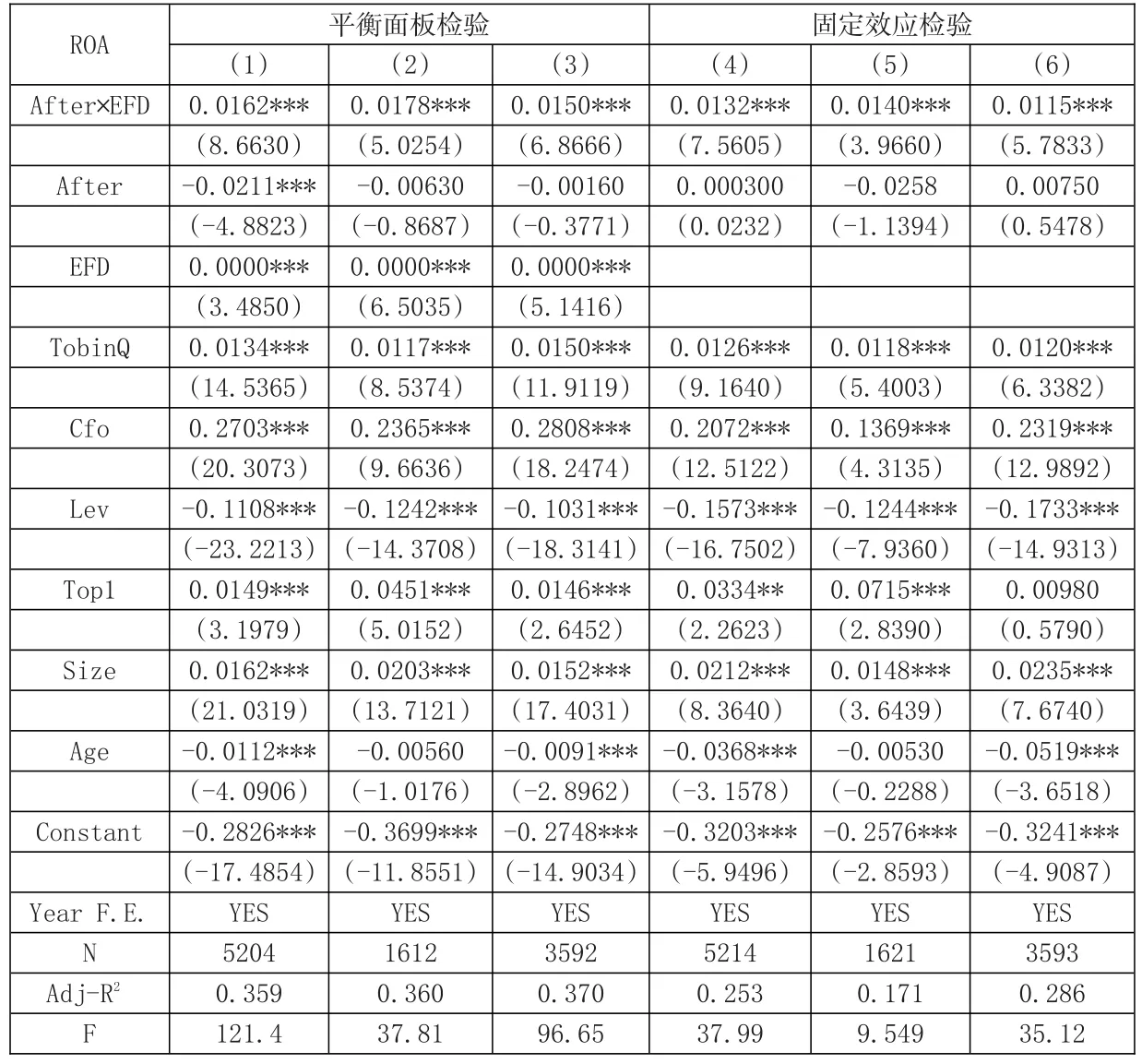

2.稳健性检验。为了测试上述结果的稳健性,本文进行如下检验:其一,使用净资产收益率衡量价值创造;其二,金融危机可能对公司融资行为和价值创造同时带来影响,因此删除2008年的样本,重新回归;其三,中央企业和一般国有企业有所差异,往往属于国民经济命脉,受到较为严格的管制,删除此类样本;其四,使用2004—2014年的平衡面板数据进行回归;其五,使用固定效应结合双重差分方法进行回归。上述结论均无实质变化,表5列示了部分稳健性检验的结果。

四、进一步讨论:机制分析

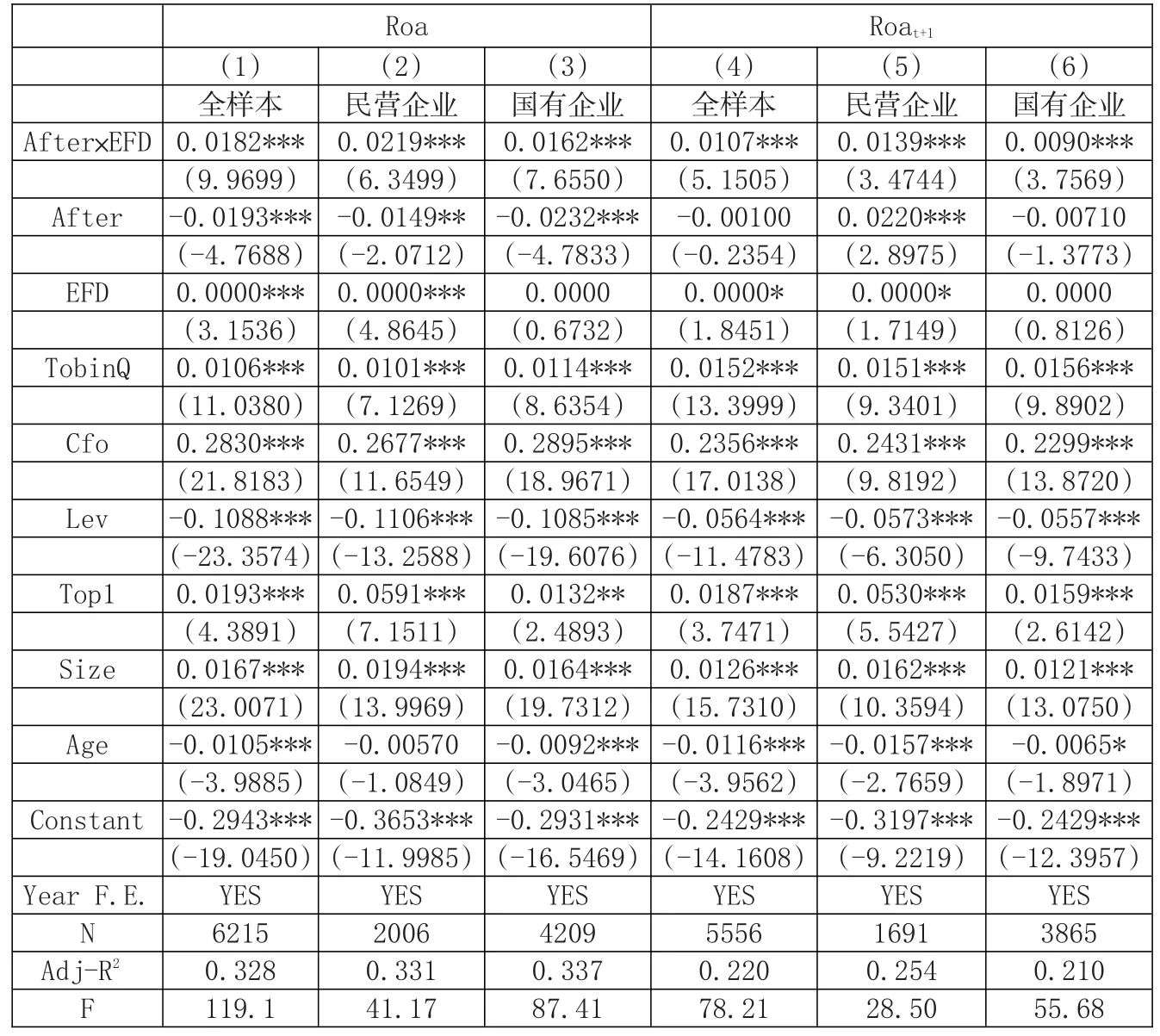

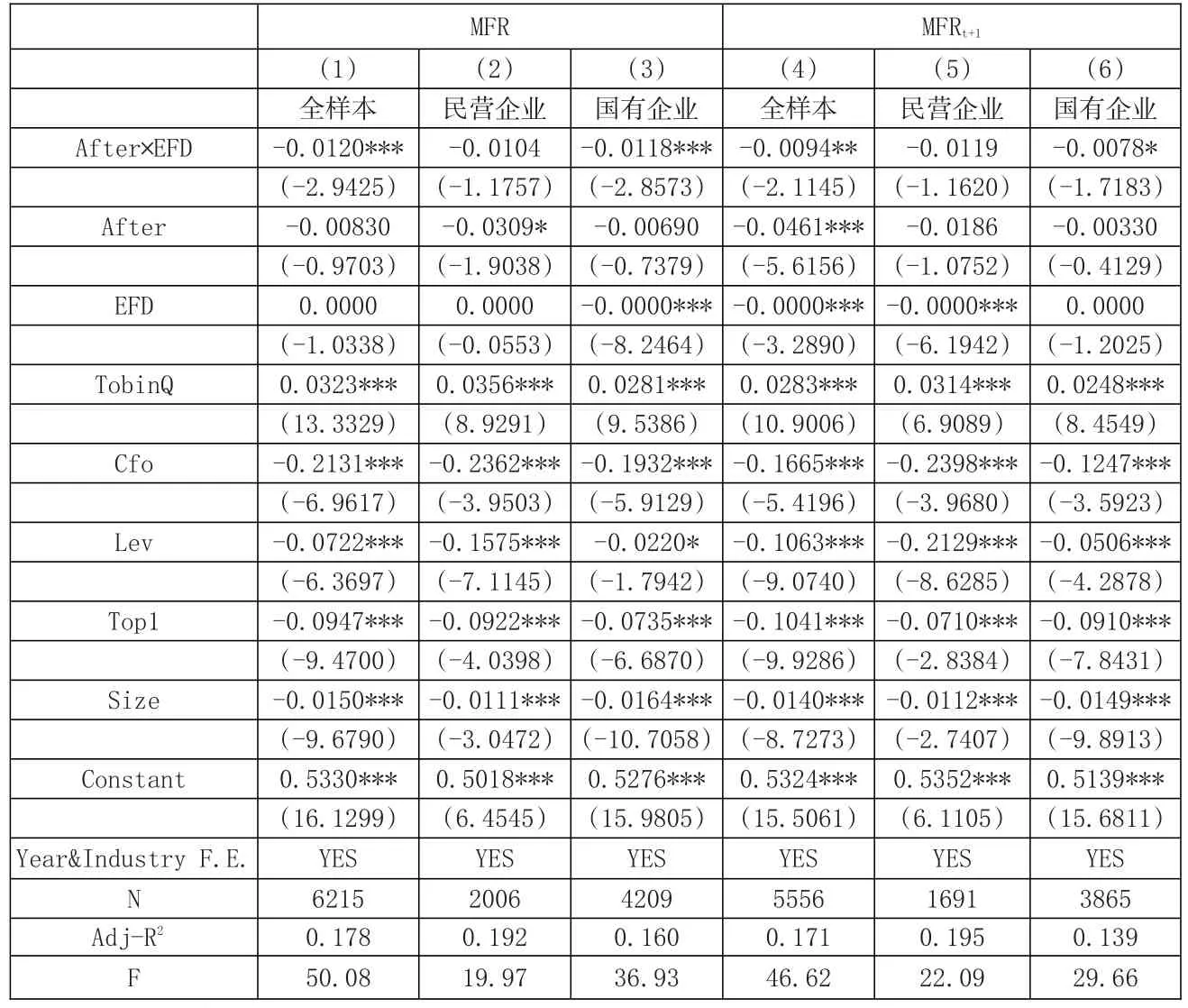

为进一步探讨公司债券对价值创造的作用机制是融资效应还是治理效应,设定如下计量模型:

表3:相关系数表

表4:公司债券对价值创造的基本回归结果

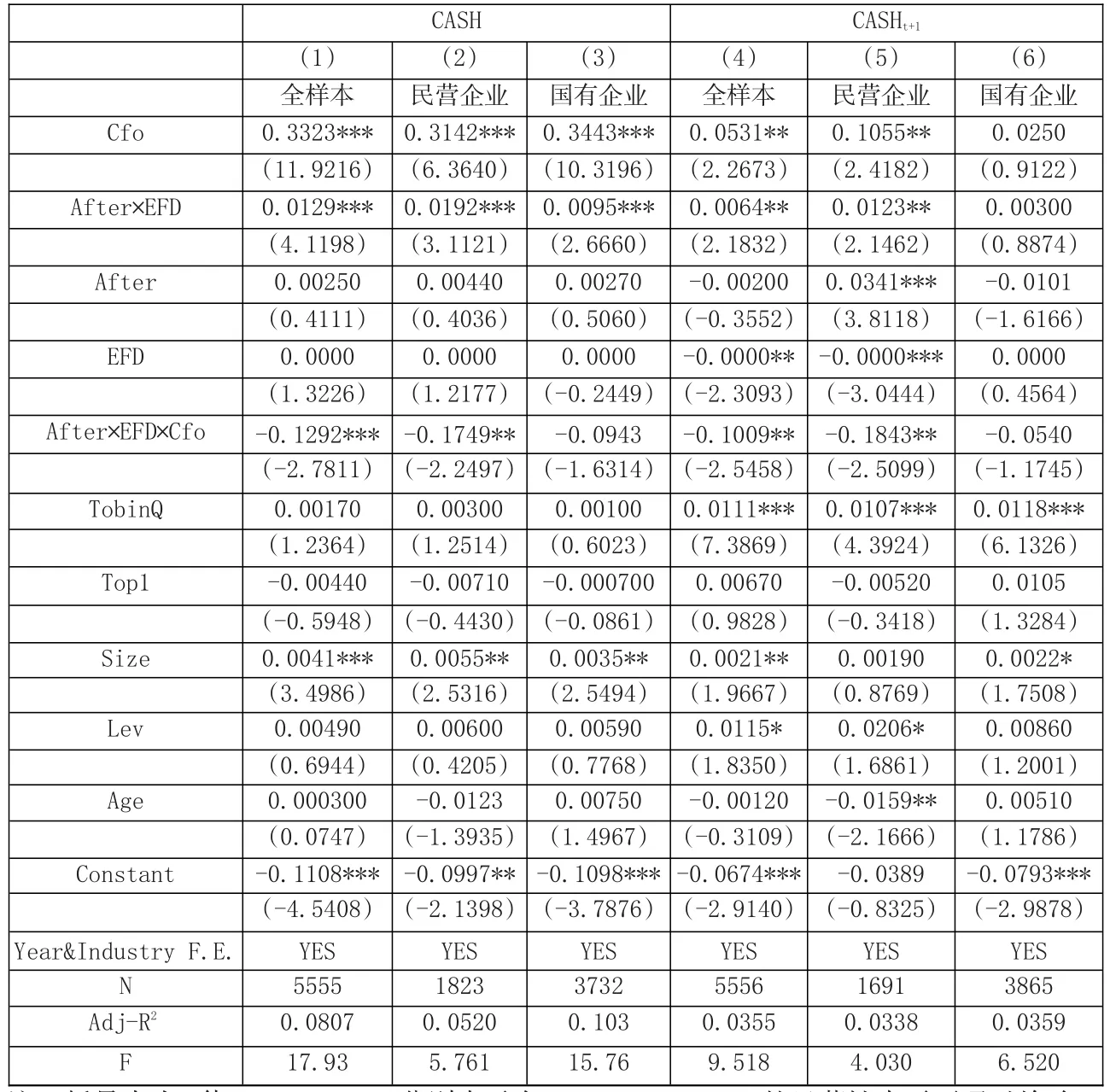

模型(2)为现金—现金流敏感性模型,用于检验融资约束效应,其中被解释变量为现金持有量的变动对现金流量的敏感程度。如果公司债券融资能缓解融资约束,α2应当显著为负,现金与现金流敏感性下降。模型(3)用于检验公司债券的治理效应,被解释变量为代理成本,本文借鉴王明琳等(2014)、罗进辉(2012)的做法,以经营费用率来度量代理成本。如果公司债券融资能够提高经营效率(降低代理成本),α1应当显著为负。

表6显示了公司债券的融资效应。在全样本中,Cfo与公司现金持有量变动(CASH)的系数均在1%的水平上显著正相关,表明公司对外部融资依赖较低时,对内部现金流的依赖增强,此时的公司受融资约束的影响较大,表现为较高的现金—现金流敏感性。After×EFD×Cfo三者交互项与CASH的回归系数均在10%的水平上显著负相关,表明公司债券融资渠道的增加,能够显著降低外部融资依赖度较高公司的融资约束,呈现出现金—现金流敏感性的下降,即公司债券融资能够产生显著的融资效应。我们注意到,公司债券的融资效应更多地体现在民营企业中,国有企业则不显著。可能的原因是,民营企业面临着信贷歧视等融资约束,因此债券的作用更大。这与本文的假设2一致。

表7显示了公司债券的治理效应。可以看出,全样本中After×EFD与MFR的回归系数在5%的水平上显著为负,表明公司债券融资渠道的增加显著降低了公司的经营费用率,管理者的机会主义降低(即代理成本降低),公司债券融资能够发挥显著的治理效应、促进公司价值创造。但在产权性质分组中,民营企业的After×EFD与MFR的系数并不显著,而国有企业的After×EFD与MFR的系数显著负相关。为什么公司债券融资会因产权性质差异而存在不同治理效应?本文认为:相比民营企业,国有企业缺乏有效的私人所有者监督,存在普遍的预算软约束,面临更为严重的代理问题,公司债券融资的硬约束能够较好硬化国有企业的软约束,从而对管理层的自利行为发挥有效的治理效应,这与本文的假设3一致。

表5:稳健性测试

表6:公司债券与价值创造的融资效应

表7:公司债券与价值创造的治理效应

五、结论与建议

本文以2004—2014年中国A股上市公司为样本,利用2007年公司债券试点政策推出作为准自然实验,探讨了公司债券融资对价值创造的影响。研究结果表明:公司债券融资能够带来价值创造,促进了公司价值的提升;进一步探究公司债券融资促进价值创造的作用机制,发现公司债券融资在民营企业中主要发挥融资效应,在国有企业中则显著地表现为治理效应。

本文通过深入探讨公司债券的作用机制,为公司有效融资和资本市场有效进行资源配置提供了合理的建议,同时也为构建多层次、均衡的金融市场发展提供了一些启示。政府应该针对我国经济环境和相关制度制约的现状,不断顺应当前市场的实践和发展趋势,借鉴和吸收国外先进的监管经验,积极推动对公司债券的发展,从而促进我国资本市场的长远健康发展。

[1]Bassett,F.,M.B.Chosak,J.C.Driscoll,and E.Zakrajsek.2014. Changes in Bank Lending Standards and the Macroeconomy[J].Journal of Monetary Economics,(62).

[2]GalinaHale,andJoão A.C.Santos. 2008. The Decision to First Enter the Public Bond Market:The Role of Firm Reputation,Funding Choices,and Bank Relationships[J].Journal of Banking&Finance,(9).

[3]Spiros Bougheasa,Paul Mizena,and Cihan Yalcinb.2006.Access to External Finance:Theory and Evidence on the Impact of Monetary Policy and Firm-specific Characteristics[J].Journal of Banking&Finance,(1).

[4]罗进辉.媒体报道的公司治理作用——双重代理成本视角[J].金融研究,2012,(10).

[5]孙铮,刘凤委,李增泉.市场化程度、政府干预与企业债务期限结构——来自我国上市公司的经验证据[J].经济研究,2005,(5).

[6]李科,徐龙炳.融资约束、债务能力与公司业绩[J].经济研究,2011,(5).

[7]饶品贵,姜国华.货币政策、信贷资源配置与企业业绩[J].管理世界,2013,(3).

[8]詹雷,任永鸿.上市公司发行公司债的影响因素研究——从公司财务角度[J].中南财经政法大学研究生学报,2014,(4).

[9]金鹏辉.公司债券市场发展与社会融资成本[J]. 金融研究,2010,(3).

[10]侯晓红,李琦,罗炜.大股东占款与上市公司盈利能力关系研究[J].会计研究,2008,(6).

[11]陈耿,周军.企业债务融资结构研究——一个基于代理成本的理论分析[J].财经研究,2004,(2).

[12]喻坤,李治国,张晓蓉,徐剑刚.企业投资效率之谜:融资约束假说与货币政策冲击[J].经济研究,2014,(5).

[13]王明琳,徐萌娜,王河森.利他行为能够降低代理成本吗?——基于家族企业中亲缘利他行为的实证研究[J].经济研究,2014,(3).

[14]许小年.有效资本市场和中国经济改革[J].经济社会体制比较,2000,(5).

(责任编辑 耿 欣;校对 SS,SJ)

Corporate Bonds and Value Creation:Financing Effects or Governance Effects?

Bai Jun Gong Xiaoyun

(School of Economics and Management,Shihezi University/Center of Corporate Governance and Management Innovation,Xinjiang Shihezi 832000)

This paper, based on China's A-share listed manufacturing companies from 2004 to 2014 as a sample,using Piloting Approach to the Issuance of Corporate Bonds launched in 2007 corporate bonds as a natural experiment,discusses the impactsthat corporate bonds will have on value creation and its function mechanism.We found:1)bond financing can bring about value creation and promote the value of the company;2)furthermore study on corporate bond financing could prompt the mechanism of value creation;3)corporate bond financingplays a financing role in private enterprises, while in state-owned enterprises, it plays the role of governance.A direct policy implication of this paper is to develop corporate bonds in order to build a multilevel and balanced financial markets.

corporate bonds,value creation,financing effects,governance effects

F812.5

A

1674-2265(2017)10-0069-07

2017-07-02

国家自然科学基金项目(71262007);教育部“新世纪优秀人才支持计划”(NCET-13-0911);新疆维吾尔自治区普通高等学校人文社会科学重点研究基地项目(XJEDU020115B02)。

白俊,女,石河子大学经济与管理学院/公司治理与管理创新研究中心教授,博士生导师,研究方向为公司金融;宫晓云,女,石河子大学经济与管理学院,研究方向为公司财务。