会计信息质量、机构持股与应计异象

石 泓 房宏宇

(东北农业大学经济管理学院,黑龙江 哈尔滨 150030)

会计信息质量、机构持股与应计异象

石 泓 房宏宇

(东北农业大学经济管理学院,黑龙江 哈尔滨 150030)

以2012—2015年深市A股上市公司为研究样本,基于信息成本、行为金融、委托代理等理论,运用Mishkin检验、线性多元回归方法,检验了应计异象的存在性,验证了机构持股、会计信息质量对应计异象的影响。研究表明,深市总体存在应计异象,并且机构持股的高低对应计异象产生不同影响,机构持股比例高的公司比机构持股比例低的公司的应计异象程度低。进一步研究显示,会计信息质量对机构持股与应计异象的关系的影响存在差异,对低机构持股公司的影响更加显著。研究有助于减少应计项目的错误定价,提高资本市场定价的准确率,有利于投资者充分理解盈余信息,加强投资者利益保护。

会计信息质量;机构持股;应计异象

一、引言

20世纪90年代初,西方资本市场机构投资者的市场份额已达到近70%,而我国机构投资者开户数比例在1997年底不足1%。在《证券投资基金管理暂行办法》指导下,我国的机构投资者得到了一定发展,但与个人投资者相比,机构投资者比重仍然不高,2012年底,机构投资者持有流通A股市值比为17.4%,提高了1.73个百分点。截至2016年6月末,我国机构投资者持有的流通市值占全部流通市值的58%左右。未来五年“一带一路”项目的资金需求达3000亿美元左右,为机构投资者提供了良好的发展机遇。机构投资者作为投资主体是以了解对方公司的会计信息为基础的,财政部、证监会、深圳证券交易所均发布了关于上市公司信息公开、财务信息披露、会计信息质量要求的相关文件,履行会计稳健性原则、提高会计信息质量是资本市场发展的必经之路,公司通过稳健的会计盈余信息、高质量的会计信息披露,将财务信息传递给资本市场,以减少公司与投资者和利益相关者之间的信息盲点,利于投资者做决策参考。会计信息质量使得资本市场信息透明度可圈可点,机构投资者容易对应计项目错误估价,构建卖出会计应计比例高的股票、买入会计应计比例低的股票的套利模型,获得超额收益,产生应计异象。有研究者指出,管理层可能为自身利益进行盈余操纵,增加了机构投资者对盈余信息的理解难度。鉴于此,拟对应计异象进行检验,重点研究机构持股、会计信息质量与应计异象的关系。

本文的研究贡献在于:第一,使会计信息质量不再拘泥于对资本成本、公司价值等方面的影响研究,机构持股不再普遍研究对投融资的影响,丰富了二者经济后果的研究。第二,验证了应计异象的存在性,基于投资者保护视角,从应计异象入手,将会计信息质量、机构持股与资本市场定价效率建立联系。创新性地以会计信息质量、机构持股为角度研究应计异象,为增强说服力及可信性进行分组检验,更好地说明二者对应计异象的影响差异,有助于会计信息质量、机构持股的提高和定价效率的提升,反映了应计异象产生的动机。与现有文献不同的是,研究了机构持股、会计信息质量直接影响应计异象,同时研究了其他的影响因素,有利于为资本市场控制应计异象提供针对有效的依据。第三,站在投资者的立场,从会计信息的质量角度探究应计异象,从数量和质量两方面研究会计信息质量,全面可靠,力求提升会计信息的质量及披露质量以减少应计异象的产生,维护投资者利益。

二、文献综述

有大量文献探讨了应计异象的存在性问题,大多数学者认为应计异象是存在的。应计异象最早在1996年由Sloan发现,他认为投资者没有充分理解应计项目信息导致了应计异象。LaFond(2005)、Pincus等(2007)均发现应计异象是全球性问题。Dechow(2008)研究表明应计异象是一种外部融资异象。国内学者证实中国证券市场存在应计异象,表现为市场效率低下和投资者的有限理性,挑战了有效市场假说。例如李远鹏和牛建军(2007)发现全样本下应计异象并不存在,在控制了亏损后,中国证券市场出现了应计异象。宋云玲和李志文(2009)实证了应计异象的存在,且发现应计项目较现金流量更容易被高估或低估。应计项目能够反映公司的盈利质量,林树等(2012)证明了会计应计与股票预期收益的负相关关系。徐先知(2014)发现投资者不能有效辨别盈余的组成部分,易对非经常性损益的应计盈余高估。相反,刘云中(2003、2004)的研究却表明资本市场不存在应计异象,市场无法区分会计应计和现金流量的持续性差异,信息的获取和处理成本使得收益率不尽真实,可操控的会计应计不能获得超额回报。

学者从不同角度研究了机构持股对应计异象的影响。机构投资者通常被定义为老练的投资者,机构投资者能够参与公司治理,较个人投资者在资金持有量、实操能力、信息获取能力与分析、风险防控等方面具有明显优势,能够发现并纠正错误定价。比如,林树、陈浩(2016)研究得出机构投资者具有丰富经验,能够识别应计盈余的持续性,态度谨慎,行事保守。Collins(2003)、Lev和Nissim(2006)得出了较为一致的结论,即机构投资者有能力识别应计异象,发现机构持股能够缓解应计异象,精明的投资者会减少错误定价的发生。机构投资者能够正确理解信息并进行合理投资,深入探究会计盈余的内在结构,避免简单地分析利润的表面数据,减少功能锁定的发生,准确定价,有利于资本市场的平稳发展。支持这一观点的学者包括曾振等(2012)、饶育蕾等(2012)等,机构投资者能够正向影响会计应计的定价能力,缓解应计异象。刘斌和张健(2012)证明机构投资者能够抑制应计异象,且其影响与信息披露质量相关。鹿坪和姚海鑫(2016)研究得出不同机构持股的差异性,信托及合格境外机构投资者对应计异象影响并不显著。

机构持股并不能完全消除应计异象,比如,李婉丽、陈丽英和吕怀立(2011)以及吕贤平等(2012)等的研究,机构投资者能够减弱应计异象,但不能完全消除。机构投资者在判断应计项目时会受到会计信息质量的影响,为增强应计项目的可靠性,势必研究会计信息质量如何影响应计异象,代表有Xie(2001)认为应计异象实质上反映的是操控性应计异象,会计信息质量影响投资者对会计应计的正确定价。Richardson等(2010)、Kang等(2010)认为应计异象源自应计项目的可操控部分,操控应计项目能够引发应计异象。Kaserer和Klinger(2008)研究了德国证券市场,并得出结论:操控性应计的提高导致了应计异象的发生。高质量的会计信息披露有助于缓解应计项目错误定价程度,如曾振、张俊瑞和李彬(2012)的研究。这些文献表明,会计信息受到管理层盈余操纵的危险,会计信息质量降低,投资者易做出不当投资行为引发应计异象。

综上所述,行为金融学学者认为投资者欠缺理性,且对信息的需求强烈,投资者通常锁定公司表面的财务数据,具有“功能性障碍”,容易产生股票错误定价。机构持股及会计信息质量的提高能改善资本配置效率,缓解应计异象,但却受到一些因素的影响,因而使得应计异象的存在性及机构持股对应计异象的影响不显著。但是,现有文献主要研究的是影响应计异象的一类因素,如会计准则、投资效率等,鲜有研究会计信息质量对应计异象的影响。而在当前资本市场上,显然影响应计异象的因素有很多,从理论角度看,会计信息是资本定价的前提,因而机构投资者及会计信息质量直接影响了资本定价水平。因而,重点研究机构持股及会计信息质量对应计异象的影响,并同时考虑其他影响因素,如公司规模、偿债能力等。

三、理论分析与假设提出

(一)应计异象的存在性

信息成本论认为较高的会计信息处理成本使得投资者无法依据贝叶斯规则处理信息,易发生对会计盈余的功能锁定,发生错误定价。会计盈余能够反映公司的经营情况,由现金流和会计应计组成,会计政策、会计估计等的主观性使得应计项目的可靠性降低,持续性较低,投资者对此易产生信息盲点,关注点局限、片面,发生功能锁定,难以准确定价会计盈余,易获取超额收益。此外,管理层易产生操纵利润的动机,对会计信息施加干扰,影响资本市场的有序性。据此本文进行了应计异象存在性检验,提出对立假设如下:

假设1a:我国深市证券市场存在应计异象。

假设1b:我国深市证券市场不存在应计异象。

(二)机构持股与应计异象

投资者作为定价主体,对会计信息的识别能力是会计盈余定价的基础。规模经济与财富效应是机构投资者对会计信息进行辨识的动力,Asdemir(2005)发现机构投资者能够通过识别信息对公司内在价值和经营业绩作出评价,个人投资者这种能力则较弱。Bartov(2000)证明机构投资者持股比例与盈余公告后的超额回报负相关。机构投资者能够识别会计信息并解读盈余信息,偏离“功能锁定假说”。机构投资者既是受托人也是委托人,信息不对称下的代理关系更加复杂,当资金供给者与机构投资者利益冲突时,机构投资者如果考虑自身利益和社会声誉,可能会损害资金供给者的利益,机构投资者如果将资金供给者的利益放在首位,则会分析被投资公司的会计信息并进行对资金供给者最有益的投资活动,在不完全契约理论下,对被投资公司管理层进行监督,避免盈余操纵行为,抑制应计异象的发生。由此作出假设2:

假设2:机构持股影响应计异象,且机构持股比例高的公司比机构持股比例低的公司的应计异象程度低。

(三)会计信息质量、机构持股与应计异象

传统理论认为投资者是理性的,实际上投资者获得信息的能力、理解能力、处理能力有限,情绪也会影响判断,产生认知偏差。资本市场中的投资者依赖会计信息作为分析、判断、决策依据,特别是盈余信息,是上市公司披露的重要数据,能够改变投资者信息结构,深受投资者关注。根据委托代理理论,两权分离形成了委托代理关系,由于二者目标的差异及信息不对称的存在,盈余操纵和粉饰业绩时有发生,虚假信息干扰了投资者的理性判断和选择。公司管理层出于自利动机和规避责任会干预会计信息有效披露,通过盈余管理操控会计信息质量,向投资者发布虚假信息,影响投资者判断,引发应计异象。比如,2017年6月22日深圳证券交易所对步森股份未能真实准确提供和披露信息进行了公开谴责。根据代理假说,公司管理层为迎合投资者预期,维护自身名誉,延迟公布或隐瞒坏消息,进行向上的盈余管理,最终也会回归基本面,产生应计异象。从信息不对称角度来说,投资者的理性投资及科学性根植于获得了真实可靠的信息。会计信息是机构投资者决策的主要影响因素,当会计信息质量低时,信息扭曲增加了机构投资者的预测风险,使得股权资本成本提高,当会计信息质量提高时,准确的信息降低了机构投资者的预测风险,股权资本成本减少。会计信息质量的高低决定着会计信息的实用性和准确性,进而主导着机构投资者对股票和应计项目估价的能力,影响应计异象的发生。因此,本文认为高质量的会计信息能够降低机构投资者的错误定价概率,减少超额回报的发生,在机构持股比例低的公司中这种关系会更加明显,即会计信息质量影响会计应计。因此提出假设3:

假设3:会计信息质量对不同机构持股影响应计异象的作用不同,与高机构持股公司相比,会计信息质量对低机构持股公司的会计应计错误定价的影响更加显著。

四、研究设计

(一)样本选择与数据来源

以2012—2015年在我国深圳证券交易所上市的A股上市公司为初始样本,剔除金融类上市公司、ST和ST*、PT公司、数据缺失的样本。本文使用的数据从深圳证券交易所网站、公司年报、锐思数据库、国泰安数据库和万得数据库获得。经筛选得到5421个有效样本。为了减轻离群值(Outlier)对估计结果的影响,本文对主要连续变量进行了上下各1%的Winsorize调整。

(二)变量定义

主要变量定义如表1。

(三)模型设计

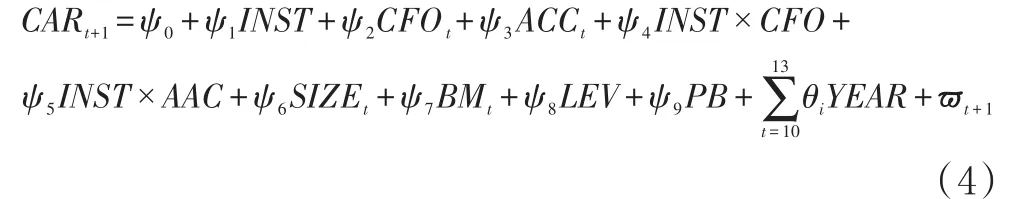

1.应计异象的存在性。首先,借鉴Sloan的Mishkin的研究,检验当期利润对下期利润的预测的持续性,公式为EARNt+1=α0+α1×EARNt+εt+1。将利润划分为经营现金流量和会计应计,得

又

表1:变量定义明细表

β1、β2反映了持续性,反映了定价能力。通过比较可知会计应计和现金流量定价是否准确。

其次,运用多元回归的方法检验应计异象的存在性,如果投资者没有进行理性预期,就容易出现系统偏差,如果高估了应计利润或现金流,超额收益与应计利润或现金流负相关,反之正相关,因此构建公式(3):

2.机构持股对应计异象的影响。为了比较高机构持股比例和低机构持股比例的公司的会计应计错误定价,将全样本依据平均数分为高低两组,样本数量分别为2711个和2710个。采用三种方式进行检验,第一,将高低两组使用公式(1)、(2)进行检验,比较两组样本的错误定价程度。第二,将高低两组使用公式(3)进行检验。第三,加入虚拟变量INST,得到:

公式(4)中INST为虚拟变量,当机构持股比例为高时取1,否则为0。从交乘项可以看出不同机构持股应计异象的差异及程度。

3.会计信息质量对机构持股影响应计异象的作用。对高、低机构持股公司的会计应计错误定价进行比较,加入虚拟变量AI,得

联立方程组(5)、(6),将总样本、高机构持股组、低机构持股组分别回归,其中,μ1、μ2分别表示低会计信息质量的现金流量和会计应计的持续性,分别表示低会计信息质量的现金流量和会计应计的定价能力,μ3表示高会计信息质量与低会计信息质量的现金流量持续性差异,μ4表示高会计信息质量与低会计信息质量的会计应计持续性不同,表示高会计信息质量与低会计信息质量的现金流量定价能力不同,表示高会计信息质量与低会计信息质量的会计应计定价能力不同,比较μ1、计算低会计信息质量现金流量定价的偏差,比较μ2、计算低会计信息质量会计应计定价的偏差,μ3与、μ4与的比较表示高会计信息质量与低会计信息质量的现金流量定价、会计应计定价的偏差。

五、实证结果与分析

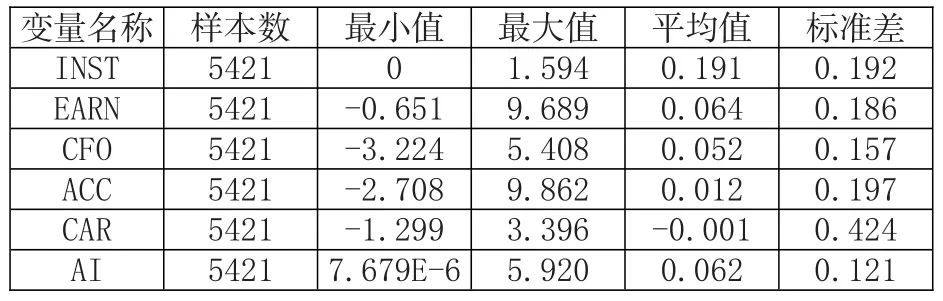

(一)描述性统计分析

由表2的总样本描述性统计可知,INST平均值为0.191,机构持股比例不高;AI均值为0.062,表示样本公司的会计信息质量较高,但是最大值与最小值差异很大,说明样本公司的会计信息质量的差异性较大;ACC、CFO平均数接近于0,CFO均值高于ACC均值,标准差较大,且EARN、CAR的标准差也较大,说明股票收益波动性较大。

表2:主要变量描述性统计

(二)应计异象存在性检验

首先,联立方程(1)、(2),全样本检验结果如表3中的全样本列:

表3:应计异象存在性检验结果

其次,运用回归方法检验应计异象是否存在,详见表4方程(3)第一栏。CFO与CAR在5%统计水平上显著负相关,现金流被高估,即存在应计异象。同时,SIZE与CAR在1%统计水平上显著负相关,说明存在公司规模异象;BM和PB的系数基本符合现有研究,预测性较强;LEV与CAR正相关且不显著,可能原因是所选样本偿债能力较好。

表4:回归方法下检验结果

因此,假设1a成立,即深市证券市场整体上存在应计异象。

(三)机构持股与应计异象

第一,机构持股高低组的Mishkin检验,结果详见表3中第2、3列。持股比例高组会计应计的持续性系数为0.445,定价能力系数为-22.000,且显著;机构持股低组会计应计的持续性系数为0.207,定价能力系数为9.618,在1%水平下显著。机构持股高组存在错误定价,错误定价程度低于机构持股低组。

第二,机构持股高低组的回归结果见表4方程(3)第2、3列,高、低机构持股组的现金流与累计超额收益负相关,且显著,现金流被高估,应计异象在两组均存在,低机构持股组更显著,说明低机构持股组的应计异象较高机构持股组的应计异象严重。另外,两组样本的控制变量与总样本回归结果基本一致。

第三,引入虚拟变量INST后,结果如表4方程(4)栏,交乘项INST*ACC的系数为0.609,表明不同机构持股的公司应计异象存在差异。高机构持股组会计应计定价系数为-0.042(-0.651+0.609),说明高机构持股组应计异象得到了缓解。

因此,假设2成立,即高机构持股比低机构持股的公司的应计异象程度低。

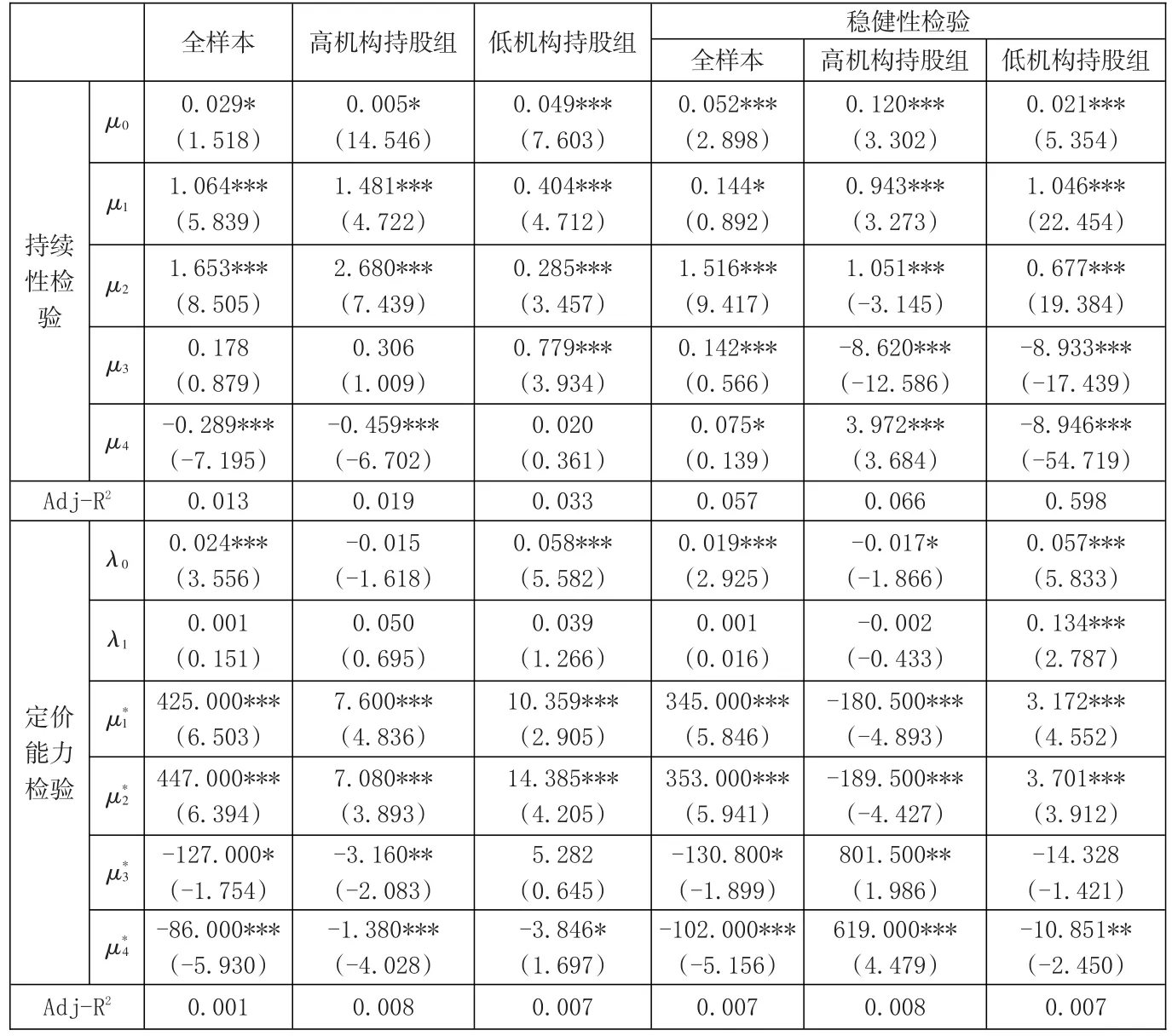

(四)会计信息质量、机构持股与应计异象

联立方程(5)、(6)检验会计信息质量对应计异象的影响,以全样本、高机构持股公司样本、低机构持股公司样本检验,结果如表5。

对于表5的总样本,低会计信息质量的现金流量和会计应计的持续性系数分别为1.064(μ1)、1.653(μ2),定价能力系数分别为425.000()、447.000(),可见,现金流量和会计应计均被高估。高会计信息质量组的现金流量和会计应计的持续性系数分别为1.242(μ1+μ3)、1.364(μ2+μ4),定价能力系数分别为,可见,现金流量和会计应计均被高估,且显著。高会计信息质量组的现金流量和会计应计的持续性远高于低会计信息质量组,说明高会计信息质量组的现金流量和会计应计比低会计信息质量组更理性,这可能是由于会计信息质量较高的公司能够降低股权资本成本,缓解了应计异象。

对于低机构持股的公司样本,低会计信息质量组的现金流量和会计应计的持续性系数分别为0.404(μ1)、0.285(μ2),定价能力系数分别为 10.359()、14.385(),可见,现金流量和会计应计均被

高估。对于低机构持股公司样本的高会计信息质量组的现金流量和会计应计的持续性系数分别为1.183(μ1+μ3)、0.305 (μ2+μ4),定价能力系数分别为。比较高、低会计信息质量组,高会计信息质量组的现金流量和会计应计的持续性均高于低会计信息质量组,而现金流量和会计应计的定价能力均表现为理性,与总样本回归结果一致。

对于高机构持股的公司样本,低会计信息质量组的现金流量和会计应计的持续性系数分别为1.481(μ1)、2.680(μ2),定价能力系数分别为 7.600()、7.080 (),现金流量与会计应计均被高估。高机构持股公司样本的高会计信息质量组的现金流量和会计应计的持续性系数分别为1.787(μ1+μ3)、2.221(μ2+μ4),定价能力系数分别为 4.440,且非显著,因此与总样本和低机构持股公司样本不同。

低会计信息质量组中,低机构持股公司的会计应计的持续性系数为0.285,定价能力系数为14.385,高机构持股公司的会计应计的持续性系数为2.680,定价能力系数为7.080,二者均高估了会计应计。高会计信息质量组中,高机构持股的公司没有低机构持股的公司处理会计应计理性,低机构持股的公司的会计应计的持续性系数为0.305,定价能力系数为10.539,高机构持股的公司的会计应计的持续性系数为2.221,定价能力系数为5.700。通过实证结果可知,会计信息质量能够影响现金流量和会计应计的持续性,且理性态度更突出地表现在对低机构持股的公司上,即与高机构持股公司相比,低机构持股的会计信息质量对会计应计错误定价的影响更加显著,验证了假设3。

表5:会计信息质量、机构持股与应计异象回归检验

(五)稳健性检验

会计稳健性较高的公司的管理层越倾向于真实财务状况的披露,自愿性披露明显,有利于提高投资者的预测准确性和降低资本成本。Easley和O'haras(2004)认为会计稳健性能够降低信息风险和股权资本成本。Suijs(2008)研究表明会计稳健性与投资风险和股价波动呈负相关关系,即会计稳健性越高,投资风险和股价波动越能够被有效抑制。稳健的会计信息能够给公司带来诸多益处,上市公司通过提高会计信息的稳健性,来正确引导投资者进行资源分配利用和股票合理估价,也利于避免信息拥有者盈余操纵。将会计稳健性作为会计信息质量的替代变量,选取Khan和Watts修正的Basu模型计算会计稳健性。用C-Score作为会计稳健性指数,C-Score越大,表明会计信息确认“坏消息”比“好消息”更及时,会计稳健性水平越高。相关公式见(7)—(10):

模型中Xit代表公司i第t年度的每股收益;Pi,t-1表示公司i第t-1年末的股票收盘价;Ri,t为年度累计超额收益率,为累计收益率与市场累计收益率的差;DRi,t为虚拟变量,当R<0时取1,否则取0;SIZE为公司规模;LEV为资产负债率;MTB为市净率,计算公式为净资产的市场价值与账面价值之比,市场价值为每股股价与股本的乘积。先对公式(10)进行回归,估计出每年的回归系数,再将每年数据和系数带入公式(9)中,计算出会计稳健性指数。以此变量重新进行实证分析,详见表5,得到相同结论。

六、研究结论

本文选取2012—2015年深市A股上市公司为样本,验证了我国深市证券市场存在应计异象,研究了机构持股与应计异象的关系,进而探讨了会计信息质量与不同机构持股的公司的应计异象的关系。经过实证研究可知:机构持股影响会计应计定价,持股比例高的公司的应计异象得到了缓解,说明市场中的机构投资者能够凭借自身优势及外力减少会计应计错误估计。不同机构持股的公司,会计信息质量影响会计应计定价,且突出表现在机构持股低的公司中。因此,从投资者保护的角度,为了缓解信息不对称、使机构投资者进行正确的股票估价、减少管理层盈余操纵,需要披露高质量、稳健的会计信息并壮大机构投资者的队伍。本研究对代理理论、信息不对称理论、信息成本论等理论的实践进行了有益的丰富,并提出建议:第一,应计异象阻碍资本市场发展,应加大对会计应计、现金流的持续性和定价能力的深入研究。第二,加快机构投资者的发展,不断提高资产比例和规模,推动市场创新,辅以政策引导和监控,充分发挥机构投资者稳定市场的积极作用。第三,严格遵守法规政策,完善市场环境,保证会计信息的质量,借鉴深交所考评与披露信息,促进会计信息质量的提高,使得会计信息为投资者所用。

[1]Lafond.2005.Is the Accruals Anomaly A Global Anomaly?[D].MIT Sloan School of Management.

[2]Pincus,M.,S.Rajgopal andM. 2007. Venkatachal.The Accrual Anomaly:International Evidence[J].The Accounting Review,82(1).

[3]Dechow,P,S.Richardson,R.Sloan.2008.The Persistence and Pricing of the Cash Component of Earnings[J].Journa lof Accounting Research,46(3).

[4]Collins D W.,Gong G.,Hribar P.2003.Investor Sophistication and the Mispricing of Accruals[J].Review of Accounting Studies,8(2).

[5]Lev B,Nissim D.2006.The persistence of the accruals anomaly[J].Contemporary Accounting Research,23(1).

[6]Xie H.2001.The Mispricing of Abnormal Accruals[J].The Accounting Review,(76).

[7]Richardson,S.A.,Tuna,I.and Wysocki,P.2010.Ac-counting anomalies and fundamental anal-ysis:A review of recentresearch advances"Journal of Accounting&Economics,50(2-3).

[8]Kang,Q.Q.Liu and R.Qi.2010.Predicting Stock MarketReturns with Aggregate Discretionary Accruals. Journal of Account-ing Research ,48(4).

[9]Kaserer,Klinger.2008.The Accrual Anomaly under Different Accounting Standard Lessons Learned from the German Experiment[J].Journal of Business Finance&Accounting,7(8).

[10]Asdemir,Ozer.2005.Inverstor Sophistication and R&D Mispricing.The University of Texas at Dallas.

[11]Bartov,E.,S.Radhakrishman,and I.2000.Krinsky.Inverstor Sophisitication and Patterns in Stock Returns after Earnings Announcements.The Accounting Review,(75).

[12]Easley D.,and M.,O'Hara.2004.Information and the Cost of Capital[J].Journal of Finance,59(4).

[13]Suijs J.2008.On the Value Relevance of Asymmetric Financial Reporting Policies[J].Journal of Accounting Research,46(5).

[14]李远鹏,牛建军.退市监管与应计异象[J].管理世界,2007,(5).

[15]宋云玲,李志文.A股公司的应计异象[J].管理世界,2009,(8).

[16]林树,胡亚霜,佘名元,刘雅静.应计异象、盈利质量与股票回报[J].审计与经济研究,2012,(9).

[17]徐先知.基于非经常性损益的应计异象分析——来自中国A股市场的证据[J].财经论丛,2014,(7).

[18]刘云中.中国股票市场对会计盈余和会计应计量信息的反映[J].中国软科学,2003,(11).

[19]刘云中.对会计应计量信息反映的检验[J].证券市场导报,2004,(2).

[20]林树,陈浩.产权性质、机构持股与应计异象——基于我国A股上市公司的研究[J].山东社会科学,2016,(9).

[21]曾振,张俊瑞,李彬.会计信息披露质量对应计异象的影响研究[J].证券市场导报,2012,(11).

[22]饶育蕾,王建新,丁燕.基于投资者有限注意的“应计异象”研究——来自中国A股市场的经验证据[J].会计研究,2012,(5).

[23]刘斌,张健.机构持股、信息质量与应计异象[J].审计与经济研究,2012,(11).

[24]鹿坪,姚海鑫.机构持股、投资者情绪与应计异象[J].管理评论,2016,(11).

[25]李婉丽,陈丽英,吕怀立.盈余重述与真实活动操控——以高报盈余的重述公司为例[J].审计与经济研究,2011,(4).

[26]吕贤平,林艳,李炜.机构投资者持股对应计异象影响的实证研究[J].东北农业大学学报(社会科学版),2012,(5).

(责任编辑 耿 欣;校对 SS,GX)

The Quality of Accounting Information,Institutional Ownership and Accruals Anomalies

Shi Hong Fang Hongyu

(School of Economics and Management,Northeast Agricultural University,Heilongjiang Harbin 150030)

Taking companies listed on Shenzhen A-share from 2012-2015 as research samples,based on the theories of information cost, behavioral finance and principal-agent, the paper uses Mishkin test and multiple linear regression method to test the existence of accrual anomlay,verify the influence of institutional ownership andthe quality of accounting information on accrual anomaly.The research results show that the existence of accrual anomaly in Shenzhen A-share,the level of institutional ownership and the accrual anomaly have different effects,the companies with high proportion of institutional ownership have lower accrual anomaly than companies with low proportion.Further research shows that the relationship between institutional ownership and accrual anomaly,which will be affected by the quality of accounting information,is different,especially for those low institutional holding companies.This research is helpful to reduce the mispricing of accruals,improve the accuracy of capital market pricing,and make investors fully understood the earnings information so as to strengthen investor's interest protection.

quality of accounting information,institutional ownership,accruals anomaly

F830

A

1674-2265(2017)10-0029-08

2017-08-01

黑龙江省哲学社会科学研究规划项目(项目编号:15GLB03);黑龙江省哲学社会科学研究扶持共建项目(项目编号:15GLE05)。

石泓,女,东北农业大学经济管理学院,博士,教授,研究方向为财税政策、会计理论与实务;房宏宇,女,东北农业大学经济管理学院,研究方向为会计理论与实务。