税收征管难度监测模型及应用*

何正华

(1.湖南省国家税务局,湖南 长沙 410114;2.中南大学 数学与统计学院,湖南 长沙 410083)

税收征管难度监测模型及应用*

何正华1,2

(1.湖南省国家税务局,湖南 长沙 410114;2.中南大学 数学与统计学院,湖南 长沙 410083)

在分析影响税收征管难度主要因素的基础上,筛选出评价税收征管难度的双级测评指标,并建立各二级指标(可测指标)的测算模型。同时,提出了评价税收征管难度各指标权重的动态权重优化模型及其算法,以测算税收征管难度水平的综合值。最后,以长沙市内长沙县、望城区、浏阳市和宁乡县为研究样本,对本文构建的模型进行实证研究,证实了模型和方法的有效性和合理性。

税收;征管难度;指标权重;测评模型

一 引 言

所谓税收征管难度,是指一个地区基于本地经济特性,按照现行税制依法履行税收职能的困难程度。它不仅关系到税收征收成本,也制约着税收征管效率。当两个地区经济税源状况相当时,由税源的结构性差异而导致的税收征管难度不同往往会成为影响税收征管质量测评的重要因素之一,这一因素在实际税收管理实践中被广泛关注。为有效地反映税务部门的综合治税能力,以更好地提高纳税服务水平和税收征管效率,国家税务总局非常重视税收征管质量与水平的研究,并于2016年就税收征管质量评价开展专项研究。当前,国内外关于税收征管质量评价的研究主要围绕税收收入能力(Theoretical liability)和税收努力程度(Tax Effort)来进行,即通过测算税收收入流失程度来反映不同地区的税收征管质量情况,相关最新研究见文献[1-3]。通过文献研究发现:关于税收征管质量测评的研究忽视了税收征管难度对税收征管质量测评的影响,片面测算税收收入流失程度的理念并不能真实反映一个地区税收征管质量的实际状况,其结果的有效性受到税收征管部门的广泛质疑。因此,开展税收征管难度研究是税收征管质量研究领域亟待解决的复杂难题,并受到国家税务总局和各基层税收征管部门的高度重视。

当前,无论税收征管部门还是理论界,对税收征管难度的研究较少。在国内外已有文献[4-7]中,虽然对“税收成本”和“税收效率”概念进行了较多的定性和定量研究,但关于税收征管难度的系统分析较少,尤其是基于税源结构性差异而导致的征管难度测评方法还是空白[8]。

为了科学评价和监测各地税收征管难度,本文拟在综合反映地区经济情况、税源结构差异以及税收政策等因素对税收征管难度影响的基础上,采用数学建模技术、现代优化技术和计算机技术,通过多层次、多角度的指标体系设计构建评价模型,对影响税收系统征管难度的相关数据进行深度挖掘,以实现不同地区税收征管难度的定量监测和实时评价。

二 测算税收征管难度的指标筛选

开展税收征管难度评价,要坚持“综合反映实际、指标动态可测、权重优化评价”的基本思路。“综合反映实际”就是所选指标能够综合反映经济和税收政策情况,具有经济学意义和实践意义。“指标动态可测”是保证采纳指标能够实时取数、实时测量。“权重优化评价”是通过数学建模技术和高效算法,有效识别评价指标自身信息在税收征管难度测评中的地位和作用来优化指标权重,并建立税收征管难度综合评价模型,对不同征税系统的税收征管难度给出客观的评价。

税收征管难度在一定程度上决定了征税成本。两个地区在影响税收产出的其他因素(如纳税遵从状况、征管技术水平及征管人力资源配置等)及实现税收收入水平相当的情况下,征管难度越大说明税收征收质量越高。征管难度的大小很大程度上取决于以下三个方面:税源的分散性、税源行业性以及重点税源的表现。以长沙市为例,2015年纳税户数突破23.5万,是2010年7.4万户的三倍多。纳税户数的激增一方面体现了长沙市税收工作的突出成就,另一方面也带来了税源越来越分散的问题,税源集中性特征的刻画与监测成为亟待解决的问题。与此同时,随着纳税户数增加,长沙市的行业体系也在不断完善。据统计,2010年长沙市税源覆盖75个行业,而2015年则达到了85个行业。各行业的资金需求和盈利情况大相径庭,只有针对不同行业因势利导才能使不同行业的企业得到更好的发展,并不断的激发税收潜力。因此税源行业特征的分析刻画是税收能否全面、持续健康发展的关键。而在实际税收征管中,重点企业所创造的税收收入十分抢眼,就所研究的四个区域来看:长沙县、宁乡县和望城区纳税额前1%的企业占税收总额的85%以上,最低的浏阳市也超过了50%,并且逐年上升。大部分区域表现出重点纳税企业越做越强,纳税额越来越多。把握好不同规模税源的特征是促进税收稳健增长,提升征管效率的有效途径。

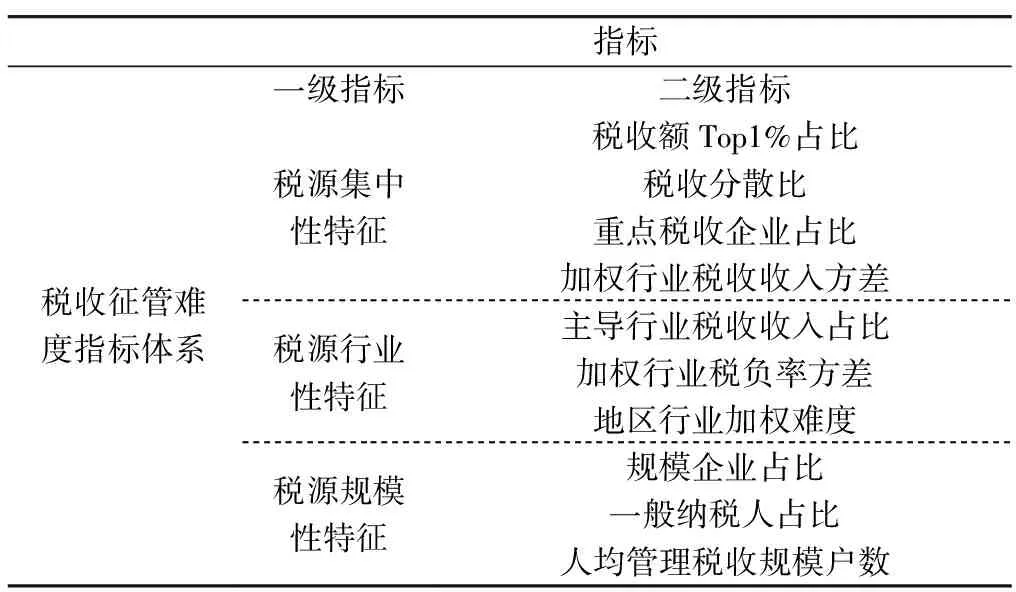

由于税收制度对于各地是普遍公平的,而纳税遵从状况和综合治税水平无法量化,因此本文先尝试分析经济情况、税源结构情况来评价地区税收征管难易程度,暂时没有将纳税遵从度、地方综合治税水平以及税收政策等因素纳入考虑范围。根据影响税收征管难度的主要因素分析,本文归结三个刻画税收征管难度的一级指标,再逐步细分为10个二级指标,具体见表1。

表1 税收征管难度指标体系

三个一级指标分别是:税源集中性特征、税源行业性特征和税源规模性特征。

1.税源集中性特征。在各区域纳税户数激增的情况下,通过税源集中性特征的刻画与监测,来反映不同区域税源分散所导致的税收征管难易程度。

2.税源行业性特征。通过对税源行业特征分析,刻画不同行业税收征管差异导致的税收征管难易程度。

3.税源规模性特征。通过对不同规模税源特征刻画来反映不同区域不同类型纳税人税源规模差异导致的税收征管难易程度。

税源集中性特征下属四个二级指标,分别从行业的集中性和纳税户表现的集中性两个方面来反映,具体包括:税收额Top1%占比、税收分散比、重点税收企业占比和加权行业税收收入方差。税源行业性特征的刻画着眼于行业对地区税收的主导性和行业征管难度,包括主导行业税收收入占比、加权行业税负率方差和地区行业加权难度三个二级指标。税源的规模性则着重考虑不同规模单位的表现特征,用重点纳税人占比、一般纳税人占比和人均管理税收规模户数这三个二级指标来刻画。

税收额Top1%占比。大型企业往往是税收的重点目标。由于财务体系完善,法律意识强,管理规范,使得这类企业成为了税源的支柱。对大企业征税往往难度小,额度大。因此,有必要对辖区内税收收入排名靠前的纳税户进行大致了解,以达到准确把握征管难度的目的。在计算该指标时,先按税收收入将纳税人由高到低排列,同时将排名前1%的纳税人的税收收入进行累加求和,累和与税收收入总和的比值为该指标。税收额Top1%占比中百分数的确定是基于阀值的灵敏度分析。具体来说,是在变动Top百分比的同时尽量使得其“税收和”占“总和”的比值变化小,Top百分比变动的最小单位为0.1%。该指标衡量了地区税收收入的集中程度,集中度越高,则比值越大,税收征管难度越小。

税收分散比。在税收实践中,税收征管人员需要对大量小微企业进行征管。这部分企业缴纳的税收很少,但出于税法公平性等方面的考虑,无法避免地牵扯大量征管人员的精力,因此了解小微企业占比是很有必要的。与上一指标的计算相仿,我们不仅需要关注税源正向的集中程度,而且要关注税收的分散状况。即了解到底有多少税收分散在小微纳税人中。在该指标的计算中,本文先将各地区企业税收数据由高到低进行排序,由低税收方向起将税收收入进行累加,累加排名靠后的95%的纳税企业的税收收入。累加的“税收收入和”占“总税收收入”的比为税收分散比。在确定排名靠后多少的纳税人进行累加时,同样采用阀值的灵敏度分析,目标是由于百分比的变动使得各地税收分散比有较好的区分度。另一点要申明的是,在税收收入的统计中,存在大量的税收收入为0的单位,其总量往往占到总纳税户数的一半以上。由于我们无法区分各单位税收收入为0的原由,因此本文将其在该指标的计算中剔除。该指标的数值越大,说明少量的税收收入越分散,税收征管难度越大。

重点税收企业占比。纳税户之多,行业之广,纳税额差距之大注定了征税工作不可能“一视同仁”。监测好重点纳税企业,兼顾一般纳税企业和小型纳税户,就能在减小工作量的同时增加税收收入。税收额top1%占比关注的是一定量的纳税户税收收入占总和的多少,而该指标则关注超过一定税收收入的纳税人占总的纳税人的多少。具体说来,仍然是将所有企业税收收入由高到低进行排列,由高税收方起将税收收入进行累加比上总税收收入,达90%所需要的企业户数占总的纳税户数的比值。该指标越大,说明重点税源越多,征管难度越大。

加权行业税收收入方差。不同区域税源结构不同,税收行业单一的区域征管难度较小,而行业多元化的区域则对税收征管人员的素质要求更高,专业知识和技能更多,这无疑加大了对这些区域税收征管的难度。要做到对征管质量的合理考评,准确识别不同区域行业税源的集中性正是关键所在。行业多元化能促进税收的健康发展,而地区税收收入集中在少数行业则能使税收工作更加便利。该指标就是用于衡量税收在行业上的集中性。其中权重是该行业税收收入占总税收收入的比。对于考核的单个行业而言,在计算行业税收收入方差时,本文以每个区域的每一个行业的所有纳税人为总体,每一个纳税人的年度纳税额为样本进行计算。该指标值越大,一方面可能是由于个别行业税收收入过高,另一方面也可能是由于税收行业较少,这都表现出该地区税收征管难度趋于简单。

主导行业税收收入占比。税务管理模式在从传统的“属地划片式”管理向以风险管理为导向的税源专业化管理转变。新模式下加强了同行业企业间的联系,行业单一地区税收监管部门监管的精力更集中,对行业的动向把握更为清晰,工作更为便利。税收征管工作中经常会出现政策调整和行业内的技术革新等,这些因素的变动往往会引起连锁反应,使得相关联的行业的税收核查都需要进行调整,一个地区如果有主导行业,税收征管人员将更容易把握行业动态,有利于税收法规的准确执行。在该指标的计算中,考虑到考核的区域大小与经济容量,本文将税收收入排名前五的行业税收收入占总税收收入的比值测度该指标。该指标值越大,说明该地区的行业主导性越强,税收管理工作相对越容易。

加权行业税负率方差。税负率受存货、销价、税率和其他可抵扣项目的影响,在一个行业中税负率波动越大说明税务工作人员所面临的征管环境越复杂,所需核定的项目越多,征管难度越大。税负率很早就是税务部门的考核指标,税务部门是将税负率作为一个预警指标进行运用,这种使用方式引起了很多争议,主要是由于税负率受到存货、销价、其他抵扣和税率的影响,很难讲一个行业的税负率统一在一个有效的预警范围。但这充分说明税负率的变动受到多方面的影响,从另一方面来看,在税务人员执法准确的时候,一个行业中税负率的多样性也体现出其核算科目和运用政策的多样,这充分体现出税收征管过程中的难度。在该指标的计算中,权重为各行业税收收入所占比重,在计算单一行业税负率方差时,将考察行业的所有企业作为总体,税负率等于本期应交税额除以本期销售收入。该指标值越大表示税收征管的环境越复杂,税收征管难度越大。

地区行业加权难度。不同行业税收征管难度不同,对一个地区而言行业结构是特有的,了解其行业结构是十分必要的。不同行业的税收征管难度不同,这不仅体现在适用税收政策等方面的复杂性,还体现在税管人员与企业的沟通当中,因此,我们对基层一线税收征管方向的骨干进行问卷调查,将研究中所涉及到的87个行业进行难度分类。按等级进行赋分。指标计算中的权值为该行业税收收入占总收入的比值。

规模企业占比。根据税务征管部门对税收企业评价,将“重点纳税人”的户数除以总纳税人户数,与税收额Top1%占比不同,该项指标是不同属性的纳税户数之比,而非纳税数额之比。在实际工作当中,政府对地方企业有相关考评,由此来颁发重点纳税人等称号,而实际的考核标准不仅涉及税种丰富而且考虑到各种社会效益。本文根据实际纳税额的多少来划分重点纳税人,在兼顾便利性和稳定性的同时划定重点税收企业即为税收收入超过100万的企业。其中重点企业划分标准同样由阈值的灵敏度分析得到。

一般纳税人占比。根据税务征管部门对税收企业评价,将一般纳税人的户数除以总纳税人户数。在实际工作中,税务部门对于大型企业有税务征管的专业部门,而广大的一线税收征管工作者的核查对象是一般纳税人,因此同样要了解一般纳税人占总纳税单位的比重。

人均管理税收规模户数。牵扯税管人员主要精力的是拥有一定规模且税收收入达到一定水平的企业。个体工商往往实行委托代征等社会化管理方式。在核定人均工作量的时候,人均管理税收规模户数比人均管户更为合理有效。以往用以核查税收征管难度的人均管户指标不再适用,在部分电算化普及地区,人均管户高达上万,因此,本文只考虑税管人员投入了精力的工作部分。该指标中税收规模户是指税收收入超过1.8万的纳税单位(约为税收收入额排名前10%),这一方面考虑到税收收入的规模不宜太小,另一方面税收征管人员主要顾及单位不宜过多,本文通过调整税收收入额排名百分比来观察税收收入的变化,在排名百分比从高到低变动的情形下取值约为10%时,单位户数的变化较为稳定。总的说来,该数值的厘定兼顾了便利性和稳定性,由阈值的灵敏度分析得到。人数以地区税务系统总人数为准。

税收额Top1%占比的实质是税收收入之比,重点税收企业和规模企业占比的实质是不同属性的纳税企业户数之比,重点税收企业是指在税收上有突出贡献的企业,而规模企业是指具有一定的社会效益但不一定能创造很多的税收的企业。

三 税收征管难度监测指标的计算说明

由于诸如纳税户类别,纳税户所属行业类别等指标的结果往往不会随着季度的变化而变动,所以,为了结果的稳定性,本课题采用年度数据进行计算。

在年度数据的选取上,为体现当年征管工作水平,建议使用年初与年末的平均数据,在数据缺失的情况下可以用年末数据近似代替。

由于数据单位维度不一致,为了避免数字绝对值带来的影响,本文先将数据进行标准化处理,公式为:

b=(v-min)/(max-min)

在所有的指标当中,税收额Top1%占比、加权行业税收收入方差和主导行业税收收入占比属于逆向指标,逆向指标转化公式为:

行业税收收入方差是以各行业的“税收收入和”占“总税收收入和”的比进行加权的,其中在计算各行业方差时,将税收收入小于1万的取值为0,并将处理值x按如下公式做数据预处理。

在税源集中性特征的刻画上,本文采用了阈值的灵敏度分析与权重优化策略,该方法只适用于较少区域的比较,如果本课题研究需要推广到更大的范围,则对于税源集中性的刻画采用聚类分析更为适用[7]。

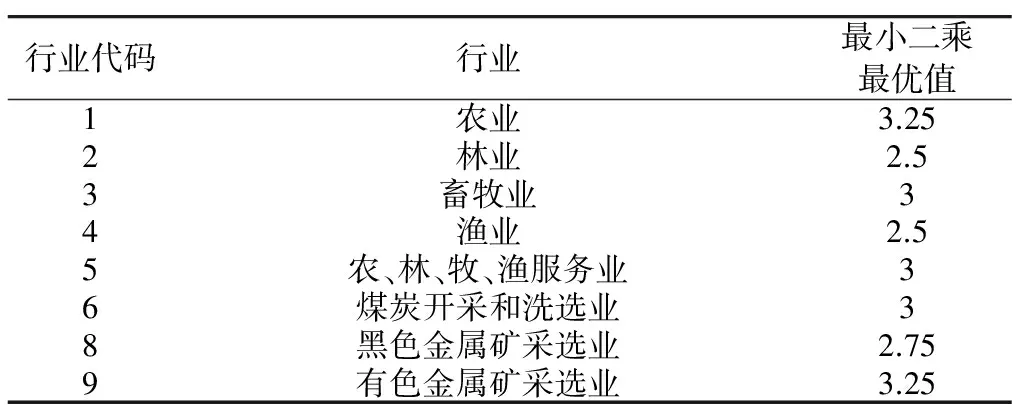

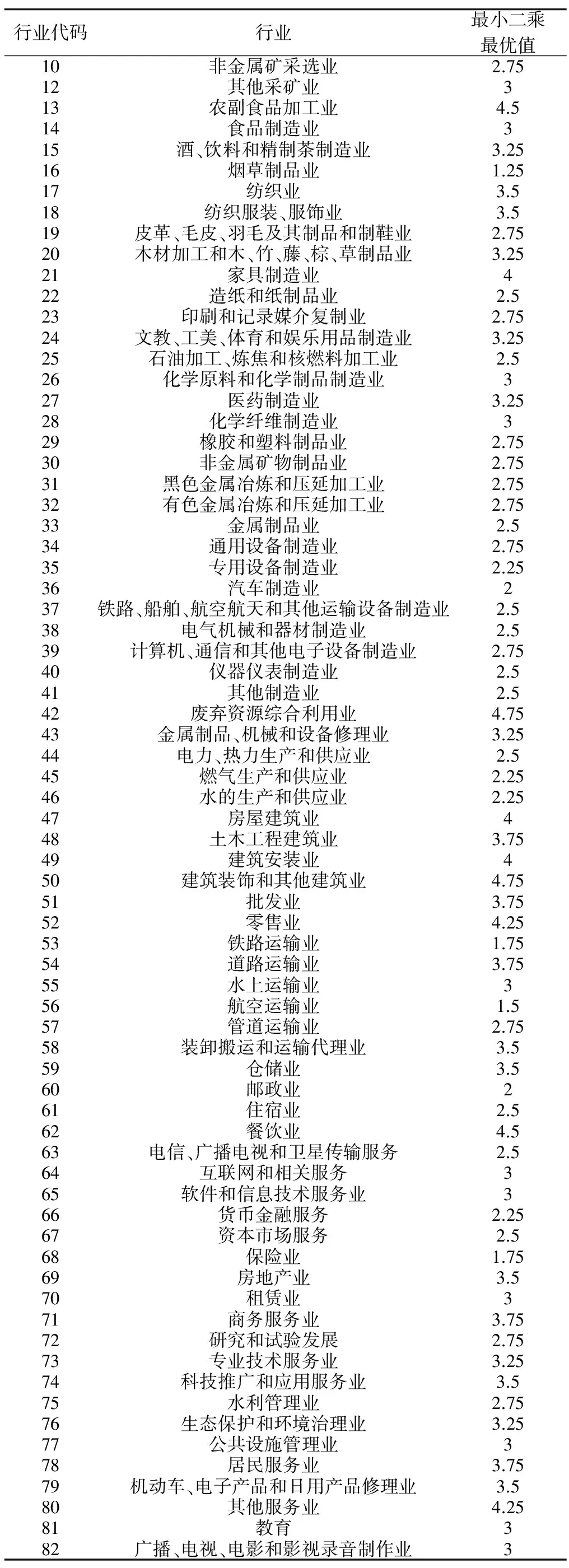

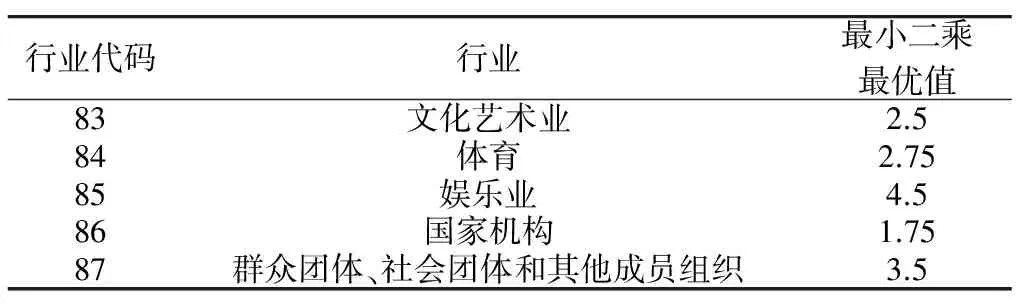

在地区行业加权难度的计算中,行业难度得分是由多名专家对所涉及的行业进行打分,由于偏好等方面的原因,专家对各行业的打分不尽相同,在专家给出所有行业的难度评分向量xi后,本文采用最小二乘法取和专家们评分偏差平方和最小的一组得分x*为最终结果。

在税源规模性特征值的计算中,我们用税收收入的阈值分析法划分重点纳税企业。通过改变阈值,可以增加本课题研究方法的灵活性和在实际测评中的应用价值。阈值的确定参考相关部门的专家意见。

行业难度评分由问卷调查后处理计算得出,在湖南省国税局的支持下,邀请了全省各地州市的36名税收征管一线的业务骨干进行问卷调查;各调查对象基本学历均为大学专科以上。本文采用税收征管金税三期系统的行业划分,共计87个行业大类。税收征管行业难度专家打分综合结果见表2。

表2 税收征管行业难度专家打分综合结果

续表2

行业代码行业最小二乘最优值10非金属矿采选业2.7512其他采矿业313农副食品加工业4.514食品制造业315酒、饮料和精制茶制造业3.2516烟草制品业1.2517纺织业3.518纺织服装、服饰业3.519皮革、毛皮、羽毛及其制品和制鞋业2.7520木材加工和木、竹、藤、棕、草制品业3.2521家具制造业422造纸和纸制品业2.523印刷和记录媒介复制业2.7524文教、工美、体育和娱乐用品制造业3.2525石油加工、炼焦和核燃料加工业2.526化学原料和化学制品制造业327医药制造业3.2528化学纤维制造业329橡胶和塑料制品业2.7530非金属矿物制品业2.7531黑色金属冶炼和压延加工业2.7532有色金属冶炼和压延加工业2.7533金属制品业2.534通用设备制造业2.7535专用设备制造业2.2536汽车制造业237铁路、船舶、航空航天和其他运输设备制造业2.538电气机械和器材制造业2.539计算机、通信和其他电子设备制造业2.7540仪器仪表制造业2.541其他制造业2.542废弃资源综合利用业4.7543金属制品、机械和设备修理业3.2544电力、热力生产和供应业2.545燃气生产和供应业2.2546水的生产和供应业2.2547房屋建筑业448土木工程建筑业3.7549建筑安装业450建筑装饰和其他建筑业4.7551批发业3.7552零售业4.2553铁路运输业1.7554道路运输业3.7555水上运输业356航空运输业1.557管道运输业2.7558装卸搬运和运输代理业3.559仓储业3.560邮政业261住宿业2.562餐饮业4.563电信、广播电视和卫星传输服务2.564互联网和相关服务365软件和信息技术服务业366货币金融服务2.2567资本市场服务2.568保险业1.7569房地产业3.570租赁业371商务服务业3.7572研究和试验发展2.7573专业技术服务业3.2574科技推广和应用服务业3.575水利管理业2.7576生态保护和环境治理业3.2577公共设施管理业378居民服务业3.7579机动车、电子产品和日用产品修理业3.580其他服务业4.2581教育382广播、电视、电影和影视录音制作业3

续表2

行业代码行业最小二乘最优值83文化艺术业2.584体育2.7585娱乐业4.586国家机构1.7587群众团体、社会团体和其他成员组织3.5

(行业划分来源:税收征管金税三期系统)

四 税收征管难度监测权重优化模型及测评结果

(一)税收征管难度监测权重优化模型与参数选择

w1≥λ13w3,w2≥λ23w3

考虑到实际中“集中性特征征管难度”w1和“规模性特征征管难度”w2比“行业性特征征管难度”w3都显得更加重要,在优化模型的约束条件中引入增加约束条件:

w1≥λ13w3,w2≥λ23w2

其中,λ13和λ23用来刻画其重要程度,其值选取可以优化,具体算法和过程见文献[8,10-11]。

(二)税收征管难度监测结果

由于长沙市比湖南省其他的市州产业结构更完善,税源行业也更齐全,而长沙县、望城区、宁乡县和浏阳市分布在长沙市周边,相对长沙别的城区经济更为独立,为了更好地检验模型的实际效果,本文选取该4个县市为研究案例,通过构建的新模型和方法,对4个不同地区税收征管难度水平进行了测评。通过对4个不同地区的征税系统指标数据进行深度挖掘,建立相关权重优化模型,并利用高效算法[12]求解出不同指标的最优权重。最终实现对4个区域税收系统税收征管难度的测评,具体测评结果见表3和表4。

表3 a=0.1:各系统税收征管难度得分以及排名

表4 a=0.12:各系统税收征管难度得分以及排名

从表2和表3可以看出:

1.随着长沙市税收征管先进管理经验及方法的推广,各测评对象税收征管效率不断提升,征管难度的区域差距逐渐缩小,平均难度逐渐下降。

2.从计算结果可以看出:征管难度由高到低大致是浏阳市、望城区、长沙县和宁乡县。从数据分析可知,近年来,由于长沙县的纳税规模效应更加明显,使其征税难度逐渐下降,最终排在宁乡县之后。

3.浏阳市税收征管难度大,主要是因为其税源行业丰富、税源分散;而宁乡县虽然征管难度最低,但仍存在纳税人规模偏小、税收规模性指标排名靠后等问题。

为了验证模型结果的有效性,在湖南省国税局的支持下,我们分别到长沙县、望城区、宁乡县和浏阳市对模型的测算情况进行调研座谈,并邀请长沙市局和各县市区局税收业务专家和负责税收征管的局领导对模型给出的评价结果进行集中评价,各专家对模型的测算结果一致认可。

五 结 论

本文构建了税收征管难度测评模型,给出了相应的算法,并以长沙县、望城区、宁乡县和浏阳市为研究案例,对各测评对象的征管难度进行测评打分,得出综合评价值。评价结果定量地反映了不同区域的税收征管难度。本文研究具有以下特征:

一是各准则权重的确定是基于(得分)数据本身和优化模型求解得到的,一定程度上去除了主观因素,从而保证了测评结果的公正性和可接受性。二是各年度每一个评价准则的最优权重是动态的,会依照影响征管难度不同因素的变化而变化。事实上,各征管难度指标数据的变化以及差异性平衡系数a的变化都会对整体的测算结果产生显著影响,本文在研究过程中也对差异性平衡系数a进行了灵敏度分析,在a的不同取值下,各单位不同年份的征管难度得分及排名也不同。因此,本课题的研究方法实际上设计了各测评对象之间的一种动态博弈机制。三是评测过程是基于各测评对象的相对值来对比的。由此,可通过向各测评对象公布当前年度的各指标值和综合测评值,使其明白自身的不足之处,有利于各测评对象明确下一个年度的税收征管工作重点。从而有助于明确提升税收征管质量和效率的方向和对策。四是通过分析历年各测评对象的综合测评值的波动规律,上级领导能够比较全面地掌握评测对象的征管难度状况,从而有利于针对征管工作提出具体有效的改进建议,进行针对性的工作安排。

需要说明的是,受数据有效性和指标取值限制,本文构建的税收征管难度监测模型仅考虑经济和税源结构两个方面的因素对税收征管难度的影响。而在实际税收征管中,影响税收征管难度的因素还有很多,如:纳税人遵从度、地方政府综合治税水平、税收宣传力度以及税收政策等。因此,如何在考虑更多因素的基础上,合理选取指标并有效取值,进而建立更加全面的税收征管难度监测权重优化模型,以更客观地反映税收征管难度是作者下一步要研究的问题。

[1] 王文清,梁富山.国内增值税税收收入能力与税收努力量化研究[J].财政研究,2016(7):101-112.

[2] 杨得前.我国2000-2012年增值税收入能力及税收努力测算与评估[J].税务研究,2015(9):86-92.

[3] Wan Zhong,Chen Yu.A smoothing regularization method for mathematical programs with complementarity constraints with strong convergence[J].Journal of Pacific Optimization,2015(2):497-519.

[4] 王军,论税收效率问题[J].税务研究,2015(12):91-94.

[5] 何正华,中国征税成本研究——对我国征税成本的测度、成因及对策研究[M].北京:中国税务出版社,2012.

[6] 李飞,税收成本及其控制问题研究[D].武汉:华中科技大学经济学院,2009.

[7] 贾绍华,中国税收流失问题研究[M].北京:中国财政经济出版社,2015.

[8] Shahroodi S M M.Investigation of the effective factors in the efficiency of tax system[J].Journal of Accounting and taxation,2010,2(3):42-45.

[9] Chen Ming,Wan Zhong,Chen Xiaohong.New min-max approach to optimal choice of the weights in multi-criteria group decision-making problems[J].Applied Sciences,2015,5(4):998-1015.

[10] Deng Songhai,Wan Zhong.A three-term conjugate gradient algorithm for large-scale unconstrained optimization problems[J].Applied Numerical Mathematics,2015(92):70-81.

[11] Wan Zhong,Teo Kok Lay,Shen Xianlong.New BFGS method for unconstrained optimization problem based on modified Armijo line search[J].Optimization,2014,63(2): 285-304.

[12] Zhang Xinbo,Shuai Huang,Zhong Wan.Optimal pricing and ordering in global supply chain management with constraints under random demand[J].Applied Mathematical Modelling,2016,40(23):10105-10130.

AMonitoringModelandItsApplicationinTestingtheDifficultyoftheAdministrationofTaxCollection

HE Zheng-hua1,2

(1.Hunan State Taxation Bureau,Changsha 410114,China;2.School of Mathematics and Statistics,Central South University,Changsha 410083,China)

The difficulty of the administration of tax collection is a key indicator that determines the quality of the administration of tax collection in a region.Based on the analysis of main factors that affect the difficulty of the administration of tax collection,a double evaluation index is filtered to analyze the difficulty of the administration of tax collection and the evaluation model of each subordinate index (measurable)which are set up in this paper.Meanwhile,a dynamic weight optimization model and its solving algorithm are conducted to get the index weights,which are used to calculate the comprehensive value of the degree-of-difficulty of the administration of tax collection.At last,taking Changsha County,Wangcheng Area,Liuyang County and Ningxiang County in Changsha city as research samples,the paper conducts an empirical research based on the proposed model and proves effectiveness and reasonableness of the model and algorithm.

tax collection; the difficulty of the administration of tax collection; index weight; evaluation model

F810.422

A

1008—1763(2017)05—0057—07

2016-12-16

国家税务总局科研项目(2016YB03)

何正华(1973—),男,湖南湘阴人,湖南省国家税务局征科处处长,中南大学数学与统计学院兼职教授,财政学博士。研究方向:税收征管质量和效率。