中国上市公司股权激励实施效果研究

唐雨虹,周 蓉,杨啸宇,杨玉坤

(1.西藏大学 经济与管理学院,西藏 拉萨 850000;2.厦门大学 财务管理与会计研究院,福建 厦门 361005)*

·证券与投资·

中国上市公司股权激励实施效果研究

唐雨虹1,周 蓉1,杨啸宇1,杨玉坤2

(1.西藏大学 经济与管理学院,西藏 拉萨 850000;2.厦门大学 财务管理与会计研究院,福建 厦门 361005)*

股权激励制度设计的初衷是为了减弱代理问题,因此考察股权激励的实施效果应该首先直接考察它能否缓解经理人的代理问题,然后才是对公司绩效的影响。利用2006—2014年我国沪深两市A股上市公司面板数据,从代理成本和公司绩效两个层面研究我国股权激励实施效果,结果表明:上市公司实施股权激励可抑制投资不足行为,却加剧了经理人的过度投资行为;股权激励计划并不能显著降低经理人的在职消费,由此而带来的以ROA衡量的公司绩效改善也并不显著,这从两个层面说明我国股权激励计划的激励效果并不明显。

股权激励;过度投资;投资不足;在职消费

一、引 言

20世纪50年代,美国出现了世界上第一个股权激励计划,而我国企业到1999年才首次引入股权激励计划。股权激励计划的诞生原因是为了解决经理人与委托人之间的代理问题(Berle和 Means,1932)[1],从而使股东权益最大化,也就是公司绩效最大化。如果股权激励的实施是有效的话,那么最直接、最有说服力的证据应该是股权激励的实施对于公司代理问题的减弱。而对于股权激励实施与公司绩效关系的研究,则是属于间接层面的考虑。因此笔者认为对于股权激励计划实施效果的研究首先要从它对代理问题的减弱效果上进行研究。

对股权激励实施效果的研究有两个角度:一个是纵向的,即考察企业股权激励实施前后公司绩效的变化;一个是横向的,即比较实施股权激励计划的企业与未实行股权激励计划的企业的绩效。目前的研究多是从纵向的角度进行研究,而横向比较和基于面板数据的研究比较少。本文拟利用我国A股上市公司2006—2014年的面板数据,在横向比较公司股权激励效果的基础上,实证分析股权激励对公司绩效的影响效应。

二、文献综述与理论分析

国内外文献关于股权激励实施效果的研究很多,多数文献是从代理成本与公司绩效角度研究股权激励实施效果。

(一)代理成本视角的股权激励效果研究

Jensen和Meckling(1976)[2]指出,经理人代理问题主要表现为偷懒、经理人过度投资、投资不足、无效率、多元化、过度的在职消费等。Ryan与Wiggins(2002)[3]实证分析了研发投资与上市公司高管激励之间的内生关系,研究表明增长机会与股票期权使用正相关, 股票期权对研发投资具有正向影响效应, 限制性股票不利于研发投资。

Aggarwal和Samwick(2006)[4]构建了一个包含经理人投资行为的个人利益和个人成本的股东经理人契约模型,并进行了实证检验,发现经理人激励与公司投资存在正相关关系。罗富碧等(2008)[5]基于我国上市公司的面板数据, 实证检验了公司高管股权激励与投资决策之间的内生关系。吕长江和张海平(2011)[6]则参考Richardson(2006)[7]投资模型,将实施股权激励计划的公司分为投资不足和过度投资两组,研究股权激励计划对投资行为的影响。

综上所述,Ryan(2002)、Aggarwal(2006)和罗富碧(2008)都是从高管人员股权激励与投资决策之间的关系来研究的,而吕长江(2011)则区分了公司投资的类型,将股权激励公司分为投资不足型和过度投资型,使对这个问题的研究更加细致深刻;而罗富碧(2008)使用了我国上市公司的面板数据,研究结论更可靠。因此本文拟采用我国上市公司2006—2014年的面板数据,将上市公司分为投资过度和投资不足两组类型,来研究股权激励计划对公司投资行为的影响。

代理成本的另一种表现就是在职消费,在职消费是高管侵占公司资源的一种手段( Grossman &Hart,1980[8];Jensen & Meckling,1976)。尽管对在职消费的认识存在代理观(Alchian & Demsetz,1972[9];罗宏和黄文华,2008等[10])和效率观(Hirsch(1976)[11],Rajan & Wulf,2006等[12])两种对立的观点,但普遍认为高在职消费是经理人代理问题的体现。陈冬华等(2010)[13]研究市场化程度对高管货币薪酬和在职消费作为激励的契约成本的替代关系,作为控制变量的高管人员的持股比例与在职消费契约激励之间是负相关的。

(二)从公司绩效研究股权激励实施效果

周建波和孙菊生(2003)[14]研究发现实行股权激励的上市公司,在股权激励实行前公司业绩普遍较好,存在选择性偏误;成长性好的公司,其股权激励力度与公司业绩呈显著正相关关系。陈勇、廖冠民、王霆(2005)[15]对我国上市公司实行股权激励前后3年的净资产收益率数据进行分析,发现上市公司实施股权激励后其业绩总体上略有提升。徐义群和石水平(2010)[16]利用因子分析方法构造了企业绩效的评价指标体系来研究上市公司实施股权激励对企业绩效的影响。

这些研究表明,一般来说,股权激励和公司绩效正相关;但比例较大的期权授予可能反映了公司内部治理存在严重的问题,这些公司的股权激励实施就会对公司绩效造成负面影响。公司业绩的影响因素很多,经理人努力与否和经理人的投资行为以及在职消费等等都是影响因素,股权激励对经理人经营行为有直接的影响。因而,从股权激励可减少代理成本的角度去说明其实施效果更有说服力。

三、样本选择与指标度量

(一)样本与数据来源

本文样本选择2006—2014年沪深两市A股上市公司,财务数据源于瑞思数据库,股权激励数据源于Wind数据库。得到初始数据16807条,对样本公司进行如下筛选:剔除掉了ST、PT及金融行业的公司样本;剔除数据不全的公司样本,最终得到1729家公司数据7483条,平均每家公司有4个年度的数据。期间成功实施股权激励的公司199家。根据股权激励计划期间的长短,把在期间内的年份也视为股权激励年份,共得数据335个。

(二)变量定义

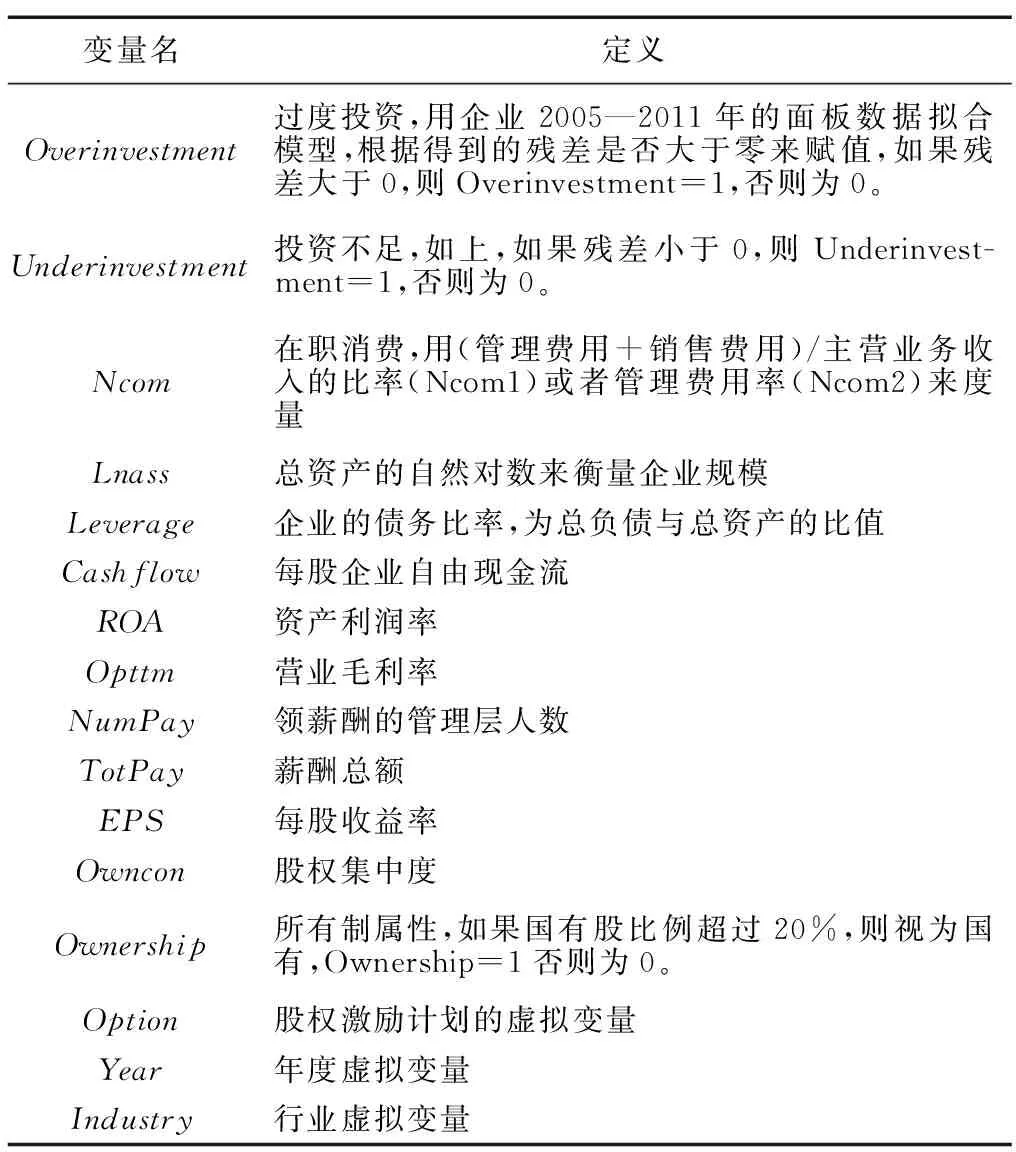

(1)

对在职消费的衡量是研究的一个难点。一些学者采用调查数据,但数据获得的成本较高。根据在职消费计入各项费用,一些学者用管理费用率、销售费用率(罗进辉和万迪昉,2009[17];吴冬梅和庄新田,2010等[18])和总资产费用率(王满四,2006[19];吕长江2007等)来衡量在职消费。本文用管理费用和销售费用占主营业务收入之比或管理费用率来度量在职消费。表1详细描述了各变量的定义:

表1 变量名称及定义

四、实证分析

(一)主要变量t检验

主要变量的描述性统计分析,以是否实行股权激励计划将样本分组进行均值相等的t检验,结果如表2:

表2 股权激励公司和未实行股权激励公司主要指标描述性分析

从表2可见,实行股权激励的公司更倾向于进行过度投资,样本均值为0.55,且在0.05的水平上显著高于未实施股权激励公司(0.49);实行股权激励的公司可有效抑制投资不足行为,实证结果表明实行股权激励公司的投资不足,在0.05的水平上显著低于未实行股权激励公司。可见股权激励对公司的非效率投资行为有一定的作用,对于减少投资不足行为有显著作用,但却会促使经理人进行更多的过度投资。股权激励公司和非股权激励公司之间的在职消费没有明显的区别,t检验结果还显示,股权激励公司的ROA(7.53)高于非股权激励公司(4.05),但是并不显著。

(二)投资行为的股权激励效果分析

由于公司投资效率直接关系到公司未来成长和价值表现,经理人的非效率投资行为是对所有者利益的一种损害,进而直接影响经理人的激励收益,因此股权激励制度的出现对经理人的非效率投资行为应该有抑制作用(吕长江和张海平,2011)。前面初步分析了非效率投资与股权激励之间的关系,为了进一步说明问题,将过度投资和投资不足作为因变量,对上述问题进行实证检验,结果如表3。

表3 投资行为代理成本的实证结果

注:(1)回归系数和显著性检验的T值分别在Beta和T value列;(2)***、**和*分别表示1%、5% 、10% 的显著性水平。

由表3可知,在过度投资回归中,自由现金流会增加经理人的过度投资,负债比率对于过度投资有抑制作用,这与之前学者的研究结论是一致的。Option的系数显著为正(0.05),而在投资不足样本中,Option的系数显著为负(0.01)。以上结果说明,股权激励虽然降低了投资不足行为,即促进了投资,却增加了投资过度行为,即使得经理人进行更多的投资。吕长江(2011)的研究表明在过度投资样本中,Option的系数显著为负,在投资不足样本中Option系数为正。而以资产负债表重新构建当年新增投资的稳健性检验,在过度投资样本中Option的系数为正,在投资不足样本中Option的系数为负,这一结果与本文的研究一致。

(三)在职消费的股权激励效果研究

目前的研究表明,我国民营企业在经济效率和创新程度等方面都优于国有企业,民营企业和国有企业在公司内部治理结构应该有明显的差别,因此我们利用了企业所有制属性变量。罗进辉和万迪昉(2009)研究了大股东持股与管理者在职消费之间的关系,同时参考陈冬华等(2005)、 陈冬华和梁上坤(2010)等的研究同时利用了高管货币薪酬、企业营业毛利率、企业现金流等因素,回归结果如表4。

由表4可知,用Ncom1来衡量在职消费时,Option的系数为负,但并不显著。说明股权激励计划的实施对于抑制经理人的在职消费有一定的作用。经理人的行为也遵循理性人假设,经理人会在股权激励收益和在职消费收益以及从掌控公司资源带来的利益之间权衡,只有在股权激励收益足够大的情况下,经理人才会减少在职消费和其他不符合公司利益的行为。因此股权激励计划的作用有限可能是由于目前股权激励的力度比较小,不能调动经理人的积极性。回归结果还表明,国有企业中的在职消费行为比在民营企业中要严重,但系数也不显著;同时,第一大股东持股比例的系数显著为正,第一大股东并没有起到很好的制约经理人行为的作用。当然也可能是由于对在职消费的度量不准确造成的。

本文还用管理费用率来度量在职消费,结论与Ncom1衡量的一致。同时存在年度效应,行业效应并不显著。F检验发现存在固定效应,因此面板回归要好于OLS。

表4 在职消费回归结果分析

注:(1)回归系数和显著性检验的T值分别在Beta和T value列;(2)***、**和*分别表示1%、5% 、10% 的显著性水平。

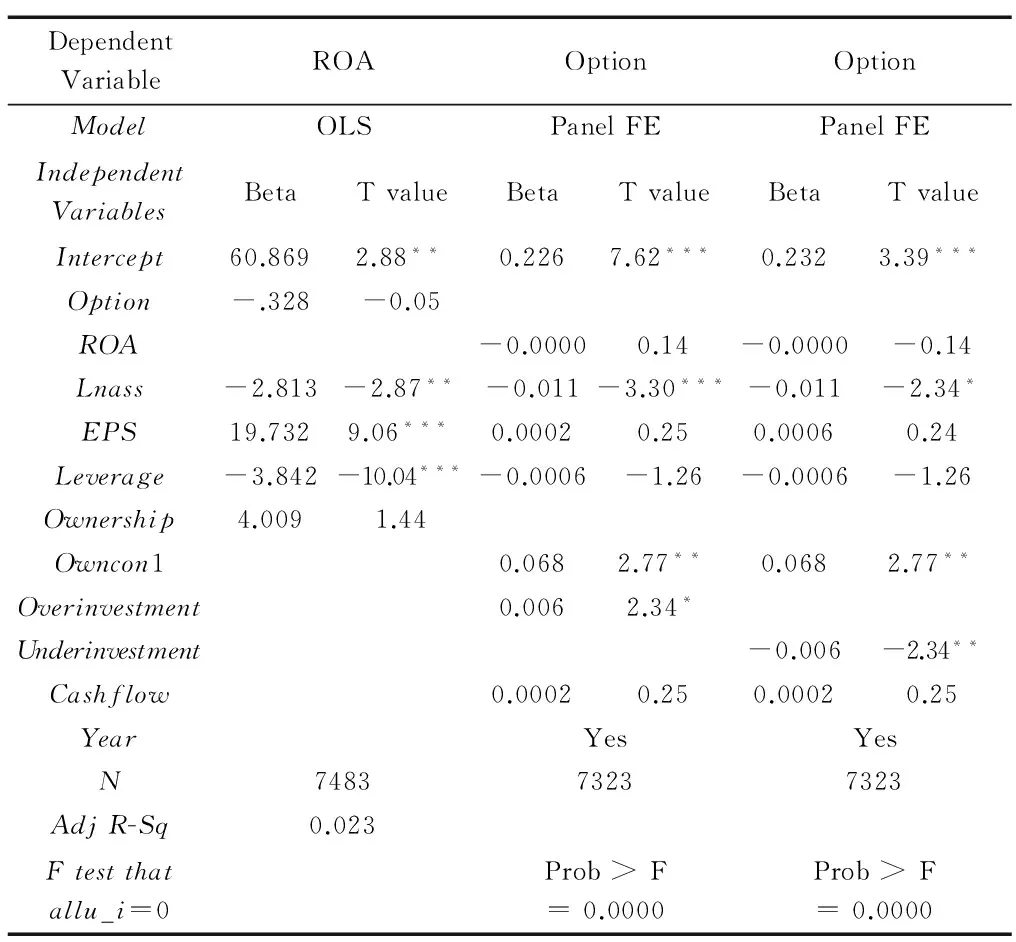

(四)企业绩效与股权激励效果

基于上述分析结果,股权激励对代理成本的作用并不明显,因此预计股权激励对公司业绩的促进可能有限。由表5股权激励与公司绩效的回归结果看,Option的系数为负且不显著,可以看出,股权激励计划至少是对公司绩效没有正向影响。陈勇等(2005)发现股权激励后对上市公司的业绩总体有不显著的略微提升,徐义群和石水平(2010)的研究结果与此结论基本一致。这些研究结果均表明股权激励对上市公司绩效的提升没有显著作用。

表5 公司绩效及内生性检验结果

本文还研究了股权激励在企业之间是否存在自选择现象,发现企业绩效与股权激励之间不存在内生决定关系,而过度投资的公司会更倾向于股权激励,投资不足的公司中实施股权激励则比较少。这一现象或许可以用行为金融理论解释,过度自信的经理人会使得公司存在过度投资行为,而这些经理人对自己的能力比较自信,在选择薪酬时也更倾向于选择有一定风险的激励薪酬,因此导致股权激励与过度投资存在内生决定关系。

五、结论及政策建议

本文研究表明我国上市公司实行股权激励并没有显著降低其代理成本,即实行股权激励可在一定程度上抑制投资不足行为,但不能降低投资过度行为造成的代理成本;股权激励对于抑制经理人在职消费的行为也不能起到很好的作用。而股权激励也并不能显著提高上市公司绩效,这从两个层面说明了我国股权激励计划的激励效果并不明显。因此,在我国加强股权激励实施规范、使其真正起到激励作用是很有必要的。针对本文的研究结果,提出以下建议:(1)规范股权激励实施,严格按照《上市公司股权激励管理办法》的要求,禁止不符合条件的上市公司实施股权激励计划。从2007年股权激励实施公司家数的减少可以看出《管理办法》对股权激励实施的规范作用。(2)解决内部人控制问题。上市公司高管层权力过大,影响董事会制定股权激励方案,导致行权规模、激励对象、激励条件、激励有效期限等变量设置的激励效果不足,使股权激励方案没有产生激励作用,反而沦为高管层为自身谋取福利的工具。(3)建立科学的业绩考核体系。建立与激励机制相适应的业绩考核体系,改变业绩考核大多是对特定结果指标考核和衡量的局面,增加对过程和程序指标的考核。

[1] Adolf A.Berle,Gardiner C.Means.The Modern Corporation and Private Property [M].Transaction Publishers,1932.

[2] Jensen M.C.,W.H.Meckling.Theory of the firm: managerial behavior, agency costs and ownership structure[J].Journal of Financial Economics, 1976,3(4): 305-360.

[3] Ryan.H.,R.Wiggins.The interactions between R&D investment decisions and compensation policy[J].Financial Management,2002,31:5-29.

[4] Aggarwal R.,A.Samwick.Empire Builders and Shirkers: Investment,Firm Performance and Managerial Incentives[J].Journal of Corporate Finance,2006,12:489-515.

[5] 罗富碧,冉茂盛,杜家廷.高管人员股权激励与投资决策关系的实证研究[J].会计研究,2008(8):69-76.

[6] 吕长江,张海平.股权激励计划对公司投资行为的影响[J].管理世界,2011(11):118-126.

[7] Scott Richardson.Over-investment of free cash flow[J].Review of Accounting Studies, 2006(11):159-189.

[8] Sanford J.Grossman, Oliver D.Hart.Takeover Bids, The Free-Rider Problem, and the Theory of the Corporation[J].The Bell Journal of Economics, 1980(11):42-64.

[9] Alchian A.A.,H.Demsetz.Production,Information Costs,and Economic Organization[J] .American Economic Review, 1972,62(5):777-795.

[10] 罗宏,黄文华.国企分红、在职消费与公司业绩[J].管理世界,2008(9),139-148。

[11] Hirsch F.Social Limits to Growth[M].Harvard University Press, 1976.

[12] Rajan R.,J.Wulf.Are perks purely managerial excess[J].Journal of Financial Economics, 2006,79:1-33.

[13] 陈冬华,梁上坤.在职消费、股权制衡及其经济后果——来自中国上市公司的经验证据[J].上海立信会计学院学报,2010(1):19-27。

[14] 周建波,孙菊生.经营者股权激励的治理效应研究[J].经济研究,2003(5):74-82.

[15] 陈勇,廖冠民,王霆.我国上市公司股权激励效应的实证分析[J].管理世界,2005(2):158-159.

[16] 徐义群,石水平.股权激励真的改善了企业绩效吗——来自我国上市公司的经验证据[J].山西财经大学学报,2010(4):53-59.

[17] 罗进辉,万迪昉.大股东持股对管理者过度在职消费行为的治理研究[J].证券市场导报,2009(6):64-70.

[18] 吴冬梅,庄新田.所有权性质、公司治理与控制权私人收益[J].管理评论,2010(7):53-60.

[19] 王满四.上市公司负债融资的激励效应实证研究——针对经理人员工资和在职消费的分析[J].南方经济,2006(7):65-74.

(责任编辑:王铁军)

The Implementation Results of SOP in China’s Listed Companies

TANG Yuhong1,ZHONG Rong1,YANG Xiaoyu1,YANG Yukun2

(1.SchoolofEconomicsandManagement,TibetUniversity,Lhasa,Tibet, 850000,China; 2.SchoolofFinancial&AccountingStudies,XiamenUniversity,Xiamen,Fujian361005,China)

Stock Option Plan (SOP) was originally designed to weaken the agency problem, therefore we should examine whether it can alleviate the agency problem of managers directly to investigate the effect of the implementation of SOP, and then the impact on corporate performance.This paper studies the implementation results of stock option plan(SOP) in China from the aspects of agency costs and firm performance,using a 2006-2011 panel data of listed companies in Shanghai and Shenzhen A-share market.We find stock option plan can alleviate underinvestment behaviors significantly, while it exacerbates the overinvestment behaviors of managers.Stock option plan cannot decrease the non-pecuniary compensation, and hence the reduction of agency costs does not bring significant improvement of firm performance measured by ROA.

stock option plan; over-investment; under-investment; no-pecuniary compensation; ROA

2016-12-10

西藏科技厅重点科技计划软科学项目、西藏自治区哲学社会科学专项资金项目 (16BJY005)。

唐雨虹(1978—),女,四川广安人,西藏大学经济与管理学院副教授,研究方向:金融学。

F120.3

A

1003-7217(2017)04-0057-05