多元化经营对企业有效税负的影响

胡洁怡

(广东培正学院会计学系,广州510830)

多元化经营对企业有效税负的影响

胡洁怡

(广东培正学院会计学系,广州510830)

在中国的税收体系下,企业是财政创税的主力军,但过高的税负制约着企业的可持续发展。在这样的背景下,企业试图通过多元化经营来降低自身的实际税负。基于2010-2015年沪深两市的A股上市公司数据,探讨多元化经营对企业有效税负的影响,研究发现多元化经营具有减少企业税负的效果;挖掘业、建筑业等国内第二产业企业税负偏高,而交通运输业、仓储业、信息技术业等行业的税负相对较低,营业税收负担方面,税负最低的是电力、煤气及其水的生产等涉及民生的行业;影响企业总体税收负担的因素,不能显著影响企业营业税负。

结构性减税;多元化经营;企业有效税负

一、引言

进入21世纪以来,政府为了优化现有的税收体系,积极推行结构性减税政策,如全面取消农业税、出口退税适时调整、统一内外资所得税、调整个人所得税生计费用扣除标准、增值税改革以及营业税改征增值税试点等。实行结构性减税,以引导产业升级,带动企业技术创新,乃至促进经济增长和拉动内需,已成为中国当前财税政策的重要内容之一。正是在这样的政策背景之下,不少企业试图通过多元化经营来降低自身的实际税负。

二、文献综述

企业是财政创税的主力军,其税收负担问题已成为社会关注的焦点,而学术界对企业有效税负的研究也从未间断。

研究企业的有效税负问题,首先要解决的是企业有效税负的计量标准问题。Adhikari等(2006)认为,计量企业税收负担时需要考虑税收种类、企业的会计利润和实际应纳税所得额之间的区别等问题。[1]

Plesko(2003)将边际有效税率视为企业纳税的变动量与收入变动量的比值,而平均有效税率则为纳税总额与收入总额的比值。[2]

吴祖光和万迪昉(2012)认为,前人的计算方法忽略了现金流量表的税收信息,并在此基础上提出了新的计量方法。[3]其中,企业的每单位营业收入所承担的税费以营业收入税收负担率来计量;企业当期每单位利润总额所承担的税费用总利润税收负担率来计量;企业各种税收费用占当期经营现金流的比例则用经营活动现金流税收负担率来计量。

部分学者还进一步研究了企业税收负担的影响因素。李凯,刘昊(2011)认为行业、企业个体特征以及时间是影响企业所得税税收负担的三个因素。[4]袁宏伟(2010)将企业税收负担与企业总价值有机地联系起来,发现企业本身具有通过改变其投资结构而影响自身有效税负的能力。[5]

此外,政府政策的变动对企业有效税负的影响也得到了部分学者的论证。陈晓光和雷良海(2012)认为,营业税改征增值税试点后,水上运输业和航空运输业行业的税负下降了,其他运输服务业的税负略有上升。[6]梁军(2013)认为营业税改增值税试点工作开始以来的物流企业税收负担不减反升,而得出税改之后增加了物流企业的税收负担的结论。[7]

尽管上述研究探讨了企业有效税负的计量方法以及影响因素,并分析了企业有效税负的政策性影响,但是目前关于企业有效税负方面的研究没有考虑到以下问题:首先,衡量企业税负的指标不一,且大多数指标只适用于计量企业所得税。其次,企业税收负担中较少将营业收入税收负担和总利润税收负担分开讨论。最后,企业税负影响因素中甚少提到企业税务筹划的因素,例如,企业多元化经营因素。现代企业有专业企业和多元化企业之分,对于多元化经营的企业,本身就有可能涉猎多个行业的业务,从而也会对企业税负产生影响。

通过研究2010-2015年沪深两市A股上市公司的数据,分析中国上市公司多元化经营对企业有效税负的影响以及国内行业税负的变化情况。

三、研究假设

若企业总体税收负担较高,企业管理人员为了增加企业税后收入,有可能涉猎其他税负较低的行业进行税收筹划,试图通过多元化的经营减少企业的实际税负。因此,提出假设1。

H1:企业经营所跨越的行业数目越多,企业有效税收负担越小。

2008年以后,中国一直在进行结构性减税,如全面取消农业税、出口退税适时调整、统一内外资所得税、营业税改增值税试点等。基于这些国家政策,笔者认为国内企业税负大致不变,只有个别享有优惠税收政策的行业税负有所减少。因此,提出假设2。

H2:税制改革(如消费型增值税转型)政策影响下,总体上企业税负大致不变,但个别行业税负有所减少。

四、研究方法设计

(一)样本选择与数据来源

以2010-2015年期间沪深两市的A股上市公司为研究对象,并依次剔除金融业上市公司和数据存在缺漏的上市公司,最后得到2196个观测值。表1是经过筛选之后的各个行业的观测值分布情况。

表1 行业观察值分布情况

由表1可知,样本中制造业占比较大,共有1400个观测值,其次为房地产行业,而传播与文化产业只有28个。由于制造业企业的固定资产在总资产中比重较大,这为后续观察生产型增值税转变为消费型增值税对税负的影响提供了较好的样本基础,也符合中国目前的产业结构现状。

公司总税收负担率、企业经营所跨越的行业数目是根据企业财务报表及其附注披露的信息手工整理计算得出的,公司股权结构、相关财务指标以及行业类型等数据均来自国泰安数据库。

(二)检验模型与变量设定

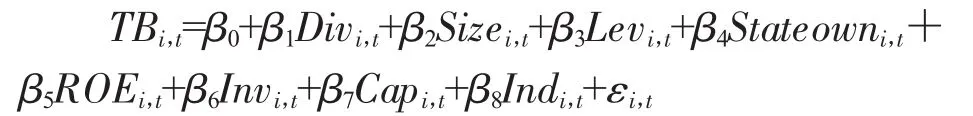

为检验研究假设,现构建了以下研究模型。

其中,β0为截距,β1~β8是系数,是残差。模型中各变量的定义如下。

1.被解释变量

TB代表企业税负变量的统称。现用总利润税收负担率来衡量企业的总体税收负担,其计算方法参考了吴祖光、万迪昉(2012)的计算方法,即总利润税收负担率=(支付的各项税费-收到的税费返还)/税前利润。该指标涵盖了企业所得税、流转税和财产税等,即结合了利润表和现金流量表提供的信息,构建的税收负担计量指标。营业税收负担=营业税金及附加/营业所入,用于计量企业每单位营业收入所承担的税负。

2.解释变量

Div为公司经营所跨越的行业数目,用于衡量企业多元化经营的程度。

3.控制变量

企业规模(Size):企业年末总资产的自然对数值;财务杠杆(Lev):公司当年年末所有者权益与年末总资产的比值;国有企业持股比例(Stateown):国有企业持股比例/总股数;权益净利率(ROE):每股收益/每股净资产;存货密集度(Inv):年末存货/年末资产总额;固定资产密集度(Cap):年末固定资产净额/年末资产总额;行业为虚拟变量。

五、实证检验结果和解释

(一)多变量回归分析

企业总体税收负担作为模型(1)(2)(3)的因变量,而解释变量为企业多元化经营(Div)指标,这三个模型中控制了国有控股占比(Stateown),净资产收益率(ROE),财务杠杆(Lev),存货密度(Inv),固定资产密度(Cap)等变量的影响。企业营业税收负担作为模型(4)(5)(6)的因变量。表2列出了检验模型GLS回归分析结果。

表2 多元化经营对企业税收负担的影响

由表2可以看到,模型(1)中,多元化经营指标的系数为-0.3889(-0.37,P<0.01),与企业总体税收负担呈显著的反向关系,意味着企业跨行业经营有利于企业税负的减少,假设1成立。在与企业营业税收负担的模型(4)中,多元化经营指标的系数为-0.0527(-0.54,P>0.1),显示结果也是与企业营业税负成负相关,但结果不显著。从模型(1)(4)结果显示,企业跨行业经营能帮助企业减少每单位营业收入的税费。也就是说,企业通过投资如高新科技行业等具有税收优惠的行业,可以达到减少整体营业税费的目标。从企业整体的角度出发,多元化经营对企业整体税负的影响更大,是营业税收负担的6倍多[(0.3889-0.0527)/0.0527=6.38]。

模型(2)的回归结果显示,企业在样本选择期间的总体税收负担没有发生显著变化。无独有偶,模型(4)也显示企业营业税负没有明显变化。这可能是受到结构性减税政策的影响。所谓结构性减税就是“有增有减,结构性调整”的一种税制改革方案,强调税负的内部调整,而非总体税负的下降,因此,在2010-2015年的样本数据中,企业税负并没有显著地减少。

从模型(3)看出,挖掘业的企业税负比总体行业税负高113.11%(2.07,P<0.05),在所有行业税负中居首位,其次是社会服务业和建筑业。在所有行业中,交通运输业、仓储业的税负相对较低,比行业总体税负水平低6.75%,但回归结果在统计上并不显著。另外,制造业和信息技术业分别位于第四、第五位,回归结果同样不显著。模型(6)的营业税负中,建筑业的营业税负最高,最低的是电力、煤气及其水的生产等涉及民生的行业。

通过对比模型(1)和(4),笔者发现企业规模,存货密度,资产密度,多元化经营的系数在模型(1)显著,而在模型(4)中只有存货密度系数显著。这说明,影响企业总体税收负担的因素,不能显著影响企业营业税收负担。企业规模,资产密度等体现企业整体特征的因素,在企业营业过程中体现出来的是沉没成本,对其营业交易往来的影响不大。

综述所述,国内企业总体税负大致不变,只有交通运输业、仓储业等行业相对减少,符合我国结构性减税的政策目标,假设2成立。

(二)稳健性分析

通过采用以下方法对上述研究结论进行稳健性检验。1.采用剔除三倍标准差以外样本的方法来处理异常值;2.采用当年主营业务收入的自然对数来衡量企业规模;3.采用公司当年末总负债与总资产的比值来衡量企业的财务杠杆。结果发现上述研究结论没有实质性变化。

六、结论

通过分析回归结果发现以下三点。

(一)企业多元化经营具有减少企业税负的效果

企业跨行业经营能帮助企业减少每单位营业收入的税费,也就是说,企业通过投资如高新科技行业等具有税收优惠的行业,可以达到减少整体营业税费的目标。从企业整体的角度出发,多元化经营对企业整体税负的影响更大,是营业税收负担的六倍多。

(二)挖掘业、建筑业等第二产业企业税负偏高

交通运输业、仓储业、信息技术业等的税负相对较低;营业税收负担方面,最低的是电力、煤气及其水的生产等涉及民生的行业。但是,总体的税收负担没有发生显著变化。这也从侧面说明了中国的结构性减税的政策性影响。

(三)企业投资不同行业可合理避税

综上所述,通过加入企业多元化经营,发现其对中国企业总体税收负担显著,这一发现,有助于证明企业投资不同行业的经济行为具有合理避税的效果。从加入行业和年份的虚拟变量中,笔者还发现高新技术产业、交通运输业等政府提供优惠税率的企业税负在控制了企业规模等因素之后呈现相对较低的单位税费,这有利于企业有针对性地投资这些行业,从而更有效地减少税负。

[1] Adhikari,A.,C.Derashid,and H.Zhang.Public Policy, Political Connections and Effective Tax Rates:Longitudinal Evidence from Malaysia [J].Journal of Accounting and Public Policy,2006,25(5):574-595.

[2] Plesko,G.A.An Evaluation of Alternative Measures of Corporate Tax Rates [J].Journal of Accounting and Economics,2003,35(2):201-226.

[3]吴祖光,万迪昉.企业税收负担计量和影响因素研究述评[J].经济评论,2012(6):149-153.

[4] 李 凯,刘 昊.关于企业税收负担影响因素的研究——基于我国上市公司有效税率的测度[J].税收经济研究,2011(3):89-94.

[5]袁宏伟.企业税收负担与投资结构的关系研究——基于我国上市公司有效税率的测度[J].中央财经大学学报,2010(10):7-12.

[6]陈晓光,雷良海.增值税改革对上海交通运输行业税负的影响[J].科技与管理,2012(5):12-15.

[7]梁 军.营业税改增值税前后物流企业税收负担比较研究[J].商场现代化,2013(4):126-128.

[责任编辑:王 旸]

The influence of diversification for the enterprise effective tax burden

Hu Jieyi

(Department ofAccounting,Guangdong Peizheng College, Guangzhou 510830)

Under the tax system of our country,the enterprises are the main force of fiscal taxes,but high taxes restrict the sustainable development of the enterprises.In thiscontext,the enterprises try to reduce their actual tax burden through diversification.This essay,which based on the data of listed companies ofShanghai and Shenzhen stock exchange during 2010 to 2015, exploresdiversified influence on enterprise effective tax burden, and finally finds that diversification can reduce the effect of enterprise tax burden,and the tax burden of mining and construction enterprises are on the high side while transportation, warehousing,information technology and other industries are low tax burden relatively.For the businesstax burden,tax burden is the lowest involved such as electricity,gas and water production industry of the people's livelihood.Those Factors which influencing the overall tax burden of enterprises do not significantly affect the businesstax.

structural tax reduction;diversification;enterprise effective tax burden

F279.21

A

1005-913X(2017)08-0121-04

2017-05-19

广东培正学院校级科研项目(16pzxmyb19)

胡洁怡(1989-),女,广州人,硕士,研究方向:公司治理。