大股东认购、产权异质与定向增发折价

宋 鑫, 阮永平, 郑 凯

(华东理工大学 商学院,上海 200237)

大股东认购、产权异质与定向增发折价

宋 鑫, 阮永平, 郑 凯

(华东理工大学 商学院,上海 200237)

本文基于会计信息披露视角,考察了产权异质条件下大股东认购行为对定向增发折价的作用后果和机理。研究发现:相对于国有企业,民营企业大股东通过低价认购定向增发股份进行了自我利益输送;在原有定向增发价格形成机制下,无论是负向应计盈余管理还是真实盈余管理均会造成定向增发折价;真实盈余管理已经取代了应计盈余管理成为大股东在定向增发中进行利润操纵的主要手段;负向真实盈余管理在民营企业大股东认购定向增发股份和高折价之间发挥了中介效应。

大股东认购;产权异质;定向增发折价;真实盈余管理

1 引言

自2006年5月中国证监会颁布《上市公司证券发行管理办法》以来,通过定向增发形式融资的上市公司家数逐年上升,特别是在2013~2015年间,定增案例呈现爆发式增长。与此同时,定增市场丑闻频发,例如2015年11月1日徐翔案曝出,徐翔通过阳光私募踩点定增概念,参与恒星科技、赤天化、文峰股份以及大恒科技等数家企业的定增预案,围绕定向增发概念股,通过获取内幕信息来操纵股票价格,获得大量非法收益。

由于我国上市公司具有“一股独大”的鲜明特征,大股东与中小股东存在严重的代理问题,相对于国有企业,这种现象在民营企业更为突出[1]。近年来,随着法律法规的不断完善、监管力度的不断加强,大股东侵害中小投资者的方式从关联交易、转移定价、债务融资、资金占用等明显方式转变为定向增发等更为隐蔽的形式[2]。有学者证实,大股东利用了增发折价进行自我利益输送[3,4],2017年2月17日证监会发文对定增定价机制作出调整也说明了问题的严重性。然而,定向增发折价并不会自发产生,驱动因素包括被动择时和主动制造两个方面,由于前者受制于市场行情,后者更为常见。

已有研究表明,盈余管理是上市公司最普遍的“财务包装”手段,借此美化或丑化财务信息,主动影响股票价格[5],而盈余管理包括应计盈余管理和真实盈余管理两类[6]。应计盈余管理被用来制造定增折价问题已被相关研究证实,例如章卫东[7]检验2006~2007年定向增发样本,发现上市公司在定向增发前一年存在正向或负向的应计盈余管理现象。然而,由于监管力度不断增强,应计盈余管理行为的审计风险和监管成本日益加大,上市公司逐渐用真实盈余管理取代应计盈余管理来实现利益诉求[8]。那么,在定向增发中,真实盈余管理是否同样取代了应计盈余管理,成为大股东操纵定向增发价格的手段之一?

本文研究发现民营企业的大股东作为认购方参与的定向增发折价程度更高,而负向真实盈余管理成为其操控定向增发价格的手段之一。本文的主要贡献在于:第一,与以往研究不同,本文发现大股东利用真实盈余管理而非应计盈余管理来操纵定向增发价格。第二,刻画了负向真实盈余管理活动在大股东认购定向增发股份与高折价之间所起的中介效应,从信息披露角度考察了定增活动中大股东自我利益输送的机理。第三,深化了异质产权下负向真实盈余管理中介效应的经济后果研究。

2 制度背景与研究假设

2.1 产权异质、大股东认购与定向增发折价

定向增发融资一般经过如下过程:董事会提出预案-股东大会决议-相关部门审核批准-核准发行。由于我国上市公司普遍存在“一股独大”的现象,大股东对董事会决议具有极大的影响力[9]。作为市场行为主体,大股东推动董事会提出定增预案的目的是实现自身利益最大化,而大股东通过定增谋求自身利益最大化有两种途径:一是在定增中直接实现自我利益输送;二是借助定增来融资,后续有效运用新增资金加速公司价值增长。由于公司未来价值增长需要经历一段时间,因此大股东通过第二种途径实现自身利益最大化具有较大的不确定性。同时上市公司存在“控制权”与“现金流权”的分离,即使公司价值在未来得到了有效的提升,具有控制权的大股东并不能获得全部价值提升的收益。相比而言,大股东通过定增直接实现自我利益输送不确定性较小,是非常有效的途径[10]。尤其是在中小投资者的自我保护机制尚需完善的我国资本市场环境下,大股东在定增中利用“控制权”进行直接自身利益输送的动机更大。

大股东在定增中直接进行自我利益输送的主要方式是低价认购定增股份,认购的越多且折价越大,所获得的收益越多。由于大股东能够在一定程度上左右公司的定向增发决策,因此参与认购定增股份对于大股东来说不难实现。根据2017年2月之前的定增价格形成机制即“定向增发发行价格不低于定价基准日前二十个交易日公司股票均价的百分之九十”,定增价格取决于定价基准日前二十个交易日的公司股票价格。大股东作为决策方可以利用定价规则通过“被动择时”和“主动操纵”来选择或者影响定增前股票价格,进而造成定增折价。因此,大股东通过定增进行自我利益输送的典型特征是大股东认购定增股票越积极,定增折价程度越大。因此,提出假设1a:

假设1a 大股东认购定向增发股票显著提高了定增折价。

由于我国民营企业大股东与中小股东代理问题较国有企业更为严重,因此民营企业大股东借助定增活动进行自我利益输送的动机强于国有企业。因此,提出假设1b:

假设1b 相对于国有企业,民营企业大股东认购定向增发股票时,定增折价更高。

2.2 负向盈余管理与定向增发折价

大股东在上市公司中具有控制权和决策权,为了获得定增收益,会积极地主导和认购定增股份,并努力提高定增折价幅度。根据定增发行定价制度,大股东对折价的影响来源于“被动择时”和“主动操纵”。前者需要等待市场行情变化,对于大股东来说很难把握和控制,后者成为大股东更常见的选择。根据原有定增价格形成机制,大股东通过影响定价基准日前二十个交易日的公司股票均价就可以操纵定增价格。

在资本市场中,投资者会根据接收到的信息对资产价格作出判断,释放信息是影响市场价格的主要手段。上市公司最常规的释放信息的方式是披露财务信息。盈余管理则是通过更改实际交易时间和方式或利用主观判断事项更改会计处理方式,来人为影响所披露的财务信息的行为[11]。Kim和Ritter[12]发现资本市场会高估盈余管理为正向的上市公司股价、低估盈余管理为负向的上市公司股价。因此,在定向增发之前进行盈余管理会影响投资者对股票价值的判断,负向盈余管理程度越多,定向增发前股票价格低于真实价格的幅度越大,定价基准日前二十个交易日公司股票均价就会越低,定增折价率也会随之增加。因此,提出假设2:

假设2 定向增发前负向盈余管理程度越大,定向增发折价越高。

2.3 负向真实盈余管理的中介作用

如果假设1和假设2成立,那么大股东很有可能通过盈余管理造成定增折价来达到自我利益输送的目的。而大股东会采取何种盈余管理方式呢?已有研究指出,盈余管理主要包括应计盈余管理和真实盈余管理两类[6]。Dechow和Skinner[13]认为应计盈余管理是利用会计政策和会计估计等主观判断项目,对公司的财务业绩进行美化或丑化。Roychowdhury[8]认为真实盈余管理是上市公司通过改变正常的交易活动,进而改变经济业务发生的时间或计量属性,实现对利润的操控。二者最本质的区别在于是否改变了公司的实际经营活动:真实盈余管理活动通过改变公司的实际经营活动,影响了当期的经营现金流和业绩评价;而应计盈余管理活动并未改变公司的实际经营活动,只是改变了当期会计盈余的账面处理。以往针对定向增发中盈余管理的研究主要集中于应计盈余管理方面,例如章卫东[7]研究发现在定向增发前存在明显的应计盈余管理行为。

近年来的研究表明,由于真实盈余管理活动更具隐蔽性,而应计盈余管理易受到监管处罚,上市公司逐渐转变为借助真实盈余管理活动来操纵会计业绩[8]。因此,在我国会计法律法规不断完善、监管力度不断加强的背景下,上市公司进行应计盈余管理承受更大的审计风险和处罚成本,大股东更有可能会在定向增发之前采用负向真实盈余管理影响上市公司的股票价格来造成定增折价。

综上所述,如果大股东寻求以低价购买定增股份的方式来实现自我利益输送,这一目的的实现需要以低定价为条件,而根据原有定增定价形成机制,定增前的负向真实盈余管理可能会成为大股东人为制造定增低定价的现实选择之一。也就是说,大股东决定认购定增股份后,通过负向真实盈余管理使得定增低定价,最终低价购买定增股份实现自我利益输送。如果上述推理成立的话,负向真实盈余管理就成为了大股东认购定增股份对定增折价作用的中介变量。根据前文的分析,民营企业大股东与中小股东之间的代理问题更为突出,通过定增谋求自我利益输送的动机更强,因此这一中介效应可能在民营企业中更为明显。因此,提出假设3:

假设3a 负向真实盈余管理活动在大股东认购与定向增发折价之间发挥中介效应。

假设3b 相对于国有企业,负向真实盈余管理活动在民营企业大股东认购与定增折价间的中介效应更为明显。

3 样本来源与研究设计

3.1 样本选择及数据来源

2006年5月8 日中国证监会颁布《上市公司证券发行管理办法》后,定向增发正式成为上市公司股权再融资的主要方式。从数据可获得性角度,本文选取2006年5月8日至2014年12月31日沪深A股主板中定向增发公司作为初始样本,剔除金融行业公司和数据缺失公司后得到929个观测值。本文定向增发数据来自于WIND数据库以及手工收集上市公司发布的《非公开发行股票情况暨上市公告书》,财务数据和市场指标来自CSMAR数据库。

3.2 变量定义

(1)被解释变量:定增折价DISCOUNT,根据Baek等[14]研究方法,发行折价=(定向增发预案公告日收盘价-定向增发发行价格)/定向增发预案公告日收盘价,该指标越大则定向增发折价更高,认购者获得的收益越多。

(2)解释变量:BIG为大股东是否参与认购定向增发股份,定义为哑变量,大股东认购了定向增发股份为“1”,未认购为“0”;BIG_RATE表示大股东认购定向增发股份的比例;为了进一步考察产权性质的影响,本文设计了代表企业产权性质的哑变量COMP,民营企业为“1”,国有企业为“0”。

(3)中介变量,用三种盈余管理指标来衡量:一是“琼斯模型”[15]估计出的应计盈余管理程度DAC;二是“修正的琼斯模型”[16]估计出的应计盈余管理程度DACC;三是“真实盈余管理模型”[8]估计出的真实盈余管理程度EM_PROSY。值得说明的是,为了更精确地估计出在定向增发前上市公司是否进行了盈余管理,本文将盈余管理指标期间设定为定向增发前一个季度。

3.3 模型设计

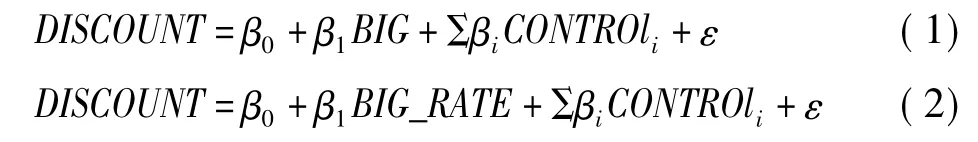

(1)大股东认购对定向增发折价影响的检验模型

本文设计了多元线性回归模型(1)和(2)检验假设1,为了进一步分析企业产权性质的作用,引入了COMP产权性质变量,对模型(1)和(2)进行分组检验,以考察民营企业与国有企业大股东认购对定增折价影响的差异。

(2)负向盈余管理对定向增发折价影响的检验模型

本文设计了多元线性回归模型(3)检验假设2,其中MATP分别代表“琼斯模型”的应计盈余管理DAC、“修正的琼斯模型”的应计盈余管理DACC和“真实盈余管理”EM_PROSY程度。

(3)负向真实盈余管理中介效应的检验模型

为了检验假设3即负向真实盈余管理是否在大股东认购与定增折价之间起到中介效应,本文根据温忠麟等的中介效应检验法[17]构建模型(4)、(5)、(6)和(7),在此基础上将样本区分为民营企业和国有企业进行分组回归以检验产权异质条件下的中介效应差异。

4 实证结果与分析

4.1 描述性统计

本文对各变量进行了描述性统计,发现2006~2014年我国上市公司定向增发平均折价率为5.984%,说明从总体上看定增价格偏低,而且最大值与最小值差距很大,这为分析公司间定增折价率差异的形成机理提供了现实前提。在929家定向增发的公司中,有415家存在大股东认购,达到44.7%,且大股东认购比例均值达到58.20%,一旦大股东认购定向增发股份,认购比例非常高,说明大股东非常热衷参与定增股份认购,这为分析大股东是否能够通过认购定增股份获取私有收益提供了现实基础。盈余管理程度的统计结果表明,绝大多数公司在定增之前进行了盈余管理,而且真实盈余管理幅度更大。

4.2 计量结果与分析

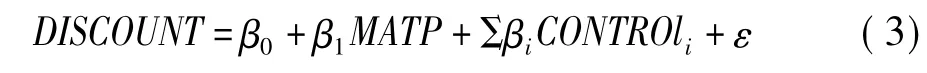

本文对模型(1)和(2)进行回归分析,以深入探究大股东认购行为对定向增发折价的影响,并进一步分析异质产权对此的作用,具体的回归结果参见表2。

表2 产权异质、大股东认购与定向增发折价的回归结果

在表2中我们列示了三类样本的OLS回归分析结果。在全样本回归结果中,大股东认购系数显著为正,说明相对于大股东未认购的定向增发,大股东认购可以显著提高定增折价水平,大股东认购比例系数显著为正,说明随着大股东认购比例的增加,折价程度显著提高,这两个回归结果支持假设1a。在民营企业组,大股东认购系数和大股东认购比例系数均显著为正,而国有企业组中,大股东认购系数不显著,大股东认购比例系数显著为正。说明在民营企业中,大股东认购就会提高定增折价,认购股份越多折价也越高。而在国有企业中,大股东认购定增股份并没有直接造成定增折价,但是认购比例却显著提高了折价程度。这表明国有企业的大股东认购较少股份对定增折价没有影响,只有当大股东认购股份达到一定量时,定增折价才会显著提高,回归结果支持假设1b。

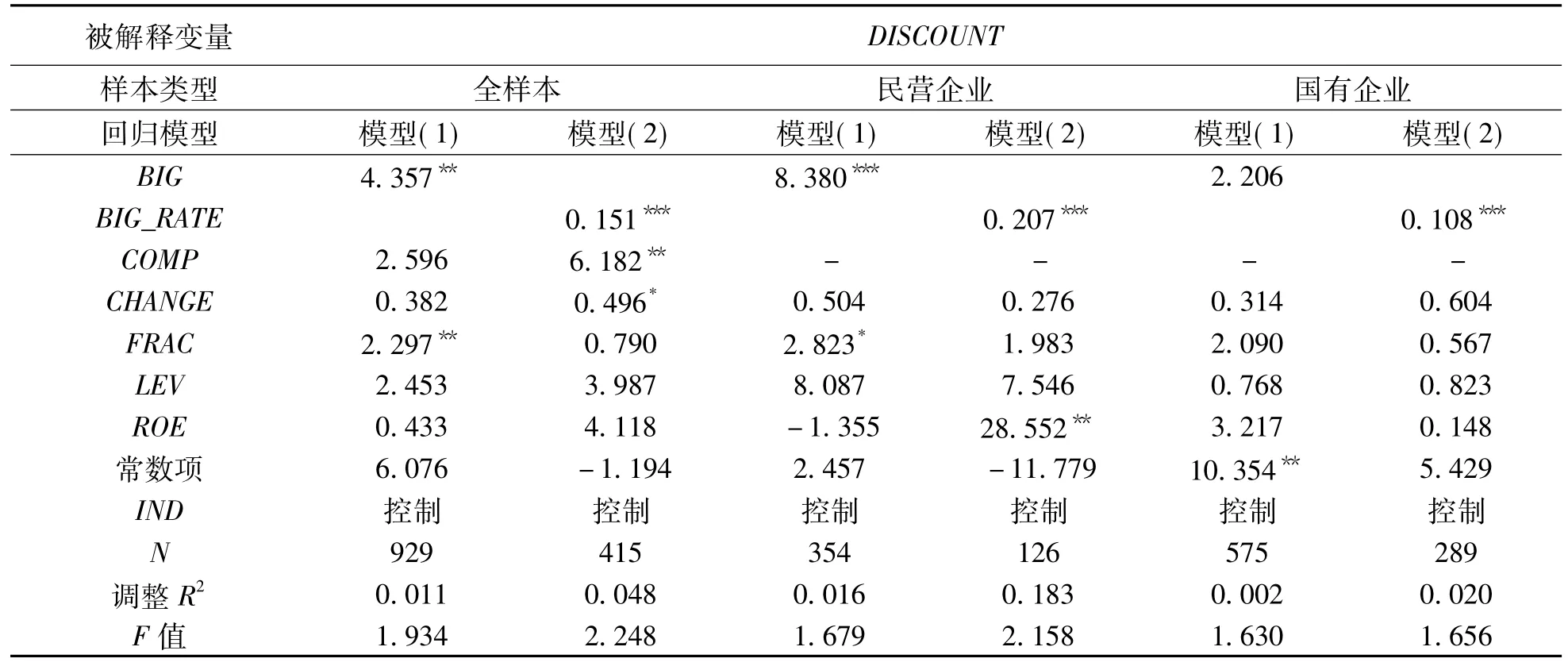

在假设1得到验证后,我们接着分析了纳入三类盈余管理形式的回归模型(3)、(4)和(5)的回归结果,以考察盈余管理类型对定增折价的影响以及大股东对于盈余管理类型的选择问题,具体回归结果参见表3。

表3中模型(3)的回归结果显示真实盈余管理程度和应计盈余管理程度的系数均显著为负。这说明无论是真实盈余管理还是应计盈余管理,负向盈余管理幅度越大,定增折价均会提高,假设2得到验证。模型(4)的回归结果显示大股东是否认购只对真实盈余管理程度有影响,对于应计盈余管理程度没有影响,大股东认购定增股份导致企业负向真实盈余管理程度显著增加。结合以往研究成果,该回归结果说明随着监管趋于严格,大股东利用会计信息披露来主动影响定增折价的方式由应计盈余管理活动转变为真实盈余管理活动。模型(5)的回归结果中,大股东认购定向增发股份的比例均没有对真实盈余管理程度和应计盈余管理程度产生影响。这说明大股东认购行为尽管会提高负向真实盈余管理程度,但认购比例的上升并未必然导致真实盈余管理程度进一步提高。这一现象的原因可能是真实盈余管理成本太高,进行过多负向真实盈余管理在现实中不符合成本效益行为准则。由于模型(5)的回归结果不成立,则模型(7)不需要检验。

表3 大股东认购、盈余管理形式与定向增发折价的回归结果

续表3

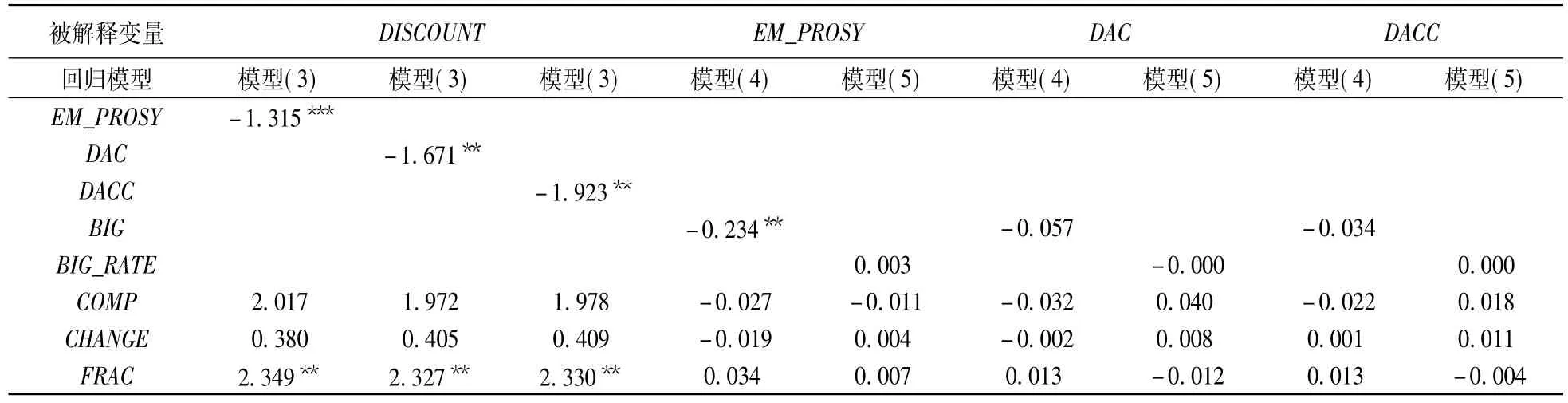

为了进一步验证负向真实盈余管理行为在大股东认购定增股份和定增折价之间的中介效应,并分析异质产权下中介作用的差异,我们区分三类样本对模型(6)进行了回归分析,具体回归结果参见表4。

与表2的模型(1)的回归结果相比,表4的全样本和民营企业样本中大股东认购系数及显著性均降低,支持负向真实盈余管理的中介效应,假设3a得到验证。由于国有企业样本中模型(1)的回归结果并未支持大股东认购对定增折价具有显著影响,那么负向真实盈余管理不可能在国有企业大股东认购定增股份和定增折价间发挥中介作用。因此,负向真实盈余管理的中介效应只存在于民营企业中,假设3b得到验证。

表4 负向真实盈余管理的中介效应检验

5 研究结论

本文以2006年5月8日至2014年12月31日沪深A股主板上市公司定向增发事件为研究样本,基于会计信息披露的研究视角,检验了我国资本市场中大股东利用盈余管理来造成定增折价进行自我利益输送的机理。研究发现:(1)相对于国有企业,民营企业大股东认购定增股份以及认购的比例均会显著提高定增折价,民营企业大股东通过定增来低价买进股票进行自我利益输送。(2)无论是定增前的负向应计盈余管理还是负向真实盈余管理,都会加大定增折价程度。(3)由于对利润操纵行为的监管日趋严格、惩罚力度不断加大,负向真实盈余管理正在取代应计盈余管理成为大股东操纵定增价格的工具,负向实盈余管理是民营企业大股东认购定增股份对定增折价作用的中介变量。

我国上市公司大股东和中小股东之间存在严重的代理问题,大股东拥有控制权优势和自我利益输送的潜在动机。本文研究发现民营企业大股东以定向增发为渠道,利用特定价格形成机制,通过真实盈余管理行为来影响定增前上市公司股票价格,谋求低价获得定增股份进行自我利益输送。这表明,在积极推进定向增发这一股权再融资方式的同时,监管方应进一步完善定增价格形成机制,可喜的是,2017年2月中国证监会已经对定增价格形成机制进行了部分调整。但是,本文研究发现在定增事件中,民营企业大股东以真实盈余管理这一更为隐蔽形式取代应计盈余管理来操纵利润,如果不能采取有效措施约束大股东在定增中通过会计信息披露影响股价的行为,新的定价规则的实施效果仍将面临严峻的挑战。因此,未来应重点加强上市公司信息披露监管力度,同时借助媒体和公司治理等市场约束机制发挥积极作用,多方式、多渠道形成合力限制大股东在定增中的自我利益输送行为,从根本上保护中小投资者利益,维护资本市场健康发展。

[1]Andrei S,Vishny R W.A survey of corporate governance[J].Journal of Finance,1997,52(2):737-783.

[2]Johnson B S,Porta R L,Desilanes F L,et al..Tunneling[J].The American Economic Review,2000,90 (2):22-27.

[3]张鸣,郭思永.大股东控制下的定向增发和财富转移——来自中国上市公司的经验证据[J].会计研究,2009,(5):78-86,97.[4]何丽梅.我国上市公司定向增发折价研究——基于较完整市场周期的分析[J].经济管理,2010,(2):144-151.

[5]Healy P M,Wahlen J M.A review of the earnings management literature and its implications for standard setting[J].Accounting Horizons,1998,13(4):365-383.

[6]Gunny K A.The relation between earnings management using real activities manipulation and future performance: evidence from meeting earnings benchmarks[J].Contemporary Accounting Research,2010,27(3):855-888.

[7]章卫东.定向增发新股与盈余管理——来自中国证券市场的经验证据[J].管理世界,2010,(1):54-63,73.

[8]Roychowdhury S.Earnings management through real activities manipulation[J].Journal of Accounting&Economics,2006,42(3):335-370.

[9]唐建新,李永华,卢剑龙.股权结构、董事会特征与大股东掏空——来自民营上市公司的经验证据[J].经济评论,2013,(1):86-95.

[10]郭思永,刘春江.市场时机、定向增发与财富转移[J].经济与管理研究,2013,(2):27-34.

[11]Schipper K.Commentary on earnings management[J].Accounting Horizons,1989,3(4):91-102.

[12]Kim M,Ritter J R.Valuing IPOs[J].Journal of Financial Economics,1999,53(3):409-437.

[13]Dechow P M,Skinner D J.Earnings management: reconciling the views of accounting academics,practitioners,and regulators[J].Accounting Horizons,2000,14(2):235-250.

[14]Baek J S,Kang J K,Lee I.Business groups and tunneling: evidencefrom privatesecuritiesofferingsby Korean chaebols[J].Journal of Finance,2006,61 (5):2415-2449.

[15]Jones J J.Earnings management during import relief investigation[J].Journal of Accounting Research,1991,29(2):193-228.

[16]Dechow P M,Sloan R G,Sweeney A P.Detecting earnings management[J].The Accounting Review,1995,70(2):193-225.

[17]温忠麟,张雷,侯杰泰,等.中介效应检验程序及其应用[J].心理学报,2004,36(5):614-620.

Subscription Behavior of Large Shareholders,Property Heterogeneity and Private Placement Discount

SONG Xin,RUAN Yong-ping,ZHENG Kai

(Business School,East China University of Science and Technology,Shanghai 200237,China)

In the direction of accounting information disclosure,this paper examines the effect and mechanism of the behavior of large shareholders’subscription on the discount of private placement under the heterogeneous property.The research shows that compared with the state-owned enterprises,the large shareholders of private enterprises carry out the benefits of transportation through low-cost subscription directional issuance of shares.Under the existing private placement price formation mechanism,both the negative and the real earnings management will result in the private placement discount.Real earnings management has replaced the accrual earnings management as the main means of profit manipulation of large shareholders in the private placement.Negative real earnings management has played an intermediary effect between large shareholders of private enterprises subscription and high discount.

large shareholders;property heterogeneity;private placement discount;real earnings management activities

F830.91

A

1003-5192(2017)04-0050-06

10.11847/fj.36.4.50

2016-10-21

国家自然科学基金资助项目(71672057,71302042)