外部冲击、货币乘数稳定性与货币政策规则

徐占东

(1.东北财经大学经济学院,辽宁 大连 116025;2.东北财经大学数学与数量经济学院,辽宁 大连 116025)

外部冲击、货币乘数稳定性与货币政策规则

徐占东

(1.东北财经大学经济学院,辽宁 大连 116025;2.东北财经大学数学与数量经济学院,辽宁 大连 116025)

本文在货币乘数理论基础上,引入GDP、股票市场流通市值和国际贸易总额等变量反映货币需求对货币乘数的影响;引入预期通货膨胀率考察数量规则的货币政策对货币乘数的反馈作用;引入跳跃扩散过程刻画货币乘数的跳跃性特征。利用具有变结构和跳跃特征的CGARCH模型对我国货币乘数稳定性进行实证分析。结果表明,我国央行资产负债表变化是影响货币乘数的货币供给因素;GDP、股票市场流通市值以及国际贸易总额是影响货币乘数的货币需求因素;国际贸易和股票市场的冲击对我国货币乘数的影响具有变结构和跳跃特征;数量规则的货币政策通过货币乘数的内生性控制通货膨胀。进而表明央行可以根据经济周期相机选择数量规则和价格规则的货币政策;需要减少汇率干预,抑制国际贸易冲击对货币政策的影响;需要规范和健全我国股票市场制度,降低股票市场波动,防范和化解金融市场系统性风险。

货币乘数稳定性;货币供给;货币需求;CGARCH模型;跳跃扩散过程

一、引 言

从20世纪70年代到2008年美国爆发次贷危机之间的时间内,经济学家认为使用货币政策能够应对经济的周期波动[1-2]。Taylor[3]提出了盯住通货膨胀的泰勒规则。该规则在美国联邦储备委员会(简称美联储)的货币政策实践中得到了充分运用[4]。

2008年美国次贷危机爆发后,货币流动性的需求突然大幅增加。为了应对这次危机,美联储以及欧洲央行放弃了盯住通货膨胀的货币政策规则,采取量化宽松的货币政策。美国圣路易斯联邦储备银行行长Bullard认为利率盯住通货膨胀目标的货币规则,不能够应对利率接近于零、存在通胀预期和全球经济衰退共存的问题[5]。美联储应该设定货币政策的量化目标。

对于美联储和欧洲央行采取量化宽松政策应对次贷危机影响的货币政策实践,学术界存在不同看法。Taylor[6]通过考察美联储2008年资产负债表,认为美联储应该退出量化宽松政策,恢复到利率盯住通货膨胀的货币政策框架。Cúrdia和Woodford[7]以及Gertler和Karadi[8]认为由于金融系统存在信息不对称,继而引发金融系统参与人的道德风险和逆向选择问题。当外部冲击到来时(例如美国次贷危机),加剧了金融摩擦,导致信用紧张,企业和消费者借贷成本增加。由于信用紧张,银行信贷收紧,尽管美联储大幅度调整资产负债表,增加基础货币供应,但货币流动性没有大幅度增加,货币乘数不断下降(2014年6月M2货币乘数下降到2.86)[9]。姚余栋和谭海鸣[10]考虑了信贷可得性带来的金融摩擦,认为货币政策应该盯住预期通货膨胀率,以央行票据利率为指标的货币政策能够及时对通胀预期做出反应。

显然,无论是数量规则还是泰勒规则的货币政策,都涉及到货币供给量。货币供给量包含基础货币和货币乘数两个要素。基础货币是央行资产负债表变化的直接体现,央行可以控制。货币乘数变化则体现了货币供给内生性的结果[11]。央行控制货币供给能力主要取决于央行能否准确预测货币乘数及其决定因素的变化,以及这些因素是否稳定。

从我国货币乘数稳定性的研究来看,胡援成[12]的研究认为我国的M1货币乘数相对平稳,M2货币乘数具有上升的趋势。黄燕芬[13]采用协整检验对货币乘数稳定性进行了检验,分析结果表明基础货币与货币供应量之间不存在协整关系, 即我国的货币乘数不稳定。王海民[14]通过基本统计分析与单位根检验, 得到了货币乘数不稳定这一结论。这些研究表明,我国货币乘数不稳定,这就意味着无论是调控货币供给量,还是进一步调控利率,货币政策操作都面临困难。

针对上述问题,本文对现有研究的货币乘数模型做如下改进:

第一,引入央行资产负债表变化,反映影响货币乘数稳定性的央行可控制因素。李治国[15]通过单位根检验、Johansen 协整分析及误差修正模型进行实证研究表明,国外净资产比重持续上升、商业银行再贷款比重不断下降及央行票据比重陡然上升为主要特征的货币当局资产负债结构调整, 导致我国基础货币过快增加和货币乘数持续上升。李治国和张晓蓉[16]通过求解持有现金偏好和准备金需求的效用损失最小化函数, 提出了货币当局所采取的不同资产负债管理方式, 不但直接影响基础货币形成过程, 而且改变公众的现金持有比率与商业银行的准备金率, 从而间接影响货币乘数。粟勤等[17]对央行资产负债表变化的研究表明,外汇占款占央行基础货币投放之比超过100%, 成为影响央行货币投放最重要的因素。

第二,引入GDP、预期通货膨胀率、股票市场流通市值和国际贸易总额等宏观变量,反映影响货币乘数稳定性的经济内生因素。经济内生变量对货币乘数稳定性的影响具有反馈性。首先,央行根据经济环境和通货膨胀预期,调整央行的资产负债表。资产负债表的变化直接对基础货币产生影响,通过基础货币间接对货币乘数产生影响。其次,基础货币和货币乘数的变化必然对经济增长和通货膨胀产生影响。同时,经济增长状态影响货币需求。叶光等[18]、易行健[19]、汪红驹和张慧莲[20]、Baharumshah等[21]、王永中[22]、伍戈[23]等研究表明,GDP、市场利率r、股票市场流通市值V和国际贸易总额F是影响货币需求的主要变量。央行根据经济周期,通过调整货币政策,改变基础货币和货币乘数,进而产生货币供给的内生性。

第三,通过引入跳跃扩散过程反映外部冲击,分析影响货币乘数稳定性的不可预测因素。除了央行资产负债表变化、经济变量的反馈机制对货币乘数产生影响外,当存在某种外部冲击(例如美国次贷危机)时,货币乘数会出现突然变化。这种变化的跳跃性和不可预测性可以通过引入跳跃扩散过程来刻画。

二、理论模型

令M2表示广义货币供应量,B表示基础货币,广义货币乘数m2定义为:

(1)

式(1)两侧取对数,有:

lnm2=ln M2-ln B

(2)

式(2)表明,央行的任何货币政策都会通过央行资产负债表的变化表现出来。根据经济理论,货币供应量M2由央行的货币政策和市场的货币需求共同决定。广义货币供应量M2表现为GDP、市场利率r、股票市场流通市值V和国际贸易总额F的某种函数形式。

(3)

根据央行的资产负债表,基础货币B可以分解成净国外资产NFA、净国内信贷NDC和发行债券BI等三部分。

B= NFA + NDC-BI

(4)

根据式(3)和式(4),式(2)可以写成:

(5)

其中,ε表示影响货币乘数的其他因素。

如果货币政策采用前瞻性泰勒规则,则:

rt= ρ + ΦπEt(πt+1)

(6)

其中,Φπ> 0为央行设定的政策调整系数。将式(6)代入式(5)有:

lnm2= ln f(GDP, Et(πt+1),V,F)-ln(NFA+NDC-BI)+ ε

(7)

利用全微分公式,并作变量的代换,式(7)可以写成:

(8)

假设ε服从跳跃扩散过程,则有:

dεt= μdt + σdwt- kdqt

(9)

其中,μ为ε的均值;σ为ε的标准误差;dwt为维纳过程增量,dwt~ N(0,1)。-kdqt为跳跃项。qt为泊松过程,dq为泊松过程的增量,满足:

dq =1 外部冲击发生的概率为λ;dq =0 外部冲击不发生的概率为1λ

(10)

k为冲击幅度,表示外部冲击发生时货币乘数的变化幅度。外部冲击发生时,货币乘数增长率减少k。k的取值越大,外部冲击发生时,货币乘数增长率受到的影响也越大,货币政策受到的影响越大。λ为冲击强度,取值范围为[0,1],表示外部冲击发生的可能性大小。

将式(9)代入式(8),得到具有跳跃变化的货币乘数模型:

(11)

式(11)表明,不同因素对货币乘数变化的影响能力存在较大差异。具体表现在:

第一,随着基础货币总量的增加,调整央行资产负债表对货币乘数的影响是有限的。根据式(11),当基础货币B较大时,央行资产负债表变化的直接效果较小,央行资产负债表变化对货币乘数的影响较小。换句话说,如果央行调整资产负债表,需要通过频繁、规模巨大的公开市场操作,才能大幅度地改变货币乘数。

第二,GDP、股票市场流通市值V、国际贸易总额F等经济周期因素对货币乘数的影响,随着货币总量的增大而减小。根据式(11),当货币总量M2较大时, GDP等因素变化带来的货币乘数的变化率较小。相反,当货币总量M2较小时, GDP等因素变化带来的货币乘数的变化较大。

第三,其他不可观测因素ε对货币乘数的影响依赖于ε的标准误差σ。当不可观测因素ε的均值稳定,标准误差σ较小时,不可观测因素ε对货币乘数影响较小。当不可观测因素ε的标准误差σ增大时,货币乘数的波动增大。

第四,外部冲击对货币乘数的影响存在不可预测性。当外部冲击发生时,货币乘数增长率存在较大的跳跃。跳跃幅度取决于跳跃参数k。

三、实证分析

(一)经济计量模型设定

对于式(11),右侧第5项反映了央行资产负债表变化的直接效果。定义mm表示剔除央行负债表变化的货币M2乘数变化率,即:

(12)

由此,式(11)可以写成:

(13)

根据中国人民银行公布的资产负债表数据,可以计算得到mm。

根据我国的货币M2乘数变化率的变化趋势,mm的变化存在如下几个特点:一是2007年第4季度之后存在明显的结构性变化。2007年第4季度后,mm的波动幅度变小,波动的持续性在增强。二是mm的波动存在波动性集聚效应。

基于mm的变化特点,基于式(13)的经济计量模型需要考虑结构突变、波动性集聚和跳跃性三个因素。

第一,通过引入虚拟变量D1刻画货币乘数mm的结构突变特征。虚拟变量D1定义为:

D1=0 2001年第1季度至2007年第3季度;D1=1 2007年第4季度至2015年第4季度

(14)

第二,通过引入定义虚拟变量D2、D3刻画货币乘数mm的跳跃特征。采用10%的显著性水平(即临界值约为E(mm)+1.5σ(mm)作为判别是否发生跳跃标准。令E和σ分别表示mm的均值和标准误差。以E+1.5为上门限水平,定义虚拟变量D2。

D2=1 mm > E+1.5;D2=0 其他情况

(15)

D3=1 mm < E- 1.5; D3=0 其他情况

(16)

根据式(15)和式(16),利用央行资产负债表数据可以计算得到货币乘数变化率mm发生跳跃的情况。2007年第4季度前,货币乘数mm出现了5次正的跳跃。2007年第4季度之后,货币乘数mm出现了2次负的跳跃。

第三,利用CGARCH模型刻画货币乘数mm的波动性集聚特征。货币乘数mm的均值方程为:

(17a)

均值方程包含三部分:一是前5项,刻画mm与GDP等变量之间的长期关系。二是第6项到第10项,刻画mm的结构性变化。系数βi的显著性决定了结构性变化模式,i=5,6,7,8,9。三是最后6项,刻画mm跳跃性变化。系数αi的显著性决定了跳跃性变化模式,i=1,2,3,4,5,6。

货币乘数mm的长期条件波动方程为:

(17b)

货币乘数mm的短期条件波动方程为:

(17c)

(二)参数估计和检验

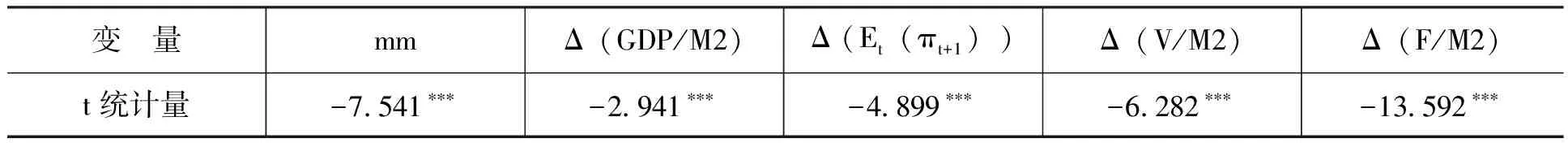

1.单位根检验

表1给出了变量的单位根检验结果。单位根检验结果表明,所有这4个变量均为平稳过程。

表1 单位根检验结果

注:***表示1%的显著性水平下显著。

2.模型估计

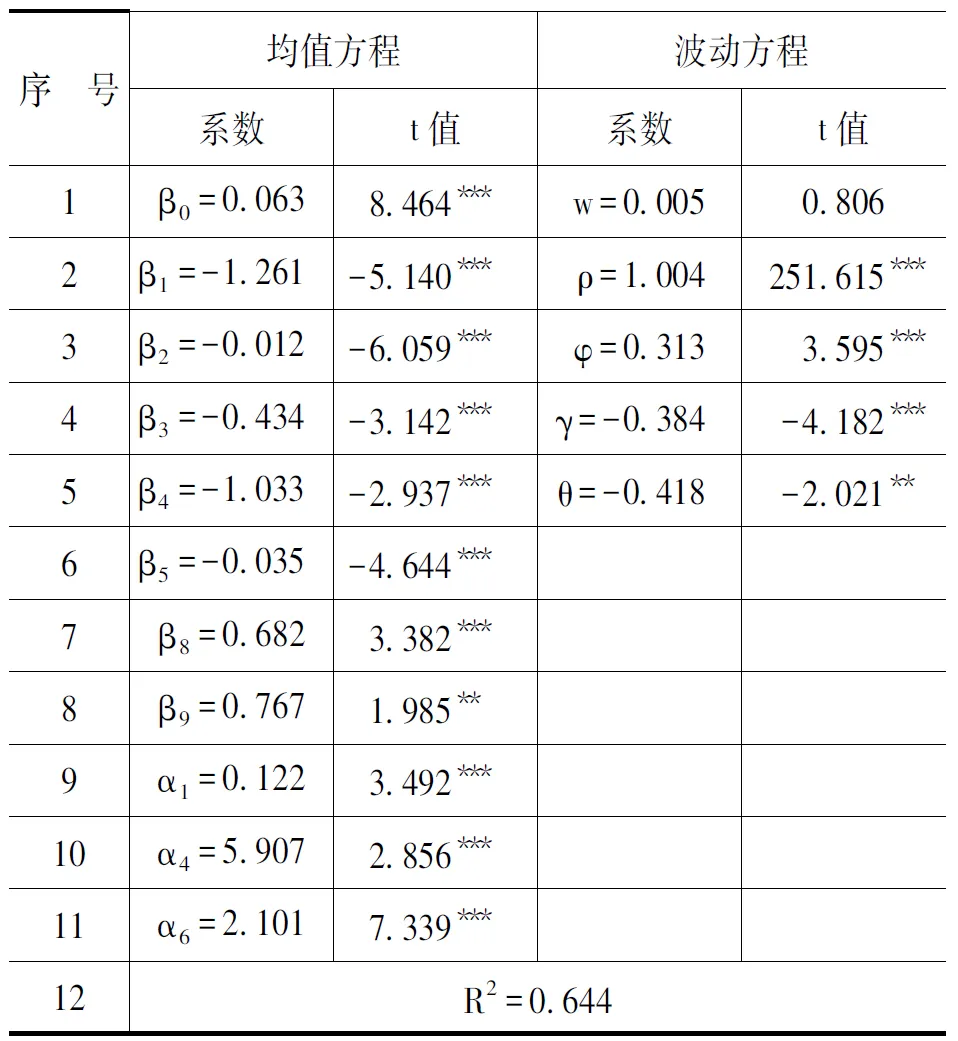

利用2001年第1季度至2015年第4季度的数据,对模型(17a)、(17b)、(17c)进行估计。利用从一般到特殊的方法,剔除系数统计不显著的变量后,最终得到均值方程(17a)系数均在1%的显著性水平下显著的估计结果,如表2所示。

根据表2的估计结果,对于我国2001—2015年之间的剔除央行资产负债表变化的货币乘数,具有如下结论:

表2 模型(17a)、(17b)、(17c)的估计结果

数据来源:货币当局资产负债表数据来源于中国人民银行网站; M2、GDP、国际贸易总额F、股票市场流通市值V、通货膨胀率等基础数据来源于中经网统计数据库(http://db.cei.gov.cn/page/Default.aspx)。

注:***和**分别表示1%和5%的显著性水平下显著。

第一,货币乘数变化具有结构突变、跳跃和波动性集聚三重特征。mm的均值方程刻画了mm具有结构突变特点和跳跃特点。通过引入条件波动方程(17b)和(17c),体现货币乘数的波动性集聚特点。在波动方程中,除长期波动率mt所收敛的均值w不显著外,其余四个参数ρ、φ、γ和θ均在5%的显著性水平下显著。表明mm存在波动性集聚的特点。

第二,mm的均值方程表明,GDP、预期通货膨胀、股票市场流通市值以及国际贸易总额是影响货币乘数变化的重要变量。其中GDP、预期通货膨胀与货币乘数变化率负相关,即GDP、预期通货膨胀增加时,货币乘数变化率减小。

第三,mm的均值方程表明,货币乘数存在结构性变化。2007年第4季度前,股票市场流通市值/M2和国际贸易总额/M2增加时,货币乘数变化率降低;2008年第1季度后,股票市场流通市值/M2以及国际贸易总额/M2对货币乘数的影响发生了结构性变化。股票市场流通市值/M2增加时,货币乘数变化率增加;国际贸易总额/M2增加时,货币乘数变化率仍然下降,但下降幅度相比2008年以前有所减少。

第四,mm的均值方程表明,货币乘数存在跳跃性。货币乘数的跳跃主要受国际贸易总额/M2的变化影响。α4=5.907和α6= -2.101表明,国际贸易总额/M2冲击效果存在结构性变化。2001—2007年国际贸易总额/M2存在向上的冲击,进而导致货币乘数变化率出现向上的跳跃。2007年第4季度和2011年第1季度,国际贸易总额/M2存在向下的冲击(这与美国次贷危机对我国国际贸易的影响时间节点一致),导致货币乘数变化率出现向下的跳跃。

四、我国货币乘数的稳定性分析

利用CGARCH模型对我国货币乘数的稳定性分析结果,得出如下结论:

第一,我国货币乘数相对稳定,货币M2的变化主要取决于基础货币。我国货币乘数的趋势表明,在2001—2015年间,我国货币乘数在2006年第2季度取得最大值5.115,2008年第4季度取得最小值3.677。相对于这一期间美国的M2货币乘数,我国货币乘数明显比较稳定。根据盛松成和翟春[9]的测算,美国2001—2006年间,美国货币乘数稳定在8.190—8.550之间。在2007年以后,M2乘数大幅度下降,2014年第2季度下降到2.860。我国基础货币B从2001年开始扩张了接近10倍。

第二,我国央行资产负债表变化是影响货币乘数的主要货币供给因素。GDP/M2比率,股票市场流通市值/M2以及国际贸易总额/M2是影响货币乘数的主要货币需求因素。

做货币乘数变化率Δm2/m2对净国外资产NFA、净国内信贷NDC和发行债券BI的改变量ΔNFA、ΔNDC和ΔBI的回归,得到:

Δm2/m2=0.445ΔNFA1.021ΔNDC + 0.874ΔBI (5.486***) (9.939***)(6.237***) R2=0.680

(18)

式(18)表明,我国央行资产负债表变化解释了货币乘数变化率68%的变动。表2的回归结果表明,GDP/M2比率、股票市场流通市值/M2以及国际贸易总额/M2的变化解释了剔除央行资产负债表变化的货币乘数mm的64.4%的变化。

加总起来,央行资产负债表、GDP/M2、股票市场流通市值/M2以及国际贸易总额/M2共解释了M2货币乘数变化率Δm2/m288.8%的变化。

第三,国际贸易总额对我国M2货币乘数影响较大,并且具有结构变化和跳跃性。首先,根据表2,当国际贸易总额/M2增加时,货币乘数变化率降低。由于我国长期贸易顺差,国际贸易总额增加会导致外汇占款增加,进而导致净国外资产NFA增加。根据式(18)的回归结果,净国外资产NFA的增加,会导致货币乘数变化率降低。这个结论是对粟勤等[17]的研究进一步深化。其次,2008年前后,国际贸易总额/M2变化对货币乘数变化率的影响效果不同。相对于2008年以前,2008年后国际贸易总额/M2增加导致货币乘数变化率下降幅度降低。最后,我国货币乘数变化出现的跳跃,都与国际贸易总额/M2的冲击相关。2008年以前,国际贸易总额/M2出现5次正的冲击,货币乘数变化率出现5次向上的跳跃。2008年以后,国际贸易总额/M2出现2次负的冲击,货币乘数变化率出现2次向下的跳跃。跳跃产生的机制可以由粟勤等(2013)的外汇占款机制来解释。

第四,股票市场流通市值是影响我国货币乘数的重要因素,并且产生了结构性变化。根据表2,2008年以前,当股票市场流通市值/M2增加时,货币乘数变化率降低。这个结论与易行健[19]、汪红驹和张慧莲[20]的研究结果一致。他们的研究表明,我国股票流通市值与货币需求总量负相关,这就意味着我国股票流通市值上升时,股票市场流通市值/M2增加, M2降低,货币乘数降低,货币乘数变化率减少。

2008年以后,股票市场流通市值对我国货币乘数的影响出现了结构性变化。2008年以后,股票市场流通市值/M2增加时,货币乘数变化率增加。这个结论意味着2008年以后我国货币政策对股票市场的波动产生了影响。

产生这种结构性变化有其必然性:随着我国经济的长期高速增长,到2007年我国出现了较为严重的产能过剩问题。受美国次贷危机影响,出口贸易受到冲击,加剧了我国产能过剩程度。为了应对美国次贷危机对我国经济的影响, 2008年我国实施了4万亿元的投资拉动政策,这进一步加重了我国产能过剩的程度。为了应对美国次贷危机导致的我国货币流动性缺失问题,我国2008年下半年实施适度宽松的货币政策,通过大幅度增加基础货币,维持货币供给量M2保持相对稳定。但受全球金融危机的影响,净国内信贷NDC相对减少,根据式(18)的回归结果,货币乘数变化率增加。

伴随着产能过剩程度加重,实体经济收益率较低,宽松货币政策产生的流动性并不能完全投入到实体经济中,大量货币形成热钱流入到股票市场,进而导致股票市场出现较大波动。根据我国股票市场的实际数据,从2008年第1季度至2015年第4季度尽管M2增长率没有发生太大变化,但股票市场流通市值产生了较大的波动。

历史表明[24],在经济增长过程中,出现产能过剩后,增加货币流动性,就会加剧股票市场、房地产市场的价格波动,加大股票市场和房地产市场的泡沫。一旦股票市场和房地产市场的泡沫破裂,就会引发系统性风险,导致金融危机和经济衰退。

结论表明,我国2008年以后的股票市场对货币乘数影响发生了结构性变化,这预示着我国产能过剩出现后,货币流动性的提高加大了股票市场的波动。预防股票市场和房地产市场的波动,防范金融系统的系统性风险是这一段时间的重要任务。

第五,预期通货膨胀率对货币乘数产生重要影响。根据表2,预期通货膨胀率增加时,货币乘数变化率下降。表明预期通货膨胀率对于货币乘数变化起到了显著的解释作用。说明过去货币总量控制的货币政策同样起到了泰勒规则的作用。换句话说,尽管原来的货币政策盯住的是货币总量,但同样达到了控制通货膨胀的目的。

五、结论与政策建议

本文在货币乘数理论基础上,引入GDP、股票市场流通市值以及国际贸易总额等变量反映货币需求因素;引入预期通货膨胀率考察货币政策对货币乘数的影响;引入跳跃扩散项刻画货币乘数的跳跃性。构建具有变结构和跳跃特征的CGARCH模型,对我国货币乘数稳定性进行实证分析。分析结果表明我国货币供给量M2的变化主要取决于基础货币。我国央行资产负债表变化是影响货币乘数的货币供给因素。GDP、股票市场流通市值以及国际贸易总额是影响货币乘数的货币需求因素。国际贸易总额和股票市场流通市值对我国货币乘数的影响较大,且具有结构变化和跳跃性。预期通货膨胀率对货币乘数变化产生重要影响。

根据上述研究结论,提出如下政策建议:

第一,根据经济形势的不同,我国央行可以相机选择数量规则和价格规则的货币政策。本文通过将泰勒规则作为政策条件引入到货币乘数方程中,结果表明预期通货膨胀率对于货币乘数变化起到了显著的解释作用。说明盯住货币总量的货币政策通过货币乘数的反馈,同样起到了控制通货膨胀的作用。这与岳超云和牛霖琳[25]的研究结论基本一致。与Taylor(2009)的结论不同,本文认为当市场利率较低,利率规则无效的条件下,央行完全可以采用盯住货币总量的数量规则,达到控制通货膨胀的目标。

我国货币政策正处于从总量(M2)控制到价格控制的转变过程中。随着利率市场化的不断形成,明确利率盯住通货膨胀的货币政策的时机已经成熟。毫无疑问,将盯住货币总量,控制信贷规模的货币政策,适时转换到盯住利率的货币政策规则,有利于利用利率配置货币资源。但当利率低到无法达到配置资源作用时,适时盯住货币总量,实施量化宽松政策,在增加货币流动性的同时,也通过经济周期对货币乘数的反馈作用,达到控制通货膨胀的目的。

第二,减少汇率干预,解决外汇占款引起的货币超发问题,有助于降低国际贸易冲击对我国货币政策的影响。粟勤等[17]的研究表明,外汇占款的激增对国内货币市场平衡带来巨大压力,导致物价水平持续上涨。张勇[26]认为,放弃汇率干预政策,能够降低经常项目顺差,从而降低外汇占款。

研究结果表明:(1)通过降低外汇占款,能够提高货币乘数。货币乘数的提高,意味着央行调整基础货币的幅度可以减小,从而提高货币政策效果。(2)由于国际贸易总额的变化,通过外汇占款影响我国基础货币和货币乘数。减少外汇占款,将有助于缓解国际贸易等外部冲击对我国货币政策的影响,提高货币政策效果。

第三,规范和健全我国股票市场制度,降低股票市场的波动幅度,防范和化解金融市场系统性风险。2008年以后,我国货币政策通过影响股票市场流通总值和市场波动幅度,进而反馈影响到货币乘数。这预示着2008年出现产能过剩问题后,宽松货币政策下必然导致股票市场波动加剧。一旦股票市场和房地产市场的泡沫破裂,就会引发系统性风险,导致金融危机和剧烈的经济衰退。

规范和健全我国股票市场制度,一要使得股票市场价格能够有效配置资源。二要降低股票市场的波动幅度,避免股票市场泡沫破裂,以防范和化解金融系统性风险。

[1] Friedman, M.The Role of Monetary Policy[J].American Economic Review, 1968, 58(1):1-17.

[2] Lucas,J .R.E.Some International Evidence on Output Inflation Tradeoffs [J].American Economic Review, 1973,63(3):326-335.

[3] Taylor,J.B.Discretion versus Policy Rules in Practice[J].Carnegie-Rochester Conference Series on Public Policy,1993,39(1):195-214.

[4] Bernanke, B.Inflation Targeting: Lessons from the International Experience[M].New Jersey:Princeton University Press, 1999.34-67.

[5] Bullard,J.Effective Monetary Policy in a Low Interest Rate Environment[R].The Henry Thornton Lecture,Cass Business School, London,2009.

[6] Taylor, J .B.The Need to Return to a Monetary Framework[J].Business Economics, 2009,44(2):63-72.

[7] Cúrdia,V.,Woodford, M.Credit Frictions and Optimal Monetary Policy [R].Bis Working Papers, 2009.30-65.

[8] Gertler, M., Karadi, P.A Model of Unconventional Monetary Policy[J].Journal of Monetary Economics, 2011, 58(1):17-34.

[9] 盛松成,翟春.中央银行与货币供给[M].北京:中国金融出版社, 2015.55-129.

[10] 姚余栋,谭海鸣.通胀预期管理和货币政策——基于“新共识”宏观经济模型的分析[J].经济研究,2013,(6):45-57.

[11] Musella, M., Panico, C.The Money Supply in the Economic Process: A Post Keynesian Perspective [M].London:E.Elgar Publishing, 1995.

[12] 胡援成.中国的货币乘数与货币流通速度研究[J].金融研究,2009,(9):22-30.

[13] 黄燕芬.我国货币乘数稳定性的实证分析[J].财贸经济,2006,(3):31-37.

[14] 王海民.金融危机影响下中国货币乘数的稳定性实证分析[J].财经问题研究,2010,(3):50-56.

[15] 李治国.基础货币、货币乘数与货币当局资产负债结构的关系研究——基于中国1994—2006年季度数据的实证分析[J].数量经济技术经济研究,2007,(11):15-26.

[16] 李治国,张晓蓉.转型期货币供给内生决定机制:基于货币当局资产负债表的解析[J].统计研究,2009,(6):13-22.

[17] 粟勤,王少国,胡正.外汇占款对我国货币供给的影响机制研究——基于2000—2012年央行资产负债表结构变动的分析[J] .财经科学,2013,(10):11-20.

[18] 叶光,张晓峒,聂巧平.中国货币需求的协整分析和结构VECM估计[J].世界经济,2007,(7):38-46.

[19] 易行健.关于中国股票市场对货币需求总量与结构影响的分析[J].经济科学,2004,(6):38-47.

[20] 汪红驹,张慧莲.资产选择、风险偏好与储蓄存款需求[J].经济研究,2006,(6):48-58.

[21] Baharumshah,A.Z., Mohd ,S .H., Yol, M.A.Stock Prices and Demand for Money in China: New Evidence[J].Journal of International Financial Markets, Institutions and Money, 2009,19(1):171-187.

[22] 王永中.收入不确定、股票市场与中国居民货币需求[J].世界经济,2009,(1):26-39.

[23] 伍戈.中国的货币需求与资产替代:1994—2008[J].经济研究,2009,(3):53-67.

[24] 陈雨露,杨栋.抢钱的世界:全球货币通史[M].广州:广东旅游出版社,2013.62-65.

[25] 岳超云,牛霖琳.中国货币政策规则的估计与比较[J].数量经济技术经济研究,2014,(3):119-133.

[26] 张勇.热钱流入、外汇冲销与汇率干预——基于资本管制和央行资产负债表的DSGE分析[J].经济研究,2015,(7):116-130.

(责任编辑:孟 耀)

2017-02-06

国家自然科学基金面上项目“我国通胀预期和通胀风险溢价与宏观因子作用机制的计量研究”(71273044);辽宁省社会科学规划基金一般项目“基于改进贝叶斯网络的地方政府债务风险预警模型研究”(L15BTJ001);东北财经大学校级科研课题一般项目“Ponzi策略、土地财政与地方政府债务可持续性”(DUFE2015Y08)

徐占东(1971-),男,吉林磐石人,讲师,经济学博士,主要从事宏观政策及其效果研究。E-mail:xuzhandong@163.com王雪标(1959-),男,辽宁锦州人,教授,经济学博士,博士生导师,主要从事通货膨胀及其政策研究。E-mail:wangxb@dufe.edu.cn

F822.2

A

1008-4096(2017)03-0060-08