基于博弈论角度的供应链金融研究

陈卫伟,宋良荣

(上海理工大学,上海 200093)

·研究报告·

基于博弈论角度的供应链金融研究

陈卫伟,宋良荣

(上海理工大学,上海 200093)

我国中小企业一直存在着一个非常严峻的问题,即融资难、融资贵,且该问题日益突出,这严重限制了中小企业的发展。基于博弈论的视角来深入分析比较采用供应链金融模式的前后的状况,总结出金融供应链的一些优势及劣势,并从政府、金融机构、中小企业等多个方面提出了一些相应的解决措施,以使其能够发挥最大的效应。

供应链金融;博弈论;中小型企业;银行;信息不对称

1 概述

目前,我国超过4 200万家的中小型企业,即占全国企业总数的99%以上,对GDP的贡献率超过了65%,为我国的经济发展做出了巨大的贡献。然而,中小型企业融资难的问题却日益突出,由于其经营规模小,竞争力弱,信用体系不健全,不确定因素多等因素,而经常被商业银行拒绝贷款[1]。因此,能够帮助中小企业解决融资难问题的供应链金融应运而生。

1.1 简介

供应链金融是指银行将核心企业和上下游企业联系在一起提供灵活运用的金融产品和服务的一种融资模式。即把资金作为供应链的一个溶剂,增加其流动性。通常来说,一个特定产品的供应链主要包括原材料的采购、中间产品及产成品的加工和产成品的销售几个环节,它有效的将供应商、制造商、零销售及用户连成了一个整体[2]。在这个整体中,具有较强竞争力、较大市场规模及雄厚资本的企业居于其核心地位,他一般会在交货、价格及还账时间等贸易条件方面对上下游企业要求苛刻,因此会给上下游企业带来巨大的不良影响。而所谓的上下游企业通常是中小企业,具有融资难、融资贵等特点,最终会造成资金链紧张,整条供应链出现严重失衡。解决此现象的最佳方法就是在供应链中设置一个大的核心企业,以其为出发点,为供应链提供金融支持。一方面,通过将资金注入中小型企业,帮助其有效的解决融资难、融资贵问题;另一方面,将金融机构信用融入到供应链的购销行为,增强商业信用,促进上下游企业与核心企业建立长期战略合作关系,提升其竞争力。

1.2 相关理论研究

金融机构将金融服务有效的嵌入供应链网络,实现资金拉动供应链物流的作用,同时又可以合理的控制风险,成为商业银行业务模式创新的重点领域,更为重要的是,这项金融业务能够有效缓解我国中小企业融资难的问题。对于这种新型的融资模式,国内外学者对其融资机理、模式和风险控制方面做了相关探索。

2005年,陈祥锋从银行业务角度研究供应链金融,指出供应链融资是指银行根据对核心企业的信用及实力、供应链管理程度的掌握,对供应链中所有企业提供灵活运用金融产品和服务的一种新型的融资模式。2009年,胡跃飞指出供应链金融是指在对供应链内部的交易结构进行分析的基础上,运用自偿性贸易融资的信贷模型,并引入核心企业、物流监管公司、资金流引导工具等新的风险控制变量,对供应链的不同节点提供封闭的授信支持及其他结算、理财等综合金融服务;2008年,柳哲和苏记选取三变量指标进行多次回归分析,论证了在对大企业和中小型企业贷款的过程中,银行存在严重的歧视行为,且我们中小企业存在融资不足的问题。2006年,evin Armstrong提到一旦规范化和制度化的金融供应链得以建立,银企长期的合作模式得以维系;2005年,ofmann E指出可以通过计划、执行和控制金融资源在组织之间的流动以共同创造价值。

2 基于博弈论角度的供应链金融的优势分析

供应链金融业务中,当融资企业向金融机构申请贷款后,二者之间形成一个动态博弈的过程,其中申请融资的中小企业有两种行动决策:一是获得贷款后按期偿还,获得正常的融资收益;二是违约,获得贷款后由于经营问题不能按期偿还,或者主观上不偿还,融资企业获得违约收益;金融机构会采取相应的措施比如质物变卖或者拍卖,当质物变卖、拍卖后尚不能足额偿还金融机构贷款本息时,金融机构将承担损失,为了保证贷款申请的成功率,中小企业也可能采取一定的修饰行为来粉饰其信用状况,甚至可能提供虚假信息获得融资。

金融机构也有两种行动决策:监督与不监督。为了降低信用风险,金融机构可以加强对供应链以及融资企业的监督,但是监督会带来较高的成本。

模型的基本假设

①参与双方是金融机构(F)和融资企业(E)。

②F有贷款(Y)或者不贷款(N)两种决策。F为降低信用风险,需要对E的信用状况进行核查,并在放贷的过程中加强监督,因此产生信用调查成本及监督成本c。假设F贷款的概率是P1,则对应的不贷款的概率为1-P1。

③E在贷款到期时有诚实(T)和欺诈(C)两种选择。E要支付给F的贷款利息为i,贷款额度l,融资收益为e。E诚实的概率是P2,欺诈的概率是1-P2。

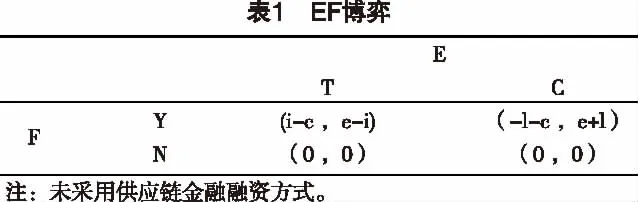

在上述假设的前提下,F与E的支付矩阵如表1所示。

针对中小型企业融资,金融机构具有主动权。从表1可以看出,会有以下两种选择:

①金融机构发放贷款。如果融资企业能够按时足额归还本息和,则金融机构的收益为i-c>0,企业获得的收益为e-i>0,双方均能获得收益;但如果融资企业拒绝还款,则金融机构的收益为-l-c<0,融资企业的收益为e+l>0,即金融机构亏损,融资企业获得更大的收益(e+l>e-i),因此融资企业总是有动机为了获得更大的收益而选择欺骗。由于金融机构了解融资企业的收益状况,因此金融机构为了避免潜在的损失,一定会选择不贷款给融资企业。总之,最终的博弈结果为(0,0),从而也出现了中小型企业融资难的问题。

②金融机构不发放贷款。此时金融机构和融资企业的收益均为0,即博弈的结果为(0,0)。

综上所述,在未采用供应链金融融资时,由于中小型企业存在欺诈行为,最终的博弈结果为(0,0),即中小型企业会面临融资难的问题。

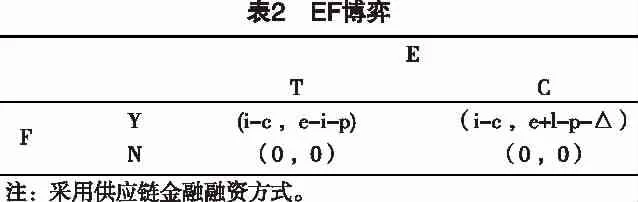

由于上述方式融资会使中小型企业面临融资难问题,因此为了解决这一现象,基于博弈论的方法分析一下采用供应链金融融资的状况。供应链金融的原理是,在以大企业为贸易核心的供应链中,中小型企业位于核心企业的上游,相互之间发生着真实的贸易,核心企业可以作为中小型企业的担保人[3]。如果中小型企业出现欺诈行为,则核心企业负有连带责任,赔偿金融机构损失。但同时中小型企业需要提前支付给核心企业担保费p,并且随着欺诈概率的增加,保费p也随之增加,却也会造成包含信誉在内的各种损失△。与表1相比,虽然融资企业的收益相应的减少了p,但由于有核心企业作为担保,其违约风险减低,信誉增高,从而贷款利率相应下降,即利息i减少。根据以上情况建立了如表2所示的博弈模型,该模型假设核心企业与中小型企业间无作弊行为。

从表2可以看出由于引进了核心企业,相应的博弈结果也发生了很大的变化。

①金融机构发放贷款。从表2可以看出,此时无论融资企业选择诚信还是欺诈,金融机构的收益均为i-c>0。而当选择诚信时,融资企业的收益为e-i-p>0;当选择欺诈时,收益为e+l-p-△>0。因此当e-i-p>e+l-p-△时,此时的博弈结果为(i-c,e-i-p),即选择(Y,T)组合;当e+l-p-△>e-i-p时,此时的博弈结果为(i-c,e+l-p-△),即选择(Y,C)组合。

②金融机构不发放贷款。此时双方的收益均为0。

从上可知,无论融资机构选择哪种战略,金融机构都会选择发放贷款,即采用供应链金融融资方式可以解决中小型企业融资难的问题。

3 基于博弈论角度的供应链金融的劣势分析

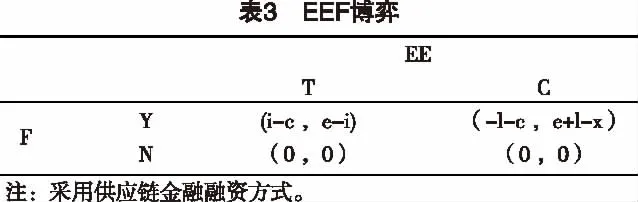

表2的模型是建立在核心企业与中小型企业(EE)间无作弊行为的假设之上,但现实生活中,该假设不成立。通常,为了谋求利润,各企业间相互合作,结成同盟。因此,为了为了获得更大的共同利润,核心企业会帮助中小型企业隐瞒真相,欺诈金融机构,最终将额外的收益在两者之间进行合理的分配,实现互利共赢。此时,其隐瞒真相所需的成本为x,从博弈结果表3中可以看出:

①金融机构发放贷款。当EE选择诚信时,金融机构的收益为i-c>0,EE的收益为e-i>0;当EE选择欺诈时,金融机构的收益为-l-c<0,EE的收益为e+l-x>0,e+l-x>e-i且。因此此时的博弈结果为(i-c,e-i),即纳什均衡为(Y,T)。

②金融机构不发放贷款。此时双方的收益均为0。

由上可知,当金融机构选择发放贷款时,EE必选择诈骗,此时金融机构收益为负,因此最终的博弈结果为银行不发放贷款,双方收益均为0,从而又出现了中小型企业融资难的问题。

4 解决方案

在表3模型中,由于EE存在严重的欺诈行为,即信用风险,会削弱供应链金融模型的优势。供应链金融模型的成功运作在很大程度上依赖于各企业的良好信用,只有各方主体都能诚实守信,才能发挥供应链的最大作用,即实现各方的互利共赢。

①政府应该加大对企业欺诈行为的惩罚。以法律的形式抑制欺诈行为的发生,打消这种不正当的念头,维护各参与方的合法权益;

②金融机构应该建立完善的信用审核制度,对客户进行全方位的信用管理,且建立严格的市场准入制度,严格挑选各参与企业,加大EE的欺诈成本x,建立严格的激励惩罚机制,加大对违约的惩罚力度,降低融资企业的信用风险[4];

③中小型企业应该严格要求自己,杜绝欺诈。如果中小型企业不对自身管制,会导致贷款难的现象进一步恶化,最终会走向破产倒闭。因此,中小型企业必须既不触犯法律底线,也不触犯道德底线;

④强化供应链金融信息沟通机制,有效避免沉没贷款。信息传递严重阻滞表现为共赢了金融企业与金融机构之间由于信息不对称,导致双方谈判的高成本和低效率,直接导致事前银行拒绝为优质企业发放贷款,事后银行的贷款无法收回,或发生实际贷款损失;

⑤供应链金融各方参与者应该联合推动,抓住大型优质核心企业稳定的供应链,围绕供应链上下游经营规范、资信良好、有稳定销售渠道和回款资金来源的企业进行产品设计,提高融资服务,改变过去单一的授信模式,切实解决中小型企业融资难的问题。

综上所述,供应链金融模型切实地解决了中小型企业融资难的问题。借助核心大企业的资信优势,可以极大地降低金融机构与中小企业之间信息不对称问题,从而使中小型企业可以利用各种流动资产充到抵押品,解决融资难的问题。同时供应链金融可以促进中小型企业和核心企业之间加强合作,确保整个供应链的资金流稳定,从而提高整个供应链的竞争力。并且对于金融机构来讲,供应链金融可以扩大其贷款规模,降低信用风险。但是,由于每个每个企业都是独立经营管理的经济实体,供应链金融实质上是一种未签订协议的企业联盟,缺乏行为约束,并且存在信用风险,其可能会给金融机构或各参与企业带来严重的后果。因此,为了发挥供应链金融的最大效用,应该合理应用,严格管制,避免不良现象的发生。

[1]杨欢欢,宋晓黎.基于博弈论视角的供应链金融信用风险研究[J].物流科技,2016(11):125-128.

[2]王欢欢.中小企业新型融资模式供应链金融研究[J].当代经济, 2015(24):6-7.

[3]陈平,郑友,孔刘柳.供应链金融对中小企业融资的影响分析——基于博弈论角度[J].中国商论,2015(10):75-77.

[4]杨晏忠.论商业银行供应链金融的风险防范[J].金融论坛,2007 (10):43-45.

[责任编辑:路 实]

Research on Supply Chain Finance Based on Game Theory

CHENWei-wei,SONGLiang-rong (UniversityofShanghai for Science and Technology,Shanghai 200093,China)

Small and medium-sized enterprises in China has been a very serious problem,that is financing difficulties and expensive,and the problem has become increasingly prominent,which seriously limits the development of smes.Based on game theory,this paper analyzes and compares the situation of supply chain finance,summarizes some advantages and disadvantages of financial supply chain,and put forward some corresponding measures from the government,financial institutions,small and medium-sized enterprises and other aspects tomake it toplaythe greatest effect.

Supply Chain Finance;Game Theory;Small and Medium Enterprises;Bank;Information Asymmetry

F832

:A

:1673-5919(2017)02-00108-03

10.13691/j.cnki.cn23-1539/f.2017.02.034

2017-03-01

陈卫伟(1990-),女,河南淮阳人,硕士研究生。

宋良荣(1966-),男,湖南新田人,教授,博士生导师。研究方向:内部控制与风险管理、审计学、财务管理。

——博弈论