我国个人所得税征管效率测度及影响因素

张东敏 刘座铭 李艳丽

(1. 吉林财经大学 统计学院, 吉林 长春 130117;2. 吉林大学 管理学院,吉林 长春 130012;3. 吉林农业大学 经济管理学院,吉林 长春 130033)

我国个人所得税征管效率测度及影响因素

张东敏1刘座铭2李艳丽3

(1. 吉林财经大学 统计学院, 吉林 长春 130117;2. 吉林大学 管理学院,吉林 长春 130012;3. 吉林农业大学 经济管理学院,吉林 长春 130033)

本文采用随机前沿分析法对我国个人所得税的征管效率及影响因素进行了实证研究。研究发现:当前我国个人所得税的征管效率水平较低,但是总体上呈现上升趋势;地区间征管效率水平差距较大,东部地区征管效率水平较高,其次是西部、东北和中部地区。税收征管分权程度和经济发展水平对税收征管效率水平的影响较明显;征管份额、经济发展水平、地区经济开放程度、工作人员文化层次均与征管效率正相关。除工薪所得税和个体工商户生产经营所得税以外的其他个人所得税所占比重越大,越不利于征管效率的提升。提高我国税收征管水平应精简税务机关,扩大税务机关人均管理范围;尽快改变个人所得税的两级征管机制为地方一级征管,提高地方征管积极性;同时将个人所得税的各分类进行合并征收,以降低分类征收带来的征管成本。

个人所得税;征管效率;随机前沿分析法;税收竞争

一、引言及文献综述

个人所得税是缩小收入分配差距的重要工具,但是发挥个人所得税收入分配功能是以一定的征管效率为前提的。在我国,由于尚未建立健全的收入登记、审查体系,偷逃税现象比较普遍,在一些不发达的地区尤为严重,我国的个人所得税的收入分配功能因此被大大削弱。我国的个人所得税的征管效率如何?个人所得税的征管效率是否存在着地区之间的差距?哪些因素是影响我国个人所得税征管效率的主要原因?对这些问题的回答对于完善我国个人所得税制度,为经济发展提供健康稳定的社会环境都具有重要意义。本文将对我国个人所得税的征管效率进行测度,并分析影响我国个人所得税征管效率的主要因素。

以往关于征管效率的评估一般采用税收征收成本率、税收实际征收率、人均征税额等指标进行,但这些税收征管效率指标往往仅能反映征管效率某一方面[1]~[8],难以全面反映税收征管效率高低,而且采用不同的指标得出的结论不尽相同,因此,很难对税收征管效率做出准确评价。另一方面,关于税收征管效率的研究多针对全部税收收入的征管效率进行研究,而实际上,不同税种具有不同的计征方式,各税种本身亦有其自身的特点,导致各税种的征管难度并不一样,如增值税,由于每个企业都需要注册登记,因此税务部门容易对其收入进行掌控,进而征收合理的增值税。李建军和李慧(2013)对我国增值税征管效率进行了测度,得出我国增值税征管效率水平整体还有较大提升空间,增值税比重、万人公路里程数等因素影响增值税征管效率水平[9]。而个人所得税税目繁杂,其中工资收入和个体经营收入可以通过企业注册信息进行监督掌控,但是其他个人所得收入(如各种劳务报酬、租赁收入等)往往是在非正式市场进行交易产生,因此很难掌握其数额大小,进而造成个人所得税的征管难度加大。因此,对个人所得税的征管测度不同于其他税种,应与其他税种分开进行。

国内虽有一些学者对我国个人所得税的征管效率进行了单独评价,例如潘孝珍(2011)用个人所得税流失率大小来反映我国个人所得税的征管效率[10];李建军(2013)用BCC- DEA 和FDH两种方法对我国个人所得税的征管效率进行了测度[11],他采用的非参数方法虽然不用给出生产函数形式,但是其将随机误差因素和随机冲击因素都归因于技术非效率,用该方法估计个人所得税征管效率亦不可靠。基于此,我们将采用Battese和Coelli(1992、1995)、Coelli(1996)提出的随机前沿分析方法(stochastic frontier analysis,SFA)对我国个人所得税的征管效率进行综合评价[12][13][14]。

二、实证方法说明及模型设定

(一)方法说明

Battese和Coelli(1995)提出的SFA模型如下:

yit=xitβ+vit-uiti=1,…,N;t=1,…T

(1)

(二)模型设定

基于数据的可得性,以国税和地税征收的个人所得税总和作为产出变量,以各地区劳动报酬和税务机关工作人员数为投入变量,构建个人所得税的超越对数前沿生产函数模型如下:

(2)

在式(2)中,trit表示第i个省份t期的个人所得税收入,ωit表示第i个省份t期的劳动报酬,tnit表示第i个省份t期的税务机关工作人员数,并对以上变量取自然对数,用劳动报酬、征管人员数量和时间的平方项体现个人所得税收入与各因素之间的非线性关系,vit为随机误差项,uit为税收征管非效率项,α0,α1,…α5为各变量的系数。

影响税收征管效率的因素主要有税制因素、经济社会环境因素、税务人员因素和征管技术水平因素等[15],其中税制因素我们用分类课征模式、“两级征管”来体现;税务人员因素我们用人均税务管理人员数和税务人员受教育水平来体现;征管技术水平因素我们用网络和信息化程度来体现;经济社会环境因素用经济发展水平、城镇化水平、地区经济开放程度来体现。借鉴李建军(2013)模型,我们建立如下的税收征管效率函数:

mit=δ0+δ1pg+δ2ur+δ3op+δ4ed+δ5pm+δ6pc+δ7cl+δ8de+δ9d1

(3)

式(3)中,pg表示人均产出;ur表示城镇化水平,用城镇就业人数占城镇总就业人数的比重来表示。在我国,个人所得税只覆盖人口的较小部分,而且主要局限在城镇地区,因此,农村就业比重越高,则税收征管效率越低;op表示对外开放水平,用进出口总额与产出之比表示,一个地区经济开放度越高,对新的征管方式接受得越快,征管效率水平越高;ed表示受教育水平,用税务人员中大学以上学历的人员比重来体现;pm表示税务人员的人均管理范围,用总人口与税务人员的比值表示;pc表示信息化程度,用城镇家庭每百户电脑数来体现;cl表示除了工薪所得税和个体工商户的生产经营所得税外其他所得收入占个人所得总额的比重,我国个人所得税由11类收入组成,不同类别收入计税方法、税收规模不同,在所有11个收入类别中,工薪所得税和个体工商户的生产经营所得税所占比重最大,其他所得税所占比重均较小,其他所得税所占比重越高,则税收的征收难度越大,税收的征管效率越低,因此,用其他所得税收入占总税收收入的比重可以表示分类计征模式对征管效率的影响;de表示税收征管分权程度,用地方所得税收入占个人所得税收入的比重来体现;2002年我国国税和地税的个人所得税的征管范围进行了调整,我们用虚拟变量d1体现征管权限对征管效率的影响,虚拟变量在2002年以前取1,在2002年以后取0。

(三)数据及结果分析

以2003~2013年我国30个省(直辖市、自治区,剔除了港澳台地区和西藏自治区数据)为样本,数据来源于2002~2014年《中国税务年鉴》和《中国统计年鉴》及中经网统计数据库,采用最大似然法进行估计,使用的软件是Frontier 4.1。

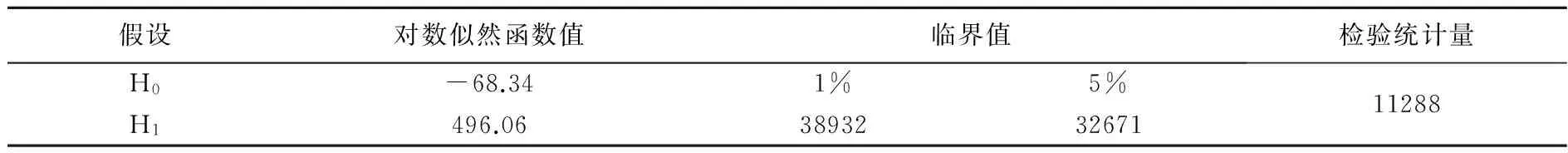

为了确定个人所得税前沿生产函数模型设定是否合适,采用似然比进行检验,检验统计量为:LR=-2[L(H0)-L(H1)],其中,L(H0)和L(H1)分别表示在原假设和备择假设下成立下的对数似然函数值,设定H0:个人所得税前沿生产函数为C-D生产函数形式;H1:个人所得税前沿生产函数为超越对数生产函数形式,若前沿生产函数为C-D生产函数形式,则对应式(2)中二次项系数均为0,由表1可以看出,检验统计量在1%的显著性水平上接受原假设,即采用柯布道格拉斯生产前沿函数形式更合适。

表1 个人所得税前沿生产函数模型检验结果

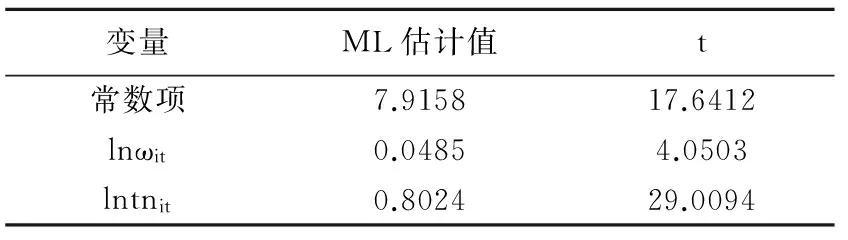

表2 个人所得税随机前沿函数模型估计结果

变量ML估计值t常数项7.915817.6412lnωit0.04854.0503lntnit0.802429.0094

对式(2)和式(3)的估计结果见表2和表3,LR在1%的显著性水平下显著,说明我们选择的模型在统计上可靠,γ=0.9999,且在1%的显著性水平上显著,说明个人所得税的实际税收收入与既定条件下最大产出之间的差距可以由征管非效率解释,且在影响个人所得税收入的各项随机因素中,有99.99%可用征管效率u来解释。

(四)个税征管效率影响因素分析

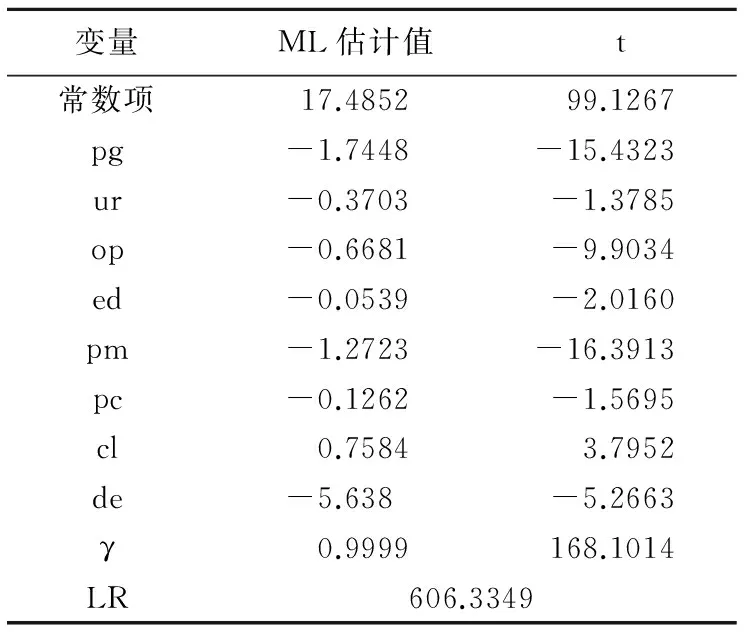

表3列出了个人所得税征管效率影响因素的统计结果,在本文所考察的9个因素中,除了城镇化水平和信息化程度外,其余8个因素对个人所得税征管效率的影响均显著,其中,受教育水平在5%的显著性水平上影响个人所得税征管效率,其余7个因素对个人所得税征管效率的影响均在1%的显著性水平上显著,而且变量的符号和预期基本一致,说明这些因素可以解释样本地区个人所得税征管效率。

表3 个人所得税征管效率函数估计结果

变量ML估计值t常数项17.485299.1267pg-1.7448-15.4323ur-0.3703-1.3785op-0.6681-9.9034ed-0.0539-2.0160pm-1.2723-16.3913pc-0.1262-1.5695cl0.75843.7952de-5.638-5.2663γ0.9999168.1014LR606.3349

从表3可以看出,税收征管分权程度对税收征管效率水平的影响最明显,这一点可以由de的系数判断出来,个人所得税地方征管比重每增加一个单位,将导致个人所得税征管非效率水平下降5.638个单位,从而得出,增加个人所得税地方征管份额有利于征管效率水平的提升,应变个人所得税的两级征管机制为地方征管;其次是经济发展水平和人均管理范围,经济越发达,税收征管效率水平越高;由人均管理范围与征管效率水平负相关可以看出,我国税收征管过程中,存在征管人数配备过多,工作效率低下的现象。精简税务机关,扩大税务机关人均管理范围有利于税收征管效率提升;除工薪所得税和个体工商户生产经营所得税外,其他个人所得税分类所占的比重越大,越不利于个税征管效率水平的提升,分类计征模式下,不同分类采用不同的扣除标准、税率和计征方式,增加了个税征管的复杂性和难度,为提高个税征管效率,可以考虑将各分类进行合并征收;地区经济开放程度有利于个税征管效率水平的提高,地区经济开放有利于信息和技术的传输,有利于税务机关接受新的征管方式;税务征管人员的受教育水平对征管效率的影响虽然不大,但是对征管效率水平的影响是显著的,税务机关工作人员文化层次越高,越有利于征管效率水平的提升;信息化水平和城镇化水平对税收征管效率水平的影响不显著,信息化水平对征管效率影响不显著的原因可能在于我们引入了人均产出和对外开放水平因素,而信息化水平往往与人均产出水平和对外开放水平正相关,信息化水平的影响已经包含在这二者之中,城镇化水平往往与人均产出水平正相关,城镇化水平的影响可能已经包含在人均产出的影响中,从而导致结果不显著。

三、个税征管效率区域差异分析

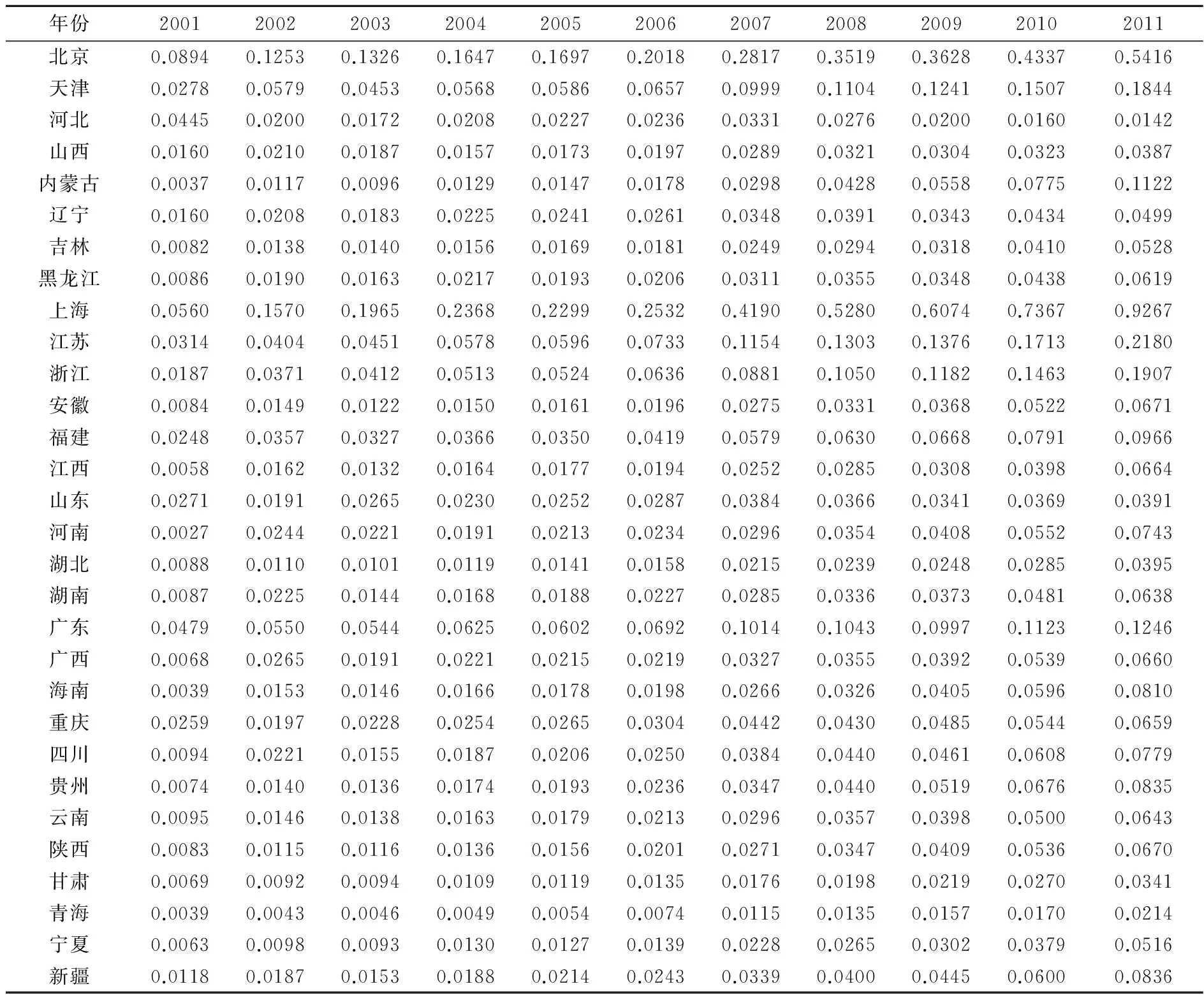

用Frontier 4.1进行估计,可以得出每个样本地区个人所得税征管效率的估计值(见表4)①。

2001~2011年,各区域个税征管效率水平大体都呈上升趋势,个别年份增加的速度更快,如2002年各区域个税征管效率增加幅度较大,可能的原因在于2002年我国实现个人所得税收入中央和地方按照6∶4的比例分享,提高了地方征管的积极性,进而导致征管效率水平提高。东部地区个税征管效率水平明显高于其他地区,其次是西部地区、东北地区和中部地区。虽然各区域个税征管效率都呈上升趋势,但是,上海和北京的个税征管效率水平遥遥领先,而且增加幅度较大,上海从2001的0.0560增加到2011年的0.9267,北京从2001年的0.0894增加到2011年的0.5416,上海个税征管效率平均水平达0.3952,北京个税征管效率平均水平达0.2596,这与两市较快的经济发展速度、较高的信息化水平和对外开放程度及税务人员较高的受教育水平有很大关系。

中西部地区个税征管效率水平普遍较低。中部省份中只有河南个税征管效率水平稍高一些,达0.0317;湖北个税征管效率最低,只有0.0191。西部地区个税征管效率水平也较低,在2007年以前,重庆的个税征管效率水平较高,在2008年以后,内蒙古的个税征管效率超过重庆,成为西部地区个税征管效率水平最高的地区,2011年内蒙古个税征管效率水平已达0.1122,产生以上结果的原因在于,重庆和内蒙古是西部地区发展较快的地区。

东北地区个税征管效率水平较低,其中辽宁稍高一些,吉林最低。与其他地区个税征管效率整体趋势上升不同的是,东北地区2009年个税征管效率水平明显下降,主要原因在于,2009年国务院制定发布了《关于进一步实施东北地区等老工业基地振兴战略的若干意见》(国发[2009]33号),使得东北地区省市更侧重于产业结构调整和转变经济增长方式,而非经济总量增长。据测算,2009年辽宁、黑龙江和吉林人均产出水平同比分别增长了13.99%、10.63%和13.02%,由于忙于内部经济结构调整,对外贸易水平也迅速下降,东北三省进出口水平2009年处于样本时期最低水平,辽宁、黑龙江和吉林的进出口水平分别低于当年全国平均水平33.10%、35.59%和21.73%。

表4 我国30个省个税征管效率估计结果

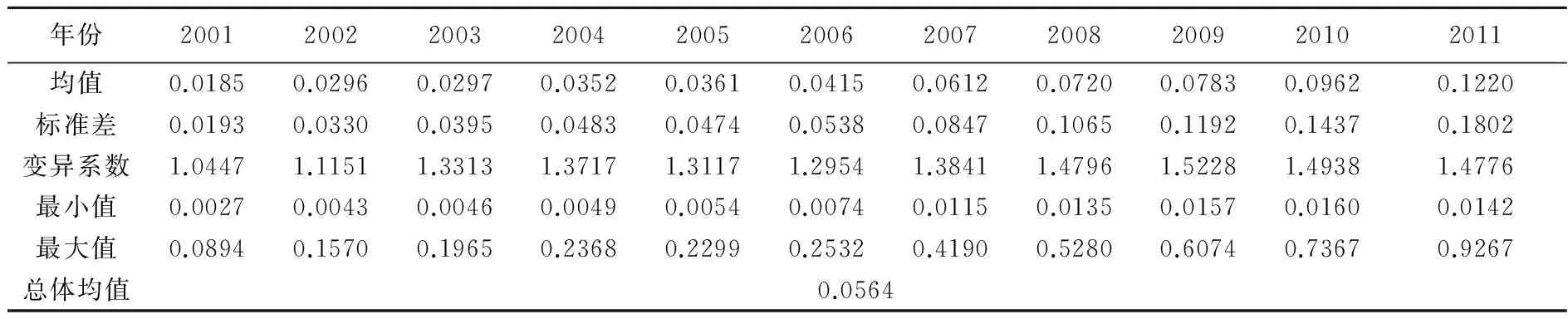

表5描述了样本期内各地区个税征管效率的情况。由表5可以看出,2001~2011年个税总的平均效率为0.0564,说明我国个税总的征管水平较低,其中2010年我国个人所得税的征管效率为0.0962,小于李建军(2013)采用BCC- DEA和FDH估计的0.1955和0.3132,由于本文将影响个人所得税征管效率的因素分为随机因素和技术非效率因素,该假设更符合现实,实际得到的结果更贴近个人所得税征管效率的实际值。虽然我国个人所得税的总体平均水平较低,但是总体变化趋势是上升的,2001年我国个税的平均征收效率水平为0.0185,2006年提高了1.24倍,至2011年达0.1220,结合税收征管效率的影响因素,自2001~2011年,我国人均产出水平平均增加了3.8倍,对外开放水平平均增加了42.82%,税务机关工作人员本科以上人数比重平均增加了12.61倍,除此以外,2001年以来,我国先后颁布了新的税收征管法、税务登记管理办法等法规及实施细则,随着“金税工程”的开展,税收征管的信息化程度不断提高,在以上因素共同作用下,我国个税征管效率逐步提高。

从11年间30个样本地区个税征管效率的概率分布来看,小于平均效率水平的省份占80%左右,

表5 我国30个省(直辖市、自治区)税收征管效率描述统计

而且地区间个税征管效率水平差距较大,个税征管效率最高地区的效率水平高达0.9267,个税征管效率最低地区的效率水平低至0.0027,2001~2011年,随着各地区个税征管效率的提高,个税征管效率的标准差逐渐增大,体现了各地区个税平均征管效率随着时间的推移而产生的大幅度提升,而个税征管效率变化的相对指标变异系数总体上呈下降趋势,说明我国各地区间个税征管效率水平呈现收敛趋势。

四、结论及政策建议

本文采用随机前沿分析法对我国个人所得税的征管效率及影响因素进行了实证研究,研究显示:当前我国个人所得税的征管效率水平较低,但是总体上呈现上升趋势;地区间个税征管效率水平差距较大,其中东部地区个税征管效率水平较高,其次是西部、东北和中部地区;我国各地区间个税征管效率水平总体上呈现收敛趋势。税收征管分权程度和经济发展水平对税收征管效率水平的影响最明显,个人所得税征管份额的增加有利于征管效率水平的提升;经济发展水平越快,征管效率水平越高。当前,在我国个税征管过程中,存在征管人数配备过多,工作效率低下的现象;除工薪所得税和个体工商户生产经营所得税外,其他个人所得税分类所占的比重越大,越不利于个税征管效率水平的提升;地区经济开放程度有利于个税征管效率水平的提高;税务机关工作人员文化层次越高,越有利于征管效率水平的提升。本文的研究成果为我国个人所得税的征管改革提供了参考方向。提高我国税收征管水平应精简税务机关,扩大税务机关人均管理范围;尽快改变个人所得税的两级征管机制为地方一级征管,提高地方征管积极性;同时将个人所得税的各分类进行合并征收,以降低分类征收带来的征管成本。

注释:

①关于区域的划分参考2006年中国国务院发展研究中心发布的《地区协调发展的战略和政策》,将内地划分为东部、中部、西部、东北四大板块,东部包括北京市、天津市、河北省、上海市、江苏省、浙江省、福建省、山东省、广东省、海南省;中部包括山西省、安徽省、江西省、河南省、湖北省、湖南省;西部包括广西壮族自治区、重庆市、四川省、陕西省、贵州省、云南省、西藏自治区(在本文中,不考虑)、甘肃省、青海省、宁夏回族自治区、新疆维吾尔自治区、内蒙古自治区;东北包括辽宁省、吉林省、黑龙江省,我们分四个地区分别考察每个省(直辖市、自治区)2001~2011年个税征管效率的变化情况。

[1] 李大明. 税收征管效率与深化征管改革[J].财政研究,1998,(2):56—57.

[2] 臧秀清,许楠. 税收征管效率综合评价指标体系研究[J].燕山大学学报:哲学社会科学版,2005,(4):57—60.

[3] 董晓岩. 税收征管效率研究综述与内涵辨析[J].税务与经济,2010,(6):79—85.

[4] 王德祥,李建军. 我国税收征管效率及其影响因素——基于随机前沿分析(SFA)技术的实证研究[J].数量经济技术经济研究,2009,(4):152—161.

[5] 杨得前.我国税收征管效率的动态评价:1997—2007——基于Malmquist指数的分析方法[J].当代财经,2010,(8):20—25.

[6] 李建军,赵桂芹,单年宏.我国税收征管效率实证分析[J].税务与经济,2012,(1):85—91.

[7] 李建军. 我国国税机关税收征管效率及其影响因素[J].财经论丛,2012,(7):41—46.

[8] 李嘉明,闫彦彦. 税收征管效率研究述评[J].重庆大学学报(社会科学版),2014,(2):39—45.

[9] 李建军,李慧. 我国增值税征管效率测度分析[J].财贸研究,2013,(2):78—93.

[10] 潘孝珍.我国个人所得税的征管效率评价与改进[J].税收经济研究,2011,(4):60—64

[11] 李建军.个人所得税征管效率:理论与实证分析[J].经济科学,2013,(2):109—119.

[12] Battese, G. E., Coelli, T. J. Frontier Production Functions, Technical Efficiency and Panel Data:with Application to Paddy Farmers in India[J].Journal of Productivity Analysis, 1992,3(1):153—169.

[13] Battese, G. E., Coelli, T. J. A Model for Technical Inefficiency Effects in a Stochastic Frontier Production Function for Panel Data[J]. Empirical Economics, 1995, 20(2): 325—332.

[14] Coelli, T. J. A Guide to FRONTIER Version 4.1: A Computer Program for Stochastic Frontier Production and Cost Function Estimation[R]. CEPA Working Papers, 1996.

[15] 应亚珍,陈仕洪. 税收征管效率影响因素评析[J].税务研究,2004,(11):73—74.

(责任编辑:肖加元)

2017-02-12

吉林省教育厅“十三五”社会科学研究规划重点项目“吉林省最优宏观税负水平及其经济效应的测度”(JJKH20170125SK);吉林财经大学青年科学基金项目“吉林省最优宏观税负水平及其调整路径研究”(2016Q28)

张东敏(1981— ),女,山东滕州人,吉林财经大学统计学院副教授,吉林大学工商管理博士后流动站博士后; 刘座铭(1982— ),男,吉林榆树人,吉林大学管理学院博士生; 李艳丽(1983— ),女,吉林长春人,吉林农业大学经济管理学院博士生,长春科技学院工商管理学院讲师,本文通讯作者。

F810

A

1003-5230(2017)03-0074-06