“营改增”后金融商品转让核算方法探析

湖南工程职业技术学院 荣树新

“营改增”后金融商品转让核算方法探析

湖南工程职业技术学院 荣树新

对“营改增”后金融商品的核算,本文提出既满足会计准则又满足税收制度的集中分离销项税额和逐笔分离销项税额两种核算方法,并比较其优缺点和适用范围,以期对会计实务提供更多的选择。

营改增 金融商品 核算方法

财政部和国家税务总局发布的《关于全面推开营业税改征增值税试点的通知》(财税[2016]36号)规定:单位买卖金融商品,按销售额征收增值税,增值税税率为6%。并且规定“金融商品转让,按照卖出价扣除买入价后的余额为销售额。转让金融商品出现的正负差,按盈亏相抵后的余额为销售额。若相抵后出现负差,可结转下一纳税期与下期转让金融商品销售额相抵,但年末时仍出现负差的,不得转入下一个会计年度。”显然,就单笔金融商品转让业务而言,销售额是按照卖出价扣除买入价后的余额;就一定期间全部金融商品转让业务而言,销售额是转让金融商品盈亏相抵后的余额。那么计算销售额时,卖出价和买入价如何确定呢?根据国税发[2002]9号文和财税[2003]16号文的规定,买入价是购入价扣除持有金融商品期间的股利收入、利息收入等的差额,其中的购入价是指不含购入过程中支付的交易手续费和税金(本文简称“交易费用”)的购入原价(成交价)。卖出价是指不扣除卖出过程中支付的交易手续费和税金的卖出原价(成交价)。正因为销售额有全部金融商品转让销售额和单笔金融商品转让销售额之分,金融商品转让的核算方法亦有集中分离销项税额法和逐笔分离销项税额法之分。

一、集中分离销项税额法

(一)含义 一定期间内,投资企业某些金融商品买卖业务是盈利(正差),某些金融商品买卖业务是亏损(负差),根据上述规定可知,盈利大于亏损的差额为当期销售额,要以此为基础,确认增值税销项税额和投资收益。至于盈利、亏损“相抵后出现负差”的规定,笔者认为,其既能简化核算且是不必要的,因为根据增值税原理,每期完全可以确认投资损失和负数销项税额,其含义本身就是留待下期的投资收益和正数销项税额相抵,实际中企业还有其他应税业务收入和正数销项税额相抵。可见,期末盈亏相抵后不管是正差还是负差均可集中分离销项税额。基于此,笔者提出集中分离销项税额的核算方法。该方法是指每次转让金融商品时暂不从销售额中分离销项税额,而是在期末所有转让业务的正差、负差相抵后集中一次性分离销项税额,以简化核算。

(二)方法要点 集中分离销项税额法的要点包括:“投资收益”科目增设“交易费用”、“股利利息收入”和“进销差价”明细科目;期末对“投资收益—进销差价”科目余额集中分离销项税额。

(1)“投资收益—交易费用”明细科目。该科目核算买卖金融商品发生的交易手续费、印花税等。包括金融商品取得、转让发生的交易费用,摊销的交易费用,以及转让金融商品时转销取得金融商品时的交易费用。主要账务处理如下:①购入、卖出交易性金融资产发生的交易费用,借记“投资收益—交易费用”和“应交税费—应交增值税(进项税额)”科目,贷记“其他货币资金”科目;②持有至到期投资(债券)和可供出售金融资产(债券)的交易费用摊销,借记“投资收益—交易费用”科目,贷记“持有至到期投资/可供出售金融资产”科目;③转让可供出售金融资产(股票)和长期股权投资(从证券市场取得)时转销取得时的交易费用,借记“投资收益—交易费用”科目,贷记“可供出售金融资产/长期股权投资”科目。④期末余额转“本年利润”科目,借记“本年利润”科目,贷记“投资收益—交易费用”科目。

(2)“投资收益—股利利息收入”明细科目。该科目核算持有金融商品期间取得的股利收入、利息收入。主要账务处理如下:第一,根据财税[2016]36号文规定,纳税人从事金融商品转让的,其增值税纳税义务产生时间为金融商品所有权转移的当天。据此,确认持有金融商品期间的股利收入、利息收入时,不能确认销项税额(转让时确认销项税额),只能确认待转销项税额,分录为:借记“应收股利/应收利息”等科目,贷记“投资收益”和“应交税费—待转销项税额”科目。第二,期末余额转“本年利润”科目,借记“投资收益—股利利息收入”科目,贷记“本年利润”科目。

(3)“投资收益—进销差价”明细科目。该科目核算转让金融商品时卖出价与购入价的差额(包括正差、负差),以及转出的销项税额。主要账务处理如下:第一,转让金融商品盈利(卖出价大于购入价),贷记该科目;反之借记该科目。第二,对期末余额(正差、负差相抵的余额)分离销项税额,借记或贷记“投资收益—进销差价”科目,贷记或借记“应交税费—应交增值税(销项税额)”科目。第三,期末结转余额,借记或贷记“本年利润”科目,贷记或借记“投资收益—进销差价”科目。

(三)优点缺点与适用范围 集中分离销项税额法的优点包括:能准确核算投资损益;区分开不同性质的“投资收益”,便于对投资收益进行分析;对金融商品交易频繁的企业,能简化核算。缺点主要由于,投资收益的明细科目较多,使会计处理复杂化。该方法一般适用于金融商品交易频繁的企业,或以此为主业的企业。

(四)举例分析 A企业2016年三季度发生金融商品买卖业务如例1,例2所示。

[例1]2016年7月2日A企业购入甲上市公司股票10万股,划分为交易性金融资产,每股成交价30元,交易手续费1.5万元,手续费的增值税0.09元。8月5日,甲公司宣告将于8月10日发放现金股利每股0.5元。9月20日以每股36元的价格将该股票全部转让,发生交易手续费1.8万元,手续费的增值税0.1万元。

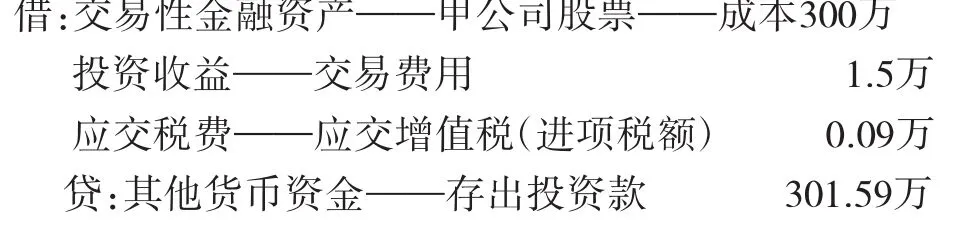

(1)购入股票

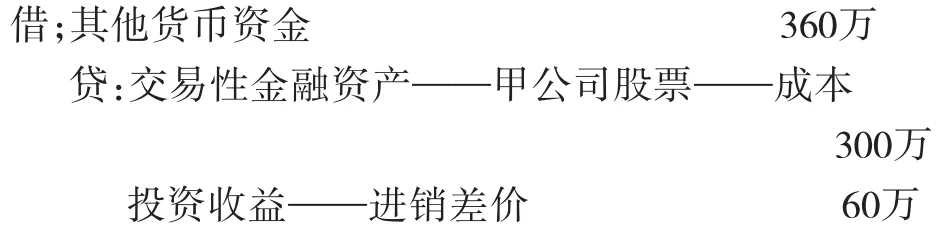

(2)确认股利收入。甲公司宣告发放现金股利时,A企业按应享有的份额确认投资收益和待转销项税额。投资收益=5÷(1+6%)=4.72万元;待转销项税额=4.72×6%=0.28万元。A企业编分录如下:

收到股利的分录从略。

(3)转让股票。

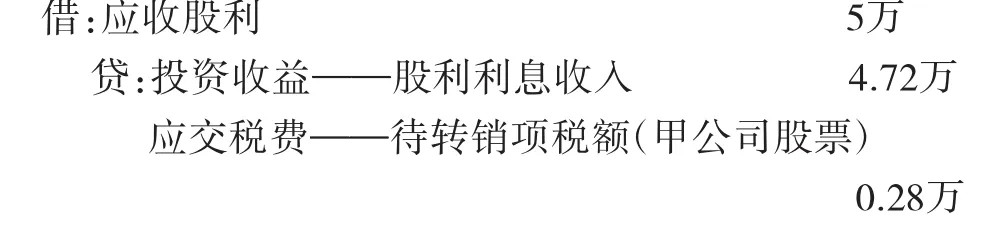

①支付转让手续费:

②确认转让损益:

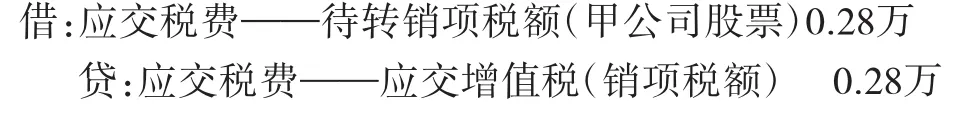

③转出待转销项税额。

A企业本季度还发生了例2的经济业务。

[例2]A企业2016年7月4日支付价款1010.6万元(其中交易费用10万元,增值税0.6万元)购入丁上市公司发行的股票200万股,占丁公司表决权股份的0.5%。A企业将该公司股票划分为可供出售金融资产。2016年8月9日,丁公司宣告发放股利4000万元。2016年8月13日,A企业收到丁公司发放的现金股利。2016年9月20日A企业以每股6元的价格将该股票全部转让。转让时发生交易费用,取得增值税专用发票,发票标明交易费用12万元,增值税0.72万元。

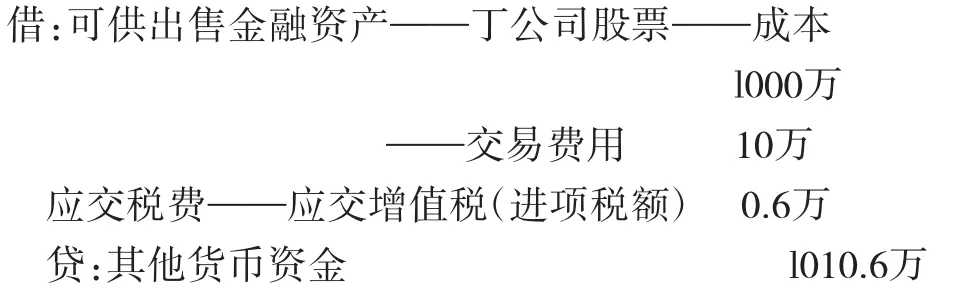

(1)购入股票

(2)确认股利收入。丁公司宣告发放股利4000万元,A企业按享有的份额确认应收股利20万元(4000万×0.5%),相应地,确认投资收益18.87万元[20÷(1+6%)],确认待转销项税额1.13万元(18.87×6%),A企业编分录如下:

A企业收到现金股利的分录从略。

(3)A企业转让全部丁公司股票

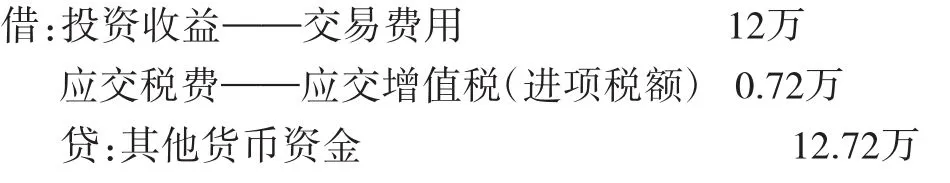

①支付转让手续费:

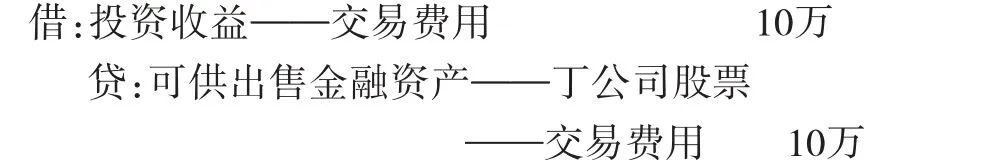

②转销取得股票的交易费用:

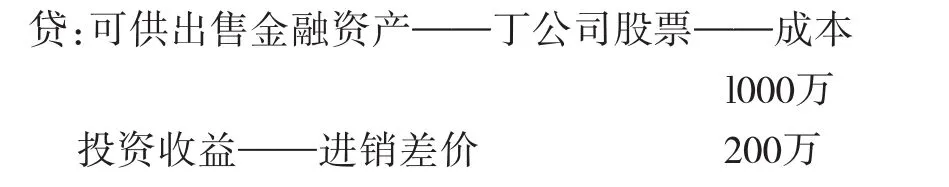

③出售股票:

借:其他货币资金 1200万

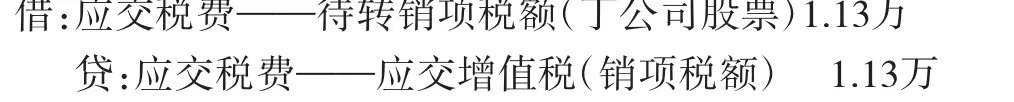

④转出待转销项税额。

假设本季度A企业没有其他金融商品转让业务,季末,A企业集中对金融商品的进销差价分离销项税额,依例1、例2,“投资收益—进销差价”科目贷方余额为260万元(60+200),销项税额=260÷(1+6%)×6%=14.72(万元),分录为:

假设例2中,A企业以每股4.9元的价格将丁公司股票全部转让,不考虑其他因素,则(3)③分录是借记“投资收益”科目20万元,即亏损(负差),则季末,“投资收益—进销差价”科目贷方余额为40万元(60-20),即盈亏(正差、负差)相抵仍为正差,则:销项税额=40÷(1+6%)×6%=2.26(万元),分录为:

假设例2中,A企业以每股4.65元的价格将丁公司股票全部转让,不考虑其他因素,则(3)③分录是借记“投资收益”科目70万元,即亏损(负差),则季末,“投资收益—进销差价”科目借方余额为10万元(60-70),即盈亏(正差、负差)相抵仍为负差,则:销项税额=-10÷(1+6%)×6%=-0. 57(万元),分录为:

二、逐笔分离销项税额法

(一)含义 对金融商品转让的账务处理核心是准确计算每笔金融商品转让的销售额。根据税收制度规定,金融商品销售额=卖出价-(购入价-持有期间收益)=(卖出价-购入价)+持有期间收益,即每笔金融商品转让的销售额由进销差价和持有期间收益两部分组成。对每笔金融商品转让业务,分别准确计算这两部分金额,并分别确认投资收益和销项税额,投资企业金融商品核算也完成了,也不必每期正差、负差相抵了。根据此原理,本文提出逐笔分离销项税额核算方法。该核算方法指不管每笔金融商品转让是盈是亏,均逐笔从销售额中分离销项税额,确认投资损益和销项税额。

(二)方法要点 具体做法包括:一是取得和转让金融商品发生的交易费用,按不含税金额或直接冲减投资收益,或摊销交易费用时冲减投资收益,或转让金融商品时冲减投资收益;二是持有金融商品期间的股利收入、利息收入,按不含税金额确认投资收益,同时确认待转销项税额;三是转让金融商品,按税收制度规定的方法计算金融商品销售额,按销售额分离增值税,确认销项税额和投资收益。

金融商品很多,为了易于说明问题,本文仅以可供出售金融资产(股票)为例进行说明。(1)购入股票时,按成交价,借记“可供出售金融资产—成本”科目,按支付的交易费用,借记“可供出售金融资产—交易费用”科目,按交易费用的增值税,借记“应交税费—应交增值税(进项税额)”科目,按实付款,贷记“其他货币资金”科目,实付款中如含有应收股利,则还应借记“应收股利”科目。(2)股票持有期间,被投资单位宣告发放现金股利,投资企业应确认投资收益和待转销项税额,借记“应收股利”科目,贷记“投资收益”和“应交税费—待转销项税额”科目。(3)转让股票时编四笔分录:①支付交易费用,借记“投资收益”和“应交税费—应交增值税(进项税额)”科目,按实付款,贷记“其他货币资金”科目;②转销取得时的交易费用,借记“投资收益”科目,贷记“可供出售金融资产—交易费用”科目;③确认转让损益,借记“其他货币资金”科目,贷记“可供出售金融资产—成本”科目,按差额和增值税税率,计算确认销项税额和投资收益,贷记或借记“应交税费—应交增值税(销项税额)”和“投资收益”科目;④转出待转销项税额,借记“应交税费—待转销项税额”科目,贷记“应交税费—应交增值税(销项税额)”科目。这里的(2)分录与(3)④分录的投资收益确认与销项税额确认,符合税收制度规定和会计准则要求;也体现金融商品持有期间销售额(股利收入和利息收入)的增值税处理。(3)③分录也体现金融商品销售额(进销差价:卖出价-购入价)的增值税处理。其他金融商品买卖业务的处理类似。

(三)优缺点与适用范围 逐笔分离销项税额法优点有三:一是每笔业务核算“条理清楚”:每笔涉及增值税和投资收益的业务当时即核算清楚,是进项税额的确认进项税额,是销项税额的确认销项税额,是待转销项税额的确认待转销项税额,每笔业务处理严守税收制度和会计准则;二是该核算方法能使“投资收益”口径保持一致(都不含税),避免了增值税核算的混乱,能保证金融商品转让投资收益和增值税核算的准确性;三是该方法更符合增值税原理。缺点是,如果投资企业买卖金融商品的业务较多,则逐笔从销售额中分离销项税额的工作量较大。该方法一般适用于金融商品转让业务少的企业。

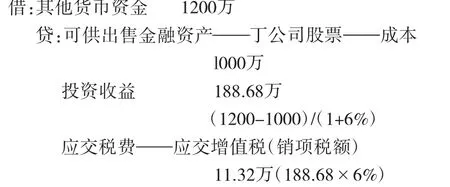

(四)举例分析 [例3]以例2为例,逐笔分离销项税额法下,除投资收益可不设明细科目及(3)③分录改变外,其余会计处理相同。(3)③分录改为:

三、结论

上述两方法各有彼此。考虑到金融商品核算复杂,涉及股票、债券等,涉及交易性金融资产、持有至到期投资、可供出售金融资产、长期股权投资等科目,涉及确认投资收益和确认销项税额的时点不同,涉及取得金融商品的交易费用的不同处理(有的计入取得成本,有的冲减投资收益),笔者倾向于方法二,因为方法二对投资收益和销项税额的核算特别清晰,虽然从销售额中分离销项税额的工作量较大,但在电算化条件下很容易被克服。

[1]财政部、国家税务总局:《关于全面推开营业税改征增值税试点的通知》,财税[2016]36号。

[2]国家税务总局:《关于印发〈金融保险业营业税申报管理办法〉的通知》,国税发[2002]9号。

[3]财政部、国家税务总局:《关于营业税若干政策问题的通知》,财税[2003]16号。

(编辑 周 谦)