上市公司衍生金融工具运用与盈余管理研究

马施

【摘 要】 以修正的Jones模型估计出的可操纵性总应计利润作为公司盈余管理程度的衡量指标,以2012—2014年度我国非金融类衍生金融工具运用公司作为样本,考察上市公司衍生金融工具运用与盈余管理之间的内在关系。实证结果表明:盈余管理程度与上市公司衍生金融工具运用在5%的统计水平上呈正相关关系。同时,研究发现财务压力、公司成长性对公司运用衍生金融工具具有重要影响。文章为研究我国非金融类上市公司运用衍生金融工具进行盈余管理的行为提供了经验证据,也为上市公司管理层、投资者和相关监管部门制定上市公司风险管理决策提供了政策参考。

【关键词】 衍生金融工具; 应计利润; 盈余管理

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1004-5937(2017)04-0048-04

一、引言

衍生金融工具研究是近年来财务学研究的热点问题。一方面由于我国衍生金融工具市场发展迅速,从国际成交量排名看,我国的期货交易整体规模位于世界前列,接近欧美等发达国家的水平;从交易品种看,涉及金融期货、金融期权、金融远期和金融互换多个品种;从运用衍生金融工具的上市公司看,运用公司的数量不断增长,涉及行业不断增加,运用公司规模从大型公司不断向中小型公司扩展。另一方面由于衍生金融工具具有高风险,由衍生金融工具而造成重大损失的案例屡见不鲜,既有国外巨头,也有国内精英。现阶段,我国上市公司运用衍生金融工具的内在动机到底是什么?其是否运用衍生金融工具进行盈余管理?基于此,本研究对我国上市公司运用衍生金融工具的盈余管理动因进行大样本的实证检验,以期为投资者和监管部门提供决策依据。

二、文献综述与假设提出

对衍生金融工具进行研究的早期理论认为,价格保险是企业运用衍生金融工具的最初动因。价格保险就是转移或规避商品或资产价格波动的风险。早在20世纪初,Marshal et al.对这一问题进行了深入的研究。

到了20世纪50年代,Holbrook[1-2]对价格保险理论在衍生金融工具运用动因理论中的主导地位提出了质疑与挑战。他认为,公司运用衍生金融工具并非僅仅是为了规避价格波动的风险,还利用期货价格与现货价格的差价变动获取收益。

Markwitzts推出以均值方差理论为主的现代投资组合理论后,Stein[3] and Johnson[4]应用投资组合理论对公司衍生金融工具的运用进行研究。他们在研究中指出,价格保险理论和收益回报理论并不全面,因为大量研究结果显示,许多进行套期保值的公司并没有对全部风险暴露进行套期,而仅仅对风险暴露进行了部分套期,上述理论对此无法解释。而在市场投资组合的框架下,公司运用衍生金融工具是否进行套期或者进行套期的水平取决于期望收益是否可以使期望效用达到最大化。

国内学者对衍生金融工具运用动因的研究起步较晚。陈炜和沈群[5]认为我国上市公司运用衍生金融工具主要是为了套期保值、规避风险,并选取深沪两市有色金属加工或生产行业的所有上市公司2003—2005年共111个观测值作为研究样本,实证检验我国上市公司运用衍生金融工具的动机。研究表明,我国上市公司运用衍生金融工具的动机主要是规模效应、降低财务困境成本和降低外部融资成本,具有盈余管理倾向。

曲琳琳和林山[6]对2008年中央企业投资衍生金融工具的情况做了统计和分析,认为中央企业主要是通过结构性存款、掉期合约等衍生金融工具对利率和汇率风险进行套期保值。研究还指出,上述公司在衍生金融工具运用中出现的投资失败甚至巨额亏损主要是由于这些企业存在强烈的盈余管理动机,运用衍生金融工具进行投机而非单纯的避险。

程玲莎[7]基于我国上市公司2007—2013年财务数据,研究公司治理对管理者使用衍生金融工具的影响。实证结果表明,公司治理对管理者使用衍生金融工具的动机存在重要影响,公司治理水平越高,管理者越倾向于利用衍生金融工具避免财务困境风险;相反,管理者越倾向于利用衍生金融工具规避薪酬风险。研究还发现,所有权性质会影响公司治理作用的发挥,国有控股公司的治理效应弱于非国有控股公司,这主要是由于不同所有权性质的公司对衍生金融工具交易的政策监管存在差异。

现有研究成果对研究上市公司衍生金融工具运用行为提供了大量的理论和实践证据,但也存在一定的不足。主要表现在:第一,没有充分考虑研究对象所处的政治经济背景。对衍生金融工具运用的研究绝大多数都是以西方发达国家为背景进行的,其研究结论在我国的适用性值得商榷。第二,研究结论方面。我国现有研究多以个案分析为主,个别案例的分析虽然具有代表性,但却缺乏普遍的适用性,因此研究结论尚不一致。现有研究成果的不足正是本文的研究重点。本文针对我国的制度背景与市场环境,对中国上市公司运用衍生金融工具与盈余管理的关系进行研究,以期为上市公司管理者、投资人和监管部门决策提供参考。

三、研究设计

(一)研究假设

大量研究表明,盈余管理的重要目的之一是利润平滑[8-12]。公司的会计盈余分为来自经营项目的现金流量和总应计利润两项[13],因此,盈余的波动与现金流波动、应计利润波动以及二者的关系密切相关[14-15]。它们的关系可以用下面的方程表示:

σE2=σC2+σA2+2ρCAσCσA

上市公司可以通过调整现金流的波动程度、应计利润的波动程度以及二者之间的关系来改变会计盈余的波动程度。上市公司运用衍生金融工具进行风险管理将会降低公司现金流的波动性,进而降低会计盈余的波动性。根据上述理论,提出假设1。

假设1:盈余管理程度与上市公司衍生金融工具的运用呈正相关关系。

(二)研究变量

1.被解释变量

该变量为上市公司是否运用衍生金融工具的分类变量。本文采用将Stephan and Mian的研究相结合的方法确定运用公司和未运用公司,如果上市公司年报披露其运用衍生金融工具进行风险管理,公布了当期曾持有衍生金融工具并披露衍生金融工具盈亏以及持有衍生金融工具的公允价值或者名义价值,则将其作为运用公司,用虚拟变量(User)“1”来表示;否则为未运用公司,用虚拟变量“0”表示。

2.解释变量

本文采用修正的Jones模型对盈余管理程度进行计量,公司盈余管理的程度即为该模型估计出的可操纵性总应计利润。由于本文研究上市公司衍生金融工具的运用动因,侧重前期盈余管理对公司运用衍生金融工具运用的影响,因此本文以上市公司运用衍生金融工具前一年度的可操纵性总应计利润衡量公司的盈余管理程度。

3.控制变量

研究表明,财务压力、成长性、管理层是否持股、公司规模、控股股东性质也将影响上市公司衍生金融工具的运用。因此,本研究将上述变量作为控制变量。

主要变量含义如表1所示。

(三)模型选择

本文运用Logistic模型进行回归分析,检验各因素对上市公司衍生金融工具运用行为的影响方向和程度。模型形式如下:

Logit(p)=y=Ln(■)=α+βXi+ξ

Xi=(xi1,xi2,…,xis)为sⅹN的由检验变量组成的矩阵,α=(α1,α2,…,αN);β为1ⅹs的斜率参数向量,β=(β1,β2,…,βs);i为样本个数(i≤N),s为解释变量的个数(1≤j≤s);为Nⅹ1的残差项向量,ξ=(ξ1,ξ2,…,ξN);N为样本个数。

上市公司运用衍生金融工具的概率为:

pi=E(Y=1xi)=■

对Logistic模型可作如下解释,斜率参数β给出随x变化的Y的变化,它代表了解释变量变化一个单位,上市公司运用衍生金融工具概率的变化程度。

(四)样本选择

本文以我国2012—2014年度非金融类运用衍生金融工具上市公司为样本,根据同行业、同规模、同时期的原则,选择相应的非运用衍生金融工具的公司作为配对样本,对上市公司运用衍生金融工具的动因进行实证检验。为保证配对样本之间的可比性,剔除了资产规模差异超过20%的样本公司,共选出215对样本430个观测值。

文中衍生金融工具运用信息来自深圳证券交易所和上海证券交易所網站公开披露的公司年报。通过对2012—2014年公开披露的上市公司年度财务报告进行筛选,逐家手工整理得出符合上述要求的样本公司。为保证数据的可靠性,在手工整理的基础上,对运用公司和配对公司数据进行了抽样复核。其他数据来源色诺芬数据库(中国证券市场数据库)以及RESSET金融研究数据库。

四、实证结果与分析

(一)描述性统计分析

表2为主要变量的描述性统计结果。结果显示:从盈余管理水平看,运用公司的盈余管理程度平均值为0.0128,中位数为-0.0163;未运用公司的盈余管理程度平均值为-0.0264,中位数为-0.0419;可见与未运用衍生金融工具上市公司相比,运用公司的盈余管理程度更高。

(二)相关性分析

主要变量相关性分析结果显示,虽然有些解释变量之间存在显著的相关关系,但相关系数最高只有0.543(流动比率与资产负债率),根据Hossain的研究,当自变量之间的相关系数小于0.8时,不会对多元线性回归分析的结果产生影响,因此解释变量之间不存在高度的相关性,本回归模型中各变量之间的相关关系不会对回归结果产生严重影响。

(三)回归分析

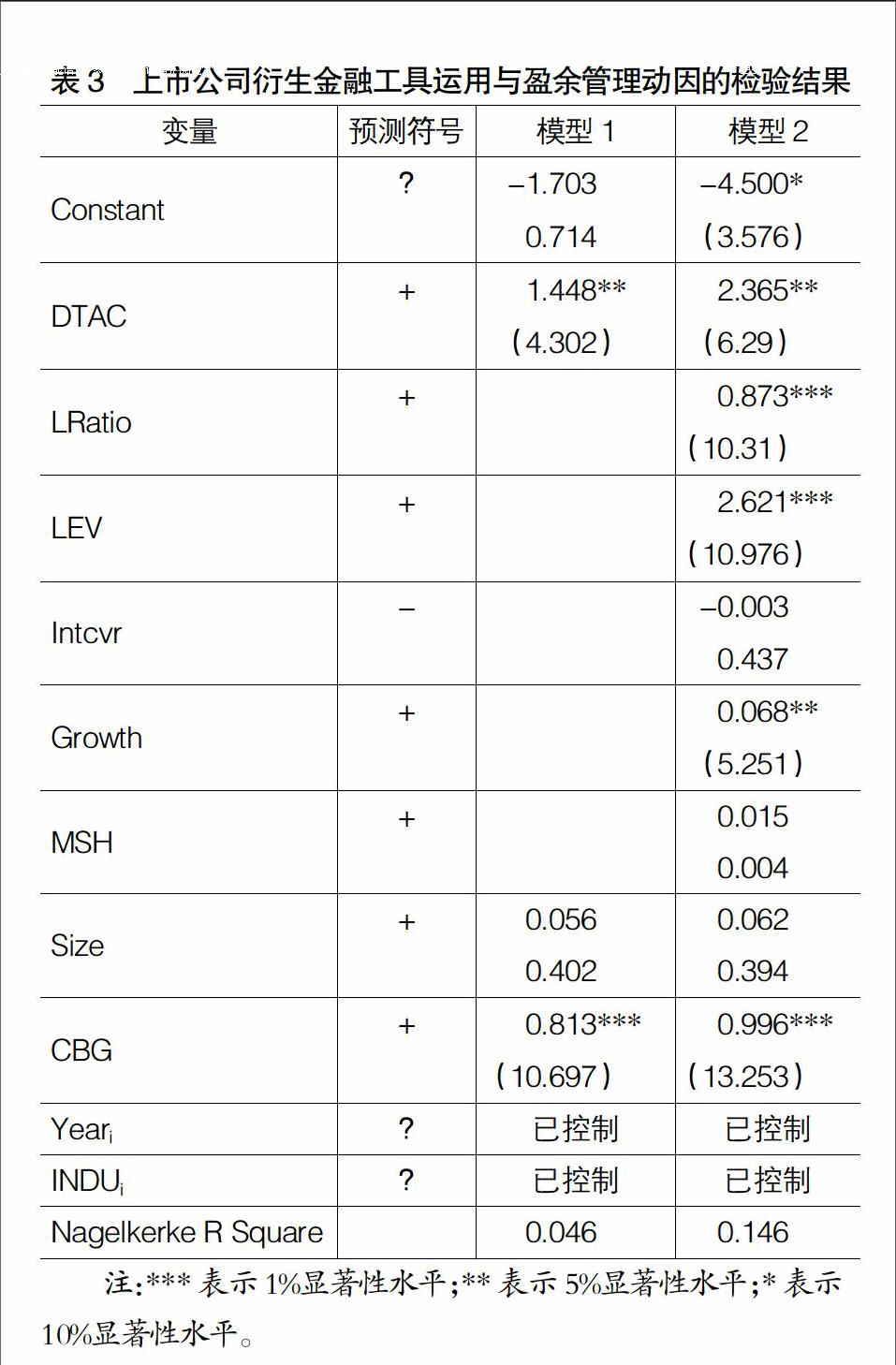

为了更准确地检验上市公司衍生金融工具的运用与盈余管理动机之间的关系,本文将各解释变量纳入模型进行Logistic回归分析,回归结果如表3所示。

模型1为没有考虑财务压力、成长性以及管理层自利因素下,盈余管理动因与衍生金融工具运用的回归结果。回归结果显示,盈余管理程度与上市公司衍生金融工具运用在5%的统计水平上呈正相关关系,这与假设相一致,说明盈余管理程度越高的公司越倾向于运用衍生金融工具进行风险管理。

模型2为上市公司运用衍生金融工具进行风险管理的综合回归结果。模型考虑了运用公司的公司价值动因、管理层自利动因和盈余管理动因,从回归结果可以看出,综合回归结果与单动因回归结果相一致。盈余管理程度与上市公司衍生金融工具运用在5%的统计水平上呈正相关关系,从而支持了上市公司衍生金融工具运用的盈余管理动因假说,同时模型显示公司财务压力和成长性对上市公司衍生金融工具运用具有重要影响。

五、研究结论

本文以我国2012—2014年度非金融类运用衍生金融工具上市公司为样本,根据同时期、同规模、同行业的原则,选择相应的非运用衍生金融工具的公司进行配对,对上市公司运用衍生金融工具的动因进行实证检验。结果表明:上市公司衍生金融工具运用的盈余管理动因假设得到证实,回归结果显示盈余管理程度与上市公司衍生金融工具运用呈正相关关系,说明盈余管理程度越高,上市公司运用衍生金融工具的概率越高。同时研究表明,成长性越好、财务困境成本越大的公司越倾向于运用衍生金融工具提升公司价值。本文为研究我国非金融类上市公司运用衍生金融工具进行盈余管理的行为提供了经验证据,也为上市公司管理层、投资者和相关监管部门制定上市公司风险管理决策提供了政策参考。

针对上述分析结果,提出建议:

第一,加强上市公司衍生金融工具运用信息的对外披露。对外披露衍生金融工具运用的信息,既是外部投资者作出投资决策的依据,也是监管部门实施监管的基础。信息不对称为上市公司进行盈余管理提供了空间和可能,因此上市公司应当按照会计准则的要求对衍生金融工具进行确认、计量和报告,充分披露衍生金融工具的价值和风险信息。一是规范衍生金融工具表内信息披露,细化衍生金融工具披露项目,如可在利润表“投资收益”项目和“其他综合收益”中分别增加“衍生金融工具损益”和“已确认未实现衍生金融工具损益”子项目,分类反映衍生金融工具业务已实现和未实现的损益。二是加强衍生金融工具信息附注披露。为提高我国企业财务报表信息披露的质量,应在附注中充分披露与衍生金融工具相关的风险及避险措施等信息。

第二,完善衍生金融工具业务信息的对内报告。基于衍生金融工具风险的杠杆性和传导性,上市公司应当在风险实时预警模型系统的基础上建立一个适应衍生金融工具业务快速反应机制的对内风险报告系统。这一报告系统既应满足业务部门对衍生金融工具风险头寸进行实时监控的需要,又应满足会计部门对衍生金融工具公允价值计量和核算的要求,而且根据实时预警模型的结果,风险管理部门可以分析上市公司衍生金融工具面临的风险,及时制定风险对策;内部审计部门可以评估有关部门的风险业绩和检查公司衍生金融工具业务内部控制的有效性,对于超过预先制定的风险限额,内部风险报告系统将为上市公司的决策部门提供危机预警信息,构建上市公司衍生金融工具业务部门、会计部门、风险管理部门、内部审计部门以及管理决策部门相互制约、相互协调的衍生金融工具风险对内报告系统。●

【参考文献】

[1] HOLBROOK W.Futures trading and hedging[J]. The American Economics Review,1953,43(3):314-343.

[2] HOLBROOK W.Tests of a Theory Concerning Floor Trading on Commodity Exchanges[J]. Food Research Institute Studies,1967(7):5-48.

[3] STEIN J L. The Simultanteous Determination of Spot and Futures Prices[J]. The American Economic Review,1961,51(5):1012-1025.

[4] JOHNSON L L. The Theory of Hedging and Speculation in Commodity Futures[J]. The Economic of Futures Trading,1976,27(3):297-298.

[5] 陳炜,沈群.金融衍生产品避险的财务效应、价值效应和风险管理研究[M].北京:经济科学出版社,2008.

[6] 曲琳琳,林山.当前中央企业金融衍生品投资现状、问题及建议[J].财政研究,2009(8):30-33.

[7] 程玲莎.公司治理、管理者动机与衍生金融工具使用[J].财经理论与实践,2016(2):60-66.

[8] DEFOND M L, et al.The Reversal of Abnormal Accruals and the MarketValuation of Earnings Surprises[J].The Accounting Review,2001,76(3):375-404.

[9] MYERS S C.The capital structure puzzle[J].Journal of Finance,1984,39(3):575-592.

[10] TEOH S H, et al. Earnings Management and the Underperformance of Seasoned Equity Offerings[J]. Journal of Financial Economics,1998,50(1):63-99.

[11] MAYERS D,et al.On the corporate demand for insurance: Evidence from the reinsurance market[J].Journal of Business,1990,63(1):19-40.

[12] MCNICHOLS M F,STUBBEN, S. R.Does earnings management affect firms investment ecisions? [J]. The Accounting Review,2008, 83(6):1571-1603.

[13] WATTS R L,et al.Positive Accounting Theory: A Ten Year Perspective[J]. The Accounting Review,1990,65(1):131-156.

[14] MORTON P,et al. The Interaction between Accrual Management and Hedging: Evidence from Oil and Gas Firms[J]. The Accounting Review,2002,77(1): 127-160.

[15] SHEHZAD L.,Evidence on corporate hedging policy[J].Journal of Financial and Quantitative Analysis,1996,31(3):419-439.