国际天然铀市场的二次供应及其市场影响力

幸建华, 徐 喆, 刘蕴慧

(中广核铀业发展有限公司,北京 100029)

国际天然铀市场的二次供应及其市场影响力

幸建华, 徐 喆, 刘蕴慧

(中广核铀业发展有限公司,北京 100029)

天然铀是核反应堆的核心,天然铀的供应渠道有很多,二次供应是目前占比较高的一部分。理性分析天然铀二次供应的来源和供应量有利于核电企业更加准确地分析天然铀市场供需情况,有助于对天然铀市场价格走势进行准确把握,提高企业的市场竞争力。过往资料中关于二次供应的材料较少,因此文章对天然铀市场二次供应的来源及组成、二次供应的未来展望以及二次供应对天然铀市场的影响做了较为深入的分析研究,对进一步了解天然铀市场具有一定的参考价值。

天然铀;二次供应;高浓铀;商业库存

幸建华,徐喆,刘蕴慧.国际天然铀市场的二次供应及其市场影响力[J].东华理工大学学报:社会科学版,2016,35(4):318-322.

Xing Jian-hua, Xu Zhe, Liu Yun-hui.The secondary supply on international natural uranium market and its market impact [J].Journal of East China University of Technology(Social Science),2016,35(4):318-322.

国际天然铀市场的供应端,除生产商提供的当年生产的天然铀产品外,还有非常重要的一条供应渠道 ——二次供应。二次供应在特殊年份甚至占到了市场供应总量的 50%以上,直到目前仍是国际天然铀市场供应端的重要组成部分,对市场产生着重要的影响。本文将对二次供应全貌进行阐述,对其市场影响效应进行解读。

1 天然铀二次供应组成

1.1 定义

天然铀二次供应指除天然铀生产商当年产量以外的供应,其来源渠道包括: (1)商业库存流入市场(该类型库存不包含政府库存,福岛事故后越来越多的商业库存流入市场); (2)存放在浓缩厂、核电站、后处理设施中的贫铀尾料及乏燃料。其中,贫铀尾料仅是原料,需进一步处理加工才能形成天然铀或者低浓铀产品。乏燃料也需经过后处理被制成后处理铀、钚,再应用于核电; (3)富余的 SWU产能。浓缩厂商利用多余的 SWU产能,通过降低天然铀尾料丰度,获得更多的天然铀产品;(4)政府拥有的富余的军用高浓铀、钚库存。这些产品来自1950至1970年代生产的大量的军用材料,需要经过稀释才能转化为民用核电站可用的低浓铀产品。

二次供应产品或者原材料的拥有者包括核电企业、天然铀生产商、核燃料循环领域供应商、贸易商、政府,目前还包括金融类投资者。历史上全球二次供应的类别和供应量如表[1]。

表 1 2009—2015年全球二次供应* /tUe

注:2008—2012年数据摘自 UxC公司 2013年1季度市场季报; 2013-2025年数据摘自 2015年 3季度市场季报。

*:二次供应产品包括 U3O8产品、UF6(天然)产品、 UF6(浓缩)产品等,表1中的所有数据均为对应的天然铀当量。

本文将就二次供应的组成进行详细说明和分析,对其市场影响进行预判。

1.2 二次供应组成

1.2.1 商业库存现状

天然铀市场上的商业库存由三部分组成:核电企业持有库存、铀生产商持有库存、其他核燃料循环参与者持有的库存。全球商业库存量很难确定,因为铀的交易形式很多,目前以天然 U3O8、天然 UF6和低浓铀为主,因此只能给出库存的估值。目前中国大陆地区的库存量约 79 803 tU,韩国和台湾的库存量约 20 000 tU,一些铀生产商的库存20 000 tU,其他核电企业库存量为 143 000 tU,总计约有 275 000 tU。这些数据可以从各国海关、上市公司年报,以及 WNA网站及相关报告上得到印证。

1.2.2 核电企业持有库存

核电企业建立库存一是为了保证反应堆的核燃料供应安全,另一方面是有利于企业自身对燃料采购时间进行调节,控制采购价格。

日本、美国和欧洲国家的核电企业商业库存量在福岛核事故之后显著增长,如表2所示[2]。

表2 西方核电企业库存量 /tU

备注:数据来源 ESA、EIA、WNA

1.2.3 核燃料供应商持有库存

天然铀生产商、转化厂、浓缩厂、组件厂为了满足用户合同和交货期的变化,以及应对生产事故等意外情况,也会进行库存储备。

一些中间商、贸易商或投资机构也掌握部分天然铀库存。后者包括 UPC公司及少数投行等。

无论是供应商还是投资者,其拥有的库存虽然数量不详,但是规模较小。例如, 2014年底美国转化厂、浓缩厂、组件厂共持有天然铀库存量为4 900 tU。美国中间商和贸易商库存数量约为 2 230 tU。金融投资机构中, UPC公司持有的库存约 5 600 tU(截止 2015年 5月)[3]。

1.2.4 美国政府库存现状

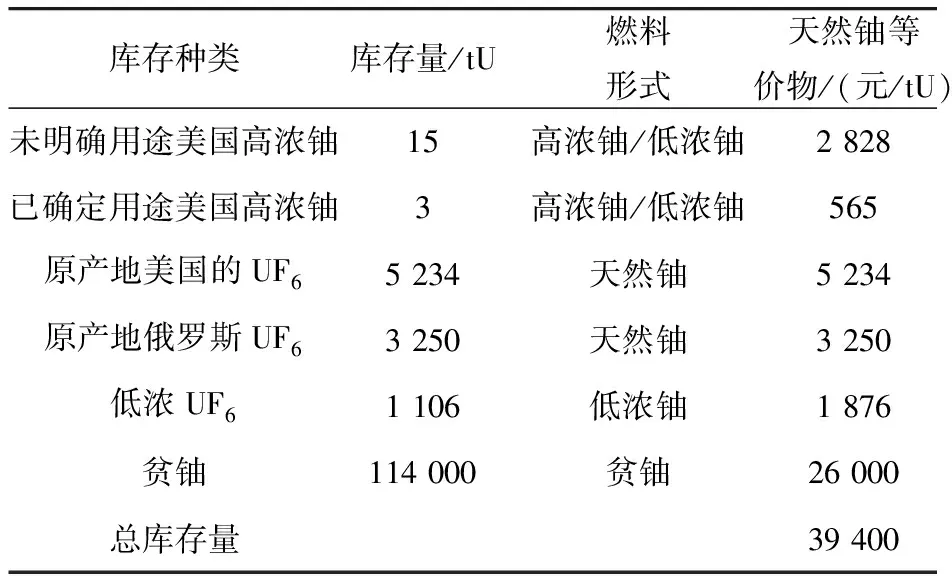

美国和俄罗斯是全球仅有的两个拥有大量政府库存的国家。预计这些库存将在未来 20年持续影响天然铀市场的供应。据估计,俄罗斯的政府库存大部分用于国内的核电需求,对国际市场的影响有限。美国能源部拥有大量的铀库存,其构成较复杂,下表给出了能源部过剩库存的情况。

表3 美国能源部过剩铀库存(截至 2014年底)

需要强调的是美国的贫铀尾料情况,根据美国能源部的富余铀库存管理计划,美国拥有 11.4万吨丰度高于 0.34%U235的贫铀尾料。美国一直计划利用俄罗斯或者西方的低成本 SWU对该国的贫铀尾料进行加工,甚至包括利用新的激光浓缩技术开展该业务。2013年,能源部发出贫铀尾料再浓缩业务的要约,计划 2019—2034年每年交付 2 000 tU贫铀尾料进行再浓缩,目前正与 GLE公司进行谈判。Urenco在美国的分公司 Urenco USA也表示可以在 2015年后利用富余的 1 000 tSWU用于尾料再浓缩业务。

1.2.5 俄罗斯的贫铀尾料再浓缩及欠料运行情况

据估计,目前全球的贫铀数量约 130万吨,其中 80%由美国和俄罗斯拥有,并且以每年4~7万吨的数量增加。预计到 2030年,尾料数量将增加至 200万吨。

贫铀经过再浓缩后,能够生产出天然铀或者浓缩铀产品。这一活动主要取决于贫铀尾料中U235的丰度、SWU的成本,以及天然铀的价格。

俄罗斯拥有大量低成本的浓缩产能,其中一部分一直被用来开展贫铀尾料再浓缩。 2014年俄罗斯贫铀尾料量约为 180 000 tU。

俄罗斯是世界铀浓缩服务供应大国,总产能为 37 100 tSWU,实际产量为 27 100 tSWU。2015年俄罗斯本土浓缩服务需求量为 4 537~5 640 tSWU,因此俄罗斯浓缩厂可以通过尾料再浓缩,以及欠料运行的方式,获得额外的天然铀产品。据估计俄罗斯每年的富余浓缩产能可生产大约 5 000 tU。

1.2.6 西方浓缩厂的欠料运行

福岛核事故之后,全球对 SWU的需求下降, 2015年西方富余的浓缩服务量为 10 142 tSWU,这一态势导致 SWU价格不断下降,因此浓缩厂商将富余产能以欠料模式生产天然铀、低浓铀,弥补损失。

西方的浓缩供应商包括 AREVA公司和 Urenco公司。其设计产能为 28 900 tSWU,实际产能为 23 100 tSWU。

由于福岛事故的影响,西方国家的浓缩厂也普遍存在不能满产的情况,因此铀浓缩厂以便低的尾料丰度运行并进行尾料再浓缩,实际上相当于提供了一个新的铀供应源[4]。初步估计,到 2020年以前,通过欠料模式为市场提供天然铀的 SWU产能将占总产能的 7-8%,西方浓缩厂每年通过欠料可生产约 2 000 tU。

1.2.7 后处理铀和钚

乏燃料后处理以后得到的铀(可制成 ERU)和钚(可制成 MOX)可以再次应用于民用反应堆。据估计,2015年全球 ERU和 MOX燃料的使用相当于节省了天然铀约 3 000 tU。

表 4 2009—2015年后处理铀和钚 /tU

2 二次供应展望

当前,福岛事故沉重打击了全球核电产业的发展,造成需求减少,价格下降,同时也影响到供应端结构,造成二次供应增加、一次供应减少的态势。二次供应增加体现在浓缩供应商 SWU换 U的商业活动中,一次供应减少主要表现在一些小型、高成本矿山关闭。

2.1 商业库存

二次供应中的商业库存部分是未来数年间影响铀市场的最大变量。由于部分核电站关闭、停堆,造成用户库存被动增加。这一现象在日本和欧美企业中较为突出。初步估计数量达到约5万吨。

关于过剩库存进入市场的方式,初步估计这部分库存暂时不会进入现货市场销售,而是采取两种模式:一是用户减少长期贸易合同的数量。这种模式可以看作只是减少了未来天然铀的需求,而非增加供应。二是库存持有者希望直接减少库存,最适合的办法就是在中期市场(向中间商或贸易商)卖出库存。但同样只是减少了对长期合同的需求。

日本目前天然铀储备总量约 60 000 tU。由于部分反应堆已经开始重启,因此富余库存的数量要小于此前预估,估计富余库存量最多占总库存量的 25%左右。预计日本用户也会通过减少签署长期合同的方式处理富余库存。

总之,用户富余的商业库存目前没有倾销,而是有序流入市场,将对现货市场的压力转至中期和长期市场。这一方式虽然避免了对现货市场的打击,但是压制了未来铀价上升的幅度和空间。

2.2 贫铀尾料及欠料运行

除了商业库存部分,全球 SWU产能富余和技术创新导致成本降低的现状,使得利用贫铀尾料再浓缩和欠料运行“生产”天然铀的模式具有进一步扩大的潜力。易被人们忽略的是美俄之间关于俄罗斯铀产品的“中止协议”,该协议规定2014—2020年间俄产品以配额方式进入美国市场[5]。但是 2020年以后,配额限制将被取消,俄罗斯铀产品可以自由进入美国,这将导致俄罗斯庞大的 SWU产能进入西方市场,带来额外的天然铀产品。

2.3 美国政府库存

业界非常担心美国政府库存进入国际市场倾销,但是能源部已经就此编制了富余库存管理计划,确保这些产品每年以一定数量流入市场,防止倾销行为影响市场以及美国天然铀生产商的利益。数量详见表 6。

2.4 后处理铀和钚

未来后处理铀和钚的利用,可能会受制于政治因素,以及国际天然铀市场的价格情况。但是总的来说,这部分二次供应数量规模较小,不会对市场供需和价格产生影响。表5[2]为未来全球 ERU和 MOX的供应情况。

表 5 ERU和 MOX /tUe

未来二次供应总规模详见表6[1]。

表6 2017—2025年全球二次供应

3 二次供应对天然铀市场的影响

二次供应的成本远远低于一次供应,大部分产品的成本在每磅 20美元以下,这是其影响市场的主要原因。政府库存、贫铀尾料等沉没成本被忽略,SWU价格由于技术进步成本降低而逐年下降,SWU产能高于实际使用量,这些因素造成大部分二次供应成本很低,具有很强的市场竞争力。

3.1 历史回顾

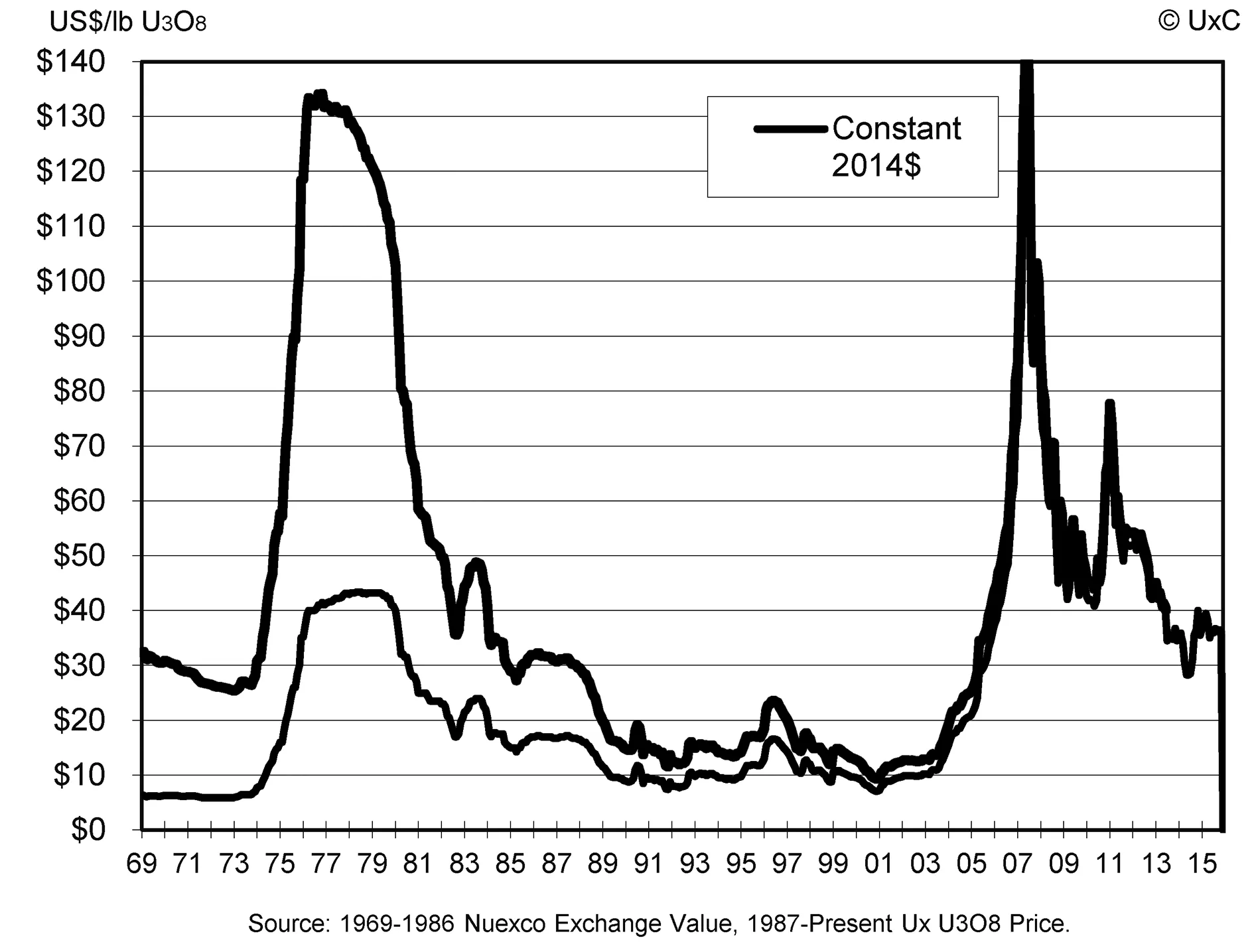

回顾历史,二次供应在过去 20年间,年平均供应量达到约 20 000 tU,占需求量的 30%左右,2013年后,由于高浓铀协议结束,供应量有所减少,但是也在 15 000 tU左右。二次供应不仅是国际天然铀市场供应端的重要组成部分,也曾对天然铀市场价格产生过极其重大的影响,比较突出的是20世纪90年代初期和 90年代末两个阶段。

20世纪90年代初,由于前苏联解体,该国大量的铀产品无序进入美国。为了改变这种情况,两国于 1993年签署了《美俄高浓铀协议》,协议的主要内容是 1994—2013年 20年间,俄罗斯按照一定配额向美国出口低浓铀产品,其低浓铀产品来自俄罗斯 500吨武器级高浓铀的稀释产品。这些低浓铀约相当于 15.2万吨天然铀。 HEU协议项下的产品数量占当时美国年需求量的 50%,及全球需求量的 20%左右。高浓铀协议沉重打击了国际市场价格。

在市场逐渐适应 HEU协议并有所恢复后,美国能源部开始向市场出售库存产品。其背景是, 1998年国有的美国铀浓缩公司开始私有化,为了给股东分红,美国能源部将大量库存产品移交给该公司出售,导致刚刚恢复的市场再次被打压。

直到 2003年以后,在全球核电复兴浪潮的推动下,铀价格才得以逐步恢复[6]。

20世纪90年代是民用核电兴起后铀价格最低的时期,每磅达到过 7.1美元,见图 1(粗黑线是把历年铀价换算成 2014年美元币值的铀价格指数,细黑线为历年实际交易价格)。

图1 1969-2015年国际天然铀市场价格示意图(美元 /磅 U3O8)

3.2 未来展望

俄罗斯拥有大量的贫铀尾料、政府库存及竞争力很强的 SWU产能,因此该国仍是未来二次供应的主要提供者。

美国政府拥有大量库存,除了高浓铀稀释外,还计划利用国外 SWU进行贫料再浓缩,因此也是未来二次供应的主要提供者。

西方浓缩厂,包括 URENCO和 AREVA,未来仍将保持欠料模式生产天然铀。

此外,全球后处理业务也将给反应堆提供 ERU和 MOX,可以减少对天然铀的使用。

因此,未来二次供应不会像20世纪90年代一样严重影响冲击市场价格,供应稳定将是主流。

需要引起关注的是用户商业库存和俄罗斯 SWU产能的影响。用户富余的商业库存的规模取决于日本核电重启进程。俄罗斯 SWU产能的影响取决于 2020年后自由进入美国市场的营销策略。前者会对未来 3年左右的市场价格产生严重影响,后者对市场的影响更多体现在长周期内,可以增加市场供应量和平抑价格。

因此,在考虑二次供应对未来市场的影响时,应该明确高浓铀协议结束后,二次供应的总量并未显著减少,仍然占到年需求量的 20~25%,并将在未来相当长一段时间继续起到平抑市场价格的作用。

[1] Ux Consulting Company.Uranium Market Outlook[R].Rosewell:Ux Consulting Company,2013-2015.

[2] World Nuclear Association.The Global Nuclear Fuel Market:Supply and Demand 2015-2035 [M].London:World Nuclear Association,2015.

[3] Uranium Participation Corpororation.2015 Annual Report[R].Tornoto:Uranium Participation Corpororation,2015.

[4] 赵宏,郭志锋,伍浩松.全球铀市场将持续疲软至2020年[J].国外核新闻.2015(11):18-22.

[5] 伍浩松.美俄提议修订“中止协议”[J].国外核新闻.2008(1):27.

[6]张坤,赵玉. 国际市场中铀的价格变化规律及对我国核电发展的启示[J]. 东华理工大学学报:社会科学版,2011(4):315-317.

The Secondary Supply on International Natural Uranium Market and Its Market Impact

XING Jian-hua, XU Zhe, LIU Yun-hui

(CGNPC Uranium Resources Co.,Ltd. Beijing 100029,China)

Natural uranium is the core of nuclear reactors. There are many ways in natural uranium supply, and currently the secondary supply takes a relatively high proportion of uranium supply. Rational analysis of secondary supply sources and quantities can help nuclear utilities to do more accurate analysis of supply and demand situation in uranium market and forecast natural uranium market price trend, so that utilities can improve the market competitiveness. There are only few past data about secondary supply. In this essay, it covers uranium market secondary supply sources and its composition, the outlook of secondary supply and the impact of secondary supply on natural uranium market. The analysis and research has a certain reference value on further understanding the natural uranium market.

natural uranium; secondary supply; HEU; Commercial inventory

2016-06-10

幸建华(1971—),男,江西宜春人,高级会计师,注册会计师,主要从事核燃料市场、天然铀市场发展趋势研究。

F416.2

A

1674-3512(2016)04-0318-05