基于信号传递理论的风险基金投资标的选择研究

武汉纺织大学会计学院 祝建军 柳云鹏 郭晓君

基于信号传递理论的风险基金投资标的选择研究

武汉纺织大学会计学院 祝建军 柳云鹏 郭晓君

本文运用信息经济中的信号传递模型,分析了在信号传递完全有效和不完全有效两种情形下,风险投资基金公司选择投资目标公司(创新企业)的一种方法。结果表明,目标公司的预期收益、风险投资基金对目标公司创新能力的判断是影响投资决策的主要因素。如果信号传递完全有效,创新能力强的创新企业将选择高投资金额,创新能力弱的创新企业选择低投资金额。否则,无论是高质量还是低质量的风险企业都会选择高投资金额,风险基金面临投资时的逆向选择问题。

信号传递模型 风险投资 创新能力 信息不对称

一、引言

20世纪40年代后,美国经济高速发展,一些愿意以高风险换取高回报的风险投资人将资本投向蕴藏较大机会和较高风险的高新科技产品的研究开发,并力求将高新科技产品尽快商品化和产业化,极大地推动了美国高新技术企业的发展。这种投资方式的高风险与高收益体现在,风险投资不需要抵押,也不需要偿还。如果投资成功,风险投资人将获得几倍、几十倍甚至上百倍的回报;如果投资失败,则可能血本无归。对创业者而言,通过风险投资基金融资创业的最大好处在于可以获得大笔的启动资金,而且还可能得到市场或管理方面的资源,因此,可以激发创业者,尤其是年轻人的创业热情。美国风险投资协会认为,风险投资是美国经济增长和创新的核心驱动力,造就了一大批著名的世界级公司,如苹果公司、英特尔公司和基因技术公司等。风险投资基金在促进高新技术发展、创造就业岗位、提高经济增长速度等方面发挥着重要作用。

我国从20世纪80年代中后期开始引导和鼓励风险投资的发展,但是一段时间发展并不顺利,其中一个重要的原因是风险投资基金的退出机制不畅通。中小企业板和创业板市场的相继设立,为风险投资基金提供了一个较好的退出通道,我国风险投资开始步入快速的发展轨道。近二十年来,伴随着中国经济的飞速发展,生物科技、计算机与互联网等领域的创业型企业数量呈几何级数增长,而这些创业型高科技企业大部分缺乏物质资本和可抵押资产,其主要价值体现在技术、创意和创新能力上,与传统的金融业无法对接,因此,天使基金、风险投资基金已经成为创业者融资的首选。在当前国家“双创”战略的推动下,可以预见将来我国的创新型企业和风险投资基金公司也会越来越多,因此,研究风险投资基金对标的公司的选择具有重要的现实意义。

二、文献综述

有关风险投资基金对创业型公司进行评价与选择问题的研究最早开始于20世纪60年代,起点是Myers和Marquis所做的实证研究,其研究的主要缺陷是过于偏重财务方面的考虑,而忽略了技术、市场等方面存在的不确定性。Sahlma(1990)和Amit&(1997)对风险投资各阶段进行了讨论,重点研究了风险投资在创业公司取得成功后的退出问题。Gompers和Lerner(1999)就风险投资及其历史进行了回顾。Kaplan和Stromberg(2001)比较了现实中的风险投资合同与金融合约理论,并对风险投资的操作进行了分析。

部分学者将博弈论用于研究风险投资基金和被投资企业之间的信息不对称问题。Cooper和Carleton(1979)在风险投资基金是企业唯一融资渠道且双方信息不对称的假设前提下,探讨了博弈的最优连续决策。Chan(l983)研究了投资者如何通过融资中介克服企业与投资者之间的信息不对称,以提高分配效率。Bergeman和Hege(1998)认为被投资企业的期望分成和风险投资基金的期望收益随时间递减。Amit、Glosten和Muller(1990)认为风险投资基金可通过判断创新企业的质量信号和创新企业对项目的自信程度,来釆取措施适当降低风险资本市场上逆向选择的代理成本。Ramy Elitzur和Arieh Gavious(2002)通过风险投资基金和被投资企业之间的多阶段博弈模型探讨了期权激励计划和风险投资的退出等问题。

成思危(2001)通过研究风险投资基金与创新企业的关系,认为创新企业与风险投资基金可以选择共同创业,并对投资项目的选择提出了相关建议。钱水土(2001)结合囚徒困境,对风险投资基金和被投资企业合作的制度环境进行了定性、定量分析,阐释了合作机制运行良好的基础及政府改进风险投资基金和被投资企业合作机制的方法。严太华(2002)通过建立无限期重复博弈模型,分析了风险投资基金最优投资工具(债权、普通股、可转债和可转换优先股等)的选择问题。安实(2002)运用博弈论研究了控制权分配的博弈目标、风险投资决策前的博弈、控制权分配谈判中的博弈和控制权执行中的博弈,为风险投资基金参与被投资企业控制权分配和投资决策提供参考。穆艳华(2005)通过建立风险投资基金与创新企业之间的博弈模型,认为风险投资基金应谨慎选择创新企业以便降低投资风险,风险投资基金对利润率高的创新企业及项目进行投资的盈利预期不高。朱荣光、吴子稳(2007)在研究风险投资在中小型创新企业成长过程中的作用时,认为风险投资家不仅为创新型中小企业提供了股本支持,而且还运用自身丰富的管理经验、专业能力及社会网络,向创新企业家提供其所缺乏的管理服务。苟燕楠、董静(2013)研究了风险投资进入时机对目标企业技术创新的影响,发现风险资本进入越早,对目标企业的技术创新影响越积极。董静等(2014)在梳理和分析风险投资与创业企业发展之间的关系、风险投资机构的风险及监控机制、风险投资机构的资源能力及增值服务这三个领域相关研究的基础上,构建了风险投资机构对创业企业管理模式的选择模型。该模型在创业企业类型和风险投资管理模式之间建立了匹配关系,认为风险投资机构可以通过组合激励约束机制和增值服务机制形成不同的管理模式,对在行业专长和不确定性上存在显著差异的创业企业进行分类管理,以促进创业企业的发展,提高风险投资的绩效。

三、风险投资基金投资标的选择思路

对风险投资基金而言,如何从市场上大量的创业型公司中寻找值得投资的标的是一个难题,因为在这种选择过程中存在严重的信息不对称问题。如果创新能力不足的公司获得了投资,就会导致这类公司热衷于资本运作以获得资金,加大了风险投资基金的投资风险,而真正具有创新能力的公司因其缺乏投资而得不到应有的发展,从而出现“劣币驱逐良币”的现象。风险投资选择投资标的的关键是对目标公司的价值评估。对成熟企业的价值评估一般分为五个基本步骤:分析历史绩效、预测绩效、资本成本评估、连续价值评估、计算并解释结果。但这种企业价值评估方法和流程不适用于创业型企业,其中最重要的原因是创业型公司一般没有历史绩效可供借鉴,只能采取主观评判的方法,因此具有较大的不确定性。此外,由于创新企业急需注入大笔资金才能继续生存和发展,风险投资基金必须在尽量短的时间内完成考察工作,否则可能错过目标公司最佳的发展时机。因此,必须寻找其他的投资决策评判方法。

风险投资基金科学合理地选择真正具有创新能力的公司,可以提高自身的投资回报并降低投资风险,也可以提高创业型公司的创新能力,促进创业型公司的发展,最终提高我国整体的创新能力和水平。风险投资基金考察目标公司的几个重点:一是目标公司的产品或服务是否具有较高的技术壁垒。因为产品技术的独创性越强,越不容易被模仿,从而能够形成一定的市场垄断性。二是目标公司的产品或服务是否具有较大的市场空间和成长性。一般来说,风险投资基金看中的是目标公司的产品或服务未来的发展潜力,没有市场潜力的公司不会得到风投的青睐。三是目标公司创始人是否具备创业成功的基因。创始人的眼界与格局、能力和素质对创业成功具有至关重要的作用和影响,因此,必须关注创始人成功的基本素质。

本文拟引入经济学中信号传递博弈模型来建构创新型企业价值的评估方法体系。风险投资基金根据目标公司发出的信号(关键信息)对其进行价值判断,并结合以往投资经验和统计结果对相应估计结果进行调整,以便客观评估企业的价值及是否值得投资。

四、信号传递模型在风险基金投资标的选择中的应用

信号传递模型在本质上是一个动态不完全信息博弈,由经济学家A.Michael Spence最先提出。优秀的创新企业应该考虑如何发出信号以将自身与其他企业分开,风险投资基金也应该具备信号的接受和处理能力,其中,传递一个使投资与被投资双方都能理解的、与决策相关的信号是非常重要的。在现实的投资选择过程中,存在着创新企业创新能力的信息不对称问题,即创新企业和风险投资基金对企业创新能力的了解不对等。下面本文将构建这一信号传递模型。

(一)模型假设风险投资基金选择创新企业的外部条件和流程如下:

(1)市场中创新公司的创新能力有强弱之分,创新能力的强弱会影响风险投资基金愿意提供的投资金额,并影响其做出是否投资的决策。

(2)根据信号传递理论,在寻求投资的过程中,创新企业要求的融资金额会将其创新能力强弱的信息传递给风险投资基金。

(3)根据目标公司创新能力强弱及其要求的融资金额高低,风险投资基金做出投资或者不投资的决定。

基于蒋海、罗瑶(2010)提出的假设,本文的信号传递模型所用假设如下:

(1)有2个理性参与人:参与人1是创新企业,为信号发送主体;参与人2是风险投资基金,为信号的接收主体。参与人的目标函数均为自身收益最大化。

(2)创新公司有高质量、低质量2种类型,其类型空间θ∈{H,L},H表示创新企业是高质量的,即创新企业创新能力强,发展前景好;L表示创新企业是低质量的,即创新企业创新能力弱,发展前景差。投资企业风险投资基金是信息劣势方,不能准确区分两种类型,但知道创新企业属于H的概率为ε,属于L的概率为1-ε,0<ε<1。

(3)创新公司有2种策略:创新公司要求的融资金额为p,信号空间p∈{ph,p1},ph为高融资金额,p1为低融资金额。

(4)风险投资基金有选择投资和不投资两种策略,用α表示,策略空间为α∈{α1,α2},其中,投资为α1,不投资为α2,α1+α2=1。

(5)在创新企业是高质量的前提下,其要求的融资金额较高的概率为:P(H/ph)=μ,其要求的融资金额较低的概率为:P(H/p1)=1-μ。在创新企业是低质量的前提下,其要求的融资金额较高的概率为:P(L/ph)=η,其要求的融资金额较高的概率为:P(L/p1)=1-η。

(6)不同类型的创新公司选择相同的融资金额时,其成本是不同的。高质量与低质量的被投资企业选择高投资金额时的成本分别为C、(1+k)C,k>0;选择低融资金额时的成本分别为(1+k)C1、C1,k>0。

(7)创新公司的真实价值为V。

(8)当创新企业是高质量的,而风险投资基金不投资时,创新企业预期在下一次寻求投资过程中获得的投资金额为R;当风险投资基金选择投资时,将获得收益G。当创新企业是低质量且传递高投资金额的信号时,如果投资,风险投资基金的收益为-ph,创新企业的收益为ph-V-(1+k)C;如果不投资,风险投资基金的收益为零,创新企业的收益为-(1+k)C。当创新企业是低质量且传递低投资金额的信号时,如果投资,风险投资基金的收益为-p1,创新企业的收益为p1-V-C1;如果不投资,风险投资基金的收益为零,创新企业的收益为-C1。当创新企业是高质量且传递高投资金额的信号时,如果投资,风险投资基金的收益为G-ph,创新企业的收益为ph-V-C;如果不投资,风险投资基金的收益为ph-G,创新企业的收益为R-C。当创新企业是高质量且传递低投资金额的信号时,如果投资,风险投资基金的收益为G-p1,风险投资基金的收益为p1-V-(1+K)C1;如果不投资,风险投资基金的收益为p1-G,创新企业的收益为R-(1+K)C1。

(9)创新企业与风险投资基金的收益函数分别为u1和u2。

(10)“自然”首先选择创新企业的类型θ,然后,创新企业选择投资金额p,收购企业在观察到创新企业发出的信号后,使用贝叶斯法则对其先验概率P(θ)进行修正,得出后验概率P(θ/p),然后选择行动,最后创新企业根据收购企业的反应,选择最优投资金额P*。

图1 创新企业投资定价博弈树

图1为创新企业投资定价过程的信号传递博弈树,支付组合中的第1个数表示创新企业的净收益,第2个数表示风险投资基金的净收益。

(二)模型分析模型首先分析信号传递完全有效的情形,在此基础上进一步分析信号传递不完全有效的情形。信号传递完全有效的情形是一种理想化的精炼贝叶斯均衡,风险投资基金可以根据创新企业发出的投资金额信号准确甄别出创新企业的类型,从而选择最优的策略。但现实中投资者并不能准确甄别出创新企业的类型,为了使模型更加接近这一现实状况,本文进一步分析了信号传递完全有效的情形。

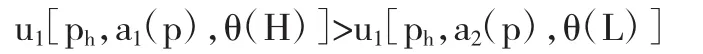

(1)信号传递完全有效的情形。信号传递完全有效的情形下,信号能准确地揭示出类型,创新企业能通过报告会或接触等方式向风险投资基金传递其创新能力的强弱,并据此选择是否投资。因此,后验概率要么为1,要么为0,即:P(H/ph)=1,P(H/p1)=0,P(L/ph)=0,P(L/p1)=1,即如果创新企业要求较高投资金额,风险投资基金能识别其创新能力较强;创新企业要求较低的投资金额,则传递给风险投资基金其创新能力弱的信号。创新企业和风险投资基金的收益函数为:

高质量的创新企业要求较高投资金额获得投资产生的收益,大于其要求较低的投资金额未获得投资的收益:

低质量创新公司要求较低投资金额获得投资产生的收益,大于其要求较高金额但未获得投资的收益:

高质量的创新企业要求较高投资金额时,风险投资基金对其投资获得的收益,大于高质量创新公司要求较低的投资金额时风险投资基金不对其投资的收益:

由上式可得:

由ph-V-C>R-(1+k)C1得ph>R+V+C-(1+k)C1;由p1-VC1>-(1+k)C得p1>V+C1-(1+k)C;由G-ph>p1-G得p1+ph<2G。

且上述三式满足0<p1<ph<G,由此可得:

创新能力强的创新企业投资金额区间为:

创新能力弱的创新企业投资金额区间为:

高质量的创新企业传递出其创新能力强的信号时,风险投资基金应选择的投资金额区间为ph∈[R+V+C-(1+k)C1,G];低质量的创新企业传递出其创新能力弱的信号时,风险投资基金应选择的投资金额区间为p1∈[V+C1-(1+k)C,G]。这样,风险投资基金就可以根据创新企业传递的信息判断其创新能力的强弱,并选择合适的投资金额。

(2)信号传递不完全有效的情形。在信号传递不完全有效的情形下,风险投资基金认为创新企业的投资金额不足以传递企业的创新能力信息。进一步的,假设无论创新企业的创新能力强弱与否,其都将传递其创新能力强的信号,以获得更高的投资金额。

在创新企业是高质量的前提下,风险投资基金投资的概率为:P(H/ph)=ε;在创新企业是低质量的前提下,不投资的概率为:P(L/ph)=1-ε。

风险投资基金选择投资的期望收益为:

风险投资基金选择不投资的期望收益为:

进一步讨论,风险投资基金面对创新企业要求的投资金额与其能力不一定符合,且风险投资基金进行投资的情形。假设在创新企业创新能力强的前提下,其要求的投资金额较高的概率为:P(H/ph)=μ,其要求的投资金额较低的概率为:P(L/ph)=1-μ;在创新企业创新能力弱的前提下,其要求的投资金额较高的概率为:P(L/ph)=η,其要求的投资金额较低的概率为:P(L/p1)=1-η。

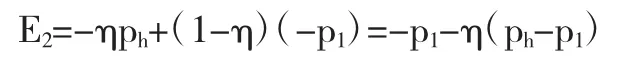

风险投资基金投资高质量创新企业的期望收益为:

风险投资基金投资低质量的创新企业的期望收益为:

由p1>0,ph>p1可得E2<0。因此,无论投资金额的高低,风险投资基金均不应投资低质量的创新企业。

风险投资基金选择投资时,需有:

根据上式可得:G>(μ-η)(ph-p1)

利用下式判断风险投资基金投资高质量创新企业的期望收益是否大于0:

当μ≥0.5时,E1必大于0。μ为创新企业是高质量的前提下,其要求的投资金额较高的概率。如果风险投资基金认为创新企业创新能力较强,并要求高投资金额,则对其投资产生收益的期望大于0,应选择投资。

五、结论与启示

(一)结论本文应用信号传递模型对创新企业的选择及投资金额问题进行理论分析。结果表明,投资博弈均衡价格依赖于风险投资基金的预期收益、创新企业创新能力的强弱、创新企业的真实价值、创新企业要求投资金额的高低。如果创新企业的创新能力能通过市场信号完全传递给投资者,创新能力强的创新企业将选择高投资金额,创新能力弱的创新企业选择低投资金额。风险投资基金不会面临投资时的逆向选择问题,创新能力强的创新企业将通过投资方式获得高的投资金额,以促进企业更快更好;而不值得投资的创新企业也将被风险投资基金识别,并避免资金的浪费。

如果创新企业创新能力的强弱不能通过市场信号完全传递给投资者,无论是高质量还是低质量的风险企业都会选择高投资金额,投资者面临投资时的逆向选择问题。此时,投资者只有通过对创新企业真实价值和企业创新能力的准确评估来判断投资金额的合理性,才有可能避免投资中的逆向选择问题。进一步分析表明,创新企业除了在传递其创新能力信号的前提下,其要求投资金额的高低也是决定投资成功与否的关键。

(二)启示近年来,随着经济全球化、技术进步以及商业竞争的日益激烈,以脸书、阿里巴巴等为代表的互联网企业在天使基金和风险投资基金的帮助下,实现了快速发展并成功上市。但市场上的创新企业质量参差不齐,许多创新能力强的企业苦于融资难,影响了企业的发展;部分创新能力不足的企业往往善于资本运作,在获得资金后并未用于项目研发,或者资金投入效果不佳,从而降低了整个社会的资金配置效率。根据本文结论,创新企业除了要努力提升创新能力、致力于技术研发外,也要向风险投资基金、天使基金等机构传递出有效的、与自身能力相匹配的信息,并要求合理的投资金额,既不漫天要价,也不“贱卖”企业。同时,创新企业应该努力提高创新能力和经营管理水平,在给风险投资基金一个可观的投资回报的前提下,使自身得到快速发展,最终促进国家经济的健康发展。

[1]成思危:《选择、共同创业》,《经济界》2001年第4期。

[2]钱水土、候波:《风险投资家与风险企业家合作机制的博弈分析》,《数量经济技术经济研究》2001年第9期。

[3]严太华、张龙:《风险投资契约的博弈分析》,《重庆大学学报》2002年第10期。

[4]安实、王健:《风险企业控制权分配的博弈过程分析》,《系统工程理论与实践》2002年第12期。

[5]穆艳华:《对中小企业创新项目风险投资懂的博弈分析》,《商业研究》2005年第4期。

[6]朱荣光、吴子稳:《风险投资在促进创新型中小企业成长中的作用》,《乡镇经济》2007年第8期。

[7]蒋海、罗瑶:《基于信号传递模型的风险资本退出的投资定价分析》,《管理学报》2010年第6期。

[8]苟燕楠、董静:《风险投资进入时机对企业技术创新的影响研究》,《中国软科学》2013年第3期。

[9]Myers Sand DG Marquis.Successful Industrial Innovations.Washington,DC:The National Science Foundation,1969,(NSF69-17).

[10]Gompers P.and Lerner J.The Venture Capital Cycle[J].MIT press,Cambridge Mas,1999.

(编辑 朱珊珊)