半强制分红政策影响了再融资企业的盈余管理吗?

戴志敏,楼杰云

(浙江大学经济学院,浙江杭州310027)

半强制分红政策影响了再融资企业的盈余管理吗?

戴志敏,楼杰云

(浙江大学经济学院,浙江杭州310027)

半强制分红政策首先影响上市公司分红政策,进而影响盈余管理行为。文章以2008年颁布的《关于修改上市公司现金分红若干规定的决定》为政策背景,研究了现金分红门槛对再融资企业盈余管理行为的影响。研究发现:“优质企业”为了降低现金分红水平,传递企业质量信号,更有可能进行负向盈余管理;相反,“普通企业”只能进行正向盈余管理迎合业绩门槛,但是并没有增加现金分红水平。进一步分析发现,市场并不排斥再融资前的负向盈余管理行为,但是对正向盈余管理较为抵触。研究得到的启示是:一方面,半强制分红政策影响了“优质企业”的盈余管理动机,产生了现金分红的负向激励;另一方面,导致“普通企业”迎合行为更加困难。

半强制分红政策;再融资;现金分红;盈余管理

一、引言

自2001年以来,证监会出台一系列政策,在再融资监管政策的基础上,进一步将股利分配与再融资资格①结合。2008年10月,证监会颁布的《关于修改上市公司现金分红若干规定的决定》(以下简称《决定》)则明确将再融资资格与现金股利分配挂钩,《决定》要求企业最近三年以现金方式累计分配的利润不少于最近三年实现的年均可分配利润的30%。这一政策被李常青等(2010)形象地称为半强制分红政策[1]。监管当局的初衷是提升资本市场资金配置效率,让更多的优质企业获得资金,同时培养上市公司建立稳定的长期股利支付政策。在这些政策背景下,尤其在2008年的《决定》颁布后,上市公司为了获得再融资资格需要迎合两大门槛,即业绩门槛和分红门槛。

就业绩门槛而言,正如一些学者所观察的,无论对再融资企业的业绩进行何种门槛的设定,始终存在两类企业可以获得再融资资格:一类是真实业绩超过门槛的“优质企业”;另一类是真实业绩接近门槛的“普通企业”(王克敏、刘博,2012)[2]。Chen& Yuan(2004)、顾振伟和欧阳令南(2008)均论证了上市公司为了保住配股或公开增发资格,有强烈的正向盈余管理动机[3-4]。然而,这一结论更针对业绩低

于门槛的“普通企业”。Fan(2007)认为“优质企业”为了能够与“普通企业”区别开来,会进行正向盈余管理,直到将公司业绩调整到“普通企业”无法模仿的位置,从而将企业质量信号传递给市场[5]。这一现象在中国同样存在,但是随着中国资本市场逐渐成长,市场对于上市公司盈余管理行为的判断和预期能力逐渐提升,并且在业绩门槛的影响下,再融资企业之间资质差距缩小,“优质企业”应对“普通企业”模仿的正向盈余管理动机减弱(王克敏、刘博,2012)[2]。

针对分红门槛的研究在近几年不断深入。主要观点分为两大类:一类观点是针对《决定》是否改善市场融资效率,认为半强制分红政策存在监管悖论,分红门槛使得高成长企业获得再融资的难度加大(李常青等,2010;王志强、张玮婷,2012)[1,6];另一类观点则是针对《决定》对上市公司分红行为的影响,认为半强制分红政策在一定程度上改善了上市公司现金分红状况,具体表现为发放微股利和门槛股利的上市公司显著增加(陈云玲,2014;魏志华等,2014)[7-8]。也就是说,有再融资需求的上市公司普遍采取迎合行为,而没有再融资需求的上市公司则更可能采取微股利政策。

现有研究意识到,在《决定》颁布之后,以现金分红形式所产生的再融资成本使得上市公司迎合难度显著提升(王志强、张玮婷,2012)[6],同时,再融资企业资质差距的缩小,势必导致“优质企业”通过正向盈余管理向市场传递企业质量信号的成本增加。而这两点变化很可能促使再融资企业盈余管理动机发生转变,这也是现有研究并未涉及的问题。这一问题的重要性体现在:首先,正向盈余管理在做大利润的同时会迫使企业增加分红水平,因此“优质企业”出于减少再融资前现金分红的目的,会产生负向盈余管理动机。而“普通企业”仍然只能通过正向盈余管理确保再融资资格,但同时其分红能力相对较差,这就使得两者关系存在一定的不确定性。其次,当“优质企业”偏好负向盈余管理,而“普通企业”又只能进行正向盈余管理时,两类再融资企业之间的博弈将存在分离均衡。市场接收到的盈余管理信号将发生方向性转变,即“优质企业”将通过负向盈余管理传递企业质量信号,而不再通过正向盈余管理应对“普通企业”的模仿。

相比2006年颁布的《上市公司证券发行管理办法》,《决定》不再将股票方式的分红纳入再融资企业的分红考核,同时分红门槛从20%提高到30%。因此,《决定》对于再融资企业的现金留存有更直接的影响。Martins&Novaes(2012)认为在巴西强制分红政策背景下,一些微利上市公司可能采取负向盈余管理(将利润调整为负数)来避免现金分红,然而他们的实证结果并不支持这一假说,因为对于管理层而言盈利仍然是第一位的[9]。但在我国,现金分红门槛只对有再融资需求的企业有约束力,而再融资企业在满足业绩门槛的基础上,便可以进行负向盈余管理,从而减少现金分红。因此,基于《决定》来研究半强制分红政策对再融资企业分红行为和盈余管理的影响是更有意义的。

本文将要解决的问题及主要贡献有:首先,考察半强制分红政策对于盈余管理动机的影响,在半强制分红政策下,不同企业会采取何种盈余管理策略;其次,考察“优质企业”是否采取负向盈余管理进行信号传递,从而避免Fan(2007)所提及的正向盈余管理的成本,同时降低由现金分红产生的再融资成本[5];再次,基于半强制分红政策对于再融资企业分红政策及盈余管理的影响,进一步分析再融资前三年的行为对再融资结果的影响;最后,采用倾向得分匹配法(Propensity Score Matching,PSM)考察配股或公开增发企业如果不进行再融资(反事实),其盈余管理和现金分红水平会有何不同,从而更全面地反映政策的影响力。

二、文献回顾与研究假说

盈余管理是一个备受关注的话题。国外的相关研究主要围绕以下几大盈余管理动机:一是首次公开募股或再融资前的机会主义,即上市公司通过做大会计盈余获得市场青睐(Teoh et al.,1998;DuCharme et al.,2004;Jo&Kim,2007)[10-12];二是上市公司高管为了避免因业绩亏损而被弹劾,对业绩进行了粉饰(Fudenberg&Tirole,1995)[13];三是“优质企业”为了应对“普通企业”的模仿而进行正向盈余管理(Fan,2007)[5]。

而在我国,由于资本市场长期存在股权再融资监管,因此由监管门槛所引起的盈余管理动机一直受到国内学者的关注。股权再融资监管的初衷是提升资本市场资金配置效率,让“优质企业”获得更多的融资,使资本市场更好地服务于实体经济。然而这仍然无法避免一些业绩接近但低于门槛的“普通企业”通过正向盈余管理达到监管要求,从而获得股权再融资资格。也就是说,再融资监管背景下,监管门槛激励“普通企业”进行正向盈余管理(Chen&Yuan,2004;顾振伟、欧阳令南,2008)[3-4]。而“优质企业”则会将业绩调整到“普通企业”无法模仿的位置,即通过正向盈余管理传递企业质量信号,从而将自己与“普通企业”区别开来(Fan,2007)[5]。但是正向盈余管理并不是没有成本的,在Fan(2007)看来成本主要来自三方面:①未来的业绩会因为回调而黯然失

色;②可能会遭到法律诉讼;③导致资本成本上升[5]。王克敏、刘博(2012)进一步拓展了Fan(2007)的研究。他们发现,相比无门槛时期,有再融资业绩门槛时期的再融资企业资质差距缩小,“优质企业”为应对“普通企业”模仿而进行正向盈余管理的动机减弱。不难推断出,导致这一结果的重要原因之一是:再融资监管背景下,再融资企业资质差距缩小,“优质企业”通过正向盈余管理传递质量信号的成本显著提高。那么,“优质企业”是否会通过负向盈余管理传递质量信号,市场又能否判断这一信号呢?Shivakumar(2000)认为,投资者有能力做出判断,并对进行正向盈余管理的企业进行打折,降低其再融资价格[14]。Chaney&Lewis(1998)认为,市场有能力评估“优质企业”平滑业绩(负向盈余管理)的行为[15]。王克敏、刘博(2012)认为,伴随中国资本市场专业化程度提高,市场对于上市公司盈余管理行为的判断能力也随之提升[2]。

当再融资资格与现金分红挂钩以后,“优质企业”的负向盈余管理动机更为明确。2008年10月所颁布的《决定》,明确将再融资资格与现金分红挂钩。不难发现,如果“优质企业”仍然通过正向盈余管理传递企业质量信号,势必导致可分配利润的增加,同时,由此带来的业绩惊喜会使市场产生怀疑(Keung et al.,2010)[16],因此增加现金分红水平既是为了满足监管要求,也是为了增加业绩惊喜的可信度。但是王志强、张玮婷(2012)发现现金分红门槛使得上市公司迎合难度显著提升,现金股利对于上市公司来说是一笔不小的再融资成本[6]。

因此,当业绩门槛缩小了再融资企业资质差距,分红门槛显著提高再融资成本,并且市场有能力判断盈余管理行为时,负向盈余管理将成为“优质企业”一举多得的策略。具体体现在以下几方面:①传递“优质企业”的质量信号;②降低再融资前三年由现金分红产生的再融资成本;③避免Fan(2007)[5]所提及的正向盈余管理成本。

反观业绩相对较差的“普通企业”,一方面只能通过正向盈余管理达到再融资门槛,但势必增加可分配利润,从而增加现金分红的压力;另一方面,相比“优质企业”,“普通企业”现金分红能力有限,无法跟随利润上调而等比例增加现金分红。所以,囊中羞涩的“普通企业”在正向盈余管理之后可能并不会增加现金分红水平,甚至会降低现金分红水平,同时被动地通过正向盈余管理传递了企业自身业绩存在的不足。综合以上分析,本文提出假设1。

假设1.1:“优质企业”更可能通过负向盈余管理传递优秀业绩的信号,而“普通企业”则只能通过正向盈余管理迎合监管门槛;

假设1.2:“优质企业”为了减少现金分红水平,更有可能进行负向盈余管理,即盈余管理程度与现金分红水平正相关;

假设1.3:“普通企业”只能通过正向盈余管理达到股权再融资的业绩门槛要求,但由于其现金分红能力有限,因此,正向盈余管理不会提升现金分红水平。

市场对于上市公司在再融资前的盈余管理行为会做何反应(会如何影响再融资结果)是本文的另一个重要内容。Keung et al.(2010)认为市场对于较小的业绩惊喜会非常谨慎。并且分析师普遍认为,为达到某一门槛的盈余管理行为,市场会给予负面的反应[16];而对于平滑业绩的行为,市场则会给予正面的响应(Jong et al.,2014)[17]。因此,业绩相对较差的“普通企业”,为了达到业绩门槛而进行正向盈余管理,这种门槛业绩(同时也是较小的业绩惊喜)可能会招到市场的排斥。而业绩较好的“优质企业”,虽然其初衷是为了减小分红水平,但是由此进行的负向盈余管理(平滑业绩)传递了出色业绩的信号,从而反倒可能被市场接受。这一推论的另一个重要基础是,在我国资本市场中,高分红并不一定能讨好投资者,甚至产生负面的效应(何涛、陈晓,2002;杨汉明,2008)[18-19]。因此基于以上分析,本文提出假设2。

假设2:半强制分红政策背景下,正向盈余管理传递了业绩的负面信号,会引起市场投资者的担忧,从而要求更高的折价率;而负向盈余管理(平滑业绩)传递了业绩的积极信号,更容易受到市场青睐。

降低由现金分红引起的再融资成本是再融资企业盈余管理动机转变的重要起因,因此有必要进一步研究市场对于现金分红水平的反应。Lintner(1956)认为企业现金股利支付有长期的规划,管理层关注的重点是现金股利支付的变化[20]。Baker et al.(2002)通过调查问卷证实了管理层更为关注现金股利支付的变化,同时管理层确实通过现金股利的变化向市场传递业绩信号[21]。然而,为了避免现金股利支付水平的下降,企业的现金股利支付水平长期以来是保守的,加上股票回购作为一种特殊股利的普及,股利政策对于公司股价的影响已经微乎其微(Brav et al.,2005)[22]。

与成熟资本市场不同的是,我国上市公司大多没有长期稳定的现金股利支付率。在现有政策环境下,大多企业只有出现再融资需求时,才会在近三年突然增加现金股利支付,不少企业甚至出现再融资前一年集中发放现金股利的迎合行为(王志强、张玮婷,2012)[6]。同时,由于现金股利对于上市公司业绩的信号传递效应有限(陈信元等,2003;杨熠、沈艺

峰,2004)[23-24],市场对于现金股利的反馈始终较为保守。何涛、陈晓(2002)认为现金股利并不会增加企业市场价值[18]。杨汉明(2008)则认为现金股利支付率与企业价值负相关[19]。李常青等(2010)发现在《决定》颁布期间,市场普遍是负面反应,有再融资计划的上市公司,其表现比没有再融资计划的上市公司表现更为糟糕[1]。也就是说,在《决定》颁布之后,即便在给予市场强烈分红信号的情况下,投资者仍然不买账。虽然,现有研究论证了现金股利无法给上市公司的市值带来积极效应,但是仍然无法判断《决定》颁布之后现金股利与再融资结果(包括折价率、再融资成本等)之间的关系。

由于在《决定》颁布后,有再融资需求的上市公司存在迎合动机,将股利分配水平卡在分红门槛(王志强、张玮婷,2012)[6],导致采取门槛分红的上市公司比例显著增加(魏志华等,2014)[8]。在这一背景下,市场会普遍预期有再融资需求的上市公司会采取门槛分红策略,因此当上市公司的股利支付比例高于门槛时,反倒容易引起市场怀疑公司通过现金股利转移资金(陈信元等,2003)[23]。也就是说,现金分红水平高的再融资企业,并不能讨好投资者,反倒导致更高的再融资折价率,或者更高的再融资成本。由此,本文提出假设3。

假设3:半强制分红政策背景下,高现金分红水平会引起市场投资者的怀疑,导致更高的再融资折价率或再融资成本。

三、研究设计

(一)盈余管理程度的测算

与许多研究的做法相同,本文采用陆建桥(1999)建立的扩展修正Jones模型,即在原有模型的基础上,在总应计利润的方程中进一步加入了无形资产和其他长期资产[25]。该模型的一大优点是:以样本企业所在行业中没有进行再融资的上市公司为参照,衡量样本企业的盈余管理程度②。

方程(1)是计算总应计利润(Total accruals,TA)的公式,NI为净利润,CFO为经营活动产生的现金净流量;方程(2)是样本企业i在第t年时,其所在行业中其他公司的截面数据回归方程(采用OLS估计),其中A是资产,ΔREV是营业收入的增加额,ΔREC是应收账款的增加额,PPE是固定资产,IA是无形资产及其他长期资产;方程(3)用以计算样本企业i的非可操控性应计利润(Non-discretionary accruals,NDA),其中参数b1、b2、b3和b4是由方程(2)估计得到;最后再由方程(4)得到样本企业i可操控性应计利润(Discretionary accruals,DA)。

(二)实证模型

方程(5)、方程(6)和方程(7)检验了假设1.1,均采用Logit模型。借鉴薄仙慧、吴联生(2009)的研究,将可操控性应计利润大于零的定义为正向盈余管理,小于零的定义为负向盈余管理[26]。方程(5)的因变量DummyDA是盈余管理程度的虚拟变量,当可操控性应计利润大于零时,即正向盈余管理,取值为1,否则取值为0。解释变量NDA为非可操控性应计利润,作为企业真实业绩的代理变量,NDA越大企业真实业绩越好。方程(6)和方程(7)的因变量DummyNDA是再融资企业质量的虚拟变量,当非可操控性应计利润大于零时,代表“优质企业”,取值为1,否则取值为0。解释变量DA是可操控性应计利润,代表盈余管理程度,大于零说明是正向盈余管理,数值越大正向盈余管理程度越大;小于零说明是负向盈余管理,数值越小负向盈余管理程度越大。

方程(8)用以检验假设1.2和假设1.3。因变量D/ DP代表现金分红水平,分子为年报中已宣告的现金股利,分母为未分配利润。DA为盈余管理程度。

方程(5)到方程(8)中的Control是公司层面的控制变量。需要强调的是,检验假设1.1、1.2和1.3时,采用的是样本企业再融资前三年的数据所形成的面板数据,并且由于企业再融资前三年会有不同的股利分配策略,因此在模型中加入了相应的虚拟变量(T-i),即T-1、T-2、T-3分别表示再融资前第一年、第二年、第三年。在测算再融资企业的非可操控性应计利润和可操控性应计利润时,是通过行业内其他上市公司的截面数据回归得到,而不同行业存在的异质性可能会对研究产生影响。因此为减轻行业特征对研

究的影响,进一步控制行业虚拟变量(Industry)。

方程(9)、方程(10)用以检验假设2和假设3,即市场是否厌恶正向盈余管理,以及高分红是否能够讨好市场投资者。方程(7)、方程(8)采用最小二乘法(OLS)对样本企业的截面数据进行实证检验。之所以采用截面数据,是因为再融资折价率、再融资成本等数据只有再融资当年才有。此外,考虑到再融资前一年的分红策略和盈余管理行为对再融资折价率和再融资成本的影响最为直接,因此控制变量均是再融资前一年的数据。Discount是样本企业公开增发或配股的折价率;Cost等于SumD/SEO,其中SumD是再融资前三年累计现金分红,SEO是实际再融资规模,Cost是由现金分红引起的再融资成本;DPercent是再融资前三年累计现金分红占平均可分配利润的比重;DA是再融资前一年的可操控性应计利润,代表再融资前一年的盈余管理程度;Control为公司层面的控制变量。以上均为再融资前一年的年报数据。

四、数据和变量说明

(一)数据来源及样本构成

数据来自Wind数据库。为检验2008年10月颁布的《决定》对上市公司公开增发或者配股的影响,本文选取的样本为2009-2014年进行公开增发或者配股的企业。样本最初包括了114家上市公司进行的123次公开增发或配股,剔除其中的金融行业上市公司、再融资前后行业发生变化的上市公司以及因行业中上市公司数目过少导致无法测算盈余管理的上市公司,最后样本中包括了84家上市公司进行的89次公开增发或配股。

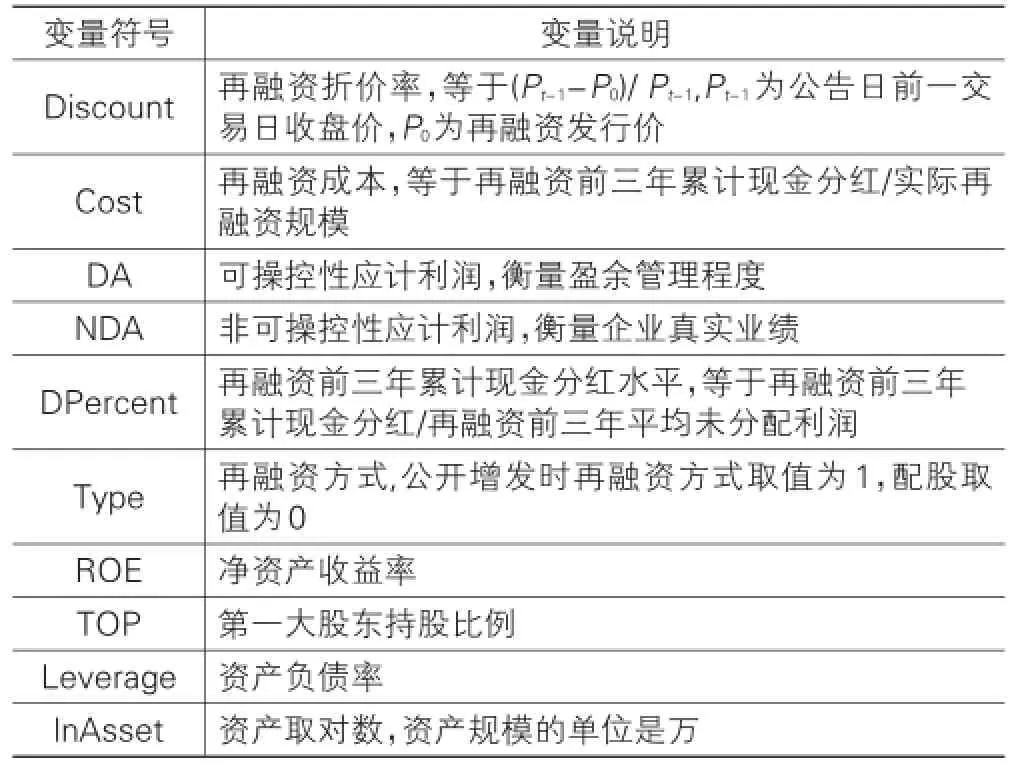

(二)变量说明

(1)可操控性应计利润(DA,DummyDA)与非可操控性应计利润(NDA,DummyNDA)。可操控性应计利润与非可操控性应计利润是通过盈余管理程度测算得到。其中可操控性应计利润衡量了企业盈余管理的程度,当它大于零时,说明样本企业进行了正向盈余管理,数值越大,正向盈余管理程度越大;当它小于零时,则说明样本企业进行了负向盈余管理,数值越小,负向盈余管理程度越大。同时,将非可操控性应计利润大于零的样本企业归为业绩较好的“优质企业”,而将非可操控性应计利润小于零的样本企业归为业绩较差的“普通企业”。在2009年进行再融资的样本企业,只对再融资前一年的盈余管理程度进行测算,即企业已在2008年年报中针对《决定》进行了迎合,而2008年之前的年报显然不受《决定》影响。同样,在2010年进行再融资的样本企业,只对再融资前两年的盈余管理程度进行测算。而对于在2011年、2012年、2013年以及2014年进行公开增发或配股的样本企业,对其再融资前三年的盈余管理程度都分别进行了测算。本文借鉴章卫东(2010)的做法,在进行盈余管理程度测算时,剔除了在估计期间样本企业所属行业中,有股权融资行为的企业(包括IPO、配股、公开增发以及定向增发)[27]。此外,当可操控性应计利润大于零时,盈余管理虚拟变量(DummyDA)取值为1(代表正向盈余管理),否则取值为0(代表负向盈余管理)。当非可操控性应计利润大于零时,企业质量虚拟变量(DummyNDA)取值为1(代表优质企业),否则取值为0(代表普通企业)。

(2)现金分红水平(D/DP)与再融资前三年累计现金分红水平(DPercent)。现金分红水平的分子为样本企业年报中已宣告的现金股利,分母为未分配利润,该比率度量了样本企业再融资前三年每年的分红水平。再融资前三年累计现金分红水平,其分子为再融资前三年累计现金分红,分母是再融资前三年平均未分配利润,该比率说明了企业在再融资时是否达到《决定》的分红要求。

(3)折价率(Discount)与再融资成本(Cost)。本文的再融资折价率与朱凯、陈信元(2004)[28]的研究一致,计算公式见表1。再融资成本度量了样本企业为了获得再融资资格,在再融资前三年因现金分红所产生的成本,计算公式见表1。再融资成本的另一个重要作用是衡量再融资的成本收益比,具体来看,如果企业增加1%的现金分红,使得再融资规模的增长超过1%,那么就说明再融资的成本收益比高;而如果再融资规模的增长低于1%,则说明再融资的成本收益比低。这一指标从另一角度检验了高分红能否讨好投资者。

(4)其他控制变量。参照章卫东(2010)、魏志华等(2014)的研究,公司层面的控制变量包括净资产收益率(ROE)、第一大股东持股比例(TOP)、杠杆率(Leverage)以及资产取对数(LnAsset)[27,8]。而在方程(9)和方程(10)中,还控制了再融资前一年的盈余管理程度(DA(T-1))和再融资方式(Type)。具体说明详见表1所列。

表1 主要变量定义

续表1

(三)描述性统计

表2中的Panel A描述了样本企业的主要变量在再融资前三年的具体情况。

表2 描述性统计

盈余管理虚拟变量均值为0.607,说明进行正向盈余管理的观测值占60.7%。企业质量虚拟变量均值为0.440,说明“优质企业”占样本的44.0%。年现金分红水平均值为0.123。说明有再融资需求的上市公司年现金分红水平大致在0.1左右。再融资前第一年分红水平平均为0.100,再融资前第二年均值为0.133,再融资前第三年均值为0.150。从波动率的角度来看,再融资前第三年的年现金分红水平的标准差最大,第二年次之,第一年最小。这说明距离计划再融资时间越远,企业的分红政策分化越厉害,而随着时间的临近,其分红政策就越加稳定。但总体而言,多数有再融资需求的上市公司会平滑每年的现金分红,最终使得三年累计现金分红水平达到分红门槛要求。

Panel B描述了样本企业的再融资结果(包括折价率、实际再融资规模和再融资成本)以及主要变量在再融资前一年的具体情况。再融资前三年累计现金分红占比的均值为31.97%,中位数为23.81%。再融资成本均值为0.168,中位数为0.114。

五、经验结果

(一)盈余管理与信号传递

表3中的回归(1)、回归(2)和回归(3)均采用logit模型,检验是否业绩较好的“优质企业”更有可能采取负向盈余管理进行信号传递。回归(1)的经验结果显示,非可操控应计利润与盈余管理虚拟变量显著负相关。说明非可操控应计利润越大(企业真实业绩越好),越有可能采取负向盈余管理;而非可操控应计利润越小,则越有可能采取正向盈余管理。再看回归(2)的经验结果,正向盈余管理程度越大,越有可能是业绩相对较差的“普通企业”;而如果负向盈余管理程度越大,则越有可能是“优质企业”。

表3 盈余管理与信号传递

回归(3)的经验结果进一步说明了采取负向盈余管理的企业更有可能是“优质企业”,而采取正向

盈余管理的企业则更有可能是“普通企业”。也就是说,在再融资监管和半强制分红的作用下,“优质企业”与“普通企业”之间的博弈是一个分离均衡,盈余管理能够作为传递再融资企业质量的信号,因此市场投资者可以通过企业的盈余管理行为判断再融资企业的资质。假设1.1得到验证。

(二)盈余管理与现金分红水平

表4展示了盈余管理对分红水平影响的经验结果。由于“优质企业”与“普通企业”的盈余管理动机不同,进而盈余管理对分红水平的影响也截然不同,因此有必要进行分组检验。首先,回归(2)是“优质企业”的经验结果,盈余管理程度与分红水平显著正相关。说明如果“优质企业”进行了正向盈余管理,就会提高分红水平;相反,如果进行负向盈余管理,分红水平就会下降。结合表3的结果可以发现,“优质企业”出于减少分红水平的动机,更有可能采取负向盈余管理。回归(3)是“普通企业”的经验结果,盈余管理程度与分红水平显著负相关,即正向盈余管理在上调业绩的同时反倒降低了分红水平。回归(3)的结果传递了两种可能存在的事实:第一,再融资前三年,当再融资企业是业绩相对较差的“普通企业”时,分红能力相对更差,更有可能囊中羞涩;第二,正向盈余管理的幅度越大,导致分红水平的分母(可分配利润)增幅越大,而分红规模无法同比例增加,从而导致分红水平的下降。正是由于“优质企业”与“普通企业”两种截然相反的现象,导致当以全样本进行回归时(即回归(1)的结果),盈余管理程度与分红水平的关系不再显著。但总体上看,经验结果证实了假设1.2和假设1.3。

表4 盈余管理与分红水平

(三)盈余管理、现金分红与再融资结果

本文的再融资结果包括再融资折价率和再融资成本,再融资结果反映了上市公司在再融资之前的行为是否能够讨好投资者。表5中的回归(2)和回归(3)用以检验市场投资者对正向或负向盈余管理的反应。回归(2)的结果显示,正向盈余管理程度越大,投资者要求的再融资折价率越高;而回归(3)的结果显示,负向盈余管理程度越大,再融资折价率越小,虽然这一效应并不显著,但是至少说明投资者并不排斥负向盈余管理。

表5中的回归(1)对全样本进行检验,发现再融资前三年累计现金分红水平越高,再融资折价率越高,即总体而言高分红并不能获得市场的青睐。但考虑到“优质企业”与“普通企业”分红能力有所差别,因此需要进一步分组检验。回归(4)和回归(5)分别检验了两类企业分红行为对再融资结果的影响。回归(4)的结果显示,“优质企业”提高再融资前三年累计现金分红水平能够降低公开增发或者配股的折价率,但这一效应并不显著。而回归(5)的结果显示,在1%的显著性水平上,“普通企业”再融资前三年总的现金分红水平越高,再融资折价率越大。这一结果可能是由于投资者怀疑企业通过高现金分红进行利益输送导致(唐清泉、罗党论,2006)[29]。因此,“优质企业”增加再融资前三年累计现金分红水平虽然不能显著地讨好投资者,但至少不被排斥。而“普通企业”增加分红水平则会引起投资者的担忧。

表5 股利支付、盈余管理与再融资结果

回归(6)进一步检验了现金分红水平对再融资成本的影响。如果提高现金分红水平能使再融资成

本下降,那么说明实际再融资规模的增长率大于再融资前三年累计现金分红的增长率,进而说明高分红是受市场欢迎的。然而,回归(6)的结果显示,在5%显著性水平上,再融资前三年累计现金分红水平越高,再融资成本越高。并且,“普通企业”的这一结果更为敏感和显著,而“优质企业”的这一结果则并不显著③。因此,无论哪一类企业,在现有制度背景和市场环境中,增加现金分红水平都不是改善再融资结果的理想手段。

上述经验结果传递了三个关键信息:第一,大幅增加现金分红并不能讨好投资者,因此稳定且合理的现金分红水平对于上市公司是更为理性的策略,也使投资者更为放心;第二,与Jong et al.(2014)[17]得到的结果一致,“优质企业”平滑业绩的行为更容易被市场接受,即使出发点是为了降低现金分红水平;第三,市场能够有效识别再融资企业的盈余管理行为,并做出合理的反应。

六、基于倾向得分匹配法(PSM)的稳健性检验

(一)PSM的数据处理过程

半强制分红政策对于再融资企业盈余管理以及分红的影响如果仅仅通过再融资企业本身来分析,仍然不够完整。人们更关心的也更能说明问题的是Rubin&Weisberg(1974)[30]提出的反事实框架。也就是说,如果再融资企业当初没有选择再融资(无法观测),它们的盈余管理和分红水平会如何,并在此基础上比较选择再融资与不选择再融资两种情况下,企业盈余管理和分红差别就更能够体现出半强制分红政策的真实影响。而Rosenbaum&Rubin(1983)[31]提出倾向得分能够很好地解决这一难题。因此,本章节将采用倾向得分匹配进一步检验半强制分红政策对盈余管理和分红的影响。

数据处理的具体过程是:第一,将2009-2014年间符合公开增发或者配股的企业筛选出来(分红比例及ROE均达标),将这些企业中进行了公开增发或者配股的企业归为再融资企业(处理组),将未进行公开增发或配股的企业归为非再融资企业(初步控制组);第二,通过陆建桥(1999)[25]建立的扩展修正Jones模型获得所有企业的非可操控性应计利润(NDA)和可操控性应计利润(DA);第三,通过倾向得分匹配从初步控制组中筛选出与处理组整体特征相似的企业,得到实验控制组,并进行对比。参照相关文献,Leverage、lnAsset、ROE、MTB和CapEx会影响企业决定是否进行公开增发或配股。此外,企业真实业绩NDA以及货币政策(尤其信贷供给)MP1对企业是否进行公开增发或配股也有较大影响,因此将以上七个变量作为协变量。

倾向得分匹配的具体过程是:

(1)估计倾向得分采用logit对模型(11)进行估计,其中处理组的DummySEO取值为1,控制组为0;MP1为信贷增长率。

(2)在估计出倾向得分之后,进行倾向得分匹配,匹配方法采用最近邻匹配(Nearest Neighbor Matching),为最小化均方误差(MSE),Abadie et al(2004)[32]建议一对四匹配,因此这里也采用一对四匹配。匹配完成后检验统计意义上的数据平衡,即匹配后处理组与控制组的各个协变量之间的均值是否较为接近,从而判断倾向得分估计是否较为准确。

(3)根据匹配后的样本,计算平均处理效应,尤其是参与者的平均处理效应(Average Treatment Effect on the Treated,ATT)。该指标能够说明,受半强制分红政策影响,再融资企业在盈余管理和分红两方面的差异,即事实(选择再融资)与反事实(不选择再融资)之间的差异。

(二)基于PSM的经验结果

基于PSM的实证结果检验了企业是否选择再融资的影响因素④。笔者发现企业非可操控性应计利润(NDA)越大,代表企业的真实业绩越好,则选择再融资的概率越小。资产负债率越大,再融资概率越高,说明当资产负债率较大时新增贷款能力下降,因此更有可能通过股市进行再融资。当进一步分组为优质企业和普通企业之后,结果有了重要的变化。普通企业当中,真实业绩越差(NDA越小),再融资的概率越大,再一次验证了业绩越差,更有可能需要外部权益融资。ROE容易受到盈余管理的影响,但结果较为一致,即优质企业业绩越好,再融资概率越低;普通企业业绩越差,再融资概率越高。

表6检验了再融资企业的平均处理效应,反映了半强制分红政策对再融资企业盈余管理和分红水平的影响。考虑到数据的排序会影响到结果,因此首先对数据进行了随机排序。Panel A中显示,整体来看,再融资企业(处理组)比非再融资企业(控制组)的可操控性应计利润(DA)大,并且在5%显著性水平上显著。然而,细分企业真实业绩水平后发现,这种差异主要来自普通企业(NDA<0)。

处理组和控制组中的“优质企业”都进行了负向盈余管理,均值分别为-0.013 6和-0.021 0。这说明优质企业作为一个整体都有平滑利润的行为。然而,“优质企业”处理组和控制组的盈余管理并没有显著的差别,即选择再融资的“优质企业”并没有进行更大幅度的负向盈余管理。这一结果是对前文结

果的重要补充,半强制分红等一系列上市公司现金分红引导政策,一方面鼓励企业进行现金分红;另一方面使得“优质企业”作为一个整体有了更强的平滑业绩(负向盈余管理)动机,以降低现金分红水平以及降低利润波动。

反观“普通企业”,处理组和控制组都进行正向盈余管理,均值分别为0.037 0和0.016 8,并且两者差值在1%显著性水平上显著。也就是说,通过比较再融资企业的事实与反事实,证实了半强制分红政策确实激励了“普通企业”进一步虚增业绩,以达到再融资的目的。

Panel B比较了再融资前三年累计现金分红水平。不难发现,无论是整体还是分组后的结果,都显示处理组的分红水平要低于控制组,并且均在1%显著性水平上显著。

笔者认为,这一结果同样是对上文结果的重要补充。该结果显示,“优质企业”进行再融资会受到魏志华等(2014)[8]提出的分红门槛“负向激励”的影响,因此它们的分红水平更为接近门槛。反观“普通企业”进行再融资,其正向盈余管理幅度大大高于非再融资“普通企业”,因此利润更大程度被虚增,而现金分红能力有限,加之再融资发行费用等前端成本,导致再融资前三年累计现金分红水平显著低于非再融资企业。

表6 再融资企业的平均处理效应

最后,对PSM的经验结果做了两方面检验:其一,统计了倾向得分的分布,结果显示大部分观测值均在共同的取值范围内,说明丢失的样本较少,匹配效果较好。其二,各个协变量的平衡性检验结果表明匹配前处理组和控制组的协变量偏差非常大;而匹配后偏差大幅度减小,偏差最大的Capex也仅有2.8%,并且t值并不显著。因此,进一步说明整体匹配效果较好,匹配后各协变量在处理组和控制组中均无显著性差异,通过平衡性检验。但同样由于篇幅所限,这些结果并未列出,感兴趣的读者可以向作者索取。

七、结论

半强制分红政策首先影响上市公司的分红政策,进而影响盈余管理行为。本文选取了在2008年《决定》之后进行公开增发或配股的上市公司作为样本企业,通过测算样本企业在再融资前三年的盈余管理行为,实证检验了盈余管理的信号传递作用、盈余管理对现金分红水平的影响以及两者对于再融资结果的影响。

经验结果发现,在业绩门槛与分红门槛的共同作用下,再融资企业(尤其是“优质企业”)的盈余管理动机发生转变。负向盈余管理成为“优质企业”一举多得的策略,具体表现为:①传递企业质量的信号;②降低由现金分红所产生的再融资成本;③避免Fan(2007)[5]所提及的正向盈余管理成本。而“普通企业”在进行正向盈余管理迎合业绩门槛的同时,由于“囊中羞涩”,导致现金分红水平反而下降。并且,因业绩门槛而被动地进行正向盈余管理传递了企业业绩方面存在的不足。研究还发现,市场投资者面对再融资的反映较为理性:一方面,再融资前的高现金分红并不能讨好投资者,尤其当“普通企业”增加现金分红水平时,市场会有显著的负面反映;另一方面,市场能够有效判断再融资企业的盈余管理行为,尤其当正向盈余管理幅度较大时,市场的反应更为谨慎。

本文得到以下几点重要启示:①当上市公司获知市场更可能出现的反应时,在进行盈余管理时应当更为谨慎。从政策的效果来看,《决定》引导了“优

质企业”进行合理的业绩平滑,这有利于“优质企业”降低利润波动,减小风险(Graham et al.,2005)[33],但也在一定程度上激励一部分“普通企业”过分的操纵盈余。②《决定》设定的分红门槛产生了负向激励,尤其是优质的再融资企业不愿过多地分红。③在进入注册制之前,《决定》有助于引导上市公司再融资行为,有助于培养市场投资者对于盈余管理行为的识别能力,为注册制实施后的资本市场提供参照,进而有助于再融资市场从审核制向注册制改革的平稳过渡。

注释:

①本文涉及的再融资特指受《决定》影响的公开增发及配股两种再融资形式。

②同行业上市公司在企业特征上有更高的相似度,样本企业与它们的盈余管理程度做比较更能反映出因为再融资带来的影响。

③限于篇幅,这一检验的结果没有给出。

④由于篇幅所限,基于logit的回归结果没有给出,有兴趣的读者可以向作者索取。

[1]李常青,魏志华,吴世农.半强制分红政策的市场反应研究[J].经济研究,2010(3):144-155.

[2]王克敏,刘博.公开增发业绩门槛与盈余管理[J].管理世界,2012(8):30-42.

[3]Chen K C W,Yuan H.Earnings Management and Capital Resource Allocation:Evidence from China’s Accountingbased Regulation of Rights Issues[J].The Accounting Review,2004,79:645-665.

[4]顾振伟,欧阳令南.频数分布法与上市公司盈余管理动机研究[J].安徽大学学报,2008(1):115-122.

[5]Fan Q.Earnings Management and Ownership Retention for Initial Public Offering Firms:Theory and Evidence[J].The Accounting Review,2007,82(1):27-64.

[6]王志强,张玮婷.上市公司财务灵活性、再融资期权与股利迎合策略研究[J].管理世界,2012(7):151-163.

[7]陈云玲.半强制分红政策的实施效果研究[J].金融研究,2014(8):162-177.

[8]魏志华,李茂良,李常青.半强制分红政策与中国上市公司分红行为[J].经济研究,2014(6):100-114.

[9]Martins T C,Novaes W.Mandatory Dividend Rules:Do They Make it Harder for Firms to Invest?[J].Journal of Corporate Finance,2012,18(4):953-967.

[10]Teoh S H,Welch I,Wong T J.Earnings Management and the Underperformance of Seasoned Equity Efferings[J]. Journal of Financial Economics,1998,50(1):63-99.

[11]Du Charme L L,Malatesta P H,Sefcik S E.Earnings Management,Stock Issues,and Shareholder Lawsuits[J].Journal of Financial Economics,2004,71(3):27-49.

[12]Jo H,Kim Y.Disclosure Frequency and Earnings Management[J].Journal of Financial Economics,2007,84(2):561-590.

[13]Fudenberg D,Tirole J.A Theory of Income and Dividend Smoothing Based on Incumbency Rents[J].Journal of Political Economy,1995,103(1):75-93.

[14]Shivakumar L.Do Firms Mislead Investors by Overstating Earnings before Seasoned Equity Offerings?[J].Journal of Accounting and Economics,2000,29(3):339-371.

[15]Chaney P K,Lewis C M.Income Smoothing and Underperformance in Initial Public Offerings[J].Journal of Corporate Finance,1998,4(1):1-29.

[16]Keung E,Lin Z,Shih M.Does the Stock Market See a Zero or Small Positive Earnings Surprise as a Red Flag?[J]. Journal of Accounting Research,2009,48(1):91-121.

[17]Jong A D,Mertens G,Poel M V D.How does Earnings Management Influence Investors’Perceptions of Firm Value?Survey Evidence from Financial Analysts[J].Review of Accounting Studies,2014,19(2):606-627.

[18]何涛,陈晓.现金股利能否提高企业的市场价值——1997-1999年上市公司会计年度报告期间的实证分析[J].金融研究,2002(8):26-38.

[19]杨汉明.股权集中度、现金股利与企业价值的实证分析[J].财贸经济,2008(8):67-72.

[20]Lintner J.Distribution of Incomes of Corporations among Dividends,Retained Earnings,and Taxes[J].American Economic Review,1956,46(2):97-113.

[21]Baker H K,Powell G E,Veit E T.Revisiting Managerial Perspectives on Dividend Policy[J].Journal of Economics &Finance,2002,26(3):267-283.

[22]Brav A,Graham J,Harvey C R.et al.Payout Policy in the 21st Century[J].Journal of Financial Economics,2005,77(3):483-527.

[23]陈信元,陈冬华,时旭.公司治理与现金股利:基于佛山照明的案例研究[J].管理世界,2003(8):118-126.

[24]杨熠,沈艺峰.现金股利:传递盈利信号还是起监督治理作用[J].中国会计评论,2004(2):61-76.

[25]陆建桥.中国亏损上市公司盈余管理实证研究[J].会计研究,1995(9):25-35.

[26]薄仙慧,吴联生.国有控股与机构投资者的治理效应:盈余管理视角[J].经济研究,2009(2):81-91.

[27]章卫东.定向增发新股与盈余管理——来自中国证券市场的经验证据[J].管理世界,2010(1):54-63.

[28]朱凯,陈信元.配股发行折价:从代理理论角度进行的解释[J].中国会计评论,2004(1):23-42.

[29]唐清泉,罗党论.现金股利与控股股东的利益输送行为研究——来自中国上市公司的经验证据[J].财贸研究,2006(1):92-97.

[30]Rubin D B,Weisberg S.The Assessment of a Treatment Effect when a Covariate is Observed on a Subset of the Units:I.Simple Estimators[J].Ets Research Bulletin,1974(2):i-14.

[31]Rosenbaum P R,Rubin D B.The Central Role of the Propensity Score in Observational Studies for Causal Effects[J].Biometrika,1983,70(1):41-55.

[32]Abadie A,Imbens G W,Drukker D M.et al.Implementing Matching Estimators for Average Treatment Effects in STATA[J].Stata Journal,2004,4(3):290-311.

[33]Graham J R,Harvey C R,Rajgopal S.The Economic Implications of Corporate Financial Reporting[J].Journal of Accounting and Economics,2005,40(1-3):3-73.

[责任编辑:余志虎]

Does Semi-mandatory Dividend Policy Affect the Earnings Management of Refinancing Companies?

DAI Zhi-min,LOU Jie-yun

(College of Economics,Zhejiang University,Hangzhou 310027,China)

The semi-mandatory dividend policy firstly affects listed companies’dividend policies,and then affects their earnings management behavior.This paper sets the“Decisions on Amending Some Provisions on Cash Dividends by Listed Companies”released in 2008 as the policy background,and researches the influence of cash dividend threshold on the refinancing companies’earnings management behavior.The research finds that“the high-quality refinancing companies”tend to carry out negative earnings management to reduce the payment level of cash dividends and signal quality.However,the“ordinary-quality refinancing companies”have to cater to the earnings threshold by positive earnings management without increasing cash dividends payment. Furthermore,investors prefer negative earnings management to positive earnings management.The implications are that the semimandatory dividend policy effectively,on the one hand,affects the high-quality companies’motivation of earnings management,and generates the passive encourage for its dividends payment;on the other hand,the decisions make the ordinary-quality companies harder to cater to the policy than before.

semi-mandatory dividend policy;refinance;cash dividend;earnings management

F275

A

1007-5097(2016)09-0009-10

2016-06-10

浙江省科技厅重点软科学研究项目(2012C25077)

戴志敏(1960-),男,浙江宁波人,教授,博士生导师,经济学博士,浙江大学证券与期货研究所所长,研究方向:金融与资本市场;楼杰云(1988-),男,浙江杭州人,博士研究生,研究方向:资本市场。

10.3969/j.issn.1007-5097.2016.09.002