人民币汇率波动与中国对外直接投资关系实证研究

黄玉霞

(巢湖学院经济与管理学院,安徽巢湖,238000)

人民币汇率波动与中国对外直接投资关系实证研究

黄玉霞

(巢湖学院经济与管理学院,安徽巢湖,238000)

在用GARCH模型定量测算人民币实际有效汇率波动率的基础上,通过Johansen协整方法对1994年以来人民币实际有效汇率水平、变动幅度与中国对外直接投资三者间的协整关系进行检验发现:三者之间存在长期均衡协整关系,人民币实际有效汇率升值将增加中国对外直接投资(ODI)的规模,人民币实际有效汇率波动幅度与中国ODI是正相关关系。为充分发挥人民币汇率变动对中国ODI的生产成本效应和财富效应,提高制造业对外直接投资规模、为民营企业海外并购投资提供帮助、增加人民币汇率浮动的区间和弹性或许是未来进一步发挥汇率变动对中国对外直接投资经济杠杆作用的有效措施。

实际有效汇率;对外直接投资;财富效应;生产成本效应

一、问题的提出及相关研究综述

据对外直接投资统计公报显示,中国对外直接投资流量2014年继续高速增长,达到1231.2亿美元,首次与我国吸引外资规模接近,同比增长14.2%。从存量规模来看,中国对外直接投资存量在2014年末达到8826.4亿美元,占全球对外直接投资存量规模的3.4%,排名世界第8,由此可见,中国对外直接投资成绩突出。与此同时,自1994年和2005年人民币汇率改革以来,人民币对美元实际汇率总体保持稳中有升的态势,尽管自2014年以来人民币对美元名义汇率不断贬值,但根据IMF基于消费价格指数计算的实际有效汇率指数,人民币长期升值趋势不变。中国快速发展的对外直接投资与人民币汇率变动之间是否存在必然的联系?即人民币升值是否促进了中国对外直接投资的发展?这是本文研究的出发点。

有关汇率与直接投资之间关系的研究由来已久,两者之间的关系目前学术界尚无定论。20世纪70年代,根据美国经济学家Aliber的资本化率理论,跨国公司的对外直接投资是从持强币国流向持弱币国。80年代的研究普遍认为,FDI与货币贬值关系显而易见:货币贬值,本国资产变得相对便宜,从而使其对外资的吸引力增加。然而此后很多学者的研究给出了不同的观点,如McCulloch和Blonigen都认为在一定假设条件下,汇率变动将不影响直接投资流动。邢予青就日本对中国的直接投资与日元汇率关系的研究表明两者之间存在显著的正相关系。[1]23但也有实证结论认为,汇率水平的波动与FDI流入量似乎没有联系(Bayoumi和Lipworth)。国内学者认为汇率与直接投资的关系可能会因为直接投资的类型而不同。周华运用知识资本模型进行的实证研究表明:东道国货币贬值有利于刺激垂直型FDI流入,而抑制水平型FDI流入。同样得出汇率与不同类型FDI之间存在不同的关系的研究,还有孙霄翀等,其检验认为人民币升值将会促进市场导向型直接投资、抑制成本导向型直接投资。程瑶、于津平的检测认为人民币升值与资源导向型FDI呈现负相关关系,而与市场导向型FDI存在正相关关系。[2]81聂名华等认为,人民币实际汇率与中国对外直接投资互为格兰杰原因,两者具有长期均衡关系,人民币升值,将刺激中国境外直接投资规模的扩大,得出类似结论的还有宋杰修,但张为付的研究结论恰好相反:人民币对美元贬值将提高中国的对外直接投资。

二、人民币汇率波动影响中国对外直接投资的作用机制

汇率变动对直接投资的影响涉及两个层面:一是汇率水平的变动(货币的贬值或升值),二是汇率波动的剧烈程度(汇率的稳定性)。[3]2这两个层面的汇率变动对直接投资都会产生影响。

(一)人民币汇率变动对中国对外直接投资的相对生产成本效应

汇率变动将影响企业对外直接投资的相对生产成本。以汇率升值为例,现有研究表明,母国货币升值将减少投资者在东道国的生产成本,当母国汇率升值引起的母国与东道国生产成本的差额,高于在东道国投资的沉淀成本时,企业就有可能对外直接投资。[3]11由此可见,若人民币升值,这将降低中国企业ODI所需购买的生产投入成本,更低的成本意味着更高的资本回报率,从而鼓励企业走出去开展境外直接投资。需要指出的是,人民币升值的相对生产成本效应能否从总体上促进我国境外直接投资的增加,还取决于我国境外直接投资的类型。具体而言,人民币升值的相对生产成本效应对出口(成本)导向型直接投资的增加作用更显著。因为生产地和销售地的分割可以防止销售价格受到东道国货币贬值的影响,在这种情形下,人民币升值,中国境外投资企业以人民币衡量的生产投入成本下降,而企业的产品销售价格不变(产品在中国销售或销往被投资国以外的第三国市场),从而利润率上升,故这类企业在人民币升值时会增加境外投资规模。而对于市场导向(规避贸易壁垒)型境外直接投资,由于生产和销售都在被投资国,当人民币相对东道国货币升值,投资者以人民币计量的生产成本和产品售价都会下降,故不影响实际投资回报率,[3,4]因而这类企业在人民币升值时是否会增加对外直接投资具有不确定性,还取决于其他多种因素。

(二)人民币汇率变动对中国对外直接投资的财富效应

对于并购型直接投资,现有研究发现,母国货币升值,会使母国投资者相对财富增加,并降低了以母国货币表示的东道国资产的价格,从而提升母国投资者获得东道国资产的杠杆。20世纪80年代《广场协议》之后,日元的持续升值导致美国资产对日本投资者来说更为廉价,日本企业借强势日元大举并购美国公司资产便是财富效应的例证。另一个例子是美国企业在90年代东南亚金融危机期间,因危机国货币的贬值,而大量并购东南亚新兴市场国家的企业特别是金融企业资产。[5]36随着人民币的不断升值,外国企业的优质专用型资产的人民币价格将不断降低,从而使我国企业在外国企业的并购投标中处于有利的地位,增加其境外并购成功的几率,促使我国对外直接投资增加。

(三)人民币汇率波动率对中国对外直接投资的影响

在假定国内企业是风险规避型投资者的情形下,人民币汇率波动的幅度越大,企业将增加对外直接投资的规模。原因在于通过多样化的对外直接投资,在国外新建或并购一个或多个工厂可以分散单纯的国内生产和出口面临的汇率风险,从而确保取得较为稳定的投资收益。人民币汇率波动通过影响预期汇率还会对中国企业ODI时机的选择产生影响,当国内公司预期人民币还有很大升值空间时,其将延迟进行对外直接投资,因为投资过早意味着要承担一定的损失。[3]14反之,当人民币预期贬值时,将增加当期国内企业对外直接投资的规模,因为投资过迟,人民币贬值后意味着更高投资成本的损失。

三、中国对外直接投资和人民币实际有效汇率波动特征

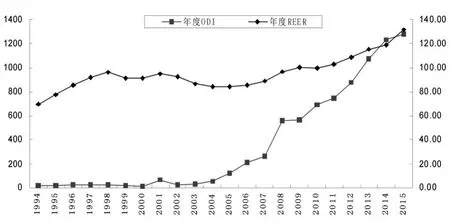

自1994年汇率并轨以来,我国企业ODI与人民币实际有效汇率(间接标价,汇率上升,人民币升值)变动情况如图1。图1显示我国对外直接投资大体可以分为三个阶段:1994~1998年,随着人民币汇率并轨后实际有效汇率的大幅升值,我国对外直接投资开始稳步发展起来,从1994年的20亿美元增加到1998年的26.34亿美元。1999~2004年,因受亚洲金融危机和中国加入WTO等重要经济事件的影响,人民币实际有效汇率不断波动,呈现出贬值—升值—贬值的发展趋势,受此影响,同期我国企业ODI也呈现波动发展的特征:由1999年的17.74亿美元下降到2000年的9.16亿美元,在2001年剧增至68.85亿美元后又开始下降。2005年汇率形成机制改革之后,人民币升值压力逐渐增大,升值趋势明显,同期我国对外直接投资进入迅速发展时期,从2005年的122.61亿美元迅速增长到2014年的1231.2亿美元,预计2015年将达到1280亿美元。从图1可以看出,人民币实际有效汇率和中国ODI似乎有着共同的变化趋势,人民币升值时,我国ODI增加;人民币汇率波动时,ODI的波动性也提高,这预示着两者或许存在一定的定量关系,接下来,笔者将设定计量模型定量分析人民币汇率波动与我国对外直接投资的关系。

图1 1994-2015年人民币实际有效汇率指数(间接标价)与中国对外直接投资

四、理论模型设计

(一)计量模型及指标选取

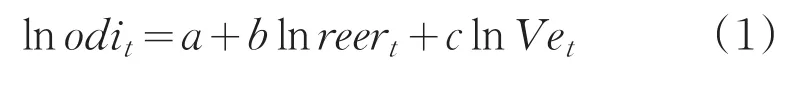

本文设定了两个统计指标,即人民币实际有效汇率和人民币实际有效汇率波动率,分别分析汇率水平和汇率波动对中国对外直接投资的影响。借鉴王凤丽、孙勇等人的做法,将计量模型设定为:

Lnodit表示1994~2015年中国对外直接投资流量的对数,单位为亿美元,数据根据商务部网站、UNCTAD网站FDI数据库及历年中国统计年鉴资料整理,其中2002~2005年ODI流量为非金融类ODI流量,2015年数据是ODI预测值。lnreert表示1994~2015年人民币实际有效汇率指数的对数,数据来自IMF网站IFS数据库,采用间接标价法,即实际有效汇率上升,人民币升值,以2010年为基期。LnVet表示人民币实际有效汇率波动率的对数,通过下面的GARCH模型来获取汇率波动率数值。采用的计量软件为Eviews6.0。

(二)关于人民币实际有效汇率波动率的测度

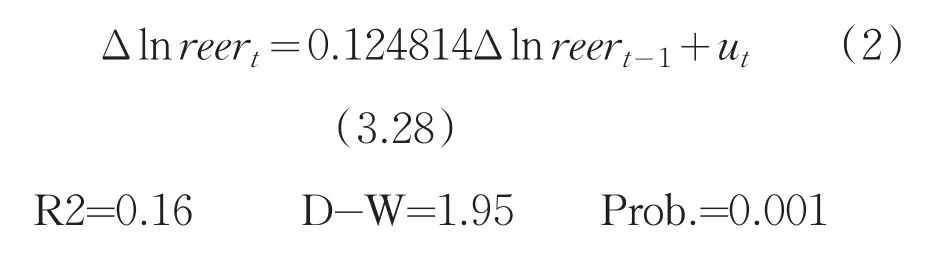

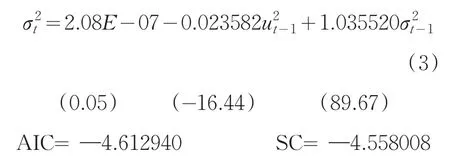

汇率的波动无法直接观测到,鉴于早期的研究使用间隔一段时间的汇率变动方差来测度汇率的波动程度,如Campa、Campa和Goldberg等,会使汇率波动的测量出现偏差,本文借鉴学术界最常用的广义条件异方差(GARCH)模型测度方法,并经多次尝试,选定GARCH(1,1)模型来测度人民币实际有效汇率指数的波动率。[1,3,6]即采用1994年4月~2015年12月人民币实际有效汇率的月度数据求出月度汇率波动值,然后将每年的月度汇率波动值进行平均作为年度波动值。具体结果如下:

均值方程:

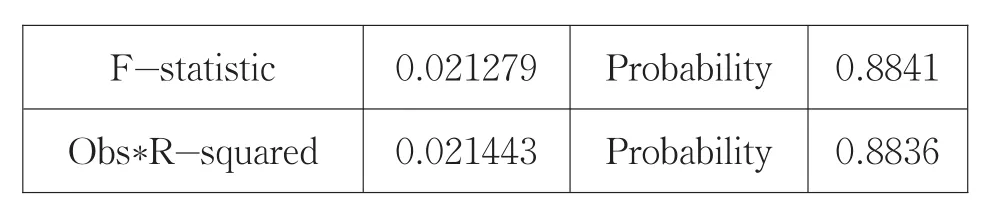

GARCH(1,1)方程:再用ARCH LM检验对式2和式3进行异方差检验,回归残差在滞后1阶时的统计结果如表1:

表1 ARCHLM检验

表1显示,在GARCH(1,1)模型下,式2的相伴概率为0.8841,说明残差序列不再有ARCH效应,即GARCH(1,1)消除了残差序列的条件异方差。将GARCH(1,1)模型估计的GARCH值作为人民币实际有效汇率的月度波动值,再对月度波动值进行年度平均,得到1994~2015年各年的人民币实际有效汇率波动序列,记为Vet。

(三)估计结果

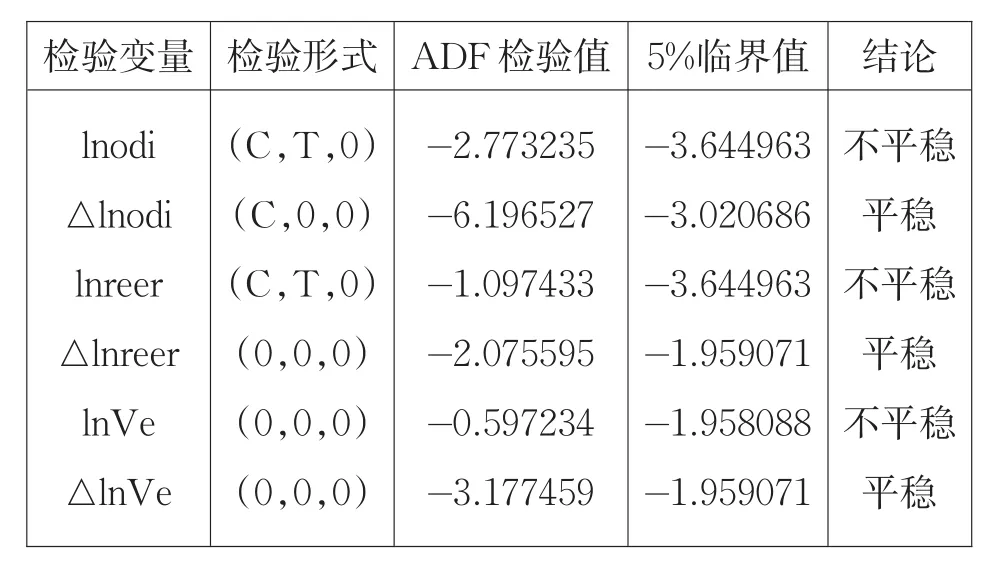

1.ADF单位根检验

首先对各时间序列进行ADF检验以判断其平稳性,检验结果见表2。

ADF检验结果表明,变量lnodi、lnreer和lnVe的原序列都是非平稳的,而它们的一阶差分序列在5%临界值水平上都是平稳的,因此lnodi、lnreer、lnVe都是I(1)的。

表2 ADF检验结果

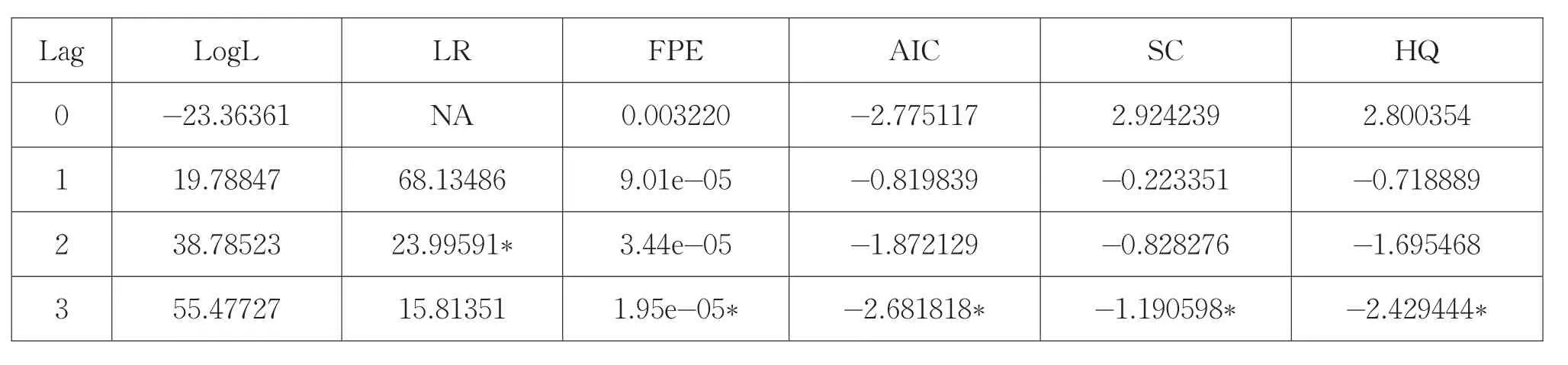

2.VAR模型滞后期的选择和平稳性检验

VAR模型对滞后期数比较敏感,不当的滞后期可能会导致虚假回归。笔者根据LR、AIC和SC等信息准则,得出最优滞后期值为3。

从单位圆曲线及VAR模型的全部特征根位置图来看:VAR模型没有大于1的特征根,是一个平稳系统。

表3 VAR模型滞后期选择

3.协整性检验

存在协整关系的经济变量之间具有一种长期均衡的稳定关系:即短期的冲击最终会向着变量间的长期均衡位置自动调整。协整关系检验是建立经济模型的前提,本文采用Johansen检验lnodi、lnreer、lnVe之间的协整关系,结果见表4。

表4 Johansen协整检验

表4说明,显著性水平为5%时,根据迹统计量值和临界值之间的关系及P值的大小,Johansen协整检验的结果拒绝不存在和存在一个协整方程的零假设,表明lnodi、lnreer、lnVe之间有两个长期均衡的协整关系。其中由Johansen方法估计出的以lnodi为被解释变量,并经标准化的协整参数向量为(1.0000,-19.73248,-3.191210),因此得到lnodi的长期协整方程为:

lnodi=19.73248lnreer+3.19121lnVe+64.43057

(4.21502)(1.56309)

五、结论及政策建议

(一)模型的主要结论及解释

协整方程说明lnreer、lnVe和lnodi之间存在长期稳定的均衡关系。1994~2015年,中国企业ODI与人民币实际有效汇率、人民币汇率波动之间存在正相关关系。从长期均衡来看,人民币实际有效汇率每上升1%,中国企业ODI将增加19.73248%;人民币实际有效汇率的波动幅度每上升1%,中国企业ODI将增加3.19121%。

以上结论说明,人民币升值的生产成本效应和财富效应对促进中国企业对外直接投资的作用明显,特别是2008年国际金融危机以来,在国外企业流动性匮乏的情况下,人民币升值带来的财富效应促使我国企业大举并购外国企业,2014年我国并购型对外直接投资亮点较多,达到324.8亿美元,涉及制造业、农林牧渔业等领域的对外投资并购亮点突出。人民币实际有效汇率的波动率与中国对外直接投资存在正相关关系,说明增加人民币汇率的波动区间,将提高国内企业通过多样化的对外直接投资来分散单纯的国内生产和出口面临的汇率风险的收益,从而促使中国企业扩大对外直接投资。

(二)政策建议

尽管近一两年来人民币兑美元名义汇率出现贬值趋势,但人民币实际有效汇率长期升值的基本趋势不会改变,为了充分发挥人民币汇率变动的生产成本效应和财富效应对中国企业ODI的促进作用,对中国对外直接投资应从以下几个方面加强管理:

1.扩大制造业对外直接投资

理论上来说,人民币升值引起的生产成本效应对需要采购大量机械设备和原材料进行生产经营的制造业对外直接投资的影响很显然要大于对于不要多少投入即可开展经营活动的服务业对外直接投资。目前我国服务业对外直接投资比重很高,制造业相对较低,2014年我国制造业对外直接投资流量占比仅为5.7%。为了充分发挥人民币汇率变动对对外直接投资的生产成本效应,今后对外直接投资促进政策体系应更多地针对制造业领域设计,鼓励企业充分发挥我国在制造、加工和生产方面的优势,加强与其他国家开展国际产能合作,注重对其他国家工业制造业领域的直接投资。随着人民币在未来的长期升值,制造业企业通过生产的国际一体化,可以获取更多的投资回报,从而提高我国对外直接投资的整体收益。

2.为企业并购投资提供政策支持

汇率变动引致的财富效应对并购投资的影响理论上要大于新设投资,而并购并不是中国企业对外直接投资的主要方式,2014年以并购实现的直接投资占中国对外直接投资总额的24.6%,不足50%。为了充分发挥人民币升值对对外直接投资的财富效应,政府应进一步扩大并购投资的规模,民营企业对外并购投资没有国有企业并购中存在的意识形态障碍,未来应着力扶持民营企业对外并购投资。

3.进一步扩大人民币汇率浮动区间

研究发现,人民币汇率浮动性增强将增加企业对外直接投资的步伐以分散风险。因而当前应以人民币汇率形成机制的进一步改革为契机,增加汇率波动的区间和弹性,实现双向浮动,充分发挥汇率的经济杠杆作用,引导对外直接投资企业合理布局企业资产,进一步扩大我国对外直接投资的规模和效益。

[1]邢予青.汇率与日本对华直接投资[J].世界经济文汇,2003(6):23-33.

[2]程瑶,于津平.人民币汇率波动对外商直接投资影响的实证分析[J].世界经济研究,2009(3):76-80.

[3]孙勇.人民币汇率变动对中国对外直接投资的影响分析[D].南京财经大学,2009:10-33.

[4]张为付.影响我国企业对外直接投资因素研究[J].中国工业经济,2008(11):130-137.

[5]龚秀国.人民币汇率与外来直接投资[J].上海财经大学学报,2004(1):34-38.

[6]王凤丽.人民币汇率对我国对外直接投资的影响——基于ECM模型的检验[J].经济问题探索,2008(3):134-136.

F830.59

A

巢湖学院科研项目“中国企业对外直接投资的机遇、挑战及对策研究”(XWY201014)

黄玉霞(1986-),女,硕士,讲师,研究方向为国际贸易理论与政策。