证券投资基金持股比例与内部控制关系研究

江苏大学财经学院 许晓世 倪 松 英国班戈大学商学院 孙黎

证券投资基金持股比例与内部控制关系研究

江苏大学财经学院许晓世倪松英国班戈大学商学院孙黎

本文以2010-2014年在主板上市的公司数据为研究样本,分析了证券投资基金持股比例与上市公司内部控制之间的关系。研究发现,我国证券投资基金持股有利于提升上市公司的内部控制质量,其持股比例越大内部控制质量越高,并且随着股权的集中,证券投资基金对内部控制的影响越显著。

证券投资基金持股比例内部控制股权集中

一、引言

20世纪90年代初期我国证券市场开始引入证券投资基金,经过20多年发展,我国的基金行业从无到有,规模不断发展壮大,走上了健康、规范的发展轨道。截至2014年底,在我国境内主板1325家上市公司中有证券投资基金持股的达到909家。我国证券投资基金超过了各类投资机构持股总额的50%。证券投资基金进入不仅改变了证券市场的主体,也改变了公司的股权结构和治理结构,影响上市公司内部控制质量。

二、文献综述

(一)国外文献Shleifer和Vishny(1986)研究发现,机构投资者持股上市公司有利于缓解由于股权分散所带来的中小股东的“搭便车”问题,同时也强化了对公司的监督。Brennan(1995)、Zweig(1973)和Delong(1990)从稳定证券价格的角度分析机构投资者,认为相对于个人投资者而言,机构投资者能够稳定证券市场价格。Jensen和Meckling(1978),Jay C.Hartzell,Laurt.T.Starks(2003)从代理成本的角度研究发现机构投资降低代理成本上可以发挥积极作用,从而让管理层更好地为公司股东服务。Stuart L.Gillian和Laura T. Starks(2000)认为,相比个人投资者提出的建议机构投资者提出的建议能获得更多的支持。Chakravarty(2001),Khanet al.(2005)发现,机构投资者持股比例越高,对上市公司进行监督就越有动力。Smith(2006)、Randall S.Thomas(2008)认为,即使董事会中没有机构投资者,机构投资者也会对被投资公司进行监督。Diane Del Guercio,Laura Seeryb和Tracie Woidtke(2008)指出机构投资者可以通过各种方式要求上市公司披露充分的信息。Mitsuru Mizuno(2010)从治理能力和业绩方面分析,机构投资增强了公司治理能力、提高了公司的业绩。

(二)国内文献吴晓晖和姜彦福(2006)、李维安和李滨(2008)机构投资者通过选择专业能力较强、独立性较强的独立董事参与公司治理来提高公司治理的水平和能力,提高监管效率。翁洪波和吴世农(2007),李刚和张海燕(2009)从上市公司股利政策角度研究发现机构投资者能够抑制恶意派现行为。唐国琼和林莉(2007),李艳春(2012)从证券投资基金的持股对上市公司业绩影响的角度进行实证分析。曹建新等(2011),陆瑶等(2012)通过实证分析得出机构投资者可以加强对管理层的监督,提高了内部控制的有效性,从而达到改善其内部治理机制和结构。毛媛媛(2014)认为,机构投资者持股比例越高,上市公司的内部控制就越有效。综上所述,对机构投资者持股研究大多数都是独立进行研究,基于股权集中度下,对证券投资基金持股的对内部控制影响的研究比较少。由于证券投资基金产生时间长,发展比较成熟,有必要对证券投资基金这持股对上市公司内部控制影响作系统的分析研究。

三、理论分析与研究假设

我国证券投资基金的主要资金来源于广大的中小投资者。中小投资者委托基金公司处理基金投资事务,基金经理的薪酬一部分来源于投资收益,以及要树立良好的投资形象,因此基金经理有动力监督被投资公司来保护自己的利益。因此,本文提出如下假设。

假设1:证券基金持股比例越大,上市公司内部控制质量越高

在国外“一股独大”可能有助于提高大股东参与公司治理的积极性,提高公司治理的水平。但在我国,由于市场经济还不完善,监管力度不够,使得“一股独大”存在很多弊端,大股东可能为了自己的利益利用投票权来影响公司的决策方向。在股权分散的公司中,机构投资者可能就是一个大的股东,机构投资者有能力、有实力对第一大股东进行抗衡,防止大股东掏空公司的行为。因此,本文提出第二个假设。

假设2:股权越分散,证券投资基金对上市公司内部控制影响越显著

四、研究设计

(一)样本选择与数据来源迪博内部控制指数从2010年开始发布,因此本文选取2010-2014年在主板上市的公司公司,并依据以下原则选取样本:剔除金融类上市公司样本数据;剔除数据缺失样本数据;剔除ST类型的上市公司;经过以上筛选最终得到5209个观测值。本文上市公司的财务数据来自Wind、CSMAR和CCER数据库,内部控制指数来自DIB内部控制与风险管理数据库。

(二)模型构建与变量定义检验假设1的模型如下所示:

变量的名称、符号与具体定义如表1所示。

表1 变量名称、符号及定义

五、实证分析

(一)描述性统计表2列示了主要变量的描述性统计结果,包括主要变量的均值、标准差、最小值、最大值、中位数等,共有5209个样本观测值。通过观察主要变量的描述性统计结果,发现,在整个样本中内部控制的指数均值和中位数分别为682.15和684.53,说明我国上市公司内部控制的水平不高。内部控制指数最大值和最小值分别为990.94和0,由此可以看出我国主板上市的公司内部控制水平差距比较大。作为解释变量的证券投资基金持股最大值的达到29.267%,最小值为0,这可能是造成不同公司内部控制水平差异的原因之一。在我国上市公司中资产负债率平均值为0.5259,处于适中的水平,说明我国上市公司总体的财务风险不高,属于可控的范围。第一大股东持股比例最大值分89.41%,由此可以看出,我国上市公司中“一股独大”现象仍然存在,这也可能影响上市公司内部控制水平。以上描述统计为本研究提供了进一步的数据基础。

表2 主要变量的描述性统计

(二)相关性分析表3提供了模型中主要变量的相关系数(Pearson and Spearman)从表中检验结果可以看出,解释变量(Fund)与内部控制指数(Ice)相关系数为0.170,在1%的水平上显著正相关,与预期值一致;同时内部控制指数与资产对数(Size)、主营业务增长率(Grow)、净资产收益率(Roa)、第一大股东持股比例(Sare1)、公司性质(State)、四大事务所(Big4)均在1%的水平上显著正相关;与资产负债率(Lev)在1%的水平呈显著负相关。在这几个变量中,相关性最强的是资产的对数(Size)相关系数为0.439,也就是资产规模对公司内部控制影响比较大与现有研究一致;相关性最弱的是资产负债率(Lev),没有其他几个变量对内部控制影响较大。

(三)回归分析

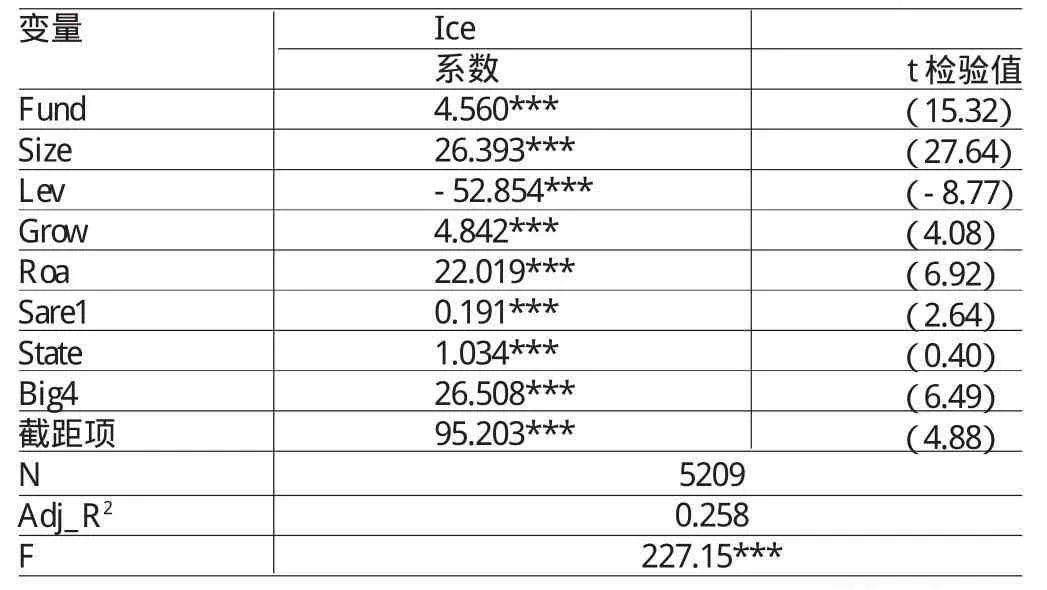

(1)证券投资基金持股比例对上市公司内部控制指数的检验。表4反映了证券投资基金持股和内部控制指数关系的检验结果。结果表明,证券投资基金持股比例(Fund)与上市公司内部控制指数(Ice)在1%的水平上显著正相关,表明证券投资基金持股比例越高上市公司内部控制质量越高。研究假设1得到了支持。

表3 主要变量的相关系数(Pearson and Spearman)

表4 金融生态环境影响公司现金-现金流敏感性的回归结果

(2)股权集中度下的分组检验。为了检验研究假设2,本研究采用CR1指标(第一大股东所持股份占全部股份的比例)来衡量上市公司的股权集中度。依据以上标准分为三类:分散型,第一大股东持股比例小于20%;相对集中型,第一大股东持股比例介于20%和50%之间;高度集中型,第一大股东持股比例大于50%。通过分组分散型有样本,相对集中型有样本,高度集中型有样本。

表5的检验结果显示:分散型的股权集中度下,证券投资基金持股比例对内控控制指数影响不大;股权相对集中下,证券投资基金持股比例和内部控制5%水平下呈显著正相关;高度集中下证券投资基金持股比例与上市公司内部控制在1%的水平下显著正相关。上市公司中,高度集中型股权结构下,证券投资基金持股每增加一个单位,内部控制增加5.258个单位;而相对集中下证券投资基金持股比例每增加一个单位内部控制指数增加4.383。由此可以说明,我国股权越集中,证券投资基金持股对上市公司内部控制影响越显著,研究假设2不成立。本文研究结论与假设2不同,原因可能在于以下几点:本文研究对象是主板上市的公司,在我国主板上市公司中股权集中主要是一些国有企业,根据已有研究已经发现,相比其他类型的企业国有企业的内部控制质量比较高;在股权集中的公司中,由于机构投资者具有较强的专业知识和投资能力,第一大股东在决策时往往会听取机构投资者的意见,避免因决策的失误损害自身的利益;“一股独大”现象下,股东有动力去参与上市公司的治理。

表5 股权集中度下的检验结果

(四)稳健性检验为了提高实证结果的可靠性,增强研究结论的可信性,本文进行了稳健性检验:(1)由于样本跨度5年,为控制个体效应,使用了面板数据固定效应和随机效应模型对回归模型重新检验;(2)为克服残差对OLS估计结果产生偏误的影响,本文进行了robust处理,并在公司层面进行了聚类(cluster)。上述稳健性检验结果与上文基本一致。

六、结论与建议

本文从证券投资基金持股比例和股权集中度下证券投资基金持股比例的角度分析了主板上市公司内部控制的问题。利用了2010-2014年在主板上市的非金融公司的数据进行实证检验。研究发现:(1)证券投资基金持股比例越大,上市公司内部控制质量越高;(2)在考虑股权集中度下,随着股权的集中,证券投资基金对上市公司内部控制影响越显著;(3)并不能一味地否认“一股独大”现象,在主板上市的公司中,“一股独大”情况下,证券投资基金的持股在某种程度上有助于提高上市公司的内部控制水平。

本文的研究具有如下的建议。对于国家而言,大力发展机构投资者,鼓励机构投资者参与公司的治理,减少机构投资者参与公司治理的障碍。机构投资者有助于提高上市公司内部控制水平,因此发展机构投资者直接关系到我国证券市场的稳健康发展。对于公司个体而言,由于机构投资者的专业性,上市公司应引进机构投资者参与公司的治理。

[1]吴晓晖、姜彦福:《机构投资者影响下独立董事治理效率变化研究》,《中国工业经济》2006年第5期。

[2]李维安、李滨:《机构投资者介入公司治理效果的实证研究——基于CCGINK的经验研究》,《南开管理评论》2008年第1期。

[3]翁洪波、吴世农:《机构投资者、公司治理与上市公司股利政策》,《中国会计评论》2007年第3期。

[4]李刚、张海燕:《解析机构投资者的红利甄别能力》,《金融研究》2009年第1期。

[5]曹建新、陈志宇:《机构投资者对上市公司内部控制有效性的影响研究》,《财会通讯》2011年第18期。

[6]中国上市公司内部控制指数研究课题组、王宏、蒋占华、胡为民、赵丽生、林斌:《中国上市公司内部控制指数研究》,《会计研究》2011年第12期。

[7]杨珂:《机构投资者制衡对企业价值的影响》,北京工商大学2011年硕士学位论文。

[8]唐国琼、林莉:《证券投资基金持股比例与上市公司绩效关系的实证研究》,《财会月刊》2007年第35期。

[9]李艳春:《国有控股、基金持股与公司绩效》,西南财经大学2012年硕士学位论文。

[10]Shleifer,A.,Vishny,R.W.Large Shareholders and CorporateControl.Journal of Political Economy,1986.

[11]Brennan M J.The Individual Investor.The Journal of Financial Research,1995.

[12]Delong J B,Shleifer A,Summers L H,Waldman R J. Noise Trader Risk in Financial Markets.Journal of Political Economy,1990.

[13]Gillan,S.L.,Starks,L.Corporate Governance Proposals and Shareholder Activism:The Role of Institutional Investors.Journal of Financial Economics,2000.

[14]Randall S.Thomas The Evolving Role of Institutional Investors in Corporate Governance and Corporate Litigation. Vanderbilt LawReview,2008.

[15]Diane Del Guercio,laura Seery and Tracie Woidtke, Do Boards Pay Attention When Institutional Investor Activists“Just VoteNo”?Journal of Financial Economics,2008.

[16]Mitsuru Mizuno.Institutional Investors,Corporate and FirmPerformanceInJapan.Pacific Economic Review,2010.

(编辑彭文喜)