融资租赁业务发展思考

王一凡

(山东大学管理学院,山东 济南 250100)

融资租赁业务发展思考

王一凡

(山东大学管理学院,山东济南250100)

笔者暑假期间在某银行业务部门实习,通过一段时间的学习和亲身体验,对融资租赁业务有了一定了解,在此以见习者的角度浅析融资租赁业务发展。

2015年是实习银行业务转型和创新的关键之年,公司业务部目前的新型融资产品主要包括黄金租借业务和融资租赁业务,在黄金租借业务受客户经营范围及授信额度制约而发展缓慢时,融资租赁业务成为公司业务部创新转型的关键产品。

融资租赁是出租人(租赁公司)根据承租人(客户)对出卖人、租赁物的选择,向出卖人购买租赁物,提供给承租人使用,承租人支付租金的交易。

一、融资租赁业务介绍

1、业务特点

融资租赁是针对“物”的融资活动。“物”为固定资产,包括动产和不动产,出租人(租赁公司)拥有“物”的所有权;承租人(客户)拥有“物”的占有权、使用权、收益权。租期结束以后,“物”的所有权可以由出租人转回到承租人。

2、业务分类

按租赁物来源,融资租赁可分为直接租赁和售后回租。

按照会计准则,融资租赁可分为融资性租赁(表内融资)和经营性租赁(表外融资)。

按租赁物类别,融资租赁可分为飞机租赁、船舶租赁、医疗设备租赁、工程机械租赁及其他设备租赁。

3、主要业务模式

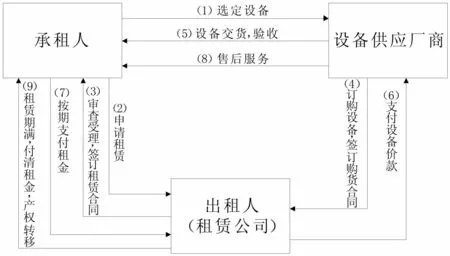

(1)直接租赁:是指出租人(租赁公司)根据承租人(客户)对出卖人、租赁物的选择,向出卖人购买租赁物,提供给承租人使用,承租人支付租金的交易。

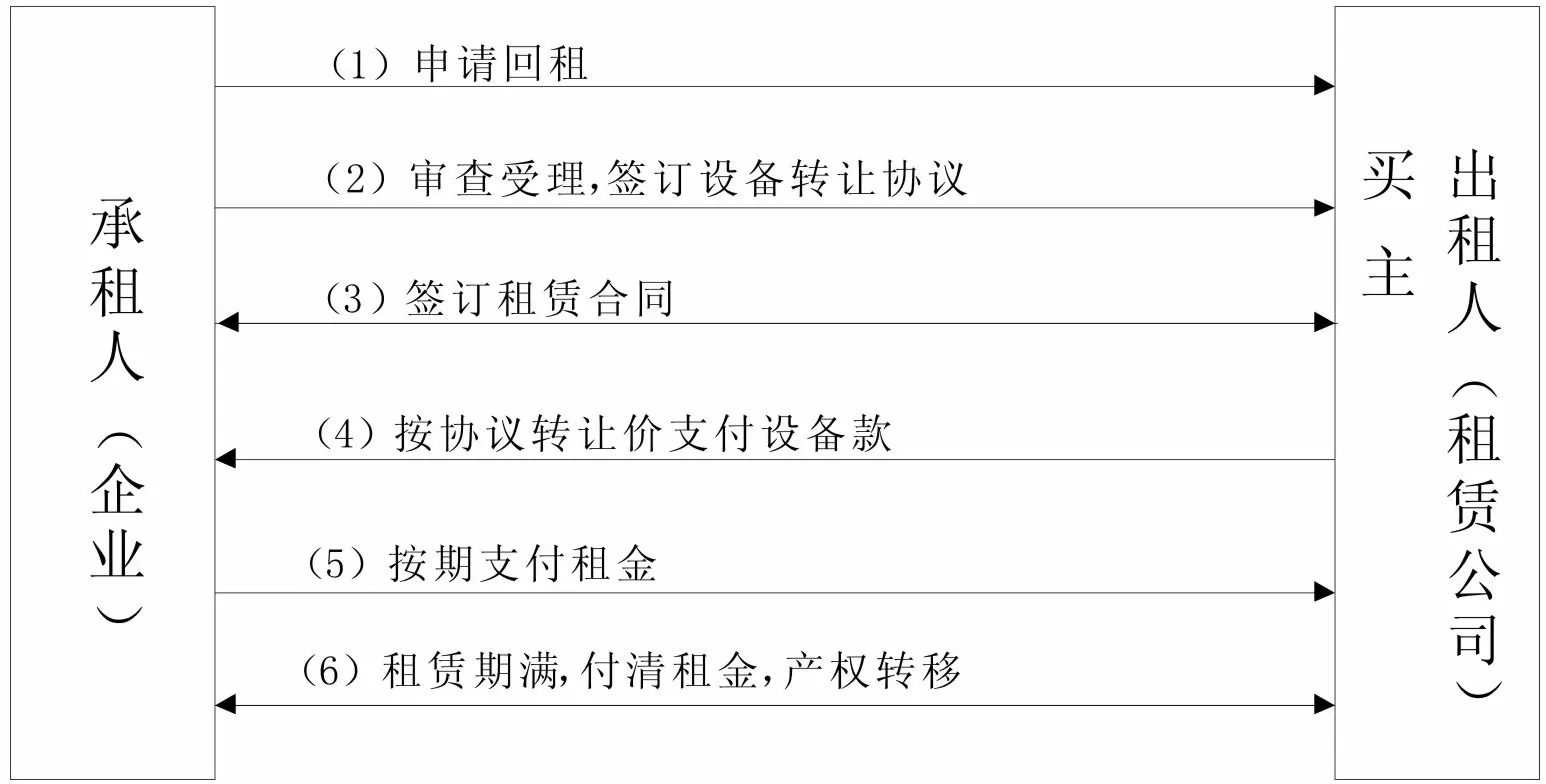

(2)售后回租:售后回租融资租赁是指承租人将自有物件出卖给出租人,同时与出租人签订租赁合同,将该物件从出租人处租回使用的交易。“售后回租”是承租人和出卖人为同一人的特殊租赁方式。

4、办理条件

(1)与实习银行有信贷关系(评级、授信),客户评级AA以上(含),优质客户可放宽至AA-;不占用客户授信额度;一般为3-5年;

(2)融资金额4000万元以上,(约占设备价值的70%左右(售后租回));

(3)客户成本购成:

a.利息成本:视客户情况执行基准利率上下浮动(最高下浮5%,目前上浮居多);

b.手续费:融资额的0.5%/年(视客户情况可上下浮动);

c.资金发放时,需支付建信租赁融资额5%-10%的保证金。(相当于实际融资额为申请额的90%-95%)

综合成本:相当于基准利率上浮10%-20%。

5、对实习银行的好处

(1)建信租赁直接通过融资租赁方式解决客户融资需求,实习银行可进一步维护客户关系、解决阶段性贷款规模紧张问题 。

(2) 获得服务费等长期中间业务收入,收益支取方式可视分行需要灵活掌握。

固定分配:原则上单笔交易收益分配为租赁融资余额的0.2%;

超额分配:建信租赁成本参考价以上部分,按不低于50%比例作二次分配;

应收租赁款卖断:在扣除建信租赁经营成本(不超过50BP)后,分行获得交易的全部收入,收入可视分行需要以转让利息收入和中间业务收入体现。

(3) 获得或扩大来自于客户的存款、结算及其他收益(代理保险、账户监管等)。

a.通过融资租赁获得目标客户;

b.为银行赢取其他产品的交叉销售机会。

二、融资租赁营销要点

1、新的融资渠道:帮助客户通过融资租赁方式购买机器设备,不占用自由资金,开辟新的融资渠道;

2、盘活固定资产:在不影响现有设备使用的情况下,通过售后回租可以盘活企业存量固定资产;

3、融资期限长:融资期限较一般贷款期限长,期限一般为3-10年,根据设备和客户情况可更长,有利于调整客户的负债期限结构。

4、税收优势:营改增政策后,可降低客户实际融资成本。融赁利息和手续费可以开具增值税专用发票,抵扣客户的销项税(抵扣后为客户实际融资成本)。

5、更高的融资比例:根据租赁物市场价值及客户信用状况,可以提高融资比例,最高可达100%。

6、资金使用灵活:客户通过售后回租获得的资金一般可作为自有资金使用,节约或补充运营资金。

7、交易结构灵活:根据客户需求,采取多种方式灵活安排交易结构,如:共同承租人、设备预付款融资等。

8、租金支付灵活:根据企业现金流情况灵活安排租金支付,可采取等额本息、等额本金、前高后低、前低后高、设置宽限期、不均衡还款等多种还款方式。

9、改善财务指标:融资租赁可以改善流动比、速动比等财务指标,经营租赁可以改善资产负债率、资产收益率等财务指标,提高客户在公开市场的融资能力;供应商租赁、医疗设备租赁可以减少应收帐款,加快现金回笼。

10、资产管理:客户可在租期结束后选择返还给出租人,实现灵活的资产管理,保持设备先进性。

三、融资租赁发展思路

1、扩大融资租赁公司合作面

一是以银行全资子公司建信金融租赁公司为重要的合作伙伴,通过母子公司联动,加大重点客户、重点项目的营销,实现集团整体竞争优势。二是选择资金实力强、行业排名领先、行业管理经验丰富的融资租赁公司开展合作,在为其推荐融资租赁客户和项目的同时,力争租赁公司账户、结算及租赁保理等业务的拓展。三是关注规模较小及新成立的融资租赁公司,在营销账户、结算等业务的同时,为其选择推荐租赁项目,满足中小企业融资租赁业务需求。

2、拓展融资租赁客户群体

一是以存量的信贷客户为重点营销,特别关注希望通过融资租赁业务调整资产负债结构的客户;二是积极拓展有固定资产贷款和设备更新改造融资需求的新客户;三是大力向广电传媒、医疗卫生、文化教育等有采购设备需求的机构客户推荐融资租赁业务;四是关注中小企业客户融资需求,积极向融资租赁公司推荐中小企业设备租赁需求,解决中小企业融资难的问题。

3、拓宽融资租赁行业范围

一是继续拓展已有融资租赁业务经验的纺织、造纸、橡胶、化工、冶炼等传统制造行业;二是积极拓展电力、热力的生产和供应业,水的生产和供应业,城市公共交通、轨道交通、电信传输等基础设施建设行业;三是大力营销节能环保、新兴信息产业、生物产业、新能源、新能源汽车、高端装备制造业和新材料等新兴战略产业和航空运输、医疗卫生、文化教育和大型物流等新型现代服务业。

4、加大融资租赁产品创新应用

一是继续加大直接租赁和售后回租传统租赁产品的营销,提高产品认知度,扩大客户群。二是有针对性的开展工程机械租赁、医疗设备租赁等租赁产品的拓展;三是选择业绩优良的融资租赁公司推进租赁保理业务,推进融资租赁与国内保理业务的有机结合。四是与融资租赁公司开展租赁产品创新合作,力争实现创新突破。